Размер государственной пошлины за предоставление государственной услуги

Государственная пошлина за предоставление государственной услуги не взимается.

Размер налога на доходы физических лиц в виде фиксированного авансового платежа в 2021 году с учетом изменения коэффициента дефлятора составил[1] – 4026 руб. 24 коп.

Реквизиты для оплаты налога на доходы физических лиц

для получения и продления патента иностранному гражданину

МИФНС РФ № — указывается по месту оплаты

ИНН — указывается по месту оплаты

КПП — указывается по месту оплаты

ОКТМО — указывается по месту оплаты

Банк получателя: ОТДЕЛЕНИЕ РОСТОВ-НА-ДОНУ БАНКА РОСССИИ//УФК по Ростовской области г. Ростов-на-Дону

Номер счета банка получателя: 40102810845370000050

Номер счета получателя: 03100643000000015800

БИК 016015102

Код Бюджетной Классификации: 182 101 020 400 110 00 110

Место оплаты— реквизиты Налоговой инспекции, района города Ростова-на-Дону, где иностранный гражданин состоит на миграционном учете.

[1] Ежегодно сумма налога на доходы физических лиц в виде фиксированного авансового платежа меняется с учетом (региональных) коэффициентов дефляторов, установленных Минэкономразвития Российской Федерации.

Меню

Внимание!!! Данный сайт не является официальным источником информации.

При распечатывании и оплате квитанции проверяйте правильность заполнения реквизитов из официальных источников.

| Получатель платежа: | УФК по Ростовской области (для МИФНС России №24 по Ростовской области) |

|

|

|

| ИНН: | 6162500008 |

|

|

|

| КПП: | 616201001 |

|

|

|

| № счета: | 03100643000000015800 |

|

|

|

| в банке: | ОТДЕЛЕНИЕ РОСТОВ-НА-ДОНУ Банка России // УФК по РО г.Ростова -на-Дону |

|

|

|

| БИК: | 016015102 |

|

|

|

| Корр. счет: | 40102810845370000050 |

|

|

|

| КБК: | 18210504010021000110 |

|

|

|

| ОКТМО: | 60701000 |

|

|

|

| Оплата за патент | |

|

|

Оплата по КБК: Налог, взимаемый в связи с применением патентной системы налогообложения, зачисляемый в бюджеты городских округов (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

Муниципальные образования Ростовской области → Городские округа Ростовской области → Город Ростовна-Дону

Перевести ОКТМО 60701000 в ОКАТО

Распечатать квитанцию

Зарегистрируйтесь и получите возможность сохранять формы (для их автозаполнения) созданных Вами квитанций.

После регистрации и сохранения бланка, на этом месте появится список сохраненных Вами форм.

На данной странице Вы можете заполнить и распечатать

Квитанция и реквизиты на оплату Оплата за патент в УФК по Ростовской области (для МИФНС России №24 по Ростовской области) Муниципальные образования Ростовской области Город Ростовна-Дону при помощи предложенной выше формы. Для формирования квитанции заполните те поля, которые Вам необходимы и они будут автоматически включены в бланк, поля которые останутся незаполненными вписаны не будут.

Хотите себе на сайт чистый бланк квитанции на оплату

Просто скопируйте код для вставки на сайт

Форма квитанции для сайта с указанными выше реквизитами

Интернет ресурс «Service-Online.su» разработан для свободного и бесплатного использования. На этом сайте никогда не будет вирусов или других вредоносных программ. Наша задача упростить вашу работу и постараться помочь Вам по мере своих сил.

Данный сайт является бесплатным сервисом предназначенным облегчить Вашу работу. На сайте представлено большое количество бланков которые удобно заполнять и распечатывать онлайн, сервисов по работе с текстами и многое другое.

Материалы сайта носят справочный характер, предназначены только для ознакомления и не являются точным официальным источником. При заполнении реквизитов необходимо убедиться в их достоверности сверив с официальными источниками.

© Service-Online.SU 2013-2023

По всем вопросам обращайтесь на почту:

Политика обработки персональных данных

Субъект РФ

Региональный коэффициент

Ежемесячный

авансовый платеж

(в рублях) <*>

Основание

Размер

Москва

Закон города Москвы от 26.11.2014 N 55

2,4229

6600

Московская область

Закон Московской области от 28.11.2022 N 205/2022-ОЗ

2,4229

6600

Санкт-Петербург

Закон Санкт-Петербурга от 29.11.2022 N 647-105

1,615272

4400

Ленинградская область

Областной закон Ленинградской области от 23.11.2022 N 147-оз

1,615272

4400

Республика Адыгея (Адыгея)

Закон Республики Адыгея от 02.11.2022 N 128

1,796

4892

Республика Алтай

Закон Республики Алтай от 26.11.2020 N 62-РЗ

1,457

3969

Республика Башкортостан

Закон Республики Башкортостан от 27.11.2014 N 151-з

1,72541

4700

Республика Бурятия

ст. 8.8 Закона Республики Бурятия от 26.11.2002 N 145-III

2,850

7763

Республика Дагестан

Закон Республики Дагестан от 03.11.2022 N 83

1,8

4903

Республика Ингушетия

Закон Республики Ингушетия от 30.11.2022 N 61-РЗ

1,79

4876

Кабардино-Балкарская Республика

Закон Кабардино-Балкарской Республики от 11.11.2022 N 48-РЗ

3,0

8172

Республика Калмыкия

Закон Республики Калмыкия от 18.11.2016 N 206-V-З

1,5

4086

Карачаево-Черкесская Республика

Закон Карачаево-Черкесской Республики от 29.10.2018 N 66-РЗ

1,9

5176

Республика Карелия

Закон Республики Карелия от 23.09.2022 N 2746-ЗРК

2,982

8123

Республика Коми

Закон Республики Коми от 05.12.2022 N 109-РЗ

2,32

6320

Республика Крым

Закон Республики Крым от 08.12.2014 N 23-ЗРК/2014

1,5939

4342

Республика Марий Эл

ст. 4 Закона Республики Марий Эл от 05.12.2022 N 46-З

2,19

5966

Республика Мордовия

Закон Республики Мордовия от 05.12.2022 N 82-З

1,897945

5170

Республика Саха (Якутия)

ст. 1.1 Закона Республики Саха (Якутия) от 07.11.2013 1231-З N 17-V

4,499

12255

Республика Северная Осетия — Алания

Закон Республики Северная Осетия-Алания от 05.12.2022 N 76-РЗ

1,59

4331

Республика Татарстан (Татарстан)

Закон Республики Татарстан от 29.09.2022 N 55-ЗРТ

2,08

5666

Республика Тыва

Закон Республики Тыва от 28.11.2014 N 19-ЗРТ

1,913

5211

Удмуртская Республика

Закон Удмуртской Республики от 31.10.2022 N 48-РЗ

2,05

5584

Республика Хакасия

Закон Республики Хакасия от 29.11.2022 N 92-ЗРХ

2,46

6701

Чеченская Республика

п. 3 ст. 227.1 НК РФ

1 <**>

2724

Чувашская Республика — Чувашия

Закон Чувашской Республики от 28.09.2022 N 77

2,0

5448

Алтайский край

Закон Алтайского края от 01.11.2017 N 82-ЗС

1,95

5312

Забайкальский край

Закон Забайкальского края от 28.11.2022 N 2122-ЗЗК

3,57

9725

Камчатский край

ст. 2 Закона Камчатского края от 26.11.2021 N 6

2,90

7900

Краснодарский край

Закон Краснодарского края от 07.11.2022 N 4767-КЗ

2,5

6810

Красноярский край

Закон Красноярского края от 10.11.2022 N 4-1151

2,46

6701

Пермский край

Закон Пермского края от 28.11.2022 N 144-ПК

1,7255

4700

Приморский край

Закон Приморского края от 30.09.2022 N 178-КЗ

3,2

8717

Ставропольский край

Закон Ставропольского края от 01.11.2022 N 96-кз

2,2

5993

Хабаровский край

ст. 11.1.1 Закона Хабаровского края от 10.11.2005 N 308

2,7

7355

Амурская область

Закон Амурской области от 05.10.2022 N 154-ОЗ

2,6078

7104

Архангельская область

Закон Архангельской области от 11.12.2014 N 230-13-ОЗ

1,7

4631

Астраханская область

Закон Астраханской области от 22.11.2022 N 81/2022-ОЗ

1,826

4974

Белгородская область

Закон Белгородской области от 30.11.2022 N 235

2,105

5734

Брянская область

Закон Брянской области от 01.12.2022 N 96-З

2,0918

5698

Владимирская область

Закон Владимирской области от 25.11.2022 N 113-ОЗ

2,331

6350

Волгоградская область

Закон Волгоградской области от 02.11.2022 N 105-ОД

1,8

4903

Вологодская область

Закон Вологодской области от 03.11.2022 N 5246-ОЗ

2,1

5720

Воронежская область

Закон Воронежской области от 28.11.2022 N 106-ОЗ

2,21

6020

Ивановская область

Закон Ивановской области от 30.11.2022 N 62-ОЗ

1,7803

4850

Иркутская область

Закон Иркутской области от 29.11.2022 N 100-ОЗ

2,931

7984

Калининградская область

Закон Калининградской области от 25.11.2022 N 149

2,3

6265

Калужская область

Закон Калужской области от 01.12.2022 N 305-ОЗ

2,386197

6500

Кемеровская область — Кузбасс

Закон Кемеровской области — Кузбасса от 30.11.2022 N 131-ОЗ

2,15

5857

Кировская область

Закон Кировской области от 24.11.2022 N 125-ЗО

2,04

5557

Костромская область

Закон Костромской области от 24.10.2022 N 283-7-ЗКО

1,737

4732

Курганская область

Закон Курганской области от 27.11.2019 N 158

2,0

5448

Курская область

Закон Курской области от 05.09.2022 N 62-ЗКО

2,67

7273

Липецкая область

Закон Липецкой области от 27.11.2014 N 345-ОЗ

2,2

5993

Магаданская область

Закон Магаданской области от 21.11.2022 N 2760-ОЗ

3,0

8172

Мурманская область

Закон Мурманской области от 24.10.2022 N 2807-01-ЗМО

2,8

7627

Нижегородская область

Закон Нижегородской области от 04.10.2022 N 147-З

2,31

6292

Новгородская область

Областной закон Новгородской области от 26.09.2022 N 186-ОЗ

2,95

8036

Новосибирская область

Закон Новосибирской области от 29.11.2022 N 271-ОЗ

2,0096

5474

Омская область

Закон Омской области от 25.11.2022 N 2524-ОЗ

1,75

4767

Оренбургская область

Закон Оренбургской области от 26.10.2022 N 501/182-VII-ОЗ

1,99

5421

Орловская область

Закон Орловской области от 12.12.2022 N 2851-ОЗ

2,1

5720

Пензенская область

Закон Пензенской области от 07.09.2022 N 3890-ЗПО

1,95

5312

Псковская область

Закон Псковской области от 03.11.2022 N 2302-ОЗ

2,142

5835

Ростовская область

Областной закон Ростовской области от 27.11.2014 N 277-ЗС

1,8

4903

Рязанская область

Закон Рязанской области от 11.10.2022 N 61-ОЗ

2,45

6674

Самарская область

Закон Самарской области от 18.11.2022 N 114-ГД

2,1

5720

Саратовская область

Закон Саратовской области от 28.11.2022 N 149-ЗСО

2,176

5927

Сахалинская область

Закон Сахалинской области от 08.11.2022 N 94-ЗО

2,81

7654

Свердловская область

Закон Свердловской области от 22.11.2022 N 129-ОЗ

2,18429

5950

Смоленская область

Закон Смоленской области от 11.12.2014 N 168-з

1,9634

5348

Тамбовская область

Закон Тамбовской области от 25.11.2022 N 183-З

1,5786

4300

Тверская область

Закон Тверской области от 28.11.2022 N 63-ЗО

2,9666

8081

Томская область

Закон Томской области от 29.11.2022 N 117-ОЗ

2,0

5448

Тульская область

Закон Тульской области от 29.11.2022 N 115-ЗТО

2,305434

6280

Тюменская область

Закон Тюменской области от 26.10.2022 N 55

2,636

7180

Ульяновская область

Закон Ульяновской области от 24.10.2022 N 104-ЗО

1,8

4903

Челябинская область

Закон Челябинской области от 25.11.2022 N 703-ЗО

2,2761

6200

Ярославская область

Закон Ярославской области от 28.11.2022 N 58-з

1,9

5176

Севастополь

Закон города Севастополя от 28.10.2022 N 719-ЗС

2,49

6783

Еврейская автономная область

Закон Еврейской автономной области от 18.11.2022 N 165-ОЗ

2,42

6592

Ненецкий автономный округ

Закон Ненецкого автономного округа от 25.10.2022 N 353-ОЗ

2,442

6652

Ханты-Мансийский автономный округ — Югра

Закон Ханты-Мансийского автономного округа — Югры от 30.11.2014 N 105-оз

2,59

7055

Чукотский автономный округ

ст. 2 Закона Чукотского автономного округа от 18.05.2015 N 47-ОЗ

2,9

7900

Ямало-Ненецкий автономный округ

Закон Ямало-Ненецкого автономного округа от 24.11.2022 N 105-ЗАО

4,012

10929

Дата публикации: 20.08.2014 17:09 (архив)

В связи с ростом количества иностранных граждан пребывающих на территорию Российской Федерации и осуществляющих деятельность подлежащую налогообложению на её территории увеличился объем платежей, отнесённых органами Казначейства к разряду неклассифицированных доходов

Как известно уплата налога на доходы физических лиц в виде фиксированного авансового платежа (КБК 18210102040010000110) такими гражданами осуществляется один раз в месяц. Фиксированный авансовый платеж уплачивается по месту жительства (месту пребывания) налогоплательщика до дня начала срока, на который выдается патент, либо дня начала срока, на который продлевается срок действия патента.

К сожалению, налогоплательщики, уплачивая сумму фиксированного авансового платежа, зачастую ошибаются, не верно указывая статус плательщика в поле платёжного документа, что влечёт попадание платежа в разряд невыясненных.

В целях сокращения объема невыясненных платежей напоминает иностранным гражданам, работающим на основании патента, при оформлении платежных документов следует быть очень внимательными и правильно указывать все необходимые реквизиты, а в поле статус плательщика, при перечислении суммы налога на доходы физических лиц в виде авансового платежа, следует указывать статус 13-иное физическое лицо.

Одновременно напоминаем налогоплательщикам наиболее распространенные статусы для правильного заполнения платежных документов при перечислении налогов:

- 01 – налогоплательщик (плательщик сборов) — юридическое лицо;

- 02 – налоговый агент;

- 08 – плательщик — юридическое лицо (индивидуальный предприниматель), осуществляющий перевод денежных средств в уплату страховых взносов и иных платежей в бюджетную систему России:

- 09 – налогоплательщик (плательщик сборов) — индивидуальный предприниматель;

- 12 – налогоплательщик (плательщик сборов)- глава крестьянского (фермерского) хозяйства;

- 13 – налогоплательщик (плательщик сборов)- иное физическое лицо;

- 14 – налогоплательщик, производящий выплаты физическим лицам;

- 22 – участник консолидированной группы налогоплательщиков.

Прослушать запись

Наличие трудового патента — обязательное условие для работы в России иностранных граждан из безвизовых стран. Этот документ накладывает определенные обязательства на своего хозяина. В частности, владелец патента должен своевременно уплачивать налог за его продление. О том, как и когда нужно оплачивать патент на работу мы и поговорим в этой статье.

Как оформить патент на работу иностранному гражданину? Инструкция:

Когда нужно платить за патент?

Первый авансовый платеж за патент иностранец вносит до получения готового документа. Перед походом в ГУ УВМ МВД мигранту нужно произвести перевод нужной суммы, взять чек или квитанцию, подтверждающую оплату и показать ее инспектору во время выдачи патента.

Далее налог уплачивается 1 раз в месяц. Дата внесения следующего фиксированного авансового платежа рассчитывается исходя из даты выдачи, указанной на патенте.

В вашем патенте указано, что он был выдан 26 августа 2021 года. Значит следующий платеж нужно сделать до 25 сентября 2021 года. И так далее.

При желании мигранте может внести оплату сразу на несколько месяцев вперед (вплоть до 12 месяцев) и забыть об обязательстве. А вот разбить сумму и оплачивать налог частями нельзя.

Затягивать сроки не стоит — несвоевременная уплата фиксированного авансового платежа может привести к аннулированию патента. При этом деньги, внесенные позже чем было нужно, назад уже не вернут.

Какова сумма налога и из чего она складывается?

Стоимость ежемесячной оплаты патента различается от региона к региону, и, к тому же, меняется каждый год. Дело в том, что это не госпошлина — размер авансового платежа складывается из трех частей, каждый из которых время от времени меняется. Формула налога за патент выглядит так:

(Базовая ставка х коэффициент-дефлятор) х региональный коэффициент.

Способы оплаты

С 1 января 2021 года все налоги, в том числе и за патент, поступают в Единое управление казначейства субъекта. Получить реквизиты для оплаты можно у инспектора УВМ МВД, при подаче документов на патент или найти их на нашем сайте в статье «Изменились реквизиты для оплаты патента». При наличии реквизитов оплатить продление патента можно несколькими способами:

Сбербанк

Самый очевидный способ — обратиться напрямую в ближайшее отделение банка, где любой сотрудник примет ваш платеж и выдаст чек.

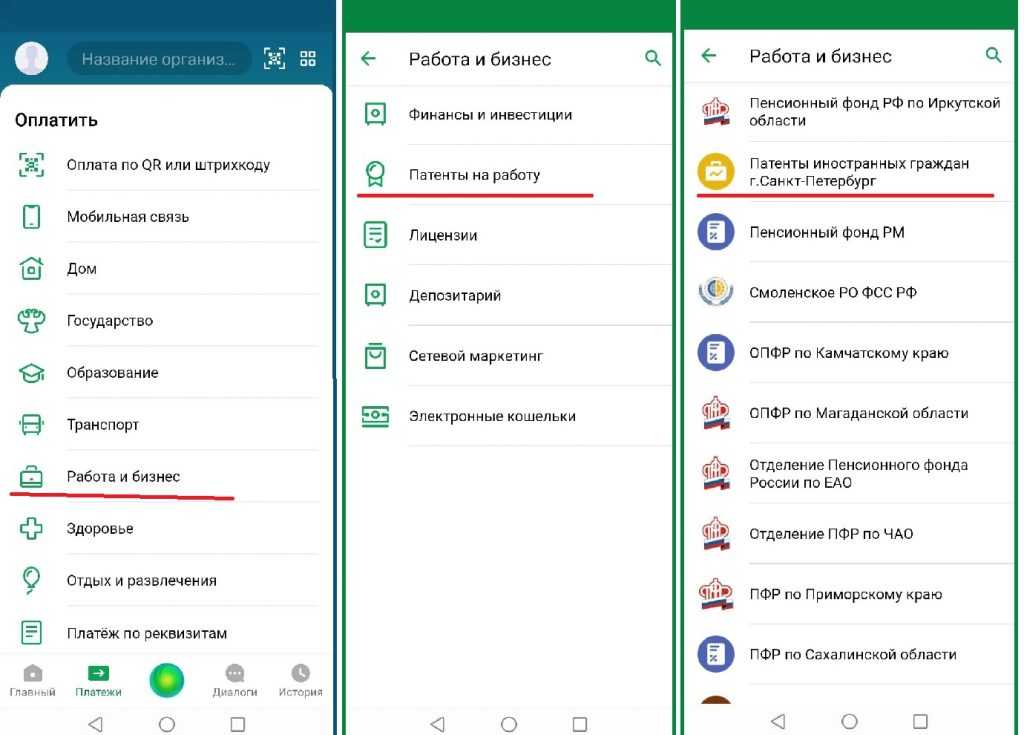

Но намного более удобным способом является оплата через мобильное приложение СберБанк. Подходит для тех, у кого есть карточка данного банка. Оплата производится следующим образом:

1. Открываем приложение СберБанк, выбираем «Платежи», а затем пункт «Работа и бизнес».

2. Выбираем подпункт «Патенты на работу». В открывшемся меню находим получателя. Например, для Питера это будет «Патенты иностранных граждан г. Санкт-Петербург».

3. Выбираем районную налоговую по месту регистрации.

4. Вводим КБК — 182 1 01 02040 01 1000 110 (он един для всех регионов). Ищем свой код ОКТМО здесь и вбиваем и его тоже.

5. В строке «индекс документа» ставим 0, в строке «назначение платежа» — Налог.

6. Тщательно заполняем свой ИНН, ФИО, и в «статусе налогоплательщика» ставим 13.

7. Нажимаем «продолжить», указываем сумму, а после оплаты сохраняем чек на телефон.

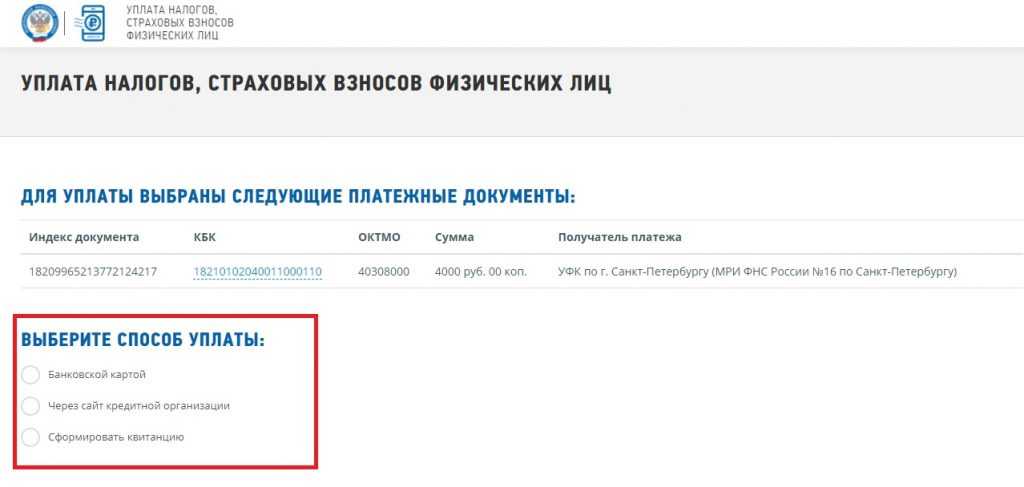

Сайт Федеральной налоговой службы

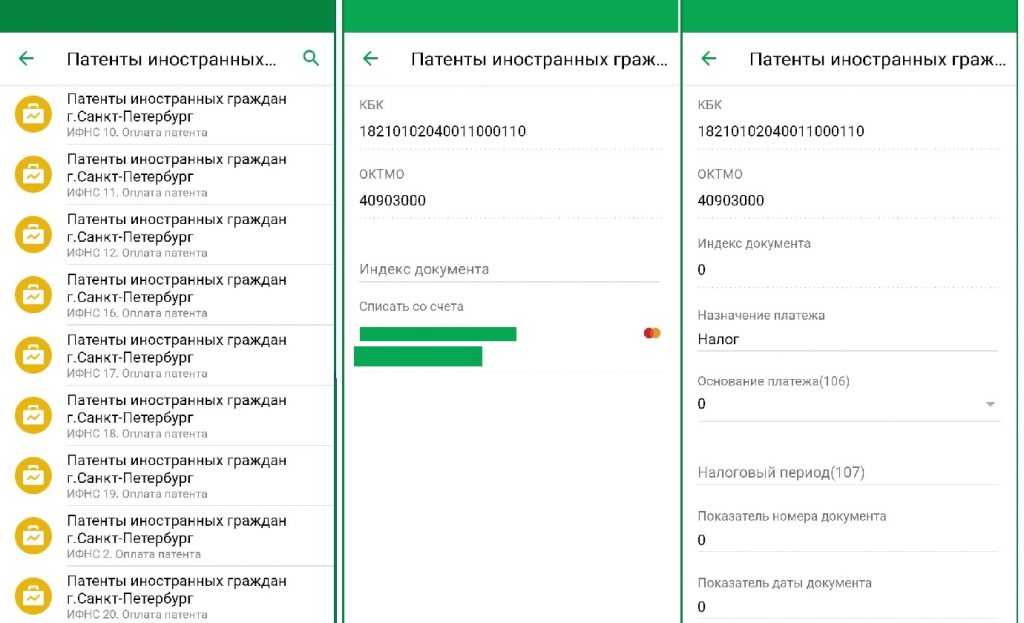

На сайте уплаты налогов и пошлин ФСН можно сформировать квитанцию и оплатить ее онлайн или в любом из ближайших банков. Для этого нужно:

1. Зайти на сайт service.nalog.ru/payment/.

2. Выбрать раздел «Физическим лицам», «Уплата налогов, страховых взносов».

3. Далее нажать «Уплата за себя», а затем «Заполнение всех платежных реквизитов документа».

4. Заполните строки. Код ИФНС можно выбрать из автоматического списка, а ОКТМО найти на сайте налоговой или здесь. В строке КБК пишем 182 1 01 02040 01 1000 110.

5. В качестве вида платежа нужно выбрать «Налоги на прибыль, доходы», в качестве наименования платежа — «Налог на доходы физических лиц в виде фиксированных авансовых платежей с доходов, полученных физическими лицами, являющимися иностранными гражданами…». Тип проставится автоматически.

6. Основание платежа — «ТП», налоговый период «Месячные платежи», сумма оплаты выбирается в зависимости от региона.

7. Заполняете личные реквизиты: ФИО, адрес, ИНН.

8. Выбираете интересующий способ. Оплачиваете на месте картой, либо распечатываете квитанцию и идете с ней в любой банк.

Ответы на популярные вопросы

Нужно ли сохранять чек после оплаты?

Да, чек об оплате патента вам может пригодится при устройстве на работу или продлении патента через 12 месяцев после получения первого. Так же при проверке документов, подтверждающих законность пребывания в стране, представители органов внутренних дел могут попросить предоставить вас все чеки по патенту.

Возможна ли оплата миграционного патента без указания ИНН?

Оплатить патент, не имея ИНН, не получится. Если вы еще не получили индивидуальный номер налогоплательщика или же забыли его, обратитесь в налоговую по месту регистрации.

Подписывайтесь на Мигранту Рус: Яндекс Новости.

Читайте также:

Вебинар для вас!!! Что меняется в работе бухгалтера!На простом языке и в короткие сроки Страховые взносы: что учесть при составлении отчетности за 2022 год. Важные изменения в 2023 году: новые тарифы и отчетность Узнаете:

|

Образец заполнения платежек по новым реквизитам

Правила заполнения платежек изменились из-за новых правил уплаты налогов и взносов.

С 1 января 2023 года все компании и ИП переходят на уплату налогов и страховых взносов единым налоговым платежом.

Перечислять деньги ООО и ИП теперь должны единым налоговым платежом на единый налоговый счет.

Новый порядок уплаты означает, что каждому налогоплательщику откроют свой счет в Федеральном казначействе, на который и придется и переводить деньги.

А вот отдельных платежек по большинству налогов и взносам с 2023 года не будет (Федеральный закон от 14.07.2022 № 263-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

Единый налоговый счет (ЕНС) — это новая форма учета платежей в бюджетную систему Российской Федерации.

ЕНС — это единая сумма расчетов налогоплательщика с бюджетом.

Налогоплательщик всегда будет понимать либо он должен государству, либо он может распорядиться положительным остатком по своему усмотрению.

Единый налоговый платеж (ЕНП) — это перечисление денег единой платежкой для всех налогов.

От уплаты налогов и страховых взносов через перечисление ЕНП на ЕНС отказаться не получится.

Однако в НК есть случаи, когда платежи в бюджет можно отправить не в составе ЕНП (п. 1 ст. 58 НК).

По новым правилам компании и ИП будут перечислять в составе ЕНП:

-

налоги, в том числе НДФЛ за работников;

-

авансовые платежи по налогам;

-

страховые взносы, кроме взносов на травматизм;

-

сборы; пени, штрафы и проценты по налогам, сборам и страховым взносам.

Инструмент для быстрого освоения налогообложения!“Налоговый практикум. Уровень 2. Технология составления деклараций по НДС и налогу на прибыль на ситуациях из практики” По окончании курса вы сможете:

ЖМИТЕ СЮДА |

Налоги не входящие в состав ЕНП:

-

НДФЛ с выплат иностранцам, работающим по патенту, и взносы на травматизм, которые за счет ЕНП не перечисляют (п. 2 ст. 11, п. 1 ст. 58 НК, Закон от 24.07.1998 № 125-ФЗ).

-

Государственная пошлина по делам, рассматриваемым в арбитражных судах

-

Лицензионный сбор за право торговли

-

Задолженность (переплата) по налогам, сборам и иным обязательным платежам, образовавшаяся у налогоплательщиков до 1 января 2023 года

И так далее

Чтобы перечислить ЕНП на ЕНС, нужно оформить платежное поручение.

По новым требованиям в платежке по ЕНП достаточно будет указать ИНН, КБК и сумму платежа. Налоговый платеж можно будет заплатить даже через личный кабинет налогоплательщика.

Организации могут перечислить ЕНП со счета в банке и через личный кабинет налогоплательщика.

ИП вправе пополнить ЕНС еще наличными деньгами через банк, МФЦ, почту или местную администрацию (п. 6 ст. 45 НК).

Платить налоги и взносы за организацию или ИП сможет и третье лицо. В таком случае в платежке указывают ИНН налогоплательщика или налогового агента, за которого перечисляют ЕНП (п. 1 ст. 11.3, п. 15 ст. 45 НК).

Образец заполнения платежного поручения в 2023 году

Реквизиты для уплаты (перечисления) в бюджетную систему Российской Федерации налогов, сборов, страховых взносов, пеней, штрафов, процентов единым налоговым платежом на ЕНС (начиная с 1 января 2023 года)

|

Номер (поля) реквизита платежного документа |

Наименование (поля) реквизита

|

Значение |

|

13 |

Наименование банка получателя средств |

ОТДЕЛЕНИЕ ТУЛА

|

|

14 |

БИК банка получателя средств (БИК ТОФК) |

017003983 |

|

15 |

№ счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) |

40102810445370000059 |

|

16 |

Получатель |

Управление Федерального

|

|

61 |

ИНН получателя |

7727406020 |

|

103 |

КПП получателя |

770801001 |

|

17 |

Номер казначейского счета |

03100643000000018500 |

|

101 |

Информация, идентифицирующая плательщика средств, получателя средств и платеж (Статус плательщика) |

01 |

|

24 |

Назначение платежа |

Единый налоговый платеж |

|

104 |

КБК |

18201061201010000510 |

|

105 |

ОКТМО |

— |

Ищете больше информации, тогда вам могут оказаться интересны курсы:

Бухгалтер по расчету заработной платы со знанием кадрового дела +1С ЗУП 8

Налоговый практикум. Уровень 2. Технология составления деклараций по НДС и налогу на прибыль на ситуациях из практики

Образец платежки по ЕНП единого налогового счета заполнен с учетом проекта изменений в приказ Минфина от 12.11.2013 № 107н.

Из этого проекта следует, что в платежке по ЕНП надо указать:

-

плательщика и его ИНН;

-

статус плательщика «01»;

-

получателя, ИНН и КПП получателя;

-

КБК;

-

назначение платежа.

В поле «13» платежного поручения указывается наименование банка получателя средств

В поле «14» платежного поручения указывается БИК банка получателя средств (БИК ТОФК)

В поле «15» платежного поручения в обязательном порядке указывается счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета)

В поле «16» платежного поручения указывается получатель

В поле «17» платежного поручения указывается номер казначейского счета

Наш профессиональный совет!Чтобы правильно вести налоговый учет в организации, учебный центр РУНО рекомендует пройти курс: Налоговый учет и налог на прибыль. Профессиональный уровень Что вы будете уметь:

По окончании курса вы получите удостоверение о повышении квалификации Получить доступ Учебная программа |

Оплата патентов для иностранных работников

Патент – форма разрешения на работу, которая дает право платить НДФЛ по 13% вместо 30%, предусмотренных для нерезидентов. Для работодателя же патент – гарантия того, что иностранец здоров, знает русский язык и не связан с криминалом, так как перед выдачей патента он проходит проверку полицией, медиками и сдает экзамен на знание языка.

Зачем иностранному работнику нужен патент

Патент дает иностранцу право работать в России. Патент нужен иностранцам, прибывшим из стран, с которыми у России установлен безвизовый режим, за исключением граждан стран ЕАЭС (Белоруссия, Армения, Казахстан и Кыргызстан). В основном это представители Таджикистана, Узбекистана, Абхазии, Украины, Молдавии и Азербайджана.

Патент выдают на срок до одного года. Оплата производится авансом на год вперед или разбивается на ежемесячные платежи (ст. 13.3 закона от 25.07.2002 № 115-ФЗ). Мнение, что патент можно оплатить и позже, например, из-за болезни – ошибочное. Крайняя дата для внесения очередного платежа – число месяца, предшествующее дате получения патента.

Например, если патент получен 15 января и платится ежемесячно, то следующие платежи нужно вносить до 14 февраля, 14 марта, 14 апреля и так далее.

Стоимость патента в разных субъектах федерации отличается и пересматривается ежегодно в зависимости от экономических показателей региона. Для каждого региона – свой патент. Получить патент в одном субъекта, а работать в другом – нельзя.

Кто и как оплачивает патент

Впервые оформляет патент и вносит первый авансовый платеж непосредственно будущий работник. В последующем оплатить стоимость патента может как сам иностранец, так и его работодатель. Однако, платеж, совершенный компанией за сотрудника, признается доходом последнего. Это значит, что с него нужно удержать НДФЛ.

Иностранец вправе уменьшить сумму НДФЛ на величину патентных платежей вне зависимости от того, кто перечислил в бюджет деньги за патент. Фактически уменьшение НДФЛ делает работодатель при расчете и выплате зарплаты. Но для этого должны соблюдаться условия:

-

патент оплачен, и есть чек или платежное поручение;

-

получено уведомление из налоговой о праве на налоговый вычет.

Что будет работодателю за просрочку патента

Невнесение очередного авансового платежа лишает иностранца права работать в России. Работодатель обязан отстранить его от работы на срок до 30 дней (ст. 327.5 ТК). Это время дается работнику на приобретение нового патента, в противном случае последует увольнение (ст. 327.6 ТК).

Допуск к работе иностранца с неоплаченным патентом то же самое, что работа без документов. В таком случае компанию ждут штрафы по ч. 1 и 3 ст. 18.15 КоАП за каждого нелегально работающего мигранта:

-

на должностное лицо – 25 000 – 50 000 рублей;

-

на юрлицо – 250 000 – 800 000 рублей либо приостановка деятельности на срок от двух недель до 90 дней.

Поэтому компании, принимающие на работу иностранцев по патенту, должны контролировать сроки оплаты патента: можно требовать от работников чеки об оплате, можно делать это самостоятельно.

Но даже если компания оплачивает патент за иностранца, легко пропустить срок, особенно, когда таких работников много, а даты получения патента у всех разные.

Кроме того, оплата патентов работодателем в компаниях и организациях, где иностранцы на патенте – явление массовое (ЖКХ, такси, строительство и другие), увеличивает нагрузку на бухгалтерию и, как следствие, растет риск ошибок при оформлении платежных поручений. Поздно обнаруженная ошибка – просрочка и штрафы.

Как не пропустить оплату патента

Оплата патентов от QIWI Business – сервис для оптимизации работы с иностранцами на патенте и снижения риска нарушений и штрафов. Работа строится так:

-

Шаг № 1. Компания направляет реестр работников в QIWI Business.

-

Шаг № 2. Пополняет транзитный счет в QIWI Банке на сумму, необходимую для оплаты патентов по сотрудникам из реестра.

-

Шаг № 3. QIWI Business единовременно перечисляет в ФНС оплату за каждый патент и предоставляет документ об оплате в формате PDF.

Работодателю остается только контролировать наличие денег на счете и своевременно пополнять его, а также формировать актуальный список работающих по патенту мигрантов.

Реклама: КИВИ БАНК (АО), ИНН: 3123011520, erid: LjN8JwJ3K