Реквизиты счета для перечисления таможенных и иных платежей

Опубликовано: 23 ноября 2018 12:51

Последнее изменение: 10 января 2022 17:07

С 1 января 2021 года уплата таможенных и иных платежей осуществляется на счет, открытый Межрегиональному операционному управлению Федерального казначейства (далее – Межрегиональное операционное УФК) на балансовом счете № 40102 «Единый казначейский счет».

Формат, порядок заполнения и оформления распоряжения о переводе денежных средств в уплату платежей в бюджетную систему (далее – платежное поручение) определены нормативными правовыми актами Банка России о правилах осуществления перевода денежных средств и приказом Минфина России от 12 ноября 2013 г. № 107н «Об утверждении Правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации» (далее – приказ Минфина России № 107н).

Оформление одного платежного поручения допускается только по одному таможенному и иному платежу (коду бюджетной классификации), администрируемому таможенными органами, согласно бюджетной классификации Российской Федерации.

Реквизиты счета:

получатель – Межрегиональное операционное УФК (ФТС России);

ИНН 7730176610;

КПП 773001001;

наименование банка получателя – Операционный департамент Банка России//Межрегиональное операционное УФК г. Москва;

БИК 024501901;

ОКТМО – 45328000;

номер счета банка получателя средств – 40102810045370000002;

номер счета получателя средств – 03100643000000019502.

При заполнении расчетных документов в обязательном опорядке должны быть заполнены следующие поля:

(13) «Наименование банка получателя средств» – Операционный департамент Банка России//Межрегиональное операционное УФК г. Москва;

(14) «БИК банка получателя средств» – 024501901;

(15) «Номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета)» – 40102810045370000002;

(17) «Номер счета получателя средств (номер казначейского счета)» – 03100643000000019502;

(21) «Очередность платежа» – 5;

(22) «Код» – указывается уникальный идентификатор платежа, состоящий из 20 или 25 знаков, при этом все знаки уникального идентификатора платежа одновременно не могут принимать значение ноль («0»). В случае отсутствия уникального идентификатора платежа указывается значение ноль («0»);

(16) «Получатель» – Межрегиональное операционное УФК (ФТС России);

(61) «ИНН» получателя» – 7730176610;

(103) «КПП» получателя – 773001001;

(105) «ОКТМО» – 45328000;

(101) – двузначный показатель статуса плательщика:

«06» – участник внешнеэкономической деятельности – юридическое лицо, за исключением получателя международного почтового отправления;

«07» – таможенный орган;

«16» – участник внешнеэкономической деятельности – физическое лицо;

«17» – участник внешнеэкономической деятельности – индивидуальный предприниматель;

«28» – участник внешнеэкономической деятельности – получатель международного почтового отправления.

(104) – код бюджетной классификации в соответствии с бюджетной классификацией Российской Федерации;

(107) – восьмизначный код таможенного органа;

(24) «Назначение платежа» – дополнительная информация, необходимая для идентификации назначения платежа.

Порядок заполнения полей платежного поручения при перечислении таможенных и иных платежей в доход бюджета определены приложениями № 1,3 и 5 приказа Минфина России № 107н.

Денежные средства в иностранных валютах, поступающие на корреспондентские счета Банка России в иностранной валюте с указанием счетов, открытых Межрегиональному операционному УФК для учета операций в валюте Российской Федерации, не конвертируются Банком России в валюту Российской Федерации и подлежат возврату перевододателю.

Перевод денежных средств в иностранной валюте плательщиками, находящимися не на территории Российской Федерации, на казначейские счета Межрегионального операционного УФК, открытые для учета средств в валюте Российской Федерации, может быть организован банком плательщика с осуществлением конверсии через банк-резидент или банк-нерезидент, имеющий корреспондентские отношения с банком-резидентом.

Перевод денежных средств в валюте Российской Федерации плательщиками, находящимися на территории Российской Федерации, в пользу Межрегионального операционного УФК осуществляется с использованием системы Банка России. Система SWIFT не используется.

Перечень кодов бюджетной классификации, которые подлежат указанию в платежных документах на перечисление таможенных и иных платежей

N п/п

Код классификации доходов федерального бюджета

Наименование кода классификации доходов федерального бюджета

Примечание: наименование таможенных и иных платежей, для уплаты которых используется данный КБК

1

153 1 10 09000 01 1000 110

Авансовые платежи в счет будущих таможенных и иных платежей (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

Авансовые платежи в счет будущих таможенных и иных платежей;

денежный залог в обеспечение уплаты таможенных и иных платежей;

налог на добавленную стоимость на товары, ввозимые на территорию Российской Федерации;

акцизы на товары, ввозимые на территорию Российской Федерации;

ввозные таможенные пошлины;

специальные, антидемпинговые, компенсационные пошлины;

предварительные специальные, предварительные антидемпинговые и предварительные компенсационные пошлины;

вывозные таможенные пошлины;

таможенные сборы;

таможенные пошлины, налоги, уплачиваемые физическими лицами по единым ставкам таможенных пошлин, налогов или в виде совокупного таможенного платежа;

утилизационный сбор, уплачиваемый за колесные транспортные средства (шасси) и прицепы к ним, ввозимые в Российскую Федерацию

2

153 1 08 07410 01 1000 110

Государственная пошлина за принятие предварительных решений по классификации товаров по единой Товарной номенклатуре внешнеэкономической деятельности Таможенного союза (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному)

3

153 1 10 05000 01 1000 110

Таможенные пошлины, налоги, уплачиваемые физическими лицами по единым ставкам таможенных

пошлин, налогов или в виде

совокупного таможенного платежа (сумма платежа (перерасчеты, недоимка и задолженность по

соответствующему платежу, в том числе по отмененному)

4

153 1 10 05000 01 2000 110

Таможенные пошлины, налоги, уплачиваемые физическими лицами по единым ставкам таможенных

пошлин, налогов или в виде

совокупного таможенного платежа (пени и проценты по соответствующему платежу)

5

153 1 12 08000 01 5000 120

Утилизационный сбор (сумма сбора, уплачиваемого за самоходные машины и прицепы к ним, ввозимые в Российскую Федерацию, кроме самоходных машин и прицепов к ним, ввозимых с территории Республики Беларусь)

6

153 1 12 08000 01 5010 120

Утилизационный сбор (пени за неуплату утилизационного сбора, уплачиваемого за самоходные машины и прицепы к ним, ввозимые в Российскую Федерацию, кроме самоходных машин и прицепов к ним, ввозимых с территории Республики Беларусь)

7

153 1 12 08000 01 7000 120

Утилизационный сбор (сумма сбора, уплачиваемого за самоходные машины и прицепы к ним, ввозимые в Российскую Федерацию с территории Республики Беларусь)

8

153 1 12 08000 01 7010 120

Утилизационный сбор (пени за неуплату утилизационного сбора, уплачиваемого за самоходные машины и прицепы к ним, ввозимые в Российскую Федерацию с территории Республики Беларусь)

9

153 1 15 06000 01 6000 140

Средства, уплачиваемые импортерами таможенным органам за выдачу акцизных марок (федеральные государственные органы, Банк России, органы управления государственными внебюджетными фондами

Российской Федерации)

10

153 1 13 02991 01 6000 130

Прочие доходы от компенсации затрат федерального бюджета (федеральные государственные органы, Банк России, органы управления государственными внебюджетными фондами

Российской Федерации)

11

153 1 16 01061 01 9000 140

Административные штрафы, установленные главой 6 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения, посягающие на здоровье, санитарно-эпидемиологическое благополучие населения и общественную нравственность, налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (иные штрафы)

12

153 1 16 01081 01 0281 140

Административные штрафы, установленные главой 8 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области охраны окружающей среды и природопользования, налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (штрафы за нарушение требований лесного законодательства об учете древесины и сделок с ней)

13

153 1 16 01111 01 0029 140

Административные штрафы, установленные главой 11 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения на транспорте, налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (штрафы за осуществление международных автомобильных перевозок без разрешений либо с незаполненными разрешениями, разрешениями, заполненными с нарушением установленных правил, или разрешениями, не соответствующими виду перевозки, либо без учетного талона, либо без отметки в уведомлении должностного лица федерального органа исполнительной власти, осуществляющего функции по контролю и надзору в сфере транспорта, об устранении нарушения)

14

153 1 16 01111 01 9000 140

Административные штрафы, установленные главой 11 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения на транспорте, налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (иные штрафы)

15

153 1 16 01121 01 0004 140

Административные штрафы, установленные главой 12 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области дорожного движения, налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений (штрафы за нарушение правил перевозки опасных грузов)

16

153 1 16 01121 01 0008 140

Административные штрафы, установленные главой 12 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области дорожного движения, налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений (штрафы за нарушения правил движения тяжеловесного и (или) крупногабаритного транспортного средства, выявленные при осуществлении весового и габаритного контроля в пунктах пропуска через государственную границу Российской Федерации)

17

153 1 16 01141 01 9002 140

Административные штрафы, установленные главой 14 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области предпринимательской деятельности и деятельности саморегулируемых организаций, налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (иные штрафы за исключением штрафов за административные правонарушения в области производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции)

18

153 1 16 01151 01 0006 140

Административные штрафы, установленные главой 15 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области финансов, налогов и сборов, страхования, рынка ценных бумаг (за исключением штрафов, указанных в пункте 6 статьи 46 Бюджетного кодекса Российской Федерации), налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (штрафы за непредставление (несообщение) сведений, необходимых для осуществления налогового контроля)

19

153 1 16 01151 01 0025 140

Административные штрафы, установленные главой 15 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области финансов, налогов и сборов, страхования, рынка ценных бумаг (за исключением штрафов, указанных в пункте 6 статьи 46 Бюджетного кодекса Российской Федерации), налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (штрафы за нарушение валютного законодательства Российской Федерации и актов органов валютного регулирования)

20

153 1 16 01151 01 9002 140

Административные штрафы, установленные главой 15 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области финансов, налогов и сборов, страхования, рынка ценных бумаг (за исключением штрафов, указанных в пункте 6 статьи 46 Бюджетного кодекса Российской Федерации), налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (иные штрафы за исключением штрафов за административные правонарушения в области производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции)

21

153 1 16 01161 01 0000 140

Административные штрафы, установленные главой 16 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области таможенного дела (нарушение таможенных правил), налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений

22

153 1 16 01171 01 0007 140

Административные штрафы, установленные главой 17 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения, посягающие на институты государственной власти, налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (штрафы за невыполнение законных требований прокурора, следователя, дознавателя или должностного лица,

осуществляющего производство по делу об административном правонарушении)

23

153 1 16 01191 01 0005 140

Административные штрафы, установленные главой 19 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения против порядка управления, налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (штрафы за невыполнение в срок законного предписания (постановления, представления, решения) органа (должностного лица), осуществляющего государственный надзор (контроль), организации, уполномоченной в соответствии с федеральными законами на осуществление государственного надзора (должностного лица), органа (должностного лица), осуществляющего муниципальный контроль)

24

153 1 16 01191 01 9000 140

Административные штрафы, установленные главой 19 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения против порядка управления, налагаемые судьями федеральных судов, должностными лицами федеральных государственных органов, учреждений, Центрального банка Российской Федерации (иные штрафы)

25

153 1 16 03122 01 0000 140

Штрафы, установленные главой 22 Уголовного кодекса Российской Федерации, за преступления в сфере экономической деятельности

26

153 1 16 03200 01 0000 140

Судебные штрафы (денежные взыскания), налагаемые судами в случаях, предусмотренных

Уголовным кодексом Российской Федерации

27

153 1 16 07090 01 9000 140

Иные штрафы, неустойки, пени, уплаченные в соответствии с законом или договором в случае

неисполнения или ненадлежащего исполнения обязательств перед федеральным государственным органом, федеральным казенным учреждением, Центральным банком Российской Федерации, государственной корпорацией (иные штрафы)

28

153 1 16 10013 01 0000 140

Прочее возмещение ущерба, причиненного федеральному имуществу (за исключением имущества, закрепленного за федеральными бюджетными (автономными) учреждениями, унитарными предприятиями)

29

153 1 16 10091 01 0000 140

Денежное возмещение в размере двукратной суммы причиненного ущерба, перечисляемое в федеральный бюджет лицом, впервые совершившим преступление, для освобождения от уголовной ответственности

30

153 1 16 10121 01 0001 140

Доходы от денежных взысканий (штрафов), поступающие в счет погашения задолженности, образовавшейся до 1 января 2020 года, подлежащие зачислению в федеральный бюджет по нормативам, действовавшим в 2019 году (за исключением доходов, направляемых на формирование Федерального дорожного фонда)

31

153 1 16 10121 01 0002 140

Доходы от денежных взысканий (штрафов), поступающие в счет погашения задолженности, образовавшейся до 1 января 2020 года, подлежащие зачислению в федеральный бюджет по нормативам, действовавшим в 2019 году (доходы, направляемые на формирование Федерального дорожного фонда)

32

153 1 16 10129 01 0000 140

Доходы от денежных взысканий (штрафов), поступающие в счет погашения задолженности, образовавшейся до 1 января 2020 года, подлежащие зачислению в федеральный бюджет и бюджет муниципального образования по нормативам, действовавшим в 2019 году

Таможенное платёжное поручение

Материал обновлен: 11.01.2022 г.

Таможенное платёжное поручение — важнейший документ, предназначенный для оплаты таможенных платежей. Ошибки при заполнении этого документа не допустимы. Форма этого документа, а также порядок его заполнения регулируется законодательно. Федеральной таможенной службой Российской Федерации (ФТС РФ) активно внедряются современные цифровые технологии и, в соответствии с этим вносятся изменения в Платёжное поручение «таможенные платежи». Очень важно происходящие изменения отслеживать и в соответствии с ними правильно заполнять платёжное поручение. К сожалению, даже опытные участники ВЭД при заполнении Таможенных платёжных поручений, совершают ошибки. В результате допущенных ошибок денежные средства на нужный счёт могут не попасть. Чтобы вернуть денежные средства и перевести их на нужный счёт может потребоваться время, что вызовет задержку в таможенном оформлении. Это может привести к дополнительным финансовым затратам. Без правильного заполнения Таможенного платёжного поручения Таможенное оформление товаров невозможно. Чтобы избежать ошибок и потерь при таможенном оформлении, лучше обратиться к специалистам. Специалисты нашей компании «Универсальные Грузовые Решения», помогут Вам проверить правильность заполнения таможенного поручения и окажут своевременную помощь в оперативном таможенном оформлении товаров. Мы работаем каждый день, без выходных, а при необходимости круглосуточно.

Виды таможенных платёжных поручений

Виды таможенных платёжных поручений на таможню — бумажные и электронные. Раньше все платёжные поручения на таможню были в бумажном виде, их нужно было распечатывать, заверять печатью, подписывать и отвозить, в наше время их практически не используют. Сейчас вошли в жизнь электронные платежи, соответственно платёжные поручения в таможню оформляются в электронном виде. Для этого на компьютере или на мобильном устройстве нужно заполнить необходимые сведения, сформировать платёжное поручение и, заверить его электронно-цифровой подписью (ЭЦП). Все участники ВЭД по достоинству оценили преимущества использования электронных таможенных платёжных поручений и бумажный вид документа уже уходит в прошлое.

Изменения порядка уплаты пошлин в 2022 году

Изменения порядка уплаты пошлин в 2022 связаны с заполнением 104 поля таможенного поручения. Когда-то на каждый вид таможенного платежа нужно было составлять отдельный документ, указывая при этом в поле 104 платёжного поручения необходимый код бюджетной классификации (КБК). Порядок уплаты пошлин в 2022 году предусматривает, что в 104 поле документа практически для всех видов таможенных платежей: сбор, ввозная и вывозная пошлина, НДС, акциз нужно указывать КБК 15311009000011000110. Денежные средства, перечисленные по этому КБК, поступают на счёт, который контролируется ФТС РФ.

Ранее, до 01.01.2021 в платёжном поручении нужно было указывать код таможни. С 1 января 2021 года, согласно изменениям порядка уплаты пошлин, для перечисления таможенных платежей используется Единый лицевой счёт (ЕЛС), обслуживаемый ФТС РФ. В поле 107 таможенного платёжного поручения нужно указать код ЕЛС: 10000010. Теперь код таможенного органа в платежном поручении 2021 нужно указывать только в исключительных случаях.

Образец заполнения платёжного поручения в таможню 2022 года

Участникам ВЭД для удобства, и чтобы избежать ошибок предлагается образец заполнения платёжного поручения в таможню 2022 года. Скачать образец заполнения платёжного поручения в таможню с 01.08 2022.

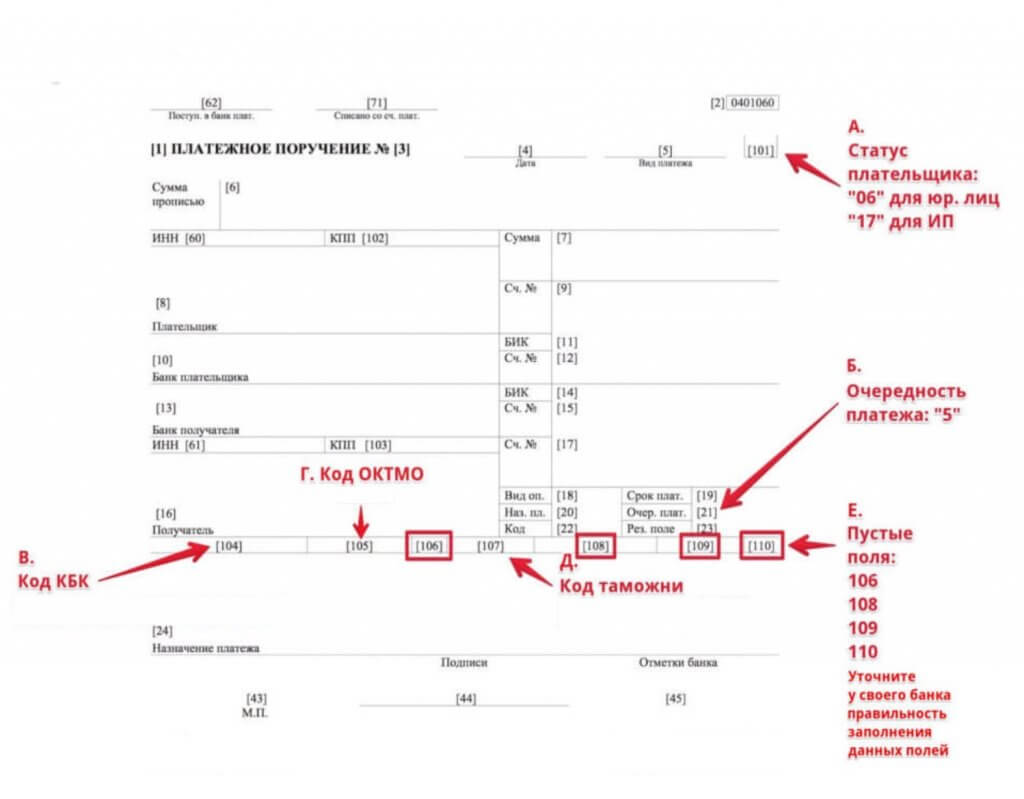

Инструкция по заполнению платежного поручения в таможню

Инструкция по заполнению платежного поручения в таможню. Номера полей, которые нужно заполнить указаны на изображении.

Заполнение таможенного платёжного поручения

Заполнение таможенного платёжного поручения очень ответственная задача, тем более что в порядок заполнения регулярно вносятся изменения, которые необходимо постоянно отслеживать. Очень важно, чтобы все поля платёжного поручения были заполнены правильно, в соответствии с последними требованиями. К сожалению, при их заполнении, несмотря на кажущуюся простоту, участниками ВЭД допускаются ошибки. Хорошо, если заполнение документа производится опытным специалистом. Чтобы уменьшить число ошибок и соответственно избежать возникающих из-за них проблем нужно изучать законы и инструкцию по заполнению платёжных поручений в таможню.

В верхней части таможенного платёжного поручения расположены поля, в которые необходимо ввести реквизиты плательщика. Например, ИНН, КПП, при этом нужно обратить внимание, что при одинаковом ИНН могут быть разные КПП. Например, если у организации есть филиалы, ИНН у них будет одно и тоже, КПП будет разным.

- 10 – Банк плательщика;

- 60 – ИНН плательщика;

101 – поле в которое нужно ввести цифровой код, определяющий вид плательщика, состоящий из двух знаков:

- «06» – для юрлиц;

- «16» – для физлиц;

- «17» – для ИП;

- «28» – получатель международного почтового отправления.

102 – КПП плательщика;

Ниже расположены поля для заполнения реквизитов получателя платежа, в нашем случае ФТС РФ.

- 13 – Банк получателя: Операционный департамент Банка России//Межрегиональное операционное УФК г. Москва;

- 14 – БИК: 024501901;

- 15 – Счет №: 40102810045370000002;

- 17 – Счет №: 03100643000000019502;

- 61 – ИНН ФТС РФ: 7730176610;

- 103 – КПП ФТС РФ: 773001001;

- 16 – получатель: Межрегиональное операционное УФК (ФТС РОССИИ);

104 – показатель КБК: 15311009000011000110

105 – код ОКТМО: 45328000

106 – показатель основания платежа: «0» (либо «00»)

107 – код таможенного органа в большинстве случаев код ЕЛС – 10000010, но в редких случаях указываются коды таможен, осуществляющие администрирование платежа

Внимание! 107 поле не должно иметь формат даты! При заполнении цифры нельзя разделять пробелами, точками и буквенными символами

108 – номер документа, который является основанием платежа: «0»;

109 – дата документа основания платежа: «0»;

110 – показатель типа платежа: «0»;

Внимание! Если в полях: 106, 108, 109, 110 невозможно указать конкретные значения, то ставится «0»;

21 – очерёдность платежа: «5»;

22 – уникальный идентификатор платежа, состоящий из 20 или 25 знаков, при этом все знаки уникального идентификатора платежа одновременно не могут принимать значение ноль «0». В случае отсутствия уникального идентификатора платежа указывается значение ноль «0»;

24 – назначение платежа: «Авансовые платежи в счет будущих таможенных и иных платежей», НДС не облагается;

Внимание! Заполнение полей: 16, 61, 101, 103, 104, 105, 107 ОБЯЗАТЕЛЬНО!

За более подробными разъяснениями Вы можете обратиться в свой банк.

!!!Данная статья актуальна на 2021 год. Реквизиты для оплаты в 2022-2023 годах находятся здесь!!!

Реквизиты для заполнения платежного поручения в таможню:

банк получателя – Операционный департамент Банка России// Межрегиональное операционное УФК г. Москва

БИК 024501901,

Номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета)» –

40102810045370000002,

Номер счета получателя средств (номер казначейского счета)» –

03100643000000019502,

получатель – Межрегиональное операционное УФК (ФТС России),

ИНН/КПП – 7730176610/773001001,

ОКТМО – 45328000.

КБК (графа 104 в п/п)- в зависимости от назначения платежа (см.ниже)

В графу 107 обязательно- 10000010

С 2019 года ФТС перевел всех участников ВЭД на Единый Лицевой Счет (ЕЛС).

Все таможенные платежи (пошлина, сборы, НДС и акцизы) оплачиваются безналичным путем.

С 1 августа 2021 г в абсолютном большинстве случаев требуется сделать только один платеж, называемый авансовым.

Авансовый платеж подходит для следующих видов списаний:

-таможенных сборов за оформление;

-НДС;

-ввозной пошлины;

-вывозной пошлины;

-специальной, антидемпинговой и компенсационной пошлины;

-утилизационного сбора в отношении колесных транспортных средств и прицепов к ним;

-акциза;

-процентов;

-пеней.

О расчете размера таможенных платежей я рассказывал тут.

При оплате платежей АРХИВАЖНО правильно заполнить платежное поручение! Очень часто даже опытные участники ВЭД совершают ошибки при заполнении платежки.

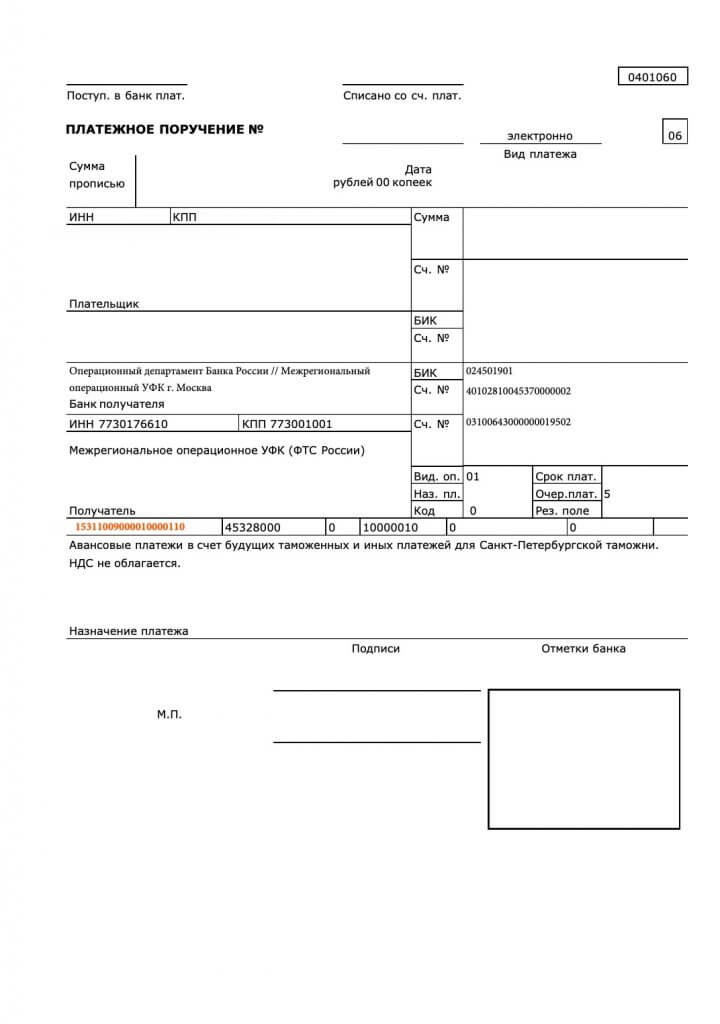

Образец заполнения авансовой платежки (т.е. для оплаты сборов, пошлин, НДС и акциза) представлен ниже:

Значения, которые выделены желтым цветом, нужно заменить на свои.

Несомненно любой бухгалтер или руководитель сможет самостоятельно заполнить реквизиты получателя, НО на что стоит обратить внимание:

— графа 101- сюда вбиваем ваш статус как участника ВЭД. Для юридических лиц это 06, для индивидуальных предпринимателей – 17.

— графа 104 – код КБК. Для авансовых платежей это «15311009000010000110»

— графа 105 – код ОКТМО — всегда 45328000

— графа 107 — 10000010

— графы 106,108-110- не заполняются.

Для остальных видов платежей платежное поручение заполняется по такому же принципу, только меняется КБК. Список КБК актуальных на 2021 смотрим тут.

Если в данном материале Вы не нашли ответ на интересующий вопрос, то пишите по адресу manager@rastamozhitvspb.ru и в скором времени я обновлю статью.

Возможно Вас заинтересует следующее:

1) Растамаживаем самостоятельно

2) Считаем таможенные платежи

3) Как посчитать таможенную стоимость?

4) Классификаторы и прочая полезная информация по содержанию и заполнению декларации

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

В данной статье мы расскажем о том, как заполнять платежное поручение на уплату НДС при импорте из стран дальнего зарубежья (третьих стран). В статье рассмотрены ключевые моменты подготовки платежного поручения:

- сроки уплаты;

- общие реквизиты;

- реквизиты получателя;

- реквизиты платежа.

Так же мы вместе проведем платеж и проверим взаиморасчеты.

Изучить особенности учета импортных операций из стран дальнего зарубежья

Содержание

- Порядок уплаты НДС

- Платежное поручение на уплату НДС

- Общие реквизиты

- Заполнение реквизитов платежа

- Уплата НДС таможенному органу

- Проводки по документу

- Проверка расчетов по НДС

- Принятие к учету НДС, уплаченного на таможне

- Проводки документа

- Проверка взаиморасчетов с таможней

Порядок уплаты НДС

Уплата НДС в бюджет при импорте из стран дальнего зарубежья осуществляется на таможне одновременно с уплатой других таможенных платежей до завершения процедуры выпуска товара с таможенного поста.

Платеж совершают в адрес таможни, а не поста. Перед оплатой надо узнать, к какой таможне относится ваш таможенный пост (терминал). Информацию можно получить на официальном сайте ФТС РФ или у брокера. Например, Северо-западное таможенное управление.

Платежи в адрес таможенного органа заполняются по общим правилам, но при этом имеют свои особенности (Приложение N 3 к Приказу Минфина РФ от 12.11.2013 N 107н, Письмо ФТС РФ от 30.11.2011 N 01-11/58349, Письмо ФТС РФ от 26.12.2013 N 01-11/59519).

Перед уплатой таможенных платежей всегда уточняйте:

- реквизиты для уплаты — у брокера или на таможне;

- специфику заполнения полей в платежном поручении — у банка.

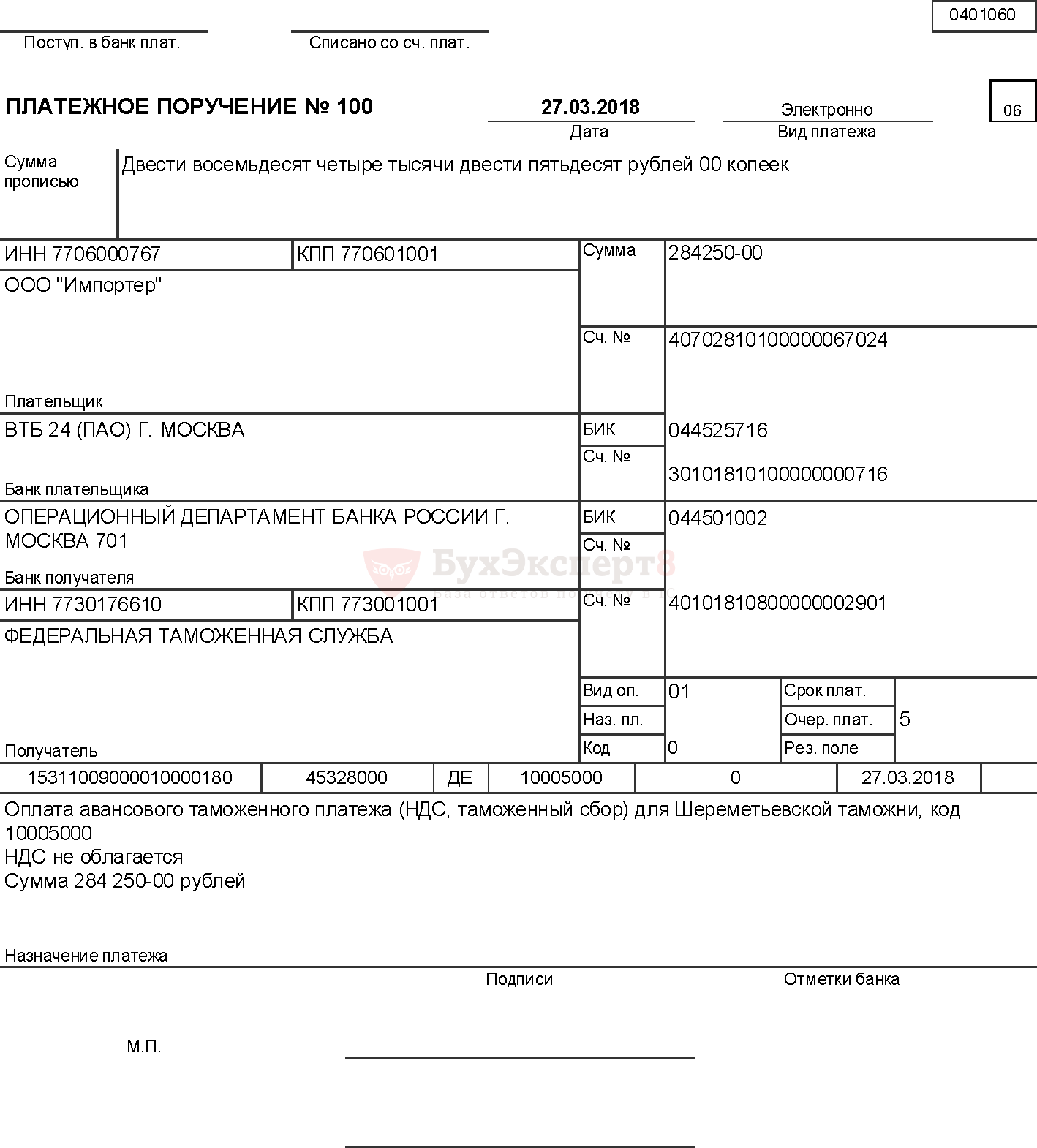

Заполненное платежное поручение на уплату НДС выглядит следующим образом.

Рассмотрим подробнее порядок его формирования и уплаты НДС на таможне.

Организация заключила импортный контракт с иностранным поставщиком Galaxy LLC на поставку товара из Германии на сумму 20 000 EUR.

27 марта бухгалтер подготовил платежное поручение на уплату авансовых таможенных платежей (НДС 283 500 руб., таможенный сбор 750 руб.).

29 марта проведено таможенное декларирование товара и осуществлен зачет аванса по НДС.

Платежное поручение на уплату НДС

Общие реквизиты

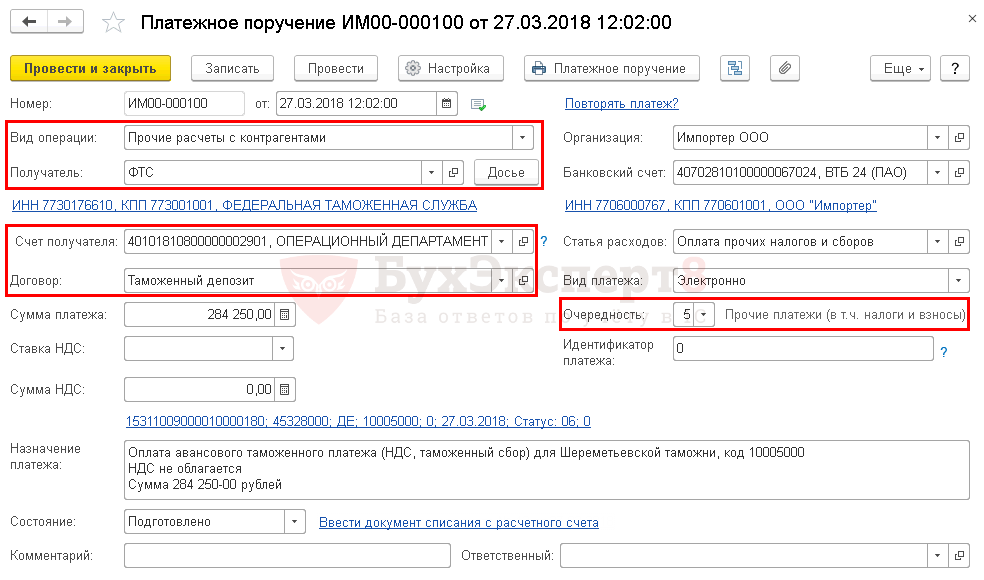

Платежное поручение на уплату НДС в составе таможенного платежа формируется с помощью документа Платежное поручение вид операции Прочие расчеты с контрагентами в разделе Банк и касса — Банк — Платежные поручения — Списание.

При выбранном виде операции Прочие расчеты с контрагентами форма документа принимает вид для уплаты платежей прочим контрагентам, в т. ч. таможенному органу.

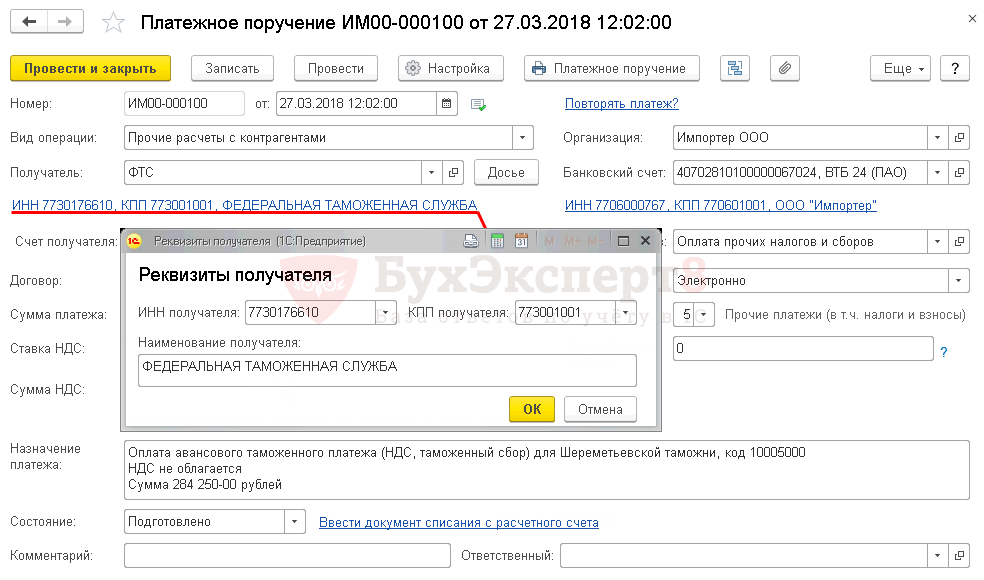

Так как получателем НДС является таможенный орган, именно его реквизиты необходимо отразить в документе Платежное поручение:

- Получатель — таможенный орган, которому перечисляется НДС, выбирается из справочника Контрагенты Вид контрагента Государственный орган. PDF

- Счет получателя — банковские реквизиты таможенного органа, указанного в поле Получатель.

- Договор — основание для расчетов с таможней, Вид договора Прочее. PDF

- Реквизиты получателя — ИНН, КПП и Наименование получателя, именно эти данные используются для печатной формы платежного поручения. При необходимости Реквизиты получателя можно отредактировать в открывающейся по ссылке форме.

- Очередность — 5 Прочие платежи (в т.ч. налоги и взносы) (Письмо ФТС РФ от 26.12.2013 N 01-11/59519).

Заполнение реквизитов платежа

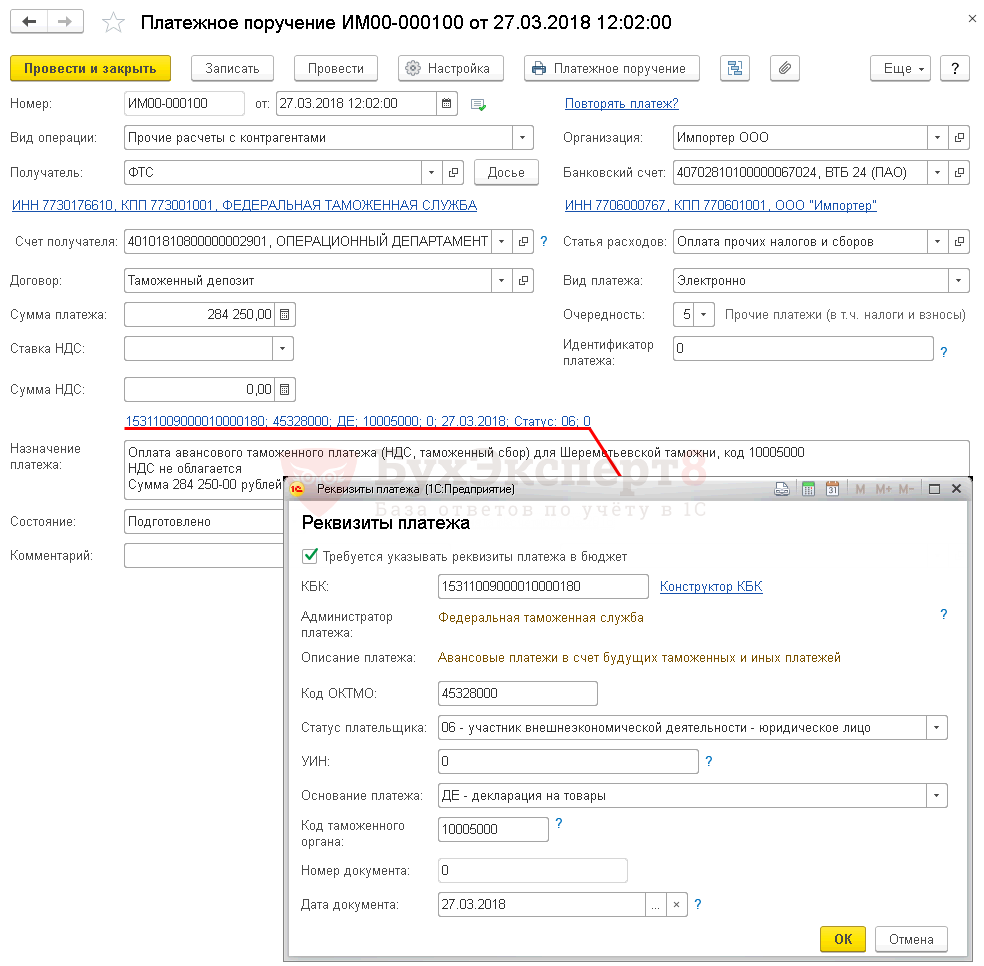

Бухгалтеру необходимо контролировать данные, которые программа заполняет по ссылке Реквизиты платежа.

В данной форме необходимо проверить заполнение полей:

- КБК:

- 15311009000010000180 «Авансовые платежи в счет будущих таможенных и иных платежей», если НДС уплачивается вместе с прочими таможенными платежами;

- 15310401000011000110 «Налог на добавленную стоимость на товары, ввозимые на территорию Российской Федерации», если уплачивается только НДС.

- Код ОКТМО — код 45328000 (Письмо ФТС РФ от 26.12.2013 N 01-11/59519).

- Статус плательщика — 06-участник внешнеэкономической деятельности — юридическое лицо.

Если платежное поручение на уплату НДС оформляет ИП, его Статус плательщика будет 17-участник внешнеэкономической деятельности — индивидуальный предприниматель.

- УИН — 0, т. к. УИН можно указать только из информации, содержащейся в налоговых уведомлениях или требованиях об уплате налога (пени, штрафа).

- Основание платежа — 0, некоторые банки требуют ДЕ-декларация на товары. В 1С автоматически заполняется ДЕ-декларация на товары.

- Код таможенного органа — код таможни. Узнать код можно на официальном сайте ФТС РФ или у брокера.

- Номер документа — 0 или последние 7 цифр из номера таможенной декларации (п. 9 Приложение N 3 Приказа Минфина РФ от 12.11.2013 N 107н).

- Дата документа — 0, некоторые банки требуют указать дату ДД.ММ.ГГГГ (дата таможенной декларации). В 1С автоматически заполняется Дата документа, указанная в поле от.

- Назначение платежа — информация для идентификации платежа.

Распечатать платежное поручение можно по кнопке Платежное поручение. PDF

Уплата НДС таможенному органу

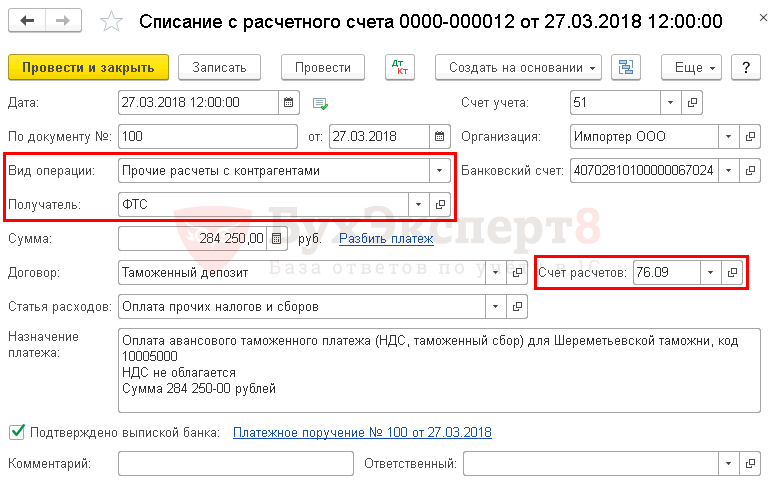

После уплаты НДС таможенному органу на основании выписки банка необходимо создать документ Списание с расчетного счета вид операции Прочие расчеты с контрагентами. Документ можно создать на основании Платежного поручения по ссылке Ввести документ списания с расчетного счета. PDF

Списание с расчетного счета также можно загрузить из программы Клиент банка или напрямую из банка, если подключен сервис 1С:ДиректБанк.

Необходимо обратить внимание на заполнение полей в документе:

- Дата — дата уплаты налога, согласно выписке банка.

- По документу № от — номер и дата платежного поручения.

- Получатель — таможенный орган, которому перечислен НДС, выбирается из справочника Контрагенты.

- Сумма — сумма авансового платежа (НДС), согласно выписке банка.

- Договор — основание для расчетов с таможней, Вид договора — Прочее. PDF

- Статья расходов — Оплата прочих налогов и сборов, с Видом движения — Прочие платежи по текущим операциям, выбирается из справочника Статьи движения денежных средств. PDF

- Счет расчетов — 76.09 «Прочие расчеты с разными дебиторами и кредиторами».

Изучить подробнее как установить счета расчетов с таможней

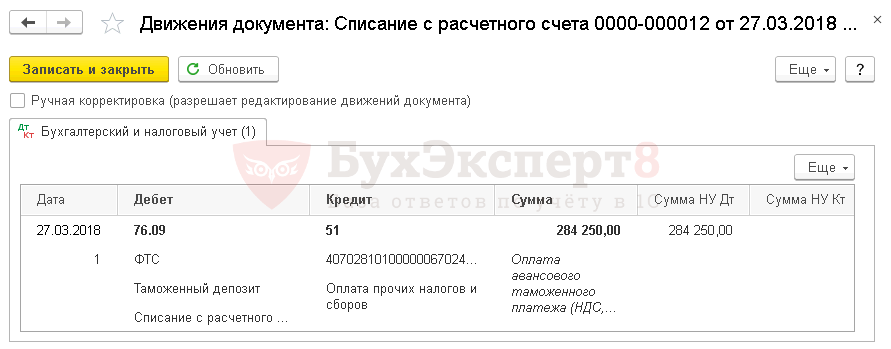

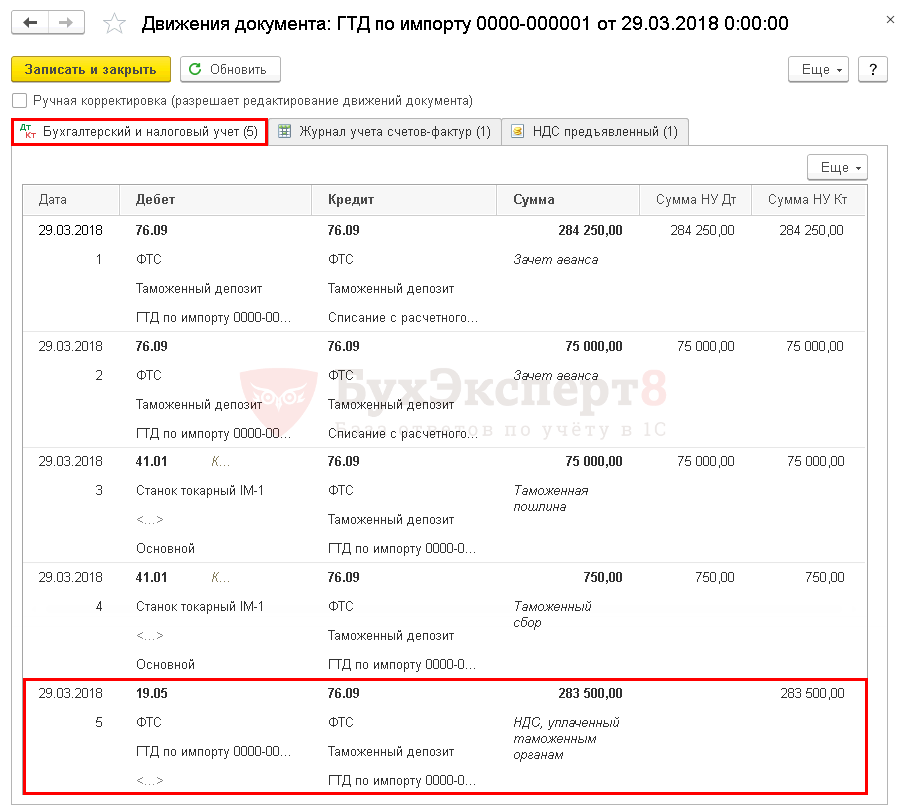

Проводки по документу

Документ формирует проводку:

- Дт 76.09 Кт 51 — перечислен НДС таможенному органу.

Проверка расчетов по НДС

В отличие от других уплат НДС в бюджет, при импорте из третьих стран напрямую проверить взаиморасчеты по НДС с бюджетом нельзя. Поэтому при проверке сначала убеждаемся, что НДС, уплаченный на таможне, принят к учету, а потом проверяем взаиморасчеты с таможней.

Принятие к учету НДС, уплаченного на таможне

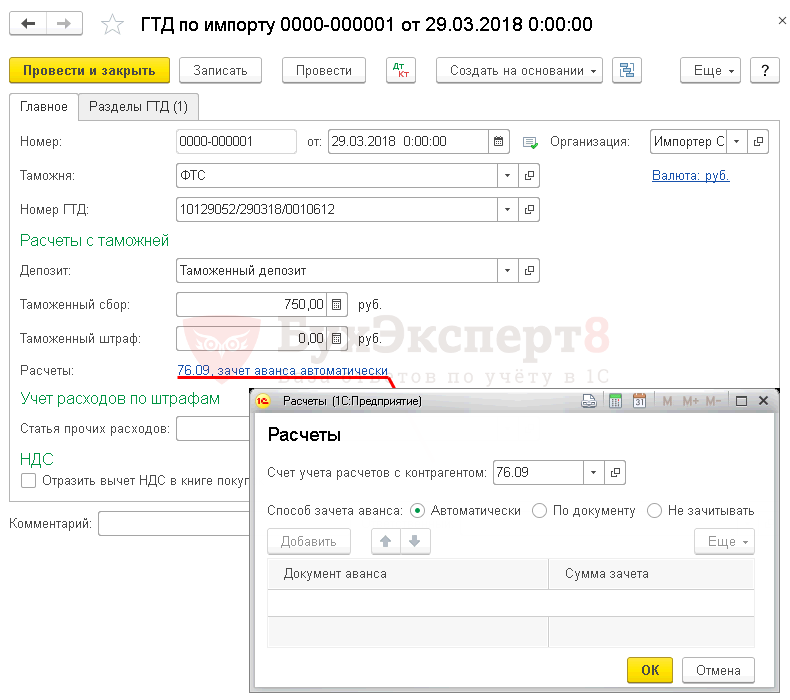

Принятие к учету НДС, уплаченного на таможне, отражается документом ГТД по импорту в разделе Покупки — Покупки — ГТД по импорту.

Изучить подробнее оформление документа ГТД по импорту на примере

По ссылке Расчеты на вкладке Главное указывается:

- Счет учета расчетов с контрагентами — 76.09 «Прочие расчеты с разными дебиторами и кредиторами».

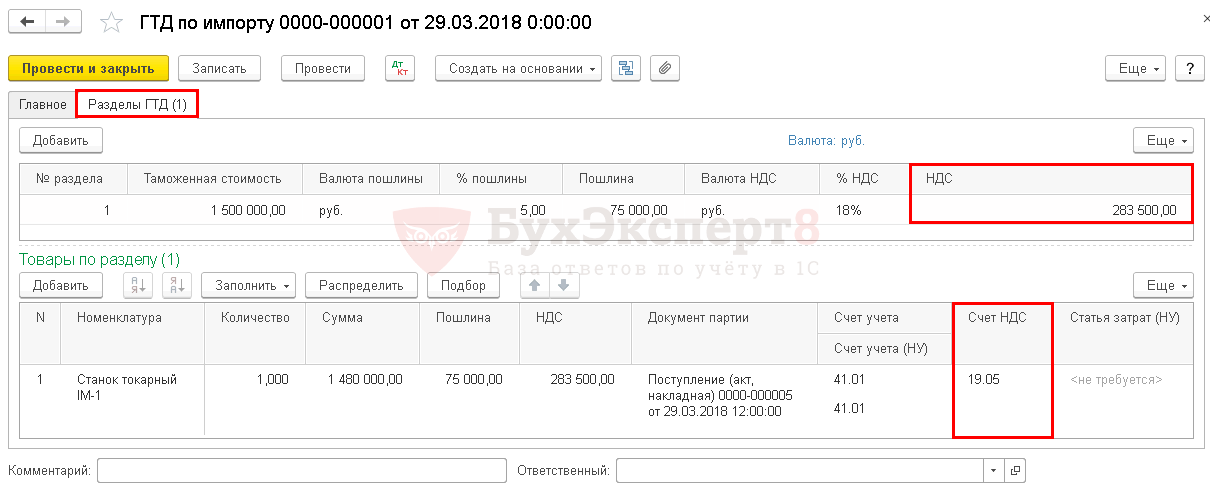

В табличной части Товары по разделу на вкладке Разделы ГТД указывается:

- Счет учета НДС — 19.05 «НДС, уплаченный при ввозе товаров на территорию Российской Федерации».

Изучить подробнее Как рассчитывается сумма НДС на таможне при импорте товаров из дальнего зарубежья

Проводки документа

Документ формирует проводки:

- Дт 76.09 Кт 76.09 — зачет аванса по таможенным платежам.

- Дт 19.05 Кт 76.09 — принят к учету НДС, уплаченный на таможне.

Проверка взаиморасчетов с таможней

Для проверки расчетов с таможней, в т. ч. и по НДС можно создать отчет Анализ счета 76.09 «Прочие расчеты с разными дебиторами и кредиторами» раздел Отчеты — Стандартные отчеты — Анализ счета.

Из отчета видно, что задолженности перед таможенным органом нет, следовательно, нет и задолженности по уплате НДС при импорте из третьих стран.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Актуальные реквизиты счета размещены на официальном сайте ФТС России в разделе «Открытая служба» → «Участникам ВЭД» → «Уплата таможенных и иных платежей» → «Реквизиты счета для перечисления таможенных и иных платежей».

Денежные средства, поступившие на единые лицевые счета плательщиков до 2021 года, могут быть использованы ими при совершении таможенных операций в 2021 году. Дополнительных обращений об их зачете по новым реквизитам счета не требуется.

В случае ошибочного указания плательщиками при осуществлении платежа в 2021 году реквизитов счета, действовавших в 2020 году, указанные платежи в течение переходного периода (1 квартал 2021 года) будут зачисляться Межрегиональным операционным управлением Федерального казначейства по актуальным реквизитам.

Наиболее часто используемые коды бюджетной классификации (авансовые платежи, ввозная таможенная пошлина и т.д.) с 1 января 2021 года не изменяются.

Обращаем внимание, что с 1 января 2021 года из перечня кодов бюджетной классификации, которые администрирует ФТС России,

- исключаются КБК в отношении штрафов по делам об административных правонарушениях:

153 1 16 01141 01 9000 140,

153 1 16 01151 01 9000 140

- и вводятся коды бюджетной классификации в отношении штрафов по делам об административных правонарушениях:

153 1 16 01141 01 9002 140,

153 1 16 01151 01 0025 140,

153 1 16 01151 01 9002 140.

Реквизиты счета:

получатель – Межрегиональное операционное УФК (ФТС России);

ИНН 7730176610;

КПП 773001001;

Наименование банка получателя – Операционный департамент Банка России//Межрегиональное операционное УФК г. Москва;

БИК 024501901;

ОКТМО – 45328000;

номер счета банка получателя средств – 40102810045370000002;

номер счета получателя средств – 03100643000000019502.

При заполнении расчетных документов в обязательном порядке должны быть заполнены следующие поля:

(13) «Наименование банка получателя средств» – Операционный департамент Банка России//Межрегиональное операционное УФК г. Москва;

(14) «БИК банка получателя средств» – 024501901;

(15) «Номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета)» – 40102810045370000002;

(17) «Номер счета получателя средств (номер казначейского счета)» – 03100643000000019502;

(21) «Очередность платежа» – 5;

(22) «Код» – указывается уникальный идентификатор платежа, состоящий из 20 или 25 знаков, при этом все знаки уникального идентификатора платежа одновременно не могут принимать значение ноль («0»). В случае отсутствия уникального идентификатора платежа указывается значение ноль («0»);

(16) «Получатель» – Межрегиональное операционное УФК (ФТС России);

(61) «ИНН» получателя» – 7730176610;

(103) «КПП» получателя – 773001001;

(105) «ОКТМО» – 45328000;

(101) – двузначный показатель статуса плательщика:

«06» – участник внешнеэкономической деятельности – юридическое лицо, за исключением получателя международного почтового отправления;

«07» – таможенный орган;

«16» – участник ВЭД – физическое лицо;

«17» – участник ВЭД – индивидуальный предприниматель;

«28» – участник ВЭД – получатель международного почтового отправления.

(104) – КБК в соответствии с бюджетной классификацией Российской Федерации;

(107) – восьмизначный код таможенного органа;

(24) «Назначение платежа» – дополнительная информация, необходимая для идентификации назначения платежа.

Порядок заполнения полей платежного поручения при перечислении таможенных и иных платежей в доход бюджета определены приложениями № 1,3 и 5 приказа Минфина России № 107н.

Related Posts

На чтение 4 мин Просмотров 18.2к. Обновлено 27.07.2021

Содержание статьи

- Уплата таможенных платежей. Как платить?

- Важность указания правильных реквизитов. Уплата таможенных платежей

- Типичные ошибки при заполнении платежных поручений

- 1.Неверно указан код таможни в поле 107

- 2.Неверно указан статус плательщика в поле 101

- 3. Перепутана очередность платежа в поле 21

- 4. Указан неправильный КБК в поле 104

- 5. Неверный код ОКТМО в поле105

- 6. Лишняя информация в полях 106,108, 109, 110

- Примеры платежных поручений для уплаты таможенных платежей

- Платежное поручение для уплаты авансовых платежей для ООО, ПАО, АО

- Платежное поручение для уплаты ввозной пошлины для ООО, ПАО, АО

Уплата таможенных платежей в ФТС (Федеральную таможенную Службу) требует тщательного заполнения документов и правильности в указании сумм.

Уплата таможенных платежей. Как платить?

Таможенные платежи включают в себя:

- Авансовые платежи. Платятся всегда. Включают в себя сбор за таможенное оформление, НДС.

- Ввозную таможенную пошлину. Платится в зависимости от кода ТНВЭД ввозимого товара.

Подробнее обо всех платежах читайте в статье Все расходы при таможенном оформлении

Для начала вам нужно узнать необходимость оплаты таможенной пошлины на ввозимый товар. Уточните эту информацию у вашего таможенного брокера/предствителя.

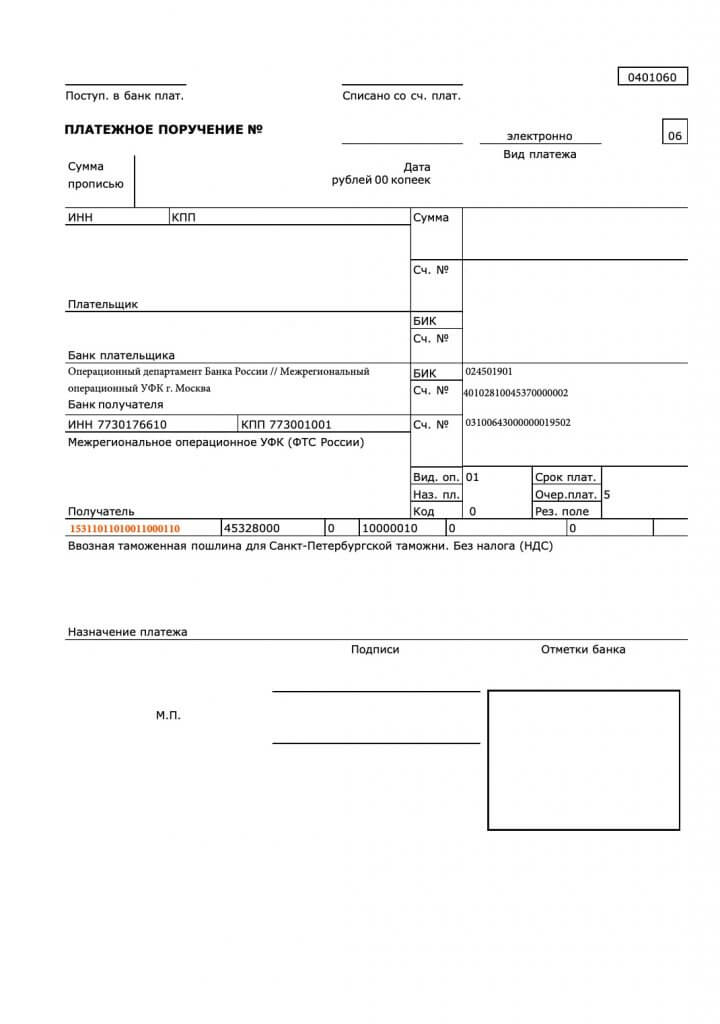

Если вам надо платить таможенную пошлину на ввозимый товар, то необходимо сделать 2 разных платежа: авансовые платежи и ввозная таможенная пошлина (2 платежных поручения)

Если таможенную пошлину платить не надо, то нужно оплатить только авансовые платежи (1 платежное поручение)

Важность указания правильных реквизитов. Уплата таможенных платежей

Обычно все платежные поручения в адрес ФТС одинаковы, различается только заполнение нескольких полей. Ошибки в этих полях приводят к тому, что отправленные деньги “теряются”. Возврат может занять до трех месяцев.

Возврат средств оплаченных по неправильным реквизитам может занять до трёх месяцев

Типичные ошибки при заполнении платежных поручений

Мы собрали все типичные ошибки при оплату таможенных платежей в эту инструкцию.

1. Неверно указан код таможни в поле 107

В поле 107 вписывается восьмизначный код таможенного органа.

До внедрения единого лицевого счета платеж совершался в адрес таможни, к которой приписан таможенный терминал на который приехал груз.

Например, если груз оформлялся через «Парголовский таможенный пост», платить нужно было на счет Санкт-Петербургской таможни (код «1021 0000» в поле 107), к которой относится этот терминал. Если груз приезжал на «Кронштадский таможенный пост», то оплата производилась на счет Балтийской таможни (код «1021 6000» в поле 107).

С появлением единого лицевого счета данная сложность исчезла. На данный момент оплата производится только на единый лицевой счет с кодом «1000 0010» в поле 107.

Ошибка. Вписан старый код таможенного органа вместо кода единого лицевого счета. Или код присутствует в назначении платежа, но отсутствует в поле 107

Код таможни для единого лицевого счета «1000 0010» обязательно должен быть в поле 107 платежного поручения.

См. пункт «Д» на рис. 1

2. Неверно указан статус плательщика в поле 101

Часто ИП считают юридическим лицом и указывают соответствующий код при платеже. Но ИП не является юридическим лицом и имеет свой код статуса плательщика.

«Индивидуальные предприниматели – физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица»

Налоговый Кодекс

Ошибка. Указание индивидуальным предпринимателем кода юридического лица

Код статуса плательщика для юридических лиц ООО, ПАО, АО – «06», а для индивидуальных предпринимателей – «17»

См. пункт «А» на рис. 1

3. Перепутана очередность платежа в поле 21

Ошибка. Некорректная очередность платежа в поле 21

Очередность платежа в поле 21 в данном случае всегда «5»

См. пункт «Б» на рис. 1

4. Указан неправильный КБК в поле 104

КБК – это код бюджетной классификации. Ввозная пошлина и авансовый платеж оплачиваются отдельно друг от друга по различным КБК. После оплаты у вас будут 2 платежных поручения с разными кодами КБК.

Авансовый платеж платится всегда и включает в себя государственный сбор за таможенное оформление и НДС подлежащий уплате при выпуске товара в свободное обращение

Подробнее читайте в статье «Все расходы при таможенном оформлении»

Ошибка. Указание одного и того же кода бюджетной классификации для авансового платежа и ввозной пошлины

КБК для авансовых платежей: «1531 1009 0000 1000 0110»,

КБК для ввозной таможенной пошлины: «1531 1011 0100 1100 0110»

См. пункт «В» на рис. 1

5. Неверный код ОКТМО в поле 105

ОКТМО – это код Федерального казначейства в общероссийском классификаторе территорий муниципальных образований.

Смотреть правила заполнения

Ошибка. Неверный код ОКТМО

Код ОКТМО: «4532 8000»

См. пункт «Г» на рис. 1

6. Лишняя информация в полях 106,108, 109, 110

Перед оплатой таможенных платежей всегда уточняйте у своего банка особенности заполнения полей 106, 108, 109, 110 в платежном поручении.

106 графа платежного поручения – это основание платежа. Согласно правилам банка там может стоять «0», «00» или ДЕ.

Например, «Сбербанк» требует, чтобы в графе 106 стояло обозначение «ДЕ», что означает оплата по таможенной декларации.

«Альфабанк» требует обязательно заполнять дату в поле 109.

Ошибка. Неправильно заполненные поля 106, 108, 109, 110

Поля 106, 108, 109, 110 платежных поручений должны быть пустыми или заполнены согласно правилам вашего банка.

См. пункт «Е» на рис. 1

Примеры платежных поручений для уплаты таможенных платежей

Платежное поручение для уплаты авансовых платежей для ООО, ПАО, АО

Платежное поручение для уплаты ввозной пошлины для ООО, ПАО, АО