Все про правила расчета взносов ИП. Как рассчитать взносы в разных ситуациях? На какие КБК и когда придется платить?

Что такое фиксированные взносы и почему они уже не фиксированные

Фиксированными взносами назывались страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование, уплачиваемые индивидуальными предпринимателями, адвокатами, нотариусами и иными лицами, занимающимися частной практикой.

До 2014 года фиксированные взносы были действительно фиксированными (устанавливаемые на год) и одинаковыми для всех уплачивающих их лиц. Затем вступили в силу поправки в законодательство, изменяющие порядок исчисления взносов и по сути взносы перестали быть фиксированными, поскольку часть взносов зависит от дохода предпринимателя.

А с 2018 года такое название убрано из нормативных документов. Мы же продолжим называть эти взносы фиксированными для удобства и потому, что название привычно для предпринимателей.

С 2017 года порядок уплаты фиксированных страховых взносов регулируется главой 34 Налогового кодекса и уплачиваются взносы не во внебюджетные фонды, а в территориальные налоговые инспекции по месту регистрации ИП.

Кто платит фиксированные взносы

Взносы в фиксированном размере обязательны к уплате всеми индивидуальными предпринимателями, независимо от системы налогообложения ИП, ведения хозяйственной деятельности и наличия доходов. В частности, если ИП работает где-то по трудовому договору, и за него уплачиваются страховые взносы работодателем, это не является основанием для освобождения от уплаты взносов, исчисленных в фиксированном размере.

С 2013 года можно не уплачивать фиксированные взносы за следующие периоды:

- служба по призыву в армии;

- период ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более трех лет в общей сложности;

- период ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- период проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства, но не более пяти лет в общей сложности;

- период проживания за границей супругов работников, направленных в дипломатические представительства и консульские учреждения Российской Федерации, постоянные представительства Российской Федерации при международных организациях, торговые представительства Российской Федерации в иностранных государствах, представительства федеральных органов исполнительной власти, государственных органов при федеральных органах исполнительной власти либо в качестве представителей этих органов за рубежом, а также в представительства государственных учреждений Российской Федерации (государственных органов и государственных учреждений СССР) за границей и международные организации, перечень которых утверждается Правительством Российской Федерации, но не более пяти лет в общей сложности.

Однако если в вышеуказанные периоды предпринимательская деятельность осуществлялась, то взносы придется уплачивать (п.7 статьи 430 НК РФ).

От чего зависит размер взносов

До 1 января 2018 года размеры взносов ИП зависели от МРОТ.

Однако в связи с тем, что МРОТ повысили до прожиточного минимума, взносы ИП решили от него «отвязать» и начиная с 2018 года фиксированная сумма взносов, уплачиваемая за год, указывается в Налоговом кодексе.

С 2014 года размер фиксированных взносов зависит и от годового дохода ИП, так как при превышении в течение года дохода 300 тыс.руб. необходимо начислить ещё 1% взноса с суммы дохода, превышающей 300 тыс.руб.

Доход считается следующим образом:

- При ОСНО — доходы, учитываемые в соответствии со статьей 210 НК РФ Т.е. те доходы, которые облагаются НДФЛ (касается только доходов, полученных от предпринимательской деятельности). При определении этих доходов учитываются расходы (Постановление Конституционного суда от 30.11.2016 № 27-П);

- При УСН с объектом налогообложения «доходы» — доходы, учитываемые в соответствии со статьей 346.15 НК РФ. Т.е. те доходы, которые облагаются налогом по УСН (такие доходы указываются в графе 4 книги доходов и расходов и указываются в строке 113 налоговой декларации по УСН);

- При УСН с объектом налогообложения «доходы, уменьшенные на величину расходов» — доходы, учитываемые в соответствии со статьей 346.15 НК РФ. Т.е. те доходы, которые облагаются налогом по УСН (такие доходы указываются в графе 4 книги доходов и расходов и указываются в строке 213 налоговой декларации по УСН). Однако есть решения судов, в том числе и Верховного, что расходы учитывать можно. Однако Минфин по прежнему стоит на том, что для расчета взносов берется весь доход.

- При ЕСХН — доходы, учитываемые в соответствии с пунктом 1 статьей 346.5 НК РФ. Т.е. те доходы, которые облагаются налогом по ЕСХН (такие доходы указываются в графе 4 книги доходов и расходов и указываются в строке 010 налоговой декларации по ЕСХН). Расходы при определении дохода для расчета взносов не учитываются;

- При ЕНВД — вмененный доход налогоплательщика ЕНВД, рассчитанный по правилам статьей 346.26 НК РФ. Вмененный доход указывается в строке 100 раздела 2 декларации по ЕНВД. Если разделов 2 несколько, то доход суммируется по всем разделам. При определении годового дохода складываются вмененные доходы по декларациям за 1-4 квартал.

- При ПСН — потенциально возможный доход, рассчитываемый по правилам статьей 346.47 НК РФ и статьей 346.51 НК РФ. Т.е. тот доход, от которого считается стоимость патента.

- Если ИП применяет несколько систем налогообложения одновременно, то доходы по ним складываются.

Тарифы фиксированных взносов

В 2020 году действуют следующие тарифы для платежей ИП «за себя»:

| Плательщики | ПФР, страховая часть |

ФФОМС |

|---|---|---|

| ИП (независимо от системы налогообложения), нотариусы, адвокаты и иные лица, обязанные уплачивать фиксированные взносы | 22.0% (из них 6% солидарная часть тарифа, 16% индивидуальная) | 5.1% |

Зачем нужны тарифы взносов, если они считаются у ИП не в процентах от дохода? А от тарифа взносов ПФР зависит сколько пенсионных баллов вам начислят.

Расчет взносов при доходе 300 тыс.рублей и меньше, а также для КФХ, зарегистрированных как ИП вне зависимости от дохода

Фиксированные взносы на 2020 год при доходе 300 тыс. рублей и меньше составят:

- в Пенсионный фонд — 32 448 руб.;

- в Федеральный фонд обязательного медицинского страхования — 8 426 руб.

| Плательщики | ПФР, страховая часть |

ФФОМС |

|---|---|---|

| ИП (независимо от системы налогообложения), нотариусы, адвокаты и иные лица, обязанные уплачивать фиксированные взносы |

Год: 32448 Квартал: 8112 Месяц: 2704 |

Год: 8426 Квартал: 2106,50 Месяц: 702,16667 |

Всего: 40 874 руб.

ИП, нотариусы и адвокаты уплачивают взносы в фиксированном размере только за самих себя. С выплат физическим лицам по трудовым и гражданско-правовым договорам уплачиваются страховые взносы на обязательное страхование, которые рассчитываются исходя из начисленных выплат в пользу этих лиц.

Фиксированные взносы уплачивают также главы КФХ за себя и за членов КФХ. При этом, размер фиксированных взносов не зависит от величины доходов хозяйства (п.2 ст.430 Налогового кодекса)

Если плательщики взносов начинают осуществлять предпринимательскую либо иную профессиональную деятельность после начала очередного расчетного периода, размер страховых взносов, подлежащих уплате ими за этот расчетный период, определяется пропорционально количеству календарных месяцев деятельности. За неполный месяц деятельности размер страховых взносов определяется пропорционально количеству календарных дней этого месяца.

Калькулятор взносов можно найти на сайте в разделе Инструменты.

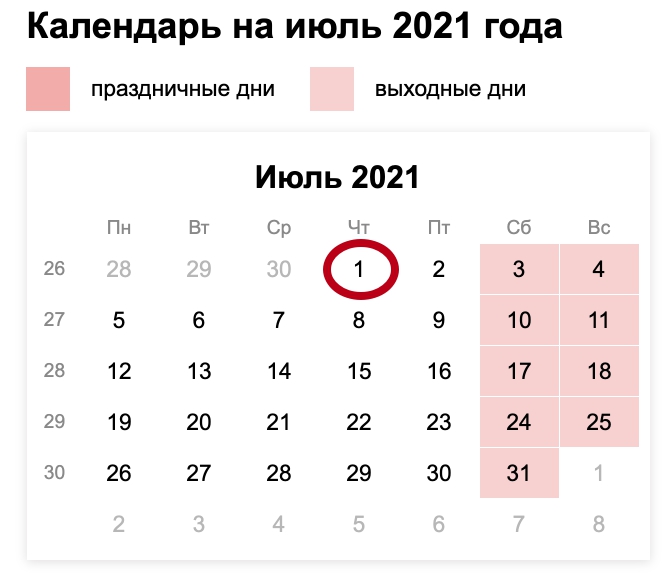

Пример: Индивидуальный предприниматель зарегистрировался 16 июля 2020 года. Значит, размер страховых взносов в ПФ составит:

- за пять полных месяцев 2704 руб. × 5 мес.= 13520 руб.

- за неполный месяц 2704/ 31 (количество дней в июле) × 16 (столько дней ИП был зарегистрирован как ИП в июле, считая день регистрации) = 1395,61 рублей.

Всего за 2019 год ИП должен будет заплатить 14 915,61 рублей в Пенсионный фонд. Аналогично будут рассчитываться и страховой взнос, уплачиваемый в фонд медицинского страхования.

Округление до 4 знака необходимо для более точного расчета, хотя понятно, что в рубле только 100 копеек, но иначе не сойдется годовая сумма. Почему-то законодатели не додумались утвердить годовую сумму взноса, кратную 12.

Внимание! Для ИП, ведующих деятельность в пострадавших отраслях экономики, размер фиксированных взносов в ПФР в 2020 году снижен на 12 130 рублей (1 МРОТ). Таким образом, годовая сумма взносов в ПФР в 2020 году у них составит 20 318 рублей. Пострадавшая отрасль определяется только по основному коду ОКВЭД, заявленному в ЕГРИП!

Расчет взносов при доходах свыше 300 тыс.рублей

В случае, если величина дохода плательщика страховых взносов за расчетный период превышает 300 000 рублей, помимо фиксированных пенсионных взносов указанных выше (32448 руб.) уплачиваются взносы в размере 1% от дохода, превышающего 300 000 рублей. Обратите внимание! Взносы по медицинскому страхованию с доходов свыше 300 тыс.рублей не уплачиваются! Т.е. сумма взносов в ФФОМС фиксированная для всех ИП, вне зависимости от суммы годового дохода.

Пример: Доход индивидуального предпринимателя в 2020 году составил: 350 000 руб. по деятельности, облагаемой УСН и 100 000 руб. по деятельности, по которой применяется ЕНВД (как считаются доходы, указано выше). Итого 450 000 руб. Сумма взносов в ПФ за 2020 год составит 32 448 + (450 000 − 300 000) × 1% = 33 948руб. Сумма взносов в ФФОМС 8 426 руб.

Общая сумма фиксированных страховых взносов в ПФ за год не может быть более восьмикратного фиксированного размера страховых взносов, установленного на год. Т.е. не больше, чем 32 448×8 = 259 584 руб.

Пример: Доход индивидуального предпринимателя на УСНО в 2020 году составил: 30 000 000 руб. Сумма взносов за 2020год составила бы 32 448 + (30 000 000 − 300 000) × 1% = 329 448 руб, однако поскольку она больше максимально возможных взносов 259 584 руб., уплачивается 259 584 руб. взносов в ПФ и взносы в ФФОМС в размере 8 426 руб.

Срок уплаты взносов

Страховые взносы за расчетный период уплачиваются ИП не позднее 31 декабря текущего календарного года, за исключением взносов в размере 1% с дохода, превышающего 300 тыс.рублей.

Страховые взносы, исчисленные с суммы дохода плательщика страховых взносов, превышающего 300 000 рублей за расчетный период, уплачиваются плательщиком страховых взносов не позднее 1 июля года, следующего за истекшим расчетным периодом.

Взносы (в том числе и взносы на обязательное медицинское страхование) уплачиваются с 1 января 2017 года не в Пенсионный фонд, а в налоговую инспекцию. В том числе и взносы за прошлые годы.

Отчетность по фиксированным взносам

КФХ один раз в год, в срок не позднее 30 января, подают в ИФНС (Расчет по страховым взносам КНД-115111). С 2012 года индивидуальные предприниматели, нотариусы, адвокаты, не производящие выплаты и иные вознаграждения физическим лицам, никакой отчетности по своим взносам не сдают!

КБК

Взносы с 1 января 2017 года необходимо уплачивать на реквизиты ФНС, а не Пенсионного фонда!

182 1 02 02140 06 1110 160 — Фиксированные пенсионные взносы ИП, отдельного КБК для взносов в размере 1% от дохода свыше 300 тыс.рублей с 2017 года не предусмотрено.

182 1 02 02103 08 1013 160 — Фиксированные взносы ИП на медицинское страхование.

В какой срок ИП нужно оплатить страховые взносы за 2020 год, в т. ч. 1 процент свыше 300 тысяч рублей? На какие КБК платить в 2021 году? Рассказываем об уплате ИП в 2021 году страховых взносов по ставке 1% с дохода свыше 300000 рублей за 2020 год: правильный КБК, порядок расчета (пример) и даём образец платежного поручения (с учётом изменений в правилах его заполнения с 2021 г.).

Какие суммы взносов нужно заплатить ИП

Индивидуальный предприниматель (если нет работников) платит за себя:

- фиксированный платеж;

- дополнительный взнос – с доходов свыше 300 000 рублей

Фиксированный платеж

Фиксированный платеж за 2020 год для всех ИП – 40 874 рубля. Он включает:

- взнос на обязательное пенсионное страхование (ОПС) – 32 448 руб.;

- взнос на обязательное медицинское страхование (ОМС) – 8426 руб.

Фиксированный платеж за 2021 год – тоже 40 874 рубля. Он включает взнос на ОПС – 32 448 руб. и взнос на ОМС – 8426 руб. (ст. 430 НК РФ).

Дополнительный взнос (1 процент)

Дополнительный взнос на ОПС – это 1% с доходов, превышающих 300 000 рублей за год. Доходами считаются, например, при УСН “доходы” – все учитываемые доходы.

ВАЖНО

Максимальная величина дополнительного взноса за 2020 г. – 227 136 руб. Максимальная общая сумма взносов на ОПС за 2020 г. – 259 584 руб. (п. 1 ст. 430 НК РФ).

Пример: как рассчитать взносы ИП на ОПС, если годовой доход больше 300 000 руб.

А.С. Васильева зарегистрировала ИП в 2020 году. Доход за 2021 год – 370 000 руб. Фиксированный взнос на пенсионное страхование за 2021 год – 32 448 руб. Эту сумму можно:

- заплатить единовременно;

- разделить на четыре ежеквартальных платежа по 8112 руб. (32 448 руб. / 4);

- разделить на 12 ежемесячных платежей по 2704 руб. (32 448 руб. : 12).

Дополнительный пенсионный взнос с доходов свыше 300 000 руб. Васильева посчитала следующим образом:

(370 000 руб. – 300 000 руб.) × 1% = 700 руб.

Общая сумма пенсионных взносов: 33 148 руб. (32 448 руб. + 700 руб.).

Максимальный размер пенсионных взносов за 2021 год – 259 584 руб.

Поскольку пенсионные взносы ИП не достигли максимальных, до 1 июля 2022 года в бюджет нужно доплатить 700 руб.

Также см. “Как ИП рассчитать 1% взносов с превышения доходов на УСН за 2020 год“

Таблица фиксированных взносов ИП на 2021 год

ВИД ОТЧИСЛЕНИЯ |

СУММА ЗА ГОД |

| Фиксированная сумма при доходе не более 300 000 руб. на пенсионное страхование, которую платят в налоговую | 32 448 рублей |

| Сумма с дохода свыше 300 000 руб. на пенсионное страхование, которую платят в налоговую | 32 448 + 1% с дохода свыше 300 000 руб. для остальных ИП |

| Фиксированная сумма на медицинское страхование, которую платят в налоговую | 8426 рублей |

Срок уплаты ИП дополнительного взноса за 2020 год – не позднее 01.07.2021.

Платежное поручение на уплату дополнительно взноса (1 процент) в 2021 году

Сразу скажем, что КБК дополнительного взноса на ОПС такой же, как для фиксированного, – 182 1 02 02140 06 1110 160.

НА ЗАМЕТКУ

Заполнить платёжку можно на сайте ФНС России https://service.nalog.ru/payment/payment.html.

Также отметим, что с 1 января 2021 года ФНС перешла на систему казначейского обслуживания поступлений в бюджеты. Поэтому в платёжках ИП при уплате дополнительного взноса (1 процент свыше 300 000 р.) надо указывать два счёта, а также новые БИК (приказ Казначейства от 01.04.2020 № 15н).

Изменения с 2021 года затронули 4 поля платёжного поручения:

- поле 13 — уточнено название банка получателя;

- поле 14 — изменился БИК банка получателя;

- поле 15 — теперь указывают номер счёта банка получателя, входящий в состав единого казначейского счёта (ЕКС) (раньше это поле заполняли нулями);

- поле 17 — добавлен номер казначейского счёта (ЕКС).

Образец платежного поручения ИП на уплату дополнительных вносов до 1 июля 2021 года (с учетом нововведений) можно посмотреть и скачать в системе КонсультантПлюс.

Фиксированные взносы ИП: кто платит

Страховые взносы за себя должны уплачивать абсолютно все ИП с момента регистрации в качестве индивидуального предпринимателя и до момента исключения из ЕГРИП (пп. 2 п. 1 ст. 419 НК РФ, Письмо Минфина от 29.03.2017 N 03-15-05/18269). То есть на обязанность уплачивать фиксированные взносы не влияет ни применяемый режим налогообложения, ни наличие/отсутствие работников, ни факт получения/отсутствия дохода.

Что в себя включают фиксированные взносы

Взносы за себя подразумевают оплату взносов ИП на обязательное пенсионное страхование, а также на обязательное медицинское страхование (п. 1 ст. 430 НК РФ).

В свою очередь взносы на ОПС (которые многие по привычке называют взносами ИП в ПФР) подразделяются на (пп. 1 п. 1 ст. 430 НК РФ):

- фиксированный взнос на ОПС (его уплачивают абсолютно все ИП);

- 1%-ный взнос на ОПС.

Взнос ИП 1 процент: кто и в каком размере должен уплачивать

Если доход ИП за отчетный год превысил 300 тыс. руб., то с суммы превышения предприниматель должен уплатить 1% взносов на ОПС (пп. 1 п. 1 ст. 430 НК РФ). То есть 1%-ный взнос считается так:

(Доход ИП за отчетный год – 300 тыс. руб.) х 1%

Здесь есть два важных момента:

- Порядок определения суммы дохода для целей уплаты 1%-ного взноса.

- Максимальный размер взноса на ОПС за себя, уплачиваемый ИП.

Сумма дохода для 1%-ного взноса

Порядок определения суммы годового дохода, учитываемой для целей расчета 1%-ного взноса, зависит от применяемого ИП режима налогообложения:

| Применяемый ИП режим налогообложения | Какой доход учитывается для целей уплаты взноса (п. 9 ст. 430 НК РФ, Письмо Минфина от 27.03.17 № 03-11-11/17394) |

|---|---|

| ОСН | Доход, уменьшенный на сумму профвычетов (база для уплаты 1%-ного взноса определяется так же, как и база по НДФЛ (ст. 210 НК РФ, Письмо ФНС от 10.02.2017 N БС-4-11/2494@)) |

| УСН | Доход, уменьшенный на расход (Письмо ФНС России от 01.09.2020 N БС-4-11/14090) |

| ЕНВД | Вмененный доход (ст. 346.29 НК РФ) |

| ПСН | Потенциально возможный к получению годовой доход (ст. 346.47, 346.51 НК РФ) |

| ЕСХН | Доход, рассчитанный для целей уплаты ЕСХН (п. 1 ст. 346.5 НК РФ) |

| Совмещение режимов налогообложения | Доход, полученный путем суммирования доходов в рамках каждого применяемого режима налогообложения |

Максимальный размер взноса на ОПС

Законодательством установлен максимальный размер годового взноса на ОПС (пп. 1 п. 1 ст. 430 НК РФ). Таким образом, получается, что общий максимальный размер взноса на ОПС (фиксированный взнос + 1%-ный взнос), который может быть уплачен ИП за 2020 год, составляет 259 584 руб. (8 х 32448 руб.). Следовательно, максимальный 1%-ный взнос составляет 227 136 руб. (259584 руб. (максимальный общий взнос на ОПС за 2020 год) – 32448 руб. (фиксированный взнос на ОПС за 2020 год)).

Срок уплаты 1%-ного взноса

Этот взнос предприниматели должны уплатить не позднее 1 июля года, следующего за отчетным (п. 2 ст. 432 НК РФ).

Для ИП, прекративших свою деятельность в течение года, установлен иной срок уплаты взносов – перечислить их он должен не позднее 15 календарных дней с даты снятия с учета в ИФНС в качестве предпринимателя (п. 5 ст. 432 НК РФ).

При нарушении срока уплаты взноса налоговики начислят предпринимателю пени (ст. 75 НК РФ). Правильность расчета суммы пени вы поможете проверить при помощи нашего Калькулятора.

КБК: страховые взносы ИП (1%)

1%-ный взнос ИП перечисляются на КБК:

| Что уплачивается | КБК |

|---|---|

| Взнос на ОПС за себя | 182 1 02 02140 06 1110 160 |

| Пени по взносу на ОПС за себя | 182 1 02 02140 06 2110 160 |

| Штраф по взносу на ОПС за себя | 182 1 02 02140 06 3010 160 |

Образец платежного поручения на уплату 1%-ного взноса на ОПС вы найдете ниже.

Стоит отметить, что если ИП нужно погасить задолженность по 1%-ному взносу на ОПС за периоды, истекшие до 01.01.2017, то для этих целей предусмотрены другие КБК:

| Что уплачивается | КБК |

|---|---|

| Взнос на ОПС за себя | 182 1 02 02140 06 1200 160 |

| Пени по взносу на ОПС за себя | 182 1 02 02140 06 2100 160 |

| Штраф по взносу на ОПС за себя | 182 1 02 02140 06 3000 160 |

Фиксированные взносы ИП: уменьшение налогов

На взносы на ОПС за себя (фиксированный взнос + 1%-ный взнос), ИП может уменьшить налоговую базу/налог (ст. 221, п. 3.1 ст. 346.21, пп. 7 п. 1 ст. 346.16 НК РФ, Письмо Минфина от 23.09.2016 N 03-11-11/55767, Письмо Минфина от 16.11.2016 N 03-11-12/67076, п. 2, 2.1 ст. 346.32 НК РФ):

| Налог | Порядок уменьшения базы/налога на взносы |

|---|---|

| НДФЛ | ИП вправе включить взносы на ОПС за себя в состав профессионального вычета, уменьшающего базу по НДФЛ |

| УСН (объект «доходы») | ИП с работниками могут уменьшить налог при УСН (аванс) на сумму взносов, уплаченных за себя и за работников, но не более чем на 50% |

| ИП без работников могут уменьшить налог при УСН (аванс) на всю сумму уплаченного взноса | |

| УСН (объект «доходы минус расходы») | ИП вправе включить взносы на ОПС за себя в состав расходов, уменьшающих базу по налогу при УСН |

| ЕНВД | ИП с работниками могут уменьшить налог ЕНВД на сумму взносов, уплаченных за себя и за работников, но не более чем на 50% |

| ИП без работников могут уменьшить ЕНВД на всю сумму уплаченного взноса | |

| ПСН | Налог нельзя уменьшить на сумму взноса |

Взносы уменьшают налог/базу того периода, в котором они фактически уплачены. Правда, к примеру, если ИП без работников перечислил фиксированный взнос после окончания квартала, но до подачи декларации по ЕНВД за этот квартал, ИП может уменьшить на взнос налог именно этого квартала (Письмо Минфина от 21.11.2016 N 03-11-11/76431).

Также стоит отметить, что при совмещении режимов есть свои нюансы уменьшения налога/базы на фиксированные взносы ИП (см., например, Письмо Минфина от 24.04.2017 N 03-11-11/24549).

Дата публикации: 18.08.2020 00:43

В соответствии с законодательством Российской Федерации Гражданин обязан уплачивать страховые взносы с момента приобретения им статуса индивидуального предпринимателя, то есть с момента внесения в ЕГРИП записи о государственной регистрации физического лица в качестве индивидуального предпринимателя, и до момента государственной регистрации при прекращении физическим лицом деятельности в качестве индивидуального предпринимателя.

Размер фиксированного платежа:

1) страховые взносы на обязательное пенсионное страхование

- в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, — в фиксированном размере 32 448 рублей за расчетный период 2020 года;

- в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, — в фиксированном размере 32 448 рублей плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование (в 2020 г. – 259 584 руб.)

Для индивидуальных предпринимателей, осуществляющих деятельность в отраслях российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции, перечень которых утверждается Правительством Российской Федерации, страховые взносы на обязательное пенсионное страхование в фиксированном размере за расчетный период 2020 года составляют 20 318 рублей.

2) страховые взносы на обязательное медицинское страхование в фиксированном размере 8 426 рублей за расчетный период 2020 года.

Уплата страховых взносов индивидуальными предпринимателями осуществляется независимо от возраста, вида деятельности и факта получения от предпринимательской деятельности доходов в конкретном расчетном периоде.

В случае, если ИП начинает или прекращает осуществлять деятельность в течение расчетного периода, размер страховых взносов, подлежащих уплате им за этот расчетный период, определяется пропорционально количеству календарных месяцев начиная с календарного месяца начала (окончания) деятельности. За неполный месяц деятельности размер страховых взносов определяется пропорционально количеству календарных дней этого месяца.

Оплатить страховые взносы, узнать актуальную информацию о задолженности можно в «Личном кабинете индивидуального предпринимателя ». Чтобы оплатить взносы, достаточно ввести реквизиты банковской карты или воспользоваться онлайн-сервисом одного из банков-партнёров ФНС России. Взносы также можно заплатить с помощью группы сервисов «Уплата налогов и пошлин», разделы «Индивидуальные предприниматели», «Физические лица».

Дополнительно сообщаем, в случае отсутствия ведения финансово-хозяйственной деятельности в целях снятия налоговой нагрузки необходимо прекратить деятельность в качестве индивидуального предпринимателя в порядке, установленном законодательством о государственной регистрации.

Согласно НК РФ, индивидуальный предприниматель обязан оплачивать «за себя» страховые взносы. Размер личных взносов фиксирован и платится отдельно от отчислений за работников. После перехода контроля над взносами от ПФР и ФФОМС к налоговой службе — КБК для уплаты фиксированных платежей ИП изменились. Действующие коды и фиксированные суммы взносов на 2022 год смотрите в нашей статье.

Согласно НК РФ, индивидуальный предприниматель обязан оплачивать «за себя» страховые взносы. Размер личных взносов фиксирован и платится отдельно от отчислений за работников. После перехода контроля над взносами от ПФР и ФФОМС к налоговой службе — КБК для уплаты фиксированных платежей ИП изменились. Действующие коды и фиксированные суммы взносов на 2021 и 2022 год смотрите в нашей статье.

Фиксированные платежи ИП в 2022 году

Для предпринимателей установлены фиксированные суммы взносов на медицинское и пенсионное страхование. При этом не имеет значения, ведет он деятельность или нет, личные взносы все равно придется платить (за исключением перечисленных в НК РФ случаев).

После передачи страховых платежей на ОМС и ОПС под контроль ФНС в федеральном законе закреплен новый порядок определения взносов ИП, который не привязан к МРОТ. Личные взносы предпринимателей с 2018 года чиновники устанавливают на каждый отчетный год.

Так в 2022 году обязательный медицинский платеж для ИП установлен в сумме 8 766 рублей, а в 2020 году он был равен 8 426 рублей.

Пенсионные отчисления в ФНС зависят от доходов предпринимателя (в рублях):

- доход в пределах трехсот тысяч — сумма взносов на ОПС равна 34 445 рублей;

- доход, превышающий триста тысяч — сумма взносов на ОПС состоит из фиксированного платежа (34 445) и 1% от суммы, превышающей триста тысяч.

Пример 1. В 2022 году предприниматель Иванов И.И. получил доход в размере 430 000 рублей. Сумму взносов к уплате на ОПС он рассчитал так:

34 445 + 1% × (430 000 − 300 000) = 35 745 рублей.

Отметим, что отчисление на пенсионное страхование не должно превышать максимальной величины, которая равна произведению фиксированного пенсионного платежа на восемь. Для 2022 года ее размер равен 275 560 рублей (34 445 × 8). Платеж по итогам 2021 года не должен превышать 259 584 рубля (32 448 × 8).

Личные взносы предприниматель может перечислить единовременно в установленном размере или частями в течение года, чтобы применять налоговый вычет. В любом случае взносы на ОМС и ОПС в фиксированной сумме за 2022 год необходимо оплатить до 31 декабря 2022, а пенсионный 1 % взнос — до 01 июля 2023.

Пример 2. В 2022 году предприниматель Овечкин К.К. получил доход в размере 22 500 000 рублей. Сумму пенсионных взносов к уплате он рассчитал по формуле:

34 445 + 1% × (25 500 000 − 300 000) = 286 445 рублей.

Так как полученная сумма больше максимально допустимой по пенсионным взносам, то уплатить нужно установленную законом предельную сумму — 275 560 рублей. При этом 34 445 рублей Овечкин К.К. должен уплатить до 31 декабря 2021, а оставшиеся 241 115 рублей — до 01 июля 2023 г.

Что касается отчислений на случай временной нетрудоспособности и материнства (ВНиМ), то «за себя» предприниматели платить не обязаны, но по своему желанию могут встать на учет в соцстрахе и перечислять взносы на соцстрахование. Срок уплаты аналогичен взносам на ОМС и ОПС, а вот размер установлен исходя из МРОТ на начало 2022 года и составил 4 833 руб. 72 коп. (13 890 рублей × 12 мес. × 2,9 %).

Веб-сервис Контур.Бухгалтерия напомнит об уплате взносов и автоматически рассчитает их.

КБК ИП фиксированный платеж 2022

Оплата личных взносов предпринимателя производится отдельно от взносов сотрудников. Для этого предусмотрены специальные коды бюджетной классификации:

| Фиксированный платеж | Взнос | Пеня | Штраф |

|---|---|---|---|

| ОМС | 182 1 02 02103 08 1013 160 | 182 1 02 02103 08 2013 160 | 182 1 02 02103 08 3013 160 |

|

ОПС (включая 1% сверх 300 тыс.) |

182 1 02 02140 06 1110 160 | 182 1 02 02140 06 2110 160 | 182 1 02 02140 06 3010 160 |

Если предприниматель решил оплачивать взносы на ВНиМ, то в платежке по этим взносам он должен указать КБК 393 1 17 06020 07 6000 180. Пеней и штрафов не предусмотрено, так как взносы добровольные.

Для погашения долгов ИП по личным взносам, образовавшимся до 2017 года, используют другие коды, которые отличаются от приведенных в таблице 14-17 знакоместами:

- в «медицинском» коде 16-17 знакоместа меняются на «11»;

- в «пенсионном» коде 14-17 знакоместа принимают значение «1100»;

- в «пенсионном — 1%» коде на 14-17 знакоместа ставится «1200».

Платежные поручения 2022 по личным взносам ИП

Предприниматель при заполнении платежного документа на уплату личных взносов на ОМС должен внимательно заполнить следующие поля:

- 101 — статус адресанта — код индивидуальных предпринимателей «13»;

- 6 — сумма — часть или весь фиксированный платеж;

- 104 — КБК — код взносов;

- 105 — ОКТМО — в зависимости от принадлежности ИП к определенному муниципальному образованию;

- 106 — основание платежа — код «ТП», так как для ИП уплата взносов — это текущий платеж;

- 107 — период — ИП должны указывать отчетный год, за который платят взносы, например, за 2022 год код «ГД.00.2022».

Образец платежного документа ИП на уплату личных взносов на ОМС в полной сумме:

Платежное поручение по личным фиксированным пенсионным взносам будет отличаться только суммой, КБК и назначением:

С 2018 года КБК для перечисления 1% пенсионных взносов предпринимателя и суммы отчислений с дохода до трехсот тысяч одинаковый. Поэтому реквизиты приведенного выше платежного документа, за исключением суммы и назначения, останутся неизменными.

При перечислении взносов на ВНиМ «за себя» важно помнить, что получателем добровольных отчислений ИП будет ФСС, а не ФНС. Поэтому в платежном документе указывается отделение фонда, где предприниматель встал на учет, и соответствующий КБК.

Образец платежки на уплату добровольных взносов ИП в ФСС в 2022 году:

Чтобы перечисленные суммы взносов не зависли среди невыясненных платежей, проверяйте КБК платежного документа. Ранее контролирующие органы подтверждали, что ошибка в КБК не критична и штрафы предпринимателю не грозят, но подать заявление на уточнение придется.

Автор статьи: Ирина Смирнова

Платите взносы без ошибок из облачного сервиса Контур.Бухгалтерия. Легко ведите учет в нашем сервисе, платите зарплату, налоги, взносы, автоматически формируйте отчетность и отправляйте через интернет. Экономьте время и деньги, избавьтесь от авралов и рутины.

Попробовать бесплатно

Вопрос: В соответствии с п. 1.1 ст. 430 Налогового кодекса РФ индивидуальные предприниматели, осуществляющие деятельность в отраслях, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции, уплачивают страховые взносы на обязательное пенсионное страхование в фиксированном размере за 2020 год в размере 20 318 рублей.

Правильно ли я понимаю, что в случае:

— получения дохода в 2020 году в сумме, превышающей 300 000 рублей, уплачивать страховые взносы в размере 1% от суммы, превышающей 300 000 рублей, не нужно?

— в случае прекращения предпринимателем деятельности в течение 2020 года, размер страховых взносов необходимо исчислять пропорционально количеству месяцев, в которых велась деятельность, и 20 318 рублей, то есть в случае государственной регистрации прекращения деятельности в качестве индивидуального предпринимателя 30 июня 2020 года размер страховых взносов такого предпринимателя на обязательное пенсионное страхование составит 10159 рублей, а на медицинское страхование — 4213 рублей?

Письмо УФНС России по г. Москве от 9 июля 2020 г. N 27-18/106601@

«О рассмотрении интернет-обращения»

Ответ: Управление Федеральной налоговой службы по г. Москве (далее — Управление) рассмотрело интернет-обращение от 17.06.2020 (вх. N 25231-зг от 18.06.2020), по вопросу применения отдельных положений Федерального закона от 08.06.2020 Федеральный закон от 08.06.2020 N 172-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» (далее — Федеральный закон N 172-ФЗ) и сообщает следующее.

Согласно пункту 1 статьи 419 Налогового кодекса Российской Федерации (далее — Кодекс) индивидуальные предприниматели являются плательщиками страховых взносов.

Положениями подпункта 1 пункта 1 статьи 430 Кодекса установлен дифференцированный подход к определению размера страховых взносов на обязательное пенсионное страхование за себя для индивидуальных предпринималелей исходя из их дохода, который заключается в следующем:

— в случае, если величина дохода индивидуального предпринимателя за расчетный период не превышает 300 000 рублей, — в фиксированном размере 32 448 рубля за расчетный период 2020 года;

— в случае, если величина дохода индивидуального предпринимателя за расчетный период превышает 300 000 рублей, — в фиксированном размере 32 448 рубля за расчетный период 2020 года плюс 1,0 процента суммы дохода индивидуального предпринимателя, превышающего 300 000 рублей за расчетный период.

Учитывая изложенное, если доход индивидуального предпринимателя в расчетном периоде превышает 300 000 руб., то такой индивидуальный предприниматель, помимо фиксированного размера страховых взносов, доплачивает на свое пенсионное страхование 1,0 процента с суммы дохода, превышающего 300 000 руб., но до установленной предельной величины, (в частности, за расчетный период 2020 года — не более 259 584 рублей).

Пунктом 12 статьи 1 Федерального закона N 172-ФЗ статья 430 Кодекса дополнена пунктом 1.1, в соответствии с которым для индивидуальных предпринимателей, осуществляющих деятельность в отраслях российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции, перечень которых утверждается Правительством Российской Федерации (далее — пострадавшие индивидуальные предприниматели), страховые взносы на обязательное пенсионное страхование в фиксированном размере за расчетный период 2020 года составляют 20 318 рублей (по сроку уплаты 31.12.2020).

Учитывая изложенное, пострадавший индивидуальный предприниматель, получивший за расчетный период 2020 года доход, сумма которого превышает 300 000 руб., обязан уплатить за себя страховые взносы на:

— обязательное пенсионное страхование:

фиксированный платеж 20 318 руб. (по сроку 31.12.2020);

дополнительный взнос — 1% с доходов, превышающих 300 000 руб. за год (по сроку 01.07.2021).

— на обязательное медицинское страхование:

фиксированный платеж 8 426 руб. (по сроку 31.12.2020).

Управление также сообщает, что Федеральный закон N 172-ФЗ не содержит положений, вносящих изменения в пункт 5 статьи 430 Кодекса, которым установлено, что, в случае прекращения плательщиком осуществления предпринимательской либо иную профессиональную деятельность в течение расчетного периода, соответствующий фиксированный размер страховых взносов, подлежащих уплате ими за этот расчетный период, определяется пропорционально количеству календарных месяцев по месяц, в котором утратила силу государственная регистрация физического лица в качестве индивидуального предпринимателя.

За неполный месяц деятельности соответствующий фиксированный размер страховых взносов определяется пропорционально количеству календарных дней этого месяца по дату государственной регистрации прекращения физическим лицом деятельности в качестве индивидуального предпринимателя и в соответствии со статьей 432 Кодекса уплата страховых взносов плательщиками, прекратившим осуществлять деятельность в качестве индивидуального предпринимателя, осуществляется не позднее 15 календарных дней с даты снятия с учета в налоговом органе.

Таким образом, в целях исчисления суммы страховых взносов на обязательное пенсионное страхование за неполный расчетный период 2020 год, подлежащей уплате пострадавшим индивидуальным предпринимателем, в качестве фиксированного размера страховых взносов следует учитывать сумму 20 318 рублей.

Управление обращает внимание, что данное письмо не является нормативным правовым актом, не влечет изменение правового регулирования налоговых отношений, не содержит норм, влекущих юридические последствия для неопределенного круга лиц и носит информационный характер.

.png)

.png)

.png)