С 1 января 2021 года изменились правила обложения доходов НДФЛ: введена прогрессивная шкала налогообложения, изменились реквизиты платёжного поручения по НДФЛ. Расскажем, как рассчитывать и уплачивать в бюджет налог на доходы физлиц с учётом всех изменений.

Новая ставка по НДФЛ

С 1 января 2021 года введена новая налоговая ставка по НДФЛ. Теперь доходы, превышающие 5 млн. рублей, облагаются НДФЛ по ставке 15 %.

Изменение коснулось таких доходов, как заработная плата, дивиденды, купонные доходы по облигациям и доходы из-за рубежа, от ценных бумаг, в том числе от их продажи, от предпринимательской деятельности и др. Исключение составляют доходы от продажи имущества — если продать квартиру более чем за 5 млн рублей, ставка НДФЛ всё равно останется 13%. В налоговую базу также не включаются страховые и пенсионные выплаты.

Не изменился и порядок обложения доходов, с которых удерживает НДФЛ налоговый агент. Если размер налоговой базы больше 5 млн. рублей, то ставка 15 % применяется только к части дохода, превышающей эту сумму.

Бывает так, что физическое лицо получает доход от нескольких работодателей, и размер каждой из выплат не превышает 5 млн рублей, а в сумме — превышает. В таком случае в конце года налоговая самостоятельно посчитает НДФЛ с общей суммы и направит уведомление налогоплательщику.

Граждане, которые сами декларируют доход, при расчёте налога не учитывают доходы, полученные от налоговых агентов. ФНС самостоятельно рассчитает общую сумму дохода и пришлёт налоговое уведомление.

Также изменилось обложение НДФЛ процентов по вкладам в банках. Теперь они облагаются налогом по ставке 13 % с суммы, превышающей необлагаемый минимум. Он рассчитывается путём умножения 1 млн. рублей на ключевую ставку Банка России на первое число налогового периода. При этом сам вклад и его возврат налогом не облагаются. Также не входят в налоговую базу проценты по всем рублёвым счетам, у которых ставка не превышает 1 % годовых и по счетам эскроу.

Новые правила налогообложения процентов по вкладам действуют с 1 января 2021 года, но первый раз заплатить налог с их учётом нужно только в 2022 году.

Новые реквизиты платёжных поручений

Кроме правил налогообложения, изменились и правила заполнения платёжного поручения по налогам и взносам.

В платёжке по НДФЛ появился новый КБК — для повышенной налоговой ставки. Если доход одних сотрудников превышает 5 млн рублей, а других — нет, придётся заполнять два платёжных документа с разными КБК.

Доход физлица не превышает 5 млн рублей

Доход физлица превышает 5 млн рублей

КБК 182 1 01 02010 01 1000 110

КБК 182 1 01 02080 01 1000 110

Кроме того, с 2021 года действуют новые реквизиты территориальных отделений Федерального казначейства.

Изменения в платёжке коснулись блока «Сведения о банке получателя»:

- новый БИК банка получателя средств;

- наименование банка получателя средств;

- номер счета банка получателя средств (номер банковского счета, входящего в состав ЕКС);

- номер счета получателя (номер казначейского счета);

- номер действующего банковского счета территориального органа Казначейства в подразделениях ЦБ РФ на балансовом счете № 40101.

До 30 апреля 2021 года действует переходный период — в это время банки будут принимать и исполнять платёжные поручения со старыми и с новыми реквизитами. С 1 мая платёжку со старыми реквизитами уже не примут.

Новые реквизиты Федерального казначейства действуют для всех платёжных поручений по налогам и взносам.

Новые правила заполнения платёжного поручения

Заполняйте платёжку по НДФЛ с учётом следующих правил.

- Статус плательщика заполняйте в зависимости от того, кем является плательщик: ИП в поле 101 должен вписать код 09 (при оплате НДФЛ за себя), а налоговый агент (ИП или организация) — код 02.

- Поле 104 заполняйте с учетом изменений классификатора КБК на 2021 год. Для уплаты НДФЛ с зарплаты и вознаграждений по договорам ГПХ укажите код 182 1 01 02010 01 1000 110. А налог с дохода свыше 5 млн рублей считайте по ставке 15% и платите по новому КБК — 182 1 01 02080 01 1000 110.

- В поле 105 впишите код ОКТМО в соответствии с действующим общероссийским классификатором.

- В поле 106 отразите код «ТП», если платите НДФЛ в текущем расчётном периоде. Например, если в феврале перечисляете налог с январской зарплаты. Для пеней и штрафов действуют другие коды.

- В поле 107 укажите налоговый период по стандартным правилам. Например, если платите подоходный налог за январь 2021 года отразите: МС:01.2021.

- Очередность перечисления для обычных платежек — код «15». Для налога по требованию используйте код «3». Поле 22 «УИН» заполняется, если платите налог или пеню по требованию. При заполнении платежки для текущих платежей в поле 22 проставьте «0».

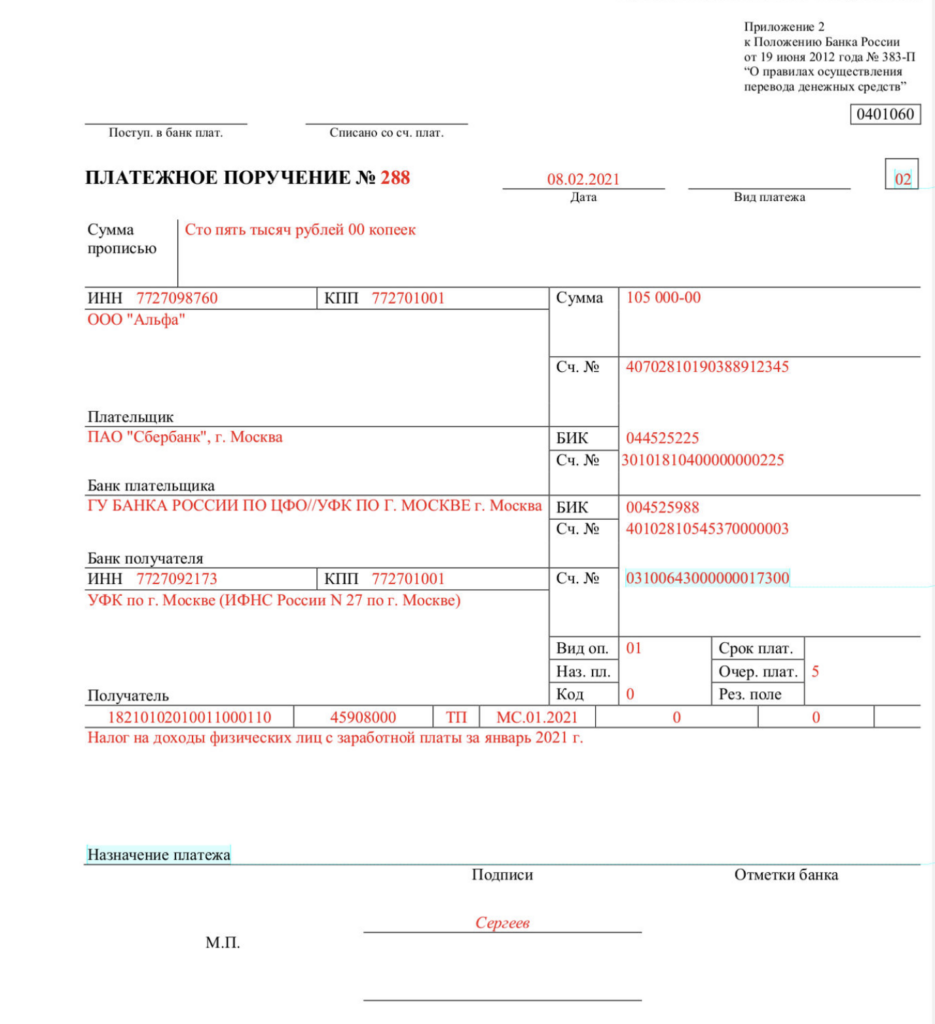

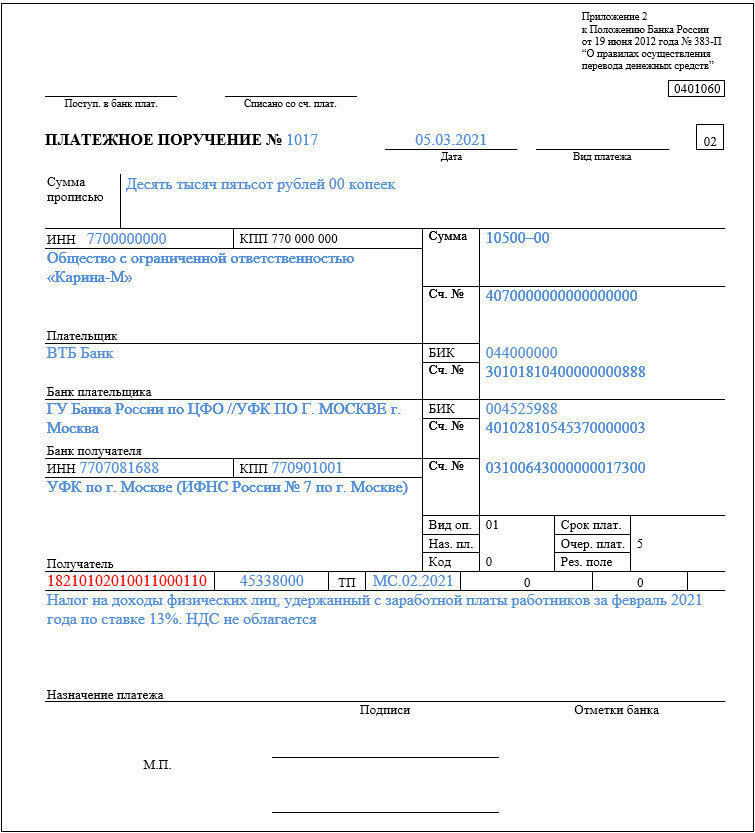

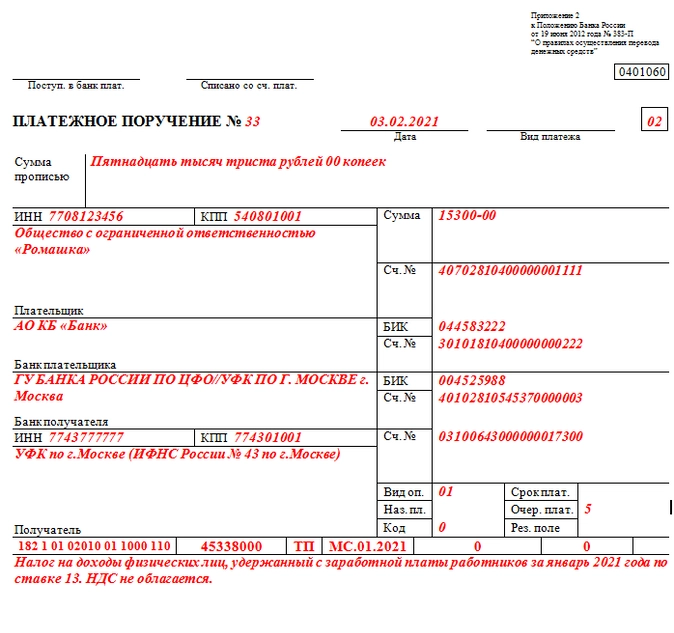

Образец платёжного поручения с новыми реквизитами

Изменилась и форма расчёта налога 6-НДФЛ. Сдавайте расчёт 6-НДФЛ и другую отчётность в электронном виде с помощью веб-сервиса«Астрал Отчет 5.0». Умный редактор отчётов поможет разобраться в заполнении новых форм, а список дел на главной странице напомнит о сроках сдачи.

Дата публикации: 21.10.2020 09:21

С 1 января 2021 года при оформлении платежных поручений на уплату налогов,

сборов, страховых взносов и иных обязательных платежей, администрируемых

ФНС России, необходимо указывать новые реквизиты счета УФК по

Московской области.

Изменения обусловлены вступающими в силу с 2021 года положениями

Федерального закона от 27.12.2019 № 479-ФЗ «О внесении изменений в

Бюджетный кодекс Российской Федерации в части казначейского обслуживания

и системы казначейских платежей». Процесс регламентируется приказом Федерального казначейства от 01.04.2020 № 15н «О Порядке открытия

казначейских счетов».

С 01.01.2021 по 30.04.2021 будет установлен переходный период

одновременного функционирования двух счетов (планируемых к закрытию

банковских счетов и вновь открываемых казначейских счетов).

Переход на самостоятельную работу вновь открываемых казначейских счетов

планируется начать с 01.05.2021.

В платежных поручениях в обязательном порядке должен указываться номер

счета банка получателя средств (номер банковского счета, входящего в состав

единого казначейского счета (ЕКС)), значение которого указывается в

реквизите «15» платежного поручения.

Для получателя платежей, которыми являются налоговые органы Московской

области, реквизит «15» заполняется следующим образом

40102810845370000004.

Все платежи подлежат зачислению по следующим реквизитам:

· Наименование подразделения Банка России: ГУ БАНКА РОССИИ ПО

ЦФО/УФК по Московской области, г. Москве

· БИК: 004525987

· Единый казначейский счёт: 40102810845370000004

· Номер счета получателя средств: 03100643000000014800

Подробную информацию по счетам УФК, открытым в других субъектах

Российской Федерации, смотрите по ссылке.

КОДЫ БЮДЖЕТНОЙ КЛАССИФИКАЦИИ НА 2021 ГОД

НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ

НДФЛ, ИСТОЧНИКОМ КОТОРЫХ ЯВЛЯЕТСЯ НАЛОГОВЫЙ АГЕНТ, ЗА ИСКЛЮЧЕНИЕМ ДОХОДОВ, В ОТНОШЕНИИ КОТОРЫХ ИСЧИСЛЕНИЕ И УПЛАТА НАЛОГА ОСУЩЕСТВЛЯЮТСЯ В СООТВЕТСТВИИ СО СТАТЬЯМИ 227, 227.1 И 228 НК РФ

| 182 1 01 02010 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02010 01 2100 110 | Пени по платежу |

| 182 1 01 02010 01 2200 110 | Проценты по платежу |

| 182 1 01 02010 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ С ДОХОДОВ, ПОЛУЧЕННЫХ ОТ ОСУЩЕСТВЛЕНИЯ ДЕЯТЕЛЬНОСТИ ФИЗИЧЕСКИМИ ЛИЦАМИ, ЗАРЕГИСТРИРОВАННЫМИ В КАЧЕСТВЕ ИНДИВИДУАЛЬНЫХ ПРЕДПРИНИМАТЕЛЕЙ, НОТАРИУСОВ, ЗАНИМАЮЩИХСЯ ЧАСТНОЙ ПРАКТИКОЙ, АДВОКАТОВ, УЧРЕДИВШИХ АДВОКАТСКИЕ КАБИНЕТЫ, И ДРУГИХ ЛИЦ, ЗАНИМАЮЩИХСЯ ЧАСТНОЙ ПРАКТИКОЙ В СООТВЕТСТВИИ СО СТАТЬЕЙ 227 К РФ

| 182 1 01 02020 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02020 01 2100 110 | Пени по платежу |

| 182 1 01 02020 01 2200 110 | Проценты по платежу |

| 182 1 01 02020 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ С ДОХОДОВ, ПОЛУЧЕННЫХ ФИЗИЧЕСКИМИ ЛИЦАМИ В СООТВЕТСТВИИ СО СТАТЬЕЙ 228 НК РФ

| 182 1 01 02030 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02030 01 2100 110 | Пени по платежу |

| 182 1 01 02030 01 2200 110 | Проценты по платежу |

| 182 1 01 02030 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ ЧАСТИ СУММЫ НАЛОГА, ПРЕВЫШАЮЩЕЙ 650 000 РУБЛЕЙ, ОТНОСЯЩЕЙСЯ К ЧАСТИ НАЛОГОВОЙ БАЗЫ, ПРЕВЫШАЮЩЕЙ 5 000 000 РУБЛЕЙ

| 182 1 01 02080 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02080 01 2100 110 | Пени по платежу |

| 182 1 01 02080 01 2200 110 | Проценты по платежу |

| 182 1 01 02080 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НДФЛ В ВИДЕ ФИКСИРОВАННЫХ АВАНСОВЫХ ПЛАТЕЖЕЙ С ДОХОДОВ, ПОЛУЧЕННЫХ ФИЗИЧЕСКИМИ ЛИЦАМИ, ЯВЛЯЮЩИМИСЯ ИНОСТРАННЫМИ ГРАЖДАНАМИ, ОСУЩЕСТВЛЯЮЩИМИ ТРУДОВУЮ ДЕЯТЕЛЬНОСТЬ ПО НАЙМУ НА ОСНОВАНИИ ПАТЕНТА В СООТВЕТСТВИИ СО СТАТЬЕЙ 227.1 НК РФ

| 182 1 01 02040 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

НДФЛ С СУММ ПРИБЫЛИ КОНТРОЛИРУЕМОЙ ИНОСТРАННОЙ КОМПАНИИ, ПОЛУЧЕННОЙ ФИЗИЧЕСКИМИ ЛИЦАМИ, ПРИЗНАВАЕМЫМИ КОНТРОЛИРУЮЩИМИ ЛИЦАМИ ЭТОЙ КОМПАНИИ, ЗА ИСКЛЮЧЕНИЕМ УПЛАЧИВАЕМОГО В СВЯЗИ С ПЕРЕХОДОМ НА ОСОБЫЙ ПОРЯДОК УПЛАТЫ НА ОСНОВАНИИ ПОДАЧИ В НАЛОГОВЫЙ ОРГАН СООТВЕТСТВУЮЩЕГО УВЕДОМЛЕНИЯ

| 182 1 01 02050 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02050 01 2100 110 | Пени по платежу |

| 182 1 01 02050 01 2200 110 | Проценты по платежу |

| 182 1 01 02050 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ С СУММ ПРИБЫЛИ ИНОСТРАННОЙ КОМПАНИИ, ПОЛУЧЕННОЙ ФИЗИЧЕСКИМИ ЛИЦАМИ, ПРИЗНАВАЕМЫМИ КОНТРОЛИРУЮЩИМИ ЛИЦАМИ ЭТОЙ КОМПАНИИ, ПЕРЕШЕДШИМИ НА ОСОБЫЙ ПОРЯДОК УПЛАТЫ НА ОСНОВАНИИ ПОДАЧИ В НАЛОГОВЫЙ ОРГАН СООТВЕТСТВУЮЩЕГО УВЕДОМЛЕНИЯ

| 182 1 01 02090 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02090 01 2100 110 | Пени по платежу |

| 182 1 01 02090 01 2200 110 | Проценты по платежу |

| 182 1 01 02090 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ В ОТНОШЕНИИ ДОХОДОВ В ВИДЕ ПРОЦЕНТА (КУПОНА, ДИСКОНТА), ПОЛУЧАЕМЫХ ПО ОБРАЩАЮЩИМСЯ ОБЛИГАЦИЯМ РОССИЙСКИХ ОРГАНИЗАЦИЙ, НОМИНИРОВАННЫМ В РУБЛЯХ И ЭМИТИРОВАННЫМ ПОСЛЕ 1 ЯНВАРЯ 2017 ГОДА, А ТАКЖЕ ДОХОДОВ В ВИДЕ СУММЫ ПРОЦЕНТОВ ПО ГОСУДАРСТВЕННЫМ КАЗНАЧЕЙСКИМ ОБЯЗАТЕЛЬСТВАМ, ОБЛИГАЦИЯМ И ДРУГИМ ГОСУДАРСТВЕННЫМ ЦЕННЫМ БУМАГАМ БЫВШЕГО СССР, ГОСУДАРСТВ — УЧАСТНИКОВ СОЮЗНОГО ГОСУДАРСТВА

| 182 1 01 02070 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 01 02070 01 2100 110 | Пени по платежу |

| 182 1 01 02070 01 2200 110 | Проценты по платежу |

| 182 1 01 02070 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

НАЛОГ НА ПРОФЕССИОНАЛЬНЫЙ ДОХОД

| 182 1 05 06000 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 05 06000 01 2100 110 | Пени по платежу |

ЕДИНЫЙ НАЛОГОВЫЙ ПЛАТЕЖ <*>

| 182 1 06 07000 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

<*> Данный КБК применяется при оплате физлицами НДФЛ, налога на имущество, транспортного и земельного налогов единым платежом.

Установлены ли новые коды бюджетной классификации по подоходному налогу физических лиц на 2021 год? На какие КБК оплачивать налог на доходы физических лиц с зарплаты работников, отпускных и прочих выплат в 2021 году? Приведем удобную таблицу со всеми актуальными и новым КБК по НДФЛ на 2021 год для юридических лиц и ИП. Также вы сможете ознакомиться с образцом платежного поручения 2021 на перечисление НДФЛ.

С 1 января 2021 года введена прогрессивная шкала НДФЛ. Основание – Федеральный закон от 23.11.2020 № 372-ФЗ.

Теперь по обычной ставке 13% нужно платить НДФЛ, пока доходы не превысят 5 млн рублей. Превышение облагают уже по ставке 15% и перечисляют по отдельному КБК – 000 1 01 02080 01 0000 110.

Также смотрите статью «Какие ставки по НДФЛ в 2021 году с учётом изменений: таблица».

Когда платить НДФЛ в 2020 году: сроки

ЗАРПЛАТА

По общему правилу заплатить в 2021 году НДФЛ нужно не позднее дня, следующего за днем выплаты работнику (физическому лицу) дохода (п. 6 ст. 226 НК РФ).

ПРИМЕР

Зарплату за январь 2021 года работодатель выплатил 8 февраля 2021.

Значит, дата получения дохода – 31 января 2021 года, а дата удержания налога – 8 февраля 2021 года.

Дата, не позднее которой нужно заплатить НДФЛ в бюджет, – 9 февраля 2021.

ПОСОБИЯ И ОТПУСКНЫЕ

НДФЛ, удержанный из пособий по временной нетрудоспособности, пособий по уходу за ребенком, а также с отпускных, нужно перечислить не позднее последнего числа месяца, в котором был выплачен доход (абз. 2 п. 6 ст. 226 НК РФ).

ПРИМЕР

Сотрудник уходит в отпуск с 6 по 24 августа 2021 года. Отпускные ему выплачены 3 августа.

В этом случае дата получения доходов и дата удержания НДФЛ – 3 августа, а последняя дата, когда НДФЛ должен быть перечислен в бюджет – 31 августа 2021.

Удержанный НДФЛ в 2021 году в общем случае уплачивают по реквизитам той ИФНС, в которой организация состоит на учете (абз. 1 п. 7 ст. 226 НК РФ).

ИП, в свою очередь, платят НДФЛ в инспекцию по месту своего жительства. Однако предприниматели, ведущие бизнес на ЕНВД (до 2021 г.) или патентной системе налогообложения, перечисляют налог в ИФНС по месту учета в связи с ведением такой деятельности.

После того как НДФЛ, перечисленный налоговыми агентами, поступит в бюджет, эти денежные средства распределяют между бюджетом субъекта РФ и бюджетами муниципальных образований (поселений, муниципальных районов, городских округов) – по нормативам, установленным бюджетным законодательством.

Все КБК по НДФЛ в 2021 году в таблице

Приведем далее в таблице актуальные основные КБК на 2021 год по подоходному налогу.

| ВИД НДФЛ | КБК В 2021 ГОДУ |

| НДФЛ с доходов сотрудников | 182 1 01 02010 01 1000 110 |

| Пени по НДФЛ с доходов сотрудников | 182 1 01 02010 01 2100 110 |

| Штрафы по НДФЛ с доходов сотрудников | 182 1 01 02010 01 3000 110 |

| Налог, который платят ИП на общей системе налогообложения | 182 1 01 02020 01 1000 110 |

| Пени по НДФЛ, который платят ИП на общей системе | 182 1 01 02020 01 2100 110 |

| Штрафы по НДФЛ, который платят ИП на общей системе | 182 1 01 02020 01 3000 110 |

Новшество

Новый КБК для уплаты налоговыми агентами НДФЛ с части суммы, превышающей 650 000 руб., относящейся к части налоговой базы свыше 5 млн руб., который исчислен по ставке 15%, – 182 1 01 02080 01 1000 110.

Платежка по НДФЛ 2021

Далее приведем возможный образец платежки по НДФЛ в 2021 году:

КБК по всем налогам и взносам в 2021 году есть в системе Консультант+

Добавить в «Нужное»

В поле 104 платежного поручения (Приложение 3 к Положению Банка России от 29.06.2021 N 762-П) плательщик должен указать КБК, на который перечисляется тот или иной налог/взнос. В 2023 г. указание конкретного КБК зависит в том числе от того, каким способом плательщик уплачивает налоги:

— (или) в рамках ЕНП;

— (или) отдельными платежками по каждому налогу.

КБК по НДФЛ для тех, кто платит налоги в рамках ЕНП

Организации и ИП, выбравшие этот способ уплаты налогов в 2023 г. уплачивают НДФЛ на КБК 18201061201010000510. Причем этот КБК предназначен и для перечисления НДФЛ, удержанного налоговыми агентами с выплат физлицам, и для перечисления налога, уплачиваемого плательщиками за себя (ИП на ОСН), вне зависимости от величины налоговой базы.

КБК по НДФЛ для тех, кто уплачивает в 2023 г. налоги отдельными платежками

При таком способе уплаты КБК по НДФЛ зависит от того, кто платит налог и с каких доходов, а также от величины налоговой базы.

КБК НДФЛ-2023 за сотрудников

В 2023 г. налоговыми агентами по НДФЛ применяются следующие КБК. Обратите внимание, что для НДФЛ с дивидендов с 2023 г. введены отдельные КБК.

| Налог | КБК |

| НДФЛ с доходов (кроме дивидендов), источником которых является налоговый агент: | |

| – при налоговой базе до 5 млн руб. включительно | 18210102010011000110 |

| – при налоговой базе свыше 5 млн руб. | 18210102080011000110 |

| НДФЛ с доходов в виде дивидендов, источником которых является налоговый агент: | |

| – при налоговой базе до 5 млн руб. включительно | 18210102130011000110 |

| – при налоговой базе свыше 5 млн руб. | 18210102140011000110 |

КБК НДФЛ для ИП за себя

Если налог со своих доходов уплачивает ИП на ОСН, то в поле 104 платежки он должен указать следующие КБК.

| Налог | КБК |

| НДФЛ (ИП на ОСН за себя): | |

| – при налоговой базе до 5 млн руб. включительно | 18210102020011000110 |

| – при налоговой базе свыше 5 млн руб. | 18210102080011000110 |

КБК НДФЛ физического лица

В некоторых ситуациях обычному физлицу (не ИП) приходится самостоятельно уплачивать НДФЛ (п. 1-4 ст. 228 НК РФ). Например, при продаже недвижимости, срок владения которой не дает освобождения от НДФЛ. В этом случае физлицо в платежном документе должен указать КБК 18210102030011000110.

С 1 января 2021 года в части начисления и уплаты НДФЛ произошли существенные изменения. Чиновники ввели прогрессивную шкалу налога на доход физических лиц и добавили в платежные поручения новые реквизиты. О том, как теперь платить НДФЛ, расскажем в этой статье.

Прогрессивная шкала НДФЛ

Отныне платить налог по ставке 13% будут только те граждане, чей доход не превышает 5 млн руб. в год. Если человек зарабатывает больше, то его доход будет облагаться по ставке 15% (Федеральный закон от 23.11.2020 № 372-ФЗ). Ставка автоматически повысится, как только общий заработок в году превысит 5 млн руб.

Для НДФЛ с суммы превышения Минфин создал отдельный КБК — 182 1 01 02080 01 1000 110 (утв. Приказом Минфина РФ №236н от 12.10.2020). Если на предприятии есть такие работники, то бухгалтеру придется разделять платежи по НДФЛ по разным КБК:

- доход работника не превышает 5 млн руб. — 182 1 01 02010 01 1000 110;

- доход работника превысил 5 млн руб. — 182 1 01 02080 01 1000 110.

Налоговая база для этих двух платежей исчисляется отдельно по каждому доходу гражданина.

Так, если работник получает зарплату и доход от сдачи квартиры, то базу нужно считать по каждому из них. По зарплате (оклад, премии, доплаты) одна база, а по доходам с аренды квартиры — другая. Для каждой базы установлен лимит — 5 млн руб. И как только дохода за текущий год наберется на 5 млн руб., ставка НДФЛ повысится до 15%.

Новые реквизиты в платежках по НДФЛ в 2021 году

А еще с 1 января 2021 года в платежных поручениях нужно обязательно указывать новые реквизиты раздела «Сведения о банке получателя» — новые наименование банка, БИК, номер казначейского счета. Это касается всех платежных поручений — не только по налогам, но и страховым взносам. Если платежка будет заполнена неверно, то деньги «повиснут» на невыясненных платежах.

В каждом регионе свои реквизиты казначейства. Посмотреть их можно в Письме ФНС от 08.10.2020 № КЧ-4-8/16504@ или с помощью специального сервиса ФНС. Здесь автоматически определяются реквизиты ИФНС, обслуживающей конкретный адрес. Введите регион и адрес — система покажет платежные реквизиты для оплаты не только налогов, но и страховых взносов.

Приводим образец платежного поручения по уплате НДФЛ с зарплаты в 2021 году:

Образец платежки на уплату НДФЛ с зарплаты в 2021 году Скачать

Чтобы минимизировать ошибки и штрафы работодателей, чиновники объявили переходный период — с 01.01.2021 по 30.04.2021. Платежки, заполненные по старым правилам, банки еще будут принимать. Но с 1 мая 2021 уже проводить их не будут.

Полезная информация от КонсультантПлюс

Вам также может понадобиться заявление в налоговый орган об уточнении реквизитов платежного поручения (доступ бесплатный).

Подводим итоги

- С января 2021 года ставка НДФЛ будет увеличена до 15% для работников, чей доход превысил 5 млн руб.

- В платежных поручениях появились обязательные казначейские реквизиты, без которых платежи не будут доходить до получателя.

Добрый день. ООО на ОСНО. Сегодня срок уплаты НДФЛ 13%,35% за декабрь 2020г. Можно ли платить по старым реквизитам, или только на новые перечислять?

г. Ростовская область336 052 балла

Эксперт Бухонлайна согласен с этим ответом

Подайте уведомление об исчисленных суммах НДФЛ

г. Кемерово412 035 баллов

Цитата (Wishenka):Добрый день. ООО на ОСНО. Сегодня срок уплаты НДФЛ 13%,35% за декабрь 2020г. Можно ли платить по старым реквизитам, или только на новые перечислять?

Добрый день!

На сайте ФНС размещена подробная информация о переходном периоде до конца апреля 2021 года, в течение которого можно перечислять и по старым, и по новым реквизитам:Письмо от 08.10.2020 № КЧ-4-8/16504@

Эксперт Бухонлайна согласен с этим ответом

г. Санкт-Петербург60 баллов

Всем спасибо за пояснения! Буду по новым перечислять.

г. Ростовская область336 052 балла

Wishenka, Рады были помочь. Удачи Вам и будьте здоровы.

Рассчитывайте зарплату с учетом повышения МРОТ

г. Санкт-Петербург60 баллов

Александр Погребс, спасибо!