3.1. Титульный лист заполняется налогоплательщиком (представителем налогоплательщика), кроме раздела «Заполняется работником налогового органа».

3.2. При заполнении Титульного листа указываются:

1) налоговый период (код) и отчетный год — указывается код налогового периода и календарный год, за который представляется Декларация:

код налогового периода «34» — в случае представления налогоплательщиком Декларации за календарный год,

код налогового периода «86» — в случае представления налогоплательщиком Декларации в соответствии с пунктом 3 статьи 229 Кодекса;

2) номер корректировки.

При заполнении первичной Декларации и уточненных Деклараций за соответствующий налоговый период по показателю «номер корректировки» обеспечивается сквозная нумерация, где «номер корректировки» для первичной Декларации принимает значение «0—«, для уточненных Деклараций номер указывается последовательно («1—«, «2—«, «3—» и так далее). Не допускается заполнение номера корректировки по уточненной Декларации без ранее принятой первичной Декларации.

При обнаружении налогоплательщиком в поданной им в налоговый орган Декларации факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в Декларацию и представить в налоговый орган уточненную Декларацию в порядке, установленном статьей 81 Кодекса.

При обнаружении налогоплательщиком в поданной им в налоговый орган Декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в Декларацию и представить в налоговый орган уточненную Декларацию в порядке, установленном статьей 81 Кодекса.

Уточненная Декларация представляется в налоговый орган по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения.

При перерасчете налоговой базы и суммы налога не учитываются результаты налоговых проверок, проведенных налоговым органом за тот налоговый период, по которому производится перерасчет налоговой базы и суммы налога.

3) представляется в налоговый орган (код) — указывается код налогового органа по месту жительства в Российской Федерации (при отсутствии места жительства в Российской Федерации — код налогового органа постановки на учет по месту пребывания) налогоплательщика, в который представляется Декларация;

4) код страны — указывается числовой код страны, гражданином которой является налогоплательщик. Код страны указывается в соответствии с Общероссийским классификатором стран мира ОК (далее — ОКСМ). При отсутствии у налогоплательщика гражданства в поле «Код страны» указывается код страны, выдавшей документ, удостоверяющий его личность;

5) код категории налогоплательщика — указывается код категории, к которой относится налогоплательщик, в отношении доходов которого представляется Декларация, в соответствии с приложением N 1 к настоящему Порядку;

6) фамилия, имя, отчество (здесь и далее отчество указывается при наличии) налогоплательщика указываются полностью, без сокращений, в соответствии с документом, удостоверяющим личность налогоплательщика. Для иностранных физических лиц допускается при написании фамилии, имени и отчества использование букв латинского алфавита;

7) персональные данные налогоплательщика:

7.1) дата рождения (цифрами день, месяц, год в формате ДД.ММ.ГГГГ) и место рождения — в соответствии с записью в документе, удостоверяющем личность налогоплательщика;

7.2) сведения о документе, удостоверяющем личность налогоплательщика:

код вида документа, удостоверяющего личность налогоплательщика, заполняется в соответствии с приложением N 2 к настоящему Порядку;

серия и номер — указываются реквизиты (серия и номер) документа, удостоверяющего личность физического лица, знак «N» не проставляется, серия и номер документа отделяются знаком » » («пробел»);

кем выдан — указывается наименование (сокращенное наименование) органа, выдавшего документ, удостоверяющий личность физического лица;

дата выдачи — указывается дата выдачи документа, удостоверяющего личность физического лица (цифрами день, месяц, год в формате ДД.ММ.ГГГГ).

Персональные данные могут не указываться, если налогоплательщик указывает в представляемой в налоговый орган Декларации свой ИНН;

9) номер контактного телефона. Указывается номер телефона налогоплательщика или его представителя с телефонным кодом страны (для физических лиц, проживающих за пределами Российской Федерации) и иными телефонными кодами, требующимися для обеспечения телефонной связи. Номер телефона указывается в следующем формате: телефонный код страны, иной телефонный код, требующийся для обеспечения телефонной связи, номер;

10) количество страниц, на которых составлена Декларация;

11) количество листов подтверждающих документов или их копий, включая копию документа, подтверждающего полномочия представителя налогоплательщика на подписание Декларации, приложенных к Декларации;

12) в разделе Титульного листа «Достоверность и полноту сведений, указанных в настоящей Декларации, подтверждаю» необходимые сведения заполняются в следующем порядке:

а) если достоверность и полноту сведений подтверждает сам налогоплательщик, в поле, состоящем из одной ячейки, проставляется 1; если достоверность и полноту сведений подтверждает представитель налогоплательщика — 2;

б) если достоверность и полноту сведений подтверждает сам налогоплательщик, в месте, отведенном для подписи, проставляется его личная подпись, а также дата подписания Декларации (цифрами день, месяц, год в формате ДД.ММ.ГГГГ);

в) если достоверность и полноту сведений подтверждает представитель налогоплательщика — организация, то в поле «(фамилия, имя, отчество <*> представителя налогоплательщика)» указывается фамилия, имя, отчество директора организации — представителя налогоплательщика в соответствии с учредительными документами и проставляется подпись уполномоченного лица, а также дата подписания (цифрами день, месяц, год в формате ДД.ММ.ГГГГ);

г) если достоверность и полноту сведений подтверждает представитель налогоплательщика — физическое лицо, то в поле «(фамилия, имя, отчество <*> представителя налогоплательщика)» указываются фамилия, имя, отчество представителя налогоплательщика в соответствии с документом, удостоверяющим личность, и проставляются личная подпись представителя налогоплательщика, а также дата подписания (цифрами день, месяц, год в формате ДД.ММ.ГГГГ);

д) в поле «Наименование и реквизиты документа, подтверждающего полномочия представителя налогоплательщика» указывается наименование и реквизиты документа, подтверждающего полномочия представителя налогоплательщика;

13) раздел титульного листа «Заполняется работником налогового органа» содержит сведения о коде способа представления Декларации, количестве страниц Декларации, количестве листов подтверждающих документов или их копий, приложенных к Декларации, дате ее представления (получения), фамилии и инициалах имени и отчества (при наличии) работника налогового органа, принявшего Декларацию, его подпись.

Всё об оформлении полномочий представителя

Выделяют несколько видов представительства в суде — когда официальный представитель защищает интересы одной из сторон. В этой статье рассмотрим отличия законного от уполномоченного представителя, и какие документы нужны для подтверждения их прав и обязанностей.

Законное представительство

Законный представитель полагается несовершеннолетним, или недееспособным лицам. По закону они не могут представлять сами себя в суде. Такими представителями считаются родители, назначенные законом опекуны или попечители.

Какие нужны документы для подтверждения представительства

Чтобы иметь возможность представлять интересы стороны, которая не может на законных основаниях сделать это самостоятельно, нужно предоставить суду доказательства, что лицо — законный представитель. Понадобится следующее:

- Паспорт.

- Свидетельство о рождении, или акт о назначении опекуном.

Предоставив эти свидетельства, представитель может сам защищать подопечного в суде, или нанять другого человека, например, заказав услуги адвоката в суде. Но он должен передать ему свои полномочия.

Уполномоченные представители

Чтобы защищать права представляемого, уполномоченный представитель обязан предоставить судье доверенность на представительство.

Удостоверить этот документ может нотариус, или лица, которым закон предоставляет такое право, к примеру, работодатель, начальник лишения места свободы, командир воинской части, и т.д. Если представительство требуется организации, то доверенность подписывается руководителем, а также ставится печать компании.

Очень часто в доверенность вписывают лишнюю информацию, к примеру, в правах представителя прописывают, что он может задавать вопросы в суде, знакомиться с материалами дела, и т.д. Достаточно просто указать, что уполномоченному представителю переходят все полномочия, предусмотренные законодательством.

Но есть и такие права, которые надо закрепить в доверенности. Например, возможность подачи заявления, заключение мирового соглашения, и т.д.

Нужно ли указывать номер дела, в котором будет участвовать представитель? Это необязательное условие, более того, специалисты рекомендуют не указывать номер. Если представляемый участвует в более, чем одном судебном процессе, то доверенность без номера дела позволит представителю защищать интересы клиента во всех этих процессах.

Адвокат может участвовать в деле без доверенности, если у него есть специальный ордер, выданный адвокатским образованием. Но указанные выше расширенные полномочия все же потребуют документального оформления в виде доверенности.

Если нашли представителя, который вам подходит, но не успели оформить его полномочия, а судебный процесс уже начался, то можно подать устное или письменное ходатайство о допуске представителя к участию.

Заключение

Из этой статьи читатель узнал, что существует минимум два вида судебного представительства. Эти виды отличаются, как и документы, которые нужно предоставить в суде, чтобы защитить интересы представляемого. Смотрите подробнее в нашем видеоролике.

« Назад

Разберем, когда нужна простая или нотариальная доверенность для подписания отчетности, как ее составить и передать в ФНС, а также как отозвать доверенность, направленную ранее.

Когда нужна доверенность

Если руководитель компании или индивидуальный предприниматель подписывает и сдает отчетность сам, то вопрос оформления доверенности перед ним не стоит.

Если подписывать и сдавать отчетность в налоговую службу будет другое лицо:

- штатный бухгалтер или другой сотрудник компании (ИП);

- аутсорсинговая компания;

- частный аутсорсер,

в этом случае доверенность нужна обязательно.

Важно: доверить право подписания и подачи отчетности от лица организации вправе не только ее руководитель, но и другие лица, которые указаны в учредительных документах и наделены соответствующими полномочиями (ч. 4 ст. 185.1 ГК). Кроме того, выдать доверенность вправе лицо, полномочия которого подтверждены законом (например: конкурсный управляющий, который исполняет функции руководителя согласно закону о банкротстве).

Когда доверенность требует заверения у нотариуса

Заверить доверенность на подписание и передачу отчетности в ФНС у нотариуса придется в следующих случаях:

1. Доверителем выступает ИП.

Согласно п. 3 ст. 29 НК представитель ИП должен осуществлять свои полномочия на основании нотариальной доверенности.

2. Доверенность выдается с правом передоверия.

Например: организация оформляет доверенность на аутсорсинговую компанию. А эта компания в свою очередь передоверяет право подписания отчетности свои сотрудникам.

Необходимость нотариального заверения доверенности с правом передоверия зафиксирована в ч. 3 ст. 187 ГК. При этом заверять доверенности, выдаваемые свои сотрудникам, компании-аутсорсеру уже не нужно, они оформляются на общих основаниях. При этом срок действия доверенности, выданной в порядке передоверия, не должен превышать срок действия исходной доверенности.

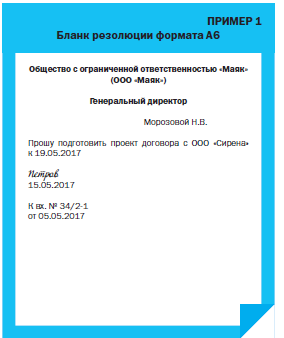

Что должна содержать доверенность

В доверенности указывают:

- Название документа, дату и место его оформления.

- Наименование и реквизиты доверителя: название организации, ИНН, ОГРН, юридический адрес, ФИО руководителя или иного лица, которое подписывает доверенность от организации и документ, на основании которого это лицо действует (ФИО и реквизиты ИП).

- Реквизиты поверенного (ФИО, паспортные данные).

- Список функций, которые возлагаются на поверенное лицо.

- Срок действия доверенности (если срок не указан, то считается, что доверенность действует 1 год).

- Подписи доверителя и поверенного.

- Печать доверителя (при наличии).

В каком виде передать доверенность в налоговую инспекцию

Передать доверенность можно:

- На бумажном носителе (передать лично, направить по почте ценным письмом с описью вложения).

- Электронным способом.

Важно: электронная доверенность юридически равнозначна доверенности на бумажном носителе.

В свою очередь электронную доверенность можно оформить так:

- сделать скан-образ доверенности, подписать его усиленной квалифицированной подписью (УКЭП) и отправить в ФНС (письмо от 05.08.2021 № ЕА-3-26/5459@);

- направить электронную доверенность, подписанную УКЭП, в формате, утвержденном ФНС (приказ от 30.04.2021 № ЕД-7-26/445@).

Пользователи Такском могут направить электронную доверенность в ФНС в удобной для себя форме через сервис «Онлайн-Спринтер». Новым клиентам дарим скидку 50% на годовое обслуживание при переходе от конкурентов.

Что нужно знать об электронных доверенностях, которые передаются в ФНС по утвержденному формату

Доверенность нужно направить в налоговую инспекцию до начала работы через ЭДО с представителем. То есть дотого, как поверенный налогоплательщика начнет передавать отчетность, подписанную своей электронной подписью, по каналам ТКС.

Доверенность направляется в ту ИФНС, в которой компания (ИП) стоит на учете по месту нахождения (проживания). Приказ № ЕД-7-26/445 устанавливает особый порядок для отражения в доверенности кода налогового органа, в отношении которого действует доверенность. В этом поле можно указать:

- код одной ИФНС;

- коды нескольких ИФНС;

- оставить поле пустым — тогда доверенность будет легитимна для любой инспекции.

Об электронных подписях сотрудников

В 2022 году действует переходный период в отношении порядка выдачи электронных подписей физическим лицам. Сотрудники компаний (ИП) вправе до конца 2022 года применять подписи, выданные по старым правилам. Эти подписи содержат сведения о принадлежности сотрудника к конкретной компании (ИП). При этом с 1 марта 2022 года удостоверяющие центры уже начали выдавать подписи и по новым правилам. Новые подписи не содержат сведений об организации (ИП), в которой работает физическое лицо.

Оформляем электронные подписи физическим лицам по выгодным тарифам.

Если сотрудник получил новую подпись, а ранее на его имя уже была отправлена электронная доверенность в ФНС — переделывать ее не нужно.

Онлайн-заявки для юридических лиц и ИП на получение подписи в ФНС — ускоренное получение и сертифицированные токены. Обращайтесь!

Как отозвать доверенность

Иногда доверенность необходимо отозвать.

Например: уволился бухгалтер. который подписывал и сдавал отчетность, или расторгнут договор с аутсорсинговой компанией.

Порядок отмены доверенности зависит от ее вида.

Для отмены простой доверенности нужно уведомить:

- поверенного о том, что его полномочия по доверенности прекращены с определенной даты;

- заинтересованных лиц (в данном случае — ФНС) — об отзыве доверенности.

В заявлении об отзыве доверенности указывают:

- дату и место его составления;

- сведения о доверителе и поверенном, полномочия которого прекращаются (реквизиты отменяемой доверенности).

Дополнительно можно перечислить прекращаемые полномочия.

Уведомления можно разослать самостоятельно или прибегнуть к услугам нотариуса. Во втором случае нотариус после рассылки сначала выдает доверителю свидетельства о направлении уведомлений, а позже — свидетельства об их передаче.

Если нужно известить об отмене доверенности много заинтересованных лиц, можно разместить информацию в газете «Коммерсантъ». В этом случае обращаться к нотариусу придется обязательно, так как подпись на заявлении об отмене доверенности должна быть заверена.

Чтобы отозвать нотариальную доверенность, нужно сразу обращаться к нотариусу. Он внесет соответствующие данные в реестр доверенностей. Причем если заинтересованных лиц не уведомили об отмене доверенности ранее, то они считаются извещенными на следующий день после того, как нотариус внесет данные в реестр.

Для отзыва электронной доверенности (оформленной по утвержденному формату) ФНС специально разработала рекомендуемый формат заявления. Он приведен в письме от 20.01.2022 № ЕА-4-26/534@.