Уважаемые налогоплательщики!

УФНС России по Ростовской области сообщает, что с 1 января 2023 года, в соответствии с Федеральным законом РФ от 14.07.2022 №263-ФЗ, изменяется порядок расчетов с бюджетом в виде уплаты Единого налогового платежа и устанавливаются единые реквизиты для перечисления налоговых платежей на всей территории Российской Федерации!

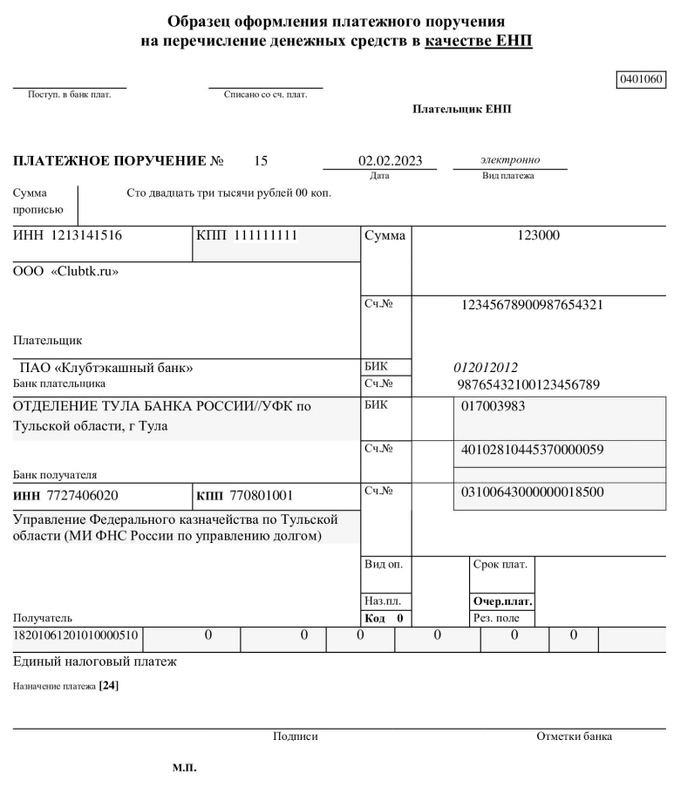

В связи с этим, при заполнении платежных поручений, для перечисления налогов, сборов, страховых взносов и других обязательных платежей посредством Единого налогового платежа необходимо использовать следующие обязательные реквизиты:

Реквизиты уплаты (перечисления) в бюджетную систему Российской Федерации налогов, сборов, страховых взносов, пеней, штрафов, процентов, начиная с 1 января 2023 года

|

Номер (поля) реквизита платежного документа |

Наименование (поля) реквизита платежного документа |

Значение |

|

13 |

Наименование банка получателя средств |

«ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула» |

|

14 |

БИК банка получателя средств (БИК ТОФК) |

«017003983» |

|

15 |

№ счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) |

«40102810445370000059» |

|

16 |

Получатель |

«Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом)» |

|

17 |

Номер казначейского счета |

«03100643000000018500» |

|

61 |

ИНН получателя |

«7727406020» |

|

103 |

КПП получателя |

«770801001» |

6174 Межрайонная ИФНС России № 4 по Ростовской области на ул. Ленинградская 10

Услуги в отделении ФНС

- ЕГРЮЛ налог

- Узнать налоги

- Декларация по налогу на прибыль

- Налоги для пенсионеров

- Налоги юридических лиц

- Налоги физических лиц

- Виды НДФЛ

- Вмененный вид налога

- Виды налоговых каникул

- Задолженность инн

Часто задаваемые вопросы и ответы

Как встать на налоговый учет?

Встать на налоговый учет гражданин может следующими способами:

- Обратиться лично в любой налоговый орган, осуществляющий прием физических лиц;

- Подать документы через филиалы МФЦ;

- Отправить пакет документов заказным письмом;

- Подать заявление на официальном сайте ФНС.

- Паспорт;

- Заявление, заполненное по форме «ФНС России форме 2-2-Учет».

Перечень документов, необходимых для обращения:

Как оплатить налоги онлайн?

Оплатить налоги онлайн можно через онлайн-сервисы и приложения:

- ГосУслуги (оплата производится по номеру квитанции УИН во вкладке «Оплата», также информация о задолженности по налогам появляется на главной странице портала);

- Приложение «Налоги ФЛ» (удобное приложение для дистанционного взаимодействия с налоговыми органами, можно не только оплачивать налоги онлайн, но и отправлять декларацию по форме 3-НДФЛ);

- На сайте service.nalog.ru можно оплатить налоги по индексу налогового уведомления;

- Личный кабинет налогоплательщика на официальном сайте lkfl2.nalog.ru (можно просматривать уведомления, задолженности, записаться на прием в отделение и оплатить налоги);

- Онлайн-приложения банков в разделе «Платежи» выбрав соответствующий пункт.

Освобождаются ли мобилизованные от уплаты налогов?

Мобилизованные граждане не освобождаются от уплаты налогов, но получают рассрочку на срок службы и плюс 3 месяца после ее завершения.

На период военный службы получают отсрочку по платежам физические лица, ИП, а также юридические лица, являющиеся единственными учредителями и руководителями.

Какой порядок исчисления и уплаты страховых взносов?

Основная категория плательщиков страховых взносов обязана вносить выплаты в размере 30% от заработной платы физического лица, также помимо этой суммы необходимо уплачивать взносы в ПФР исходя из тарифа 10 %.

Организации обязаны ежемесячно производить страховые взносы в пользу физических лиц не позднее 15 числа следующего месяца.

Отчетными периодами являются – первые 4 месяца (квартал), полгода, 9 месяцев.

Страховые взносы идут на обязательное пенсионное, социальное и медицинское страхование.

Кому полагаются пониженные тарифы страховых взносов?

Пониженные тарифы страховых взносов распространяются только на вознаграждения, превышающие минимальный размер МРОТ, который устанавливается федеральным законом в начале расчетного периода (года), и составляют 15%. Если заработная плата менее или равна МРОТ, то страховые взносы рассчитываются в соответствии со ст. 425 или п. 2 ст. 427 НК РФ.

Как встать на налоговый учет?

Встать на налоговый учет гражданин может следующими способами:

- Обратиться лично в любой налоговый орган, осуществляющий прием физических лиц;

- Подать документы через филиалы МФЦ;

- Отправить пакет документов заказным письмом;

- Подать заявление на официальном сайте ФНС.

Перечень документов, необходимых для обращения:

- Паспорт;

- Заявление, заполненное по форме «ФНС России форме 2-2-Учет».

Как оплатить налоги онлайн?

Оплатить налоги онлайн можно через онлайн-сервисы и приложения:

- ГосУслуги (оплата производится по номеру квитанции УИН во вкладке «Оплата», также информация о задолженности по налогам появляется на главной странице портала);

- Приложение «Налоги ФЛ» (удобное приложение для дистанционного взаимодействия с налоговыми органами, можно не только оплачивать налоги онлайн, но и отправлять декларацию по форме 3-НДФЛ);

- На сайте service.nalog.ru можно оплатить налоги по индексу налогового уведомления;

- Личный кабинет налогоплательщика на официальном сайте lkfl2.nalog.ru (можно просматривать уведомления, задолженности, записаться на прием в отделение и оплатить налоги);

- Онлайн-приложения банков в разделе «Платежи» выбрав соответствующий пункт.

Освобождаются ли мобилизованные от уплаты налогов?

Мобилизованные граждане не освобождаются от уплаты налогов, но получают рассрочку на срок службы и плюс 3 месяца после ее завершения.

На период военный службы получают отсрочку по платежам физические лица, ИП, а также юридические лица, являющиеся единственными учредителями и руководителями.

Какой порядок исчисления и уплаты страховых взносов?

Основная категория плательщиков страховых взносов обязана вносить выплаты в размере 30% от заработной платы физического лица, также помимо этой суммы необходимо уплачивать взносы в ПФР исходя из тарифа 10 %.

Организации обязаны ежемесячно производить страховые взносы в пользу физических лиц не позднее 15 числа следующего месяца.

Отчетными периодами являются – первые 4 месяца (квартал), полгода, 9 месяцев.

Страховые взносы идут на обязательное пенсионное, социальное и медицинское страхование.

Кому полагаются пониженные тарифы страховых взносов?

Пониженные тарифы страховых взносов распространяются только на вознаграждения, превышающие минимальный размер МРОТ, который устанавливается федеральным законом в начале расчетного периода (года), и составляют 15%. Если заработная плата менее или равна МРОТ, то страховые взносы рассчитываются в соответствии со ст. 425 или п. 2 ст. 427 НК РФ.

Полезное видео

Не довольны? Оставьте отзыв или пожелание о работе гос. учреждения

Телефоны

Контакт-центр

8-800-222-22-22

Приемная

+7 (8639) 22-24-34

По вопросам ККТ

+7 (863-9) 21-48-52

Обратите внимание, что в налоговую 6174 службу сложно

дозвониться из-за большого количества звонков, если вы не можете

дозвониться – стоит проявить терпение и попытаться снова. Также вы

можете сходить в налоговую, чтобы попасть на прием к нужному

специалисту – воспользуйтесь терминалом при входе или

проконсультируйтесь у сотрудника ФНС.

Адрес налоговой

347375, Ростовская обл, Волгодонск, ул.

Ленинградская, 10

Начальник налоговой ИФНС:

Яковенко Владимир Александрович

Прием: среда 10.00-12.00

Режим работы инспекции

Реквизиты

| Код ИФНС: | 6174 |

| Код ОКПО: | 35572922 |

| Получатель платежа: | Управление федерального казначейства по Ростовской области |

| ИНН получателя: | 6143051004 |

| КПП получателя: | 614301001 |

| Банк получателя: | Отделение Ростов-на-Дону г. Ростов-на-Дону |

| БИК: | 46015001 |

| Счет №: | 40101810400000010002 |

Отделы

Отдел учета и работы с налогоплательщиками

+7 (8639) 21-48-22

Буценко Наталья Павловна

Кабинет: 107

Отдел общего и хозяйственного обеспечения

+7 (8639) 21-48-07

Марушкин Александр Леонидович

Кабинет: 204

Отдел финансового обеспечения

+7 (8639) 21-48-12

Кадетская Татьяна Алексеевна

Кабинет: 205

Отдел кадров и безопасности

+7 (8639) 21-48-17

Радченко Наталья Анатольевна

Кабинет: 508

Отдел выездных проверок №1

+7 (8639) 21-48-33

Филонова Наталья Николаевна

Кабинет: 601

Отдел предпроверочного анализа и истребования документов

+7 (86392) 1-48-86

Рыбалка Елена Владимировна

Кабинет: 608

Отдел выездных проверок №2

+7 (8639) 21-48-52

Кузьмина Ирина Ивановна

Кабинет: 112

Правовой отдел

+7 (8639) 21-48-64

Джунь Светлана Николаевна

Кабинет: 609

Аналитический отдел

+7 (8639) 21-48-82

Бурняшева Надежда Сергеевна

Кабинет: 506

Отдел информатизации

+7 (86392) 1-48-88

Ковалева Светлана Анатольевна

Кабинет: 409

Отдел камеральных проверок №2

+7 (8639) 21-48-96

Пантелеева Ирина Петровна

Кабинет: 301

Отдел урегулирования задолженности

+7 (86392) 1-48-95

Кубарева Лариса Дмитриевна

Кабинет: 208

Отдел камеральных проверок №1

+7 (8639) 21-48-11

Мельникова Юлия Викторовна

Кабинет: 401

6174 Межрайонная ИФНС России № 4 по Ростовской области на ул. Ленинградская 10

Телефоны

Если сотрудники налоговой инспекциии не отвечают вам по телефону, вы сможете посетить её лично

по адресу: 347375, Ростовская обл, Волгодонск, ул. Ленинградская, 10.

Консультант ФНС поможет при помощи терминала выбрать специалиста и записаться на приём.

Так же записаться на приём вы сможете через сайт налоговой службы order.nalog.ru. Запись доступна за две недели.

Личный кабинет налогоплательщика

Всю информацию об уплаченых налогах за отчётный период, а так же о налиичии имущества и транспотрных средств можно получить в личном кабинете налогоплатильщика

без личного посещения налоговой инспекции.

В личном кабинете можно отслеживать всю информацию о налоговых платежах, задолженностях, переплатах.

Адрес налоговой

347375, Ростовская обл, Волгодонск, ул. Ленинградская, 10

Онлайн запись на прием

Укажите информацию о себе и выберите свободную дату и время для посщения инспекции.

Поиск по ИНН

Определим ОГРН, ОКОПФ компании по ИНН, подскажем адрес организации и ее руководителя. Сведения об ИНН физ. лица

Начальник налоговой ИФНС:

Яковенко Владимир Александрович

Прием: среда 10.00-12.00

Задайте вопрос по налогам, вычетам и бухгалтерии

Получайте ответы на на любой вопрос от участников, хорошо разбирающихся или имеюших опыт по теме.

Отделы

Отдел учета и работы с налогоплательщиками

+7 (8639) 21-48-22

Буценко Наталья Павловна

Кабинет: 107

Отдел общего и хозяйственного обеспечения

+7 (8639) 21-48-07

Марушкин Александр Леонидович

Кабинет: 204

Отдел финансового обеспечения

+7 (8639) 21-48-12

Кадетская Татьяна Алексеевна

Кабинет: 205

Отдел кадров и безопасности

+7 (8639) 21-48-17

Радченко Наталья Анатольевна

Кабинет: 508

Отдел выездных проверок №1

+7 (8639) 21-48-33

Филонова Наталья Николаевна

Кабинет: 601

Отдел предпроверочного анализа и истребования документов

+7 (86392) 1-48-86

Рыбалка Елена Владимировна

Кабинет: 608

Отдел выездных проверок №2

+7 (8639) 21-48-52

Кузьмина Ирина Ивановна

Кабинет: 112

Правовой отдел

+7 (8639) 21-48-64

Джунь Светлана Николаевна

Кабинет: 609

Аналитический отдел

+7 (8639) 21-48-82

Бурняшева Надежда Сергеевна

Кабинет: 506

Отдел информатизации

+7 (86392) 1-48-88

Ковалева Светлана Анатольевна

Кабинет: 409

Отдел камеральных проверок №2

+7 (8639) 21-48-96

Пантелеева Ирина Петровна

Кабинет: 301

Отдел урегулирования задолженности

+7 (86392) 1-48-95

Кубарева Лариса Дмитриевна

Кабинет: 208

Отдел камеральных проверок №1

+7 (8639) 21-48-11

Мельникова Юлия Викторовна

Кабинет: 401

Оценка

Загрузка…

Отзывы о работе налоговой

Реквизиты для уплаты налогов в 2022-2023 годах являются неотъемлемой частью любого платежа. С 2023 года произошли кардинальные изменения в уплате налогов, взносов. Правильно перечислить налоги и взносы вам поможет наша рубрика «Реквизиты для уплаты налогов и взносов».

Подробнее

-

Все материалы

-

Новости

-

Статьи

Заполняем поле код в платежном поручении в 2022 — 2023 годах

Код в платежном поручении 2022-2023 годов — это один из реквизитов, которые указываются при платежах в бюджет. О том, что это за поле, каковы правила его заполнения, где взять информацию о коде, вы узнаете из нашей статьи.

Заполняем поле 109 в платежном поручении в 2022 — 2023 годах

Поле 109 в платежном поручении 2022-2023 годов заполняется при перечислении налогов. На что обратить особое внимание при заполнении поля 109 «Дата документа»? С каким полем платежного поручения оно взаимосвязано? Что поменялось в заполнении поля с переходом на ЕНП? Ответы на эти вопросы даны в нашей статье.

Указываем налоговый период в платежном поручении — 2022 — 2023

Налоговый период в платежном поручении 2022-2023 годов заполняется при перечислении налогов и взносов (авансовых платежей по ним). Причем с 2023 года это происходит по новым правилам. Как правильно заполнить поле 107 «Налоговый период»? Что делать, если вы допустили ошибку при заполнении данного поля? Ответы на эти вопросы и примеры заполнения платежного поручения вы сможете найти в нашей статье.

Заполняем поле 101 в платежном поручении в 2022 — 2023 годах

Платежное поручение — поле 101 отведено в нем для кода, соответствующего статусу плательщика. Оно, в частности, заполняется в налоговых платежках. И с 2023 года это происходит по-новому. Рассказываем…

Заполняем поле 22 в платежном поручении (нюансы)

Платежное поручение — поле 22, как его правильно заполнить в 2022 — 2023 годах рассмотрим в материале далее — следует оформлять с особым вниманием. Для чего нужно это поле, какой код в него вносят и где найти его номер для перечисления платежа? В статье мы рассмотрим основные моменты, касающиеся заполнения поля 22 в платежных поручениях.

ОКТМО в платежном поручении (нюансы)

ОКТМО в платежном поручении может потребоваться отразить при перечислении налоговых платежей или страховых взносов. Но с 2023 года нужен он не всегда. Что это за случаи, откуда можно узнать этот код, если он необходим, и какие нюансы надо учесть при указании его в платежке, расскажем в нашей статье.

Заполняем поле 106 в платежном поручении в 2022 — 2023 годах

Платежное поручение — поле 106 в нем заполняется по определенным правилам. И с 2023 года они сильно изменились. О том, когда и как необходимо заполнять данное поле, вы узнаете из данной статьи.

Заполняем поле 108 в платежном поручении в 2022 — 2023 годах

Платежное поручение — поле 108 дает представление о номере документа, на основании которого совершается операция. С 2023 года этот реквизит заполняется по новым правилам. При расчетах с поставщиками и прочими контрагентами поле 108 заполнять не требуется. Как правильно заполнить этот реквизит платежки в различных ситуациях в 2022-2023 годах, читайте в нашей статье.

Расшифровка КБК в 2022 — 2023 годах — 18210102010011000110 и др.

18210102010011000110 КБК — расшифровку с января 2023 года нужно искать в новом приказе Минфина. Какие коды изменились в 2023 году и кого затрагивают изменения, вступившие в силу с 2023 года? Изучим специфику применения КБК при уплате некоторых распространенных налогов и взносов, установленных законодательством РФ.

Реквизиты для уплаты налогов

Реквизиты для уплаты страховых взносов

Реквизиты для уплаты налогов

Рассмотрим основные поля платежки при оплате налога:

- Поле 101 предназначено для выбора статуса плательщика. Например, если оплату производит налоговый агент, то проставляется код 02.

Подробнее о том, какой код следует указывать по платежам в других случаях, рассказывается в статье «Заполняем поле 101 в платежном поручении в 2018 — 2019 годах».

- В поле 104 проставляют КБК конкретного налога. При этом для пеней и штрафов имеются свои коды. Коды налогов утверждаются каждый год, поэтому очень важно отслеживать все возможные изменения.

О том, к чему может привести неверное указание КБК, разъяснит материал «КБК в платежном поручении в 2017 — 2018 годах». А значения КБК, актуальные для 2017-2018 годов, смотрите в статье «Изменения в КБК на 2017 — 2018 годы — таблица с расшифровкой»

- Поле 105 — ОКТМО. Это код, определяющий территориальную принадлежность (либо плательщика, либо объекта налогообложения).

О том, существенна ли ошибка в этом реквизите, вы узнаете из этой публикации.

- Поле 106 — основание платежа. Здесь чаще всего указывают «ТП» — текущий платеж, также часто применимы «ЗД» — оплата задолженности и «ТР» — погашение по требованию ИФНС.

Об иных возможных вариантах заполнениях данного поля говорится в этой публикации.

- Поле 107 необходимо для отражения отчетного или налогового периода, за который осуществляется уплата налога. Например, если оплата производится за январь 2018 года, указывается «МС.01.2018», если за 2017 год — «ГД.00.2017».

Прочие значения, которые можно применить для указания в данном поле, вы найдете здесь.

- Поле 108 предназначено для оплаты, совершаемой на основании каких-либо исполнительных или распорядительных документов — номера таких документов здесь же и указываются.

Обратите внимание на случаи, когда в этом поле проставляется 0, подробности — здесь.

- В поле 109 указывают дату документа. Например, если уплата налога, штрафа, пеней производится по требованию налоговой, то указывается дата требования; если оплачивается сумма налога по окончании налогового периода, то необходимо указать дату представления декларации.

Формат заполнения данного реквизита, а также примеры возможных значений представлены в этой публикации.

- Поле 110 фиксирует распоряжение о переводе денежных средств, но в связи с отменой с 2015 года данного реквизита до недавнего временив нём указывался 0 или прочерк. Сейчас это поле должно оставаться пустым.

Узнайте подробности в статье «Заполняем поле 110 в платежном поручении в 2017 году».

- Поле 22 (УИН) предназначено для идентификационного номера платежа для уплаты пеней, недоимок штрафов. В других случаях в нём ставится 0.

Подробнее об этом прочитайте здесь.

- Поле 24 — назначение платежа, в котором отражается, за что именно производится оплата, например, «Оплата НДС за 4-й квартал 2017 года».

Реквизиты для уплаты страховых взносов

С 2017 года страховые взносы, начислявшиеся ранее в соответствии с законом «О страховых взносах…» от 24.07.2009 № 212-ФЗ и уплачивавшиеся во внебюджетные фонды, теперь подчиняются правилам гл. 34 НК РФ и платятся в бюджет. Соответственно, платежные документы по ним следует оформлять так же, как и по налоговым платежам.

В отношении «несчастных» взносов в ФСС изменений с 2017 года не произошло, и платить их надо по-прежнему в ФСС по тем же реквизитам и правилам. Образец оформления такой платежки смотрите в этой статье.

Внесение реквизитов в платежку по бюджетным платежам — очень ответственное мероприятие, т. к. допущенные ошибки могут привести к штрафам и пеням по налогам и взносам.

Избежать проблем в заполнении платежек вам поможет наша рубрика «Реквизиты для уплаты налогов и взносов».

В 2023 году все расчеты с бюджетом осуществляются через единый налоговый счет.

Рассказываем, какие реквизиты для оплаты ЕНС в 2023 году использовать.

Где опубликованы реквизиты ЕНС

Закон от 14.07.2022 № 263-ФЗ внес изменения в НК, радикально изменив систему оплаты налогов.

С января 2023 года нет необходимости заполнять отдельные платежки для каждого платежа в бюджет, все суммы перечисляются одним платежом.

Для удобства налогоплательщиков реквизиты для перечисления ЕНС в 2023 году опубликованы на официальном сайте ФНС.

Для перечисления денежных средств на ЕНС налогоплательщик вправе выбрать один из трех вариантов заполнения платежного документа:

-

с помощью сервиса в личном кабинете налогоплательщика или учетной (бухгалтерской) системе;

-

в сервисе «Уплата налогов и пошлин»;

-

заполнить самостоятельно.

В личном кабинете и учетной (бухгалтерской) системе достаточно заполнить сумму, в сервисе «Уплата налогов и сборов», помимо суммы, необходимо указать ИНН и КПП налогоплательщика.

Данные, используемые для ЕНП

Для самостоятельного заполнения платежного поручения разрешается взять все необходимые для осуществления платежа реквизиты по ЕНС на налог.ру:

|

Номер поля |

Наименование поля |

Значение |

|

7 |

Сумма |

Указывается сумма к перечислению |

|

101 |

Статус плательщика |

01 |

|

102 |

КПП плательщика |

Данные по месту постановки на учет юрлица, для филиалов – головной организации |

|

61 |

ИНН получателя |

7727406020 |

|

103 |

КПП получателя |

770801001 |

|

13 |

Наименование банка |

ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г. Тула |

|

14 |

БИК банка |

017003983 |

|

15 |

№ счета получателя |

40102810445370000059 |

|

16 |

Получатель |

Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

|

17 |

№ казначейского счета |

03100643000000018500 |

|

22 |

Код (УИП) |

0 |

|

24 |

Назначение платежа |

— |

|

104 |

КБК |

18201061201010000510 |

|

105 |

ОКТМО |

0 |

|

106 |

Основание платежа |

0 |

|

107 |

Налоговый период |

0 |

|

108 |

Номер документа (основания) |

0 |

|

109 |

Дата документа (основания) |

0 |

В поле 105 нужно указать значение кода, присвоенного территории в соответствии с Общероссийским классификатором территорий муниципальных образований, состоящего из 8 знаков.

Например, в реквизитах ЕНС с 01.01.2023 в Санкт-Петербурге налогоплательщик вправе указать ОКТМО 40000000.

Отличаются ли реквизиты ЕНС в разных регионах

УФК принято решение, что обработкой платежей на едином налоговом счете занимается Управление Федерального казначейства по Тульской области.

То есть реквизиты ЕНС в СПб, Москве или любом другом регионе едины.