Чтобы расплачиваться банковской карточкой на кассе или снимать с нее деньги, достаточно ПИН-кода. Для покупок в интернете нужны реквизиты самого пластика, а для переводов требуется еще больше информации. Рассказываем, какие виды реквизитов бывают, где их посмотреть и для чего они нужны.

Банковская карта — это платежный инструмент, которым можно расплачиваться в обычных магазинах и на сайтах в интернете. Это возможно благодаря реквизитам карты, часть из которых указана на самом пластике, а другая содержится в договоре с банком. Чтобы полноценно пользоваться карточкой, владельцу нужно знать полные реквизиты. Рассказываем, какие именно данные требуются для разных операций, где их посмотреть и какую информацию о карте безопасно сообщать посторонним.

Полные реквизиты карты — что это?

Основные реквизиты карты

Реквизиты карты — это часть данных банковского счета, к которому открыта карта.

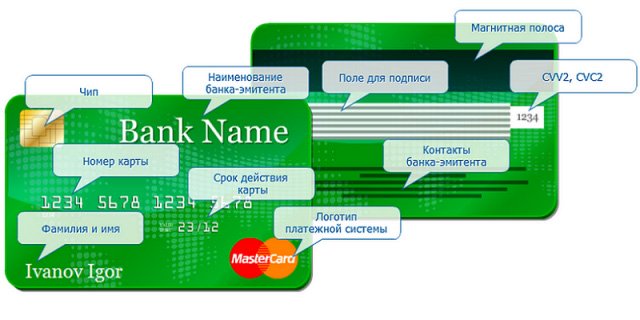

На пластике обычно указывается название банка, который ее выпустил, размещается логотип платежной системы, а также основные реквизиты самой карты:

- номер карты — уникальный набор цифр, который присваивается карте;

- имя и фамилия владельца латинскими буквами (если карта неименная, имя владельца не указывается);

- срок действия — месяц и год, до которых карта обслуживается банком;

- код CVV, CVC или CVP — код проверки подлинности карты, который нужен для покупок в интернете.

Зная основные реквизиты карты, можно оплатить ей покупку в интернете или перевести на нее деньги. Но это не все сведения о счете карты, которые могут понадобиться владельцу.

Полные реквизиты счета

Помимо реквизитов пластика, есть еще реквизиты карточного счета. Обычно реквизиты счета карты требуется указать, чтобы организация или другое лицо могли перевести на карту деньги — например, зарплату или пенсию.

Реквизиты счета включают в себя:

- номер счета — 20-значный номер по плану счетов бухгалтерского учета;

- полные ФИО владельца счета.

Помимо реквизитов самого счета, для перевода требуются реквизиты банка, в котором открыт счет:

- наименование

- корреспондентский счет

- БИК

- ИНН

- КПП

- ОКПО

- SWIFT (для валютных переводов)

Чтобы узнать основные реквизиты карты, достаточно иметь под рукой сам пластик, а вот полные реквизиты счета на карточке не указываются.

Подобрать карту

Как узнать реквизиты карты и где их искать

Основные реквизиты карты

Посмотреть основные реквизиты карты можно на самом пластике и в личном кабинете. Например, чтобы узнать реквизиты карты Сбера, надо выбрать в списке продуктов в «Сбербанк Онлайн» нужную карту, перейти в раздел «Реквизиты и выписки» и нажать «Информация о карте». В открывшемся окне отобразятся тип карты (дебетовая или кредитная), номер, срок действия и код подлинности карты, а также имя владельца.

Полные реквизиты счета

Полные реквизиты карточного счета можно узнать разными способами:

- В личном кабинете. Для это также нужно выбрать в списке продуктов карту и найти вкладку «Реквизиты перевода». Обычно в приложении можно сразу выбрать опцию «Сохранить» или «Переслать реквизиты».

- В банкомате. Для этого нужно вставить или приложить карту к устройству, набрать ПИН-код и выбрать в меню опцию «Показать реквизиты». Информацию можно распечатать на чеке устройства или сфотографировать.

- В офисе или контактном центре банка. Чтобы получить реквизиты счета в офисе банка, потребуется паспорт. Некоторые банки могут предоставить реквизиты по телефонному запросу, но для этого надо будет назвать оператору персональные данные и кодовое слово, указанное при оформлении карты.

Когда нужны полные реквизиты банковской карты

Чтобы просто расплачиваться картой в магазинах и в интернете, полные реквизиты счета не нужны. Но они требуются в следующих ситуациях:

- для перечисления зарплаты;

- для получения социальных выплат;

- при оформлении налоговых вычетов;

- для взаимных расчетов между организациями и физическими лицами.

Перечислять деньги на карту можно и просто по номеру карточки или телефона, но эти варианты подойдут для переводов между физическими лицами. Для получения выплат от компании или государства нужны именно реквизиты счета.

Как защитить персональные данные, чем опасна утечка и что делать, если их украли

Какие реквизиты можно сообщать третьим лицам и кто их может запросить

Чтобы один человек смог перевести деньги со своей карты на карту другому человеку, достаточно указать номер карточки или номер телефона, к которому она привязана.

Полные реквизиты счета можно сообщать при устройстве на работу, при оформлении социальных и налоговых выплат, заключении контрактов и так далее. При этом конфиденциальной информацией является только сам номер счета — реквизиты банка обычно есть в открытом доступе на сайте организации.

Какие реквизиты банковской карты нельзя сообщать третьим лицам

Информация о счетах и картах — это ключ к размещенным на них деньгам, поэтому сообщать ее стоит либо представителям официальных организаций для оформления каких-либо выплат, либо людям, которым полностью доверяете.

В остальных случаях лучше вообще никому не сообщать не только реквизиты карты или счета, но даже сам факт наличия счетов в том или ином банке. Сама по себе эта информация ничего не дает мошенникам, но любые сведения помогают им выманивать и другие реквизиты, представляясь сотрудником банка или полиции.

Какую информацию никогда нельзя сообщать:

- ПИН-код карты;

- реквизиты карты: номер, срок действия, код безопасности с оборота карты;

- пароли и коды из банковских уведомлений.

Зная основные реквизиты карты, мошенники смогут оплатить ей покупки в интернете на тех сайтах, которые не требуют подтверждения покупки кодом из СМС. В других случаях мошенники могут звонить и просить сообщить код из СМС — якобы в целях безопасности. Сообщать код ни в коем случае не следует. Операции, совершенные с использованием кодов безопасности, очень сложно оспорить.

Как могут украсть реквизиты вашей карты

Чаще всего мошенники пытаются вызнать платежную информацию по телефону. Для этого они представляются сотрудниками службы безопасности банка, полиции или даже Центробанка.

Стоит положить трубку, если звонит:

- сотрудник банка или полиции и просит подтвердить личность или сообщить сведения о счетах и банках, в которых они открыты;

- представитель госорганов с информацией о происшествии с вашим близким, которое можно уладить за деньги;

- автоинформатор с сообщением о заявке на открытие счета или оформление кредита от вашего имени.

Еще один распространенный способ хищения платежной информации — рассылки. Не переходите по незнакомым ссылкам из СМС и писем электронной почты и не устанавливайте на телефон непроверенные приложения, особенно с предоставлением удаленного доступа к устройству.

Как мошенники обманывали россиян в 2022-м и какие способы защиты предлагает Банк России в 2023-м

Сообщения от мошенников чаще всего содержат информацию:

- о блокировке карты — с просьбой сообщить ее реквизиты или какие-либо коды;

- о проблемах с доступом в личные кабинет;

- запрос на смену пароля или изменение учетной информации в аккаунтах интернет-магазинов;

- информацию о дополнительных компенсациях или государственных выплатах — с просьбой сообщить персональные данные и реквизиты карты якобы для зачисления выплаты;

- приглашение принять участие в лотерее и т. п.

Как обезопасить свои данные от мошенников

- Пользуйтесь сайтами только известных и проверенных интернет-магазинов. Следите, чтобы адрес сайта соответствовал официальному магазину, так как часто мошенники создают сайты-дублеры с похожим адресом и интерфейсом.

- Совершайте покупки только со своего компьютера.

- Для покупок в интернете заведите виртуальную банковскую карту и пополняйте ее только на сумму покупки.

- Пользуйтесь только официальными сервисами и оборудованием своего банка.

- При любой подозрительной активности по карте заблокируйте ее через личный кабинет или по СМС.

Реквизиты банковской карты — это:

- имя владельца;

- номер;

- срок действия;

- код безопасности.

Эти данные указаны на самом пластике, но имеются и такие, которые необходимо искать дополнительно, поскольку на пластике их не прописывают.

Что такое данные пластикового носителя

Прежде чем рассматривать пути поиска информации о пластиковом носителе, важно понимать, что такое платежные реквизиты счета, в чем их отличие от информации о самом носителе.

Платежные данные — это информация о счете, на который перечисляются или с которого списываются деньги. К нему привязана одна или несколько карт. Это пластиковый носитель, с помощью которого владелец имеет возможность проводить быстрые операции.

Для операции с картой, например для снятия наличных в банкомате или оплаты покупки в магазине, важно помнить только пин-код.

Чуть больше информации необходимо, если предстоит перевести деньги с одной карты на другую или оплатить покупку в интернете. В таких случаях потребуются более подробные данные. На вопрос, как узнать реквизиты своей карты для таких операций, ответ — посмотреть написанное на самом пластике.

Значительно больше информации требуется, если речь идет переводах от юридических лиц. Например, для получения оплаты оказанных компании услуг или получения заработной платы потребуются уже полные платежные данные, которых нет на пластике. В этих случаях вам требуется учитывать, какие реквизиты нужны для перевода денег на счет и как их узнать.

А если вы намереваетесь осуществлять какую-либо предпринимательскую деятельность, то все денежные расчеты и платежи будут производиться только в безналичной форме.

Какие бывают данные банковской карточки

Важно разобраться, что входит в реквизиты карты и какие есть способы получить эти данные.

Базовая информация, которая необходима для работы с картой, изложена на самом пластике:

- имя владельца;

- номер (не путать с номером счета!);

- срок действия;

- код безопасности;

- номер счета (на пластиковой карточке не указывается).

Эти данные вам понадобятся, например, для покупок в интернете или для перевода денег от частного лица.

Если предстоит получить деньги от юридического лица, понадобятся полные реквизиты карты, которые на пластике не указываются.

К ним относятся:

- наименование банка;

- ИНН банка;

- БИК;

- КПП;

- номер корреспондентского счета банка;

- номер отделения финансовой организации.

С помощью этих данных осуществляются любые финансовые операции. Как видно, в полную информацию о карте клиента входят и данные самого банка, выпустившего ее. Поэтому ответ на вопрос, что такое реквизиты банка, — это часть данных счета пользователя, относящая его к определенной кредитной организации.

При оформлении перевода их следует вносить аккуратно и внимательно, допущенная ошибка грозит отправкой денег другому лицу.

Как узнать полные данные своей карточки

Есть несколько способов, разные по своей сложности и доступности.

Первый способ — посетить отделение банка

Один из самых надежных и простых способов — это подойти в отделение финансовой организации, с которой вы сотрудничаете. В отделении сотрудник организации предоставит всю требуемую информацию, если она не относится к коммерческой или банковской тайне. В том числе название реквизитов банка, номер счета клиента и все необходимые данные. При себе необходимо иметь паспорт и сам пластик. Без документа, удостоверяющего личность, вам никакие данные не сообщат. Это требование безопасности. Сотрудник банка распечатает всю необходимую информацию и заверит ее печатью и своей личной подписью. Если требуется предоставить такой документ сразу в несколько мест, то вам выдадут нужное количество экземпляров. Например, в органах соцзащиты требуют предъявлять только оригиналы, распечатанные и подписанные в вашем отделении.

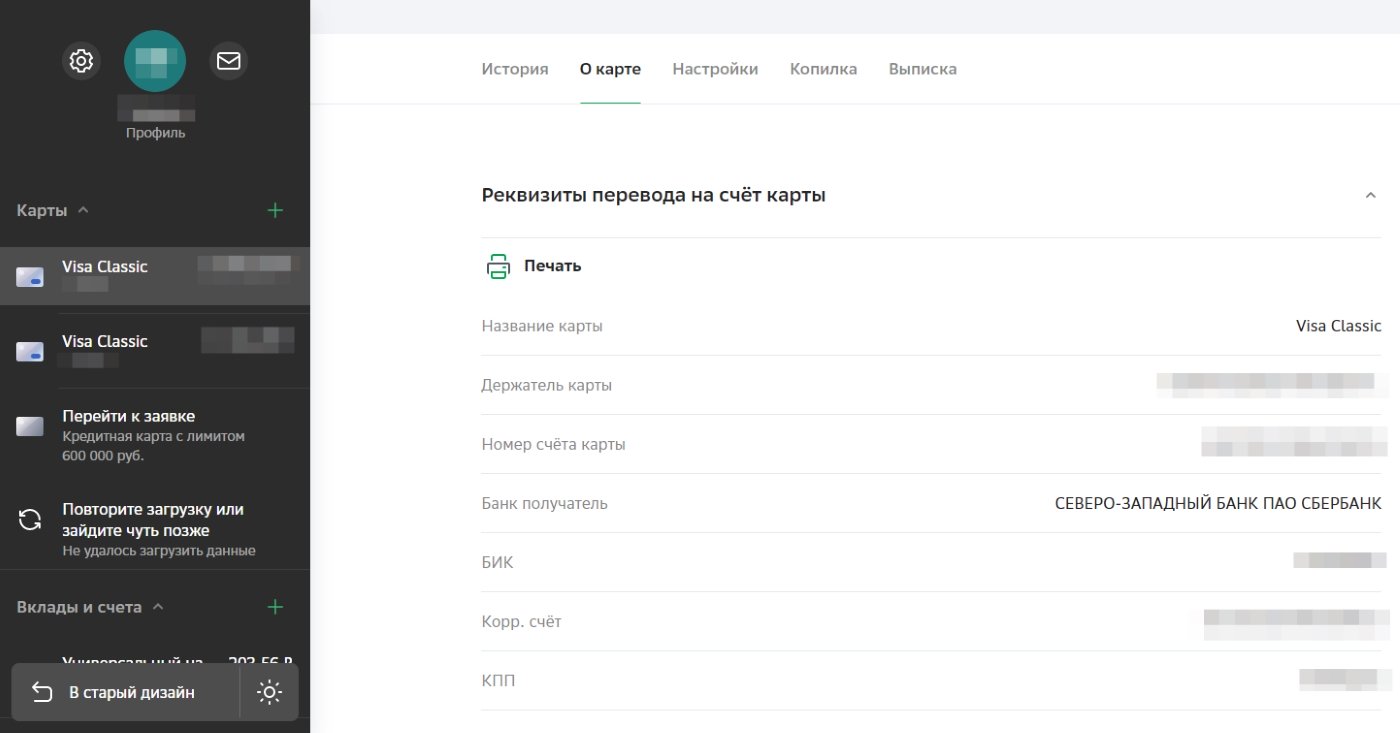

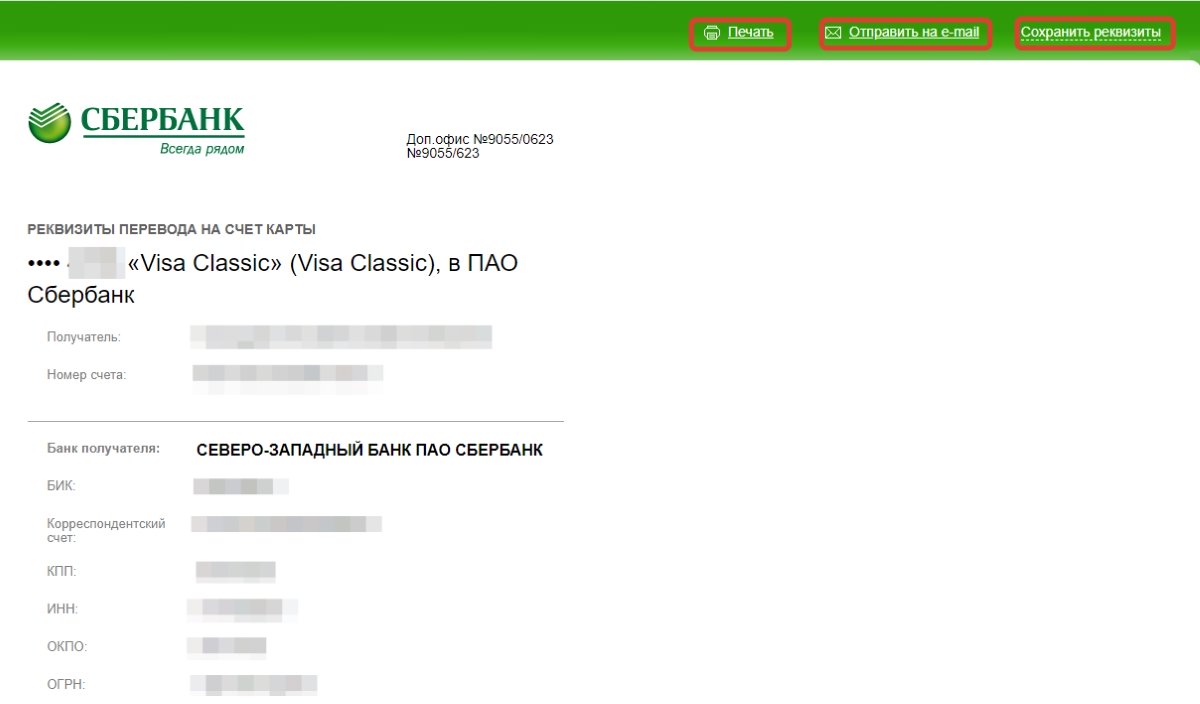

Например, реквизиты карты Сбербанка — это такие данные:

Реквизиты перевода на счет карты:

Visa Classic •••• 1234

Получатель: ИВАНОВ ИВАН ИВАНОВИЧ

Номер счета: 12345678901234567890

Банк получателя: СЕВЕРО-ЗАПАДНЫЙ БАНК ПАО СБЕРБАНК

БИК: 044030123

Корреспондентский счет: 30101810500000000123

КПП: 781234567

ИНН: 7708909876

ОКПО: 01234567

ОГРН: 1027700147852

Юридический адрес банка: 117997, Москва, ул Вавилова, 19

Почтовый адрес банка: 191124, САНКТ-ПЕТЕРБУРГ, ул. Красного Текстильщика, 2

Почтовый адрес доп. офиса: г. Санкт-Петербург, пл. Александра Невского, д. 2, лит. Е, пом. 5Н, 17Н, 18Н, 19Н, 20Н, 28Н, 48Н, 49Н, 50Н, Л7, Л10, Л11 ,191317

Тинькофф банк сообщает о картах следующие данные:

Получатель АО «Тинькофф Банк»

Счёт получателя платежа 30232810100000000005

Назначение платежа Перевод средств по договору № 1234567890 Иванов Иван Иванович, НДС не облагается

БИК 044987654

Банк получатель АО «Тинькофф Банк»

Корр. счет 30101810145250000852

ИНН — указывается либо номер получателя, либо допускается оставить поле пустым, при строгой необходимости заполнять поле укажите 7710140679.

КПП — поле следует оставить пустым, при строгой необходимости указать 773401001.

Промсвязьбанк присваивает пластиковым носителям такие данные:

Банк получателя: ПАО «Промсвязьбанк» г. Москва

БИК: 044369852

Корр.счет: 30101810400000000999

Получатель: Иванов Иван Иванович

Счет получателя: 40817810651009876543

Также банк дает примеры назначений платежа: «Оплата за __________(товары, услуги). НДС не облагается», «Материальная помощь. НДС не облагается», «Перевод собственных средств. НДС не облагается».

Другой пример — реквизиты карты «Мир», как известно, платежная система «Мир» широко распространена в России и используется для расчетов с сотрудниками всех государственных, муниципальных бюджетных организаций. При этом реквизиты такой карты общие для рассматриваемого банка — в данных нередко вообще не указывается платежная система выданного к нему пластика.

Второй способ — звонок в колл-центр банка

Обычно номер телефона горячей линии указан на обороте пластиковой карточки. Также он имеется на официальном сайте банка. При обращении понадобится назвать кодовое слово, указанное при заключении договора на обслуживание. Но некоторым банкам для авторизации достаточно назвать паспортные данные, дату рождения, номер карточки и привязанный к ней номер телефона.

Третий способ, как узнать реквизиты банковской карты, — договор банковского обслуживания

Когда вы оформляли счет, вам выдали договор на банковское обслуживание. Вся необходимая информация находится там. К сожалению, не у всех договор хранится в должном порядке, а данные порой требуются быстро.

Четвертый способ — электронная почта

Некоторые банки, в том числе Сбербанк, высылают необходимую информацию по пластиковой карточке по емейл. В письме указываются личные сведения по форме, которая имеется на сайте финансовой организации. Но такой способ не самый быстрый и надежный.

Пятый способ — интернет

На сайтах банков в прямом доступе такая информация не размещается. Для этой возможности следует подключиться к системе онлайн-банкинга или к мобильному банкингу. Авторизация осуществляется с помощью логина и пароля. В своем личном кабинете вы можете узнать всю необходимую информацию, совершать и контролировать транзакции.

Шестой способ — банкоматы

Есть еще один простой способ — банкомат или терминал самообслуживания, который имеет такую функцию. После того как вы вставили карточку в терминал и ввели пин-код, выберите в меню «Мои платежи» — «Реквизиты счета». На экране появится вся нужная информация, там же доступна функция печати требуемой информации на чеке.

Как посмотреть данные карты в Сбербанке

Инструкция, как получить данные карты Сбербанка, такая:

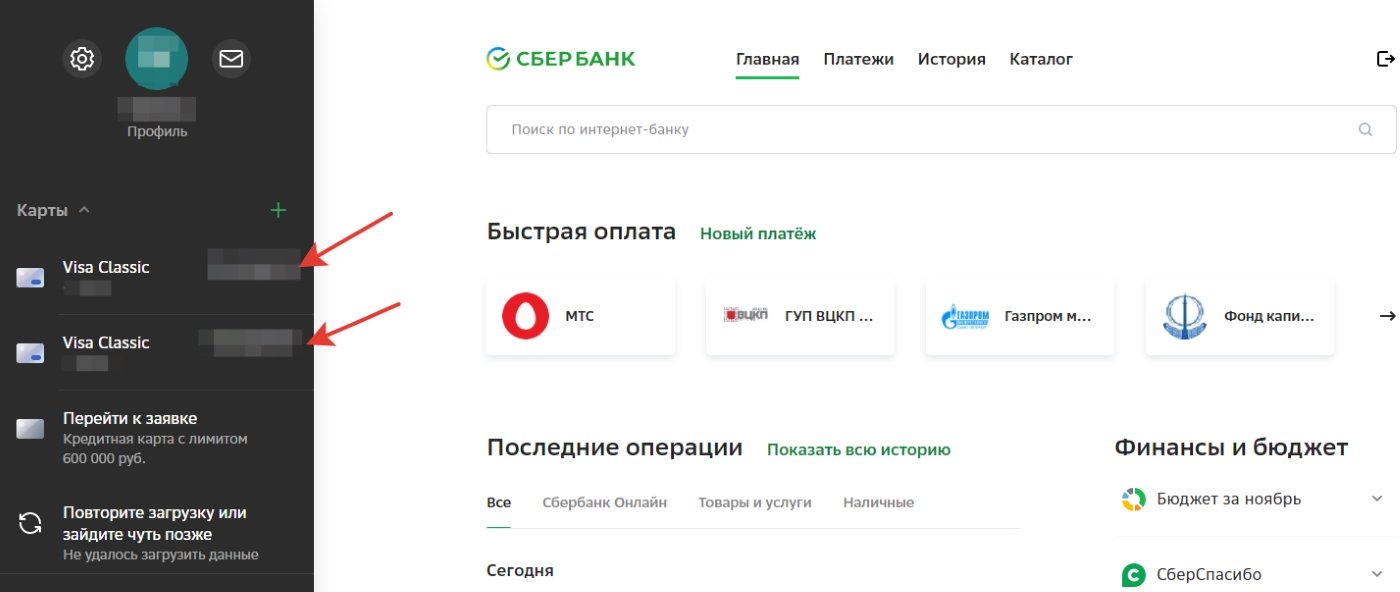

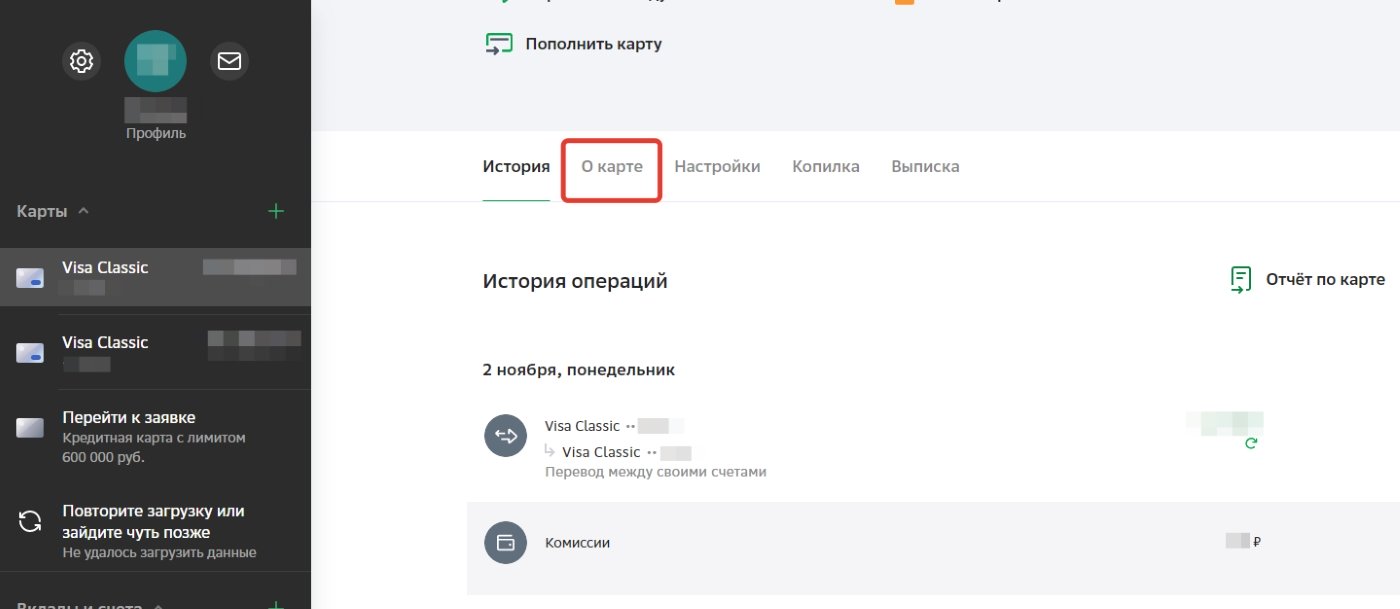

Шаг 1. Зайти в Сбербанк Онлайн.

Шаг 2. В левой части главной страницы сервиса выбрать пластиковый носитель, реквизиты которого необходимы.

Шаг 3. На открывшейся странице выбрать раздел «О карте».

Шаг 4. Уже на следующей открывшейся странице появятся все требуемые реквизиты. Там же доступна кнопка «Печать», при нажатии которой появляется возможность распечатать, сохранить или отправить реквизиты.

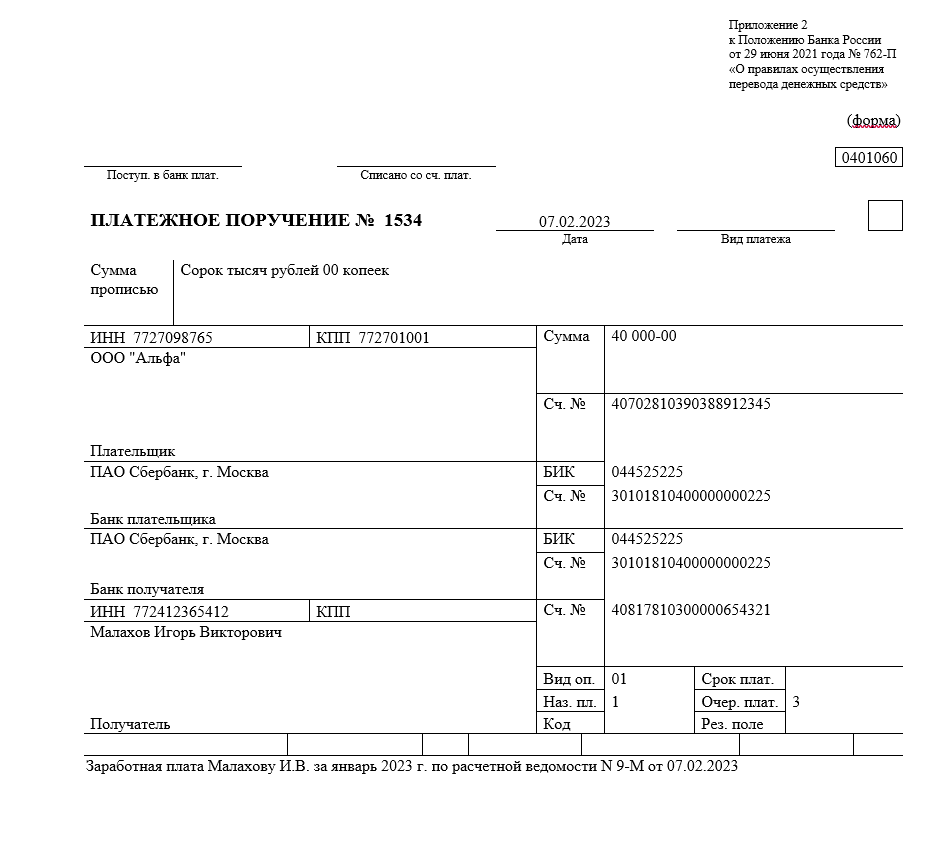

Выплатить зарплату на карты сотрудников с расчетного счета можно одним из двух способов:

- составить отдельное платежное поручение на каждого получателя;

- заполнить одно платежное поручение на всех и приложить к нему реестр.

Форма платежного поручения, номера и названия полей указаны в приложении 3 к положению ЦБ от 29.06.2021 № 762-П.

Номера полей в платежном поручении на перечислении зарплаты, образец

Рассмотрим правила оформления платежки на выплату зарплаты и последние изменения.

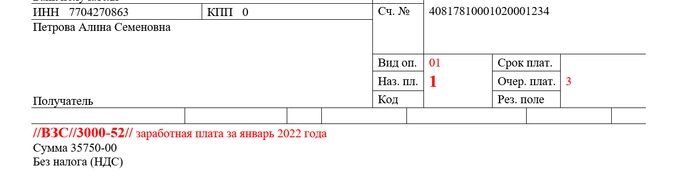

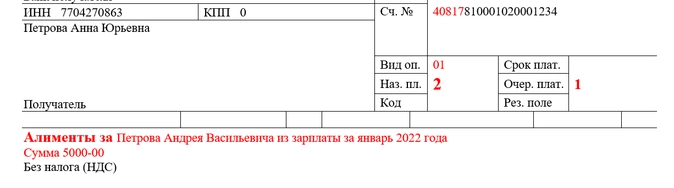

Код вида дохода

В поле 20 «Наз.пл.» указывается код вида дохода. Свои коды есть у зарплаты и пособий, компенсаций, матпомощи, подарков. Именно по этим кодам в платежном поручении служба судебных приставов понимает, можно ли удержать с выплаты деньги по исполнительному производству. До 1 мая 2022 года предусмотрены следующие коды видов доходов.

| Код | Вид дохода |

|---|---|

| 1 | Заработная плата, отпускные, больничные, дивиденды и иные доходы должника, в том числе вознаграждения авторам результатов интеллектуальной деятельности, с которых можно удерживать суммы с учетом ограничений (ст. 99 Федерального закона от 02.10.2007 № 229-ФЗ «Об исполнительном производстве») |

| 2 | Выплаты, из которых не может быть произведено удержание (ч.1 ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ) |

| 3 | Выплаты, к которым не применяются ограничения по удержаниям в виде алиментов на несовершеннолетних и возмещения вреда в связи со смертью кормильца (ч. 2 ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ) |

С 1 мая 2022 года выплаты будут делить на периодические и единовременные. Определять характер выплат и выбирать подходящий код вида дохода должен работодатель.

Если выплата единовременная (разовая), для удержания по исполнительному листу банк должен получить согласие вашего сотрудника. Без этого с единовременной выплаты ничего нельзя удерживать. С периодической можно, но и в этом случае получатель выплаты, на которую обратили взыскание, может потребовать возврат средств в течение 14 дней.

В платежных поручениях с 1 мая применяем расширенный список кодов видов доходов:

| Код | Вид дохода |

|---|---|

| 1 | Заработная плата, отпускные, больничные, дивиденды и иные доходы должника, в том числе вознаграждения авторам результатов интеллектуальной деятельности, с которых можно удерживать суммы с учетом ограничений (ст. 99 Федерального закона от 02.10.2007 № 229-ФЗ «Об исполнительном производстве») |

| 2 | Периодические выплаты, из которых не может быть произведено удержание (ч.1 ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ) |

| 3 | Периодические выплаты, к которым не применяются ограничения по удержаниям в виде алиментов на несовершеннолетних и возмещения вреда в связи со смертью кормильца (ч. 2 ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ) |

| 4 | Единовременные выплаты, из которых не может быть произведено удержание (ч.1 ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ) |

| 5 | Единовременные выплаты, к которым не применяются ограничения по удержаниям в виде алиментов на несовершеннолетних и возмещения вреда в связи со смертью кормильца (ч. 2 ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ) |

| Поле 20 «Наз.пл» остается пустым при перечислении сумм, не указанных в ст. 99, ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ, например, при возврате займа сотруднику |

Пример. Работодатель выплатил на счет своего сотрудника-должника компенсацию за использование его собственной дрели. Это разовая (единовременная) выплата, поэтому в платежном поручении указали код вида дохода 4. Чтобы обратить взыскание на эту сумму, банку нужно получить согласие сотрудника на списание денег со счета.

Если одному сотруднику полагаются выплаты с разными кодами, то на каждый вид дохода оформляется отдельное платежное поручение с указанием конкретного кода.

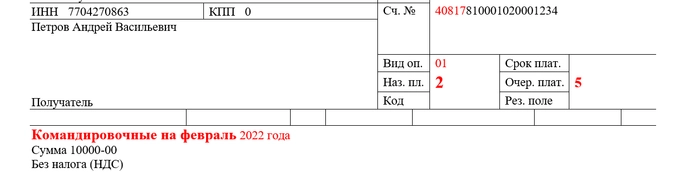

Очередность платежа

Если на расчетном счете достаточно денег для исполнения всех платежных поручений, то списания со счета производятся в порядке поступления платежек. При недостатке денег на счете, поручения исполняются согласно очередности платежа, указанной в поле 21.

В поле «Очередность платежа» допустимо использовать следующие значения:

- «1» — взыскания по исполнительным документам: возмещение вреда, причиненного жизни и здоровью, алименты;

- «2» — зарплата, выходные пособия и авторские вознаграждения по исполнительным документам;

- «3» — оплата труда в рамках трудового договора и уплата задолженности в ФНС, ПФР, ФСС и ФОМС;

- «4» — выплаты по исполнительным производствам с другими денежными требованиями;

- «5» — уплата текущих платежей в ФНС России, ПФР, ФСС и ФОМС, а также по другим платежным документам в календарной очередности.

Образец заполнения поля «Очередность платежа» в поручении на зарплату

В одном платежном поручении не стоит объединять платежи разной очередности. Например, если на расчетном счете недостаточно средств для всех выплат, и в одной платежке с очередностью платежа «3» окажутся и зарплата, и матпомощь, то кому-то из сотрудников может не хватить денег на заработную плату. У матпомощи очередность платежа «5» и выплачиваться она должна после зарплаты.

Как рассчитать налоги с зарплаты сотрудника

Читать инструкцию

Назначение платежа

Поле 24 «Назначение платежа» в платежном поручении на заработную плату должно содержать:

- название выплаты (заработная плата за февраль 2022 года, аванс за март 2022 года и пр.);

- период, за который производится выплата;

- Ф. И. О. работника;

- реквизиты расчетной ведомости.

У работодателя может быть исполнительный лист на сотрудника, тогда он удерживает из его зарплаты деньги, а в поле «Назначение платежа» указывает удержанную сумму. Так приставы увидят, какая часть из зарплаты уже удержана, и не превысят норму.

Сумму взыскания указывают в поле 24 специальной записью:

- начало записи — символ «//»;

- буквы «ВЗС», сокращение от слова взыскание — заглавными буквами;

- символ «//»;

- сумма цифрами (копейки от рублей отделяются знаком «-»);

- символ «//».

Если работодатель не удерживал деньги по исполнительному листу, то «ВЗС» не указываем.

Образец заполнения поля «Назначение платежа» в платежном поручении при удержании из зарплаты

Если требуется перечислить заработную плату нескольким сотрудникам, то следует оформить одно платежное поручение на всю сумму и приложить реестр платежей. Бухгалтер сделает платежное поручение с такими данными:

- Поле 16 «Получатель» — наименование и местонахождение банка, в котором открыты счета сотрудников;

- Поле 7 «Сумма» — итоговая сумма к перечислению;

- Поле 6 «Сумма прописью» — прописью итоговая сумма к перечислению;

- Поле 24 «Назначение платежа» — наименование выплаты (заработная плата, аванс), дата и номер реестра, который будет приложен к платежному поручению;

- В поле 20 «Наз.пл» — код «1»;

- В поле 21 «Очередность платежа» — код «3».

Если работодатель удержал из зарплаты суммы по исполнительным документам, то в поле 24 также указываем итоговую сумму удержаний (ВЗС). (Приложение 1 к Положению ЦБ РФ от 29.06.2021 № 762-П).

Форму реестра каждый банк разрабатывает самостоятельно. Единой формы не существует, но есть общие требования, описанные в п. 1.19. Положения ЦБ РФ от 29.06.2021 № 762-П. В реестре должны быть указаны:

- Ф. И. О. сотрудников;

- расчетные счета сотрудников;

- суммы к перечислению;

- сумма произведенных взысканий (удержаний).

Образец реестра платежей к платежному поручению на несколько лиц

Платить зарплату положено не реже двух раз в месяц, один раз в 15–16 дней. Аванс, заработная плата за первую половину месяца, выдается во второй половине месяца в период с 16 по последнее число месяца. Окончательный расчет по заработной плате производится в период с 1 по 15 число месяца, следующего за отработанным периодом.

Бухгалтер передает платежное поручение в банк в электронном виде или на бумажном носителе (формата не более А4). Срок представления — 10 календарных дней со дня, следующего за днем составления.

Датой выполнения обязательств по выплате зарплаты на карты сотрудников считается дата зачисления сумм на карты, а не дата списания с расчетного счета работодателя. Поэтому бухгалтеру стоит заранее подготовить платежное поручение и реестр. В день выплаты заработной платы рекомендуем передать документы в банк в самом начале рабочего дня, чтобы у банка было время на обработку, а у бухгалтера — на исправление ошибок.

Перечисление зарплаты на карты сотрудников

Получение денег на работе — естественный и приятный процесс. Где-то их еще выдают наличными, но все чаще организации применяют перевод на карту. Что представляет собой перечисление зарплаты на карты сотрудников, какие у этого процесса правила и что там с комиссией, «Комсомольская правда» узнала вместе с адвокатом АБ «Лапицкий и партнеры» Еленой Зиминой.

Правила перечисления зарплаты

Согласно установившимся правилам, заработная плата передается сотрудникам двумя способами — наличными или на банковскую карту. Второй вариант считается удобным для всех — и для руководителей, и для подчиненных.

— Согласно трудовому кодексу, выбор способа получения денег — право работника, — отмечает Елена.

Сумма, начисляемая человеку, должна соответствовать трудовому договору вне зависимости от способа оплаты. Речь идет как об окладе, так и гонорарных положениях. Ошибки здесь допускать нельзя.

Также здесь сделаем важную пометку для руководителя. С 1 июня 2020 года для платежей в пользу работников необходимо указывать специальный код дохода. И в авансе, и в зарплате. Их три — коды нужны для того, чтобы приставы могли отделять выплаты, с которых можно производить взыскания и те, которые у должников являются неприкасаемыми.

Таким образом, в реестре на перечисление зарплаты нужно указать: ФИО работников, номера лицевых счетов, суммы для зачисления, назначения платежей (код задействован здесь), реквизиты банка.

Корпоративная банковская карта

Как с помощью корпоративной карты упростить расход денег в своей компании — как для руководителя, так и для его подчиненных.

подробнее

Подготовка к работе

— В основном, выплата заработной платы в безналичной форме происходит в рамках так называемого «зарплатного проекта». Под ним понимается соглашение между банком и организацией о зачислении заработной платы на карточные счета работников, — рассказывает Зимина.

По словам нашей собеседницы, на практике, в подавляющем большинстве случаев, выбор банка, где будет открыта карта для перечисления зарплаты сотрудникам, осуществляет руководителям. Его коллектив же просто уведомляют об этом.

— Однако, это незаконно. За работником закреплено право указать кредитную организацию по своему выбору, кроме того, он может заменить банк, в который должна быть переведена зарплата, сообщив в письменной форме работодателю об изменении реквизитов не позднее чем за 15 календарных дней до дня выплаты заработка, — указывает юрист. — Если работнику помешали сменить зарплатный банк, то работодателя могут привлечь к ответственности – так же, как и за невыплату зарплаты.

Елена добавляет, что руководитель также не может обязать сотрудника получать зарплтау в безналичной форме. Если человеку удобнее забирать деньги из кассы, отказать ему в этом нельзя.

Говоря о подготовке к зарплатному проекту, следует остановиться на том, что условия перевода доходов на банковскую карту обязательно должны быть зафиксированы в коллективном или трудовом договоре:

— При этом сложилась судебная практика, согласно которой отказ работодателя переводить зарплату на карту работника признается нарушением права работника на получение заработной платы удобным для него способом.

Если в организации не использовали банковские карты, то следует подготовить документ о переводе команды на такой зарплатный проект.

Подача документов в банк

Какую документацию предоставлять для получения зарплаты — зависит от банка. У каждой организации свои требования для открытия зарплатного проекта. Однако, основной список всегда примерно одинаковый:

- заявление на предоставление услуги по переводу денежных средств в рамках зарплатного проекта (по форме банка);

- список сотрудников организации (Ф. И. О., должность);

- персональные данные сотрудников (Ф. И. О., дата рождения, реквизиты паспорта данные, сведения о регистрации по месту жительства);

- положение о заработной плате организации с указанием сроков выплат;

- информация о сотруднике, уполномоченном решать оперативные вопросы по зарплатному проекту: доверенность, копия документа, удостоверяющего личность данного сотрудника.

Также банк может запросить дополнительные документы.

Расчетный счет для ИП

Что это такое, сколько стоит, какой выбрать тариф, а также как быстро его открыть, рассказывает эксперт.

Подробнее

Важные нюансы

При переводе зарплаты на банковскую карту работодателю, бухгалтерии нужно помнить о нюансах. Сотрудникам тоже не следует о них забывать. В частности, речь идет об НДФЛ. В случае перевода заработной платы на банковскую карту работника, организация не позднее следующего дня должна выплатить НДФЛ. Если подоходный налог не будет перечислен, то тогда руководителю предприятия могут вменить нарушение налогового кодекса РФ.

В трудовом договоре также может быть указано, что зарплата, по заявлению сотрудника, переводится на банковскую карту в счет третьих лиц. Организация не может отказать в такой операции. Это могут быть переводы в банки на погашение кредита, физическим лицам — например, займы. Заявление на такой перевод должно содержать информацию о получателе, платежных реквизитах, назначении платежа, сумме и сроке, когда стоит произвести выплаты.

Важных моментов много. Самое важное для работника — изучать трудовой договор. Порядок начисления своей зарплаты знать обязательно каждому.

Популярные вопросы и ответы

Какую комиссию платит компания при переводе денег сотрудникам?

— Многие банки производят бесплатный выпуск пластиковых карт при подключении к зарплатному проекту или осуществляют его на льготных условиях. В любом случае, расходы на выпуск карт и последующие переводы денег для зачисления заработной платы будут для работодателя существенно ниже расходов на ее выдачу через кассу предприятия, поскольку исключают комиссию за выдачу денежных средств на выплату зарплаты, расходы на транспортировку денег до кассы, а также у организации не будет необходимости нести расходы по оплате труда кассира.

Как выбрать банк для перечисления зарплаты сотрудникам?

— Руководители предприятия выбирают, как правило, либо какие-то знакомые им организации, либо выгодные варианты, появляющиеся на рынке. В большинстве случаев банком, с которым директор намерен заключить соглашение о зарплатном проекте, является тот, где уже открыт расчетный счет. Для своих клиентов банк не только делает льготы при выпуске карт, но и снижает комиссию на перевод средств или предлагает другие выгодные условия, поэтому для юридического лица выгоднее присоединить нового сотрудника к уже действующему зарплатному проекту.

Можно ли отказать сотруднику в переводе денег на карту?

— Как уже было сказано выше, сотрудник имеет право получать заработную плату любым удобным ему способом. Это право у него прописано в трудовом кодексе.

Кто берет на себя расходы по использованию банковских карт?

Все расходы, связанные с использованием банковских карт для перечисления зарплаты, несет работодатель и их можно разделить на три группы:

• расходы, связанные с выпуском банковских карт (как говорилось выше, как правило банк делает это бесплатно);

• расходы по обслуживанию банковской карты (можно возложить на работника, но только с его согласия, при наличии соответствующего заявления);

• комиссия, выплачиваемая банку за перечисление денег на счета сотрудников (при зарплатном проекте банк старается предложить организации «интересные» условия).

Перечисление зарплаты на банковскую карту в 2023 году – самая распространенная форма оплаты труда. Как организации начать работать с безналичной формой оплаты труда, какие подводные камни встречаются в этом вопросе? Какие нововведения нужно учитывать? Ответы на эти и другие вопросы рассмотрим в материале далее.

Подготовка к работе по зарплатному проекту

Перечислять заработную плату на банковскую карту работника работодатель имеет право только при наличии его согласия и строго на указанные работником реквизиты (ст. 136 ТК РФ).

Как соблюсти все нормы трудового законодательства в этом вопросе?

- В случае если на предприятии ранее не практиковалось перечисление зарплаты на банковскую карту:

- Подготовить локальный акт/положение о переводе коллектива на зарплатный проект с указанием даты, с которой расчеты будут производиться в безналичной форме.

- Предусмотреть пункт о форме и порядке выдачи заработной платы в коллективном и трудовом договорах (подписать с коллективом и каждым отдельным сотрудником).

Подробнее о составляющих частях положения об оплате труда вы можете узнать здесь.

Многие банки производят бесплатный выпуск пластиковых карт при подключении к зарплатному проекту или осуществляют его на льготных условиях. В любом случае расходы на выпуск карт и последующие транзакции денег для зачисления заработной платы будут существенно меньше расходов на ее выдачу через кассу предприятия, поскольку исключают комиссию за выдачу денежных средств на выплату заработной платы, расходы на транспортировку денег до кассы предприятия, а также снижают занятость кассира предприятия или вовсе исключают эту ставку.

- В случае если на предприятии уже существует зарплатный проект, при приеме нового сотрудника следует:

- Уведомить его о существовании на предприятии зарплатного проекта в рамках выбранного компанией банка.

- Предложить сотруднику открыть карту в рамках уже существующего зарплатного проекта или попросить сотрудника предоставить реквизиты его банковской карты/счета для перечисления заработной платы.

Как правило, организации выгоднее присоединить принятого сотрудника к текущему зарплатному проекту, затратив средства на выпуск карты, чем создавать реестр и перечислять индивидуально ему выплаты в сторонний банк. Но отказать работнику в перечислении выплат на карту в любом выбранном им банке работодатель не вправе (ст. 136 ТК РФ, ч. 6 ст. 5.27 КоАП РФ).

Навязывать работнику банк для получения заработной платы категорически запрещено. За это предусмотрены штрафы от 10 000 руб. на должностных лиц и до 100 000 руб. на юрлицо. Подробнее о санкциях за навязывание зарплатного банка вы можете узнать в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

Подача документов в банк для подключения организации к зарплатному проекту

В большинстве случаев банком, с которым организация намерена заключить соглашение о зарплатном проекте, является тот, где она имеет расчетный счет. Для своих клиентов банк не только делает льготы при выпуске карт, но и снижает комиссию на перевод средств или предлагает иные выгодные условия. Сторонние же банки, не получая текущей выгоды от клиента, будут стремиться получить прибыль из расходов по проекту.

В зависимости от политики банка процедура подачи документов может быть несколько различной, но основной список документов везде примерно одинаков:

- заявление на предоставление услуги по переводу денежных средств в рамках зарплатного проекта (по форме банка);

- список сотрудников организации (Ф. И. О., должность);

- персональные данные сотрудников (Ф. И. О., дата рождения, реквизиты паспорта данные, сведения о регистрации по месту жительства);

- положение о заработной плате организации с указанием сроков выплат;

- информация о сотруднике, уполномоченном решать оперативные вопросы по зарплатному проекту: доверенность, копия документа, удостоверяющего личность данного сотрудника

Помимо указанных бумаг банк может затребовать копии учредительных документов, штатное расписание, альбом подписей доверенных лиц и т. д.

ВАЖНО! Стоит помнить, что передача в банк информации о сотрудниках попадает под действие закона «О защите персональных данных» от 27.07.2006 № 152-ФЗ, поэтому, чтобы не возникало спорных ситуаций у организации со своими сотрудниками, необходимо собрать с них согласие на обработку персональных данных и передачу их в банк.

После передачи указанных документов с банком заключается договор на подключение организации к зарплатному проекту, производится выпуск пластиковых карт для сотрудников, а фирма получает специальное программное обеспечение для формирования зарплатных реестров.

Перечисление зарплаты на банковскую карту в 2023 году: порядок действий

- Составление реестра на перечисление зарплаты.

В реестре обязательно должны отражаться следующие данные:

- Ф. И. О. сотрудников;

- номера лицевых счетов;

- суммы для зачисления;

- назначения платежей;

- реквизиты банка.

С 01.06.2020 в расчетных документах на выплаты работникам нужно указывать код дохода. С 01.05.2022 таких кодов стало пять вместо трех. В платежном поручении для этого задействован реквизит 20 «Наз. пл». Указывать соответствующий код нужно и в реестре, банк должен давать такую возможность.

Подробная информация о работе с кодами доходов есть в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Обзор.

Реестр должен быть подписан уполномоченными лицами организации и иметь оттиск печати. Форма реестра устанавливается каждым банком самостоятельно и согласовывается при подписании договора на подключение к зарплатному проекту.

Порядок представления и заполнения зарплатного реестра и платежек установлен пп. 1.17, 1.19, 1.26, приложением 1 к положению ЦБ РФ от 29.06.2021 № 762-П.

Большинство банков используют специальное программное обеспечение для составления и отправки реестра, что позволяет сократить время составления самого реестра и не допустить опечаток в реквизитах.

- Подача реестра в банк.

Правила документооборота требуют, чтобы организация предоставляла в банк 2 реестра на перечисление заработной платы, но при наличии электронного документооборота между банком и организацией, как правило, в этом нет необходимости.

- Составление платежного поручения и отправка его в банк.

В платежном поручении в поле «Получатель» указывается банк, а в назначении платежа – номер и дата реестра.

ВАЖНО! Большинство банков для проведения расчетных операций по перечислению заработной платы открывают дополнительные счета, поэтому при составлении платежного получения надо проверить правильность указания «зарплатного» счета.

- Получение от банка реестра с отметкой об исполнении.

Этот пункт важен для организаций, передающих реестры на выплату заработной платы в банк на бумажном носителе, потому что без отметки об исполнении реестр считается неисполненным, а заработная плата – неперечисленной. Если же реестр отправляется в банк через специальную программу, то после зачисления заработной платы сотрудникам в программе приходит уведомление и реестр отражается как «Исполненный».

Важные нюансы

- НДФЛ.

Перечисление зарплаты на банковскую карту сотрудника обязывает бухгалтеров произвести удержание НДФЛ с данной выплаты во исполнение функций налогового агента. Причем с 1 января 2023 г. стало неважно — осуществляется ли перечисление аванса на карту или окончатального расчета — НДФЛ удерживается с КАЖДОЙ выплаты. Перечисление налога в бюджет производится в срок до 28 числа месяца в зависимости от периода удержания (в декабре есть дополнительная платежная дата). Подробнее о новшествах 2023 года, связанных с НДФЛ, читайте в этой статье.

- Перечисление зарплаты на банковскую карту по заявлению сотрудника в счет третьих лиц.

В случае если в трудовом договоре указан данный пункт и присутствует заявление от работника с просьбой перечисления заработной платы третьим лицам, организация имеет право выполнить данную операцию (ч. 5 ст. 135 ТК РФ). Это могут быть, например, перечисления в банки (в счет погашения кредитов), физическим лицам (займы, взаиморасчеты). Для корректности проведения данной операции заявление работника должно содержать следующую информацию: получатель, платежные реквизиты, назначение платежа, сумма (удобнее, чтобы сумма формировалась как процент от начисленной зарплаты) и срок, в течение которого должны производиться выплаты.

См. также статью «Можно ли перечислять зарплату на карту другого человека?».

Итоги

Перечисление зарплаты на банковскую карту имеет свои преимущества. Для бухгалтерии выдача заработной платы наличными – это всегда дополнительные временные затраты: составление ведомостей, отсчет и выдача денежных средств, депонирование сумм заработной платы для сотрудников, по каким-либо причинам не явившихся за ней. Переход на безналичную форму оплаты труда не только упростит процедуру выдачи заработной платы, но и сделает ее более комфортной для сотрудников и понятной для проверяющих органов.

Неверно заполненная платежка с зарплатой приводит к задержке и потере платежей, компенсации за несвоевременную выплату и взысканию по исполнительным документам. Лучше потратить немного времени — разобраться в нюансах перевода и спокойно переводить оплату сотрудникам. Наша инструкция актуальна для зарплатных проектов, платежных поручений, выгруженных из программы или заполненных вручную.

Назначение платежа

Из назначения платежа должно быть понятно, какую часть заработной платы вы перечисляете и за какой период.

Трудовая инспекция следит за сроком выдачи заработной платы (ч. 6 ст. 136 ТК). Чтобы избежать неправомерных жалоб сотрудников в надзорные службы, пользуемся следующими правилами:

-

Зарплата за первую половину месяца выплачивается с 16-го числа по конец месяца. Хотя платить аванс самым последним днем месяца не рекомендуем — часто эти платежи вызывают путаницу и компании приходится платить НДФЛ уже с аванса (т. к. начисление зарплаты также происходит в последний день месяца).

-

Зарплата за вторую половину месяца выплачивается с 1-го по 15-ое число следующего месяца, поэтому в назначении платежа надо конкретизировать за какой период перечисляется выплата.

Перечисление зарплаты с удержанием по исполнительным документам

Такая ситуация может возникнуть, если работодатель получит от судебных приставов постановление об удержании определенного процента от месячного заработка. Поэтому в назначении платежа нужно отразить размер удержанных средств по исполнительным документам (п. 5 ст. 1 закона «Об изменениях в закон об исполнительном производстве» от 12.02.2019 № 12-ФЗ).

Поле назначения платежа начинается с «//», затем следует аббревиатура ВСЗ (взысканная сумма). Удержанная сумма обрамляется с обеих сторон «//». При указании суммы цифрами рубли надо отделять от копеек знаком «-». Если сумма выражена в целых рублях, после знака «-» нужно указывать «00».

То есть запись о перечислении 13 000 рублей по исполнительному документу будет выглядеть, так:

//ВЗС//13000-00//

Пример: за январь сотруднице необходимо выплатить 38 750,52 руб., но при этом на предприятие поступило постановление от судебного пристава, по которому часть зарплаты в размере 3 000,52 руб. надо переводить на счет ФССП отдельным поручением.

Сотруднице на карточку переводят остаток зарплаты:

38 750,52 — 3 000,52 = 35 750,00 руб.

Удержанный долг указывают в назначении платежа //3000-52//. Выглядит это следующим образом:

В рамках зарплатного проекта платежка оформляется одна на всех и перечисление происходит по реестру на всех сотрудников. При наличии у одного и нескольких сотрудников //ВЗС// придется оформлять отдельные п/п и исключать их из общего реестра. Некоторые бухгалтерские программы позволяют в одном реестре формировать общий список сотрудников с удержанием и без. Например, в 1С в документе «Ведомость в банк» есть графа «Взыскано», в которой можно указать размер удержания

Откройте расчетный счет для бизнеса в Ак Барс Банк и получите все нужные услуги в рамках одного коробочного продукта: корпоративные карты, зарплатный проект, касса под ключ, эквайринг, кредиты и надбавки к депозиту.

Узнать больше

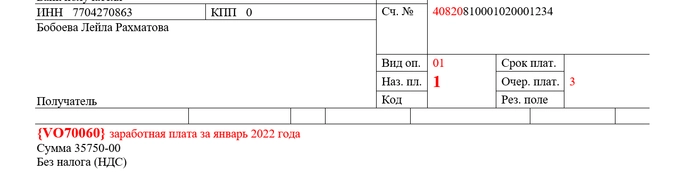

Перечисление зарплаты нерезидентам

Согласно валютному законодательству платежные поручения, отправленные в адрес нерезидентов, должны содержать код вида валютных операций. Правила заполнения закреплены в Положении Банка России от 19 июня 2012 года № 383-П. Назначение платежа должно начинаться с фигурных скобок, например, {VO01010}. Запись внутри фигурных скобок не должна содержать пробелов

При перечислении работодателем-резидентом средств работнику-нерезиденту чаще всего используются такие коды:

-

{VO70060} — заработная плата и иные виды оплаты труда;

-

{VO70040} — пособия и иные социальные выплаты;

-

{VO70125} — выплаты, связанные с исполнением решений судебных органов.

Любые расчеты с нерезидентами подпадают под валютный контроль. Ак Барс Банк выполняет все виды валютных операций, а квалифицированные специалисты всегда придут на помощь и объяснят, как выполнить все требования валютного законодательства.

Код вида дохода

Поле 20 «Наз. пл.» пустовало в платежках до июня 2020 года. Теперь значения подбирают от 1 до 3 для видов доходов из ст. 99 и 101 Федерального закона № 229-ФЗ от 02.10.2007. Помните, работодатель продолжает нести ответственность за правильность заполнения.

Административный кодекс содержит штрафы (ст. 17.14 КоАП) не только для работодателей, но и для заказчиков работ (услуг) по договорам ГПХ. За ошибочно указанный код дохода в платежке их ждут штрафные санкции:

-

предприниматели потеряют от 2 000 до 2 500 руб.;

-

должностное лицо накажут на 15 000 — 20 000 руб.;

-

юрлица заплатят до 100 000 руб.

Код 1 нужен при переводе доходов, на которые есть ограничения по сумме удержаний — не более 50%, а в отдельных случаях не более 70% (ст. 99 № 229-ФЗ), например:

-

аванс и зарплата;

-

премии;

-

матпомощь;

-

больничные при травме и заболевании;

-

отпускные и компенсации за отпуск;

-

выплаты по договору дарения;

-

средний заработок при командировке;

-

оплата работ (услуг) по договорам ГПХ, в том числе ИП и самозанятым;

-

дивиденды участникам организации и др.

Код 2 устанавливается для выплат, с которых нельзя удерживать долги (ст. 101 № 229-ФЗ, кроме доходов из п. 1 и 4), например:

-

командировочные (включая суточные, установленные локальными актами);

-

пособие по беременности и родам;

-

алименты;

-

компенсации за использование личного имущества работника;

-

единовременное пособие при рождении ребенка;

-

компенсации при переезде по работе в другую местность;

-

пособие по уходу за ребенком и др.

Если командировочные отправить с кодом «1» а не «2», то 50% поступившей суммы могут оказаться у судебных приставов при наличии ареста на счете сотрудника. Ведь от того, с каким кодом поступают денежные средства на счет физлица, зависит размер списания задолженности по исполнительным документам. Работодатель может и не знать о наличии ограничений на счете работника, а банк автоматически обработает поступившие суммы и спишет часть задолженности, исходя из кода в платежке.

Код 3 нужен при совершении выплат, указанных в п. 1 и 4 ст. 101 № 229-ФЗ:

-

возмещение вреда здоровью;

-

компенсации пострадавшим из-за радиационных или техногенных катастроф

-

алиментные суммы на маленьких детей

-

компенсация вреда в связи со смертью кормильца

Если сотрудникам положены выплаты с разным «кодом вида дохода», то на каждую сумму нужно оформлять отдельное поручение, в котором присваивать свой код. Оформлять все выплаты одним реестром нельзя.

Поле «код» должно пустовать в случае перечисления сумм по заявлению на счет другого лица, выдача подотчетных суммы или при возврате займа.

Очередность платежа

Поле «21» отведено для указания очередности исполнения платежного поручения при наличии ограничений на счете.

-

«1» — для перечисления алиментов;

-

«2» — для выплаты зарплаты по указанию исполнительных документов;

-

«3» — для ежемесячной зарплаты, премии или аванса.

А вот для материальной помощи используется самая низкая очередность — «5». Объединить выплату зарплаты и материальной помощи в п/п для одного сотрудника невозможно, т. к. у них разная очередность исполнения платежа.

Очередность особенно важна в случае приостановки операций по счету, например, за неуплату налогов. Если зарплатные платежки поступят в банк одновременно с требованием из налоговой, то сначала должна быть перечислена зарплата. Выплата алиментов может осуществляться даже с заблокированного счета.

Перечисление на карту

На банковскую карту перечисляем так же, как и на обычный текущий счет. Это означает, что поле номер счета занимает 20-значный номер банковского счета, а не номер пластиковой карты. Указывается ИНН сотрудника, а не его банка. В поле КПП указывается 0.

Ак Барс Банк максимально автоматизирует процессы зачисления зарплаты для своих клиентов, выпускает именные карты, предоставляет персонального менеджера и гарантирует поступление на счет в течение часа без привязки к местоположению организации.

При заполнении зарплатных платежек нужно внимательно проставлять новые коды дохода, от которых зависит возможность удержаний с выплаты. Ошибки в кодах могут привести к тому, что с доходов сотрудников удержат лишние суммы. Тогда работникам придется оспаривать удержания, а к работодателю могут применить санкции.

Как составить платежное поручение

Деньги на карты работников со счета компании или ИП отправляют такими способами:

- формируют отдельную платежку по каждому сотруднику — или несколько, если он получает доходы разных видов;

- создают одну платежку на весь персонал и прилагают реестр по форме банка — аналогично, или несколько платежек с реестрами, если сотрудники получают разные виды доходов.

В положении ЦБ РФ от 29 июня 2021 №762-П приводится форма платежки, номера и названия полей (Приложение 3).

Новые коды в платежках по зарплате

Изменения в платежках, вступившие в силу в мае 2022 года, касаются кодов доходов, с которых можно или нельзя удерживать деньги по исполнительным листам. Эти коды проставляются в поле «Наз. пл.». Коды есть у всех типов доходов: заработной платы, пособий, материальной помощи, компенсаций, подарков. Именно на коды ориентируется служба судебных приставов, когда списывает деньги с должника.

С разных типов выплат по-разному списываются деньги. Например, чтобы удержать деньги с разовой (единовременной) выплаты, нужно согласие работника. А вот с периодической выплаты удерживать средства можно без вопросов к сотруднику, но он может потребовать возврата денег в 14-дневный срок с момента удержания. Поэтому чиновники решили с помощью кодов обозначить отдельно единовременные и регулярные выплаты, чтобы упростить работу приставов.

В платежки нужно вписывать коды из нового расширенного списка. В нем есть разделение на регулярные (периодические) и единовременные (разовые) выплаты:

- 1 — зарплата, пособия и отпускные, авторские гонорары, дивиденды — с этих сумм можно удерживать деньги с учетом ограничений (ст. 99 № 229-ФЗ);

- 2 — периодические выплаты, из которых нельзя ничего взыскивать (ч.1 ст. 101 № 229-ФЗ);

- 3 — периодические выплаты, для которых не действуют ограничения для алиментов на детей и возмещению вреда из-за смерти кормильца (ч. 2 ст. 101 № 229-ФЗ);

- 4 — единовременные выплаты, из которых нельзя ничего взыскивать (ч.1 ст. 101 № 229-ФЗ);

- 5 — единовременные выплаты, для которых не действуют ограничения для алиментов на детей и возмещению вреда из-за смерти кормильца (ч. 2 ст. 101 № 229-ФЗ).

Если сотруднику выплачивают суммы, которые не перечислены в ст. 99 и ст. 101 229-ФЗ (скажем, возврат займа или компенсацию за пользование его имуществом), то поле «Наз. пл.» оставляют пустым. А если сотруднику выплачивают деньги по разным видам дохода, придется составлять несколько платежек, в каждой из них будет один отдельный код и сумма по этому виду дохода.

Как правильно заполнить платежное поручение

При оформлении зарплатных платежек нужно не только указать верные коды видов дохода, но и правильно заполнить другие поля: очередность платежа, назначение платежа, указать сведения об удержаниях, если они есть.

Очередность платежа

На счете компании может не хватать денег на выплату всех сумм сотрудникам. Тогда банк обрабатывает платежки не в порядке поступления, а ориентируясь на очередность платежа — ее указывают в поле 21.

Какие значения проставляют в поле «Очередность платежа»:

- 1 — алименты, возмещение вреда жизни и здоровью — по исполнительным листам;

- 2 — заработная плата, пособия, авторские гонорары — по исполнительным листам;

- 3 — зарплата по трудовому договору, долги в налоговую и фонды;

- 4 — иные платежи по исполнительным листам;

- 5 — платежи в налоговую, фонды, матпомощь и пр.

В одной платежке не объединяют выплаты с разной очередностью, их разносят по разным поручениям.

Назначение платежа

В поле 24 платежки прописывают назначение платежа. В зарплатной платежке это поле должно содержать:

- название выплаты;

- период, к которому выплата относится;

- имя работника;

- сумма.

Например: Аванс за апрель 2023 года Иванов Антон Сергеевич сумма 20500-00

Перечисление зарплаты с удержанием по исполнительным документам

Если работодатель удерживает деньги из доходов сотрудника по исполнительному листу — например алименты — тогда в 24 поле прописывают еще и удержанную сумму. Это укажет приставам, что часть зарплаты уже удержана, чтобы они не удерживали дополнительные деньги и не превышали норму.

Для суммы взыскания используют символы «//», буквы «ВЗС» (взыскание) и пишут сумму цифрами, отделяя рубли и копейки дефисом «-».

Например: //ВЗС//10000-00// Аванс за апрель 2023 года Иванов Антон Сергеевич сумма 20000-00

Перечисление зарплаты нерезидентам

Платежки с зарплатой нерезидентам должны содержать код вида операции (Положения ЦБ от 19.06.2012 №383-П). В поле 24 ставят код без пробелов внутри фигурных скобок, вот самые частые из таких кодов:

- {VO70060} — зарплата;

- {VO70040} — пособия;

- {VO70125} — выплаты по исполнительному производству.

Например: {VO70060} аванс за май 2023 года Аменхотеп Рамзес Оглы сумма 20500-00

Как перечислить заработную плату на карты нескольким сотрудникам

Когда зарплату перечисляют на несколько человек, оформляют одну платежку на общую сумму и прилагают реестр платежей. Скажем, в платежке на зарплату указывают сведения:

- поле «Получатель» — название и город нахождения банка, который обслуживает карты сотрудников;

- поле «Сумма» — общая сумма перевода;

- поле «Сумма прописью» — та же сумма прописью;

- поле «Назначение платежа» — название выплаты (аванс или зарплата), номер и дата реестра, приложенного к платежке;

- поле «Наз. пл.» — код 1;

- поле «Очередность платежа» — код 3.

Если бухгалтер сделал удержания, то в поле «Назначение платежа» указывают с помощью знаков «//» еще и общую сумму взысканий.

Реестр, который прилагают к платежке, нужно заполнить по форме банка — у каждого банка она своя. Унифицированной формы нет, есть только базовые требования из п. 1.19 Положений ЦБ №762-П. В реестр вносят:

- имена сотрудников;

- их расчетные счета;

- суммы по каждому;

- суммы взысканий по каждому.

В какие сроки нужно передать платежку в банк

Зарплату перечисляют не реже двух раз в месяц, но и не реже раза в 15-16 дней. Бухгалтерия отправляет в банк платежное поручение в течение 10 календарных дней после ее составления.

Дата получения зарплаты — это день, когда сотрудники получат деньги на карты, а не день списания денег со счета работодателя. Поэтому документы на выплату зарплаты лучше готовить заранее и подавать их в банк в день выплаты зарплаты как можно раньше, чтобы банк успел обработать платежки, а если в них будут ошибки, чтобы у бухгалтера было время их исправить. Особенно если карты сотрудников и расчетный счет работодателя обслуживают разные банки.

Штраф за ошибки в новых кодах платеже по зарплате

Если указать в поле «Наз. пл.» неверный код, банк все равно исполнит поручение. И тогда есть риск, что с работника-должника, по которому есть исполнительное производство, спишут долг, даже если это сумма, с которой запрещено взыскивать средства. Тогда это выльется в нарушение исполнительного производства, а за это грозят санкции.

Наказания регулируются ст. 17.14 КоАП РФ и распространяются на самих должников, банки, брокеров и «иных лиц», включая работодателей и заказчиков по договорам ГПХ. Для компаний за нарушения возможен штраф от 50 до 100 тыс. рублей. Но в указанной статье КоАП перечислены все случаи наложения штрафа, и среди них нет такого нарушения, как неверное указание кода вида дохода в платежке. А значит выписать компании штраф за это нельзя. Если это случится, можно оспорить санкцию в суде.

И все же во избежание неприятностей, если вы прописали неверный код и заметили ошибку, отзовите платежку и после этого направьте в банк корректное п/п (письмо ЦБ РФ от 22.06.2020 № 45-1-2-ОЭ/9136).

Образец платежки на зарплату

Часто задаваемые вопросы

Что нового в платежных поручениях?

Теперь вместо трех кодов видов дохода (1-3) их стало пять (1-5). Выплаты разделили по типам: регулярные (периодические) и единовременные (разовые). Из-за ошибки в коде у сотрудника могут списать за долги больше денег, чем нужно.

Какой код ставить в платежке на зарплату?

Код вида дохода зависит от типа выплат, с 1 мая 2022 их пять. Все коды мы перечислили в статье.

Что нужно делать с платежным поручением?

Платежку нужно заранее правильно заполнить, а если это платежка на несколько работников, то приложить к ней реестр по форме банка. Затем нужно отправить платежку (и реестр) в банк в день выдачи зарплаты в начале рабочего дня.

Чем грозит неправильное назначение платежа?

С работника-должника могут удержать по исполнительным листам больше денег, чем положено по нормам удержания. Работнику придется оспаривать удержание.

Как правильно заполнить поле 20 в платежном поручении?

В поле 20 «Наз. пл.» проставляют корректный код вида дохода от 1 до 5. Все коды мы перечислили в статье.

Что значит код выплат 1 в платежном поручении?

Код вида дохода 1 в поле 20 «Наз. пл.» значит, что этой платежкой перечисляется зарплата, пособия, отпускные или авторские гонорары, с которых можно удерживать деньги по исполнительным листам с учетом норм удержания.