Цели и назначение процесса управления рисками на предприятии

Методика определения угроз и возможностей

Порядок определения угроз и возможностей, на которые необходимо реагировать предприятию

В современных условиях высокой рыночной конкуренции и постоянно меняющихся покупательских предпочтений трудно представить себе успешно развивающуюся компанию, в которой не налажен процесс управления рисками.

Управление рисками прежде всего необходимо для принятия управленческих решений в условиях, требующих выбора одного из нескольких вариантов при отсутствии определенности и однозначности преимуществ какого-либо решения.

Многие руководители считают, что они и без специальных технологий управления прекрасно видят возможные риски для компании и смогут вовремя их устранить, основываясь на собственном опыте и интуиции. Они ошибаются, и мы видим огромное количество примеров, когда крупные корпорации испытывают большие трудности в бизнесе или приходят к банкротству именно из-за ошибочных действий руководства.

Даже суперпрофессиональный руководитель не может контролировать качество всех бизнес-процессов и технологических операций компании без выделения управления рисками в отдельный процесс и вовлечения в него всех ключевых менеджеров компании. А если говорить о небольшом бизнесе, то по статистике в течение первого года работы закрываются около 90 % вновь созданных предприятий, и большинство из них — именно по причине некачественного управления предпринимательскими рисками.

ЦЕЛИ И НАЗНАЧЕНИЕ ПРОЦЕССА УПРАВЛЕНИЯ РИСКАМИ НА ПРЕДПРИЯТИИ

По общепринятой в менеджменте рисков классификации под риском подразумевается событие или стечение обстоятельств, которое в случае его реализации может существенным образом повлиять на достижение стратегических целей и текущих задач компании. Влияние риска может оказаться как негативным, т. е. несущим угрозы бизнесу, так и позитивным, предоставляющим возможности для его развития. Именно поэтому процесс управления рисками можно назвать искусством различать, что представляет собой выявленный риск — опасность для деятельности компании или наоборот, шанс ее улучшить.

Система управления рисками — это процесс, осуществляемый как руководством компании, так и ее сотрудниками. Цель этого процесса — выявить потенциальные события, которые могут повлиять на результаты деятельности компании — как положительно, так и отрицательно, и обеспечить приемлемые для компании уровень угроз или степень реализации возможностей.

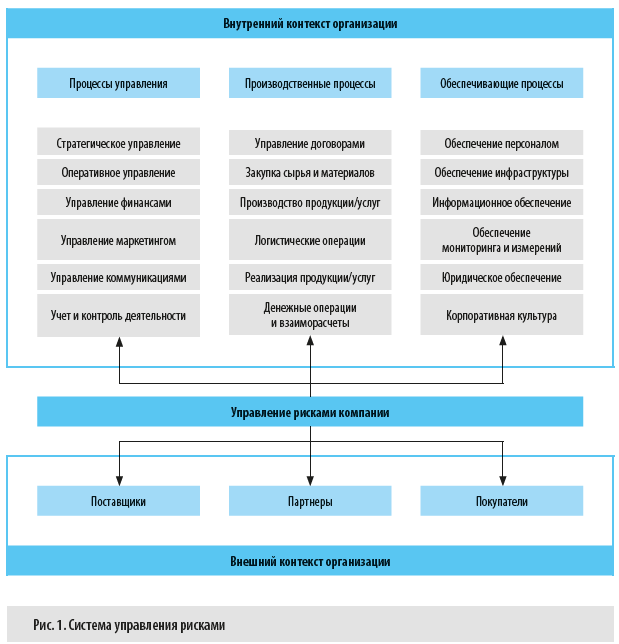

Специфическая особенность данного процесса состоит в том, что он охватывает все без исключения бизнес-процессы компании и реализуется в рамках как внешнего, так и внутреннего контекстов бизнеса (рис. 1).

Основные принципы управления рисками:

1. Управление рисками — неотъемлемая часть ежедневного процесса управления, которая предполагает, что каждый сотрудник обязан выявлять и оценивать риски для наиболее эффективного принятия управленческих решений.

2. Все риски, которые возникают по внешним или внутренним причинам и могут значительно повлиять на достижение целей предприятия, должны идентифицироваться, оцениваться и документироваться, а на основе этой информации — разрабатываться мероприятия по рискам.

3. Процесс управления рисками подразумевает применение единого и стандартизированного подхода к выявлению, оценке и работе с рисками.

4. Руководители всех уровней несут ответственность за своевременное выявление рисков, их оценку, разработку мероприятий по управлению рисками и информирование всех заинтересованных сторон, в том числе работников, о рисках, влияющих на достижение поставленных перед ними целей, а также за накопление знаний о рисках и анализ реализовавшихся рисков.

5. В процессе управления рисками необходим разумный баланс издержек на управление риском и величины возможного ущерба или выгоды от наступления рискового события: если уровень риска приемлемый, а затраты на управление риском превышают возможный эффект, дополнительные мероприятия по работе с этим риском не нужны.

Методы управления рисками (рис. 2):

1. Снижение риска подразумевает воздействие на риск путем снижения вероятности реализации риска или уменьшения негативных/усиления позитивных последствий в случае реализации риска в будущем.

2. Перенос риска предполагает передачу риска (в том числе частичную) другой стороне (например, заключаются договоры страхования, хеджирования, аутсорсинга и др.) — это позволяет уменьшить негативное или усилить позитивное влияние риска на достижение целей компании.

3. Принятие риска допускает возможное наступление последствий риска с определением конкретных источников покрытия ущерба от негативных последствий.

4. Уклонение от риска означает отказ от совершения действий/мероприятий/целей, характеризующихся высокой степенью риска.

Теперь поговорим о том, как управлять рисками.

МЕТОДИКА ОПРЕДЕЛЕНИЯ УГРОЗ И ВОЗМОЖНОСТЕЙ ДЛЯ ЦЕЛЕЙ ПРЕДПРИЯТИЯ

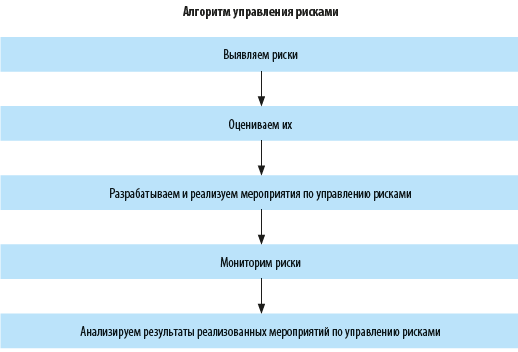

Алгоритм процесса управления рисками представляет собой последовательную цепочку процедур, которые помогают руководству компании эффективно минимизировать угрозы и использовать возможности для достижения целей предприятия (см. схему).

Рассмотрим эти этапы подробнее.

1. Выявляем риски.

На этом этапе определяем внутренние или внешние события, реализация которых может негативно или позитивно отразиться на достижении целей компании.

Как выявлять риски?

В первую очередь риски выявляют:

• в рамках ежегодного цикла планирования;

• в ходе анализа деятельности компании и пересмотра ее целей и бюджета;

• в текущем режиме анализа эффективности процессов компании;

• в ходе производственных совещаний и индивидуальных бесед с сотрудниками компании.

По итогам процедуры выявления рисков формируется классификатор рисков компании и назначаются ответственные по каждому из рисков.

2. Оцениваем риски.

Главная цель оценки рисков — определить уровень рисков и выделить наиболее значимые (критические) риски, которые могут негативно или позитивно влиять на деятельность компании и достижение ее стратегических целей.

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2020.

Сочнева Анастасия Сергеевна1, Торопова Анастасия Игоревна1, Ротанова Валерия Александровна1, Власова Анастасия Андреевна1, Кокарева Марина Евгеньевна1

1ФГБОУ ВО Нижегородский государственный педагогический университет имени Козьмы Минина (Мининский университет), студент

Аннотация

В данной статье авторы анализируют основные способы минимизации рисков на предприятии, описывают их, а также рассматривают существующие механизмы.

Библиографическая ссылка на статью:

Сочнева А.С., Торопова А.И., Ротанова В.А., Власова А.А., Кокарева М.Е. Механизмы минимизации рисков // Современные научные исследования и инновации. 2020. № 1 [Электронный ресурс]. URL: https://web.snauka.ru/issues/2020/01/91075 (дата обращения: 24.02.2023).

Управление рисками — это процесс принятия и выполнения управленческих решений, которые направлены на снижение вероятности возникновения неблагоприятного результата и минимизацию возможных потерь проекта, вызванных его реализацией. Для того чтобы правильно управлять рисками, необходимо знать основные механизмы.

1. Уклонение от риска. Организация в процессе производственно-хозяйственной деятельности способна отказаться от совершения отдельных операций или видов деятельности, связанных с высоким уровнем риска. К числу основных из таких мер относятся:

— отказ от осуществления финансовых операций, уровень риска по которым чрезвычайно высок;

— отказ от использования в высоких объемах заемного капитала;

— отказ от чрезмерного использования оборотных активов в низколиквидных формах;

— отказ от использования временно свободных денежных активов в краткосрочных финансовых вложениях.

Данный путь наиболее прост и радикален. Он позволяет полностью избежать вероятных потерь, связанных с предпринимательскими рисками, но, с другой стороны, не позволяет получить прибыли, связанные с рискованной деятельностью. Поэтому в системе внутренних механизмов нейтрализации рисков их избежание должно осуществляться очень взвешенно при следующих основных условиях [1]:

— если отказ от одного финансового риска не влечет возникновения другого риска более высокого или однозначного уровня;

— если уровень риска несопоставим с уровнем доходности финансовой операции по шкале “доходность-риск”;

— если финансовые потери по данному виду риска превышают возможности их возмещения за счет собственных финансовых средств предприятия и др.

Данный метод применяется только в отношении очень серьезных и крупных рисков.

2. Принятие риска на себя. Главная цель – изыскание источников ресурсов, нужных для покрытия вероятных потерь. В данном случае потери покрываются из любых ресурсов, оставшихся после наступления предпринимательского риска. Если у предприятия недостает оставшихся ресурсов, то это, возможно, приведет к сокращению объемов бизнеса.

3. Передача (или трансферт) риска партнерам по отдельным сделкам или хозяйственным операциям путем заключения контрактов. При этом хозяйственным партнерам будет передана та часть предпринимательских рисков, по которой предприятие имеет больше возможностей нейтрализации их негативных последствий.

4. Объединение риска. Риск делится между несколькими субъектами экономики. Объединяя усилия в решении проблемы, несколько предпринимательских организаций могут разделить как возможную прибыль между собой, так и убытки от ее реализации [2].

Поиски партнеров проводятся среди тех предприятий, которые располагают дополнительными финансовыми ресурсами, а также сведениями о состоянии и особенностях рынка.

5. Диверсификация – представляет собой процесс распределения капитала между различными объектами вложения, которые непосредственно не связаны между собой. Диверсификация является наиболее обоснованным и относительно менее ёмким способом снижения степени финансового риска.

Диверсификация бывает следующих видов:

- предпринимательской деятельности предприятия;

- портфеля ценных бумаг;

- программы реального инвестирования;

- кредитного портфеля;

- поставщиков сырья, материалов и комплектующих;

- покупателей продукции;

- валютной корзины предприятия.

Характеризуя механизм диверсификации в целом, следует отметить, что он избирательно воздействует на снижение негативных последствий отдельных финансовых рисков. Обеспечивая несомненный эффект в нейтрализации комплексных, портфельных финансовых рисков несистематической (специфической) группы, он не дает эффекта в нейтрализации подавляющей части систематических рисков – инфляционного, налогового и др. Поэтому использование этого механизма носит на предприятии ограниченный характер.

6. Хеджирование. Хеджирование используется в банковской, биржевой и коммерческой практике для обозначения различных методов страхования валютных рисков. В отечественной литературе термин “хеджирование” стал применяться в более широком смысле как страхование рисков от неблагоприятных изменений цен на любые товарно-материальные ценности по контрактам и коммерческим операциям, предусматривающим поставки (продажи) товаров в будущем. Контракт, который служит для страховки от рисков изменения курсов (цен), носит название “хедж”, а хозяйствующий субъект, осуществляющий хеджирование – “хеджер”.

Существуют две операции хеджирования: хеджирование на повышение и хеджирование на понижение:

— Хеджирование на повышение, или хеджирование покупкой, представляет собой биржевую операцию по покупке срочных контрактов или опционов. Хедж на повышение применяется в тех случаях, когда необходимо застраховаться от возможного повышения цен (курсов) в будущем.

— Хеджирование на понижение, или хеджирование продажей – это биржевая операция с продажей срочного контракта. Хеджер, осуществляющий хеджирование на понижение, предполагает совершить в будущем продажу товара, и поэтому, продавая на бирже срочный контракт или опцион, он страхует себя от возможного снижения цен в будущем.

7. Страхование риска – это отношения по защите имущественных интересов физических и юридических лиц при наступлении страховых случаев, которые производятся за счет денежных средств, формируемых из уплачиваемых ими страховых взносов (страховых премий). Страхование риска является наиболее важным методом снижения степени риска.

Сущность страхования выражается в том, что инвестор готов отказаться от части своих доходов, чтобы избежать риска, т.е. он готов заплатить за снижение степени риска до нуля [3].

8. Самострахование (внутреннее страхование). Механизм этого направления минимизации финансовых рисков основан на резервировании предприятием части финансовых ресурсов, позволяющем преодолеть негативные финансовые последствия по тем финансовым операциям, по которым эти риски не связаны с действиями контрагентов. Основными формами этого направления нейтрализации финансовых рисков являются:

— формирование резервного (страхового) фонда предприятия (не менее 5% суммы прибыли, полученной предприятием в отчетном периоде);

— формирование целевых резервных фондов;

— формирование системы страховых запасов материальных и финансовых ресурсов по отдельным элементам оборотных активов предприятия.

Наиболее распространённые инструменты и методики (техники) оценки риска приводятся в международном стандарте ISO/IEC 31010:2009. В стандарте кратко описывается 31 метод оценки риска: мозговой штурм, анализ «Что если…», FMEA, HAZOP, HACCP, диаграмма «галстук-бабочка», анализ дерева отказов, Байесовы сети, FN-кривые и др.

Библиографический список

- Буньковский Д.В. Методы минимизации рисков предприятия // Вопросы управления. 2018. №5 (35). URL: https://cyberleninka.ru/article/n/metody-minimizatsii.. (дата обращения: 21.12.2019)..2019).

- Мамаева Л.Н., Артемьев Р.Д., Бекетова А.П. Минимизация коммерческих рисков // ИБР. 2018. №4 (33). URL: https://cyberleninka.ru/article/n/minimizatsiya-komme.. (дата обращения: 21.12.2019).

- Дмитрий В.Б. Инструменты управления предпринимательскими рисками // Вопросы управления. 2019. №1 (37). URL: https://cyberleninka.ru/article/n/instrumenty-upravle.. (дата обращения: 21.12.2019).

Количество просмотров публикации: Please wait

Все статьи автора «Сочнева Анастасия Сергеевна»

Содержание

Спрятать

- Что такое удержание риска?

- Группы удержания рисков

- Группы удержания рисков отличаются от традиционного страхования

- Преимущества групп удержания рисков

- Примеры удержания риска

- Что означает удержание в управлении рисками?

- Что такое передача риска и удержание риска?

- Принятие риска — это то же самое, что его удержание?

- Заключение

- Часто задаваемые вопросы

- В чем разница между кэптивом и группой удержания риска?

- Что такое цикл управления рисками?

- Какие 5 стратегий управления рисками?

- Являются ли доплаты примерами удержания риска?

- Статьи по теме

Столкновение с многочисленными рисками или опасностями является частью повседневной деятельности владельцев бизнеса или компаний. Однако, хотя многие бизнес-корпорации передают эти риски своим страховым компаниям, некоторые не используют эту стратегию управления рисками. И вместо того, чтобы приобретать страховку для управления этими рисками, многие предприятия предпочитают оплачивать свои убытки из своего кармана. Эта часть познакомит вас с концепцией удержания риска, не упустив ее групп и примеров.

Что такое удержание риска?

Удержание риска относится к решению лица или организации взять на себя ответственность за конкретный риск, а не передавать его страховой компании посредством покупки страховки.

Иными словами, вместо того, чтобы передавать риск страховщику или использовать производные механизмы, удержание риска влечет за собой создание бюджета самострахования на случай непредвиденных обстоятельств для покрытия убытков, когда бы они ни произошли. Когда компания обнаруживает, что расходы на самострахование намного меньше, чем фактические страховые взносы, она с гораздо большей вероятностью примет решение об удержании риска.

Однако, когда фирма решает или вынуждена принять на себя риск, такая компания, безусловно, будет нести ответственность за любые убытки, понесенные в результате этого риска. Поэтому для предприятий крайне важно убедиться, что они могут позволить себе оплатить любые убытки, прежде чем принять решение о сохранении определенных рисков.

Кроме того, удержание риска может быть добровольным (добровольное удержание риска) или принудительным (принудительным).

В то время как выбор сознательного сохранения риска обычно обусловлен экономическими соображениями. С другой стороны, удержание силы происходит, когда риск не является частью страховой полис компании. А может быть, такой риск является незастрахованным, или когда ущерб меньше франшизы страхового полиса.

Убытки от кражи являются примером риска, который многие предприятия предпочитают удерживать, а не требовать в своем полисе страхования от преступлений.

Группы удержания рисков

Группа удержания риска — это организация или компания с ограниченной ответственностью, основанная в соответствии с законодательством любого штата. И с основной целью принятия на себя рисков ответственности от имени членов группы. Другими словами, RRG — это организации самострахования, созданные для удержания рисков определенной группы страхователей, разделяющих определенные общие интересы. Однако существует ограничение на покрытие групп удержания риска; только ответственность перед третьими лицами. Это может включать общую ответственность, ошибки и упущения, медицинскую халатность, профессиональную ответственность, а также ответственность за продукцию.

Как правило, эта концепция возникла в конце 1970-х годов, когда некоторым предприятиям было трудно получить страхование ответственности за качество продукции любой ценой, что требовало действий Конгресса. После оценки ситуации федеральное правительство, которое обычно оставляет проблемы страхования на усмотрение штатов, приняло Закон об удержании риска ответственности за качество продукции от 1981 года. продукт, услуга, для создания «групп удержания риска» в основном с целью самострахования.

В 1986 году Конгресс снова вмешался, чтобы справиться с рыночным кризисом, когда произошел аналогичный инцидент; получение другие формы страхования ответственности. И на этот раз был принят Закон об удержании риска ответственности (LRRA). Это позволяет группам по удержанию риска покрывать все виды коммерческих обязательств без необходимости проходить через обычные страховые рынки. Хотя в соответствии с LRRA государство является регулятором RRG, они следуют набору правил, который полностью отличается от правил обычных страховщиков.

LRRA упреждает «любой закон, правило или приказ штата в той мере, в какой такой закон, правило, постановление или приказ делают незаконными или регулируют, прямо или косвенно, деятельность группы по удержанию риска». LRRA также запрещает штатам принимать правила, дискриминирующие группы риска.

Группы удержания рисков отличаются от традиционного страхования

В целом, правительство штата и федеральное правительство объединились в RRG, но они придерживаются другой стратегии, чем типичные страховщики. RRG, с другой стороны, подчиняются требованиям аккредитации NAIC, адаптированным к их конкретным потребностям.

И хотя группы по удержанию риска работают аналогично традиционным страховым компаниям, пользователи должны знать о различиях:

Роль собственности.

Группы удержания рисков создаются и контролируются предприятиями, в отличие от традиционных страховых компаний, которые управляются и работают независимо. В результате такие организации защищены и имеют возможность решать свои собственные проблемы управления рисками.

Контроль со стороны регулирующих органов.

Подписчики обычного страхования получить защиту от ряда юридических гарантий, в то время как члены групп удержания рисков не имеют такой привилегии. Группы удержания рисков защищены от любых законов, правил, ограничений и постановлений, которые могут регулировать их деятельность или деятельность. Их единственное исключение состоит в том, что по законам государства их постоянного проживания

Финансовая ответственность

Группы по удержанию рисков для получения лицензии должны располагать достаточными средствами для покрытия обязательств. Кроме того, они должны предоставить письменную документацию исторической финансовой отчетности, страховых полисов среди других критериев или информации.

расквитаться

- Многократная государственная регистрация и лицензионные обязательства избегаются.

- Операционные риски и судебные разбирательства находятся под контролем участников.

- Развитие устойчивого покрытия и рынка доходов

- Устранение рыночных остатков.

- Страховые брокеры освобождены из положений о контрассигнации.

- Без оплаты аванса.

- Услуги широкополосного доступа

Downsides

- Страхование ответственности является единственной связанной опасностью.

- Риски, не входящие в его собственную единую группу, не могут быть зафиксированы в письменной форме.

- Проблемы с участниками, не полностью соблюдающими правила подтверждения финансовой ответственности

- Можно управлять или контролировать без необходимости фискального рейтинга.

Преимущества групп удержания рисков

Компании со значительными или необычными рисками выигрывают от индивидуального подхода к контролю убытков и методов управления рисками. Тем не менее, RRG имеют доступ к рынкам перестрахования, что может помочь сохранить покрытие ответственности доступным. И в отличие от традиционной страховки, дает больше контроля над программой, при этом работать во многих штатах тоже не проблема.

- Адекватный программный контроль

- Операции с несколькими состояниями

- Доступ к рынкам перестрахования

- Страхователи скорее контролируют прибыль поставщик страховых услуг.

- Индивидуальные процедуры контроля убытков и управления рисками для отдельных

- Надежный поставщик страхования ответственности по разумной цене.

- Дивиденды для лиц с хорошим убыточным опытом

- Невосприимчив ко многим государственным требованиям

- Постоянные компенсации

- Длительная стабильность скорости.

Примеры удержания риска

Ниже приведены несколько случаев или примеров удержания риска.

- Повреждение внешней кровельной системы над навесом является типичным примером риска, на который может согласиться корпорация. Однако вместо того, чтобы просто приобрести страховое покрытие для финансирования замены крыши сарая, корпорация может предпочесть откладывать средства на ее окончательную замену.

- Если корпорация не осознает, что имеет дело со стратегией передачи рисков, она может предположить полное удержание. Корпорация в этом отношении может попасть под незастрахованную по умолчанию, потому что она не получила страховку и не знала, что может. И в этом сценарии сохранение такого риска выглядит лучшим выходом для корпорации.

- Другой пример: когда владельцы бизнеса могут принять это решение из-за высокой частоты мелких убытков или невозможности получить адекватное страховое покрытие. Это часто называют «принудительным удержанием риска», когда риск не подлежит страхованию, освобождается от планов страхования или в ситуации, когда обязательства намного меньше франшиз по страховым полисам.

- Убытки для бизнеса, такие как кража или кража со взломом, могут быть возмещены из собственного кармана, что дешевле, чем покупка и поддержание страхового покрытия. Однако, по данным Института страховой информации (III), покрытие убытков происходит, когда владелец бизнеса решает, что, возможно, стоимость покрытия убытков намного меньше, чем стоимость страхового покрытия.

Однако есть несколько других способов, с помощью которых вы можете подходить к рискам и обрабатывать их, а не удерживать риски.

№1. Избегание

Это связано с изменением политики компании и руководства для устранения опасностей. Эта политика, когда она используется, является разумной политикой для сдерживания более крупных опасностей, которые могут оказать существенное влияние на корпорацию или бизнес-проект.

№2. Передача

Это процесс перекладывания рисков на другую сторону, например, в случае страхования. Вы можете эффективно передавать риски от застрахованного к страховщику через страховые полисы. Эта концепция, также известная как разделение рисков, применима к предприятиям с участием многочисленных партнеров.

№3. Смягчение

Смягчение — это процесс уменьшения воздействия риска, и это наиболее распространенный вид. Как правило, это включает в себя ограничение воздействия риска, чтобы в случае возникновения проблемы ее было легче решить.

№ 4. Эксплуатация

Хорошие риски, которые являются положительными показателями бизнеса, сохраняются и используются. Например, расширение бизнеса может потребовать найма дополнительных сотрудников, чем вы и воспользуетесь.

Что означает удержание в управлении рисками?

Принятие на себя риска утраты или повреждения называется удержанием. Это описывает, как организация, обычно бизнес, управляет своим риском. Вместо того, чтобы передавать риск страховщику, компания, которая поддерживает риск, берет его на себя.

Что такое передача риска и удержание риска?

Сохранение риска — это выбор, сделанный отдельным лицом или организацией, принять на себя ответственность за конкретный риск, с которым оно сталкивается, вместо того, чтобы передать риск страховой компании путем получения страховки.

Принятие риска — это то же самое, что его удержание?

Когда компания или лицо осознает, что возможный ущерб от риска недостаточно значителен, чтобы оправдать затраты денег, чтобы избежать его, это называется принятием риска или принятием риска. Это компонент управления рисками, который часто называют «удержанием риска» и часто встречается в мире бизнеса или инвестиций.

Заключение

Основная цель групп по удержанию рисков – решить трудности, с которыми могут столкнуться некоторые фирмы при получении страховки ответственности. Группы удержания рисков выгодны, потому что они предлагают этим организациям вариант на рынке. Однако организациям по удержанию рисков необходимо часто предлагать более подробную финансовую ситуацию, чтобы продемонстрировать свою стабильность. С другой стороны, франшизы, доплаты или самострахование являются примерами или случаями удержания риска.

Часто задаваемые вопросы

В чем разница между кэптивом и группой удержания риска?

Кэптивные страховые компании могут иметь местонахождение (или штаб-квартиру) в любой точке мира, в то время как RRG могут быть зарегистрированы только в Соединенных Штатах. Это создает особые проблемы для компаний, ведущих бизнес на международном уровне, поскольку законодательство RRG применяется только в США и не может распространяться за пределы США.

Что такое цикл управления рисками?

Говоря о стратегии управления рисками, можно выделить 4 основных этапа процесса управления рисками: Идентифицировать риск. Оцените риск. Относитесь к риску. Отслеживайте и сообщайте о риске.

Какие 5 стратегий управления рисками?

Базовая стратегия управления рисками — предотвращение, удержание, совместное использование, передача, а также предотвращение и сокращение потерь.

Являются ли доплаты примерами удержания риска?

Примеры удержания риска; D Доплаты. Премии. Удержание — это запланированное принятие риска или принятие ответственности за убытки застрахованным путем использования франшиз, доплат или самострахования.

Статьи по теме

- КОЭФФИЦИЕНТ УДЕРЖАНИЯ: как его рассчитать на примерах

- Партнерская программа Jumia: руководство по началу работы (обновлено!)

- ФОКУС-ГРУППА: определение и подробное руководство по проведению обсуждения в фокус-группе

- 15 лучших стратегий удержания клиентов, которые увеличивают прибыль (руководство)

- Маркетинг отношений: руководство от Аризоны (+ бесплатные советы)

Совершенно

недостаточно просто проанализировать

ситуацию, выявить угрозу и рассчитать

ее величину, требуется еще снизить

величину риска и его стоимость.

Используемые для снижения риска

методы можно разделить на две группы:

-

Общие методы –

пригодные для снижения многих видов

риска. -

Специальные

(дополнительные) методы – нацеленные

на снижение определенного вида рисков.

К общим методам

можно отнести, например, такие, как

средства разрешения рисков и приемы

снижения степени риска. К специальным

методам можно отнести, например, такие:

пошаговое дробление, бифуркация, гашения

частных рисков.

Средствами

разрешения рисков являются:

-

избежание риска

– означает простое уклонение от

мероприятия, связанного с риском,

что, однако, для инвестора зачастую

означает отказ от прибыли; -

удержание риска

– это оставление риска за инвестором,

т.е. на его ответственности, для удержания

риска разрабатывается система

профилактических мер, которая должна

снизить вероятность возникновения

таких рисков; так, например, инвестор,

вкладывая венчурный капитал, заранее

уверен, что он сможет за счет собственных

средств покрыть возможную потерю

капитала; -

передача риска

означает, что инвестор передает

ответственность за риск кому-то

другому, например, страховой компании.

Высокая степень

финансового риска приводит к активному

поиску путей ее искусственного снижения.

Снижение

степени риска

– это сокращение вероятности и объема

возможных потерь. Для снижения

степени риска применяются различные

приемы. Наиболее распространенными

являются:

-

диверсификация;

-

приобретение

дополнительной информации о выборе и

результатах; -

лимитирование;

-

резервирование

средств (самострахование); -

объединение риска

или страхование; -

распределение

риска; -

хеджирование;

-

приобретение

контроля над деятельностью в смежных

или связанных областях (поглощение).

Диверсификация

представляет собой процесс распределения

капитала между различными объектами

вложения, которые непосредственно

не связаны между собой. Диверсификация

позволяет избежать части риска при

распределении капитала между

разнообразными видами деятельности.

Например, приобретение инвестором

акций пяти разных акционерных обществ

вместо акций одного общества

пятикратно увеличивает вероятность

получения им среднего дохода и

соответственно в пять раз снижает

степень риска. Диверсификация является

наиболее обоснованным способом

снижения степени финансового риска и

требует относительно меньших издержек

по сравнению, с другими приемами.

Диверсификация

– это рассеивание инвестиционного

риска. Однако она не может свести

инвестиционный риск к нулю. Это связано

с тем, что на предпринимательство и

инвестиционную деятельность

хозяйствующего субъекта оказывают

влияние внешние факторы, которые не

связаны с выбором конкретных объектов

вложения капитала, и, следовательно,

на них не влияет диверсификация.

Внешние факторы воздействуют на весь

финансовый рынок, т.е. они влияют на

деятельность всех инвестиционных

институтов, банков, финансовых компаний,

а не на отдельные хозяйствующие субъекты.

К внешним факторам относятся процессы,

происходящие в экономике страны в

целом, военные действия, гражданские

волнения, инфляция и дефляция, изменение

учетной ставки Центрального Банка,

изменение процентных ставок по

депозитам и кредитам в коммерческих

банках, а также многое другое. Риск,

обусловленный этими процессами, нельзя

уменьшить с помощью диверсификации.

Таким образом, финансовый риск состоит

из двух составляющих: диверсифицируемого

и недиверсифицируемого рисков.

Диверсифицируемый риск, называемый

еще несистематическим, может быть

устранен путем его рассеивания, т.е.

диверсификацией. Недиверсифицируемый

риск, называемый еще систематическим,

не может быть уменьшен диверсификацией.

Причем исследования показывают, что

расширение объектов вложения капитала,

т.е. рассеивание риска, позволяет легко

и значительно уменьшить объем риска.

Поэтому основное внимание следует

уделять уменьшению степени

недиверсифицируемого риска.

Диверсификация

представляет собой процесс распределения

инвестируемых средств между различными

объектами вложения, которые

непосредственно не связаны между собой.

Так, например, вкладывая деньги в

акции одной компании, инвестор оказывается

зависимым от колебаний ее курсовой

стоимости. Если он вложит свой капитал

в акции нескольких компаний, то

эффективность также будет зависеть от

курсовых колебаний, но только не каждого

курса, а усредненного. Средний же курс,

как правило, колеблется меньше, поскольку

при повышении курса одной из ценных

бумаг курс другой может понизиться (и

наоборот), и колебания могут взаимно

погаситься. Примером диверсификации

может служить хранение свободных

денежных средств в разных банках.

Диверсификация является эффективным

способом снижения рисков в процессе

управления портфелем ценных бумаг.

Вместе с тем этот метод имеет значительно

более широкую область эффективного

применения и может использоваться в

различных сферах предпринимательской

деятельности. Так, например, для

снижения риска потерь, связанных с

падением спроса на определенный вид

продукции: промышленное предприятие

осваивает и осуществляет выпуск разных

видов продукции; строительная фирма

наряду с основным видом работ выполняет

вспомогательные и сопутствующие работы,

а также принимает меры, позволяющие

максимально быстро переориентироваться

на выпуск других видов строительной

продукции и т.п. В страховом бизнесе

примером диверсификации является

расширение страхового поля. Так

страхование, например, урожая, строений

и т.п. на небольшом пространстве (в

случае наступления, урагана и т.п.),

может привести к необходимости выплаты

больших страховых сумм. Увеличение

страхового поля уменьшает вероятность

одновременного наступления страхового

события. Примерами диверсификации

в целях снижения банковских рисков

могут быть: выдача кредитов более

мелкими суммами большему количеству

клиентов при сохранении общего объема

кредитования; образование валютных

резервов в разной валюте в целях

уменьшения потерь в случае падения

курса одной из валют; привлечение

депозитных вкладов, ценных бумаг более

мелкими суммами от большего числа

вкладчиков и т.п. Выход за пределы рынка

одной страны может уменьшить колебания

спроса, а соответствующее увеличение

клиентов уменьшает уязвимость проекта

(деятельность) при потере одного или

нескольких клиентов.

Следует отметить,

что не любое разнообразие акций, товаров,

услуг, клиентов и т.п. приводит к снижению

риска. Диверсификация путем

приобретения акций указанных компаний

бесполезна, т.к. их эффективность будет

зависеть от одних и тех же факторов.

Важным условием эффективности принимаемых

мер является независимость объектов

вложения капитала. Так, например, при

планировании разнообразия в целях

снижения риска желательно выбирать

производство таких товаров (услуг),

спрос на которые изменяется в

противоположных направлениях, то есть,

при увеличении спроса на один товар

спрос на другой предположительно

уменьшается, и наоборот. Из курса

математической статистики известно,

что такая взаимосвязь между

рассматриваемыми показателями носит

название отрицательной (обратной)

корреляции. Здесь следует помнить, что

диверсификация является способом

снижения несистематического риска.

Как отмечалось, посредством

диверсификации не может быть сокращен

систематический риск, который обусловлен

общим состоянием экономики и связан с

такими факторами, как: война, инфляция,

глобальные изменения налогообложения,

изменения денежной политики и т.п.

Своеобразной

формой диверсификации является

аутсорсинг, под которым понимают

передачу фирмой на постоянной основе

части своих предпринимательских функций

другой специализированной организации

за договоренную оплату, например,

доставка товара, реклама, рекрутинг,

охрана, страхование и др. Аутсорсинг –

это один из методов снижения степени

риска. Сторонней организации поручается

выполнение определенных задач,

бизнес-функций или бизнес-процессов,

обычно не являющихся частью основной

деятельности компании, но, тем не менее,

необходимых для полноценного

функционирования бизнеса. Под понятие

аутсорсинга не подпадают одноразовые

работы, выполняемые подрядчиком по

контрактам или субконтрактам. Например,

строительная фирма поручает вести

бухгалтерский учет на своем предприятии

сторонней организации за определенное

вознаграждение. Таким образом, с одной

стороны, строительная фирма не тратит

денежные средства на содержание штата

бухгалтерии, организацию рабочих

мест для нее и прочие расходные материалы.

А, с другой стороны, появляются свободные

денежные средства, которые можно

вложить в целенаправленное расширение

бизнеса.

Информация играет

важную роль в риск-менеджменте.

Финансовому менеджеру часто приходится

принимать рисковые решения, когда

результаты вложения капитала не

определены и основаны на ограниченной

информации. Если бы у него была более

полная информация, то он мог бы сделать

более точный прогноз и снизить риск.

Это делает информацию товаром, причем

очень ценным. Грамотный инвестор всегда

готов оплатить дополнительную

информацию. Поиск и получение необходимой

информации – способствуют снижению

риска. Большинство ошибочных решений

связано с недостатком информации.

Получение ее может значительно снизить

величину риска. Информация – редкое

благо, за которое приходится платить,

иногда – достаточно дорого. И потому,

чтобы принять решение о покупке

необходимой информации, следует

сравнивать ожидаемые выгоды с ожидаемыми

предельными издержками. Если ожидаемая

выгода от покупки информации не превышает

ожидаемых предельных издержек, то

такую информацию целесообразно

приобрести. Если, наоборот, то от покупки

лучше воздержаться – дешевле будет

сделать некоторые ошибки.

Лимитирование

представляет собой установление системы

ограничений, как сверху, так и снизу,

способствующей уменьшению степени

риска. В предпринимательской деятельности

лимитирование применяется чаще

всего при продаже товаров в кредит,

предоставлении займов, определении

сумм вложения капиталов и т.п. В первую

очередь это относится к денежным

средствам – установление предельных

сумм расходов, кредита, инвестиций и

т.п. Так, например, ограничение размеров

выдаваемых кредитов одному заемщику

позволяет уменьшить потери в случае

невозврата долга. Примером лимитирования

является установление высшего размера

(лимита) суммы, которую страховщик может

оставить на собственном удержании.

Превышение этой суммы влечет за собой

отказ от страхования или необходимость

использования таких форм, как

сострахование или перестрахование.

Применяются и другие виды ограничений,

например: по срокам (заемных средств,

инвестиций и т.п.), по структуре (доле

отдельных затрат в общем объеме, доле

каждого вида ценных бумаг в общей

стоимости портфеля, доле льготных акций

в общем объеме выпуска и т.д.), по темпам

возврата финансовых средств (установление

минимального уровня доходности проекта)

и др.

Резервирование

средств

(самострахование) означает, что

предприниматель предпочитает

подстраховаться сам, а не покупать

страховой полис в страховой компании.

Тем самым он экономит на затратах по

страхованию. Самострахование представляет

собой децентрализованную форму создания

натуральных и денежных фондов

непосредственно внутри коммерческой

компании. Создание предпринимателем

обособленного фонда возмещения возможных

убытков в производственно-торговом

процессе выражает сущность самострахования.

Основная задача самострахования

заключается в оперативном преодолении

временных финансовых затруднений,

например, фермеры и другие субъекты

сельского хозяйства создают натуральные

страховые фонды: семенной, фуражный и

др. Их создание вызвано вероятностью

наступления неблагоприятных климатических

и природных условий. Резервные

денежные фонды создаются на случай

покрытия непредвиденных расходов,

кредиторской задолженности и т.д.

Акционерные

общества и предприятия с участием

иностранного капитала обязаны в

законодательном порядке создавать

резервный фонд в размере не менее 15% и

не более 25% от уставного капитала.

Акционерное общество зачисляет в

резервный фонд также эмиссионный

доход, т.е. сумму разницы между продажной

и номинальной стоимостью акций,

вырученной при их реализации по цене,

превышающей номинальную стоимость.

Эта сумма не подлежит какому-либо

использованию или распределению,

кроме случаев реализации акций по цене

ниже номинальной стоимости. Резервный

фонд акционерного общества используется

для финансирования непредвиденных

расходов, в том числе также на выплату

процентов по облигациям и дивидендов

по привилегированным акциям в случае

недостаточности прибыли для этих целей.

Самострахование

целесообразно в тех случаях, когда

затраты на резервирование средств

меньше, чем стоимость страховых взносов

при страховании. Резервирование средств

является децентрализованной формой

создания резервных фондов непосредственно

в хозяйствующем субъекте. В мировой

практике подобные фонды денежных

средств получили название оценочных

резервов. Можно выделить шесть типов

оценочных резервов, применяемых в

экономике и бухгалтерском учете развитых

стран:

-

Оценочные резервы,

предназначенные для возмещения риска

коммерческого характера (резервы для

споров и тяжб, по гарантиям, данным

покупателям, для возмещения торговых

и судебных штрафов, на возмещение

потерь при колебании курса валют и

др.). Как правило, создание подобных

оценочных резервов регламентируется

соответствующими отраслями права и

уставами предприятий. -

Оценочные резервы

гарантийного типа (резерв по гарантийному

обслуживанию покупателей, резерв по

гарантийным обязательствам, учитываемым

в балансе или за балансом) не получили

широкого распространения в мировой

практике, а нашли применение лишь в

России и некоторых других странах. -

Оценочные резервы

социальной направленности (резервы

на случай увольнения работников,

пенсионные резервы) в настоящее

время создаются в большинстве стран

рыночной экономики. -

Фискальные резервы

для обеспечения регулярности налоговых

платежей в бюджет. Подобная форма

налоговых платежей позволяет предприятиям

выбирать наиболее выгодное время

налоговых платежей, используя механизм

учетной политики. В России подобные

резервы не регламентированы. -

Оценочные резервы

юридического характера. Применяютсяв

экономике Японии и относятся к сфере

межгосударственныхкоммерческих

споров между японской фирмой и

корпорациейдругой страны.

-

Оценочные резервы

учетного характера, обеспечивающие

равномерное по периодам формирование

себестоимости, используются в России

и некоторых других странах. Все резервы

такого типа создаются за счет

себестоимости путем равномерного

формирования резервов (на непредвиденные

работы и затраты, предстоящие расходы

и т.п.) в определенном размере от заданной

базы с обязательной инвентаризацией

в конце года.

В Российской

экономической практике перечень

оценочных резервов регламентирован

законодательством, к ним относят

резервы по сомнительным долгам,

резервы под обесценение ценных бумаг

и материальных ценностей, а так же

резервы предстоящих расходов. Наличие

только указанных резервов не решает в

полной мере возникающих у хозяйствующих

субъектов проблем в процессе их

деятельности. Для обеспечения более

эффективной защиты предприятий от

различных экономических рисков

необходима резервная система,

включающая все типы оценочных резервов,

применяемых в практике экономически

развитых стран.

Объединение

риска – это

метод, направленный на снижение риска

путем превращения значительных случайных

убытков в относительно небольшие

постоянные издержки. Он лежит в основе

страхования. Болезни, стихийные бедствия,

кражи и тому подобные непредвиденные

обстоятельства связаны со значительными

расходами. Смягчить последствия этих

обстоятельств помогает страхование.

При этом страховые компании организуют

дело таким образом, чтобы сумма

выплат и требуемые затраты на организацию

процесса не превышали величины страховых

взносов. Главное условие эффективности

объединения риска при страховании

заключается в том, чтобы риски

застрахованных лиц были независимы

друг от друга. Хозяйствующие субъекты

и граждане для страховой защиты своих

имущественных интересов имеют право

создавать общества взаимного страхования.

Страхование риска является наиболее

важным и самым распространенным приемом

существенного снижения степени риска.

Страхование риска есть по существу

передача определенных рисков страховой

компании за соответствующую плату.

Выигрышем страхователя является

отсутствие непредвиденных ситуаций в

обмен на некоторое снижение

прибыльности застрахованной сделки.

Распределение

риска – это

метод, при котором риск вероятного

ущерба делится между всеми участниками

таким образом, что возможные потери

каждого относительно не велики. Именно

благодаря использованию данного подхода

финансово-промышленные группы не

боятся идти на значительный риск

финансирования крупных проектов и

новых научных разработок. Распределение

риска осуществляется в процессе

подготовки плана проекта и контрактных

документов. Как правило, ответственность

за конкретный риск возлагают на ту

сторону, по чьей вине или в зоне чьей

ответственности может произойти

событие, могущее вызвать потери.

Естественно, каждая из сторон при этом

свои потери старается минимизировать,

принимая необходимые меры. Распределение

риска позволяет успешно решать крупные

государственные и научно-хозяйственные

задачи.

Хеджирование

(от англ. – ограждать) используется в

банковской, биржевой и коммерческой

практике для обозначения различных

методов страхования валютных рисков.

Так, в современной книге «Деньги,

банковское дело и денежно-кредитная

политика» этому термину дается следующее

определение: «Хеджирование – система

заключения срочных контрактов и сделок,

учитывающая вероятностные в будущем

изменения обменных валютных курсов и

преследующая цель избежать неблагоприятных

последствий этих изменений». В

отечественной литературе термин

«хеджирование» стал применяться в

более широком смысле как страхование

рисков от неблагоприятных изменений

цен на любые товарно-материальные

ценности по контрактам и коммерческим

операциям, предусматривающим поставки

(продажи) товаров в будущих периодах.

Контракт, который служит для страховки

от рисков изменения курсов (цен), носит

название «хедж» (англ. hedge – изгородь,

ограда). Хозяйствующий субъект,

осуществляющий хеджирование, называется

«хеджер». Существуют две принципиально

разных операции: хеджирование на

повышение и хеджирование на понижение.

Хеджирование

на повышение,

или хеджирование покупкой, представляет

собой биржевую операцию по покупке

срочных контрактов или опционов. Хедж

на повышение применяется в тех случаях,

когда необходимо застраховаться от

возможного повышения цен (курсов) в

будущем. Он позволяет установить

покупную цену намного раньше, чем был

приобретен реальный товар. Предположим,

что цена товара (курс валюты или ценных

бумаг) через три месяца возрастет, а

товар будет нужен именно через три

месяца. Для компенсации потерь от

предполагаемого роста цен необходимо

купить сейчас по сегодняшней цене

срочный контракт, связанный с этим

товаром, и продать его через три месяца

в тот момент, когда будет приобретаться

товар. Поскольку цена на товар и на

связанный с ним срочный контракт

изменяется пропорционально в одном

направлении, то купленный ранее контракт

можно продать дороже почти на столько

же, на сколько возрастет к этому времени

цена товара. Таким образом, хеджер,

ведущий хеджирование на повышение,

страхует себя от возможного роста цен

в будущем.

Хеджирование

на понижение,

или хеджирование продажей – это биржевая

операция с продажей срочного контракта.

Хеджер, осуществляющий хеджирование

на понижение, предполагает совершить

в будущем продажу товара, и поэтому,

продавая на бирже срочный контракт или

опцион, он страхует себя от возможного

снижения цен в будущем. Предположим,

что цена товара (курс валюты, ценных

бумаг) через три месяца снижается, а

товар нужно будет продавать через три

месяца. Для компенсации предполагаемых

потерь от снижения цены хеджер продает

срочный контракт сегодня по высокой

цене, а при продаже своего товара

через три месяца, когда цена на него

упала, покупает такой же срочный контракт

по снизившейся (почти настолько же)

цене. Таким образом, хедж на понижение

применяется в тех случаях, когда товар

необходимо продать позднее.

Хеджер стремится

снизить риск, вызванный неопределенностью

цен на рынке, с помощью покупки или

продажи срочных контрактов. Это дает

возможность зафиксировать цену и

сделать доходы или расходы более

предсказуемыми. При этом риск, связанный

с хеджированием, не исчезает. Его берут

на себя спекулянты, т.е. предприниматели,

идущие на определенный, заранее

рассчитанный риск. Спекулянты на рынке

срочных контрактов играют важную роль.

В надежде на получение прибыли при игре

на разнице цен, принимая на себя риск,

они исполняют роль стабилизатора цен.

При покупке срочных контрактов на бирже

спекулянт вносит гарантийный взнос,

которым и. определяется величина риска

спекулянта. Если цена товара (курс

валюты, ценных бумаг) снизилась, то

спекулянт, купивший ранее контракт,

теряет сумму, равную гарантийному

взносу. Если цена товара возросла, то

спекулянт возвращает себе сумму, равную

гарантийному взносу, и получает

дополнительный доход от разницы в ценах

товара и купленного контракта.

Приобретение

контроля над деятельностью в смежных

или связанных областях (поглощение)

состоит в признании ущерба и отказе от

его страхования. К поглощению прибегают,

когда сумма предполагаемого ущерба

незначительно мала и ею можно пренебречь.

При выборе конкретного средства

разрешения финансового риска инвестор

должен исходить из следующих принципов:

-

нельзя рисковать

больше, чем это может позволить

собственный капитал; -

нельзя рисковать

многим ради малого; -

следует предугадывать

последствия риска.

Применение на

практике этих принципов означает, что

всегда необходимо рассчитать

максимально возможный убыток по данному

виду риска, потом сопоставить его с

объемом капитала предприятия,

подвергаемого данному риску, и затем

сопоставить весь возможный убыток с

общим объемом собственных финансовых

ресурсов. И только сделав последний

шаг, возможно, определить, не приведет

ли данный риск к банкротству предприятия.

В качестве

специальных методов снижения риска

можно привести ряд примеров.

Эффективным

является метод управления рисками,

суть которого заключается в

последовательной нейтрализации каждого

отдельного риска в частном порядке.

Распространенный

метод снижения рисков – пошаговое

разделение инвестиций на этапы.

Понятно, что хочется получить сразу

как можно больше денег, всегда лучше,

когда есть деньги в запасе. А инвестор

старается дать минимум. Во-первых, он

предпочитает делать инвестиции

этапами, чтобы обезопасить себя (со

временем ему становится все ясней,

насколько эффективно развивается

фирма), а, во-вторых, старается дать

поменьше денег, так как согласно

первой объективной реальности рынка

капиталов «Инвестируемые сейчас

деньги – дороже инвестируемых в

будущем» (см., например, [16]; [29] и [38]).

Это очень разумный

способ обойти риск или, во всяком

случае, существенно снизить его

стоимость.

При решении любой

задачи существенно повышает вероятность

положительного исхода использование

принципа бифуркации (от лат. bis –

дважды и furka – вилы, что означает

раздвоение, разделение или разветвление

чего-либо в двух направлениях).

Рассмотрим принципиально возможные

пути решения любой требуемой

актуальной задачи.

Путь первый.

Решение определяется исполнением

событий по схеме, представленной на

рис. 23.1 а.

При этом вероятность Р положительного

исхода решения задачи для независимых

событий в такой схеме определяется

из выражения:

n

∏ Pi

.

(23.1)

i=1

Для наглядности

дальнейшего изложения и последующих

выводов примем следующие условные

ограничения:

-

вероятность Pi

положительного исхода на каждом из

этапов схемы рис. 23.1, а – равновелика

и, следовательно, правомерно

выражение:

pi

=

p1=

p2

= p3

= …= pn;

(23.2)

-

значение Pi

в относительных единицах примем равным

0,5. Тогда выражение (23.1) примет вид:

Р = (0,5)ⁿ .

(23.3)

Рис. 23.1. Расчетные

схемы последовательного (а),

параллельного (б),

последовательно-параллельного (в)

и бифуркационного (г)

решений задачи

Для решения

поставленной задачи наверняка потребуются

на каждом этапе финансовые затраты Зi,

а для решения всей задачи целиком

понадобятся затраты З, которые можно

вычислить по формуле:

n

З = ∑

Зi

= Зi

× n,

(23.4)

i=1

где n

– номер расчетного этапа.

Для наглядности

дальнейшего изложения и последующих

выводов примем условное ограничение:

Зi

= З1=

З2

= З3 =

…= Зn.

(23.5)

Учитывая (23.2),

(23.3), (23.4) и (23.5), проведем соответствующие

вычисления для n

= 5. Полученные результаты представлены

в табл. 23.1.

Таблица 23.1

|

№ Этапа |

Вероятность |

Накопленная |

|

1 |

0,5 |

З1 |

|

2 |

0,25 |

З1 |

|

3 |

0,125 |

З1 |

|

4 |

0,0625 |

З1 |

|

5 |

0,03125 |

З1 |

Из табл. 23.1 следует,

что с ростом числа этапов исполнения

в последовательной цепочке падает

вероятность положительного исхода

искомого решения при существенном

возрастании требуемых затрат.

Путь второй.

Используем схему, представленную на

рис. 23.1, б.

Для такой схемы независимых событий

из теории вероятностей следует, что:

n

Р = 1 –

∏ (1 – pi).

(23.6)

i=1

Если pi

= 0,5, тогда выражение (23.6) принимает вид:

Р = 1 — [ (1 — pi

)ⁿ] = 1 – (0,5)ⁿ.

(23.7)

Проведем

соответствующие вычисления для схемы

рис. 23.1, б.

Полученные результаты представлены в

табл. 23.2. Из этой таблицы видно, что

с ростом числа параллельных путей

вероятность положительного исхода

повышается дробно, затраты при этом

растут кратно, с прибавлением каждой

новой параллельной цепочки величина

прироста вероятности положительного

исхода все менее ощутима, а темп

нарастания – резко падает.

На рис. 23.1, в

представлена гипотетическая схема

решения поставленной задачи, которая

состоит из последовательных этапов

и параллельных цепочек. Число

представленных на рис. 23.1, в

элементов специально гипертрофированно

для повышения наглядности получаемых

выводов приведенного анализа.

Таблица 23.2

|

№ Цепочки |

Вероятность |

Прирост |

Накопленная |

|

1 |

0,5 |

— |

З1 |

|

— |

0,25 |

+ Зi |

|

|

2 |

0,75 |

— |

З1 |

|

— |

0,125 |

+ Зi |

|

|

3 |

0,875 |

— |

З1 |

|

— |

0,0625 |

+ Зi |

|

|

4 |

0,9375 |

— |

З1 |

|

— |

0,03125 |

+ Зi |

|

|

5 |

0,96875 |

— |

З1 |

Используя показанные

выше расчетные зависимости для схемы

рис.23.1, в,

получим результаты, представленные в

табл. 23.3.

Таблица 23.3

|

№ Цепочки |

Вероятность |

Накопленная |

|

1 |

0,9687500000 |

Зi |

|

2 |

0,9990234375 |

Зi |

|

3 |

0,9999694825 |

Зi |

|

4 |

0,9999994633 |

Зi |

|

5 |

0,9999999702 |

Зi |

Из табл.23.3 видно,

что при использовании схемы рис. 23.1, в

с ростом числа параллельных путей

вероятность положительного исхода

наращивается крайне медленно, а требуемые

затраты, напротив, растут архи быстро.

Приведенные в

таблицах показатели наглядно доказывают

экономическую целесообразность

использования принципа бифуркации

(см. рис. 23.1 г)

при решении предпринимательских задач,

особенно важных и выгодных.

Конечно, в изложенные

финансовые соображения могут вносить

свои коррективы иные требования,

например, политические, моральные,

жизнеобеспечения и другие. Кроме того,

на окончательное решение выбора

используемой схемы влияет соотношение

абсолютных значений требуемых затрат

и получаемого при этом выигрыша.

Однако в повседневной работе бизнесмена

целесообразно применять принцип

бифуркации, как наиболее эффективный

(достаточно высокое значение вероятности

Р при относительно небольших величинах

затрат З).

Разумеется, что

описанные выше общие и специальные

методы снижения риска могут применяться

по необходимости в различных

ситуациях. Деловая практика отработала

использование определенных методов

для решения типично складывающихся

ситуаций. Рассмотрим в качестве примеров

способы снижения отдельных видов

рисков.

-

Кредитный риск.

Даже устойчивые предприятия могут

столкнуться со временным снижением

доходов из-за краткосрочного падения

спроса на их товары и услуги и т.п.

Поэтому без кредитования основной

деятельности или капитальных вложений

невозможно существование предприятий

в рыночной экономике. Для предупреждения

этого риска обычно используют такие

способы: регулярную оценку

платежеспособности предприятия;

уменьшение размеров получаемых

кредитов; страхование кредитов;

устойчивое обеспечение кредита;

заключение постоянных кредитных

договоров вместо получения разовых

кредитов и т.п. -

Процентный

риск. Методы

снижения процентного риска, с одной

стороны, подобны методам снижения

кредитного риска, с другой стороны,

подобны методам снижения риска

финансовых инвестиций – свопам,

фьючерсным контрактам, опционам и т.д. -

Налоговый риск.

При управлении налоговым риском

используются – планирование,

прогнозирование и организационные

меры. Для оптимизации налогообложения

следует использовать все законные

способы, включая консультации опытных

аудиторов и упущения в действующей

законодательной базе. -

Валютный риск.

Снижение валютного риска могут

обеспечить такие приемы: получение

кредитов в различных валютах, форвардные

контракты, страхование валютного риска

(передача всего риска страховой

организации), ускорение оборота валюты,

работа с несколькими видами валюты

(диверсификация) и, конечно,

использование валютных опционов,

фьючерсов, форвардных контрактов

и т.п., включая хеджирование. -

Инвестиционный

риск. Под

инвестициями принято понимать

использование капитала в двух

направлениях: реальные инвестиции

(вложение средств в материальные

активы) и финансовые инвестиции

(вложение средств в ценные бумаги).

Инвестиционный риск всегда сопутствует

выбору вариантов, а выбор вариантов

вложений всегда связан со значительной

неопределенностью, т.е. возникает

так называемый риск нежизнеспособности

проекта. При этом следует максимально

снизить влияние других видов рисков:

кредитного, валютного и т.д. Для решения

этой задачи следует количественно

определить общую величину финансового

риска на основе сравнения альтернативных

вариантов. -

Риск финансовых

инвестиций

является разновидностью инвестиционных

рисков. Под риском финансовых инвестиций

понимают риск инвестирования денег в

ценные бумаги (поскольку они

составляют в рыночной экономике большую

долю финансовых инвестиций),

вероятность получения убытков или

недополучения ожидаемого дохода от

этих операций. Осуществляя финансовые

инвестиции, предприятие преследует

одну цель – получить доход, приумножить

капитал или хотя бы сохранить его на

прежнем уровне. Объем убытка при прямых

инвестициях, как правило, равен объему

венчурного капитала. При портфельных

инвестициях (покупке ценных бумаг в

целях получить от них доход в дальнейшем)

объем убытка обычно меньше суммы

затраченного капитала. Соотношение

максимально возможного объема убытка

и объема собственных финансовых

ресурсов инвестора представляет

собой степень риска. -

Риск портфельных

инвестиций.

Инвестиционный портфель – это набор

инвестиционных инструментов, теоретически

портфель может состоять из любых

активов: вложений в недвижимость,

землю, ценные бумаги, валюту, банковские

депозиты и т.п. Вложение в любой

инструмент несет в себе риски (вплоть

до возможности потерять первоначальный

капитал). Составление конкретного

портфеля может преследовать достижение

различных целей, например, обеспечение

наивысшей отдачи при заданном уровне

риска или, наоборот, обеспечение

наименьшего риска при заданном уровне

отдачи. Однако поскольку портфельные

инвесторы занимаются более или

менее долгосрочными инвестициями

и управляют довольно крупным по величине

капиталом, то в условиях нестабильной

экономики наиболее вероятна задача

максимального снижения риска при

сохранении стабильного уровня дохода.

Весь совокупный

риск делится на систематический и

несистематический. Несистематический

риск является индивидуальным для каждой

ценной бумаги и включает в себя:

-

риск, связанный

с финансовым состоянием эмитента; -

риск ликвидности,

то есть риск, связанный с невозможностью

продать актив в нужный момент по

приемлемой цене; -

случайный риск,

связанный с форс-мажорными

обстоятельствами.

Портфельный

инвестор может свести такой риск к

минимуму путем диверсификации

портфеля, то есть формирования его с

помощью различных финансовых инструментов.

Из опыта известно, что при наличии

в портфеле 8–20 различных бумаг риск

будет существенно снижен, однако,

дальнейшее увеличение количества

бумаг уже не окажет на него такого

влияния.

Более сложной

проблемой является снижение так

называемого систематического риска,

то есть риска событий, способных повлиять

в целом на рынок, например, снижение

процентных ставок Центробанком. Однако

возможно минимизировать, как

систематический, так и несистематический

риски с помощью хеджирования.

-

Инновационный

риск.

Инновационная деятельность в большей

степени, чем другие виды деятельности,

сопряжена с риском, так как отсутствует

гарантия благополучного результата.

В крупных организациях этот риск,

однако, значительно меньше, так как

перекрывается масштабами обычной

хозяйственной деятельности

(отлаженной и чаще всего диверсифицированной).

В отличие от крупных, малые организации

более подвержены риску. Такое

положение обусловлено, помимо

особенностей самой инновационной

деятельности, высокой зависимостью

малых организаций от изменений

внешней среды.

Риск инновационной

деятельности тем выше, чем более

локализован инновационный проект,

если же таких проектов много, и они в

отраслевом плане рассредоточены, риск

минимизируется, и вероятность успеха

возрастает. При этом прибыль от

реализации успешных инновационных

проектов настолько велика, что покрывает

затраты по всем остальным неудавшимся

разработкам. В общем виде, риск в

инновационной деятельности можно

определить как вероятность потерь,

возникающих при вложении организацией

средств в производство новых товаров

и услуг, в разработку новых техники и

технологий, которые, возможно, не найдут

ожидаемого спроса на рынке, а также при

вложении средств в разработку

управленческих инноваций, которые не

принесут ожидаемого эффекта.

Избежать полностью

риска в инновационной деятельности

невозможно, так как инновация и риск –

две взаимосвязанных категории. Одним

из способов снижения инновационного

риска является диверсификация

инновационной деятельности, состоящая

в распределении усилий разработчиков

(исследователей) и капиталовложений

для осуществления разнообразных

инновационных проектов, непосредственно

не связанных друг с другом. Если в

результате наступления непредвиденных

событий один из проектов будет убыточен,

то другие проекты могут оказаться

успешными и будут приносить прибыль.

Однако на практике диверсификация

может не только уменьшать, но и увеличивать

риск инновационной деятельности в

случае, если предприниматель вкладывает

средства в инновационный проект в мало

знакомой области деятельности.

Передача (трансферт)

риска путем заключения контрактов –

еще один метод снижения риска инновационной

деятельности. Если проведение каких-либо

работ по инновационному проекту слишком

рискованно и величина возможного риска

неприемлема для инновационной

организации, она может передать эти

риски другой организации. Передача

риска выгодна как для стороны передающей

(трансфера), так и для принимающей

(трансфери) в случае, если:

-

потери, которые

велики для стороны, передающей риск,

могут быть незначительны для стороны,

риск на себя принимающей; -

трансфери может

находиться в лучшей позиции для

сокращения потерь или контроля над

хозяйственным риском.

Передача риска

инновационной деятельности, как правило,

производится путем заключения следующих

типов контрактов:

-

строительные

контракты (все риски, связанные со

строительством, берет на себя

строительная организация); -

аренда машин и

оборудования (лизинг); -

контракты на

хранение и перевозку грузов; -

контракты продажи,

обслуживания, снабжения (соглашение

о снабжении организации материалами,

сырьем, необходимыми для реализации

инновационного проекта, на условиях

поддержания неснижаемого остатка на

складе; аренда оборудования, используемого

для осуществления проекта, с гарантией

его технического обслуживания и

технического ремонта; гарантия

поддержания производительности или

определенных технических характеристик

используемого оборудования; договор

на сервисное обслуживание техники,

необходимой для инновационной

деятельности и др.); -

договор факторинга

(финансирование под уступку денежного

требования – передача организацией

кредитного риска позволяет получить

100% гарантию на получение всех платежей,

уменьшая таким образом кредитный риск

организации); -

биржевые сделки,

снижающие риск снабжения инновационного

проекта в условиях инфляционных

ожиданий и отсутствия надежных

оперативных каналов закупок

(приобретение опционов на закупку

товаров и услуг, необходимых для

осуществления проекта, цена на которые

в будущем увеличится – опцион

представляет собой документ, в котором

поставщик гарантирует продажу товара

по фиксированной цене в течение

определенного срока; приобретение

фьючерсных контрактов на закупку

растущих в цене товаров; фьючерс

представляет собой соглашение о

поставке товара в будущем, в котором

унифицированы практически все условия,

в частности, качество, упаковка и

маркировка, порядок рассмотрения

споров и т.д.).

Важнейшим методом

снижения рисков инновационной

деятельности является их страхование.

Страхование – система экономических

отношений, включающая образование

специального фонда средств (страхового

фонда) и его использование для преодоления

и возмещения разного рода потерь,

ущерба, вызванных неблагоприятными

событиями (страховыми случаями) путем

выплаты страхового возмещения и

страховых сумм. Страхуемый вид риска

характерен для таких чрезвычайных

ситуаций, когда существует статистическая

закономерность их возникновения, т.е.

определена вероятность убытка. С

помощью страхования инновационная

организация может минимизировать

практически все имущественные, а

также многие политические, кредитные,

коммерческие и производственные риски.

Вместе с тем страхованию, как правило,

не подлежат риски, связанные с

недобросовестностью партнеров.

Данный метод

минимизации риска имеет ряд ограничений:

-

высокий размер

страхового взноса, устанавливаемый

организацией при заключении договора

страхования; -

некоторые риски

не принимаются к страхованию (если

вероятность наступления рискового

события очень велика, страховые

организации либо не берутся страховать

данный вид риска, либо вводят непомерно

высокие платежи).

В некоторых случаях

наиболее эффективной возможностью

избежать негативных последствий

или снизить уровень риска в инновационной

деятельности являются прямые

управленческие воздействия на

возможные управляемые факторы риска.

Такие, как:

-

анализ и оценка

инновационного проекта; -

проверка

предполагаемых партнеров по

инновационному проекту; -

планирование и

прогнозирование инновационной

деятельности; -

организация

защиты коммерческой тайны; -

подбор персонала,

участвующего в осуществлении

инновационной деятельности и т.д.

Выбор конкретного

пути минимизации риска в инновационной

деятельности зависит от опыта руководителя

и возможностей инновационной

организации. Однако для достижения

более эффективного результата, как

правило, используется не один, а

совокупность методов минимизации

рисков на всех стадиях осуществления

проекта.

1

См.:

Максимцов

М. М., Игнатьева А. В., Комаров М. А. и

др. Указ. соч. С. 84.

При запуске нового бизнеса или проекта необходима подготовка к форс-мажорным ситуациям. Грамотные методы управления рисками помогут свести убытки к минимуму и не упустить прибыль даже в критической ситуации. Поэтому грамотный риск-менеджмента в финансовой сфере на вес золота. С какими рисками можно столкнуться в бизнес-среде и какие методы их «укрощения» использовать — разберемся в материале.

Методы управления рисками: сфера применения, преимущества и недостатки

При запуске нового бизнеса или проекта необходима подготовка к форс-мажорным ситуациям. Грамотные методы управления рисками помогут свести убытки к минимуму и не упустить прибыль даже в критической ситуации. Поэтому грамотный риск-менеджмент в финансовой сфере на вес золота. С какими рисками можно столкнуться в бизнес-среде и какие методы их «укрощения» использовать — разберемся в материале.

Какие риски существуют в жизни предприятия?

Чтобы управлять рисками, их вначале выявляют и измеряют. Для каждой организации набор присущих ей угроз отличается зависимо от рода деятельности, окружающей обстановки. Необходимо их идентифицировать, проанализировать, а потом подбирать подходящие методы борьбы с ними.

В зависимости от последствий выделяют 2 группы рисков:

- Чистые — приводят к убыткам в бизнесе.

- Спекулятивные — могут привести к убыткам или дополнительной финансовой прибыли.

В деятельности предприятия зачастую встречаются следующие угрозы:

- Производственные — невыполнение производственного плана в силу неблагоприятных внутренних или внешних обстоятельств;

- Кадровые — возникают при подборе персонала не отвечающего целям организации, потере ключевых сотрудников, приводят к утечке информации, ухудшению репутации, финансовым потерям;

- Коммерческие — возможные потери при закупке/реализации продукции;

- Финансовые — неосуществление организацией своих финансовых обязательств из-за задолженностей, инфляции, изменения курса валют или по каким-либо другим причинам.

- Инвестиционные — упущенные возможности, снижение сумм дивидендов, прямые убытки из-за неправильных решений, падения конъюнктуры, ненадежных должников.

Это лишь краткий перечень опасностей, которые угрожают бизнесу. В каждой сфере хозяйствования присутствуют свои специфические. Нужно знать, как их оценить и разработать стратегию реагирования.

Хотите получить навыки построения карты рисков, анализа способов реагирования на риски?

Записывайтесь на курс и пройдите обучение по собственному графику!

Курсы по стратегическому планированию

Общие методы управления рисками

Методы риск-менеджмента — это направленные действия по снижению степени существующих угроз и возможных убытков. Они работают только тогда, когда выбраны правильно. По механизму все методы делятся на 4 большие группы.

1. Уклонение: преимущества и недостатки метода

Из названия понятно, что метод уклонения предполагает избегание опасных ситуаций:

- не заключать сделки с партнерами с сомнительной репутацией;

- отказываться от сотрудничества с непроверенными организациями;

- не внедрять инновационные проекты, если существует хоть малейшая возможность неудачи.

Такая стратегия, возможно, избавит от множества непредвиденных опасностей, но она будет тормозить развитие компании и станет причиной упущения многих выгодных инвестиционных решений.

Страхование — один из популярных методов уклонения, когда ответственность за возмещение убытков передается страховой компании. Он позволяет решить вопрос неопределенности и финансовой устойчивости компании. Но у этого защитного механизма есть свои недостатки:

- невозможно застраховаться от всех угроз;

- страховые платежи вносятся, даже если опасная ситуация никогда не наступит;

- влиятельность страховых компаний ограничена, поэтому они не могут предоставить полную защиту от всех угроз.