Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Со скольки лет можно открыть брокерский счет

Теоретически открыть брокерский счет можно с 14 лет, но на практике только с 18. Почему детям сложно стать инвесторами — в статье.

В банке достаточно часто предоставляют услуги несовершеннолетним — например, дети с 14 лет могут открывать счета и оформлять дебетовые карты. Поэтому родители легко могут открывать на детей депозиты, выпускать им карты и учить самостоятельно распоряжаться деньгами. С ростом финансовой грамотности такие услуги все более востребованы. Но брокеры — другое дело.

Формально запретов инвестировать и открывать детский счет нет: в законе нигде не сказано, что можно пользоваться услугами брокера, только если человеку исполнилось 18 лет. Но по факту ребенку получить доступ к фондовому рынку — сложно и требует усилий.

Со скольки лет дети могут распоряжаться деньгами

С точки зрения финансовых прав, дети делятся на две возрастные группы: до 14 лет и с 14 до 18.

До 14 лет ребенок сам может совершать только мелкие бытовые сделки. Например, сходить в магазин и что-то купить. Такие операции не должны приносить доход, а на бирже он возможен. К тому же, по закону до 14 лет человек не несет имущественную ответственность за свои неудачные решения. Ее несут только законные представители — родитель, попечитель, опекун. Значит, все инвестиции за ребенка должны делать они.

После 14 лет человек уже имеет больше прав. Например, он может самостоятельно распоряжаться лично им заработанными деньгами. Но чужие финансы или рискованные операции возможны только с письменного согласия родителей. Это значит, что с 14 лет можно открыть инвестиционный счет. Только не все брокеры дают такую возможность. Например, в ООО «Ньютон Инвестиции» минимальный возраст для присоединения к регламенту — 18 лет.

Есть еще один усложняющий момент для биржевых сделок — органы опеки. Даже если родитель дает письменное согласие, торговля считается отчуждением чужого имущества. К тому же, это потенциальное ухудшение финансового положения ребенка, сколько бы лет ему ни было. Значит, для любой операции, включая выплату комиссий, нужно предоставить брокеру письменное согласие и опеки, и родителя. Цены на фондовом рынке на большинство активов меняются быстро и непредсказуемо, а значит подросток физически ограничен в выборе ценных бумаг.

Ограничения брокеров

Брокеры чаще всего волнуются за юридическую чистоту сделок. Поэтому они перестраховываются и не открывают счета даже эмансипированным несовершеннолетним. Брокер имеет право отказать в обслуживании инвестора без объяснения причин. Исключение — дети, которые получили ценные бумаги в наследство.

Получается, что теоретически открыть брокерский счет и внести на него деньги подросток может с 14 лет, но несовершеннолетним проводить сделки — сложно и долго. На практике брокеры просто отказывают в заключении договора, а родители дают детям использовать свои счета. Поэтому лучше всего открывать брокерский счет в 18 лет, когда ребёнок юридически признается взрослым и получает все права и обязанности.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

Акции онлайн

Акции и котировки российских и иностранных компаний онлайн в реальном времени. Цены на акции компаний, динамика и как менялась их стоимость.

Инвестиции в акции компаний

Инвестирование в акции и иностранную валюту — наиболее популярные инструменты для заработка на фондовой бирже. При правильном подходе они могут стать для инвестора стабильным источником пассивного дохода в виде роста стоимости активов и выплаты дивидендов.

Что такое акции?

Акция — это ценная бумага, которую выпускает в оборот юридическое лицо — компания, организация, предприятие. Приобретая акции, физическое лицо становится одним из собственников компании: его доля прямо пропорциональна количеству приобретенных акций. Одно юридическое лицо может выпустить любое количество акций: от нескольких штук до нескольких миллионов. В зависимости от правового статуса компании они могут принадлежать:

- Ограниченному кругу лиц (владельцам и сотрудникам) — ЗАО.

- Неограниченному кругу лиц (акционером может стать кто угодно) — ПАО.

Компания, выпускающие акции называются эмитентами, а лица, которые эти акции покупают — акционерами (инвесторами).

Для того, чтобы инвестор мог принимать взвешенные решения о покупке акций той или иной компании, эмитенты ежеквартально публикуют финансовые отчеты о своей работе. Их структура правления прозрачна, а планы на будущее развитие объявляются всем акционерам публично. Это позволяет каждому лично оценить перспективы компании и выгодность своих вложений.

Принцип заработка на акциях достаточно прост и включает две составляющие. Во-первых, инвестор, покупая акции сегодня, надеется продать их в будущем по более высокой цене. Доходом в этом случае служит разница между ценой покупки и ценой продажи акции. Во-вторых, когда инвестор покупает акции, он по сути приобретает долю бизнеса и может претендовать на получение части прибыли — дивидендов. Риск инвестирования в акции заключается в том, что их цена может со временем не только расти, но и уменьшаться, и, кроме того, эмитенты не обязаны выплачивать дивиденды и могут направить полученную прибыль на развитие компании. Поэтому при инвестировании рекомендуется вкладывать сразу в несколько компаний.

Какие акции можно купить?

Чаще всего выделяют акции двух видов: обыкновенные и привилегированные. Владельцы обыкновенных акций получают дивиденды в обычном порядке и также могут участвовать в принятии решений по вопросам деятельности компании (при наличии достаточного количества акций). Кроме того, обыкновенные акции, как правило, более ликвидны, что означает их большую доступность на рынке и возможность их быстрой продажи в случае необходимости. Привилегированные акции гарантируют получение фиксированных дивидендов, однако лишают владельца права принятия решений в компании (за исключением некоторых случаев).

Обладатели префов (привилегированных акций), в случае банкротства компании, первыми из числа акционеров получают выплаты и возмещения. Оба вида акций можно приобрести на фондовой бирже.

На нашем сайте потенциальные инвесторы могут выбрать акции компаний по нескольким параметрам. В их числе:

- темпы роста и падения цены;

- величина капитализации;

- текущая стоимость акций;

- доходность.

Показатели обновляются согласно текущим ценам фондового рынка.

Как купить акции онлайн?

Купить акции онлайн можно на нашем сайте. Для этого следует выбрать соответствующее предложение, внимательно ознакомиться с его условиями, и подать заявку на покупку активов.

После перехода на сайт инвестиционного брокера, клиент может приобрести акции заинтересовавшей его компании дистанционно. Для удобства предусмотрено несколько способов оплаты, доступные в личном кабинете инвестора.

Как продать акции после получения дивидендов?

Акции с дивидендами продаются с участием компании-брокера или акционером самостоятельно. В первом случае потребуется:

Заключить соглашение на предоставление брокерских услуг.

- Открыть депозит.

- Перевести акции со счета держателя на брокерский счет — заполняется форма на перевод активов держателя акций.

- Продать акции.

- Получить деньги.

В зависимости от правил оказания услуг со стороны конкретного брокера, механизм взаимодействия может включать в себя дополнительные этапы. Также многое зависит от региональной составляющей: к примеру, акции компаний США могут быть недоступны к продаже в определенном списке государств.

Если акционер действует самостоятельно, то сделка совершается после подтверждения права собственности на пакет акций. Для этого следует обратиться непосредственно к эмитенту (компании), либо воспользоваться услугами регистратора. Затем составляется нотариальный договор между держателем акций и покупателем.

Часто задаваемые вопросы

Можно ли покупать акции иностранных компаний?

Ограничений на покупку акций иностранных компаний нет. Главное, чтобы они продавались в России и по российским законам. К примеру, вывести средства на Нью-Йоркскую фондовую биржу не получится, но если иностранная компания торгуется на российских биржах, то приобрести ее акции можно. На Санкт-Петербургской фондовой бирже проходят сделки по купле-продаже акций таких гигантов как Apple и Yahoo.

Как узнать сколько у меня акций?

Если акции приобретались напрямую у эмитента, узнать об их количестве можно, обратившись в компанию. Если акционер действует через брокера, то он по запросу предоставит всю необходимую информацию.

Со скольки лет можно покупать акции?

Допускается приобретение акций и совершение сделок с 14-летнего возраста, при условии, что на это дадут согласие родители или законные представители несовершеннолетнего инвестора. Свободно совершать сделки от своего имени акционер может с 18-летнего возраста.

Как вернуть деньги за акции?

Какого-либо единого решения — не существует. Если брокер действует на основании лицензии ЦБ, можно попытаться обратиться в контролирующие органы — Банк России. Если акционер стал жертвой мошенников, то нужно обращаться в полицию. Чтобы минимизировать риски, необходимо сотрудничать только с проверенными брокерами и официально зарегистрированными компаниями.

Как перевести акции на ИИС?

Напрямую перевести акции и прочие активы на индивидуальный инвестиционный счет не получится. Инвестору потребуется продать акции, после чего зачислить вырученную сумму на свой счет.

До недавнего времени открыть брокерский счет на ребенка было невозможно, подобных услуг брокеры не оказывали. В качестве причин называли и сложности с документами, и законодательные препоны. Сейчас отношение к счетам лиц до 18 лет поменялось.

Что говорит закон

Согласно российскому законодательству никаких ограничений нет — родители имеют право приобретать ценные бумаги несовершеннолетнему, открывать простой брокерский счет или ИИС. Единственное условие — все операции придется согласовывать с органами опеки и попечительства, а получить разрешительные бумаги оперативно (например, чтобы вовремя закрыть выгодную сделку) довольно проблематично.

Стоит ли учить ребенка инвестированию

Ни у детских психологов, ни у опытных экспертов нет четкого мнения по этому вопросу. С одной стороны, собственный брокерский счет может стать интересной игрой, еще одной возможностью для совместного времяпрепровождения взрослых и детей. Как правило, несовершенные инвесторы с удовольствием следят за изменением котировок, искренне радуются пополнению счета. Все эти ощущения позволяют им прикоснуться к чарующему миру взрослых, попробовать, как это — быть самостоятельным и ответственным.

Детям нравится, когда к их мнению прислушиваются, когда они сами могут выбирать, куда и сколько вложить. При правильном подходе уже к 20 годам у ребенка образуется «финансовая подушка» и закладываются ориентиры для дальнейшей продуктивной деятельности.

С другой стороны, неудачи дети переживают эмоциональнее, чем взрослые. Частые убытки могут на корню задушить все инвестиционные порывы.

Родителям, решившим открыть брокерский счет для ребенка, следует оценить психологическую готовность своего чада и, если есть сомнения, лучше отложить опыты с инвестициями.

Первые инвестиции

Начинать лучше с недорогих бумаг: вместе с ребенком выберите по одному лоту от разных эмитентов, обсудите их преимущества и недостатки, возможности и перспективы. Лучше вкладываться в широко известные компании, с которыми ребенок так или иначе взаимодействовал. Например, приобретать ценные бумаги владельца сетей общепита, магазинов игрушек, операторов сотовой связи.

Стоит помнить, что активный трейдинг со счета ребенка невозможен из-за сложностей с органами опеки. Поэтому лучше делать ставку на долгосрочное инвестирование, а вместо простого брокерского счета открывать ИИС.

Неплохим доходом станут дивиденды, многие компании выплачивают их держателям ценных бумаг. Дивиденды можно также пустить в дело: обязательно объясните несовершеннолетнему инвестору, что такое диверсификация и защита инвестиций.

Не только акции: что еще можно покупать ребенку

Известные финансисты рекомендуют включить в инвестиционный портфель облигации федерального займа — это в высшей степени надежные бумаги, к тому же приносящие уверенный доход. Можно подобрать облигации так, чтобы их срок погашения подходил к совершеннолетию ребенка, в этом случае подарком на 18-летие станет весьма хорошая сумма.

Какие документы нужны для открытия детского брокерского счета

Если будущему инвестору уже исполнилось 14 лет, необходимо предъявить паспорт. Если этого документа еще нет, подойдет свидетельство о рождении. Обязательное условие — письменное согласие от родителя: оно оформляется прямо в офисе брокерской компании и заполняется по готовому шаблону.

Впрочем, не все брокеры готовы работать с детьми. Исключение делается только для случаев наследования, когда ценные бумаги и иные активы умершего нужно перевести в соответствии с завещанием.

Новые статьи в вашем почтовом ящике

Одно письмо в месяц, только полезный контент. Помогите своему бизнесу расти!

У меня растет дочь, которой десять лет, но, несмотря на мою работу на фондовом рынке, брокерский счет я ей до сих пор не открыл. Зато мы вместе формируем дивидендный портфель, на первое сентября я ей дарю облигации, а все купоны буду честно отправлять на детскую банковскую карту. Облигации гораздо полезнее игрушек. Почему у Софии нет брокерского счета и как ребенка заинтересовать инвестициями, мы решили обсудить с моим любимым Банки.ру. Надеюсь, что мои ответы будут вам полезны.

Почему у ребенка нет брокерского счета?

Физическое лицо, не достигшее 18 лет, обладает частичной дееспособностью. Так, в соответствии с положениями статьи 28 ГК РФ малолетние граждане до 14 лет не могут самостоятельно совершать сделки. От их имени сделки совершает законный представитель — родитель. Так что в этом возрасте можно прививать финансовую грамотность, но инвестировать пока однозначно рано.

Выбрать облигации

А детям с 14 по 18 лет?

При достижении 14 лет несовершеннолетний, в соответствии с ч. 1 ст. 26 ГК РФ, получает право совершать все сделки самостоятельно, но только с письменного согласия своих законных представителей — родителей, с 16 лет может быть членом кооператива и осуществлять сделки, право на совершение которых он получил. В этом возрасте можно уже открыть банковскую карту и первый брокерский счет. Объяснить и показать своим примером, как это работает.

Ну а в восемнадцать можно пускаться во все тяжкие?

Во все тяжкие, конечно, не нужно. Но инвестировать подросток уже может как любой инвестор в РФ.

Как ребенка заинтересовать в финансовой грамотности?

Я бы начал с открытия банковской карты. Самый популярный финансовый продукт среди детей и подростков сейчас ― банковская карта. Уже с шести лет, а в некоторых банках и без ограничений по возрасту можно открыть карту, привязанную к счету родителей. А с 14 лет можно открыть карту, привязанную уже к личному счету подростка. Софии карту мы открыли уже в восемь лет и картонные деньги перечисляем только на нее. В будущем это будет иметь еще один плюс: таким способом удобнее контролировать расходы подростка.

А с чего вы начали со своей дочкой? Именно в разрезе инвестиций?

Мы начали с изучения таблицы со сложным процентом. Дочка видела, в каком возрасте ее капитал будет приносить достаточный пассивный доход для покрытия всех расходов, и поняла такую базовую финансовую математику. После этого у нее уже не было вопросов, почему не нужно тратить все деньги, подаренные на день рождения.

Четыре обязательных правила финансовой грамотности для подростка

И последний вопрос: при открытии счета ребенку можно оптимизировать налоги на инвестиции?

Существует миф, что, открыв брокерский счет не на себя, а на ребенка, можно сэкономить на налогах. Это не так. По НК РФ малолетний или несовершеннолетний гражданин РФ точно так же должен платить налог на доходы физических лиц, если у него возникает такой налогооблагаемый доход. Так что здесь сэкономить не получится.

Мнение автора может не совпадать с мнением редакции.

Инвестирование в будущее: брокерский счет для ребенка

- 20 Мая 2021

Все мы часто задумываемся о будущем, что-то планируем, копим. На определенном этапе жизни возникает вопрос о будущем своего ребенка. Чем он будет заниматься после школы? Где будет жить? Где учиться? Решать эти вопросы проще, когда есть накопления, специально созданные для таких задач.

Да, когда у вас большой доход, который позволяет не волноваться о будущем детей, это хорошо. Но не факт, что так будет всегда, никто не защищен от непредвиденных обстоятельств. Поэтому для гарантии если не светлого будущего ребенка, то хотя бы стартовой площадки во взрослую жизнь, есть смысл завести инвестиционный портфель для ребенка. В целом, накопить можно и с помощью вклада, но, как показывает история, на фондовом рынке доходность больше.

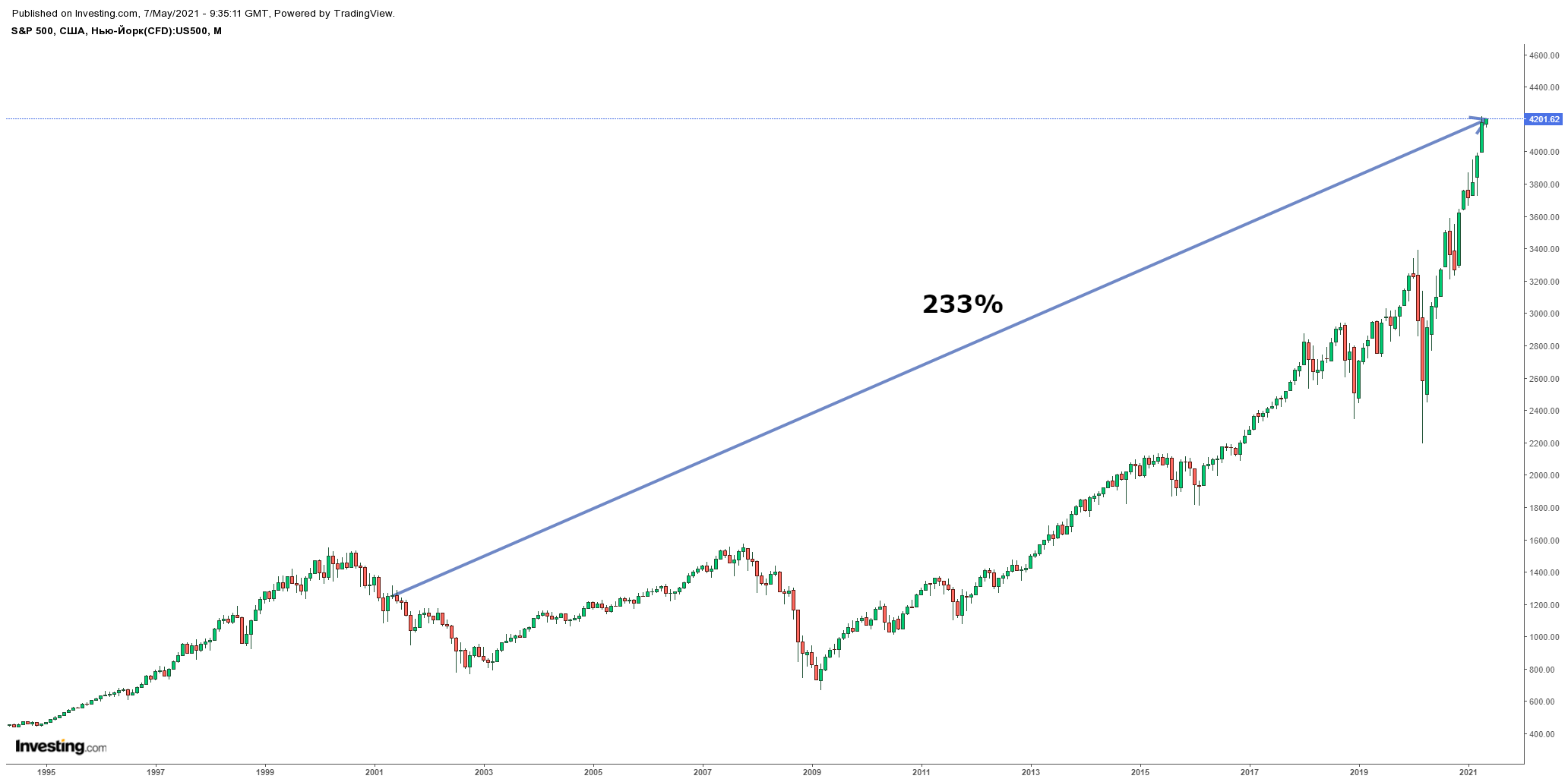

Среднегодовая доходность индекса S&P 500 за 20 лет составила 13,12% в долларах. Индекс можно рассматривать как экспозицию на американскую экономику в целом.

В свою очередь среднегодовая доходность индекса Московской биржи, куда входят крупнейшие компании России, составила 32,5%. Важно уточнить, что это доходность в рублях. А как мы знаем, у нашей валюты есть вредная привычка постоянно девальвироваться.

Индекс РТС — это долларовый аналог индекса Мосбиржи. Его среднегодовая доходность за 20 лет составила 21,9%.

Фактически, за 20 лет доходность российского фондового рынка оказалось больше, чем американского. Но если посмотреть на графики, видно, что отечественный рынок в долларовом выражении намного волатильнее и прибыль сильно зависит от точки входа.

Если рассматривать доходность за другие сроки, то американский рынок впереди.

|

Доходность за 5 лет |

Доходность за 10 лет |

Доходность за 15 лет |

Доходность за 20 лет |

|

|

S&P 500 |

100,37% |

212,34% |

230,81% |

243,16% |

|

РТС |

72,72% |

-17,30% |

6,89% |

622,75% |

На чье имя открывать счет?

Для того, чтобы инвестировать на фондовом рынке, необходимо открыть брокерский счет или ИИС. И тут возникает вопрос: на чье имя оформлять счет? На себя или на ребенка? Давайте рассмотрим оба варианта.

Открытие счета на имя ребенка

Зачем это необходимо? С юридической точки зрения, все активы на счете будут принадлежать непосредственно ребенку, и претендовать на них никто не может. Они также не будут участвовать в разделе при бракоразводном процессе. Также инвестиционный счет необходимо открыть в случае, если ребенок получил наследство в виде ценных бумаг.

С точки зрения воспитания ребенка, инвестиционный счет поможет развить чувство ответственности и навыки управления финансами.

Если обучать ребенка основам финансовой грамотности с ранних лет, то рано или поздно возникнет вопрос о его самостоятельной торговле/инвестировании. Вот, что стоит учесть, если хотите открыть ребенку брокерский счет:

-

До 14 лет. В теории открыть счет и торговать можно, но для совершения каждой сделки понадобится разрешение органов опеки.

-

От 14 до 18 лет. Ребенок уже может открыть счет с письменным согласием родителей и начать торговать.

-

После 18 лет уже можно самостоятельно открывать счет и спокойно торговать.

На практике не так много брокеров готовы открывать счет на имя ребенка. Я нашел несколько компаний, позволяющих это сделать:

1. «Финам»

Брокер позволяет открыть счет на ребенка с 14 лет. Для этого необходимо приехать в офис компании со свидетельством о рождении и написать разрешение на самостоятельное проведение сделок. После этого ребенок может сам торговать на фондовом рынке. Причем можно открыть как брокерский счет, так и ИИС. С помощью ИИС, оформленного на ребенка, родители не смогут увеличить размер собственного вычета. Но зато можно воспользоваться освобождением от уплаты налога по типу ИИС типа «Б».

2. «Фридом Финанс»/ Nettrader

Брокер Nettrader объединился с «Фридом Финанс» и теперь это одна организация, которая позволяет открывать счет на имя ребенка по достижению им 14 лет. Открытие может проходить и дистанционно, для этого потребуется паспорт родителя, письменное разрешение на совершение сделок и свидетельство о рождении.

3. «Актив»

Брокер от УК «Доход». У данной компаний, пожалуй, самый интересный продукт по нашей сегодняшней теме — «Детский инвестиционный портфель». Позволяет открыть счет на имя ребенка с момента получения свидетельства о рождении. До достижения 14 лет, все операции по счету проводят родители или законные представители. После 14 лет ребенок может самостоятельно проводить сделки. Важная особенность данного продукта — денежные средства можно снять со счета только по достижению ребенком 18 лет. До этого момента снять деньги возможно только с разрешением органа опеки. Для этого нужно доказать, что средства пойдут на нужды ребенка. Минимальные первичный взнос — 10 тыс. рублей, пополнения возможны от 1 тыс. рублей. Для инвестирования доступны ценные бумаги на Московской бирже и ПИФы компании «Доход».

Открытие счета на имя родителей

В этом случае процесс инвестирования значительно упрощается. Если у вас уже есть брокерский счет, лучше открыть второй или сделать субсчет. Так будет проще отделять сбережения на будущее ребенка от прочих, а также будет меньше соблазна воспользоваться ими для других целей. Открытие счета на свое имя никак не отнимает у детей возможности участвовать в процессе инвестирования.

Никто не мешает вам вводить ребенка в курс дела, рассказывать что вы покупаете и зачем. Когда у него появится собственное представление об инвестициях, он может начать торговать со счета, оформленного на вас. По достижению 18 лет, можно открыть личный счет и передать ценные бумаги путем дарения, либо продать их полностью и потратить средства на реализацию поставленных ранее целей.

Во что и как инвестировать?

Как мы уже поняли из сравнения доходностей, спокойнее инвестировать в американский фондовой рынок. Это поможет избежать обесценивание рубля и даст хорошую потенциальную доходность. Российский рынок тоже пригоден для долгосрочных инвестиций, если грамотно подбирать моменты для покупок.

Чаще всего инвестиции на будущее ребенка рассматриваются как долгосрочные (от 5 лет) и предусматривают регулярное пополнение, поэтому лучше всего использовать ETF на акции и облигации. Во-первых, не нужно тратить много времени на подбор отдельных бумаг. Во-вторых, это минимизирует риски за счет диверсификации по компаниям.

Есть смысл вкладываться в фонды, повторяющие широкий индекс (S&P 500, NASDAQ, Russell 1000), так как в них представлены крупнейшие компании из разных отраслей. Можно вкладываться и в акции отдельных компаний, но для этого нужно потратить определенное время на знакомство с их бизнесом. Если мы рассматриваем пассивное долгосрочное инвестирование, стоит выбирать такие компании, которые будут актуальны и востребованы и через 10 лет. Это могут быть отраслевые гиганты, как Apple, Google, JP Morgan и Procter and Gamble или перспективные новички из стремительно развивающихся секторов, таких как возобновляемая энергетика, кибербезопасность или финтех.

Соотношение инструментов инвестирования стоит подбирать в соответствии с целями и сроком:

-

1-3 года. В такие сроки сложно кратно увеличить капитал без риска его потери. Обычно инвестирование на несколько лет предполагает сохранение капитала или его умеренный рост. Например, родители незадолго до окончания ребенком школы накопили большую часть средств для оплаты обучения в вузе. Для того, чтобы деньги не лежали без дела и приносили прибыль, решили вложить их. Так как это накопления под конкретную цель, потерять их нельзя. Следовательно, при составлении портфеля большую долю средств лучше направить на покупку коротких, средних облигаций с подходящим сроком погашения (в нашем случае через 1-3 года). Если у вас нет навыков по отбору облигаций, можно купить биржевой фонд, который в них инвестирует. Небольшую часть средств можно направить в фонды, инвестирующие в широкий индекс.

-

5-10 лет. Такой срок уже позволяет значительно увеличить капитал за счет эффекта сложного процента. На данном этапе разумнее вкладываться в акции и облигации в равной пропорции. Это позволит капиталу расти и при этом минимизировать риски.

-

более 10 лет. При таком сроке инвестирования экономические и политические риски минимизируются. Исходя из истории, даже в случае наступления кризиса за 10-15 лет рынки восстанавливаются. Большую часть портфеля можно составлять из акций, остальное инвестировать в облигации в качестве подушки безопасности. Во время падения рынков денежные средства от продажи облигаций можно направить на покупку просевших акций. Ближе к концу срока инвестирования имеет смысл перекладываться в более надежные инструменты, чтобы зафиксировать результат и избежать сильных колебаний.

Важный момент — это регулярность инвестирования. Оптимально пополнять портфель раз в месяц или квартал. В моменты просадки рынка, можно инвестировать больше средств, чем обычно, а, когда рынок на максимумах — придерживать часть кэша. Это позволит добиться большей доходности.

На мой взгляд, самый оптимальный вариант для инвестирования в будущее ребенка — это открытие счета на имя родителя, так как это проще и также позволяет ребенку участвовать в процессе. Важно соблюдать дисциплину: регулярно пополнять счет, и не использовать средства не по назначению. Для определенных целей подойдет и продукт от компании Актив, например, если вы понимаете, что деньги вам не понадобятся раньше, чем ребенку исполнится 18 лет.

Но все-таки самое важное — это обучение детей финансовой грамотности, которое позволит им грамотно распоряжаться деньгами, ценить заработанное своим и родительским трудом.

Теги: обучение

Если родители хотят научить своих детей инвестировать на практике или, скажем, подарить им акцию Apple вместо айфона на день рождения, у них есть два варианта: дать им возможность покупать ценные бумаги на одном из своих счетов или открыть счет на имя ребенка. Рассказываем, кто из крупнейших брокеров позволяет завести детский счет и на каких условиях.

Самостоятельно совершать сделки, в том числе и по брокерскому счету, дети могут только с 14 лет. Но для этого брокеру нужно получить письменное согласие родителей, усыновителей или опекунов (часть 1 статьи 26 Гражданского кодекса РФ). До 14 лет проводить операции по счету могут только законные представители ребенка, при этом на каждую сделку требуется еще и согласие органов опеки (статьи 28 и 37 ГК РФ). Это очень усложняет процесс.

Тут нужно учитывать, что брокеры имеют право открывать детские счета, но не обязаны это делать. К тому же они могут прописывать свои дополнительные условия. Мы опросили топ-7 брокеров по количеству активных клиентов (по данным на конец августа 2021 года), можно ли у них открыть счет на имя несовершеннолетнего ребенка в возрасте 14—18 лет, и только два из них ответили, что да.

1. Альфа-банк

Какие нужны документы

Открыть счет клиенту в возрасте от 14 до 18 лет можно с разрешения родителей и органов опеки. Для этого нужны следующие документы:

- согласие каждого из родителей (попечителей) по форме банка;

- копия паспортов родителей (попечителей);

- разрешение органов опеки и попечительства на открытие несовершеннолетним брокерского счета в банке и проведение по нему операций купли-продажи ценных бумаг, а также других операций, предусмотренных регламентом;

- или документ об эмансипации. Если несовершеннолетний имеет документ об эмансипации, то согласие родителей (попечителей) и разрешение органов опеки и попечительства не требуется.

Какие операции доступны и какие есть ограничения

Все операции по брокерскому счету могут проходить только с письменного согласия обоих родителей и органов опеки и попечительства: операции по зачислению денежных средств на брокерский счет и ценных бумаг на депозитарный счет и, соответственно, вывод денежных средств и ценных бумаг.

Но возможно разовое оформление «генерального согласия» со стороны законных представителей и органов опеки на многократное совершение сделок в будущем. В таком случае ребенок сможет самостоятельно распоряжаться своим счетом.

Сколько стоит

Счета, открытые на имя ребенка, обслуживаются по тем же тарифам, что и обычные.

2. Финам

Какие нужны документы

Для открытия счета необходимы:

- паспорт ребенка,

- паспорт родителя/родителей,

- свидетельство о рождении,

- согласие родителей, которое оформляется в офисе.

Какие операции доступны и какие есть ограничения

На счете будут доступны все предоставляемые операции и вывод денег со счета.

Пополнить счет можно с помощью сервиса в «Личном кабинете» клиента (первое пополнение без комиссии) или по банковским реквизитам со счетов в любом банке, например, через интернет-банк. Допускается пополнение счета в рублях родителями или другими физлицами, если это не ИИС.

Для вывода средств достаточно одного первоначального согласия, которое подписывают родители несовершеннолетнего при открытии счета.

При оформлении полного комплекта документов ограничений нет, за исключением того, что счет несовершеннолетнему можно открыть лишь в офисе. Дистанционное открытие доступно только совершеннолетним гражданам.

Сколько стоит

Счета несовершеннолетних инвесторов обслуживаются по тем же тарифам, что и счета совершеннолетних клиентов.

Что еще почитать:

Как выбрать брокера? Что нужно знать новичку

Как читать отчет брокера