Решение:

Доходность

к погашению =(250*0,15+(250-210) / 5,5) *100/ 210

= 21,03%

16.

Облигации с нулевым купоном нарицательной

ст-стью 150 руб. и сроком погашения через

5,5 лет продаются по цене 74 руб. Проанал-ть

целесообразность приобретения этих

облигаций, если имеется возможность

альтернативного инвестирования с нормой

дохода 14%.

Решение:

Доходность=((150-74)/5,5)*100/74=18,67%>14%-

приобретение облигаций целесообразно.

17.

Оценить текущуюст-сть облигации номиналом

140 руб., купонной ставкой 12% годовых и

сроком погашения через 4 года, если

рыночная норма дохода 8%. Процент по

облигациям выплачивается дважды в год.

Решение:

(0,12*140+(140-цена)/4)/цена=0,08

=> цена=156,97руб

18.

Требуется проанализировать проект со

след.хар-ками ДП (тыс. руб.): — 170, 50, 90, 90,

65. На основании критериального показателя

NPV принято решение о приемлемости

проекта, если: а) цена капитала 14%; б)

ожидается, что цена капитала увеличится

до 20%.

Решение:

А)

NPV

при 14%=42,34тыс.руб.>0 целесообразно;

Б)

NPVпри

20%=17,6тыс.руб.>0 целесообразно.

19.

На сколько % снизится прибыль п/п при

падении производства на 42 % , если сила

воздействия операционного рычага

составила 2,2.

Решение:

∆%Прибыли=2,2*42%=92,4%.

20.

Капитал п/п составляет 7 тыс. руб., в т.ч

кредит – 4 тыс. руб., облигации – 0.7 тыс.

руб., акционерный капитал – 2,7 тыс. руб.,

нераспределенная Пр. – 1,7 тыс. руб. Ст-сть

отдельных видов капитала соответственно

равна 17 %, 32 %, 23 %, 27 %. Определить

средневзвешенную ст-сть капитала.

Решение:

Средневзвешеннаяст-сть

капитала = 4/9,1* 17% + 0,7/9,1 * 32% + 2,7/9,1*23% +1,7/9,1

*27% = 21,8%

26.

П/п предполагает израсходовать на

приобретение расфасовочной машины

15300 руб. Срок службы машины — 5 лет. ДП от

реализации проекта складываются по

годам из след. данных: эксплуатационные

расходы на оборудование составляет

2500 руб. в год; экономия п/п на расфасовке

составит 6700 руб. в год; в последнем году

оборудование будет продано за 2800 руб.

Определить IRR проекта.

Решение:

Инвестиции

15300 руб. ДП в 1-4 годы 4200 руб., в 5 год 7000

руб.

Внутренняя

норма доходности проекта=25,73%. (при ставке

дисконтирования 10%

чистая

текущая ст-сть равна 2359,88 руб., при ставке

100% = — 11143,75 руб. Внутренняя норма доходности=

=0,1+0,9*2359,88/(2359,88+11143,75) ).

27.

Требуется рассчитать значение показателя

IRR для проекта, рассчитанного на три

года, требующего инвестиций в размере

20 тыс. руб. и имеющего предполагаемые

ден-е поступления в размере 6 тыс. руб.,

8 тыс. руб. и 10 тыс. руб.

Решение:

NPV

при 10%=-0.42тыс.руб.;

NPV

при 2%=2.99тыс.руб.;

IRR=0.02+(0.1-0.02)*2.99/(2.99+0.42)=0.09

28.

Совет директоров инвестиционной компании

для формирования портфеля инвестиций

принял решение рассматривать проекты,

внутренняя ставка по которым находится

в интервале 10-15%. Подойдет ли проект,

требующий инвестиций в размере 60 тыс.

долл., рассчитанный на 4года и приносящий

в течение этого срока годовой доход в

размере 18 тыс. долл.?

Решение:

NPV

при 10%=-2.95тыс.долл.;

NPV

при 5%=3,827тыс.долл.;

IRR=0.05+(0.1-0.05)*3.287/(3.827+2.95)=0.078.

7,8%<10%- не следует принимать.

29.

Совет директоров инвестиционной компании

для формирования портфеля инвестиций

принял решение рассматривать проекты,

внутренняя ставка по которым находится

в интервале 15-20%. Подойдет ли проект,

требующий инвестиций в размере 120 тыс.

долл., рассчитанный на 6 лет и приносящий

в течение этого срока годовой доход в

размере 37 тыс. долл.?

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Подборка по базе: Баранов Сергей П-323 Задача №1.docx, Контрольная техническая электродинамика задача 1.docx, Профессионально ориентированная ситуационная задача No 32.docx, Практическая задача.docx, Педагогическая задача.docx, практическая задача 1.docx, Средства и источники Задача 1 (4) (3) (2).docx, защита проекта.docx, Проектная задача по математике.docx, С 22 по 30 ноября 2021 в рамках социального проекта.docx

Задача 1. Имеются три альтернативных проекта. Доход первого — 3000 тыс. р, причем первая половина средств поступает сейчас, а вторая через год. Доход второго — 3500 тыс. р., из которых 500 тыс. р. поступает сразу, 1500 тыс. р. через год и оставшиеся 1500 тыс. р. через 2 года. Доход третьего проекта равен 4000 тыс. р., и вся эта сумма будет получена через три года. Необходимо определить, какой из этих трех проектов предпочтительнее при ставке дисконта 10 %.

Задача 2. Совет директоров инвестиционной компании принял решение рассматривать проекты со ставкой дисконтирования 10-14 %. Пройдет ли проект, требующий инвестиций в размере 8 млн. р., рассчитанный на 5 лет и приносящий в течение этого срока доход в сумме 2,2 млн. р.?

Задача 3. В результате осуществления инновационного проекта объем выручки от реализации (без НДС) составил 35,48 млн. р. Себестоимость реализованной продукции – 31,22 млн. р., в том числе совокупные переменные затраты – 23,41 млн. р. Определить устойчивость проекта методом определения границ безубыточности.

Задача 4. Инновационная компания разработала новый витамин, стимулирующий творческую активность персонала. Затраты на проведение исследований и испытаний препарата составили 20 тыс.р. К препарату проявили интерес две фармацевтические компании. Они готовы купить сырье для производства витамина за 40 тыс.р. Себестоимость сырья для фирмы-инноватора составит 10 тыс.р. Вероятность того, что компании купят или не купят сырье, одинакова: 50:50.

Определите наиболее ожидаемый доход от инновации.

Задача 5. На реализацию инновации влияют всего два фактора: квалификация персонала и точность работы оборудования. Ошибки персонала совершаются в среднем 3 на каждые 100 операций, при этом средний ущерб составляет 15 тыс.р. Сбои работы оборудования в среднем происходят 12 раз на каждые 1000 часов работы, что обходится в среднем в 25 тыс.р. Определите общую степень риска и величину средних потерь.

Задача 6. Возможно осуществление двух новых проектов, сопряжёных с риском. Первый проект сулит получение в течение года прибыли 15 млн. р. С вероятностью 0,4, но не исключается и убыток 2 млн. р. Второй проект обещает прибыль 10 млн. р. С вероятностью 0,5, возможный убыток составит 8 млн. р. Какой проект предпочтительнее с точки зрения:

- ожидаемой прибыли;

- меньшего различия в вероятностях прибылей и убытков;

- соотношения возможных сумм прибылей и убытков.

Задача 7. Разработайте программу технологического предприятия, основанную на внедрении (или создании) инновации.

Задача 8. Предложите технологическую инновацию в сфере (на выбор) 1) медицина; 2) фармацевтика; 3) повышение производительности сельскохозяйственного производства; 4) энергосбережение.

Опишите весь процесс создания инновационной организации.

Разработайте проект технологического предприятия и его развития.

Опишите возможный доход и риски.

Инновационный менеджмент и его классификации

7 страниц

2 источника

Добавлена 30.06.2021

Фрагмент для ознакомления 1

1. Типы классификаций инноваций 3

2. Задача 4

Список литературы 7

Фрагмент для ознакомления 2

Инновации классифицируются по следующим признакам:

— значимость (базисные, улучшающие, псевдо инновации);

— направленность (заменяющие, рационализирующие, расширяющие);

— место реализации (отрасль возникновения, отрасль внедрения, отрасль потребления);

— глубина изменения (регенерирование первоначальных способов, изменение количества, перегруппировка, адаптивные изменения; новый вариант, новое поколение, новый вид, новый род);

— разработчик (разработанные силами предприятия, внешними силами);

— масштаб распространения (для создания новой отрасли, применение во всех отраслях);

Задача.

Совет директоров инвестиционной компании принял решение рассматривать проекты со ставкой дисконтирования 10-14%. Пройдет ли проект, требующий инвестиций в размере 8 млн. р., рассчитанный на 5 лет и приносящий в течение этого срока доход в сумме 2,2 тыс. р.?

Показать больше

Фрагмент для ознакомления 3

1. Инвестиционный менеджмент: Учебник и практикум / под ред. Д.В. Кузнецова. – М.: Юрайт, 2020. – 289с.

2. Хазанович Э.С. Инвестиции. Учебное пособие. – М.: КноРус, 2016. – 320с.

Зачем нужен инвестпроект

Инвестиционные проект составляют, чтобы привлечь инвестиции для реализации идеи. При этом инвестиции должны быть целесообразными, иметь конкретные сроки и установленные объёмы.

Когда инвесторы рассматривают проекты, они хотят найти способ сохранить или приумножить капитал. Чтобы сделать грамотный выбор, они оценивают потенциальный доход, сроки и риски.

В статье мы разберём, какие существуют методы для оценки инвестпроектов, какие показатели рассматривают инвесторы и как их рассчитать.

Основные показатели оценки инвестпроектов

Существуют два типа современных методов оценки инвестиционных показателей: статистические и методы, основанные на дисконтировании.

Главное отличие статистических от методов дисконтирования в том, что они не учитывают временную стоимость денег.

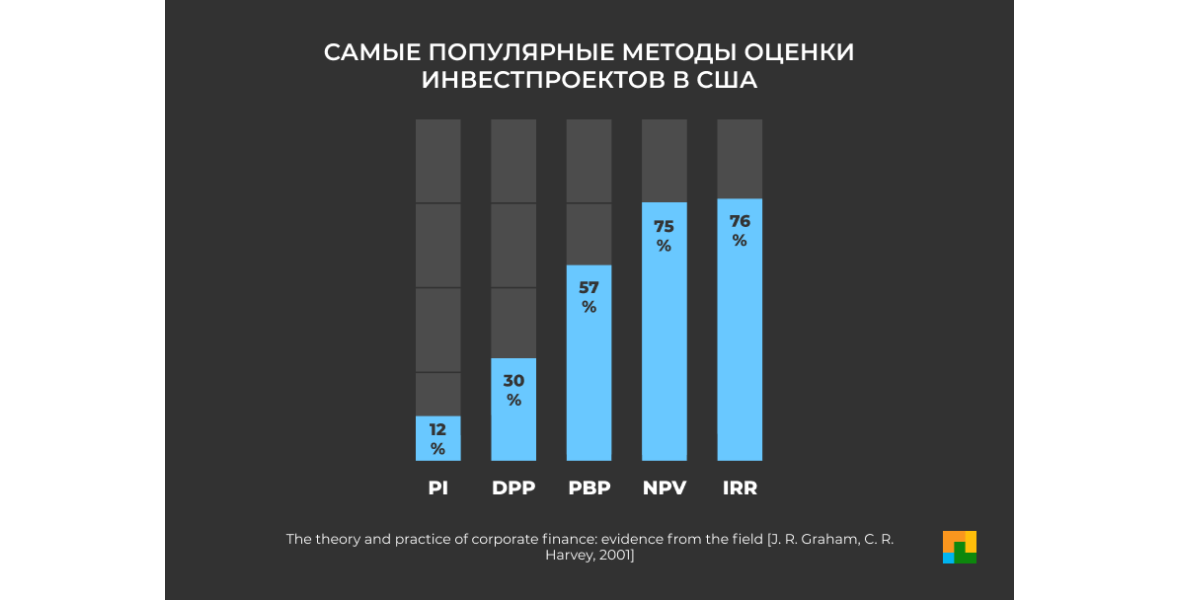

В 1999 г. ученые Грэм и Харви попытались выяснить, какие методы используют в практике финансовые директоры американских компаний. Они отправили анкету 4440 компаниям, в которой просили указать наиболее часто используемые методы оценки проектов. Ответы были получены от 392 респондентов.

Результаты исследования показали, что крупные фирмы (с уровнем продаж до 1 млрд $) предпочитают показатели внутренней нормы доходности (IRR) и чистой дисконтированной стоимости (NPV), не всегда принимая в расчёт срок окупаемости (PBP) и дисконтированный срок окупаемости (DPP) в отличие от маленьких предприятий (с уровнем продаж до 100 млн $) [Graham, Harvey, 2001].

Самые популярные показатели инвестпроектов. США, 2001

Деньги сегодня — ценнее, чем завтра

Правило основано на концепции временной стоимости денег, когда иметь 100 рублей сегодня — выгоднее, чем 100 рублей завтра.

Есть два проекта с одинаковыми вложениями и отдачей, но в разное время. Согласно концепции — предпочтительнее тот, который вернёт деньги быстрее — проект Б, так как полученные за два года возврат и проценты можно инвестировать в другие проекты.

|

Период |

Проект А |

Проект Б |

|

0 |

-100 |

-100 |

|

1 |

30 |

75 |

|

2 |

30 |

75 |

|

3 |

30 |

|

|

4 |

30 |

|

|

5 |

30 |

Выше риски — больше отдача

Вложения в менее надёжный проект увеличивают риск потерять деньги. Есть два варианта: положить деньги в банк под 10% годовых или инвестировать в стартап под 20%. На первый взгляд, вложения в стартап принесут больший доход, но стоит учитывать более высокий риск потерять деньги.

Если сравнивать проекты:

- с одинаковым доходом, то предпочтительнее проекты с меньшим риском;

- с одинаковыми рисками, то предпочтительнее проекты с более высоким доходом.

Срок окупаемости

Период, в течение которого проект окупает инвестиции.

Есть два проекта с разными вложениями и доходом.

|

Период |

Проект А |

Проект Б |

|

0 |

-100 |

-10 |

|

1 |

50 |

15 |

|

2 |

50 |

15 |

|

3 |

50 |

15 |

|

Итого |

150 |

45 |

Проект А принесёт больше, чем Проект Б, но он требует более высокую сумму инвестиций для возврата. Кроме того, проект Б вернёт вложенные деньги быстрее и больше на каждый вложенный рубль. Какой выбрать — зависит от стратегии инвесторов. Некоторые инвесторы устанавливают лимит на срок окупаемости, например, не принимают проекты, которые окупаются больше года. В таком случае проект Б является более привлекательным, несмотря на меньшую прибыль.

Чтобы высчитать срок окупаемости, нужно разделить инвестиции на среднегодовую прибыль. Для проекта А средняя ежегодная прибыль равна 50, поэтому 100/50 = 2 года — срок, за который окупится проект. Среднегодовая прибыль проекта Б — 15, значит 10/15 = 2/3 года = 8 месяцев — срок окупаемости проекта Б.

Срок окупаемости ещё не говорит о прибыльности проекта, потому что не учитывает риски. Чтобы учесть все факторы оценки инвестиционных показателей в экономической теории появились понятия дисконтирования и NPV.

Дисконтирование и NPV

Допустим, что инвесторы вкладывают деньги в проект под 10% годовых.

|

Сегодня |

Через год |

Через 2 года |

|

|

Инвестиции |

100 ₽ |

110 ₽ |

121 ₽ |

Возврат 110₽ через год равен возврату 121₽ через два года. В случае если владельцы проектов отказажутся от проекта до старта, им придётся вернуть инвестору 100₽ без процентов. Из этого следует, что 100₽ сегодня, 110₽ через год и 121₽ через два года — эквивалентны.

Дисконтирование основывается на приведении к подобной эквивалентности — мы пытаемся увидеть, сколько стоят будущие деньги в «сегодняшних деньгах».

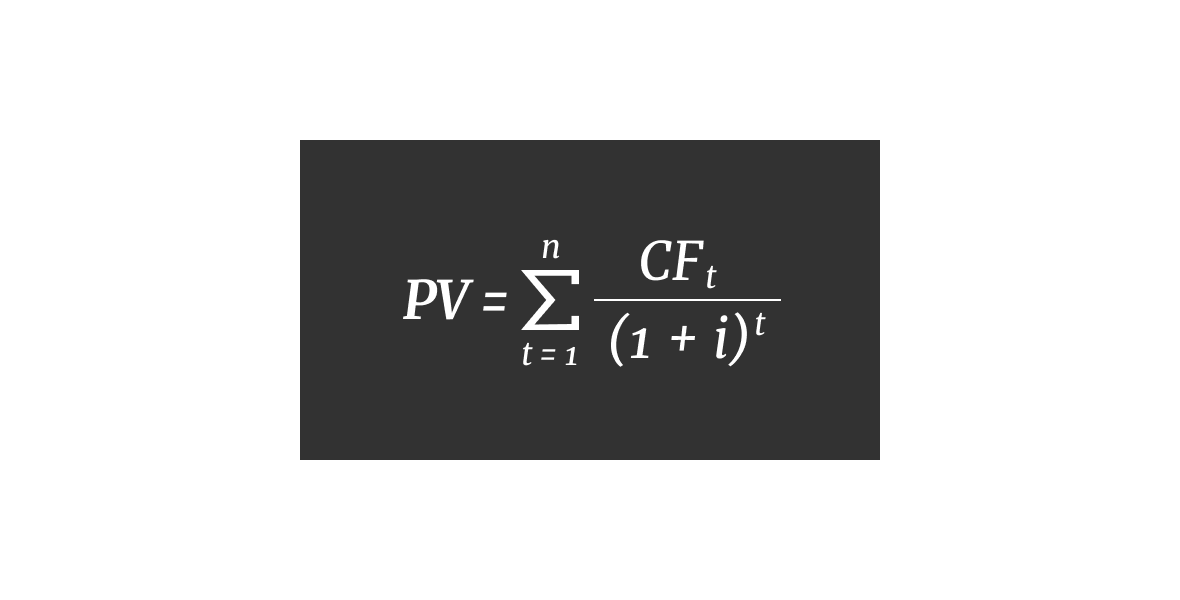

Для дисконтирования денежных потоков используют формулу:

Дисконтированные денежные потоки, формула расчета

n, t — количество временных периодов;

CF — денежный поток;

i — ставка дисконтирования или процент, при котором инвесторы готовы инвестировать деньги в проект.

Чтобы получить чистую дисконтированную стоимость (Net Present Value — NPV) — стоимость проекта в «сегодняшних деньгах», нужно сложить все дисконтированные денежные потоки и вычесть первоначальные инвестиции.

- Если NPV >0 — проект стоит принять, он принесёт больше, чем требуется инвесторам.

- При NPV <0 мы получаем сумму, которую владельцы проекта должны компенсировать инвестору сегодня, чтобы он принял участие в проекте.

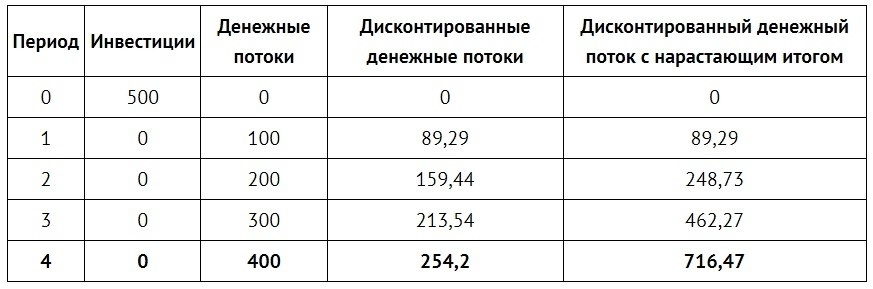

Рассчитаем NPV для проекта: сумма инвестиций — 500, срок денежных потоков — 4 года, ставка дисконтирования — 12%.

Рассчитаем денежные потоки к текущей стоимости:

DCF1 = 100 / (1+0,12) = 89,29

DCF2 = 100 / (1+0,12)² = 100 / 0,7972 = 159,44

DCF3 = 300 / (1+0,12)³ = 300 / 0,7118 = 213,54

DCF4 = 400 / (1+0,12)⁴ = 400 / 0,6355 = 254,20

Сумма дисконтированных денежных потоков равна 716,47

|

Период |

CF |

R |

DCF |

|

0 |

-500 |

0 |

|

|

1 год |

100 |

0,8929 |

89,29 |

|

2 год |

200 |

0,7972 |

159,44 |

|

3 год |

300 |

0,7118 |

213,54 |

|

4 год |

400 |

0,6355 |

254,2 |

|

Всего |

1000 |

716,47 |

NPV = PV-I, где I — сумма первоначальных инвестиций.

NPV = 716,47-500 = 216,47

По сути NPV — это дополнительная прибыль сверх требуемой суммы, которую инвестор должен заплатить, чтобы получить долю в бизнесе. Если же NPV отрицательный, то это сумма, которую организаторы проекта должны возместить инвестору, чтобы он захотел вложить свои деньги.

Если рассматривается два проекта с одинаковыми затратами, то не всегда принимается проект с большим NPV. Проект с меньшим NPV, но с меньшим сроком окупаемости может быть выгоднее проекта с большим NPV.

Рассчитать все показатели можно в нашей таблице.

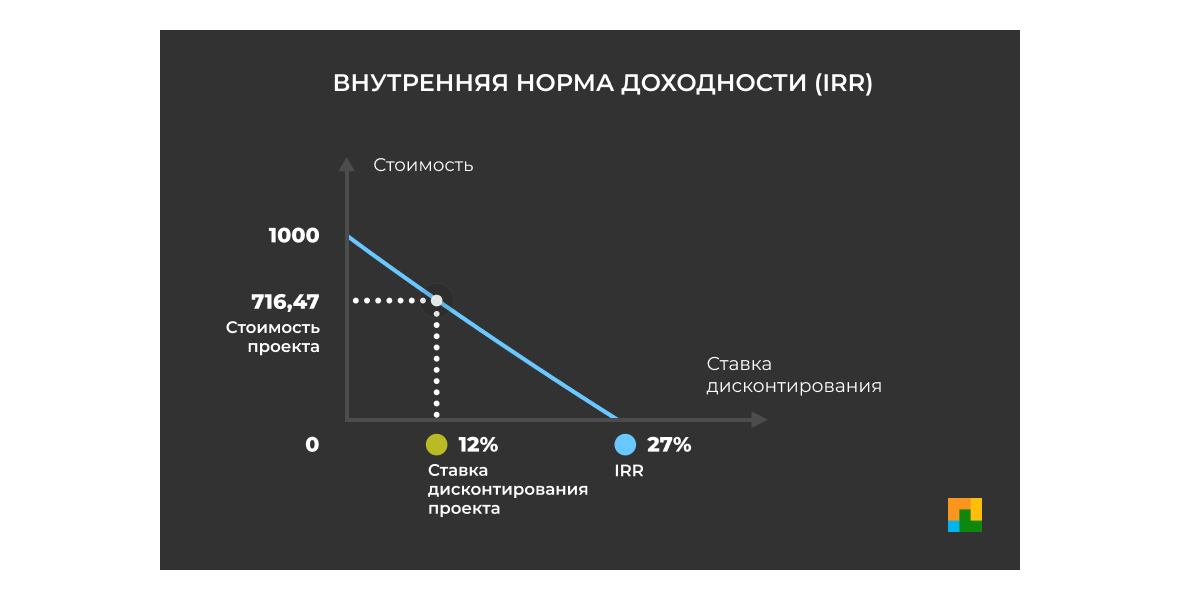

Внутренняя норма доходности

(Internal Rate of Return — IRR) — значение ставки дисконтирования, при которой чистый приведённый доход (NPV) равен нулю. Показатель отражает максимальную процентную ставку, под которую можно инвестировать в проект.

Внутренняя норма доходности, IRR

Ось x — ставка дисконтирования в процентах, y — NPV проекта. По мере увеличения ставки дисконтирования чистый приведенный доход стремится к нулю. Там, где кривая пересекает ось x, и будет искомое значение IRR.

При значениях:

- IRR > r — требуемый инвесторами доход меньше IRR, значит проект стоит принять.

- IRR < r — отказаться, потому что проект не принесёт требуемого дохода инвесторам.

Когда мы сравниваем несколько проектов или финансовых инструментов с одинаковой ставкой дисконтирования, предпочтительнее те, чьи показатели IRR выше.

Воспользуемся формулой «ВСД» в Excel. Она нужна, чтобы рассчитывать показатель IRR.

|

Период |

CF |

|

0 |

-500 |

|

1 |

100 |

|

2 |

200 |

|

3 |

300 |

|

4 |

400 |

|

IRR = 27% |

Показатель IRR составляет 27%. При ставке дисконтирования 12%, IRR> r, поэтому проект стоит рассматривать.

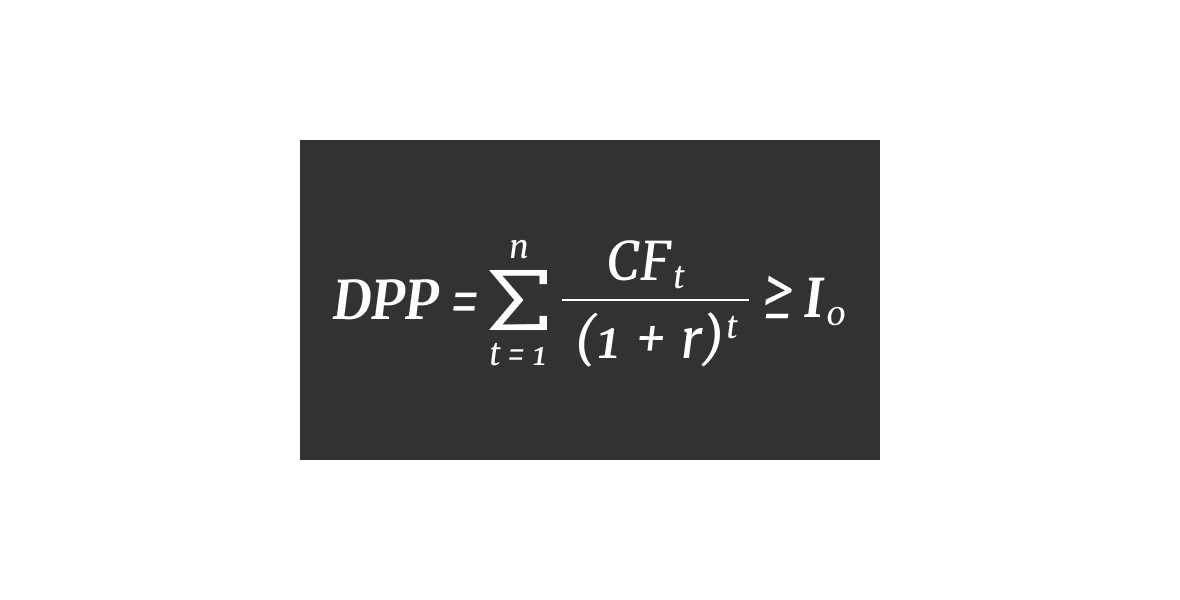

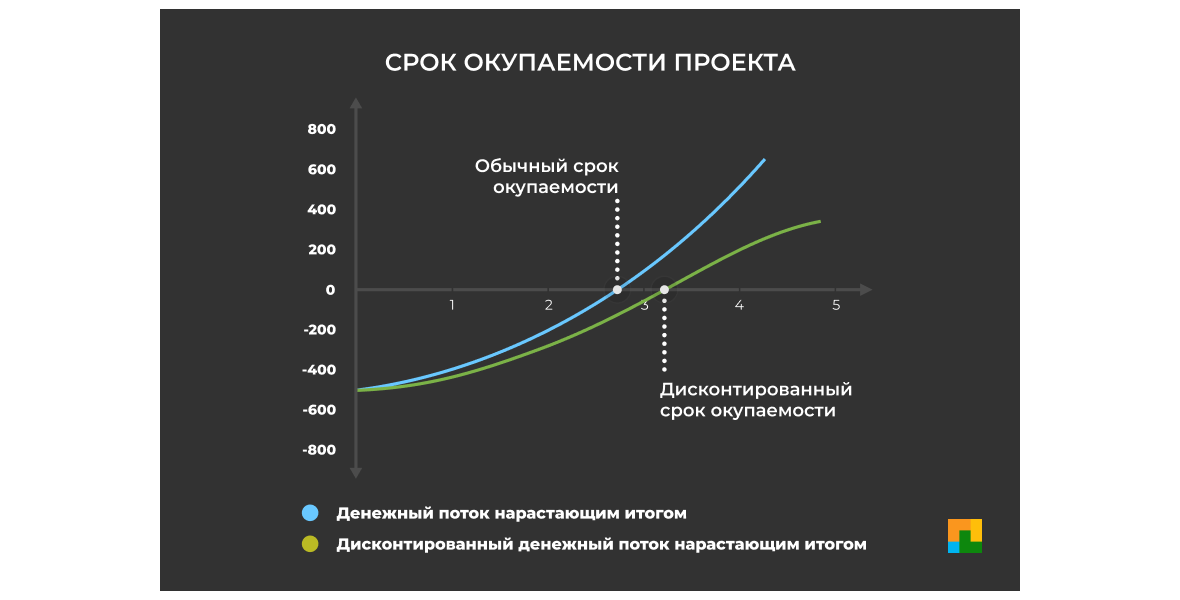

Дисконтированный срок окупаемости

Дисконтированный срок окупаемости (Discounted Payback Period = DPP) показывает за какой период времени сумма дисконтированных денежных потоков покроет все дисконтированные инвестиционные затраты. То есть, с какого момента инвестор окупит затраты и начнет получать дополнительную прибыль.

При использовании этого метода в сравнении нескольких проектов, стоит выбирать тот, который имеет меньшее значение DPP.

Формула для расчёта:

Дисконтированный срок окупаемости, формула расчета

Рассчитаем дисконтированный срок окупаемости для проекта: сумма инвестиций — 500 руб., срок денежных потоков — 4 лет, ставка дисконтирования — 12%

Срок окупаемости проекта составит 3 года, так как именно в этот период сумма денежных потоков превысит сумму первоначальных инвестиций.

Дисконтированный срок окупаемости проекта — 4 года.

Разница обычного и дисконтированного срока окупаемости

Если для оценки проектов используется только этот метод, то из нескольких альтернативных проектов при равных условиях принимается тот проект, который имеет меньшее значение DPP. Недостаток метода в том, что он не учитывает денежные потоки, которые могут быть получены после завершения периода окупаемости.

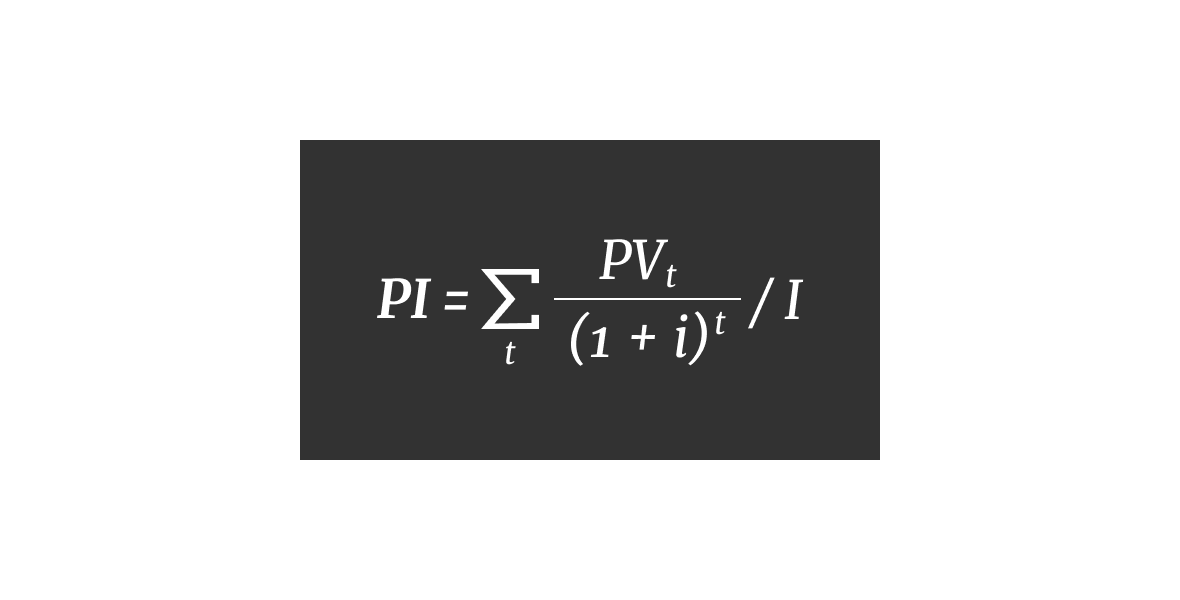

Индекс прибыльности

Индекс прибыльности (Profitability Index — PI) — это отношение NPV к дисконтированному объему инвестиций. Он показывает сколько дополнительных рублей получит инвестор на каждый вложенный рубль.

Индекс считают по формуле:

Индекс прибыльности, формула расчета.

где I — первоначальные инвестиции,

PV — дисконтированный доход за период времени t,

R — ставка дисконтирования.

В нашем примере PV = 716,47. Чтобы рассчитать PI, нужно разделить PV на I (сумму первоначальных инвестиций: 716,47/500 = 1,43.

PI — показатель, который покажет сколько прибыли принесёт проект при требуемой ставке дисконтирования на каждый вложенный рубль.

Подробнее по теме:

Герасименко А.В., Финансовый менеджмент — это просто. — Москва: Альпина Паблишер, 2019.

Сайт: «Корпоративный менеджмент», https://www.cfin.ru/finanalysis/invest

Сайт: «Финансы и МСФО: теория и практика», http://msfo-dipifr.ru/