Основные виды товарного кредита

Разница между товарным и коммерческим кредитом

Когда выгодно взять товарный кредит?

Как рассчитать лимит товарного кредитования?

Как взять товарный кредит?

Плюсы и минусы товарного кредита

Особенности кредитования

Товарным кредитом считается предоставление натурального товара, услуги или вещи в рассрочку с условием последующего возвращения полной стоимости в денежном эквиваленте. Покупатель может использовать продукт, получать выгоду, оплатив только часть цены. Продавец заинтересован в сделке, поскольку расширяется число потенциальных клиентов.

Основные особенности товарного кредита:

- Выдача товара возможна на беспроцентной основе, если условие предусматривает договор.

- Кредитующей стороной может выступать не только банк, но и коммерческое предприятие или физическое лицо.

- Данный вид финансового продукта может выдаваться в материальной форме либо деньгами, которые в обязательном порядке расходуются на приобретение конкретного товара.

Товарный кредит — один из самых распространенных видов займов в России, который доступен для оформления онлайне или офлайне.

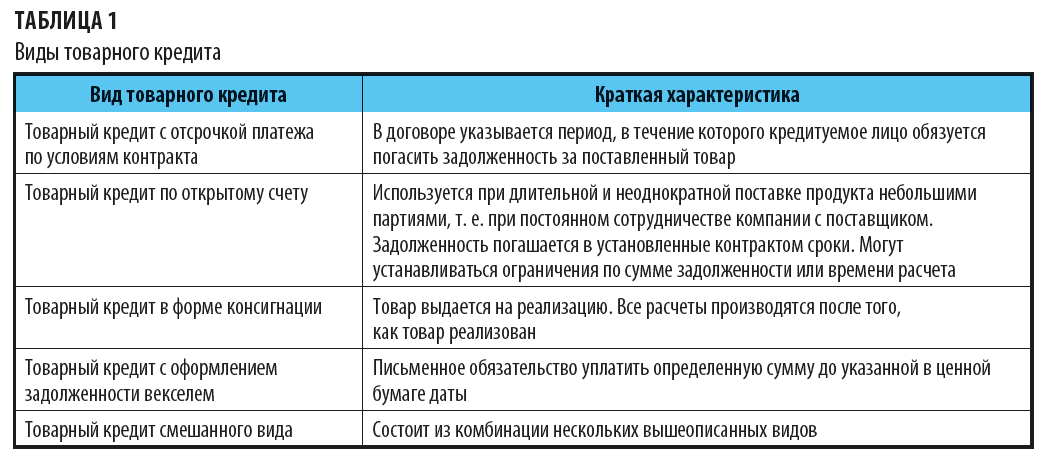

Основные виды товарного кредита

В зависимости от совокупности особенностей, факторов и условий, выделяются следующие разновидности заемного продукта:

- Отсрочка — самая популярная и привычная форма кредитования, которая подразумевает выдачу товара с указанием конкретного срока, когда стоимость должна быть возвращена. Большинство магазинов придерживаются именно этого типа товарного кредита.

- Открытый счет — способ постоянного сотрудничества компаний. В соответствии с соглашением сторон могут вводиться лимиты по максимальной сумме задолженности или периоду погашения.

- Консигнация — предоставление товара для его реализации. Партнеры ведут постоянный учет выгоды от сотрудничества. Кредитование возобновляется, когда партия продукции полностью продана. Данный тип заемных отношений не применим к товарам с коротким сроком годности.

- Вексель — ценная бумага, гарантирующая возврат суммы по долговому обязательству в указанную дату. Инструмент эффективно используется в бизнесе для востребования с заемщика задолженности.

Дополнительно существуют комбинированные варианты, включающие черты сразу нескольких вышеуказанных типов. Хотя доверие сторон крайне важно, кредитные отношения обязательно скрепляются письменным договором, который имеет юридическую силу. Риски есть с обеих сторон: продавец может предоставлять некачественный товар или получить аванс, но не осуществить поставку, а покупатель не вернуть долг, отдать деньги частично или не вовремя.

Разница между товарным и коммерческим кредитом

Фактически товарный кредит — разновидность коммерческого займа, являющегося условием договоренности по предоставлению товара или услуги. В соглашении сторон обязательно фиксируются:

- сумма;

- реквизиты сторон;

- срок погашения.

При необходимости указываются иные особенности и индивидуальные условия.

Таблица различий между товарным и коммерческим займом:

|

Товарный кредит |

Коммерческий кредит |

|

|

Тип соглашения |

Обособленный договор |

Условие договора по оказанию услуг или поставке продукции |

|

Основные условия |

Цена является рекомендованной, но не обязательной для выполнения Стоимость товара, срок погашения, сумма платежей — несущественные пункты соглашения |

Цена, период погашения и размер платежа — основные пункты в договоре |

|

Заемщик или кредитор |

Любой участник гражданского права |

Финансовые организации и банки |

|

Объект по договору |

Материальные предметы или услуги |

Деньги |

Субъектами договоренности могут выступать любые физические или юридически лица, а не только финансовые структуры. Объектами являются оказанные услуги или переданные товары, а не финансовые средства.

Что лучше: товарный или коммерческий кредит?

Выбирая между двумя типами кредитования, нужно руководствоваться условиями сотрудничества, степенью доверия контрагентов и другими особенностями. В бизнесе активно используются оба варианта. В некоторых случаях они применяются одновременно в рамках одного контракта.

К примеру, консигнация как форма товарного кредита наиболее часто выбирается при заключении договора между поставщиком и сетью розничных товаров. Если срок годности продукта подходит к концу, нереализованные остатки списываются и возвращаются производителю или дилеру.

Когда выгодно взять товарный кредит?

Товарный займ целесообразно получать, если он в результате принесет прибыль. Для юрлиц и физлиц обоснованность подобного соглашения немного различается.

Для физических лиц

Обоснованность займа формируется, исходя из платежеспособности гражданина. Перед оформлением товара рекомендуется вычислить итоговую сумму, которую придется отдать за покупку. Если переплата слишком высокая, есть смысл отказаться от затеи.

В большинстве случаев подобная мера является необходимой для приобретения крупного товара (квартира, автомобиль, дорогая техника или мебель).

Для юридических лиц

В бизнесе главное получение прибыли, что невозможно сделать без постоянного развития, привлечения инвестиций и финансовых вливаний. Чтобы не изымать средства из оборотного капитала, замедляя прогресс, для закупки реализуемого товара, рабочего оборудования и необходимых вещей, часто прибегают к товарному кредиту.

Продуктовым, электронным и универсальным ритейлерам выгодно оформлять подобный договор, поскольку нужная сумма перечисляется поставщику после реализации товара. В соглашении обязательно прописываются условия возврата просроченной продукции, некачественного или утерянного продукта.

Способ будет настоящим спасением для предприятия, с которым заключен крупный контракт на поставку продукции, но у него нет в данный момент средств на закупку комплектующих. Чтобы не потерять выгодное коммерческое предложение, целесообразно оформить товарный кредит.

Как рассчитать лимит товарного кредитования?

Сумма займа имеет верхнюю планку, поскольку перегруженность кредитами может привести к возникновению просрочек и задолженности. Продавец для каждого клиента устанавливает индивидуальные рамки, исходя из кредитного рейтинга, платежеспособности.

Лимит подразумевает максимальное количество товаров или продукции, выраженное в денежном эквиваленте, которое можно предоставить заемщику. Основным критерием при расчете является платежеспособность или возможность погашать долг вовремя.

В крупных компаниях существует некоторое противоречие между отдельными структурами внутри фирмы:

- отдел продаж стремиться продать максимальное количество продукции;

- бухгалтерия работает на сокращение дебиторской задолженности.

Разногласия двух отделов необходимо учитывать при заключении договора. Поэтому для каждого контрагента необходимо тщательно и правильно рассчитывать допустимую сумму.

Пример расчета

При вычислении используются формальные и неформальные способы выявления платежеспособности. Первые включают:

- учредительные документы фирмы;

- финансовые и бухгалтерские отчеты;

- результаты всевозможных комиссий, проверок и экспертиз.

Вторые должны осуществляться строго в рамках действующего законодательства. Для выяснения можно связаться с другими кредиторами компании или партнерами по бизнесу.

Для вычисления допустимого лимита по товарному кредиту используется формула Л = Р x М x (Во – Вп), где:

- Л — лимит товарного кредита в рублях или другой валюте;

- Р — объем реализованной продукции;

- М — коэффициент маржи;

- Во — время отсрочки;

- Вп — количество дней просрочки.

Пример. Исходные данные: Р — 1 000 000 р., М — 1.015, Во — 11, Вп — 4. Подставляем величины в формулу и получается: Л = 1 000 000 x 1.015 x (11 – 4) = 7 105 000 рублей.

Как взять товарный кредит?

Для физлиц существуют общие требования: возраст, гражданство, трудовой стаж. Для получения займа потребуется собрать пакет документов.

Необходимые документы

В большинстве случаев необходимо предоставить:

- паспорт;

- СНИЛС.

Дополнительно могут запросить ИНН, загранпаспорт или водительское удостоверение. Некоторые банки требуют справку о доходах по форме банка или 2-НДФЛ.

Требования к заемщикам

Получить займ могут совершеннолетние лица, но большинство банков устанавливает минимальный лимит от 21 года. Отечественные банки преимущественно работают с гражданами РФ, но для иностранцев доступны особые условия.

Важное требование — наличие постоянного источника доходов. Кредитный рейтинг является одним из основных факторов при принятии решения.

Как правильно составить договор?

В соглашении, помимо основных условий кредитования (срок, сумма, процент), прописываются:

- количество;

- комплектация;

- тара и упаковка;

- качество.

Документ составляется на основе ст. 822 ГК РФ и не может противоречить. Дополнительно применяются статьи ГК РФ с 465 по 485 о купле-продаже.

Плюсы и минусы товарного кредита

Основные преимущества:

- возможность получить товар или услугу до момента оплаты;

- погашение задолженности частями.

К недостаткам относятся:

- высокие переплаты по процентам;

- наличие штрафов и дополнительных комиссий.

Перед заключением кредитного договора нужно тщательно проанализировать целесообразность займа и объективно оценить платежеспособность. Чтобы избежать трудностей и неприятных неожиданностей, следует внимательно ознакомиться с соглашением.

Разновидности основных условий кредита для физических лиц (цели, обеспечение, тип и размер кредитной ставки, срок, валюта, первоначальный взнос, порядок погашения и др.)

Кредит – это финансовая услуга, предоставление денег в долг на определенный срок и за плату, которую называют ставкой по кредиту. Получатель кредита называется заемщиком.

Кредиты выдают банки (кредитные организации) и некредитные организации, из которых наиболее известны микрофинансовые организации (МФО) и кредитные кооперативы. Для получения кредита заемщик заключает договор с банком, в котором оговаривается сумма кредита, размер платы за пользование заемными средствами и срок погашения долга.

«Анализ кредитоспособности клиента предшествует заключению с ним кредитного договора и позволяет выявить факторы риска, способные привести к непогашению выданной банком ссуды в обусловленный срок, и оценить вероятность своевременного возврата ссуды. Определение кредитоспособности заемщика является неотъемлемой частью работы банка по определению возможности выдачи ссуды».1

Сумма кредита зависит от платежеспособности заемщика – она оценивается по величине стабильного дохода. «Традиционно банки выдают кредиты, исходя из такой формулы: ежемесячные платежи по ссуде не должны превышать 40 % ежемесячного дохода заемщика. Логика в этом проста и понятна: кредитные платежи не должны стать убийственным бременем для заемщика».2

Если доходов заемщика недостаточно для того, чтобы получить кредит на нужную ему сумму, банки разрешают привлечь одного или нескольких созаемщиков. Созаемщики имеют равные права на выданные деньги и равные обязанности по погашению кредита. Причем если заемщик по какой-либо причине прекратит погашать свой долг перед банком, то долг придется выплачивать его созаемщику или созаемщикам.

По российскому законодательству кредитная или некредитная организация имеют право отказать в выдаче кредита или займа без объяснения причин.

Основными параметрами кредита называют сумму кредита, требования к обеспечению, вид кредитной ставки, срок погашения, валюту, требования по первоначальному взносу, систему погашения.

Назначение кредита

Кредиты для физических лиц можно поделить на пять основных видов: потребительские, экспресс-кредиты, микрозаймы «до зарплаты», автокредиты и ипотечные кредиты.

Наиболее популярны универсальные кредиты, их выдают как банки, так и МФО, для них используются разные названия: кредиты наличными, кредиты на неотложные нужды, кредиты на любые цели, потребительские кредиты, нецелевые кредиты. Этот вид кредита позволяет вам получить деньги наличными, также банк может зачислить деньги на ваш счет, а МФО – перевести на электронный кошелек.

Кредиты на неотложные нужды – самый популярный вид потребительских кредитов. Это возможность разжиться крупной суммой денег и ни перед кем не отчитываться за то, как они будут потрачены. Такой кредит могут выдавать в рублях, долларах и евро. Его можно получить либо наличными в кассе банка, либо перечислением на банковский счет. На оформление кредита уходит от трех дней до двух недель с момента подачи заявления, за это время банк проверяет платежеспособность клиента.

Банки выдают потребительские кредиты, как правило, на срок от шести месяцев до трех лет, иногда и на более долгий срок. МФО обычно предлагают займы на более короткий срок: от одного до шести месяцев, однако их можно оформить и на срок до двух лет.

Популярными в России стали и так называемые экспресс-кредиты, или pos-кредиты – ссуды на приобретение товаров или услуг у компаний-партнеров банка. В этом случае сумма кредита сразу перечисляется на счет компании-продавца. Экспресс-кредиты чаще всего используются для приобретения гаджетов, компьютеров, мебели, бытовой техники, дорогой верхней одежды, также их могут выдавать для оплаты туристических поездок, установки пластиковых окон и т. п. Наиболее часто экспресс-кредиты выдают на 12 месяцев, но срок погашения может быть и больше.

Иногда российские банки предлагают целевые кредиты на обучение, отдых или ремонт. Но такие специальные программы не получили широкого распространения. Существенных отличий от потребительских кредитов у них нет, за исключением кредитов на образование. Банки могут целевым образом перечислять денежные средства образовательному учреждению в соответствии с графиком платежей за учебу.

Экспресс-кредиты выдаются непосредственно в точках продаж без проверки платежеспособности клиента и считаются более рискованными, нежели потребительские кредиты, поэтому ставки по ним обычно выше.

Клиенты МФО чаще всего берут так называемые микрозаймы «до зарплаты». Их выдают небольшими суммами на короткий срок (обычно от семи до тридцати дней) под очень большие проценты, намного большие, нежели для потребительских или экспресс-кредитов. Микрозаймы и проценты по ним погашают единым платежом в последний день срока, обозначенного в договоре.

Автокредит – это ссуда целевого назначения. Она предназначена для приобретения автомобиля и сразу же перечисляется на счет продавца. При этом приобретенный автомобиль служит залогом по кредиту, и кредитор может его продать, если заемщик не погасит свой долг своевременно.

Ставки по автокредитам могут значительно различаться в зависимости от программы кредитования. Наиболее выгодны партнерские программы с производителями автомобилей. Как правило, автокредиты выдают на срок 3–5 лет.

«Можно сказать, что российский авторынок давно живет в долг. Хотя России в этом плане еще далеко до Европы, где в кредит продается около 70 % автомобилей, и тем более Америки (там в кредит продается около 90 % машин). Но цифры уже сопоставимы. А России есть куда расти в плане автокредитования. Если в США на сто человек – около 75 автомобилей, а в Европе – 40, то в Москве на сто жителей приходится чуть более 30 автомобилей, в прочих же городах России – в среднем по 15».3

Ипотечный кредит – это кредит под залог недвижимости. Самый распространенный вариант ипотечного кредита – это целевой кредит на покупку недвижимости под залог приобретенного объекта. Другой вариант называют нецелевым ипотечным кредитом. В этом случае банк выдает крупную сумму денег на личные нужды заемщика под залог принадлежащей ему недвижимости.

При оформлении ипотечного кредита заемщик, помимо кредитного договора, подписывает еще и договор ипотеки, по которому банк получает право продать залог, если кредит не будет погашен в оговоренные сроки.

Ипотечные кредиты предоставляются по более низким ставкам, нежели потребительские, но для их оформления заемщику придется потратить гораздо больше времени и некоторую сумму. Во-первых, для оформления нецелевого ипотечного кредита необходимо провести оценку объекта недвижимости, который будет служить залогом. Во-вторых, по российскому законодательству заемщик обязан за свой счет застраховать предмет залога от повреждений и полного уничтожения в пользу кредитора.

Помимо кредитов, банки предлагают услугу рефинансирования, в рамках которой заемщик получает кредит на погашение одного или нескольких других кредитов. Цель рефинансирования заключается в улучшении условий кредитования, а также оптимизации платежей, если речь идет о рефинансировании нескольких кредитов в один.

Например, ипотечные заемщики прибегают к процедуре рефинансирования, когда ставки по ипотеке заметно снижаются. С помощью рефинансирования заемщик берет кредит по более низкой, чем у него, ставке, и благодаря этому экономит на процентных выплатах.

Рефинансировать кредит или кредиты можно как в том же банке, который их выдал, так и любом другом.

Обеспечение по кредиту

Кредиты делятся на обеспеченные и необеспеченные. Необеспеченный кредит – это долг «под честное слово». Заемщик подписывает договор с банком о том, что берет деньги взаймы и обязуется вернуть с процентами через определенный срок. Никаких гарантий, что заемщик выполнит это обязательство, у банка нет. Если заемщик не погасит кредит в срок, долг с него придется взыскивать через суд.

Без обеспечения выдают потребительские кредиты, экспресс-кредиты, микрозаймы «до зарплаты».

Обеспеченные кредиты выдают под залог ценного имущества, которое несложно продать в случае необходимости, либо под поручительство одного или более лиц, чья платежеспособность не вызывает сомнений.

Предметом залога чаще всего служит недвижимость (квартира, дом, дача, гараж), транспорт (автомобили, катера, яхты). Теоретически предметом залога могут служить ювелирные украшения, предметы искусства, антиквариат, ценные бумаги и банковские депозиты, авторские права и иная интеллектуальная собственность, но на практике такие случаи очень редки и практикуются преимущественно в рамках private banking – эксклюзивных услуг для состоятельных клиентов.

Смысл обеспечения по кредиту в том, что кредитор может продать залог, если заемщик не выполнит свои обязательства и не погасит задолженность в установленный срок. Права кредитора на залог закрепляют специальным договором, после чего заемщик не имеет права продавать или дарить предмет залога до тех пор, пока не погасит кредит.

Основные виды обеспеченных кредитов – это автокредит и ипотечный кредит. И тот, и другой всегда оформляют под залог. Однако автомобиль может служить залогом и по потребительскому кредиту на большую сумму.

Банки требуют залог, когда выдают кредит на крупную сумму, причем нижний порог в разных организациях может существенно различаться: где-то залог могут потребовать за кредит на 300 тыс. рублей, а где-то и миллион рублей выдадут без залога. Это зависит от политики банка и от кредитоспособности заемщика. Чем выше сумма стабильного дохода, чем больше доверия внушает место работы и профессия заемщика, тем больший по размеру он может получить кредит без обеспечения.

МФО также выдают займы под залог, но в этом случае речь идет о менее значимых суммах. Залог могут потребовать даже при выдаче 50 тыс. рублей.

Помимо залога обеспечением по кредиту может служить поручительство другого лица. Поручитель гарантирует своим доходом и имуществом выполнение принятых заемщиком обязательств перед банком. Если же заемщик не справится с погашением долга по кредиту, то поручитель обязан выплатить остаток задолженности. Поручительство оформляется специальным договором между банком и поручителем.

Срок погашения

Кредиты и займы по длительности срока, на который они предоставляются, делятся по сроку погашения на краткосрочные, среднесрочные и долгосрочные. Четких правил нет, но в России по сложившейся практике краткосрочными называют кредиты на срок до одного года, среднесрочными – от года до 5 лет, а долгосрочными – на срок от 5 до 30 лет.

Обычно краткосрочными бывают потребительские кредиты, экспресс-кредиты, микрозаймы «до зарплаты». Долгосрочными считаются автокредиты и ипотека. Атокредиты чаще всего оформляют на срок от трех до семи лет, ипотеку – на срок от 15 до 30 лет. В то же время потребительские кредиты могут быть и долгосрочными, например, не редкость потребительский кредит на пять лет, и даже больше. И, наоборот, автокредиты и ипотеку никто не запрещает брать на короткое время (меньше трех лет). Такие случаи нечасто, но бывают.

Валюта кредита

Как правило, кредиты и займы в России предоставляются в рублях, долларах и евро. Первое правило кредитования гласит, что деньги надо занимать в той валюте, в которой получают основной доход. Если получать доход в одной валюте, а выплачивать кредит в другой, возникает валютный риск из-за возможного изменения кросс-курсов валюты кредита и валюты основного дохода.

Заемщик, получающий доходы в рублях, для погашения кредита в долларах или в евро при падении курса рубля к этим валютам будет вынужден тратить все больше средств на ежемесячный платеж по кредиту. Если в 2013 году на платеж в 100 долларов надо было потратить примерно 3 тыс. рублей, то в начале 2016 года такой платеж обошелся уже в 8 тыс. рублей, то есть в два с лишним раза дороже.

Такое резкое возрастание долговой нагрузки из-за колебаний валютных курсов бюджет заемщика может и не выдержать. Всего за одно десятилетие, с 1998 по 2009 год, Россия пережила две серьезные девальвации национальной валюты, в результате чего курс рубля к доллару снизился более чем в 10 раз.

Яркий пример опасности возникновения валютных рисков – проблема ипотечных заемщиков, в 2004–2007 годах оформивших кредиты в иностранной валюте – долларах, евро, швейцарских франках и японских иенах. Поскольку большинство заемщиков получает доходы в рублях, то им приходится тратить на погашение кредита в два-три раза больше средств, нежели это было несколько лет назад, и у некоторых клиентов сумма платежа по кредиту превысила их ежемесячный доход.

Первоначальный взнос

Для получения целевых кредитов, таких, как на приобретение автомобиля или недвижимости, обязательным условием является первоначальный взнос из собственных средств заемщика. Экономический смысл первоначального взноса – он обеспечивает снижение соотношения суммы кредиты и стоимоти залога и тем самым уменьшает риски кредитора. Кроме того, первоначальный взнос повышает степень ответственности заемщика при принятии решения взять тот или иной кредит. Минимальный первоначальный взнос по автокредиту составляет обычно 10 %, по ипотечному кредиту – 20 %. Встречаются предложения и с более низкими, и с более высокими требованиями в зависимости от особенностей кредитной программы и объекта приобретения.

Виды ставок

Процентная ставка по кредиту – это плата за пользование заемными средствами. Ставка исчисляется как производная от суммы основного долга. Различают фиксированные и плавающие ставки.

Фиксированная ставка рассчитывается как определенный процент от суммы задолженности по кредиту, она не меняется на протяжении всего срока действия кредитного договора (об этом говорит ее название).

Плавающая ставка применяется только в долгосрочных кредитах и складывается из двух величин: одна часть фиксируется на весь срок действия кредитного договора, другая привязывается к одному из рыночных индикаторов и может меняться каждый квартал, полгода или год. Как правило, в России плавающую ставку по кредитам в рублях привязывают к индексу MosPrime (MosPrime Rate – Moscow Prime Offered Rate), который определяет стоимость заимствования денежных средств на российском межбанковском рынке. Плавающую ставку по кредитам в иностранной валюте привязывают к индексу LIBOR (London InterbankOffered Rate – Лондонская межбанковская ставка предложения), который определяет стоимость заимствования средств на европейском межбанковском рынке.

«По кредитам под плавающую ставку заемщик несет дополнительный (процентный) риск: в случае повышения ставки его ежемесячный платеж возрастает. Необходимо учитывать, что средний потребитель не способен оценить вероятность реализации соответствующего риска или хотя бы угадать направление изменения процентных ставок».4

Величина ставки по кредиту определяется главным образом стоимостью заимствования средств на межбанковском рынке в текущем периоде. Также учитывается уровень риска невозврата кредита заемщиком, поэтому ставки по необеспеченным кредитам всегда выше, чем по обеспеченным. Исходя из тех же соображений, банк может установить для заемщиков с подпорченной кредитной историей более высокую ставку по кредиту, чем для заемщиков с хорошей кредитной репутацией.

Порядок погашения

Погашение кредита происходит в соответствии со специальным графиком, являющимся приложением к кредитному договору. В графике указывают конкретные суммы и даты платежей. Заемщик обязан соблюдать сроки внесения платежей, установленные этим графиком. Обычно заемщик ежемесячно вносит платежи, погашая часть основного долга и часть процентов за пользование заемными деньгами (аннуитетный платеж).

Размер платежа нельзя уменьшать. Если заемщик задерживает очередной платеж или вносит меньше денег, чем предусматривает график, к нему применяют санкции, прописанные в кредитном договоре: единовременный штраф за просрочку и пени за каждый день просрочки.

При этом заемщик имеет право увеличить сумму платежа по кредиту или полностью погасить свой долг, не дожидаясь окончания срока кредитного договора. По российскому законодательству, заемщик обязан заранее, не менее чем за тридцать дней, предупредить банк о частичном или полном досрочном погашении кредита.

Платежи по кредиту рассчитываются по специальной схеме, в России используется две системы: аннуитетная и дифференцированная.

Массово используется аннуитетная система, когда кредит гасится ежемесячными равными порциями (платежами) на протяжении всего срока действия кредитного договора. Дифференцированная система платежей используется довольно редко. По этой схеме сумма основного долга делится на количество месяцев, составляющих срок действия кредитного договора, а проценты по кредиту рассчитываются для каждого месяца по отдельности с учетом того, что сумма основного долга каждый месяц уменьшается. В результате ежемесячный платеж по кредиту постепенно уменьшается.

При погашении кредита на одну и ту же сумму по дифференцированной системе проценты по кредиту составят меньшую сумму, нежели по аннуитетной, поэтому она более выгодна заемщику. Недостаток дифференцированной системы состоит в том, чтов течение примерно 1/3 срока кредитаразмер ежемесячного платежа при прочих равных условиях будет намного больше, нежели по аннуитетной схеме. Это может стать препятствием для получения кредита, потому что заемщику для первичных платежей элементарно не хватит дохода.

При погашении кредита ежемесячный платеж не может быть меньше суммы, установленной графиком платежей.

Если у заемщика возникли затруднения с погашением кредита, потому что его доход снизился или же финансовые возможности изначально были переоценены, можно снизить размер ежемесячного платежа с помощью процедуры реструктуризации кредита. Как правило, размер ежемесячного платежа уменьшается за счет удлинения срока погашения кредита. Также в рамках реструктуризации заемщику могут предоставить отсрочку по выплате кредита, так называемые «кредитные каникулы».

Кредитная история и влияющие на нее факторы

Кредитная история используется для оценки платежеспособности и добросовестности заемщика. Это набор данных обо всех кредитах заемщика: где и когда он их получал, на какую сумму, насколько аккуратно выполнял свои обязательства перед банком. Состав этих данных определен Федеральным законом от 30.12.2004 № 218-ФЗ «О кредитных историях». Хранением и пополнением кредитных историй занимаются специализированные организации – бюро кредитных историй (БКИ). Согласно закону, банки, микрофинансовые организации, кредитные кооперативы и ломбарды обязаны предоставлять информацию обо всех своих заемщиках и поручителях как минимум в одно БКИ, включенное в государственный реестр бюро кредитных историй. Также в БКИ предоставляются сведения, связанные с процедурой оформления личного банкротства.

Из кредитной истории можно узнать, имеет ли заемщик в данный момент задолженность по кредиту, не допускает ли просрочек. Чаще всего данные кредитных историй запрашивают банки, когда рассматривают заявки на кредиты, чтобы оценить платежеспособность потенциального заемщика и решить, выдавать ему кредит или нет. Задержки и пропуски платежей по кредиту портят кредитную историю. Плохая кредитная история может стать поводом к отказу в выдаче нового кредита.

Запросить данные кредитной истории может любая организация или индивидуальный предприниматель, получивший согласие заемщика на запрос данных о нем – без согласия, оформленного в определенном законом порядке» (так как с 1 января 2019 года можно дать такое согласие не только письменно, но и через ЕСИА/ЕПГУ, если есть подтвержденная учетная запись) заемщика БКИ данные не предоставляет. В банке на основе данных кредитной истории оценивают платежеспособность потенциального заемщика и выносят решение: предоставить кредит или нет, если да, то на каких условиях.

Каждый человек может 2 раза в год бесплатно ознакомиться со своей кредитной историей. При необходимости можно изучать свою кредитную историю и чаще, но за это уже придется внести небольшую плату. Чтобы ознакомиться со своей кредитной историей, нужно знать, в каком БКИ она хранится (это может быть не одно БКИ, а несколько). Чтобы узнать, в каком БКИ хранится ваша кредитная история, надо сделать запрос в Центральный каталог кредитных историй Банка России. Свою кредитную историю рекомендуется время от времени проверять, поскольку иногда в нее по разным причинам попадают ошибочные сведения, способные в будущем осложнить получение кредита.

Если заемщик обнаружил ошибки в своей кредитной истории, необходимо обратиться с заявлением в БКИ с требованием перепроверить эти сведения. Если исправить ошибки не удалось, следует обратиться с жалобой в Банк России.

Полная стоимость кредита

С 2008 года банки обязаны указывать в кредитном договоре полную стоимость кредита (ПСК) – сколько конкретно в рублях, долларах или евро заемщик должен заплатить банку с учетом всех сопутствующих платежей (абсолютная сумма платежа). Соотношение ПСК и суммы кредита позволяет оценить размер так называемой «переплаты» – сколько в целом придется заплатить за пользование заемными деньгами.

Принципы ответственного кредитования

Кредит – это всегда очень ответственный шаг, независимо от срока и суммы. Необходимо четко понимать, какие обязательства налагает кредитный договор, а также тщательно просчитать, какой платеж по кредиту будет посильной нагрузкой на бюджет.

Невнимательное отношение к условиям кредита может привести к тому, что заемщик возьмет на себя непосильные обязательства и резко ухудшит качество жизни, вплоть до полного разорения. Психологи отмечают, что человек, который отдает более трети своего дохода кредиторам, часто теряет стимул к работе и интерес к росту своих доходов. Поэтому один из основных принципов кредитной деятельности состоит в том, что платеж по кредиту не должен превышать 40 % дохода заемщика.

«Кроме того, прогнозируя свой бюджет с учетом кредитных платежей, берите в расчет исключительно устойчивые, надежные источники доходов, гарантирующие вашу способность обеспечить погашение кредита. Например, зарплату, доходы от сдачи в аренду квартиры или гаража и т. п. Нельзя надеяться на те доходы, в стабильности и уровне которых нельзя быть уверенными, например, дивиденды от вложения в рискованный бизнес, оплату по дополнительной работе, помощь родственников и т. п.».5

Особенно внимательными должны быть клиенты микрофинансовых организаций, потому что при очень высоких ставках даже небольшой долг может превратиться в крупный, если заемщик не сможет вовремя погасить кредит.

Не менее важно ответственно относиться к обязательствам по кредитному договору. Многие заемщики пропускают платежи по кредитам, не понимая, какие последствия это повлечет за собой. Мало кто знает, что по Гражданскому кодексу РФ банк имеет право обратиться в суд для принудительного взыскания долга, если заемщик пропустит всего один платеж. Конечно, на практике банк будет ждать дольше, но уже три месяца просрочки вполне могут стать основанием для расторжения кредитного договора и требования досрочного погашения кредита под угрозой принудительного взыскания долга через суд.

«Стремительный рост кредитов населению в последнее десятилетие сопровождается ростом числа домохозяйств, которые не вполне понимают возникающие у них в связи с получением кредита риски и обязательства, а также все имеющиеся у них варианты выбора».6

Каждому заемщику желательно иметь финансовую «подушку безопасности» в размере двух-трех платежей по кредиту на случай потери работы или трудоспособности в результате болезни или несчастного случая. Как вариант, можно застраховать свою жизнь и здоровье на время погашения кредита, чтобы иметь резервный источник дохода, если из-за проблем со здоровьем возникнут финансовые трудности.

Приобретенный в кредит автомобиль тоже рекомендуется застраховать по КАСКО. Иначе может получиться так, что машину угонят или сожгут, а заемщик останется и без автомобиля, и с долгом перед банком на крупную сумму.

Особенности российского законодательства в сфере кредитования

Деятельность кредитных организаций, их взаимоотношения с заемщиками и БКИ регулируют часть 2 Гражданского кодекса РФ, федеральный закон от 02.12.1990 № 395–1-ФЗ «О банках и банковской деятельности», федеральный закон от 16.07.1998 № 102-ФЗ «Об ипотеке (залоге недвижимости)», федеральный закон от 30.12.2004 № 218-ФЗ «О кредитных историях», федеральный закон от 16.07.1998 № 102-ФЗ «Об ипотеке (залоге недвижимости)», федеральный закон от 30.12.2004 № 218-ФЗ «О кредитных историях», федеральный закон от 02.07.2010 № 151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях», федеральный закон от 21.12.2013 года № 353-ФЗ «О потребительском кредите (займе)», федеральный закон «О внесении изменений в Федеральный закон «О несостоятельности (банкротстве)» и отдельные законодательные акты Российской Федерации в части регулирования реабилитационных процедур, применяемых в отношении гражданина-должника» от 29.12.2014 № 476-ФЗ.

Финансовые посредники

Банки предлагают кредиты на разных условиях. Большинство выбирает кредитную программу по величине не процентной ставки, а ежемесячного платежа и – чем меньше, тем лучше. Но и ориентир на процентую ставку недостаточен. Далеко не всегда низкая ставка в рекламном объявлении означает, что в действительности на таких условиях кредит может получить любой желающий. Кроме того, условия по кредиту с низкой ставкой могут не устроить заемщика. Например, кредит по низкой ставке надо будет погасить в очень короткие сроки, или лимит кредита будет чересчур мал.

Неискушенному человеку трудно разобраться, чем одно предложение отличается от другого, какой вариант выгоднее. Можно потратить много времени, разбираясь в деталях кредитных программ и сравнивая разные условия. «Финансовая услуга, как правило, имеет сложную договорную форму. Это означает, что полное понимание положения сторон в возникающем правоотношении возможно лишь при внимательном ознакомлении с текстом соответствующего договора, что требует юридической подготовки, которая отсутствует у «среднего потребителя»».7

Но можно обратиться за помощью к посреднику, который поможет найти оптимальный вариант.

Посредниками между заемщиками и банками выступают кредитные брокеры. За плату брокер может подобрать наиболее подходящие для клиента условия кредита и взять на себя подачу заявки на кредит и сопутствующих документов. К тому же брокеры часто работают как партнеры банков, которые для своих клиентов могут немного снизить ставку по кредиту или упростить процедуру оформления кредита.

Таким образом, к брокерам имеет смысл обращаться в том случае, когда нужно оформить кредит на большую сумму и даже незначительная разница в ставках и условиях имеет существенное значение. Это может быть потребительский кредит, автокредит, ипотечный кредит или рефинансирование одного или нескольких кредитов.

Если речь идет об ипотечном кредите, брокер может взять на себя и всю работу по подготовке и проведению ипотечной сделки: от сбора документов для подачи заявки в банк до государственной регистрации права собственности на недвижимость.

В частности, брокер может подобрать квартиру для покупки, получить у специалиста отчет об оценке ее рыночной стоимости, подобрать программу ипотечного страхования с оптимальными расценками, организовать передачу денег продавцу квартиры и оформить государственную регистрацию прав собственности заемщика на приобретенное жилье. Поэтому, кроме брокерской компании, в роли посредника между заемщиком и банком нередко выступают риелторские агентства.

В то же время брокерская компания может предложить клиенту риелторское сопровождение сделки.

Брокер может помочь получить кредит заемщикам, которые по той или иной причине получили отказ от нескольких банков. Поскольку банки отказывают в выдаче кредита без объяснения причин, обычному человеку крайне сложно понять, что именно послужило основанием для отказа. Причем причины отказа нередко субъективны и связаны с особенностями системы оценки заемщика, принятой в банке.

К примеру, банк считает чрезмерно рискованным выдавать кредиты работникам полиции и отказывает на этом основании (на первый план выступает профессиональная принадлежность человека). В другом банке могут «браковать» представителей определенной национальности. Брокерам хорошо известные такие нюансы. Опыт работы позволяет им определить, в чем заключается проблема, и порекомендовать банк с иным подходом к оценке заемщиков.

Институт банкротства как фактор снижения социальной напряженности

С 1 октября 2015 года в России начал действовать закон, который установил процедуру признания банкротом физических лиц. До этого момента частное лицо не имело возможности объявить себя банкротом и освободиться от обязательств, которые не в состоянии выполнить.

Закон определил, что любое частное лицо имеет право подать заявление в суд о признании его банкротом независимо от суммы долга. Также иск о признании банкротом частного лица может подать кредитор, но в этом случае задолженность должна составлять не менее 500 тыс. руб., а просрочка по ней – более трех месяцев.

Суд может принять решение о признании должника банкротом, либо о реструктуризации его долга, либо убедить кредитора заключить мировое соглашение с заемщиком.

В случае признания должника банкротом его имущество подлежит конфискации и продаже с публичных торгов в счет погашения долга. При этом не подлежат конфискации денежные средства до 25 тысяч рублей и жизненно важное имущество, например, единственное жилье, бытовые предметы и личные вещи стоимостью до 30 тыс. рублей, продукты питания, топливо для обогрева помещения, домашние питомцы и домашний скот.

После признания человека банкротом он обязан в течение пяти лет указывать это при заключении всех договоров кредита или займа. На тот же срок ему запрещено занимать руководящие должности в организациях, оформленных как юридическое лицо. Объявить себя банкротом повторно можно не раньше, чем через пять лет.

Открывшаяся возможность избавиться от непосильных долгов актуальна для неплатежеспособных должников банков и МФО. На 1 января 2017 года размер задолженности, просроченной больше, чем на 90 дней только перед банками, превысил триллион рублей. По оценке бюро кредитных историй, на начало 2017 года в России около 600 тыс. заемщиков были потенциальными банкротами.

В некоторых случаях банкротство – это единственная возможность начать новую жизнь, без постоянного нервного напряжения и страха перед службами взыскания, которые далеко не всегда действуют в рамках закона. Однако суд может отказать в признании заемщика банкротом, если посчитает, что он принял на себя заведомо неисполнимые обязательства и вследствие своей недобросовестности нанес ущерб кредиторам. Чтобы суд признал должника банкротом, он должен доказать, что его тяжелая финансовая ситуация возникла в результате неудачного стечения жизненных обстоятельств, а не в результате преднамеренного введения в заблуждение кредитных организаций о своей платежеспособности.

Влияние СМИ на формирование разумного подхода граждан к кредитованию и ответственного поведения заемщиков

СМИ в России публикуют большое количество материалов, направленных на формирование ответственного отношения населения к обязательствам по кредиту. Эти материалы делятся на две основные группы. Материалы информационно-разъяснительного характера решают задачу повышения финансовой грамотности населения, рассказывая об особенностях использования разных видов кредитов и займов, принципах деятельности разных кредитных организаций, о том, для чего нужна кредитная история.

Проблемные материалы разбирают ошибки заемщиков, которые приводят к негативным последствиям, разъясняют, в чем опасность закредитованности и что служит ее причиной. Особенно эффективно в качестве предостережения действуют журналистские материалы, основанные на историях конкретных заемщиков, оказавшихся в трудной жизненной ситуации по собственной вине.

Роль СМИ в формировании сбалансированной системы потребительского кредитования и в информировании о возможностях банкротства физических лиц

Одна из ключевых задач СМИ по повышению финансовой грамотности населения – сформировать ответственное отношение к кредитам. Необходимо воспитывать в населении культуру потребления кредитов, учить соотносить свои финансовые потребности и возможности, разъяснять вред импульсивных решений (когда кредит берут под влиянием минутного желания, не задумываясь над тем, какие обязательства это налагает и как долговая нагрузка скажется на качестве жизни).

Другое важное направление деятельности СМИ – информировать население об основных правилах, связанных с получением и погашением кредита, о действиях заемщиков, испытывающих сложности с погашением кредита, о возможностях, которые открывает процедура личного банкротства.

Третье важное направление – формировать ответственное поведение кредиторов за счет освещения их недобросовестных практик.

По данным исследования, проведенного по заказу Министерства финансов Российской Федерации в 2015 году, часть населения считает кредитование «опасным и грабительским» способом решения финансовых вопросов. Другие считают кредитование вполне допустимым или даже выгодным в ряде ситуаций и готовы искать наилучшие условия для себя. Третьи готовы брать кредиты практически без раздумий и могут даже не замечать разницы в процентной выплате, не обращать пристального внимания на условия предоставления кредита.

Также в задачи СМИ входит информирование населения о том, какие права имеют заемщики и что нужно предпринять в случае нарушения этих прав. Этот вопрос подробно рассматривается в книге «Повышение финансовой грамотности населения: международный опыт и российская практика», авторы которой отмечают: «По мере развития и углубления финансовых рынков эффективная защита прав потребителей финансовых услуг приобретает решающее значение для формирования справедливого, прозрачного и конкурентного рынка финансовых услуг».8

Всегда актуальны материалы, связанные с деятельностью микрофинансовых организаций. «Низкий уровень финансовой грамотности потребителей, развитие микрокредитования, увеличивающийся объем просрочки предполагают необходимость активной работы СМИ по информированию о рисках заемщиков МФО».9

В рамках борьбы против злоупотреблений на рынке микрофинансовых услуг СМИ должны выявлять и освещать незаконные действия участников этого рынка. Публикации о неправомерных действиях МФО и проблемах их заемщиков служат для привлечения внимания регулирующих и законодательных органов, добросовестных участников рынка, общественных деятелей.

Сноски:

1 Банковское дело / Под ред. О. И. Лаврушина. / М.: Финансы и. статистика, 2005. – с. 292.

2 Арт Я. А. Внятное руководство для обычного человека, где, как и на что взять деньги / Арт Я. А. – М.: Астрель, 2012. – с. 14.

3 Арт Я. А. Внятное руководство для обычного человека, где, как и на что взять деньги / Арт Я. А. – М.: Астрель, 2012. – 78 с.

4 О. М. Иванов. Стоимость кредита: правовое регулирование. / О. М. Иванов. – М.: Инфотропик Медиа. – 2012. – с. 212.

5 Арт Я. А. Внятное руководство для обычного человека, где, как и на что взять деньги / Арт Я. А. – М.: Астрель, 2012. – с. 3

6 Зеленцова А. В. Повышение финансовой грамотности населения: международный опыт и российская практика. / Зеленцова А. В., Блискавка Е. А., Демидов Д. Н. – М.: ЦИПСиР, КНОРУС, 2012. – с. 17.

7 О. М. Иванов. Стоимость кредита: правовое регулирование. / О. М. Иванов. – М.: Инфотропик Медиа. – 2012. – с. 30.

8 Зеленцова А. В. Повышение финансовой грамотности населения: международный опыт и российская практика. / Зеленцова А. В., Блискавка Е. А., Демидов Д. Н. – М.: ЦИПСиР, КНОРУС, 2012. – с. 22.

9 Сборник практических кейсов по теме «Финансовая грамотность и массовая информация». / [Янин Д. Д.и др.]; под. ред. Тайца М. Ю./ – Министерство финансов Российской Федерации. – 2016. – с. 115.

Литература:

- Гражданский кодекс Российской Федерации, ч. 2 // Собрание законодательства Российской Федерации. – 1996. – № 5. – ст. 410.

- Федеральный закон от 02.12.1990 № 395–1-ФЗ «О банках и банковской деятельности». // Собрание законодательства Российской Федерации. – 2016. – № 27, ст. 4295.

- Федеральный закон от 16.07.1998 № 102-ФЗ «Об ипотеке (залоге недвижимости)». // Собрание законодательства Российской Федерации. – 1998. – № 29. – ст. 3400.

- Федеральный закон от 30.12.2004 № 218-ФЗ «О кредитных историях». // Собрание законодательства Российской Федерации. – 2005. – № 1. – ст. 44.

- Федеральный закон от 02.07.2010 № 151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях». // Собрание законодательства Российской Федерации. – 2010. – № 27. – ст. 3435.

- Федеральный закон от 21.12.2013 года № 353-ФЗ «О потребительском кредите (займе)». // Собрание законодательства Российской Федерации. – 2013. – № 51. – ст. 6673.

- Федеральный закон «О внесении изменений в Федеральный закон «О несостоятельности (банкротстве)» и отдельные законодательные акты Российской Федерации в части регулирования реабилитационных процедур, применяемых в отношении гражданина-должника» от 29.12.2014 № 476-ФЗ. // Собрание законодательства Российской Федерации, 2015. – № 1. – ст. 29.

- Арт Я. А. Внятное руководство для обычного человека, где, как и на что взять деньги / Арт Я. А. – М.: Астрель, 2012. – 320 с.

- О. М. Иванов. Стоимость кредита: правовое регулирование. / О. М. Иванов. – М.: Инфотропик Медиа, 2012. – 672 с.

- Сборник практических кейсов по теме «Финансовая грамотность и массовая информация». / [Янин Д. Д.и др.]; под. ред. Тайца М. Ю./ – Министерство финансов Российской Федерации, 2016. – 137 с.

- Зеленцова А. В. Повышение финансовой грамотности населения: международный опыт и российская практика. / Зеленцова А. В., Блискавка Е. А., Демидов Д. Н. – М.: ЦИПСиР, КНОРУС, 2012. – 112 с.

- Криворучко С. В. Микрофинансирование в России. / Криворучко С. В., Абрамова М. А., Мамута М. В. – М.: КноРус, 2013. – 168 с.

- Банковское дело / Под ред. О. И. Лаврушина. / М.: Финансы и. статистика, 2005. – 672 с.

Контрольные вопросы лекции:

- Перечислите основные виды кредитов и их особенности.

- Каковы основные параметры кредита?

- Для чего используется рефинансирование кредитов?

- Чем плавающая ставка по кредиту отличается от фиксированной?

- В чем разница между аннуитетной и дифференцированной схемами погашения кредита?

- Различия между условиями банковских кредитов и займов МФО.

- Для чего используется кредитная история?

- Какими законами регулируется взаимодействие кредиторов и заемщиков в России?

- Каков функционал кредитного брокера?

- При каких условиях неплатежеспособный заемщик может получить освобождение от долгов в рамках процедуры личного банкротства?

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование по специальности «Журналистика» в Университете Лобачевского. Более 4 лет работал с физическими лицами в банках НБД Банк и Волга-Кредит. Имеет опыт работы в газете и телевидении Нижнего Новгорода. Является аналитиком банковских продуктов и услуг. Профессиональный журналист и копирайтер в финансовой среде nikitin@brobank.ru

Открыть профиль

Основное преимущество такого кредита – возможность пользоваться товаром, за который нет средств расплатиться сразу, и выплачивать деньги частями в прописанный договором срок. В особенностях данного продукта банков разобрались специалисты Бробанк.ру.

-

Виды товарного кредита

-

Характеристики товарного кредита

-

Плюсы и минусы товарного кредитования

-

Спорные ситуации

Виды товарного кредита

Согласно действующему законодательству, есть несколько типов товарного кредита:

- Кредит с отсроченным платежом. Самая распространенная форма кредитования. Заемщик получает товар, заключив с банком договор поставки, где прописываются условия (сроки, итоговая сумма, первоначальный взнос). Заемщик рассчитывается на протяжении указанного в договоре периода, сумма кредита включает в себя проценты банка, который оплатит товар магазину за покупателя.

- Форма взаимодействия между юридическими лицами. Используется для длительных поставок продукта, при регулярном сотрудничестве поставщика и покупателя. Долг погашается согласно установленным срокам. В данном случае отсутствуют ежемесячные платежи.

- В форме консигнации. Такой вид товарного кредита возможен только для юридических лиц. Заемщик получает товар, платить за который необходимо после его полной или частичной реализации. Если товар не распродан, его возвращают поставщику. Наиболее безопасный вид кредитования.

Вариаций товарного кредитования несколько. Стоит знать об этом, чтобы выбрать оптимальный вариант

Также существует вариант с оформлением задолженности векселем. В основном используется юридическими лицами, теоретически может быть использован и для физического лица. Выдается вексель на прописанный в договоре срок, который нужно оплатить в установленный срок и вернуть всю сумму целиком.

Характеристики товарного кредита

Этот вид займа, как любой банковский продукт, можно охарактеризовать несколькими критериями:

- Платность. Оплата за товар после его получения. Если задолженность не выплачивается в установленные сроки, кредитор вправе забрать выданный товар.

- Возвратность. Общая сумма по договору возвращается в четко прописанный срок и в полном объеме.

- Срочность. Ежемесячные платежи вносятся в соответствии с графиком.

Понимание ключевых характеристик товарных кредитов избавит от недоразумений

Плюсы и минусы товарного кредитования

Как и любой другой кредитный продукт, товарный кредит имеет свои преимущества и недостатки. К плюсам можно отнести:

- Быстрое оформление кредита. Зачастую не требуется даже справка о доходах заемщика, а также нет необходимости вносить первоначальный взнос.

- Увеличение прибыли торговых точек. Для магазинов и производителей неважно, кто оплатит их товар – сам покупатель или же за него это сделает банковская организация. Кроме этого, для продавца в этих случаях нет никаких рисков.

- Выгоду для банковских организаций. Товарный кредит как один из видов потребительского кредитования приносит большую прибыль.

На достоинства и недостатки товарных кредитов надо смотреть с точки зрения итоговой выгоды

К минусам товарного кредитования можно отнести риски, которые грозят банкам. Несмотря на теоретический залог в виде полученного товара, в случае неоплаты заемщиком кредита возврат денег достаточно сложный процесс, даже в случае наличия судебного решения.

К недостаткам этого вида кредита для клиентов относится высокая переплата за товар: проценты за использование средств банка достаточно высокая, и в конечном итоге стоимость кредитной покупки может быть намного выше реальной цены. В случае неоплаты заемщик может испортить себе кредитную историю, а вовремя неоплаченный товар могут изъять.

Спорные ситуации

При удачном получении товарного кредита и оформлении покупки могут возникать спорные моменты. Даже если во время выплаты кредита товар ломается или выходит из строя, заемщик обязан продолжать вносить ежемесячные платежи.

Претензии по поводу некачественного товара должны предъявляться к магазину, банк же просто предоставляет деньги на оплату, и возвращать долг в любом случае нужно. Банковские организации не имеют отношения к самой продукции. Если товар действительно оказывается бракованным, его необходимо вернуть в магазин, тогда продавец вернет деньги банку.

Спорные ситуации во врем выплаты товарного кредита не исключены, но чаще всего их можно решить

В остальных случаях избавить заемщика от обязательств по возврату задолженности может только судебное решение.

Несмотря на некоторые имеющиеся минусы данного вида кредитования, нельзя отрицать, что появление товарного кредита облегчило жизнь многим покупателям. Нет необходимости длительное время копить средства на понравившийся товар – можно взять его в кредит, начать им пользоваться и затем выплачивать долг перед магазином или производителем.

Комментарии: 2

Что такое товарный кредит? В чем его преимущества?

Как рассчитать лимит товарного кредитования и сроки товарного кредита?

Как оценить эффективность предоставления товарного кредита с отсрочкой платежа покупателю?

Виды товарного кредита

Товарный кредит — это кредит, который оформляется между продавцом и покупателем. Он предоставляется на условиях отсрочки платежа за поставленные товары, а его срок и условия фиксируются в договоре поставки.

Виды товарных кредитов представлены в табл. 1.

К сведению

На практике товарный кредит с отсрочкой платежа — самая распространенная разновидность коммерческого товарного кредита, который оговаривается условиями контракта на поставку товаров и не требует специальных документов по его оформлению.

Привлекая к использованию заемный капитал в форме товарного кредита, покупатель максимально старается удовлетворить свои потребности в финансировании, тем самым снизить объем привлеченного заемного капитала в виде денежных средств.

Выдавая товарный кредит, продавец расширяет рынок сбыта, увеличивает обороты и за счет этого наращивает свою прибыль.

Но при этом у продавца должен быть отлажен системный подход к определению размера лимита по товарному кредиту и сроков отсрочки платежа. Если в компании нет инструментов для определения индивидуальных пределов по сумме и сроку заимствования, это может негативно отразиться на ликвидности компании.

Как рассчитать лимит товарного кредитования и сроки товарного кредита?

Лимит товарного кредитования — это то максимальное количество продукта в денежном выражении, которое продавец может отгрузить покупателю с отсрочкой платежа с минимальными рисками для себя.

Размер лимита товарного кредита и срок отсрочки платежа для каждого покупателя определяется индивидуально. При этом обязательно учитываются:

- прошлый опыт работы с покупателем его потенциальные возможности по закупке продукции;

- платежеспособность покупателя, т. е. возможности погашать задолженность за отгруженный товар;

- информация из внешних источников о благонадежности покупателя, если с ним еще не работали.

Обратите внимание!

Обязательно следует оговарить и закрепить документально: объем закупок в квартал.

Чтобы рассчитать лимит товарного кредита для покупателя, необходимо знать:

- запланированный объем продаж на определенный период времени для этого покупателя (месяц, квартал, год);

- срок, на который будет предоставлена отсрочка по платежам.

Вариант 1

С покупателем есть опыт работы

Лимит товарного кредита на месяц можно рассчитать по формуле:

Кредитный лимит = Запланированный объем продаж на месяц / Срок отсрочки платежа;

Срок отсрочки платежа = 30 / Количество оборотов за месяц.

Запланированный объем продаж — это:

- среднемесячный объем продаж, рассчитанный на основании прошлых закупок;

- объем продаж на определенный период согласно контракту.

При определении срока отсрочки платежа учитывают:

- опираясь на прошлый опыт, количество закупок в периоде, для которого определяется объем продаж (если объем продаж взяли за месяц, то и количество закупок берут за месяц);

- территориальную удаленность покупателя от продавца, чтобы срок оплаты не наступил ранее срока поставки продукции покупателю;

- интересы продавца, если он привлекает для пополнения оборотных средств заемные средства, так как срок отсрочки платежа влияет на оборачиваемость всей дебиторской задолженности, а при наличии в обороте заемных средств ее срок оборачиваемости должен быть выше срока оборачиваемости заемных средств.

Пример 1

Покупатель ООО «Север» покупал продукцию в ООО «Прима» со 100%-ной предоплатой.

Планируется изменить договорные условия работы с покупателем ООО «Север», так как через три месяца он планирует увеличить объем закупок на 30 % в месяц.

Чтобы определить лимит товарного кредита и срок отсрочки платежа, которые можно предложить покупателю, необходимо проанализировать предыдущий опыт работы с ним:

За последние три месяца ООО «Прима» отгрузила ООО «Север» товара на 69 236 тыс. руб., т. е. среднемесячная отгрузка составляет 23 079 тыс. руб. (69 236 / 3).

Количество закупок на последние три месяца — 8, т. е. 2,67 раза в месяц. Количество оборотов за месяц — 3.

Тогда:

- срок отсрочки платежа = 30 / 3 = 10 дней;

- кредитный лимит = 23 079 / 10 = 2308 тыс. руб.

Чтобы сохранить объем и частоту отгрузок, покупателю ООО «Север» предложены следующие условия для договора на товарный кредит с отсрочкой платежа:

- срок отсрочки — 10 календарных дней;

- кредитный лимит — 2500 тыс. руб.

В дальнейшем размер кредитного лимита и срок отсрочки платежа могут быть изменены, так как:

- планируется увеличить объем закупок;

- просрочки по оплате (если они будут) могут привести к сокращению или отказу в предоставлении отсрочки.

Вариант 2

С покупателем раньше не работали

В этом случае при расчете лимита товарного кредита и определении срока отсрочки платежа необходимо проанализировать дебиторскую задолженность в компании и принять решение, которое позволит получить компании дополнительную прибыль.

Характер дебиторской задолженности (ДЗ) определяется с помощью коэффициента дебиторской задолженности (КОДЗ):

КОДЗ = Выручка / Средний остаток ДЗ.

К сведению

Средний остаток дебиторской задолженности рассчитывается как сумма дебиторской задолженности покупателей по данным бухгалтерской отчетности на начало и конец анализируемого периода, деленное на 2.

Коэффициент оборачиваемости показывает, сколько раз за анализируемый период компания получает от покупателей оплату в размере среднего остатка неоплаченной задолженности.

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2019.