В повседневной жизни и в своей профессиональной деятельности человечество так или иначе сталкивается с различными рисками: политическими, социальными, экономическими, технологическими и др. Возможность появления ущерба как отрицательного влияния риска заставляет уделять все более пристальное внимание проблеме управления рисками, или риск-менеджменту. При этом развитие общественного производства приводит к расширению сферы возникновения рисков, а следовательно, их возможных отрицательных последствий. В связи с этим все большее значение приобретают те продукты, нововведения и технологии, которые будут обеспечивать меньшую степень риска и соответственно меньшую вероятность возникновения ущерба. Отсюда вытекают два пути по снижению риска: во-первых, поиск новых технологий, максимально уменьшающих возникновение ущерба, и, во-вторых, развитие науки управления риском, заключающееся в его выявлении, оценке, разработке комплекса мер по его снижению и минимизации.

В настоящее время в риск-менеджменте выделяется несколько его составляющих:

- измерение риска (в основе находятся постулаты теории вероятности, анализа решений и определения природы и масштабов потерь в тех случаях, когда принятое решение не «срабатывает»);

- стратегия риска (интеграция риск-менеджмента, анализ риска, связанного с диверсификацией или спадом производства);

- операционный риск (безопасность труда, мошенничество, качество продукции, аутсорсинг, т.е. передача затратных операций сторонним компаниям);

- политический риск (проблемы правового вмешательства со стороны государства, политическая нестабильность, взяточничество, похищение людей);

- системный риск (сущность финансовых систем, способы снижения риска в проектном финансировании);

- экологические риски (воздействие природных катастроф, усовершенствованные методы прогнозирования, страхование, соблюдение строительных кодексов, ликвидация последствий чрезвычайных событий);

- новые риски (изменения, происходящие под воздействием финансового дерегулирования, прихода Интернета, неприятие корпоративных интересов обществом и др.).

До середины 1970-х годов риск-менеджмент и управление страховыми интересами были синонимичны. Однако появление в конце 1970-х годов новых рынков и соответственно финансовых инструментов (дерива-тивов) заставило руководство крупных корпораций обратить более пристальное внимание на проблему управления рисками. Происшедшие изменения значительно расширили возможности и круг обязанностей риск-менеджеров. Если рассматривать управление финансовыми рисками, то следует отметить, что сегодня риск-менеджеры хеджируют резкие изменения валютных курсов, процентных ставок и цен на товары. Риск-менеджеры используют в своей деятельности методы рисковой стоимости, методы управления кредитными рисками, контрольные методы и другие финансовые и страховые инструменты, приносящие выгоды корпорациям.

Приведенная выше классификация рисков, широко используемая в западных исследованиях, в последнее время претерпевает значительные изменения, вызванные диверсификацией производственных и научных формаций. Так, сегодня объединяют в единую группу финансовые и страховые риски (страховые — в понимании защиты законных прав и имущественных интересов). Это вызвано в первую очередь тем, что в настоящее время находят все больше применение комплексные меры воздействия и защиты от возможных рисков, в которых задействованы различные финансовые институты. Так, например, все более схожие цели начинают преследовать резервы предупредительных мероприятий страховых организаций и резервные фонды самих предприятий, создаваемые в связи с возможными ущербами. В качестве другого примера можно привести страхование поставок продукции и хеджирование колебаний валютного курса на время поставки и оплаты груза.

Исходя из приведенных примеров можно сделать вывод, что страхование и хеджирование составляют основу риск-менеджмента, поскольку присутствуют в каждом случае возможного риска. Обращаясь к истории, необходимо отметить, что история финансового риск-менеджмента началась всего лишь 10 лет назад, когда была учреждена так называемая «Группа 30» (G30) – частная некоммерческая организация, в которую вошли представители руководителей государственного и частного секторов экономики, а также участники научного сообщества. Целью данной организации была разработка правил работы с рисками, возникшими после кризиса начала 1990-х гг. в Западной Европе.

Одним из первых результатов деятельности «Группы 30» стала попытка измерить совокупный риск компании. Основной идеей предложенной ими классификации стало подразделение всей совокупности рисков, которые несет компания, на бизнес-риски и риски, не относящиеся к сфере бизнеса.

Бизнес-риск — это риск, который компания несет добровольно, в целях создания конкурентных преимуществ и возможного увеличения акционерного капитала. Другие виды рисков ассоциируются с влиянием переменных финансовых факторов: рыночных колебаний цен, изменения процентных ставок по кредитам, риска неликвидности активов, риска изменения юридической составляющей бизнеса.

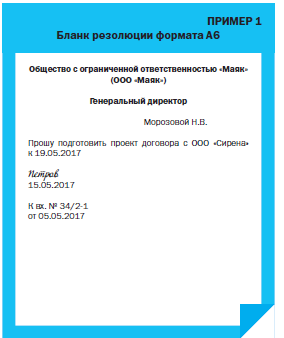

В сводном виде риски, действующие в масштабах предприятия, представлены на рисунке 1.

Необходимо отметить, что эмпирические попытки взять под контроль один вид риска могут привести к возникновению другого. Выход из сложившейся ситуации — интегрированный риск-менеджмент, в задачи которого входят измерение, контроль и управление совокупным риском предприятия с охватом всех категорий рисков и применением единой методологии, хотя «изучение неоднородных рисков затруднено в связи с тем, что сложно понять, связаны ли наблюдаемые эффекты со спецификой рисков или с неоднородностью их классификации»[1].

Как уже отмечалось, усложняющиеся потребности риск-менеджмента стимулируют слияние страховых и финансовых рынков. Новые формы страхования, предлагаемые на рынке, во многом схожи с производственными финансовыми инструментами, а это, в свою очередь, доказывает ограниченность страхования как самостоятельного финансового института. Этот тезис еще раз доказывает институциональное развитие финансовых рынков. В качестве примеров комплексного развития финансовых рынков представляется уместным рассмотреть такие финансовые явления, как развитие страхового рынка с точки зрения риск-менеджмента, страхование как одну из основ проектного финансирования и его значение в деле разрешения существующих проблем в области риск-менеджмента.

Рис.1. Риски, действующие в масштабах предприятия

Развитие страхового рынка и риск-менеджмент

Концепции и процессы страхования на ранней стадии его развития были направлены в основном на защиту физических активов – имущества, грузов и транспорта, а также на страхование жизни. В последнее десятилетие список услуг, предлагаемых страховыми компаниями, существенно расширился — от защиты активов до защиты доходов корпораций от определенных видов ущербов (например, страхование от перерывов в производстве, позволяющее корпорациям защититься от потери корпоративного дохода и затрат на восстановление прерванного производства после наступления страхового случая). Все это позволило компаниям, работающим на внутреннем и внешнем рынках, стабилизировать и защитить свои доходы.

Однако повышение правовой культуры общества, выраженное в принятии ряда законодательных актов, касающихся в первую очередь природоохранных мероприятий и безопасности трудовой деятельности, значительно расширило предложение на рынке страхования гражданской ответственности. Так, в России на сегодняшний день действуют более 40 видов обязательного страхования, касающихся жизнеобеспечения и природоохранной сферы. Данный вид страхования позволил защитить доходы предприятий от судебных исков клиентов, сотрудников или третьих лиц.

Еще один важный вид страхования — это групповое страхование сотрудников. Речь идет о пенсионном страховании, страховании от нетрудоспособности, от несчастных случаев и др. Эти типы страхования напрямую связаны с защитой корпоративных активов, так как в случае отсутствия страховки пособия будут выплачиваться за счет средств предприятия.

Начиная с 1960-х гг. прошлого века крупные компании начали создавать и использовать свои собственные системы страхования или кэптивные страховые компании. Их основное предназначение заключалось в покупке страховых продуктов в рамках глобальной компании. По различным оценкам, в 1999 г. в мире существовало более 4200 кэп-тивных страховщиков[2]. В России в настоящее время количество кэптивных страховых организаций доподлинно неизвестно, однако 50 крупнейших страховщиков, среди которых ОАО «ПСК», ООО СГ «Согласие», ОАО «РОСНО», ОАО «РЕСО-Гарантия», контролируют до 80% страхового рынка России[3]. Большинство из этих компаний являются дочерними структурами одних и тех же компаний, но есть и такие, которые находятся в групповой собственности.

Особенность мировых кэптивных страховых компаний заключается в том, что большинство из них расположены в оффшорных зонах, что объясняется налоговыми льготами. Благоприятный налоговый режим позволяет компаниям создавать солидные резервы на случай непредвиденных потерь. Однако большинство российских кэптивных оффшорных компаний создавались в основном для целей увода денежных средств за рубеж, что было пресечено приказом Минфина России от 18.08.03 г. № 76н, согласно которому оффшорной страховой компании, с которой сотрудничает российская страховая организация, должен быть присвоен рейтинг одного из пяти международных рейтинговых агентств: A.M.Best Co. (рейтинг В+), Standart & Poor«s (рейтинг ВВВ-), Fitch IBCA (рейтинг ВВВ-), Moody»s Investor Service (рейтинг Baa3), Weiss Research Inc. (рейтинг В-). Тем самым был поставлен заслон вывозу капитала за рубеж через совместную перестраховочную деятельность с оффшорными фирмами, фактическими хозяевами которых являются российские страховые компании.

Рынок страхования в чистом виде небезграничен несмотря на то, что ассортиментный ряд страховых продуктов постоянно пополняется. Частично это объясняется регулирующими факторами, частично – природой самого страхования. В части регулирования страхового рынка следует отметить, что либерализация национальных законодательств в сфере страхования не позволяет, тем не менее, страховать производственный контракт, поэтому страховые компании не могут предложить страхование коммерческих и бизнес-рисков напрямую.

Рыночные ограничения заключаются в настоящее время в следующем:

- не определен достаточно четко механизм переноса риска, кроме того, имеются существенные пробелы в юридической силе договора страхования;

- страховщик не имеет адекватных механизмов ценообразования, так как он не обладает достаточной для этого информацией. В качестве доказательства данного тезиса можно привести пример, когда страхователь (прежде всего юридическое лицо) располагает более полной информацией о вероятности и тяжести ущерба;

- зачастую предложение страхования сокращается в ситуации, когда у страховщика нет серьезных предложений по тем или иным видам страхования или разумному расходованию резерва предупредительных мероприятий;

- после реформирования банковской сферы неизбежно будут пересмотрены основы страхового бизнеса; из всевозможных рейтингов исчезнут страховые компании, занимающие лидирующие позиции как по сборам по страхованию жизни и имущества, так и по выплатам по ним, иными словами, «канут в Лету» возвратные страховые схемы.

Таким образом, необходимо отметить, что развитие национальной системы страхования движется в направлении полноценной интеграции в систему риск-менеджмента.

Страхование как одна из основ проектного финансирования

В основе проектного финансирования лежит создание экономического субъекта, главной задачей которого является получение комплекса ресурсов (экономических, юридических и проч.) для реализации какого-либо проекта.

Все бизнес-проекты скрывают в себе бесчисленные риски, причем единственным источником дохода является сам проект. В этих условиях продуманный риск-менеджмент приобретает особую важность при проектном финансировании. Риски при проектном финансировании многогранны и включают в себя следующие критически важные для риск-менеджмента аспекты:

- отсутствие диверсификации, то есть все участники проекта находятся в строгой зависимости от самого проекта;

- крупные масштабы проектного финансирования (средняя сумма, направляемая на финансирование проекта, составляет до 500 млн долл. США), а также значительные сроки реализации проекта (до 20 лет). Этот аспект, а также высокая доля заемных средств является важным источником риска;

- использование инновационных структур, облегчающих распределение риска между проектом, его инвесторами, подрядчиками, акционерами, государством, страховыми организациями и другими сторонними организациями.

Безусловно, конечная риск-структура проекта разительно отличается от первоначальной, основной принцип проектного финансирования остается неизменным: каждый риск необходимо передать той стороне, которая лучше всего способна управлять им и контролировать его. Данные риски необходимо обеспечить дополнительной степенью защиты: если речь идет о проектировании и строительстве, то целесообразно включить в риск-менеджмент страхование профессиональной ответственности и различные виды личного страхования и страхования строений; при эксплуатации и материально-техническом обеспечении уместно заключить договора со страховыми организациями о страховании строений; также уместно застраховать финансовые, политические, экологические и юридические риски.

При более подробном рассмотрении отдельных этапов проектного финансирования спектр рисков проектирования и строительства начинается с рисков изучения строительства, осуществимости проекта, получения государственных разрешений и начала финансирования строительства. В эту же группу рисков можно отнести технологические риски, риски, связанные с превышением сметных затрат и нарушением сроков передачи объекта от подрядчика к заказчику.

На этапе эксплуатации и технического обслуживания принципиальное значение имеет другая группа затрат – риски технологии и экономики проекта. Эти риски охватывают в основном технологические и экономические этапы жизни проекта, так как они влияют на жизнеспособность проекта в долгосрочном плане и размер средств, которые получат инвесторы в результате эксплуатации проекта. К таким рискам можно отнести неспособность достижения плановых показателей, риск технологического устаревания, риск возможности появления новых конкурентов, риск стоимости и доступности рабочей силы. Наилучшим выходом для снижения указанных рисков является включение соответствующих положений в контракт на строительство и эксплуатацию, заключаемый с подрядчиком.

Источником рисков может стать и финансовая сторона проекта. Инвесторам необходимо получать своевременную информацию о денежных потоках, связанных с проектом, колебаниях валютных курсов, конвертируемости, процентных ставках и др. Одним из выходов из такой ситуации может стать страхование предпринимательской деятельности, а именно страхование предпринимательских и финансовых рисков, то есть задействования в проекте пока еще мало востребованной и тем более привлекательной с точки зрения тарифных ставок отрасли страхования.

Безусловно, при оценке юридических и политических рисков важно представлять исторические и социальные условия страны, в которой планируется разработка проекта. Эти риски могут касаться политической нестабильности, коррупции, изменений в нормативно-правовой базе (например, изменения в землеотводе или директивном увеличении арендной платы). Одним из путей, разрешающих эти коллизии, является заключение правительственных соглашений. Однако, как, например, в случае с зем-леотводом, было бы уместным застраховать или перестраховать права на земельный участок в одной из титульных страховых компаний США, являющихся, как известно, крупнейшими игроками в мире на этом рынке страховых услуг. Более того, подобное предложение должно быть в обязательном порядке включено в соглашение о начале проекта, так как оно внесет солидность и уверенность в переговоры с западными инвесторами.

Еще один важный шаг в деле уменьшения рисков проектного финансирования – это страхование от политического риска в таких организациях, как Многостороннее агентство гарантий инвестиций при всемирном банке, Корпорация по частным инвестициям за рубежом (OPIC) при Правительстве США, агентства экспортного кредитования, частные страховые организации. Излишне напоминать, насколько важно подобное страхование для потенциальных инвесторов, так как еще свежи в памяти дефолт в России и азиатские кризисы в Индонезии и Пакистане. Есть и обратные примеры. Так, энергетический проект Trident в 1998 году финансировался целиком за счет долговых обязательств под страховые гарантии, предоставленные Правительством Таиланда. Другой пример — телекоммуникационный проект Telefonica del Peru, начавшийся в Перу в 1999 году, был целиком застрахован OРIC.

Экологические риски оборачиваются увеличением затрат и на этапе внедрения проекта, и в ходе эксплуатации. И хотя в нашей стране существует достаточно четкое страховое законодательство в этой сфере, было бы нелишним рассмотреть комплексную модель страхования, включающую в себя, помимо обязательных экологических норм, страхование:

- ответственности пользователей (арендаторов) за нанесение ущерба земельным участкам;

- имущественных прав (титула собственности);

- административных рисков на случай изъятия, возникновения ограничений и обременений, изменения норм землеотвода, изменения прав;

- случайных рисков, ведущих к качественному ухудшению земельных участков, а следовательно, к ухудшению или утрате их потребительской ценности;

- гражданской ответственности регистраторов и другие виды страхования.

Таким образом, на каждом участке проектного финансирования находятся контрагенты, на которых можно возложить аутсорсинг как в части оценки риска, так и в части управления риском, причем сделать это можно с обоюдной выгодой.

Значение страхования в деле разрешения новых проблем в области риск-менеджмента

Руководство любой организации при определении риск-профиля компании руководствуется прежде всего анализом самых значительных рисков, угрожающих компании в целом. По результатам анализа определяется то, какие риски можно считать приемлемыми и насколько можно предотвратить ущерб от их наступления. Основой выявления возможных рисков служит действенная система контроля, которая отслеживает все разновидности возможных рисков: политических, юридических, операционных и проч.

Когда риски выявлены, их необходимо расставить по приоритетам. Кроме того, необходимо оценить последствия их наступления не только с финансовой точки зрения, но и с учетом потенциального влияния на решение общих корпоративных задач. Перманентный мониторинг является важнейшей составляющей системы контроля, но на этом его функции не ограничиваются. Все чаще крупные организации сталкиваются с новыми видами рисков, не вписывающимися в привычные схемы. Перед руководством этих организаций со всей остротой встает задача выработки плана противодействия появляющимся рискам. Следует отметить, что далеко не всегда стратегии управления новыми рисками решают поставленные задачи. В дополнение к корпоративным угрозам со стороны нарождающихся рисков прибавляются социальные и правовые аспекты, игнорировать которые уже нельзя, так как они, в конечном итоге, могут оказать существенное негативное влияние на имидж корпорации. Одним из наиболее существенных новых рисков, появившимся в последнее десятилетие, стала электронная коммерция (например, интернет-магазины или электронные биржи), главной задачей которой стала продажа реальных товаров через электронные средства связи.

Интернет-магазины изменили значительное число рисков и ценность большого количества ресурсов. В связи с этим появилась необходимость по-новому оценить стратегические риски, в которые входят и макроэкономические риски, и риски ликвидности, и рыночные риски и ряд других.

Основной структурный риск электронной коммерции заключается в убыточности своей деятельности или, как минимум, в малой толике прибыли. В настоящее время эти электронные магазины и биржи продают товар по ценам издателей или производителей, привлекая тем самым клиентов в надежде на будущие прибыли. Прибыль данными структурами извлекается из оптовых скидок предприятий-производителей. Из структурного риска вытекает риск каналов сбыта, которые традиционно представляли собой цепочку посредников. Так, производители канцелярской продукции продавали свой товар оптовикам, которые, в свою очередь, реализовывали товар розничным торговцам, а те — потребителям. Что произойдет, если компания – электронный продавец не сможет занять свою нишу на рынке и по различным причинам прекратит свое существование? Ответов на этот вопрос несколько. Во-первых, значительная часть посредников поменяет отрасль своей деятельности, во-вторых, конечный продавец не будет застрахован от подделки под известный брэнд, в-третьих, уменьшится количество продаж, что является одним из самых существенных рисков в деятельности любой компании.

Существует ряд контрмер, которые могут помочь известным фирмам избежать этих проблем. Можно провести кампанию по укреплению брэнда корпорации. Это позволит ограничить желание продавца менять долю рынка или снижать цены. Можно запустить сайт с брэндом другого конкурента, в идеале – с брэндом прямого конкурента. Можно запустить сайт со своим брэндом и организовать через него онлайновые продажи, поощряя самых прибыльных клиентов. Но главный выход из создавшейся ситуации – это комплекс мер, включая страхование, и прежде всего страхование самого брэнда. Эта мера позволит объединить усилия двух мощных коммерческих структур по исправлению ситуации. Кроме того, страховые компании сами имеют значительное число клиентов-продавцов, с которыми можно провести разъяснительную работу, в результате которой крупно – и мелкооптовые продавцы всерьез задумаются над сменой продаваемого брэнда.

Важную роль в данной проблеме играет ресурсный риск, который выражается прежде всего в фактической утрате накопленных знаний и опыта в области налаживания сбытовой сети (фактически речь идет о краже интеллектуальных активов и утрате конкурентного преимущества). В этом случае менеджменту компании необходимо предпринять следующие действия:

- тщательно проверить предконтрактные заявления новоявленного поставщика. В случае возникновения ситуации, когда новый поставщик не выполняет в установленные сроки обещанные поставки или им поставляется товар ненадлежащего качества, компания, застраховавшая свой брэнд, может объявить о страховом случае, а уже страховая компания после выплаты страхового возмещения может предъявить регрессный иск к недобросовестной фирме;

- заключить контракт на поставку указанного товара или услуг. В случае, если товар или услуга будут поставлены с нарушением условий контракта, следует обратиться в страховую компанию с иском о наступлении страхового случая. Нет сомнений, что регрессный иск поставит фирму на грань банкротства.

Добросовестные производители обязаны также предпринять определенные действия коммерческого характера, так как полностью устранить риск невозможно, но можно минимизировать потери от него. Первоочередными мерами производителя могут быть следующие:

- снижение затрат с целью предложить потребителям самые выгодные условия сделок;

- контролирование каналов сбыта для того, чтобы предложить потребителям, как и в предыдущем случае, самые выгодные условия сделок;

- инвестирование средств в расширение ассортимента продукции;

- инвестирование средств в разработку и поддержание веб-сайтов, в том числе общественных информационных сайтов. Потребитель должен быть обязательно оповещен о расширении номенклатуры продукции и гибкой ценовой политике.

Выше мы уже говорили о необходимости защиты брэнда. Зачастую защита брэнда воспринимается как исключительно юридическая проблема. Во многих странах эта защита регулируется законодательством о торговых марках и авторских правах. Однако брэнд – это гораздо больше, чем название или логотип, брэнд — это лицо фирмы, это долгосрочные взаимоотношения с покупателями, это самый разный спектр контактов с клиентами.

Защиту брэнда необходимо вывести далеко за пределы юридической арены. Защита брэнда должна стать целью всей компании. Каждое слово или дело компании может так или иначе отразиться на ее брэнде. Вот почему брэндинг необходимо внести в список возможных рисков с соответствующим управлением.

Страхование как один из способов риск-менеджмента должно принимать самое непосредственное участие в этом процессе. Основная задача, стоящая перед современными риск-менеджерами, – это создание комплекса мер по минимизации возможных рисков, и страхование должно играть в этом комплексе важную роль. В этом кроется залог развития риск-менеджмента как отрасли экономической науки и страхования как направления финансовой деятельности.

[1]Чернова Г.В., Кудрявцев А.А. Управление рисками. М., 2003. С. 38.

[2]Пикфорд Дж. Управление рисками. М., 2004. С. 220.

[3]Коммерсант № 42. 2003. С. 130.

13.1. Содержание и виды страхования рисков. Необходимость и основные задачи актуарных расчетов

В

системе управления рисками страхование

является распространенным методом

защиты имущественных интересов и других

материальных и моральных потерь.

Страховые организации обладают

«значительным капиталом и являются

вторыми по значению после банковских

учреждений институциональными

инвесторами. В Германии, США, Японии,

например, ежегодный сбор страховых

премий составляет 7-9% валового внутреннего

продукта.

Страхование

рисков — это передача ответственности

страховщику субъектом хозяйствования

на основе заключенного договора по

возмещению ущерба или его части при

наступлении неблагоприятных событий

за определенное обусловленное

вознаграждение.

Возмещение

ущерба в менеджменте риска при прямом

страхований следует рассматривать в

различных аспектах. В одних случаях

выплаты производятся из ранее созданных

централизованных страховых фондов при

проявлении чистых рисков потерь из-за

стихийных бедствий, независимых от воли

человека, и субъективных факторов.

В других случаях возникает необходимость

страхования рисков по причине ограниченной

информационной базы или недостаточных

познаний в новых сферах человеческой

деятельности.

В

рыночной экономике распространенным

способом снижения риска является

хеджирование

—

одна из специфических форм страхования.

Это система мер, позволяющая исключить

или ограничить риски финансовых операций

в результате неблагоприятных изменений

курса валют, цен на товары, процентных

ставок и т.п. в будущем.

Различают

страхование рискованной деятельности

отдельного исполнителя, коллектива

работников, предприятия. В системе

страхования хозяйственных рисков

широкое распространение получают

имущественное страхование и страхование

ответственности.

Организационная

структура страхования хозяйственных

рисков

В

страховании рисков как способе борьбы

с неблагоприятными событиями или

складывающимися обстоятельствами

реализуются определенные экономические

отношения, включающие следующие элементы:

оценка рискованных ситуаций по возможности

быть застрахованными, установление

перечня страховых рисков, определение

объема страховой ответственности по

договору страхования, стоимость

страхуемого объекта, страховая сумма,

страховой взнос, страховой случай, ущерб

(убыток) страхователя, страховая выплата.

Эти элементы

образуют

организационную структуру страхования

рисков (рис. ).

ис.

Организационная структура страхования

хозяйственных рисков

страховых хозяйственных рисков в

совокупности позволяет определить

общий объем страховой ответственности

по договору страхования, который

выражается с помощью страховой суммы

договора.

Страховой

хозяйственный риск — это риск, который

можно оценить исходя из вероятности

наступления страхового случая и на

основе технических приемов страховщика

провести распределение и разделение

его на отдельные составляющие подвиды

в соответствии с имеющимися ресурсами

страхового фонда. Основными характеристиками

страхуемого хозяйственного риска

являются:

-

практическая

вероятность проявления риска; -

случайный

характер наступления неблагоприятного

события, явления. Конкретное время и

место наступления страхового случая

с возможным размером причиненного

ущерба заранее не известны; -

страхование

риска не должно превышать стоимости

активов предприятия; -

возможность

объективно измерить и оценить последствия

ущерба при стечении неблагоприятных

ситуаций в условиях риска.

Необходимость

и основные задачи актуарных расчетов

При

заключении договора страхования

хозяйственных рисков стоимость услуг,

оказываемых страховщиком страхователю

устанавливается на основе всесторонней

оценки объективных и субъективных

рискованных обстоятельств. Данная

оценка проводится с помощью актуарных

расчетов.

Актуарий

(англ. – actuaru,

лат. – actuaries

—

скорописец;

счетовод) – специалист по технике

страхования, занимающийся расчетом

страховых взносов, премий, тарифных

ставок по долгосрочному страхованию,

определением размеров ссуд, страховых

сумм.

Значимость

актуарных расчетов последнее время

возросла. Многочисленные кризисные

ситуации, быстрые экономические и

социальные изменения требуют особых

подходов при реализации финансовых

взаимоотношений страховщика и

страхователя. Трудность заключается

не в выполнении расчетов, а в построении

дескриптивных (описательных) моделей,

адекватных реальной обстановке.

Составить

актуарную калькуляцию, по которой

производится расчет стоимости услуг,

оказываемых страховщиком страхователю,

можно только при следующих условиях.

Во-первых, рискованные ситуации должны

стать объектом статистического

исследования, что позволяет определять

периодичность их проявления. Во-вторых,

наличие возможности выявлять и

прослеживать все хозяйственные риски,

систематизировать их и классифицировать

с целью группировки достаточного числа

в перечне страхуемых рисков и обеспечения

компенсации потерь. Кроме того, страховщик

должен иметь возможности создать

страховые резервы, чтобы обеспечить

несение дополнительных расходов по

обслуживанию договора страхования.

Задачами

актуарных расчетов в системе управления

хозяйственными рисками являются:

-

систематизация

и классификация рисков с целью их

полного учета и анализа риск-операций

с подразделением их на подлежащие или

не подлежащие страхованию; -

изучение

возможных страхователей рискованной

хозяйственной деятельности; -

оценка

состояния страхового рынка, включая

основные формы организации страхового

дела и перечень услуг, оказываемых

государственными и альтернативными

органами страхования; -

определение

в суммарном выражении возможного

ущерба, а также порядка и степени

возмещения потерь органами страхования; -

разработка

методических рекомендаций по страхованию

различных видов хозяйственного риска; -

экономическое

обоснование необходимых издержек на

организацию процесса страхования

рисков; -

прогнозирование

и фактическая оценка резервных фондов

страховщика и источников их формирования; -

оценка

плановой и складывающейся рентабельности

проводимых операций по страхованию

рисков.

На

основе актуарных расчетов

определяется страховая сумма денежных

средств, на которую застрахован объект

риска. В большинстве случаев страховая

выплата покрывает не все потери

страхователя, а только их часть.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Управление риском является необходимым, по сути, составляющим любой экономической системы (процесса), так как закономерна тенденция: размер риска прямо пропорционален получаемому доходу.

Следовательно, от того, насколько эффективно организован процесс управления риском, зависит в целом и эффективность деятельности любого хозяйствующего субъекта, системы.

Управление риском (риск-менеджмент) – многоступенчатый процесс, цель которого в уменьшении или компенсации ущербов для объекта при наступлении неблагоприятных событий.

Выделяют следующие основные этапы управления риском:

- анализ объекта риска;

- выявление риска;

- оценка риска;

- выбор методов воздействия на риск;

- принятие решения;

- непосредственное воздействие на риск;

- контроль и корректировка результатов процесса управления.

Анализ риска – начальный этап, имеющий целью получение необходимой информации о структуре, свойствах объекта в настоящее время, изменении его состояния в будущем. Этап выявления риска предполагает характеристику имеющихся рисков объекта, т.е. их качественное описание и определение.

Оценка рисков – это определение количественных характеристик выявлен ных рисков: вероятности и размера возможного ущерба. На этом этапе формируется набор сценариев развития неблагоприятных ситуаций; строятся функции распределения вероятности наступления ущерба.

Выявление и оценка тесно связаны между собой, и не всегда представляется возможным разделить их на самостоятельные части. Более того, процесс управления риском может идти в противоположном направлении: от оценки к выявлению, например, в случае уже наступивших убытков для выяснения их причин.

На этапе выбора метода воздействия на риски планируется минимизация возможного ущерба в будущем, для чего применяются различные способы и методы его уменьшения. Выбор методов воздействия на риск должен происходить в сравнении их эффективности, в том числе с учетом комплексных комбинаций различных методов.

Процесс непосредственного воздействия на риск представлен в четырех основных способах:

- исключении;

- снижении;

- сохранении;

- передаче риска.

Исключение риска предполагает отказ от любых действий и мероприятий, связанных с данным риском.

Снижение риска подразумевает уменьшение либо размеров возможного ущерба, либо вероятности наступления неблагоприятных событий. В этом направлении осуществляются предупредительные мероприятия, под которыми понимаются различные способы усиления безопасности зданий и сооружений, установка систем контроля и оповещения, противопожарных устройств, проведение обучения персонала способам поведения в экстремальных ситуациях и т.д.

Для снижения рисков экономической среды применяются различные приемы:

• диверсификация – процесс распределения средств (капитала) между различными объектами вложения, направлениями использования;

• приобретение дополнительной информации;

• лимитирование – установление лимита (предела) расходов, продаж, кредита и т.п.

Сохранение риска в существующем состоянии означает либо отказ от любых воздействий, направленных на компенсацию ущерба, либо создание специальных резервных фондов (фондов самострахования), из которых будет производиться возмещение убытков при наступлении неблагоприятных событий.

Последний подход воздействия на риск получил название самострахование. К мерам, осуществляемым при сохранении риска, относятся также получение кредитов и займов для компенсации убытков и восстановления производства, получение государственных дотаций и др.

Меры по передаче риска означают передачу ответственности за него третьим лицам при сохранении существующего уровня. К ним относятся страхование, которое подразумевает передачу риска страховой компании за определенную плату, а также различного рода финансовые гарантии, поручительства и т.д.

Передача риска может быть также осуществлена путем внесения в текст документов (договоров, торговых контрактов и др.) специальных оговорок, уменьшающих собственную ответственность при наступлении непредвиденных событий или передающих риск контрагенту.

После выбора оптимальных способов воздействия на конкретные риски появляется возможность сформировать общую стратегию управления всем комплексом рисков предприятия. Это этап принятия решений, на котором определяются требуемые финансовые и трудовые ресурсы, происходят постановка и распределение задач среди менеджеров, осуществляется анализ рынка соответствующих услуг, проводятся консультации со специалистами.

Заключительным этапом риск-менеджмента являются контроль и корректировка результатов реализации выбранной стратегии с учетом полученных результатов и появлением новой информации. Контроль состоит в получении информации от менеджеров о произошедших убытках, принятых мерах по их минимизации, их практической эффективности.

Анализ и обработка полученных результатов должны происходить регулярно, по мере поступления информации о произошедших за этот период убытках.

В результате сложного взаимодействия личностных характеристик лица, принимающего решение: установок на перестраховку или авантюризм, финансовых возможностей, эффективности предпринятых мер – выбираются наиболее оптимальный метод воздействия на риск и приемы его снижения, в числе которых – страхование.

Как вам статья?

Менеджмент рисков – это процесс принятия и реализации грамотно выработанных управленческих решений, направленных на снижение вероятности возможных потерь в бизнесе. Риск-менеджмент (risk management) может повысить деловую репутацию и увеличить эффективность работы компании.

Предусмотреть и полностью исключить все угрозы практически нереально, поэтому требуется правильно ими управлять. Решения по поводу внедрения системы по управлению угрозами обычно принимаются во всех подразделениях организации. Главная цель процесса заключается в создании качественной системы по управлению угрозами. Менеджмент риска – своего рода кнопка SOS, работающая даже в критических условиях. Благодаря ей можно своевременно выявить и распределить угрозы, уменьшить степень влияния негативных факторов.

Основные результаты риск-менеджмента:

- выявление возможных причин появления угроз;

- выработка и внедрение антикризисных решений;

- устранение факторов, стоящих на пути реализации программы.

Менеджмент риска предполагает применение одной либо нескольких методик, выбранных на основе результатов анализа данных. Он подразумевает признание влияния возможных угроз деятельности компании в целом и общем рассмотрении. Чтобы список рисков не был слишком большим, специалисты заранее устанавливают стандарты (выделяют критерии), по которым будет осуществляться отбор угроз. В часто повторяющихся случаях риск-менеджмент может принимать форму математического расчета, который дает больше ясности о возможных событиях.

Организация системы риск-менеджмента выглядит так:

Определение контекста: внутренние особенности компании (слабые/сильные стороны) и внешние условия (политическое, социальное, конкурентное, финансовое окружение). Выделение основных критериев, по которым будут выявляться риски, обозначение результата (выигрыш, прибыль и пр.).

Идентификация рисков с помощью мозгового штурма или метода экспертных оценок: на данном этапе определяются виды и причины возможных угроз. Делается прогноз возможных исходов: эксперты определяют, как риски могут помешать достижению целей. Изучаются результаты аудитов и маркетинговых исследований, страховые отчеты, базы данных по аналогичным происшествиям. Менеджеры по управлению угрозами исключают ситуации, когда остались не выявлены значимые риски, которые в будущем могут помешать достижению целей, привести к потере перспективных возможностей, утрате контроля над процессом. Именно этот этап является базовым элементом в риск-менеджменте.

Риску присваивается свой уровень, уточняются потенциальные последствия и схемы их возникновения.

По каждой угрозе эксперты определяют соотношение между потенциальной выгодой и негативными последствиями. Определяется стоимость риска – возможные убытки компании. После корректного расчета эксперт выделяет варианты их снижения/возмещения (в случае, если убытки нельзя предотвратить).

Внедряются конкретные решения, планируются и проводятся мероприятия, с помощью которых можно увеличить потенциальную выгоду и минимизировать возможные потери от угроз.

Проверяется эффективность всех этапов риск-менеджмента, выполняется доработка и улучшение процесса, контроль.

Обобщенные и систематизированные стили предполагают разделение на агрессивный и консервативный риск-менеджмент, но на этот счет ведутся споры. Некоторые эксперты считают, что выделить конкретные стили нельзя, при наличии угроз у компании либо есть риск-менеджмент, либо нет.

Если говорить о подходах, то в процессе становления менеджмента риска были разработаны специальные стандарты. В каждом из них описываются разные подходы к выявлению, анализу, оценке, реагированию и общему управлению рисками/возможностями. Ниже приведены основные стандарты.

Его определила Международная организация по стандартизации. ISO 31000:2019 – последняя версия (редакция) на момент написания статьи. В нем содержатся данные о принципе, структуре и процессе (включает в себя информацию про обмен информацией и консультирование, область применения, среду и критерии, оценку и обработку риска, мониторинг и пересмотр, отчетность и документирование).

Термин расшифровывается как Casualty Actuary Society. Члены этого общества – профессиональные эксперты в области страхования имущества и несчастных случаев, перестрахования, финансов, управления корпоративными рисками. Они могут помочь бизнесу и правительству принимать обоснованные стратегические, операционные и финансовые решения.

Это совместная американская инициатива, целью которой является предотвращение корпоративного мошенничества. COSO акцентирует свое внимание на 5 компонентах системы управления угрозами:

- руководство и культура;

- стратегия и постановка целей;

- производительность;

- анализ и пересмотр;

- коммуникация и отчетность.

Это важный показатель при осуществлении рискового планирования. Менеджмент оперирует таким понятием для регулирования процесса заключения доходных сделок. Это значит, что при увеличении % таких операций достигается точка безубыточности, при которой затраты равны полученной выручке.

В биржевой торговле (в том числе трейдинге) активно применяется стратегия подсчета % прибыльных сделок (в том числе по акциям и другим инструментам) по сравнению с неприбыльными. Так, менеджмент риска для трейдеров предполагает, что отношение прибыли к убытку должно быть минимум на 0,5 выше, чем соответствующее проценту число прибыльных сделок за вычетом 10%. Менеджмент риска также может использовать POR – показатель величины разорения.

Риск-менеджмент неэффективен без осознания зависимости прибыли от допускаемой на предприятии угрозы. Это отношение может быть благоприятным, нейтральным либо неблагоприятным. Суть этого аспекта можно легко объяснить на примере менеджмент риска в трейдинге. Здесь изначально нужно определить уровень прибыли, и потом строго придерживаться его.

Менеджмент риска у трейдера может быть построен на стратегии, при которой соотношение прибыли 1 к 3. Стоит отметить, что это довольно рискованный поход. В этом случае ориентация идет на достижение точки тройного стоп-лосса, после которого торги закрываются. Менеджмент риска применяется в самых разных сферах деятельности, под которые применяются соответствующие стратегии контроля.

В биржевой торговле риск-менеджмент связан с удержанием позиций – временем, на которое будут вкладываться целевые средства. Например, можно выделить 1 000 000 рублей на 3 года. Это значит, что вложение будет работать не менее 3 лет, при этом эксперт будет регулярно проводить мониторинг внешних условий.

Удержание позиций напрямую связано с соотношением угрозы к ожидаемой прибыли. Объяснить это можно достаточно просто: чем дальше находится цель, чем она менее достижима, тем больше времени инвестору необходимо потратить на ее достижение. При этом надо учесть, что слишком ранняя фиксация прибыли может быть не подстраховкой, а еще одной проблемой в будущем.

Неотъемлемая составляющая для менеджмента рисков – эмоциональная стабильность. Этот параметр напрямую связан с числом реальных угроз, которые на себя берут эксперты. Этот критерий играет важную роль, ведь рисковать тоже надо уметь, потому что иногда в бизнесе достигнуть определенный уровень прибыли без рисков не получается. Пример: системы риск-менеджмента, которые построены на небольших показателях угрозы, т. е. соотношение угрозы к прибыли показывает высокую доходность, но при этом выявляется, что прибыли и убытки +/- равны по своему размеру.

Менеджмент рисков помогает обеспечить необходимый баланс между получением прибыли и сокращением убытков. Управление угрозами – это своего рода навык, который позволяет не отказываться от возможностей и в то же время свести к минимуму негативные последствия.