От страховки, оформленной при получении кредита, можно отказаться по разным основаниям. Это может быть решение об аннулировании полиса или договора в срок охлаждения (14 дней), либо после погашения суммы кредитных обязательств, либо отказ от навязанных услуг. От оснований отказа зависит размер средств, которые будет обязан вернуть страховщик.

По полисам, оформленным компаниями страховой группы «СОГАЗ», тоже можно подать заявление на отказ от услуг. Всю сумму взносов заемщику вернут, если он заявит о желании аннулировать полис в срок до 14 дней. При отказе, связанном с досрочным закрытием кредита, сумма будет рассчитана, исходя из прошедшего и оставшегося срока договора. О том, как отказаться от страховки по кредиту в «СОГАЗ», читайте ниже.

Какие страховки «СОГАЗ» может оформить заемщику

Страховка по кредиту предусматривает оплату обязательных взносов. Это влечет увеличение расходов заемщика. Взносы могут уплачиваться отдельно (из средств заемщика), либо они могу быть включены в сумму тела кредита. Главным преимуществом при оформлении полисов является возможность получить компенсацию при наступлении рисков. Основаниями для выплаты по полису являются страховые случаи.

От страховки «СОГАЗ» можно отказаться в период охлаждения (14 дней), после полного досрочного погашения кредита, либо при навязывании страховых услуг

В полном объеме уплаченные взносы «СОГАЗ» вернет только по правилу охлаждения. На обязательную имущественную страховку по ипотеке данный прядок не действует. Если заявление подается по факту досрочного погашения кредита, то «СОГАЗ» вернет взносы пропорционально прошедшему и оставшемуся сроку действия договора.

Перечень страховок по кредитам, которые можно оформить через «СОГАЗ», указан по ссылке. Это может быть:

- добровольное страхование здоровья (жизни) заемщика;

- обязательное или добровольное имущественное страхование, в том числе по ипотеке;

- добровольное автострахование по программе КАСКО (почти всегда является обязательным требованием при получении автокредита);

- добровольное страхование ответственности на случай образования просрочки по кредиту.

Чаще всего заемщики соглашаются на получение страховки непосредственно при подаче анкеты-заявки в банк, при подписании кредитного договора. После получения кредита также можно оформить новый страховой полис, либо продлить действующее страхование.

Чтобы страховка вступила в силу, заемщик должен дать согласие на общие условия страхования, подписать договор или полис. Также дата вступления в силу договора страхования может быть связана с моментом оплаты взносов.

Банк не может обязать заемщика застраховаться в «СОГАЗ» или в любой другой страховой компании. Исключением является только ипотека, где обязательно страхуется предмет залога (квартира, дом).

Но если заемщик не даст согласие на оформление добровольной страховки, ему могут увеличить процент по потребительскому кредиту, либо вообще отказать в одобрении заявки. Чтобы дать гарантию на случай прямого или косвенного навязывания страховых услуг, законодательство гарантирует право на отказ от них.

От каких страховок можно отказаться

По страховым услугам заемщик является потребителем. Поэтому, как и в случае с покупкой товаров или заказом обычных услуг, есть возможность в одностороннем порядке расторгнуть договор страхования с «СОГАЗ». Отказ с возвратом уплаченных взносов возможен при следующих условиях:

- если речь идет об одной из добровольных страховых услуг (например, если заемщик застраховал жизнь и здоровье от несчастного случая);

- если до подачи заявления на отказ не наступил страховой случай с выплатой возмещения;

- если соблюдены обязательные требования для отказа от услуг (например, если заявление подано в срок охлаждения или при полном закрытии кредита).

Если клиент не вносил взносы по полису, либо их не успели удержать из суммы кредита, то при аннулировании страховки ничего не вернут. Если взносы внесены в полном объеме, «СОГАЗ» будет определять сумму возврата, исходя из оснований отказа, даты получения документов.

В полном объеме можно вернуть навязанную страховку при получении кредита. Но в этой ситуации заявителю придется доказывать факт навязывания, либо подключения страховых услуг без его согласия. Сделать это очень сложно. Уговаривание клиента и разъяснение ему всех преимуществ страхования не является навязыванием. Поэтому случаи с аннулированием навязанного полиса встречаются достаточно редко.

В каких случаях нельзя расторгнуть договор страхования и вернуть деньги

У страховых компаний тоже есть ряд гарантий на случай злоупотреблений со стороны заемщиков. Они могут законно отказать в расторжении договора страхования:

- если заявление подано по истечении периода охлаждения и без полного досрочного погашения кредита;

- если в период действия полиса наступил страховой случай с выплатой компенсации;

- если заявление подано по обязательному имущественному страхованию при ипотеке (в данном случае можно вернуть только часть уплаченных взносов, если досрочно закрыть ипотеку).

Все законные основания для отказа от страховки могут наступать уже после получения кредита. До подачи заявки в банки или в период ее рассмотрения заемщик вправе отказаться дать согласие на страхование. Это может негативно сказаться на решении по заявке, на размере процентной ставки. Если физ. лицо подает документы на получение ипотеки, нужно обязательно оформить страхование недвижимости. Несогласие на страховку в данной ситуации будет являться основанием для отказа в выдаче ипотеки.

Порядок отказа от страховки по кредитам

Чтобы аннулировать страховой полис «СОГАЗ», необходимо сначала внимательно изучить его условия. Там описываются не только основания для отказа, но и правила подачи заявлений, сроки рассмотрения и перечисления средств.

Общий порядок отказа от услуг страховщика при кредитовании можно найти в законах № 353-ФЗ и № 102-ФЗ.

Для подачи заявления нужно знать, что такое период охлаждения. Это период времени с момента заключения договора страхования (да и кредитования тоже), когда потребитель вправе заявить об отказе от услуг.

Указанный период составляет 14 дней. Подразумевается, что такого срока достаточно, чтобы заемщик успел оценить все преимущества и минусы страхования и получения кредита, принять решение об аннулировании полиса или договора.

Период охлаждения действует только для добровольных видов страхования. О том, как отказаться от страховки по кредиту в «СОГАЗ» с учетом законодательных норм и правил страховой компании, расскажем ниже.

По ипотеке

Порядок подачи заявлений по обязательному имущественному страхованию при ипотеке нужно смотреть в разделе 6 «Правил «СОГАЗ» и в законе № 102-ФЗ. Там указано следующее:

- так как страхование недвижимости является обязательным требованием при ипотеке, правило охлаждения для него не применяется;

- право на аннулирование полиса или договора с «СОГАЗ» возникает только после досрочного закрытия ипотеки в отношении застрахованного объекта;

- «СОГАЗ» вернет часть взносов при досрочно погашенной ипотеке, пропорционально оставшемуся (неиспользованному) сроку страховки;

- если в период действия полиса «СОГАЗ» выплачивал возмещение по страховым случаям, взносы не возвращаются.

По ипотеке может оформляться и добровольная страховка. Для отказа от нее применяются общие правила, как по обычным потребительским кредитам. Так как страхование имущества и жизни относятся к разным страховым продуктам, отказ по ним осуществляется по отдельным заявлениям.

По потребительским кредитам

Особенности отказа от добровольных страховок для заемщиков по потребительским кредитам указаны в разделе 6 «Правил «СОГАЗА» и в законе № 353-ФЗ. Нужно учитывать следующее:

- подав заявление в первые 14 дней, заемщик вернет всю сумму уплаченных взносов (правило охлаждения);

- подав заявление после погашения кредитных обязательств, заемщик сможет получить только часть уплаченных взносов (исходя из оставшихся месяцев действия полиса или договора страхования);

- «СОГАЗ» не имеет право требовать указания причин, по которым заявитель решил отказаться от страховых услуг;

- если вся сумма страхового возмещения исчерпана, по заявлению выносится отказ (независимо от оснований его подачи).

В законе № 353-ФЗ прямо указано, что банк может повысить ставку процентов, если узнает об отказе клиента от страховки. Такие же последствия могут наступить, если не продлить полис в период действия договора по кредиту.

Чтобы воспользоваться правилом охлаждения, нужно соблюсти сроки подачи заявления. «СОГАЗ» сверит их с датой оформления полиса или подписания договора. Если основанием для отказа является досрочное закрытие кредита, с заявлением нужно представить подтверждающие документы из банка.

Это может быть справка, выписка по кредитному счету или карте. В документах банк должен указать, что заемщик полностью исполнил требования по кредитному договору, а текущая или просроченная задолженность отсутствует.

Если навязали страховку по кредиту

Навязывание — это понуждение к заключению договора страхования или покупке полиса. Иногда можно столкнуться с прямым обманом, когда услугу подключают без ведома и согласия клиента. Отказ от навязанной страховки допускается в любое время, в том числе после истечении 14 дней и до полного погашения кредита. Споры о возврате взносов после навязывания полиса рассматриваются в досудебном и судебном порядке. Если заемщик докажет свою правоту, он сможет:

- аннулировать договор или полис;

- вернуть всю сумму уплаченных взносов;

- взыскать компенсацию морального вреда, штраф за нарушение прав потребителя.

Для доказывания факта навязывания услуг нужно иметь на руках аудио- или видеозаписи, так как документами указанные обстоятельства не подтвердить. Если страховая услуга подключена без согласия клиента, это будет проверяться по отсутствию подписи на заявлении, в других документах.

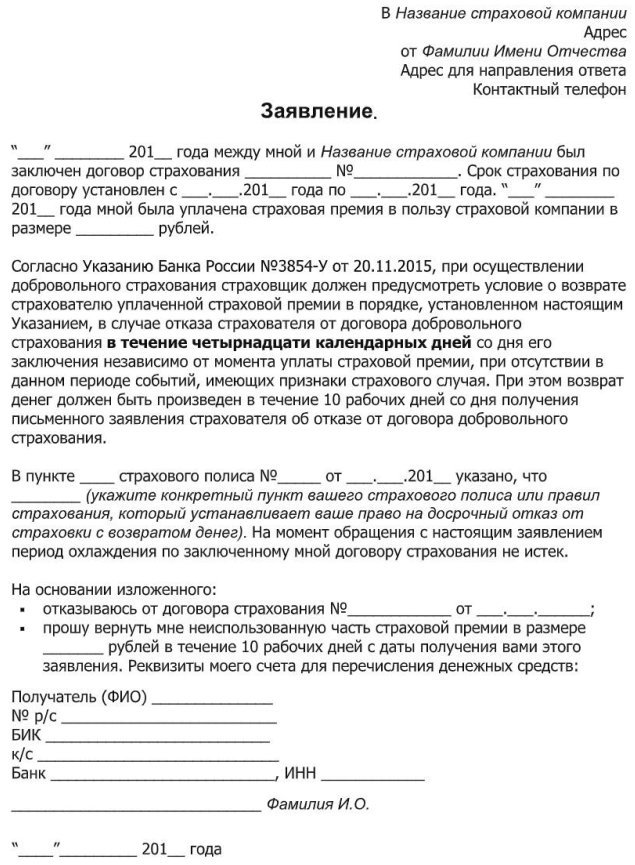

Что указать в заявлении на возврат страховки «СОГАЗ»

В «Правилах «СОГАЗ» написано, что заявление на отказ нужно подавать по форме страховщика. Скачать форму заявления можно напрямую с сайта страховой компании (ссылка). Также можно заполнить и вручить документ непосредственно в представительствах «СОГАЗ».

В содержании формы заявления нужно заполнить следующие обязательные разделы:

- паспортные и контактные данные заявителя;

- номер и дата полиса (договора);

- основание для подачи заявления (период охлаждения или досрочная выплата всего остатка по кредиту);

- реквизиты для возврата средств;

- подпись, дата.

Заявление можно оформить письменно или электронно. В первом случае для отправки можно воспользоваться почтой, либо сдать документ под регистрацию в офисе «СОГАЗ». При коллективном страховании заявления на отказ от страховки может принимать банк. Электронно можно направить заявление через личный кабинет на сайте «СОГАЗ».

Заявление о расторжение договора страхования

Срок рассмотрения и возврата денег

В законе № 353-ФЗ указано, что на рассмотрение заявления и возврат взносов заемщику дается до 7 дней. Однако иной срок может устанавливаться правилами страховой компании, либо пунктами договора (полиса). В пункте 8.13.3 «Правил «СОГАЗ» указано, что на проверку оснований и возврат денег дается 10 дней. Этот срок начнет течь с даты получения заявления и всех необходимых документов.

Что делать, если незаконно отказали в возврате денег по страховке

«СОГАЗ» может отказать в аннулировании полиса и возврате денег по законным основаниям (например, если истекло 14 дней, а кредит досрочно не погашен). Если же вынесен неправомерный отказ по обращению, заемщик вправе:

- подать онлайн-жалобу в Банк России (ссылка на сервис);

- направить документы по спору о страховых услугах в адрес финансового уполномоченного;

- обратиться с иском о защите прав потребителя в суд.

В досудебном порядке можно рассчитывать только на возврат суммы страховых взносов. Если спор будет рассматривать суд, заемщик может добиться взыскания морального вреда, неустойки и штрафа.

Если у вас возникли проблемы с взысканием задолженности по кредитам, сложности при взаимодействии с банками, обращайтесь к нашим юристам. Также мы разъясним основания для прохождения банкротства, если вам нечем платить по долгам.

Бесплатная консультация по списанию долгов

Оставьте свой телефон, специалист перезвонит вам в течение 1 минуты

Не возвращают деньги за отмену страховки в период охлаждения!!!!Шарашкина контора!!

СОГАЗ

Москва

Страхование финансовых рисков

11.12.2019г. мною был заключен договор страхования 13.12.2019 мной написано заявление на расторжение данного договора, и возврата страховой премии, уплаченной мною по данному договору. Также в данном заявлении был указан счет для перечисления суммы возврата.два раза было отправлено письмо с реквизитами. Несмотря на установленный п.8 Указания ЦБ № 3854-У от 20.11.15г. 10-дневный срок возврата денежных средств, на данный момент указанная сумма мною не получена.

В связи с полным игнором данной СК всех заявлений и претензий, завтра мною по данному поводу будет направлена жалоба в соответствующий департамент ЦБ РФ, а также подготовлено исковое заявление в судебные органы о принудительном взыскании с АО «Согаз»денежных средств в размере уплаченой страховвой премии, оплату услуг представителя, процентов за пользование денежными средствами, государственной пошлины, а также компенсации морального ущерба.Сегодня уже 2 января,денег все ещё нет!

При оформлении кредита банки вынуждают заёмщиков покупать полис в своей страховой компании. Конечно, можно отказаться, но тогда ставка будет выше. Клиент «Газпромбанка» из Башкирии застраховался в другой СК и сразу же лишился выгодной ставки, так как банк посчитал это нарушением договора. Тогда мужчина подал в суд. Чем закончилось дело?

Выгодный кредит

Житель Башкирии решил взять в «Газпромбанке» потребительский кредит в 1,1 млн рублей. Ставка была 14,9% годовых. Но банк предложил скидку, если клиент оформит договор страхования. В этом случае ставка снижается до 7,9% годовых. Если же заёмщик расторгнет договор со страховой, то кредитная организация вновь повысит процентную ставку.

Мужчина согласился, и из полученного кредита, более 200 000 рублей сразу же ушло на оплату страховой премии в АО «Согаз».

После этого заёмщик воспользовался своим правом на отказ от договора в течение 14 дней и вернул деньги. При этом страховку он переоформил в другой компании — ГСК «Югория», что обошлось ему гораздо дешевле. Тем более что новая СК входила в список страховых компаний, одобренных банком. Однако «Газпромбанк» посчитал это нарушением условий договора и повысил ставку по кредиту до 14,9%. Гражданин обратился в суд.

Суд да дело

Суд первой инстанции встал на сторону клиента. Он исходил из того, что:

Кредитор не вправе увязывать процентную ставку по кредиту с обязанностью заёмщика заключать договор страхования с конкретным, указанным кредитором страховщиком.

Установив, что договор личного страхования, заключённый заёмщиком с «Югорией», соответствует критериям банка, суд признал законным требование вернуть изначальную процентную ставку в 7,9% годовых.

Однако апелляционная инстанция заняла позицию банка, доказав, что при заключении кредитного договора клиент знал о требованиях банка к страховщикам. А главное — что у «Югории» размер страховой суммы и сведения о выгодоприобретателе не соответствуют требованиям кредитора.

Клиент на этом не остановился и дошёл до Верховного суда РФ. Высшая инстанция пришла к выводу, что:

Заключая договор личного страхования с выбранной им самостоятельно страховой организацией, включённой в перечень предложенных банком, заёмщик действовал добросовестно и мог рассчитывать на применение сниженной процентной ставки.

ВС отменил решения предыдущих инстанций и направил дело на новое рассмотрение (ВС РФ, определение № 49-КГ22-23-К6).

Вывод

Заёмщик может перестраховаться в другой компании и сохранить ставку по кредиту. Банк не вправе заставить страховать жизнь у конкретного страховщика. Но важно всё правильно оформить:

- Отказаться от страховки нужно в течение 14 дней.

- Внимательно изучить кредитный договор (там могут быть требования к страховым компаниям).

- Застраховаться в другой СК в течение 30 дней.

Юристы также советуют при отказе от старой страховки сделать заявление в страховую компанию. Копию заявления также стоит направить в банк, оповещая о намерении перестраховаться.

Ещё одно заявление нужно направить уже в новую СК с предложением заключить договор. Копию заявления можно также отослать в ЦБ и в антимонопольную службу.

Эти меры защитят от необоснованных действий банка и помогут в случае судебного спора.

Рекомендуемые кредиты

Лиц. №354

Сумма

100 000 ₽ – 7 000 000 ₽ до 7 000 000 ₽

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 100 000 ₽ до 7 000 000 ₽ до 7 000 000 ₽

- Валюта: рубли

- Ставка: от 4%

- Срок: от 1 г. 1 мес. до 5 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

Надежный банк!

Лиц. №1481

Сумма

30 000 ₽ – 30 000 000 ₽ до 30 000 000 ₽

Ежемесячный кешбэк от 1,5% бонусами СберСпасибо подписчикам СберПрайм+

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 30 000 ₽ до 30 000 000 ₽ до 30 000 000 ₽

- Валюта: рубли

- Ставка: от 4%

- Срок: от 3 месяцев до 5 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: день в день

Лиц. №2673

Сумма

200 000 ₽ – 15 000 000 ₽ до 15 000 000 ₽

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 200 000 ₽ до 15 000 000 ₽ до 15 000 000 ₽

- Валюта: рубли

- Ставка: от 3,9%

- Срок: от 3 месяцев до 15 лет

- Цель: на любые цели

- Подтверждение дохода: не требуется

- Обеспечение: залог

- Решение: день в день

Лиц. №963

Сумма

300 000 ₽ – 5 000 000 ₽ до 5 000 000 ₽

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 300 000 ₽ до 5 000 000 ₽ до 5 000 000 ₽

- Валюта: рубли

- Ставка: 6,9%

- Срок: от 1 года до 5 лет

- Цель: на любые цели

- Подтверждение дохода: не требуется

- Обеспечение: не требуется

- Решение: до 5 минут

0% в первый месяц

Лиц. №1000

Сумма

100 000 ₽ – 7 000 000 ₽ до 7 000 000 ₽

С 13.03.2023г до 03.05.2023г. акция – 0% в первый месяц. Основные условия акции: 0% в первый месяц и от 4,4% со второго месяца при условии оформления страхования. Сумма кредита от 100 000 рублей до 7 млн рублей.

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 100 000 ₽ до 7 000 000 ₽ до 7 000 000 ₽

- Валюта: рубли

- Ставка: от 4,4%

- Срок: от 6 месяцев до 7 лет

- Цель: на любые цели

- Подтверждение дохода: требуется

- Обеспечение: не требуется

- Решение: до 2 минут

У россиян появилось право и возможность отказаться от договора добровольного страхования с возвратом денег за страховку в течение так называемого «период охлаждения» – пяти дней с момента заключения договора. Получив право отказаться от страховки, граждане должны понимать и возможные последствия: в частности, отказ от полиса при заключении договора кредитного страхования повлечет изменение условий кредитования, предупреждают эксперты СОГАЗа.

С 1 июня 2016 года заработал так называемый «период охлаждения» – срок со дня заключения договора добровольного страхования, в течение которого страхователь вправе отказаться от страховки. Возможность отказаться от договора есть в течение пяти рабочих дней со дня заключения независимо от момента уплаты страховой премии. Важное условие – отсутствие в этот период событий с признаками страхового случая. Если до момента отказа договор страхования еще не вступил в силу, страховщик должен вернуть уплаченную по договору премию в полном объеме. Если на момент отказа действие договора уже началось, страховщик вправе удержать часть премии пропорционально сроку, в течение которого действовал договор.

«После выхода Указания Банка России, которым утвержден «период охлаждения», страховщикам часто задают вопросы о том, может ли человек отказаться от договора страхования, заключенного при оформлении ипотечного или потребительского кредита. Наш ответ – да, может. Но при этом человек должен понимать, что расторжение договора страхования повлечет и изменение условий кредитования», – рассказывает начальник управления страхования ипотечного кредитования, имущества физических лиц АО «СОГАЗ» Анна Сорокина.

Как поясняет эксперт СОГАЗа, на саму процедуру оформления кредита предусмотренный указанием Банка России порядок отказа страхователя от договора страхования не влияет. «При оформлении ипотечного кредита банки могут предложить гражданам две программы страхования. Первая предусматривает страхование предмета ипотеки от рисков утраты или повреждения (в соответствии с п.1 ст. 31 закона «Об ипотеке (залоге недвижимости)»). При выборе этой программы заемщик может получить кредит с базовой процентной ставкой. Вторая программа предусматривает страхование предмета ипотеки, а также страхование самого заемщика от несчастных случаев и болезней и/или титульное страхование. При выборе второй программы заемщик получит кредит со сниженной процентной ставкой – к базовой ставке будет применяться дисконт в зависимости от количества дополнительно застрахованных рисков. Если заемщик выбрал кредитование по второй программе и при этом после выдачи кредита отказался от договора страхования, то банк, получив от страховой компании информацию о прекращении действия договора страхования, увеличит процентную ставку по кредиту до базового уровня», – поясняет Анна Сорокина.

По потребительским кредитам порядок страхования урегулирован законом «О потребительском кредите (займе)». Тут банки также предлагают две программы кредитования: первая – без применения страхования, вторая – со страхованием жизни и (или) здоровья заемщика в пользу кредитора, а также иного страхового интереса заемщика – например, страхование предмета залога от рисков утраты или повреждения или страхование от потери работы. «Если заемщик выбрал кредитование по второй программе и при этом после выдачи кредита отказался от договора страхования, то в соответствии с законодательством банк имеет право принять решение об увеличении размера процентной ставки до базового уровня. Либо потребовать досрочного расторжения кредитного договора и возврата всей оставшейся суммы кредита вместе с причитающимися процентами» – говорит Анна Сорокина.

Эксперт СОГАЗа также отмечает, что предусмотренный Указанием Банка России порядок расторжения договоров добровольного страхования не может распространяться на заключенные ранее договоры: «Период охлаждения – это именно пятидневный срок с момента заключения договора, клиент не может, ссылаясь на указание Банка России, потребовать расторжения договора, заключенного, например, полгода назад».

«Период охлаждения» утвержден Указанием Банка России, которое было официально опубликовано в феврале 2016 года и вступило в силу через 10 дней после опубликования. Затем страховщикам было дано 90 дней на приведение своей деятельности в соответствии с новыми условиями. С 1 июня 2016 года страховые компании должны вести работу в соответствии с новым порядком.

«Мы поддерживаем инициативу Банка России по введению «периода охлаждения», поскольку она была реализована в ответ на практику отдельных страховщиков по навязыванию дополнительных договоров страхования. Если услуга клиенту была действительно навязана, у него должно быть право и возможность от нее отказаться. В целом, мы рассчитываем, что со вступлением в силу нового порядка практика навязывания страховок прекратится. Соответственно, массового отказа гражданами от заключенных договоров мы не ожидаем», – отметила руководитель управления по связям с общественностью СОГАЗа Екатерина Двойникова.

Страховая Группа «СОГАЗ» объединяет страховые компании АО «СОГАЗ», СК «ТРАНСНЕФТЬ», АО «ЖАСО», АО СК «СОГАЗ-МЕД», ООО СК «СОГАЗ-ЖИЗНЬ», ООО «СОТ-ТРАНС», SOVAG (Германия), «SOGAZ a.d.o. Novi Sad» (Сербия), Международный медицинский центр «СОГАЗ», сервисную медицинскую компанию ООО «СОГАЗ-Медсервис». В настоящее время региональная сеть Группы включает в себя более 800 подразделений и офисов продаж по всей России. В 2016 году компания открыла свое представительство в столице КНР – Пекине.

При оформлении кредита у партнёров СК «СОГАЗ» заёмщикам часто продают дорогостоящую дополнительную услугу в виде страховки жизни и здоровья. К сожалению, не все заёмщики знают, что от услуг страхования можно отказаться на этапе оформления кредита. Отказ от страховки не повлияет на решение Банка в одобрении заявки на кредит.

Согласно п. 1 Указания Банка России N 3854-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления отдельных видов добровольного страхования» кредитная организация должна предусмотреть период, в который заёмщик сможет отказаться от доп. услуг, оформленных вместе с кредитным договором.

Чтобы вернуть деньги за страховку (страховую премию) в полном объеме, важно чтобы заёмщик подпадал по ряд условий:

- срок, который предусмотрен законодателем на возврат страховой премии в полном объеме составляет 14-ть календарных дней (период охлаждения), именно во время этого срока заёмщик без проблем вернёт страховку в 100% размере.

- с момента оформления кредита и до момента возврата страховки с заёмщиком не должно произойти страхового случая, предусмотренного договором страхования;

- возврат страховки предусматривает только личное обращение заёмщика к Страховщику.

Основные вопросы, которые волнуют заёмщиков, это:

- Не изменятся ли условия кредитования при расторжении договора страхования?

- Как правильно оформить документы на возврат страховки?

- Как подать заявление на отказ от страховки?

Чтобы ответить на вышеперечисленные вопросы, нужно изучить договоры кредитования и страхования.

Изучение кредитного договора (на примере документов Банка ВТБ)

Чтобы выяснить изменятся ли условия в кредитном договоре в случае расторжения договора страхования, нужно проверить пункты 4 и 9 , в которых прописаны последствия, зависящие от страховки.

ВАЖНО!

Инструкция анализа документов универсальная. Обязательно проверяйте именно свою редакцию документов.

Пункт 4. Процентная ставка по кредиту.

Банки именно в этом пункте указывают условия по увеличению процента по кредиту при расторжении договора страхования.

В нашем примере такого условия нет, следовательно, при отказе от страховки процентная ставка останется прежней.

Пункт 9. Обязанности заёмщика

В этом пункте подробно указаны обязательные договора, которые должен заключить заёмщик при оформлении кредита.

В примере это договор открытия счета, других обязательств не прописано, значит заёмщик сможет расторгнуть договор страхования без последствий.

Таким образом, после детального изучения важных пунктов в договоре вы сможете ответить на вопрос о том, будут санкции со стороны Банка или нет. В приведенном примере нет ни слова о договоре страхования, это означает, что отказаться от страховки можно без последствий для заемщика.

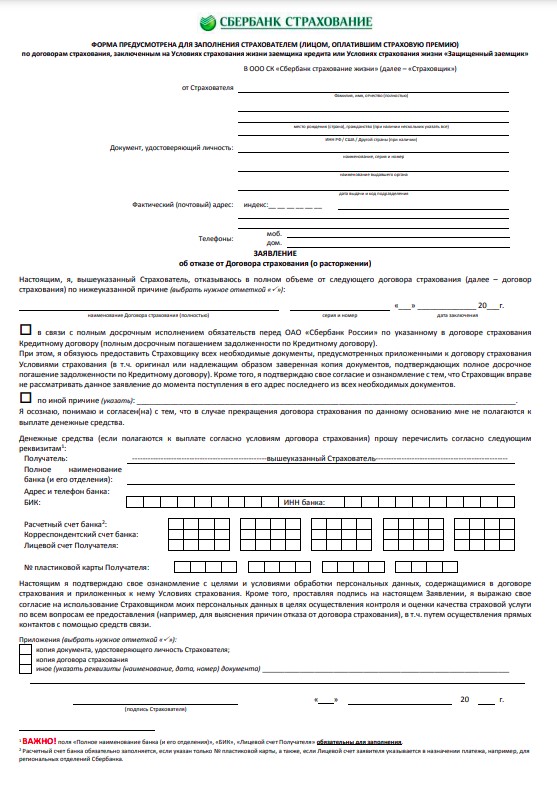

Анализ договора страхования «Финансовый резерв» (версия 2.0)

Во время анализа договора страхования заёмщику следует выяснить:

- Кому и куда отправлять заявление на расторжение договора страхования;

- Какова стоимость страхования (страховая премия), которая была уплачена во время оформления кредита.

- Вспомнить способ оплаты за страховку.

- Выяснить варианты подачи заявления.

Смотрим начало страхового полиса «Финансовый резерв» (версия 2.0).

Т.к. сторонами в договоре страхования являются Страховая компания (Страховщик) и заёмщик (Страхователь), следовательно, страховка индивидуальная, поэтому заявление о возврате страховой премии нужно отправлять Страховщику.

Страховщиком согласно договору страхования является АО «СОГАЗ», находящийся по адресу: г. Москва, пр. Академика Сахарова, д. 10.

В размер страховой премии уплаченной при кредитовании составляет 103 458 рублей (смотрим только общую страховую премию).

Оплата согласно документам производилась единовременно путем списания денежных средств со счета заёмщика.

ВАЖНО!

Полис выдаётся заёмщику только после полной оплаты страховой премии, следовательно, документом подтверждающим, оплату страховки является наличие страхового полиса.

Таким образом, при изучении документов связанных со страхованием заемщик может выяснить адресата заявления, сумму страховой премии и условия возврата денег за страховку.

КОНСУЛЬТАЦИЯ ЮРИСТА

Не нашли ответ на свой вопрос? Звоните на телефон горячей линии: 8 (800) 555-67-55 доб. 761. Это БЕСПЛАТНО!

Заявление на возврат страховки СОГАЗ в течение 14 дней

Чтобы быстро и без проблем Вам вернули деньги за страховку, необходимо правильно составить отказ от договора страхования, указать достоверные сведения и приложить документы, которые требует Страховщик.

1. Указываем данные Страховщика из полиса страхования.

2. Пишем сведения о себе (заемщике): ФИО, адрес и телефон.

3. Указываем всю информацию о кредите: дату оформления, номер кредитного договора, сумму, можно указать количество месяцев и процентную ставку.

4. Выписываем данные из договора страхования: дату заключения, номер полиса.

5. Указываем размер страховой премии (см. Договор страхования).

6. Пишем свои требования. Необходимо повторить информацию из полиса страхования: дату оформления, номер полиса, размер страховой премии.

7. Т.к. возврат страховой премии происходит в безналичном порядке согласно п. 8 Полиса страхования, то пишем реквизиты на которые удобно получить возвращенные деньги.

ВАЖНО!

Реквизиты могут быть прописаны любого Банка и должны принадлежать только заёмщику.

8. Перечисляем документы, которые следует приложить к заявлению.

ВАЖНО!

Обязательно нужно сделать: копию паспорта разворот с фото и регистрацией, копию полиса страхования, копию кредитного договора.

Т.к. полис страхования заёмщик может получить только при полной единовременной оплате за страховку, то документов подтверждающих оплату больше не каких не требуется.

9. Ставим дату подачи (отправки заявления), подпись и её расшифровку.

Подается заявление на отказ от страховки в письменной форме.

Подать заявление можно либо в офис Страховой, либо отправив заказным письмом с описью вложения.

ВАЖНО!

В в Памятке к Полису указано, что подать заявление заёмщик может не только Страховщику, но и его представителю, поэтому следует уточнить варианты по телефону 8 800 100 24 24.

При обращении в офис нужно предоставить заявление в двух экземплярах с приложением. Второй экземпляр останется у заемщика с подписью и печатью Страховщика.

Важно!

ВАЖНО!

Обратиться заёмщик должен лично.

При отправке заявления заказным письмом обязательно сохраняем почтовую квитанцию и опись вложения, т.к. эти документы в случае отказа Страховой будут служить доказательством в суде.

В течение 10 рабочих дней после получения соответствующего заявления Страховщик обязан вернуть денежные средства на указанные реквизиты.

Таким образом, разобравшись в полученных документах заёмщик может самостоятельно вернуть страховую премию любого Банка, главное успеть в «период охлаждения» и не допустить возникновения страхового случая.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее экономическое образование в Поволжском государственном университете сервиса. Более 8 лет сотрудничает с финансовыми порталами, исследует экономические рынки, банковскую деятельность, анализирует финансовые показатели. Выступает в качестве независимого эксперта и дает комментарии СМИ.

Открыть профиль

Можно ли вернуть страховку при досрочном погашении

В большинстве случаев обращения в банк за кредитом, заемщик сталкивается с активным предложением оформить помимо кредитного договора еще и договор страхования от несчастных случаев. Для банка это дополнительная гарантия того, что должник сможет вернуть выданные ему средства при любой ситуации, а для заемщика это дополнительная подстраховка на случай возникновения непредвиденных обстоятельств.

-

Можно ли вернуть страховку при досрочном погашении

-

Кто оказывает услугу страхования

-

Как вернуть страховку по кредиту

-

Что делать, если деньги по страховке возвращать не хотят

Для банка самое важное – это возвратность долга, и именно этот показатель наравне с платежеспособностью клиента оценивается при рассмотрении заявки. Если банк уверен, что у заемщика имеются достаточные доходы для погашения долга, и плюс он готов дополнительно подстраховаться от несчастных случаев или потери работы, то именно такой человек станет желанным клиентом для любой кредитной организации.

При этом следует помнить, что согласно российскому законодательству, банки не имеют права навязывать личное страхование – его оформление должно происходить сугубо на добровольной основе. Обязательным является только имущественное страхование для недвижимости и транспортных средств, которые оформляются в качестве залога, а вот страховка здоровья, жизни и трудоспособности не является необходимостью для заключения кредитного договора.

Это все в теории, а на практике сотрудники банков могут очень настойчиво уговаривать заемщика купить страховой полис, и они бывают весьма убедительны. И часто случается так, что человек планировал просто взять 100 тысяч на личные нужды, а получает на руки меньшую сумму, потому как часть он отдает за страховку.

Представим ситуацию, что заемщик взял деньги на год, получил премию, и смог вернуть долг за 6 месяцев. Страховка была взята на 12 месяцев, и оставшиеся 6 месяцев заемщик пользоваться ею не будет, и хочет вернуть излишне уплаченные деньги. Сможет ли он это сделать?

В данной ситуации нас интересует Федеральный закон от 27.12.2019 N 483-ФЗ «О внесении изменений в статьи 7 и 11 Федерального закона «О потребительском кредите (займе)» и статью 9-1 Федерального закона «Об ипотеке (залоге недвижимости)». Он четко говорит о том, что при полном досрочном погашении кредита, банк обязан вернуть заемщику часть страховой премии по договору страхования за вычетом суммы страховой премии, исчисляемой пропорционально времени, в течение которой действовало страхование.

Переводя на более простой для понимания язык: если должник вернул долг раньше срока, и у него осталась при этом действовать страховка, то за неиспользуемое время можно вернуть деньги. Следуя нашему примеру выше, если годовой кредит был погашен за полгода, то за оставшиеся 6 месяцев можно получить компенсацию.

Кто оказывает услугу страхования

Очень многие люди ошибочно думают, что если они заключили договор страхования в банковском отделении, то услугу страхования им также оказывает банк. Но это не так: даже в российском законодательстве прописано, что кредитные организации не имеют права предоставлять своим клиентам страховые услуги.

Как из этой ситуации выходят банки, которые не хотят терять прибыль: они либо заключают партнерские соглашения со страховыми компаниями, которые будут им платить процент за каждого приведенного клиента, либо регистрируют свои дочерние организации, которые будут оказывать нужные им услуги. Например, клиентам Сбербанка в большинстве случаев предлагают оформить страховой полис именно в СберСтраховании – дочерней организации банка, хотя партнеров и среди других компаний у банка немало.

И в большинстве случаев, даже если кредитный и страховой договор вы заключали в банке, то обращаться за возвратом денег из страховой премии нужно непосредственно в ту организацию, которая вам оказывает услуги страхования. Например, если вы взяли кредит в Росбанке, а страховщик у вас РЕКО, то именно в РЕКО и нужно писать заявление на возврат денег.

Исключение – дочерние организации банков. Как правило, у них нет своих собственных офисов, и написать заявление на возврат денег от СберСтрахование действительно можно в отделениях Сбера. Но при этом нужно внимательно заполнять все данные в заявке, ведь реквизиты и наименования организаций будут совершенно разными.

Как вернуть страховку по кредиту

После того как заемщик подключается к страховой программе, в сумму его кредита сразу же включается страховая сумма. Соответственно, она мало того что списывается сразу, и вы можете получить на руки меньше, так еще и увеличивается общая сумма долга, и на нее будут начисляться дополнительные проценты в период действия кредита.

Если кредит погашается досрочно, то согласно последним поправкам в законодательство, заемщик должен в течение 7 дней обратиться в страховую компанию. С собой нужно взять документы из банка о том, что кредит был погашен досрочно, копия кредитного договора, а также личные документы, удостоверяющие личность. В офисе заемщику дадут образец документа, по которому он напишет заявление о возврате средств.

В нем обязательно прописываются:

- Личные данные заемщика;

- Сведения о кредитном договоре и кредите;

- Номер счета и банковские реквизиты;

- Сроки погашения и т.д.

Иногда бывает так, что страховая компания не имеет своего представительства в городе или регионе проживания заемщика. В этом случае необходимо позвонить по телефону горячей линии страховщика и уточнить, как именно стоит поступить в такой ситуации. Вам могут предложить направить онлайн-заявку на электронную почту компании, либо отправить через отделение Почты России заявление и копии документов заказным письмом.

Деньги должны вернуть в течение 7 рабочих дней после получения заявления. Именно поэтому лучше всего отправлять заявку заказным письмом – в этом случае у вас будет конкретная дата получения письма, от которой можно будет отсчитывать семидневный срок.

Что делать, если деньги по страховке возвращать не хотят

И если при обращении непосредственно в офис деньги чаще всего возвращают, то при онлайн-обращениях или при использовании бумажных писем начинаются проблемы. Письма теряются, пакет нужных документов называется не весь, реквизиты указаны неверно – отговорок может быть огромное множество, и их смысл только в затягивании времени, хотя по закону страховка без наступления страхового случая нужно возвращать.

При каких условиях можно рассчитывать на возврат:

- Вы оформили договор после 1 сентября 2020 года;

- Страховой договор был оформлен одновременно с кредитом;

- За время действия кредитного договора у вас не было страховых случаев;

- Вы погасили кредит досрочно.

И вот здесь есть очень интересный нюанс: в самом договоре страхования может не быть вовсе прописан пункт о возврате денег при досрочном погашения. И в этом случае страховщик будет иметь право ничего не возвращать, ведь если заемщик подписал этот документ, значит он был ознакомлен с его условиями, и согласен с ними.

Большинство страховых компаний все же предпочитают работать честно, и детально прописывают в своих договорах действия заемщика, при которых тот может рассчитывать на частичный возврат страховой премии. Но при этом частенько затягивают со сроками, давая отговорки или отписки.

Что делать в этом случае: заемщик, отправив заявление и не получив в семидневный срок возврата денежных средств, имеет полное право писать жалобы и отстаивать свои права в суде. Как правило, бывает достаточно отправить жалобу в онлайн-приемную Центрального Банка России или Роспотребнадзор, либо составить досудебную претензию на имя банка, и отправить ее заказным письмом.

Если же эти действия не возымели должного эффекта, то единственное, что остается – это обращаться в суд по месту жительства. Рекомендуем нанять опытного юриста для профессионального ведения дела, свои затраты вы потом сможете вернуть также через суд.

Частые вопросы

Обязательно ли оформлять страховку при взятии кредита?

Если речь идет о потребительском займе без обеспечения, то наличие страховки не является обязательным условием. Страхование жизни и здоровья заемщика – это его добровольное решение.

Когда можно отказаться от страховки?

Если вы недавно подписали кредитный и страховой договор, и с этого момента еще не прошло 14 дней, то вы сможете написать заявление о возврате денег, и вернуть полную сумму.

Как вернуть страховку, если с момента взятия кредита прошло больше 14 дней?

Если договор был оформлен после 1 сентября 2020 года, то вы можете вернуть страховую премию при досрочном погашении кредита.

Куда нужно обращаться для возврата денег?

Деньги возвращает страховая компания по заявлению от заемщика. Если договор заключался с дочерней организацией банка, то можно написать заявление в банковском отделении.

Что делать, если офисов страховщика в городе нет?

Найдите на его официальном сайте образец заявления, заполните его, приложите все копии нужных документов, и отправьте заказным письмом на адрес головного офиса страховой компании.

Комментарии: 22

С 1 сентября 2020 года заработал новый закон. Он поможет заемщикам вернуть часть страховой премии — той суммы, что уплачена за полис, который был нужен для кредита. Раньше деньги тоже возвращали, но не по умолчанию, а зачастую вообще через суд. Многое зависело от условий договора и позиции кредитора.

Теперь у всех заемщиков одинаковые условия. Погасили кредит раньше срока — заберите свои деньги. Но, как обычно, есть нюансы — разбираемся.

Кого это касается

Это касается тех, кто взял кредит, оформил при этом страхование жизни, здоровья или объекта, а потом досрочно вернул всю сумму банку. Получается, что страховка такому заемщику может быть уже не нужна и логично было бы забрать часть денег. Раньше с этим были проблемы, теперь процесс возврата должен стать понятнее, а шансов получить назад свои деньги — больше.

Новый закон коснется только тех договоров страхования, что заключены с 1 сентября 2020 года. Если договор заключен раньше, то независимо от срока погашения кредита действует прежний порядок.

Когда можно вернуть часть страховой премии

Вот при каких одновременных условиях страховая компания должна вернуть заемщику деньги по новому закону:

- Договор страхования заключен не раньше 1 сентября 2020 года.

- Страхование добровольное и оформлено при получении кредита.

- Страховой случай не наступил.

- Заемщик полностью досрочно погасил кредит.

Например, заемщик взял потребительский кредит на пять лет. И одновременно заплатил 10 000 Р за страхование жизни и здоровья на весь срок. Но кредит полностью погашен за два года. Значит, можно вернуть часть страховой премии за оставшиеся три года — пропорционально оставшемуся сроку. До нового закона банк или страховщик могли запросто отказать в возврате денег в таком случае — и это было законно.

Как вернуть деньги за страховку при погашении кредита

Чтобы забрать часть страховой премии, нужно написать заявление — в страховую компанию или в банк, если полис покупали через него.

Деньги должны вернуть в течение 7 рабочих дней со дня получения заявления. Страховую премию отдадут не за весь срок действия полиса, а только за оставшийся период. Это условие, которое теперь предусмотрено законом и касается всех.

Если страховку купили до 1 сентября

Для таких полисов новый закон не работает. По общему правилу страховая компания не обязана в любое время возвращать деньги за страховку только на том основании, что страхователь передумал или полис ему больше не нужен.

То есть сам факт досрочного погашения кредита не означает, что заемщик имеет право на возврат денег. Здесь все зависит от условий договора:

- если страховка не связана с суммой основного долга, а срок — с погашением кредита, то при досрочном отказе от договора страхования забрать деньги не получится. В этом случае погашение кредита не прекращает действие страховки. Она остается, потребовать деньги за оставшийся срок нельзя;

- если при добровольном личном страховании страховое возмещение привязано к сумме долга, то при досрочном погашении договор страхования прекращается. Можно вернуть страховую премию пропорционально оставшемуся сроку.

Это выводы из пунктов 7 и 8 обзора судебной практики от 5 июня 2019 года.

Например, заемщик взял кредит на год. Одновременно менеджер продал ему полис за 4500 Р. Через месяц кредит полностью погасили, но страхование жизни не привязано к кредиту, поэтому оно продолжит действовать, а деньги заемщик не заберет.

Если основания для возврата части страховой премии есть, но ее не отдают, отказ можно обжаловать. При требованиях меньше 500 тысяч рублей сначала нужно обратиться к финансовому уполномоченному и только потом — в суд.

Море полезных статей о финансах

В вашей почте дважды в неделю. Рассказываем только о том, что касается вас и ваших денег

Если с покупки страховки прошло меньше 14 дней

Для договоров страхования действует так называемый период охлаждения. Если заемщик передумал, он может отказаться от полиса в течение 14 дней после покупки. И тогда возвращают не часть премии, а всю сумму. Для новых договоров страхования это право заемщика должны фиксировать письменно.

Это касается только добровольного страхования — например когда страхуют жизнь и здоровье при оформлении потребительского кредита или ипотеки. Страховать залог обязательно, поэтому отказаться от полиса на ипотечную квартиру нельзя. И новый закон тоже не позволит это сделать — даже в период охлаждения.

Если отказаться от страховки по кредиту

Бывает, что при оформлении кредита заемщика заставляют купить страховой полис, хотя по закону это необязательно. Навязывать такие услуги запрещено, но теперь в законе четко написано, что при отказе от добровольного страхования кредитор обязан предложить альтернативный вариант кредита — в том числе по повышенной ставке. По закону условия должны быть сопоставимыми, но не такими же. Заемщик не может потребовать, чтобы ему предоставили одинаковые условия с полисом и без.

Если по договору заемщик должен оплатить страховку, но он этого не сделал или отказался от полиса, банк имеет право расторгнуть договор и потребовать назад всю сумму долга с процентами.

Если не застраховать залог, все еще серьезнее: имущество могут забрать. Или банк застрахует его сам, а потом потребует компенсацию.

Даже в программах господдержки есть условие, что пониженная ставка действует только при добровольном страховании жизни. А если такого страхования нет — ставка вырастет и экономии не будет.

(11).jpg)