Как можно заработать на дивидендах, например акциях Газпрома или Сбербанка? И что для этого нужно сделать? С чего начать? На такой вопрос можно найти несколько ответов. А вернее стратегий, позволяющих инвесторам извлекать прибыль с фондового рынка, покупая акции дивидендных компаний.

Содержание

- Кратко про дивиденды

- Стратегия или спекуляция?

- 5 способов (стратегий) заработка на дивидендах

- Купил и держи

- Покупай дешево

- Покупай до отсечки

- Покупай заранее — продавай в день отсечки

- Покупка после дивидендов

- Советы

- Не ставьте все на зеро

- Я вижу будущее

- Реинвестиции

- Ребалансирвка

Кратко про дивиденды

Для тех, кто имеет весьма смутное представление о порядке начисления и выплат дивидендов, проведем небольшой ликбез.

- Есть компании выплачивающие дивиденды. И компании по которым выплат вы не дождетесь. Сама процедура начисления вознаграждения акционерам прописана в уставе компании. Обычно это какая-то доля от прибыли (от скромных 5-10% до 50 и даже 70%). Соответственно, нам нужны именно дивидендные акции.

- Обычно дивиденды выплачиваются раз в год. Иногда 2 раза (но редко) или 4 раза в год (очень редко). Все зависит от компании.

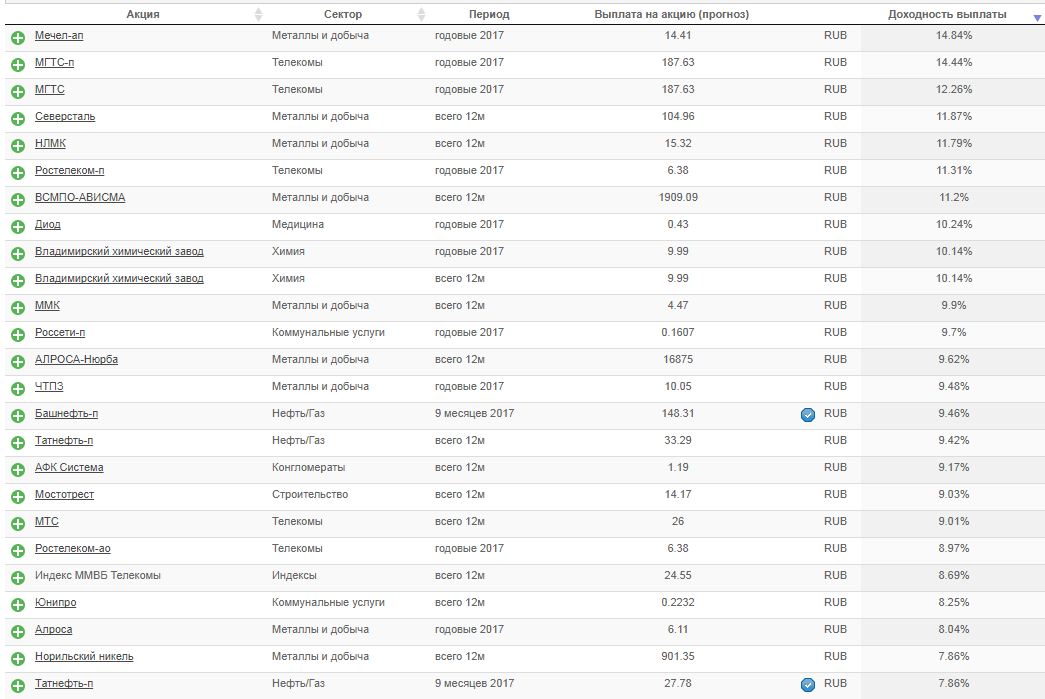

- Сколько платят? От скромных 2-3% до 15-20%. В среднем можно ориентироваться на 5-8%.

- Информацию по дивидендным акциям: название, когда и сколько заплатят, можно найти в календаре дивидендов. Например, здесь.

- Сведения о выплате дивидендов (дате выплат и размере на одну акцию), становятся известны примерно за 2 месяца до выплат. После собрания акционеров.

- Дата закрытия реестра (или дивидендная отсечка) — это последний день, когда нужно владеть акциями, чтобы претендовать на дивиденды. Именно она указана в дивидендном календаре. Достаточно купить акции в этот последний день — и получить вознаграждение. Соответственно, если продать бумаги в это время, то дивиденды вы не получите (даже если владели бумагой несколько месяцев).

- После закрытия реестра — все кто владел акциями, получит дивиденды в течение 2-х месяцев на свой брокерский счет.

- Желающих купить бумаги и поучаствовать в разделе прибыли много. Повышенный спрос толкает котировки вверх. На следующий день после отсечки, стоимость бумаг сразу падает. Обычно не менее размера начисленных дивидендов. Бумаги уже не интересны инвесторам, прибыль получена. И начинаются массовые распродажи.

Рекомендую: 12 популярных вопросов про дивиденды

Стратегия или спекуляция?

На фондовом рынке прибыль, используя дивидендные акции, можно получить двумя способами:

- Рост курсовой стоимости бумаг.

- Получение дивидендов.

В идеале, лучше когда оба способа работают и приносят доход своим владельцам.

Можно заниматься инвестированием или спекуляцией.

В чем же отличие?

Инвестор, покупая дивидендные акции, ожидает от них получение постоянного денежного потока. Ежегодно. Плюс со временем стоимость акций будет расти. Но….. это долгий процесс, рассчитанный на годы.

Спекулянты пытаются заработать на краткосрочных вложениях. И срубить деньги по быстрому. Здесь и сейчас. Их горизонт — от нескольких дней до пары-тройки месяцев.

Чтобы представить наглядно, перенесем на пример из жизни.

Степан (спекулянт) покупает курицу за 100 рублей. На следующий день она приносит ему яйцо. Степан тут же продает и курицу (за 100 рублей) и яйцо (за 5 рублей). Итого он заработал моментально 5% прибыли. На следующий день — схема повторяется.

Игнат (инвестор) тоже покупает курицу за 100 рублей. Но в отличии от Степана, он ее не продает. А только яйцо. И так каждый раз. Если убрать затраты на корм для птицы, то чистая прибыль с одного яйца уже конечно не 5 рублей, а значительно меньше. Но зато Игнат обеспечил себе постоянную прибыль на долгое время.

Если же Игнат решит не продавать яйцо, а вырастит из него еще одну курицу, то

- его капитал увеличится (две курицы стоят больше, чем одна) — имеем рост курсовой стоимости;

- прибыль от продажи яиц с двух куриц возрастет — высокие дивиденды в следствии развития бизнеса.

Чем заниматься каждый решает сам. Влияет на это множество факторов. Готовы ли постоянно отслеживать выгодные варианты. Или не хотите заморачиваться и инвестируете по принципу «чем реже тем лучше».

Однозначно сказать, какой из способов заработка лучше (и выгоднее) нельзя. Кто-то добивается просто феноменальных успехов в спекуляциях. Другие «поднимают» неплохие деньги именно на долгосрочных вложениях.

Советую: Как купить акции и получать дивиденды

5 способов (стратегий) заработка на дивидендах

Чтобы зарабатывать на дивидендах компаний, используйте одну из нижеперечисленных стратегий.

Купил и держи

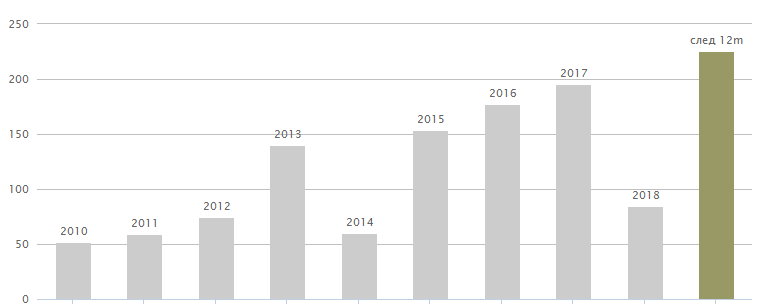

Самая простая стратегия. Как понятно из названия, нужно купить акции одной или нескольких компаний. И все. Каждый год получая дивиденды. И давая компании расти и развиваться. Рост компании, повлечет увеличение получаемой ее прибыли. А это скажется на размере дивидендных выплат в сторону повышения.

Стратегия «купи и держи» хоть и простая, но не значит, что не прибыльная. Именно на долгосрочных инвестициях были построены многомиллиардные состояния. Минус только один — длительный горизонт инвестирования. От нескольких лет. Но зато, пакет акций обеспечит вас постоянным доходом. И не потребует от вас постоянного отслеживания позиций. И тратить свое время.

Пример. Постоянный рост дивидендов по акциям Лукойл. С 2010 года в 4 раза. Стоимость акций за этот период тоже выросла — примерно в 2,5 раза.

Покупай дешево

Большим недостатком дивидендных акций, является тот факт, что мы никак не можем повлиять на размер дивидендов. Сколько компания посчитает нужным выплатить своим акционерам, столько вы и получите. И каждый получаете одинаковую сумму на одну акцию. И крупные игроки, владеющие пакетами на сотни миллионов. И частные мелкие инвесторы со своими несколькими штуками.

Но есть способ увеличить прибыль. Для этого нужно покупать «интересные» акции в момент снижения цены.

В течение года на бирже цена может «гулять» как вверх, так и вниз. На десятки процентов. И обычно без видимых серьезных причин. Если смотреть в долгосрочном периоде, то график котировок плавно растет. А вот эти отклонения являются аномальными, с точки зрения средних значений.

Именно вот эти отклонения и будут интересны для получения повышенного дохода.

Ищем дивидендные акции, стоимость которых снизилась относительно пиковых значений. И покупаем. Главное, чтобы это были надежные бумаги. И падение котировок не было связано с серьезными финансовыми трудностями у компании.

Что нам даст эта стратегия?

Покупая с дисконтом, мы на одинаковую сумму сможем приобрести большее количество акций. Которые в свою очередь, будут приносить больше дивидендов.

Например. Акция компании стоила 100 рублей. По ней выплачивались 10 рублей дивидендов. На 100 тысяч рублей можно было купить 1 000 акций. И рассчитывать на ежегодные дивиденды — 10 000 рублей.

Вскоре котировки опустились до 75 рублей. Теперь на 100 тысяч можно приобрести 1 333 акции. И дивидендный доход составил бы уже 13,3 тысячи рублей.

Всего одна удачная сделка позволила увеличить ежегодную доходность на 30%. На все время, пока вы держите бумаги. А не только за первый год. Вы всегда будете получать больше прибыли, по сравнению с инвесторами купившими бумаги по высокой цене.

Читайте: Зачем покупать дивидендные акции?

Покупай до отсечки

Когда становится известен размер дивидендов, начинает расти интерес инвесторам к бумагам. И чем ближе к дате отсечки, тем она выше. В результате постепенно котировки ползут вверх. Все хотят получить дивиденды и покупают, покупают акции.

Смысл стратегии сводится к приобретению нужных нам бумаг под получение дивидендов. И не за 2-3 дня или неделю до отсечки, а заранее. За несколько недель, пока еще котировки сильно не выросли.

Результат. Получение гарантированных заранее известных дивидендов за короткий срок (например, всего за месяц, не нужно ждать целый год). Плюс покупка акций по не завышенным ценам на долгосрок.

Конечно такое развитие сценария происходит не всегда. Но в большинстве случаев мы имеем именно такую картину.

Покупай заранее — продавай в день отсечки

Стратегия практически аналогичная предыдущей. Покупаем интересные бумаги заранее. Но продаем, не дожидаясь отсечки.

Что нам это дает?

На следующий день после закрытия реестра, образуется дивидендный гэп. Котировки резко падают вниз. Приблизительно на величину дивидендов. Уже никому не интересно держать бумаги, по которым следующие дивидендные выплаты будут только через год. И наблюдаются массовые распродажи.

Именно перед самой отсечкой бумаги будут иметь максимальную стоимость. Будущие дивиденды уже заложены в цену. Мы продаем на пике. Не дожидаясь падения на следующий день.

Здесь уже можно покупать акции ближе к отсечке. За неделю.

Да, мы потерям право на получение дивидендов. Но зато за короткий срок заработали на курсовой разнице.

Покупка после дивидендов

После дивидендного гэпа, цена падает. И это тоже интересный момент для входа в бумаги. Покупка с дисконтом имеет более высокий потенциал к росту.

И рынок быстро закрывает эту брешь. На это конечно уходит время от нескольких недель до пары-тройки месяцев. Иногда (кстати не так и редко) цена возвращается на до дивидендный уровень буквально за несколько дней.

Итог. С большей вероятностью за пару месяцев заработок на росте минимум на величину прошлых дивидендных выплат.

Советы

Небольшая подборка советов и рекомендаций по уменьшению рисков и увеличению доходности.

Не ставьте все на зеро

Как обычно действуют новички? Выбирают одну компанию, или пару-тройку, платящих самые щедрые дивиденды. И вкладывают все деньги. Логика в этом есть. Инвестировать в те активы, которые приносят максимальную отдачу.

И совсем забывают о рисках. Что будет если у компании в будущем возникнут финансовые трудности? Чем это грозит?

- Компания может просто перестать выплачивать дивиденды. Или снизить размер в разы.

- Котировки упадут если не в «пол», то на десятки процентов.

В итоге: вы практически полностью теряете дивидендный доход. А избавиться от бумаг можно только с убытком. И даже если это временное явление и через несколько лет все вернется на обычный уровень — этот простой дорого вам обойдется.

Вот такая западня.

Пример. За 2015-2016 года компания Сургутнефтегаз выплачивала своим акционерам щедрые дивиденды. Около 18-22% на акцию. Далее размер катастрофически уменьшился, до скромных 2-3%. Помимо этого котировки акций компании рухнули с 45 до 30 рублей.

Примечательно, что многие другие компании за 2017 год выплачивали просто рекордные размеры дивидендов.

Проблема решается путем расширения портфеля, включая в него акции нескольких компаний. Пусть и с меньшей дивидендной доходностью. Начавшиеся проблемы у одной компании, никак не скажутся на получение дивидендов от других.

Я вижу будущее

Никто, никогда со 100% уверенностью не скажет вам, что будет с рынком или конкретными акциями компаний через 5-10 лет. Даже через 2-3 года. А если скажет, то не верьте ему.

Сегодня компания может платить щедрые дивиденды, а через год урезать их в разы. Такое встречается повсеместно.

И наоборот. Компания с весьма скромной дивидендной историей, может внезапно «выстрелить» и начать выплачивать щедрые дивиденды.

Поэтому делать ставку только на одни высоко дивидендные компании не стоит. Середнячки тоже должны присутствовать в портфеле.

Пример. Дивиденды не были коньком Аэрофлота. В 2002 году акционеры получили скромные 6 копеек на акцию. Иногда компания вообще не вознаграждала акционеров. Были года, когда дивиденды не выплачивались. За 2017 год инвесторы получили 17,5 рублей с акции. И компания обещает в будущем придерживаться высокой дивидендной политики.

За 15 лет дивидендные выплаты выросли почти в 300 раз!!!

Реинвестиции

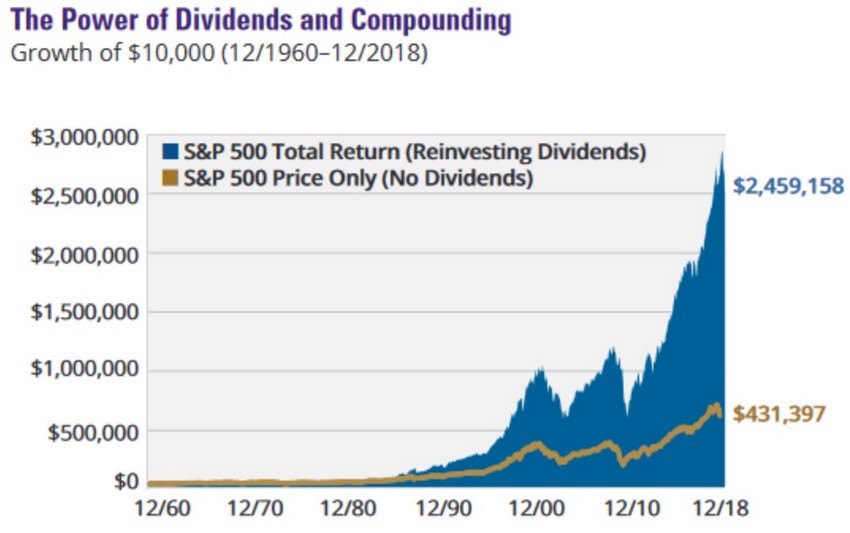

Покупка дополнительных акций на получаемые дивиденды, бесплатный способ увеличить доходность инвестиций в будущем.

Например, получили дивиденды из расчета 10% на акцию. На них приобретаете новые. На следующий год заработали уже на 10% больше, в виде дивидендов. И так с каждым годом. Здесь действует правило сложного процента. Которое, на больших сроках способно значительно увеличить и капитал и ежегодную прибыль.

В итоге, примерно через 15 лет у вас будет уже акций в 4 раза больше. И годовой дивидендный доход будет составлять уже 40% от ваших первоначальных вложений.

И это мы еще не учитываем, что котировки тоже могут вырасти в разы. Как и размер дивидендных выплат. Тогда отдача будет еще выше.

Ребалансирвка

После формирование портфеля из дивидендных акций, может произойти следующая ситуация. Какие-то бумаги могут значительно вырасти в цене. И их доля в портфеле будет неестественно высока. И как следствие — повышаются риски при возникновении неблагоприятных ситуаций.

Желательно поддерживать долю активов в одинаковой пропорции (или первоначально заданной). И нужно продавать часть дорогих бумаг. И на них приобрести акции с упавшей ценой.

Итог:

- не даете рискам расти;

- получаете дополнительную прибыль, продавая часть акций по максимальным ценам;

- на вырученные деньги покупаете намного больше других акций с хорошим дисконтом.

Например, у вас есть 200 тысяч рублей. На эти деньги вы купили Газпром и Сбербанк в равной пропорции. На 100 тысяч акций каждой компании. Через год, акции Сбербанка выросли в 2 раза (+100 тысяч рублей прибыли). А Газпром упал на 30% (30 тысяч убытка).

Чистый финансовый результат — 70 тысяч прибыли. Или 270 тысяч стоимость всех бумаг.

За год доля акций в портфеле изменилась. Теперь на Сбербанк приходится почти 75%, а на Газпром всего 25%.

И если Сбер начнется снижаться — вы будет терпеть очень большие убытки. А рост Газпрома, уже в меньшей степени скажется на общей прибыли.

Продаем 25% портфеля в виде акций Сбера по высокой цене. Таким образом мы фиксируем часть прибыли. И на эти деньги берем Газпром с хорошим дисконтом.

Удачных инвестиций и щедрых дивидендов!

Содержание:

- Стратегия заработка на дивидендах

- Сколько денег нужно, чтобы жить на дивиденды и не работать

- Как выбрать дивидендные акции

- Плюсы дивидендной стратегии

- Минусы дивидендной стратегии

- Как купить дивидендные акции

Инвестор с двенадцатилетним стажем и колумнист Investlab Максим Майрович рассказал, как инвестировать в акции, используя дивидендную стратегию. Он перечислил плюсы и минусы этого подхода, а ещё дал инструкцию по выбору дивидендных акций.

Дивиденды – это часть чистой прибыли компании, которую она направляет на выплату акционерам. Но их не обязаны платить, – говорит Максим. Прибыль, которую можно отдать на дивиденды, некоторые корпорации вкладывают в развитие бизнеса: разработку технологий, исследования, модернизацию или строительство активов.

Вот несколько крупных игроков рынка, у которых нет дивидендов: Яндекс, Mail, Tesla, Netflix. На них можно заработать этим способом: купить акции, подождать пока они вырастут в цене и продать акции.

Дивидендная стратегия инвестирования

Дивидендная стратегия – консервативный подход в инвестициях. Она помогает сформировать пассивный доход, получить прибавку к зарплате или вообще обеспечить себя пенсией. Инвесторы, которые придерживаются этой стратегии, смотрят на размер и частоту выплаты дивидендов, а не на перспективы роста акций.

Чтобы создать пассивный доход на дивидендах, вкладывайте деньги регулярно и долгосрочно. Первое время лучше реинвестировать дивидендные выплаты обратно в акции. Так вы быстрее нарастите капитал.

Не спекулируйте. Некоторые инвесторы покупают дивидендные акции за один-два месяца до выплаты, получают её, а потом продают бумаги. Такой подход плохо работает из-за дивидендного гэпа – падения цены акции на размер дивидендов на следующий день после выплаты.

Например, цена акции до дивидендов – 100 рублей, дивидендная выплата – 10 рублей, цена акции после выплаты – 90 рублей. Итог – заработали 10 рублей на дивидендах, но потеряли 10 рублей из-за дивидендного гэпа. Доходность осталась нулевой. Цена после гэпа восстанавливается не сразу. Бывает, что на это нужно несколько месяцев.

Сколько денег нужно, чтобы жить на дивиденды и не работать

Это зависит от уровня ваших ежемесячных расходов и размера дивидендной доходности той или иной компании. В среднем дивидендная доходность по российским акциям составляет 8%, по американским – около 3%.

По исследованиям холдинга «Ромир», среднестатистической российской семье для нормальной жизни нужно 85 тысяч рублей в месяц. Это 1 млн 20 тысяч в год. Чтобы получать такую сумму за счёт дивидендов, нужно вложить в российские акции около 13 млн рублей.

Правда, если вам будет достаточно 50 тысяч в месяц, то инвестировать можно меньше, примерно 8 млн рублей. Для дивидендных компаний США, у которых ниже доходность, нужно в 2,5 раза больше денег. Ещё необходимо учесть, что доход в виде дивидендов облагается налогом 13%.

Конечно, не все готовы сразу вкладывать такие суммы. Поэтому формируйте размер дивидендного портфеля постепенно. Направляйте на покупку акций часть от зарплаты и дивиденды, которые вы получаете, пока не достигнете цели.

Как выбрать дивидендные акции

Инвестиции – это риск, но его легко снизить, если правильно распределить деньги по разным активам. А для отбора компаний со стабильными дивидендами, ориентируйтесь на специальные показатели.

1. Вкладывайте деньги в российские и зарубежные акции

Инвестируйте в разные страны. Если в портфеле будут компании одного государства, то вложения подвергаются страновому риску.

В случае с Россией это новые санкции, которые могут повлиять на работу компаний. Поэтому кроме российских бумаг добавляйте в портфель европейские и американские дивидендные акции.

2. Инвестируйте в циклические и нециклические отрасли

Циклические отрасли – это промышленность, металлургия, строительство, авиаперевозки. Такие отрасли падают, когда в экономике наступает кризис и растут, когда экономика восстанавливается.

Нециклические отрасли – здравоохранение, телеком, электроэнергетика, продажа товаров первой необходимости. Спрос на услуги нециклических компаний не зависит от рыночных шоков. Потому что у людей всегда есть потребность в лечении, связи или электричестве даже во время кризисов.

Держите в портфеле минимум по три отрасли из каждой категории, поровну разделяя между ними бюджет.

3. Покупайте ценные бумаги «голубых фишек»

Так называют крупнейшие компании рынка со стабильным бизнесом и устойчивыми финансовыми показателями. Пример: Газпром, СберБанк, Норильский Никель, Лукойл, МТС, Coca-Cola, Exxon Mobil, McDonald’s, Procter&Gamble.

Из трёх циклических и трёх нециклических отраслей, которые вы выбрали, покупайте по 2–3 «голубые фишки». Так, всего в вашем портфеле должно быть 12–15 компаний.

4. Из «голубых фишек» выбирайте «дивидендных аристократов»

Это американские компании, которые переводят и увеличивают выплаты больше 25 лет подряд. В России фондовый рынок очень молод и поэтому у нас пока нет настоящих «дивидендных аристократов». Тем не менее можно обратить внимание на эти компании:

- Лукойл – платит дивиденды 23 года подряд.

- Газпром – платит дивиденды 20 лет подряд.

- НЛМК – платит дивиденды 19 лет подряд.

- МТС – платит дивиденды 19 лет подряд.

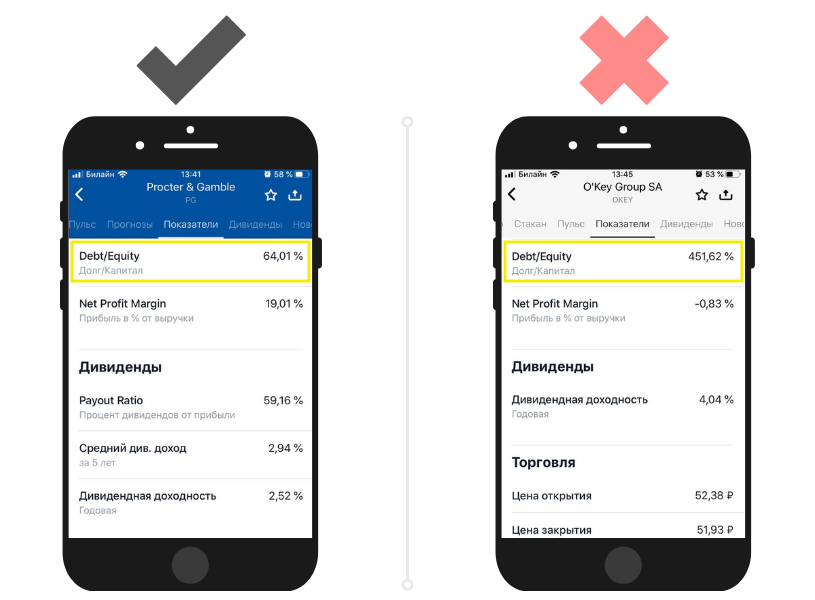

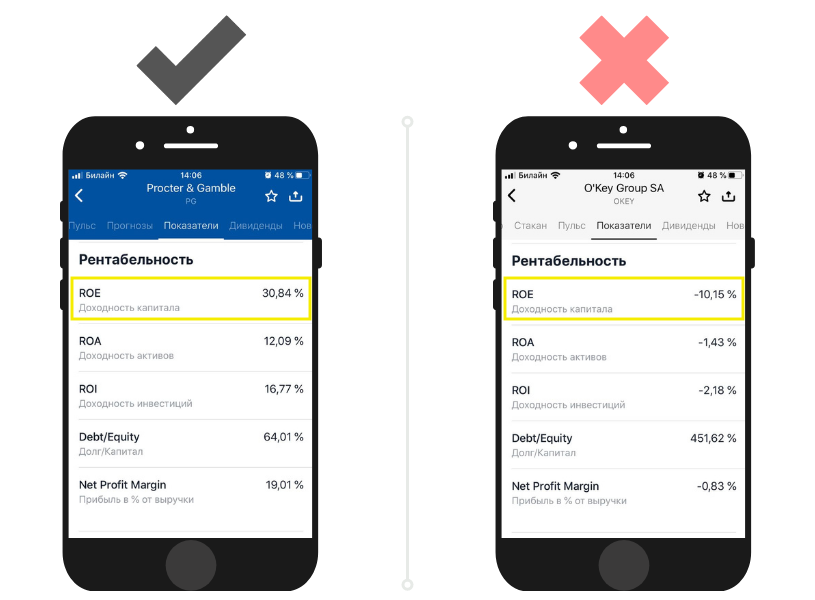

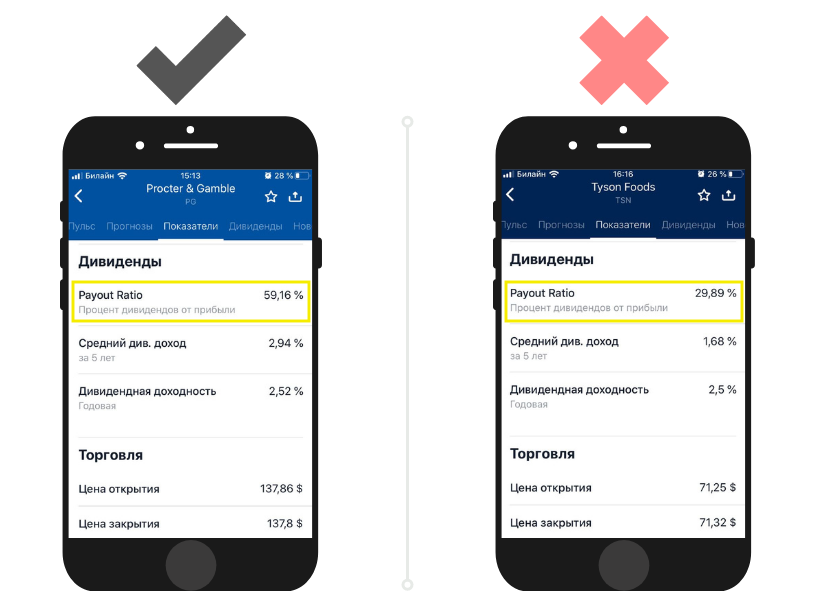

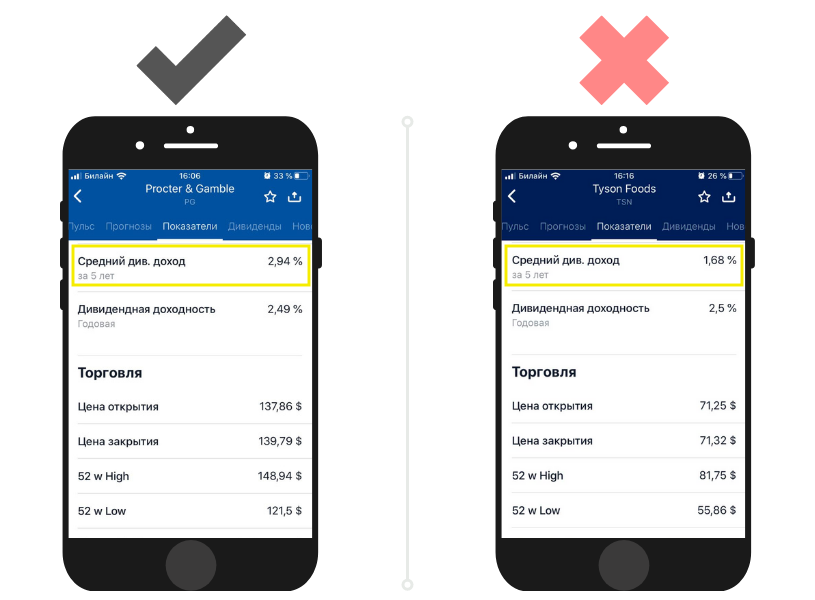

5. Проверьте коэффициенты акций, которые хотите купить

Чтобы дивидендная стратегия работала, используйте несколько простых показателей, которые помогут оценить состояние компании и понять, будет ли она делать выплаты в будущем.

Debt/Equity – отношение долга компании к собственному капиталу. Чем меньше долгов, тем лучше. Если компания слишком закредитована, есть риск, что она не сможет расплатиться с долгами и тем более выплатить дивиденды. Нормальное значение коэффициента не больше 150%. Это значит что у компании 60% долгов и 40% своего капитала.

ROE – доходность капитала. Коэффициент, который показывает эффективность бизнеса. Представьте, что есть две компании, которые выпускают по 100 единиц продукции, но первая использует для этого один завод, а вторая два завода. Значит, менеджмент первой управляет бизнесом эффективнее, ему требуется меньше ресурсов. Значение ROE должно быть больше процента инфляции. Для России это 5–6%, а для США – 2%.

Payout Ratio – коэффициент показывает, какую часть от чистой прибыли компания отдаёт на дивиденды. В идеале это от 40 до 70%. Если коэффициент меньше 40%, компания будет платить маленькие дивиденды. Если больше 70%, то она мало инвестирует в развитие, а это может плохо сказаться на бизнесе.

Средняя доходность дивидендов. Этот показатель должен быть выше инфляции. Напоминаю, что для российских компаний больше 5–6%, для американских больше 2%.

Все коэффициенты я смотрю через брокера Тинькофф Инвестиции. Правда, они доступны только тем, кто открыл у него брокерский счёт. Брокер нужен инвестору, чтобы выйти на биржу. Без него покупать или продавать ценные бумаги нельзя по закону.

На брокерском счёте учитываются сделки инвестора, туда же автоматически приходят дивидендные выплаты. Чтобы получить дивиденды, не нужно каких-то специальных действий. Необходимо просто владеть акциями и ждать даты выплаты.

Плюсы дивидендной стратегии

- Стабильный и прогнозируемый заработок. Один из главных факторов, почему дивидендная стратегия так популярна у инвесторов. Даже если акции не вырастут в цене, вы всё равно получите доход благодаря дивидендам.

- Не нужно продавать акции, чтобы воспользоваться деньгами. Нет необходимости думать, когда продавать бумаги, чтобы вывести прибыль. Деньги приходят на счёт, а вам остаётся решить, что с ними делать – потратить или реинвестировать.

- Простой критерий выбора. Наличие дивидендов и базовый анализ делает компанию привлекательной для вложения.

- Работа сложного процента. Если вы реинвестируете дивиденды обратно в акции, то прибыль от вложений будет постоянно расти.

- Крупные корпорации стремятся повысить размер дивидендов, потому что их бизнес развивается. Например, за последний десять лет АЛРОСА увеличила выплаты в 27 раз.

Минусы дивидендной стратегии

- Дивидендный гэп. После выплаты цена акции падает, а спрогнозировать сроки её восстановления сложно.

- Налоги. Государство удержит 13% НДФЛ от суммы дивидендов, которые вам отправят.

- Высокие выплаты – это не всегда хорошо. С помощью дивидендов компании привлекают инвесторов покупать их акции. Если они больше средних по рынку, это может говорить о том, что у компании есть проблемы и она хочет компенсировать это за счёт притока новых инвесторов, повышая дивиденды.

- Дивиденды могут перестать выплачивать. В 2020 году так поступил Аэрофлот. Сказался кризис из-за COVID-19. Хотя до этого компания платила их три года подряд.

Как купить дивидендные акции

Я покупаю через Тинькофф Инвестиции. Это крупнейший брокер России по количеству клиентов. У него много сервисов для новичков: инвестиционные идеи от аналитиков, рейтинг популярных ценных бумаг, готовые подборки с дивидендными акциями.

Комиссия брокера за сделки от 0,025%. Других сборов, например, за обслуживание счёта, нет. Чтобы узнать, когда компания будет платить дивиденды, можно посмотреть раздел «Календарь инвестора».

- Оформить счёт можно онлайн. Заполните заявку и дождитесь, когда сотрудники брокера проверят данные.

- По логину и паролю, которые вам пришлют в смс, зайдите в личный кабинет.

- Найдите нужные ценные бумаги в каталоге, пополните счёт картой и купите их.

- Отслеживать котировки или продать акции можно так же через кабинет.

Читайте: Как стать инвестором на фондовом рынке

Информация о том, что такое дивиденды, как они платятся, а также процедура определения и утверждения – наиболее подробно раскрыта в наших ранее опубликованных статьях «Как определить размер дивидендов» и «Как заработать на дивидендах по акциям». В этой же статье мы расскажем про возможные инвестиционные стратегии по работе с дивидендными акциями и приведем примеры реальных практических кейсов.

Принципы работы с дивидендными акциями

Для начала напомним, что выплата дивидендов – право компании-эмитента, а не обязательство. Дивиденды – это распределение прибыли компании в пользу собственников. Если совсем коротко, то в публичных акционерных компаниях дивиденды выплачиваются в следующем порядке:

-

Если у компании есть прибыль, которую можно вывести, то Совет директоров компании рекомендует выплату дивидендов.

-

Затем, на собрании акционеров принимается решение о выплате прибыли (или ее части) в виде дивидендов.

Если принято положительное решение о направлении прибыли компании на выплату дивидендов, установленная сумма распределяется между акционерами пропорционально количеству акций. А значит любой частный инвестор, будь то миноритарий или крупный акционер, владеющий солидным пакетом акций компании, имеет право на получение дивидендов.

Акции бывают привилегированные и обыкновенные. Более подробно отличие первых от вторых – в нашей статье «Обыкновенные и привилегированные акции». В вопросе выплаты дивидендов привилегированные отличаются тем, что по ним дивиденды являются обязательными.

Есть несколько нюансов, которые нужно иметь в виду при работе с дивидендными акциями. Для большей понятности рассмотрим их на примере привилегированных акций Сбербанка:

-

Существует такое понятие, как дата «закрытия реестра». Это дата фиксации списка акционеров, которым будут выплачены дивиденды. Например, по акциям Сбербанка дата закрытия реестра была 13 июня 2019 г.

-

Сами дивиденды выплачивают в течение месяца от даты закрытия реестра.

-

Стоит помнить, что на Московской бирже акции торгуются в режиме Т+2, то есть акция становится Вашей через 2 дня после оплаты. Это значит, чтобы попасть в реестр на выплату дивидендов по Сбербанку Вы должны были купить акции на 2 рабочих дня раньше 13 июня, то есть до 10 июня.

-

Самое интересное, что 11 июня 2019 г., после того, как в реестр уже попасть нельзя, акции упали в стоимости на величину близкую к размеру дивидендов. Это явление называется «дивидендный гэп».

Чего не стоит делать! Из-за наличия дивидендного гэпа не стоит покупать акции прямо перед дивидендами, выиграть в такой ситуации получается весьма редко, т.к. попав в реестр для получения дивидендных выплат Вы на следующий день потеряете в стоимости номинала ценной бумаги. Условно, выйдете в 0 по сделке. Вероятность и сроки восстановления котировок акций после дивидендного гэпа непредсказуемы.

Как выбирать дивидендные акции

Мы выделили пять ключевых дивидендных стратегий, которые мы сами применяем в своей работе. Рассмотрим их и подкрепим реальными примерами практических кейсов. Почти все примеры – ценные бумаги, находившиеся или реально присутствующие в нашем публичном инвестиционном портфеле.

Дивидендные стратегии инвестирования

Стратегия 1. Держать акции, которые хороши сами по себе и, как дополнение, получать по ним дивиденды.

Практический кейс.

Один из примеров «хороших» акций — акции ГМК Норильский никель ПАО, которые были включены в наш публичный портфель в 2015 году, и данная позиция просуществовала в нем до начала 2019 года. На акции ГМК Норильского Никеля мы обратили внимание по нескольким причинам. Во-первых, цены на никель и медь были близки к своим минимумам. Учитывая цикличность товарных рынков рано или поздно справедливо было ожидать перелома нисходящей тенденции и восстановления котировок металлов. Во-вторых, финансовые результаты компании были на высоком уровне при плохой ценовой товарной конъюнктуре. Мы входили в акции летом 2015 года, ожидая роста на фоне отличных финансовых результатов и на волне роста никеля. И наши прогнозы оправдались. За 3 года и 9 месяцев года по данному активу мы получили 81,36% совокупной доходности, в том числе 31,5% в виде дивидендов за данный период. Общая среднегодовая доходность акций составила 21,7% в год. Подробнее о причинах выхода из позиции — читайте в нашем Кейсе ГМК Норильский никель.

Стратегия 2. Покупать акции, которые платят стабильные дивиденды. Подобные акции в инвестсообществе еще называют «квази-облигации».

То есть с инвестиционной точки зрения они похожи на облигации, которые генерируют стабильный денежный поток в виде купонных выплат.

Практический кейс.

Акции МТС. Сразу оговоримся, что в отличие от других кейсов данных акций у нас нет и не было в портфеле, так как мы их считаем довольно скучными, и они не вписываются в нашу концепцию инвестирования. Тем не менее – работа с подобными акциями вполне жизнеспособная стратегия. Суть в том, что в подобных случаях инвестор вовсе не смотрит на цену акции, а просто покупает себе некий денежный поток в виде дивидендов. Смотрите сами – цена акции колеблется с 2011 года в диапазоне от 200 до 300 рублей (за исключением пары вылетов), при этом в этот период компания платит стабильные дивиденды от 20 до 30 руб. в год на 1 акцию или от от 5 до 12% в зависимости от точки входа.

Стратегия 3. Покупать дивидендные акции заблаговременно и продавать перед дивидендами, когда они уже хорошо выросли.

Практический кейс.

Акции СургутНефтегаз (преф.) входили в состав нашего инвестиционного портфеля. При вхождении в позицию идея состояла в том, чтобы купить акции задолго до «жирных» дивидендов и затем просто ждать роста, пока остальные менее расторопные участники рынка входят в акцию под дивиденды. Особенность компании Сургутнефтегаз заключается в том, что на балансе у компании скоплена очень солидная доля денежных средств, которые размещены на депозитных счетах в банках. Причем это валютные депозиты. Соответственно, Сургутнефтегаз получает прибыль за счет разницы валютных курсов — когда растет доллар, а также платит хорошие дивиденды по префам. Летом 2017 года, когда доллар стоил 56 рублей, мы застраховались от роста курса с помощью данных акций и не прогадали. Акции дали в два раза больше дохода, чем рост самого доллара. Затем мы продали акции на пике перед самой выплатой дивидендов, не дожидаясь отсечки, зарабатывая, по сути, только на росте бумаг под дивиденды.

Стратегия 4. Покупать хорошие акции после выплаты дивидендов, это может быть неплохая точка входа для растущих акций.

Практический кейс.

Акции Северсталь. Стратегия была в том, чтобы покупать хорошие акции после выплаты дивидендов, это была отличная точка входа для растущей акции. Тем более такой подход сработал как в 2018, так и вновь в 2019 году.

Стратегия 5. Прогнозировать дивиденды в тех акциях, где их пока никто не видит.

Это самая крутая и, одновременно с этим, самая сложная стратегия! При реализации данной стратегии в поле зрения инвестора должны попадать компании, работающие с прибылью. Здесь важно понимать, что у компании есть 5 возможных направлений потратить прибыль:

-

Инвестиции в свой бизнес.

-

Погасить кредиты.

-

Купить другую компанию.

-

Выкупать свои акции (подробнее в статье «Обратный выкуп акций»).

-

Выводить прибыль через выплату дивидендов

На практике для российских компаний выбор чаще всего стоит между пп. 1 и 5.

В нашем портфеле есть несколько ярких примеров удачной реализации этой дивидендной стратегии. Мы отслеживали столь значимые драйверы роста в компаниях, как рост дивидендной доходности или утверждение новых дивидендных политик, и не прогадали, став участниками дивидендного «ралли». Здесь целых 3 практических кейса.

Практический кейс 1.

Акции Газпрома. По Газпрому на самом деле все было достаточно понятно и оставалось ждать, когда стройки будут подходить к концу, завершится большая часть инвест-расходов компании и она объявит о дивидендах. Опять же смотрим теорию выше: если прибыль не тратится на инвестиции, то она выводится дивидендами. Мы говорили об этом не раз и на наших бесплатных мастер-классах, и на конференциях в рамках услуги годового сопровождения. В итоге оказались правы. По итогам 2018 года правление «Газпрома» предложило рекордные дивиденды.

Практический кейс 2.

Акции ПАО Россети. Мы не раз отмечали о том, что дивидендная политика компании уже давно не соответствует требованиям правительства, которые предъявляются ко всем крупнейшим госкомпаниям. Ее пересмотр в лучшую для акционеров сторону было для нас вполне ожидаемым событием. Так оно и произошло. В июне 2019 года появилась новость о внесении обновления в дивидендную политику.

Практический кейс 3.

Акции ПАО НКНХ (обычные и привилегированные). Компания НКНХ была одной из наших ТОП-овых инвестиционных идей. В данной инвестиционной идее мы отмечали два основных долгосрочных драйвера роста: это текущая значительная инвестиционная недооценка компании и фактор будущих дивидендных выплат. В 2017 и 2018 годах компания отказалась выплачивать дивиденды в пользу перенаправления денежного потока на свои перспективные инвестиционные проекты. Тогда большинству участников рынка это казалось значительным негативом для компании, но нам так не казалось. Так как инвестиционные расходы рано или поздно заканчиваются и наоборот должны дать повышенную отдачу. И уже в 2018 году менеджмент компании заявил о том, что по итогам работы за 2018 год могут быть выплачены дивиденды. Мы это закладывали в наши модели оценки и верили, что компания сдержит данные ей обещания. Так и случилось! В марте 2019 года компания объявила о решении рекомендовать годовому Общему собранию акционеров направить на выплату дивидендов рекордную сумму – с учетом прибыли отчетного 2018 года и нераспределенной прибыли прошлых лет.

Во всех трех случаях громкие дивидендные новости имели очень положительный момент — кроме реализованного дивидендного потенциала мы наблюдали стремительный рывок котировок по данным позициям.

Подробнее именно о 5-ой стратегии и том, как можно просчитать заранее будущие дивиденды мы рассказывали в статье «Как определить размер дивидендов»

Выводы

Мы уже не раз отмечали высокую дивидендную доходность российского рынка – из всех публичных компаний около 50% (почти каждая вторая) выплачивает дивиденды. В среднем это выплаты около 8%. Это выше чем процент по депозитам. Стоит понимать, что дивиденды – это только один из источников дохода. Есть еще такие факторы как рыночная недооценка и потенциал роста компании (увеличение объемов самой компании, выражающееся в росте финансовых показателей), которые на среднесрочных и долгосрочных горизонтах инвестирования являются драйверами роста стоимости акций. И не забываем про такой инструмент повышения доходности для инвестора – индивидуальный инвестиционный счет.

Мы на реальных примерах показали, как можно применять дивидендные стратегии на практике. В будущем в нашем прицеле находится еще ряд мощных и перспективных компаний, которые способны также сильно удивить не просто великолепными финансовыми результатами, но и положительными сюрпризами в дивидендной политике. Для того, чтобы научиться работать с активами на таком уровне, приглашаю Вас посетить наш открытый бесплатный мастер-класс по инвестированию — http://finplan.expert.

В этой статье мы рассмотрим популярную тему: дивидендная стратегия покупки акций. Что это значит и как правильно накапливать такие компании, способы и подходы для новичков.

1. Что такое дивидендная стратегия простыми словами

Дивидендная стратегия — это подход к инвестированию, в котором основной акцент делается на приобретении акций с регулярными выплаты дивидендов. Такие компании называют «дивидендными», а те, что их всегда наращивают называют «аристократами».

Откуда берутся дивиденды? Компания занимается бизнесом, поэтому постоянно генерирует прибыль. Согласно дивидендной политики компании и принимается решение о размере выплат. Поскольку не каждый год у компании получается прибыльным, поэтому иногда размер дивиденда может отличаться.

Дивиденды напрямую зависят от прибыльности бизнеса. Лишь в исключительных случаях выплаты могут делаться в долг.

Дивидендная политика у разных компаний может координально изменяться. Например, одни стремятся направлять на выплату весь свободный денежный поток (Free Cash Flow), какие-то лишь часть чистой прибыли от МСФО, а кто-то всё реинвестирует. Многие проводят обратный выкуп акций (buyback), тем самым повышая коэффициент EPS (прибыль на акцию). Это в свою очередь повышает стоимость компании.

Например, компания Уоррена Баффета «Berkshire Hathaway» не платит дивиденды, а реинвестирует их в покупку других бизнесов, увеличивая стоимость компании. Поэтому инвестиции в его компанию напоминает инвестированию в фондовый индекс США с реинвестированием дивидендов.

Решение о размере выплаты дивидендов решается на совете директоров, которые дают рекомендации. Далее, на годовом общем собрании акционеров (ГоСА) путем голосования акционеры голосуют ЗА/ПРОТИВ этого решения. Чаще всего голосуют ЗА, но в каких-то исключительных случаях могут быть и против.

Например, в 2020 году из-за коронавируса некоторые выплаты были пересмотрены из-за того, что акционеры проголосовали против выплат предложенных советом директоров.

Все акционеры имеют равные права на дивиденды. На каждую акцию выплачивается одинаковый размер. Чем большим числом владеет акционер, тем больше будет его абсолютная прибыль в деньгах.

- Что такое дивиденды простыми словами;

- Как жить на дивиденды;

- Как зарабатывать деньги на акциях;

- Дивиденды по российским акциям — доходность и размер;

2. Средняя дивидендная доходность российского рынка акций

Российские акции платят самые большие в мире дивиденды (по крайней-мере по состоянию на 2016-2020 год), если сравнивать их со всеми странами в мире. Выплата происходят в рублях.

Средняя дивидендная доходность российского рынка акций по годам.

| Год | % |

|---|---|

| 2007 | 1,3% |

| 2008 | 4,5% |

| 2009 | 1,3% |

| 2010 | 1,9% |

| 2011 | 2,7% |

| 2012 | 4,0% |

| 2013 | 4,1% |

| 2014 | 3,8% |

| 2015 | 5,1% |

| 2016 | 4,5% |

| 2017 | 5,2% |

| 2018 | 5,4% |

| 2019 | 6,0% |

| 2020 | 6,7% |

Несмотря на такой большой процент доходности, доля выплат от чистой прибыли (МСФО) в нашей стране остается всё еще остаётся низкой по сравнению с другими странами. То есть можно сказать, что наши акции заметно недооценены по мировым меркам.

Если говорить про западные компании, то их доходность примерно равна 1-3% из года в год. Мало скажете вы? Но не забываем, что 1-3% в долларах. Плюс к тому же их рынок хорошо растёт и обычно сохраняет дивиденды даже в кризисные года.

- Российские или американские акции;

- Как купить акции физическому лицу;

- Как купить иностранные акции;

3. Советы и стратегии по выбору дивидендных акций

Дивидендная стратегия с одной стороны сложна, но с другой простая. Давайте рассмотрим основные принципы, по которым стоит покупать дивидендные акции:

- Только надёжные компании. Во-первых, крупный бизнес переживет любой кризис. Во-вторых, можно быстро продать, поскольку эти акции ликвидные.

- Размеры дивидендов должны быть стабильными. Как правило, компании платящие дивиденды придерживаются этой политики и в дальнейшем.

- Распределяйте деньги между разными компаниями и секторами, соблюдайте диверсификацию рисков;

Какие ещё есть варианты дивидендных стратегий по выбору акций

Стратегия 0. Тщательный отбор и анализ компании. Необходимо изучить историю компании, проанализировать мультипликаторы, динамику доходов и прочее. После чего попытаться предсказать будущий денежный поток. Это довольно сложно для начинающего инвестора.

Стратегия 1. Просто покупать акции, которые ранее платили дивиденды. Можно приобретать равными порциями каждый месяц. Такой подход оказывается самым лучшим на долгосрочном инвестировании.

Стратегия 2. Покупать акции за пару месяцев до дивидендной отсечки. Как правило, котировки активно растут перед закрытием реестра.

Стратегия 3. Покупать сразу после дивидендных отсечек. Эта стратегия самая спорная, поскольку мы упускаем ралли перед реестром. Оптимальным вариантом тогда было бы держать акции до отсечки, потом продать их в последний день, а на следующее утро откупить назад.

- Стратегии покупки акций;

4. Российские компании со стабильными дивидендами

Размер нашего рынка мал по сравнению с США. Список дивидендных акций скромный по сравнению с американским. Можно выделить следующие компании:

- Татнефть ап;

- Газпромнефть;

- Ленэнерго ап;

- Сургутнефтегаз ап;

- ЛУКОЙЛ;

- Ростелеком ап;

- МТС;

- ГАЗПРОМ;

- НЛМК;

- Северсталь;

- ММК;

- Энел Россия;

- НКНХ ап;

- Магнит;

- Роснефть;

- НОВАТЭК;

- Акрон;

- ГМК Норникель;

- Таттелеком;

- Юнипро;

- ВТБ;

- Сбербанк ап;

- ЛСР;

- ФСК ЕЭС;

- Россети ап;

- АЛРОСА;

- ФосАгро;

- Московская Биржа;

- Детский мир;

- СаратНПЗ-п;

- ТГК-1;

- ОГК-2;

- Русгидро;

Инвесторы которые хранили деньги в этих компаниях отлично заработали за последние 10 лет. С учетом реинвестирования выплат средняя доходность составила порядка 34% в год. Это если мы говорим про стратегию купи и держи. Такой эффект достигается благодаря сложному проценту.

5. Американские компании со стабильными дивидендами

Американский список дивидендных аристократов очень длинный. Все же их рынок гораздо больше, а сама история биржи уже насчитывает более 100 лет.

- 3M Company;

- A. O. Smith Corporation;

- Abbott Laboratories;

- AbbVie, Inc.;

- ABM Industries Incorporated;

- Aflac Incorporated;

- Air Products and Chemicals, Inc.;

- Albemarle Corporation;

- Amcor PLC;

- American States Water Company;

- Aptargroup, Inc.;

- Aqua America, Inc.;

- Archer-Daniels-Midland Company;

- AT&T Inc.;

- Atmos Energy Corporation;

- Automatic Data Processing, Inc.;

- Bank OZK;

- Becton, Dickinson and Company;

- Black Hills Corporation;

- Brady Corporation Class A;

- Brown & Brown, Inc.;

- Brown-Forman Corporation Class B;

- C.H. Robinson Worldwide, Inc.;

- California Water Service Group;

- Carlisle Companies Incorporated;

- Caterpillar Inc.;

- CDK Global Inc;

- Chevron Corporation;

- Chubb Limited;

- Church & Dwight Co., Inc.;

- Cincinnati Financial Corporation;

- Cintas Corporation;

- Clorox Company;

- Coca-Cola Company;

- Colgate-Palmolive Company;

- Commerce Bancshares, Inc.;

- Community Bank System, Inc.;

- Consolidated Edison, Inc.;

- Cullen/Frost Bankers, Inc.;

- Donaldson Company, Inc.;

- Dover Corporation;

- Eaton Vance Corp.;

- Ecolab Inc.;

- Emerson Electric Co.;

- Essex Property Trust, Inc.;

- Expeditors International of Washington, Inc.;

- ExxonMobil Corporation;

- Fastenal Company;

- Federal Realty Investment Trust;

- Franklin Resources, Inc.;

- General Dynamics Corporation;

- Genuine Parts Company;

- H.B. Fuller Company;

- Hormel Foods Corporation;

- Illinois Tool Works Inc.;

- International Business Machines Corporation;

- J.M. Smucker Company;

- John Wiley & Sons, Inc. Class A;

- Johnson & Johnson;

- Kimberly-Clark Corporation;

- Kontoor Brands, Inc.;

- Lancaster Colony Corporation;

- Leggett & Platt, Incorporated;

- Lincoln Electric Holdings, Inc.;

- Linde plc;

- Lowe’s Companies, Inc.;

- McCormick & Company, Incorporated;

- McDonald’s Corporation;

- MDU Resources Group Inc;

- Medtronic Plc;

- Meredith Corporation;

- MSA Safety, Inc.;

- National Fuel Gas Company;

- National Retail Properties, Inc.;

- New Jersey Resources Corporation;

- NextEra Energy, Inc.;

- Nordson Corporation;

- Nucor Corporation;

- nVent Electric plc;

- Old Republic International Corporation;

- Pentair plc;

- People’s United Financial, Inc.;

- PepsiCo, Inc.;

- Polaris Inc.;

- PPG Industries, Inc.;

- Procter & Gamble Company;

- Realty Income Corporation;

- RenaissanceRe Holdings Ltd.;

- RLI Corp.;

- Roper Technologies, Inc.;

- Ross Stores, Inc.;

- RPM International Inc.;

- S&P Global, Inc.;

- SEI Investments Company;

- Sherwin-Williams Company;

- Sonoco Products Company;

- Stanley Black & Decker, Inc.;

- State Street Institutional Liquid Reserves Fund;

- Sysco Corporation;

- T. Rowe Price Group;

- Tanger Factory Outlet Centers, Inc.;

- Target Corporation;

- Telephone and Data Systems, Inc.;

- TJX Companies Inc;

- UGI Corporation;

- United Bankshares, Inc.;

- United Technologies Corporation;

- V.F. Corporation;

- W.W. Grainger, Inc;

- Walgreens Boots Alliance Inc;

- Walmart Inc.;

- West Pharmaceutical Services, Inc.;

Помимо прямых покупок акций среди финансовых инструментов в США есть дивидендные ETF фонды:

- SDY — SPDR S&P Dividend ETF (ежеквартальные выплаты);

- NOBL — ProShares S&P 500 Dividend Aristocrats (ежеквартальные выплаты);

- HDV — iShares Core High Dividend ETF (ежеквартальные выплаты);

- VIG — Vanguard Dividend Appreciation ETF (ежеквартальные выплаты);

- PFF — iShares US Preferred Stock (PFF) (ежемесячные выплаты);

На российском рынке в январе 2021 г. появился свой ETF фонд на российские дивидендные акции DIVD. Он представляет активный управляемый БПИФ, копирующий индекс «IRDIVTR» («ДОХОДЪ Индекс дивидендных акций РФ»).

6. Почему дивидендная стратегия так популярна

Пример роста портфеля из ценных бумаг с реинвестированием дивидендов по сравнению с фондовым индексом. Разница в доходах за 58 лет составила бы 600%

Неудивительно, что в последнее время все больше и больше говорят про дивидендную стратегию, рассказывают реальную истории о своих успехах. Давайте перечислим преимущества и её недостатки стратегии.

Плюсы:

- Инвесторы получают ежегодные выплаты. То есть у них есть постоянный приток денег, которые можно либо реинвестировать, либо потратить на что-то ещё;

- Есть примерное понимание касательно размера этих выплат;

- Деньги лежат в реальном бизнесе, который генерирует прибыль. А значит девальвации и другие кризисы не страшны;

- Нет необходимости в каких-то действиях (купить/продать);

- Возможность обрести финансовую независимость за счёт грамотного управления своими деньгами;

Минусы:

- Экономическая нестабильность и кризисы сильно бьют по размеру выплат;

- Нужны большие стартовые вложения;

- Мажоритарные акционеры могут перестать платить солидные дивиденды;

Когда лучше всего покупать и продавать дивидендные акции? Тестируем четыре стратегии на котировках российских бумаг за 2020 год.

Это вторая часть цикла статей о том, как грамотно зарабатывать на акциях, по которым платятся дивиденды. В первой серии мы рассказали о том, что такое дивиденды, от чего зависит их размер и как считается дивидендная доходность.

Котировки акций, по которым платятся дивиденды, ведут себя не совсем обычно. На них влияет не только экономическая конъюнктура, но и специфические события в жизни эмитента, связанные с объявлением дивидендов, их размером и датой формирования реестра акционеров, которые их получат. Например, если совет директоров рекомендует к выплате неожиданно щедрые дивиденды, цена акций начинает расти опережающими темпами. И наоборот, если рынок ждал от компании хороших выплат, а они не состоялись, акции могут подешеветь.

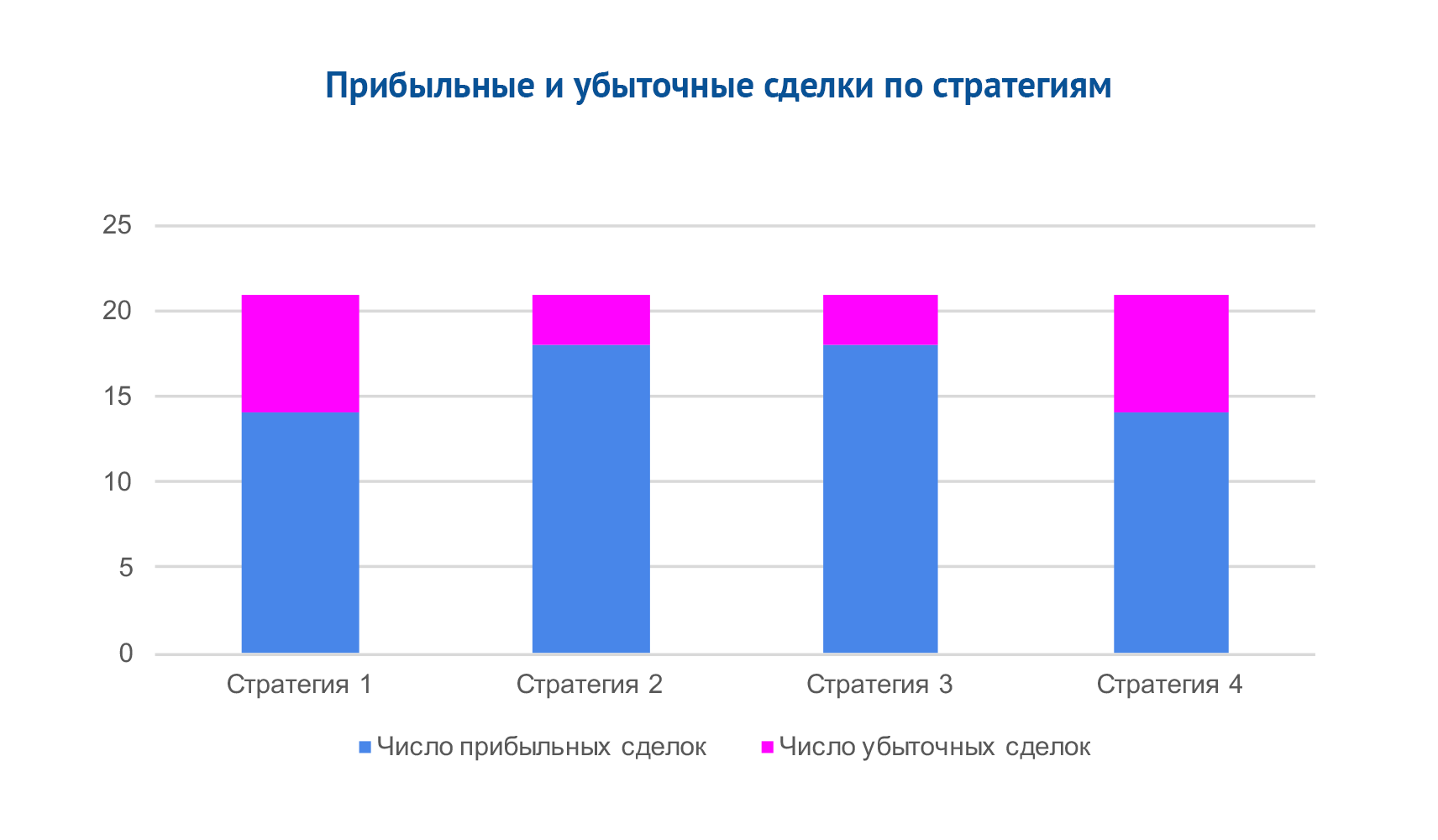

Мы выделили четыре стратегии, которые позволяют заработать на этих движениях цен. Интересно, что с получением собственно дивидендов связана только одна из них.

Рассмотренные далее стратегии, возможно, подходят не для всех. Сразу спойлер: пассивная стратегия, которую обычно рекомендуют начинающим инвесторам, проиграла в доходности более агрессивным вариантам — по крайней мере, в 2020 году.

Где найти акции с самой большой дивидендной доходностью на Банки.ру?

На нашем сайте в разделе «Инвестиции» есть список акций, которые можно отсортировать в том числе по дивидендной доходности, то есть по отношению дивиденда на одну акцию к цене этой акции.

Как мы считали

Для исследования мы взяли четыре стратегии: одну пассивную, из категории «купи и держи», и три активных, основанных на поведении котировок в определенные моменты «жизни» акции. Эти стратегии мы протестировали на акциях, которые были отобраны по следующим признакам:

- высокая дивидендная доходность в 2020 году;

- первый или второй эшелон;

- максимальная отраслевая диверсификация участников исследования.

Некоторые эмитенты перечисляют своим инвесторам промежуточные дивиденды — в I, II и III кварталах. Такие выплаты в расчетах мы не учитывали.

В итоге в исследовании рассматривали 21 акцию (обыкновенные и привилегированные) 17 компаний: НМТП (Новороссийский морской торговый порт), СберБанк, «Башнефть», «Ростелеком», «Транснефть», «Газпром», «Россети», ТГК-1, «ЛУКОЙЛ», Московская биржа, МТС, ФСК ЕЭС, «Ростелеком», «Роснефть», X5 Retail Group, ЛСР, АКРОН.

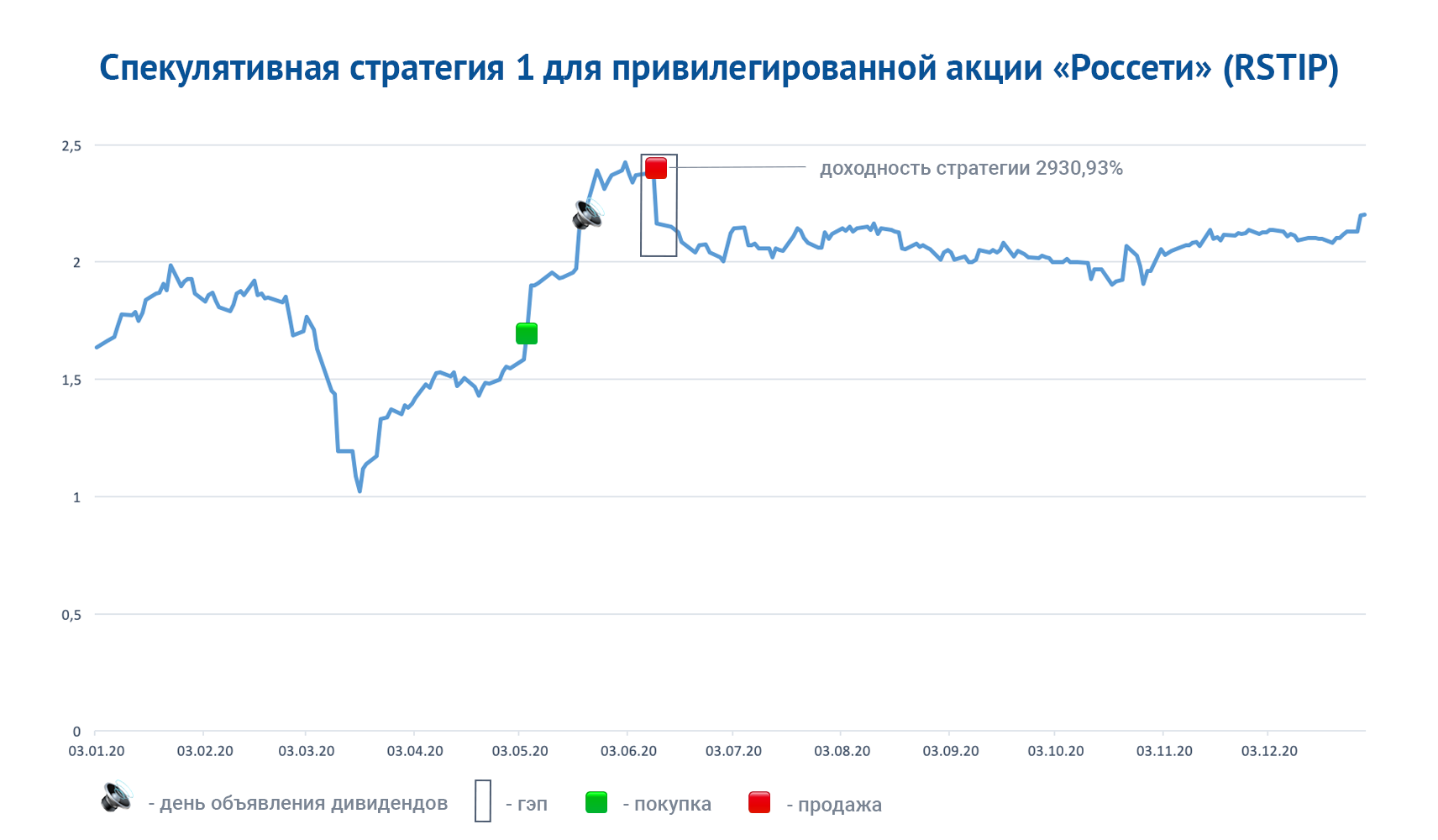

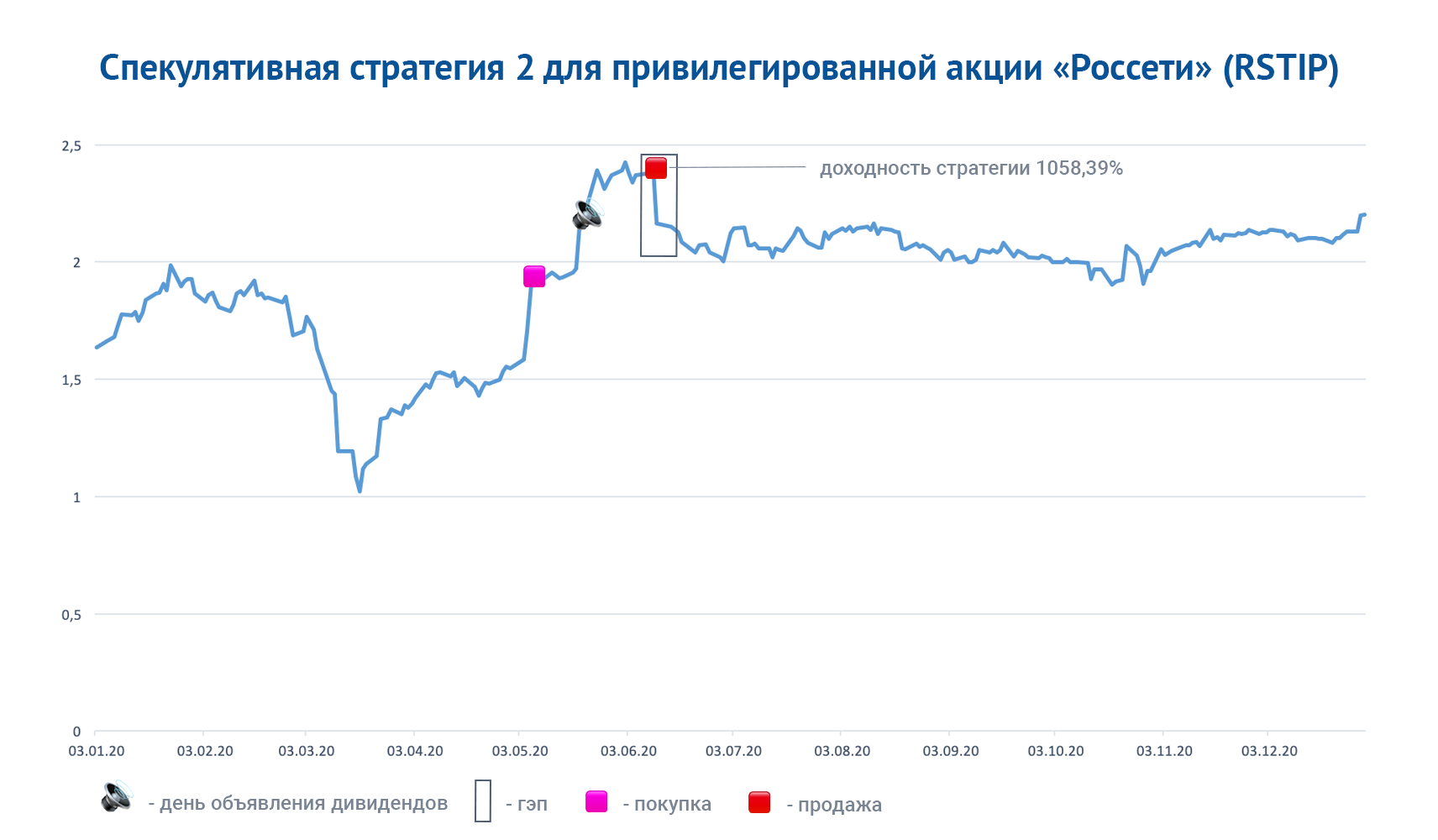

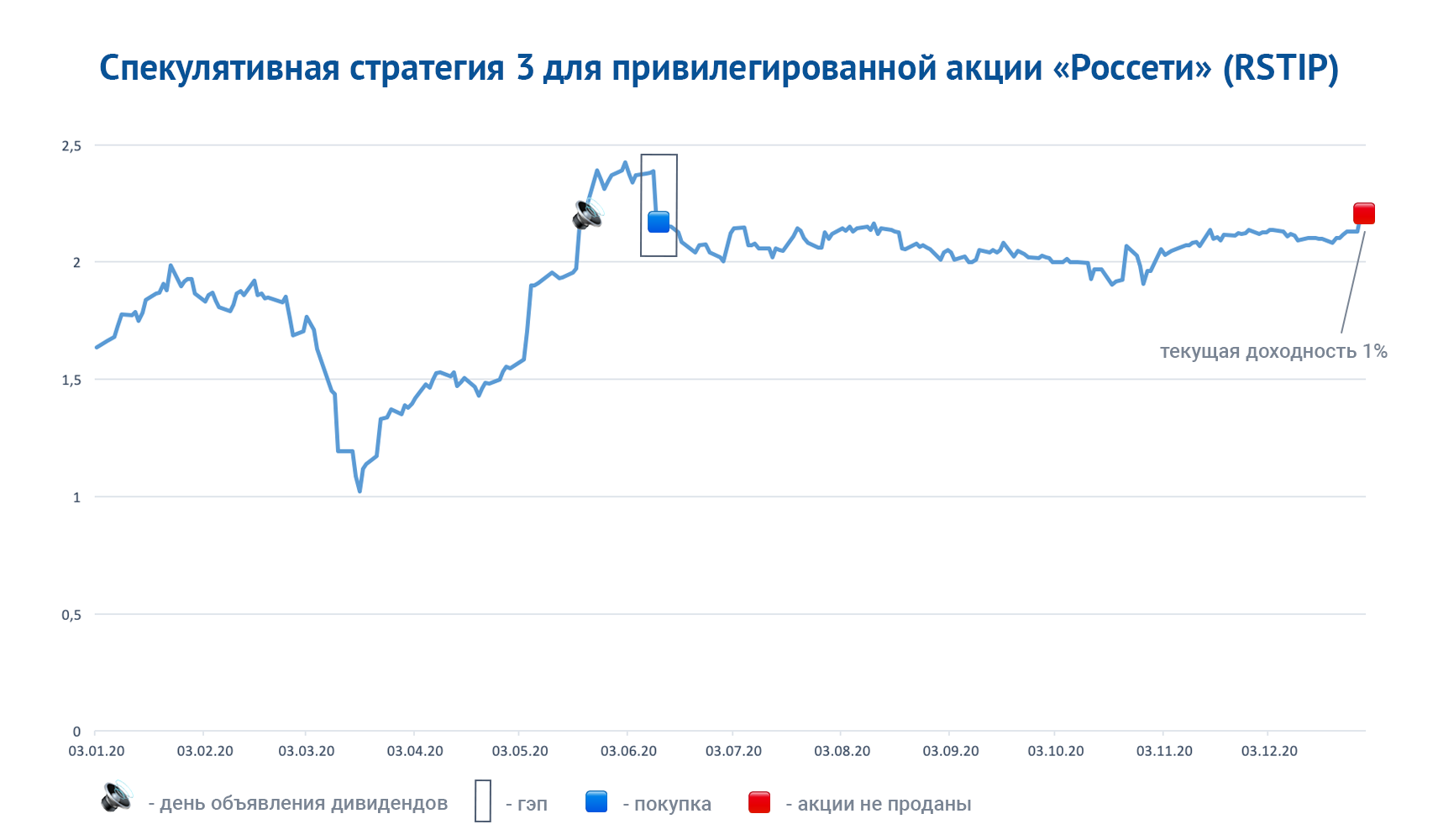

Как себя показали стратегии? Рассказываем. Работа стратегий проиллюстрирована на примере привилегированных акций компании «Россети». В конце статьи — полная таблица с результатами.

Стратегия 1, пассивная: купить в начале года, продать в конце года

Итак, мы новички, и способность «поймать момент» пока не самая сильная наша сторона. Покупаем в начале 2020 года акции, дожидаемся дивидендов и ни о чем не переживаем. На примере привилегированных акций АО «Россети» видим, что олимпийское спокойствие с прицелом на игру «вдолгую» принесет к концу года доходность 47%.

Акции других компаний — «Транснефти», «Газпрома», «Газпромнефти», ТГК-1, «Башнефти», «ЛУКОЙЛа», «Газпромнефти» и «Роснефти» — по итогам года принесли пассивным инвесторам убытки (см. таблицу в конце статьи).

Почему пассивная стратегия сработала плохо? Возможно, 2020 год был не лучшим периодом для тестирования. В начале года акции уже были дорогими. Потом в марте, в разгар локдауна, они сильно упали и большую часть года восстанавливались в цене.

Дмитрий Пучкарев, эксперт по фондовому рынку «БКС Мир инвестиций» называет покупку дивидендных «фишек» и долгосрочное их удержание самой распространенной стратегией заработка на дивидендах. «Для максимизации прибыли также можно полученные дивиденды реинвестировать. Эта стратегия подходит для консервативных инвесторов и не требует большой вовлеченности в процесс инвестирования», — отмечает он.

Стратегия 2: купить до объявления о дивидендах, продать накануне «отсечки»

Эта стратегия оказалась в среднем самой успешной. Она принесла почти 300% годовых и наименьшее число убыточных сделок: три из 21. Что для этого потребовалось сделать? Приобрести акции за день до объявления о дивидендных выплатах и избавиться от них накануне составления реестра держателей этих бумаг, с которыми компания поделится частью прибыли. По некоторым акциям, например «префам» «Россетей», такой подход принес 3 000% в годовом выражении.

Вторая стратегия сработала лучше для компаний, которые больше всего удивили в плане дивидендов: в 2020 году инвесторы от компаний никаких денег, похоже, уже и не ждали.

Конечно, вторая стратегия требует от инвестора либо способностей определять потенциальный размер дивиденда по финансовым результатам компании и состоянию ее отрасли, либо банальной удачи. Тем же, кто не угадал с покупкой акций из нашего условного портфеля до решения совета директоров, можно было не переживать, а купить сразу после этого события.

Стратегия 3: купить после решения совета директоров, продать накануне «отсечки»

Эта стратегия оказалась хуже второй. Также три неуспешные сделки из 21, а вот средняя годовая доходность составила 180%. В случае с «Россетями» этот подход оказался успешнее для держателей обыкновенных, а не привилегированных акций: он принес им 705% годовых.

Но правило из этого наблюдения вывести не получится. Например, у «Башнефти» обратная ситуация: стратегия № 3 оказалась более успешной для «префов». И это, заметим, несмотря на то, что объявление по обоим типам акций происходит в один день.

Инвесторам в акции Московской биржи третья стратегия принесла денег больше, чем все другие. Акции этого эмитента для инвесторов в принципе стали открытием в 2020 году: каждая новость, связанная с корпоративными историями, например о росте аудитории и клиентской базы, увеличивала интерес к акциям. Брокеры и управляющие компании предлагали ее клиентам как стабильный актив. Акции хорошо росли в период после объявления дивидендов и до «отсечки», когда Мосбиржа несколько раз сообщала о росте своей аудитории.

Стратегию с покупкой до закрытия реестра и продажей до объявления дивидендов считает спорной аналитик ГК «Финам» Юлия Афанасьева. По ее словам, эта тактика появилась пару лет назад, когда не было особых новостей, способных привести к снижению котировок, и брокеры придумали версию, что перед «отсечкой» активы всегда растут. «Это миф. Я разбирала топ-10 самых обсуждаемых на рынке дивидендных акций и их поведение от момента, когда совет директоров рекомендует дивиденды, до «отсечки». Фифти-фифти», — говорит она.

Стратегия 4: купить после «отсечки», продать после закрытия гэпа

На следующий день после закрытия реестра акционеров акции дешевеют примерно на размер дивидендов. Логично, ведь по ним уже нельзя получить дивиденды за прошедший период. Это явление называется дивидендным гэпом. Идея стратегии: купить акции, когда они упадут в цене, и ждать, когда вырастут обратно (на языке трейдеров — когда гэп закроется).

Такой подход лучше всего показал себя на «голубых фишках» российского рынка. Он сработал для таких компаний, как СберБанк, «Транснефть», «Газпром», а также для некоторых других эмитентов, например ЛСР, АКРОН. Вероятно, это связано с тем, что к общему восстановлению рынка эти бумаги присоединились во второй половине года. В отличие, например, от той же Московской биржи, акции которой хорошо росли и до гэпа.

Здесь дивиденд играет второстепенную роль, так как в первую очередь доход дала сама динамика цены акций после выплаты дивидендов. Об этой стратегии Юлия Афанасьева из «Финама» говорит, что «игры после «отсечки» часто неадекватны, исходя из параметра «риск-доход».

Действительно, сроки закрытия гэпа, которого ждут приверженцы четвертой стратегии, могут сильно варьироваться. В нашем примере «префы» «Россетей» не восстановились после «отсечки» не только до конца 2020 года, но и на момент проведения нашего исследования (15 февраля). Текущая доходность пока составляет только 1%.

Согласно нашему анализу, четвертая стратегия оказалась самой рискованной. Она дала наибольшее число убыточных (не закрытых до сих пор) сделок. Прибыльные сделки в среднем принесли 132% годовых.

Что в итоге?

Доходность дивидендных акций в 2020 году по четырем стратегиям (в годовом выражении)

|

Эмитент и тип акции* |

Стратегия 1 |

Стратегия 2 |

Стратегия 3 |

Стратегия 4 |

|

НМТП о |

5% |

349% |

-28% |

гэп не закрыт |

|

СберБанк п |

13% |

49% |

76% |

130% |

|

СберБанк о |

13% |

31% |

64% |

142% |

|

Транснефть п |

-14% |

-25% |

-36% |

81% |

|

Россети п |

47% |

2 931% |

1 058% |

гэп не закрыт |

|

Россети о |

34% |

616% |

704% |

86% |

|

Газпром о |

-12% |

-4% |

-13% |

21% |

|

ТГК-1 о |

-6% |

54% |

13% |

гэп не закрыт |

|

Башнефть п |

-26% |

-12% |

33% |

гэп не закрыт |

|

Башнефть о |

-9% |

52% |

41% |

гэп не закрыт |

|

ЛУКОЙЛ о |

-11% |

121% |

29% |

15% |

|

Московская биржа о |

55% |

372% |

561% |

59% |

|

МТС о |

10% |

33% |

39% |

66% |

|

Газпромнефть о |

-20% |

107% |

59% |

гэп не закрыт |

|

ФСК о |

15% |

64% |

92% |

19% |

|

X5 Retail Group о |

34% |

114% |

51% |

87% |

|

Ростелеком п |

29% |

329% |

279% |

гэп не закрыт |

|

Ростелеком о |

29% |

207% |

183% |

10% |

|

Акрон о |

29% |

27% |

13% |

33% |

|

Роснефть о |

0% |

407% |

417% |

17% |

|

ЛСР о |

20% |

97% |

211% |

1 074% |

* о — обыкновенные акции, п — привилегированные акции

1. Пассивная стратегия значительно уступает активным по доходности.

2. Из трех спекулятивных стратегий (2, 3, 4) чемпион по доходности — вторая. Она принесла 282% с учетом убыточных сделок и 331%, если брать только прибыльные.

3. Привилегированные и обыкновенные акции ведут себя неодинаково у разных компаний в рамках одних и тех же стратегий. Например, в случае с «Башнефтью» и «Россетями». А вот у СберБанка «префы» и обыкновенные акции вели себя схожим образом.

4. 2020-й был идеален именно для спекуляций из-за нескольких периодов роста, в основном во второй половине года. Котировки компаний не только полностью восстановились после мартовского падения, но и устремились вверх. Компании, которые отчисляют акционерам дивиденды, особенно хорошо росли в период этих выплат.

5. Все три спекулятивные стратегии показали себя успешнее в десятки раз, чем пассивная (базовая).

6. Обычно торговые стратегии, связанные с дивидендными акциями, более сложные в управлении. Например, они требуют рассчитывать цену входа и выхода по отношению к дивиденду, который может выплатить компания. Это сложная математическая модель, которая с горизонтом инвестирования месяц принесет в лучшем случае 2—3%. По результатам года это были бы 20—30%. В 2020-м простые стратегии, о которых шла речь выше, практически по всем акциям с дивидендами принесли десятки и сотни процентов.

В предыдущие годы, более предсказуемые, чем 2020-й, опытные инвесторы придерживались консервативной стратегии buy and hold, делится наблюдением руководитель отдела по инвестиционному консультированию «Тинькофф Инвестиций» Кирилл Комаров. Он поясняет, что «бывалые», как правило, «понимают рыночный уровень доходности и ставят себе реалистичные цели по портфелю». Неопытные инвесторы жадны до прибыли и хотят зарабатывать много, поэтому часто торгуют, пытаются угадать динамику акций вокруг выплат дивидендов.

Как не остаться без дивидендов?

Компании платят дивиденды из прибыли за отчетный период. Но если с экономикой не все в порядке, то прибыль может понадобиться для спасения бизнеса, и тут уже не до дивидендов. Яркий пример — ситуация с «Аэрофлотом», который пострадал из-за ограничений авиасообщения во время пандемии, компания ожидала крупного убытка по итогам 2020 года. Эмитент решил отказаться отчислять акционерам «денежное спасибо» из своей прибыли, и за 2020 год таких выплат в 2021-м не прогнозируется.

Другой причиной «придержать дивиденды» может стать неопределенность перспектив деятельности компании. В первой половине 2020 года ситуация с пандемией COVID-19 была труднопредсказуемой. Банк «Санкт-Петербург», перестраховываясь от влияния COVID-19, отказался от дивидендов по итогам 2019 года. Но, как только перспективы стали прозрачнее, он вернулся к выплатам. En+ по итогам 2019-го планировала возобновить такие перечисления своим акционерам, но с ухудшением конъюнктуры в начале 2020 года пересмотрела намерения.

Страховки от потери таких решений эмитента у инвесторов нет. Если им дорог этот бонус акционера, то Дмитрий Пучкарев, эксперт по фондовому рынку «БКС Мир инвестиций», советует изначально выбирать активы крупных и устоявшихся компаний со стабильными выплатами. По его мнению, стоит обращать внимание на тех, кто стабильно платит дивиденды и у кого зависимость от цен на сырье или от экономического цикла невысока, а также отдавать предпочтение привилегированным акциям. «Зачастую в уставах компаний устанавливается минимальный размер дивиденда по привилегированным акциям — это может быть часть прибыли или процент от номинальной стоимости. Компании редко отказываются от выплат по «префам», соответственно, шанс неполучения дивидендов по ним может быть ниже, чем по обыкновенным бумагам», — утверждает Пучкарев.

Бывает, что компании, отказавшись от выплаты дивидендов из-за своих экономических сложностей, назначают прежде всего привилегированным акционерам кумулятивные дивиденды (исчисляются нарастающим итогом). В России такие случаи крайне редки. Например, по привилегированным акциям НКНХ дивиденды за 2016—2017 годы не выплачивали. В тот момент компании нужны были деньги на реализацию инвестпрограммы. Зато выплаты по «префам» за 2018 год были одними из самых крупных на российском рынке — дивидендная доходность на дату «отсечки» была более 26%.

По каким эмитентам можно ожидать щедрых дивидендов в этом году? Об этом в следующей серии.

Елена СМИРНОВА, Banki.ru