Открыть эту статью в PDF

Определение финансового рычага

Финансовый рычаг (Debt-to-Equity Ratio) — соотношение заемного и собственного капитала организации. Данный показатель оценивает финансовое положение предприятия и показывает, насколько компания использует заемные средства для финансирования своей деятельности, для его обозначения также используют термин «финансовый леверидж».

Финансовый рычаг помогает понять, насколько компания готова брать новые инвестиции для развития бизнеса, насколько возможно наращивать обороты для освоения новых рынков и брать кредиты. В данном случае финансовый рычаг — метод расчёта рентабельности бизнеса при использовании заёмного капитала.

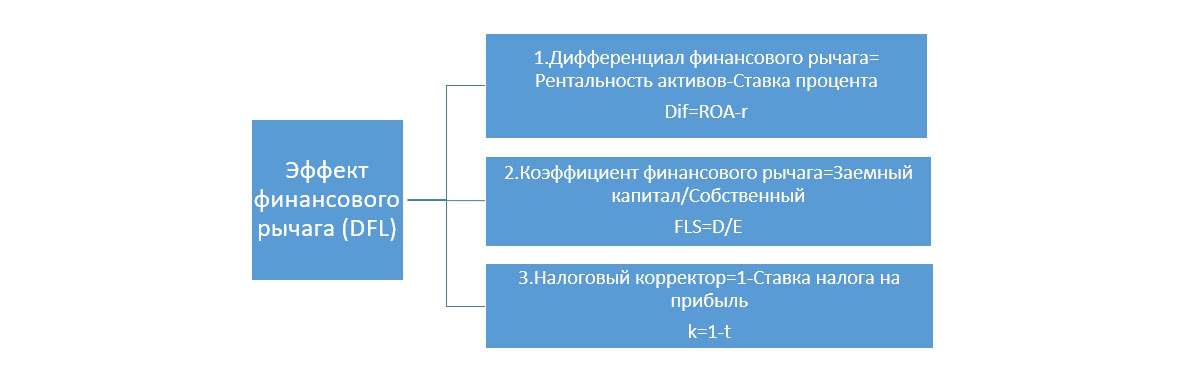

Эффект финансового рычага

Эффект финансового рычага (DFL, Degree of Financial Leverage) можно оценить через соотношение между операционной и балансовой прибылью компании по формуле:

где:

- DFL — эффект финансового рычага

- EBIT — операционная прибыль

- EBT — балансовая прибыль (операционная прибыль за вычетом процентных платежей по долговым инструментам)

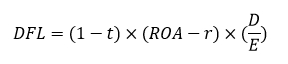

Или можно использовать более сложный расчет:

𝐷𝐹𝐿 = 𝐷/𝐸 х (𝑅𝑂𝐴 − 𝑟) х (1 − 𝑇),

где:

- DFL — эффект финансового рычага

- D — величина заемного капитала

- E — величина собственного капитала

- ROA — рентабельность активов

- r — ставка процента по заемному капиталу (затраты на заемный капитал)

- T — ставка налога на прибыль

Интерпретировать эффект финансового рычага можно следующим образом: если рентабельность собственных средств окажется выше кредитной ставки, то эффект будет положительным, если ниже — отрицательным.

Ниже разберем компоненты формулы эффекта финансового рычага.

Плечо финансового рычага (FLS)

Первая составляющая формулы эффекта финансового рычага — коэффициент соотношения заёмных средств к собственному капиталу, плечо: 𝐷/𝐸. Заемные средства могут быть как краткосрочные, так и долгосрочные, а собственные средства составляют чистую стоимость всех активов компании за вычетом финансовых обязательств.

Интерпретировать получившиеся значения данного коэффициента можно следующим образом:

- > 0,7 — высокий риск утраты финансовой стабильности;

- 0,5–0,7 — финансовая стабильность, нормальное плечо, но могут быть отличия в зависимости от отрасли или региона деятельности. Если отрасль требует большого вложения в сырье, то коэффициент будет выше. В России финансовая стабильность определяется до единицы, в отличие от Европы или США.

- < 0,5 — низкий риск, «вялое» привлечение заемных средств, можно подумать о привлечении большего объёма, чтобы увеличить прибыль.

Например, у компании есть 500 000 рублей кредитных средств и 800 000 рублей собственных. Значит, коэффициент в пределах нормы: 500 000 / 800 000 = 0,625. Привлекать новые средства сейчас не стоит.

Дифференциал финансового рычага (Dif)

Вторая составляющая формулы эффекта финансового рычага — дифференциал: (𝑅𝑂𝐴 − 𝑟). Дифференциал — разница между рентабельностью собственных средств и ставкой по кредиту. Чем больше дифференциал, тем выше положительный эффект от финансового рычага.

Интерпретировать получившиеся значения дифференциала можно следующим образом:

- < 0 — дорогой кредит, прибыль компании не покрывает всех связанных с ним издержек;

- 0 — работа в ноль, вся прибыль уходит на выплату процентов;

- > 0 — выгодный кредит для компании, которая получает прибыль даже с учётом его погашения.

Например, у компании показатель ROA равен 30%, а ставка по кредиту — 10%. В этом случае дифференциал составит 30%–10% = 20% — кредит выгоден для компании, прибыль есть.

Если, у компании показатель ROA равен 10%, а ставка по кредиту — 30%. Тогда дифференциал буде равен 10%–30% = –20% — данный кредит не выгоден фирме, возможно два варианта: либо отказ от такого кредита, либо его рефинансирование по более выгодной ставке.

Налоговый корректор финансового рычага

И последняя составляющая формулы эффекта финансового рычага — налоговый корректор: (1 − 𝑇). Он показывает изменение в зависимости от налога на прибыль, или какой процент от прибыли остаётся у компании после уплаты налога на прибыль.

Налоговые ставки в России разные, например:

- 20% для большинства компаний;

- 15% для компаний, работающих по упрощенной системе, доходы за вычетом расходов;

- 6% для компаний, работающих по упрощенной системе налогообложения.

Например, если фирма платит налог на прибыль в размере 20%, то налоговый корректор составит: 1 − 0,2 = 0,8.

Сила финансового рычага

Сила финансового рычага — это взаимосвязь между операционной и чистой прибылью:

𝐷𝐹𝐿 = ∆𝑁𝐼 / ∆𝐸𝐵𝐼𝑇,

где:

- DFL — сила финансового рычага

- ΔNI — процентное изменение чистой прибыли

- ΔEBIT — процентное изменение операционной прибыли

В том числе сила финансового рычага может определяться, как взаимосвязь между операционной прибылью и доходом на акцию по формуле:

𝐷𝐹𝐿 = ∆𝐸𝑃𝑆 / ∆𝐸𝐵𝐼𝑇

где:

- DFL — сила финансового рычага

- ΔEPS — процентное изменение дохода (прибыли) на одну акцию

- ΔEBIT — процентное изменение операционной прибыли

Что оценивает финансовый рычаг

Финансовый леверидж оценивает возможность выгоды кредитования и последующих рисков от получения кредита, структуру прибыли компании, факторы, влияющие на доходность компании.

Измерение эффекта финансового рычага сберегает от убытков, банкротства компании и высоких рисков. Зачастую предлагаемые кредитные условия могут выглядеть очень привлекательно и многообещающе, но при измерении соответствующих показателей, оказываются крайне невыгодными для компании.

Расчет эффекта финансового рычага может производиться с любой временной интенсивностью: один раз в год, в полугодие, в квартал. При наличии разнообразной и высокой кредитной нагрузки желательно анализировать данный показатель ежеквартально и перед любым новым займом компании.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Компании часто берут кредиты для покупки имущества или пополнения оборотных средств. Как понять — какой размер кредита может взять компания, чтобы не стать банкротом, и стоит ли это делать? В этом поможет финансовый рычаг.

Финансовый рычаг — это показатель, отражающий как изменение размера заемного капитала повлияет на прибыль компании.

Если компания убыточная, то использовать финансовый рычаг не стоит — ситуация может только ухудшиться. Чтобы понять, насколько эффективна работа, нужно рассчитать рентабельность активов и рентабельность собственного капитала.

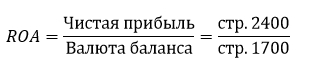

Рентабельность активов

Этот показатель характеризует эффективность использования активов, рассчитывается как отношение операционной прибыли к активам.

Рентабельность активов = Операционная прибыль : Активы

Операционная прибыль — это прибыль от основной деятельности компании, разница между доходами и расходами компании по основной деятельности за определенный период.

Активы включают:

- Основные средства — недвижимость, транспорт, оборудование.

- Нематериальные активы — патенты, программное обеспечение.

- Запасы сырья.

- Незавершенное производство.

- Готовую продукцию.

- Деньги на счетах и в кассе.

- Дебиторскую задолженность (то, что должны компании).

Все эти статьи нужно сложить. Размер активов и их общую стоимость также можно узнать из баланса, там они уже суммированы.

В расчете используется среднегодовой размер активов. Для его расчета нужно сложить стоимость активов на начало и конец года и разделить на два:

Активы (в среднем за год) = (Активы на начало года + Активы на конец года) : 2

Этот показатель может быть неточным, если в течение года были значительные колебания стоимости. Для более подробного расчета можно суммировать размер капитала поквартально, помесячно или ежедневно и делить на 4, 12 или 365. Это удобно делать, если компания ведет финансовый учет в специальном сервисе, например, в ПланФакте.

Расчет для компании «Альфа»:

Операционная прибыль — 400 000 рублей.

Стоимость активов на начало года 900 000 рублей, на конец года — 1 100 000 рублей.

Среднегодовая стоимость активов = (900 000 + 1 100 000) : 2 = 1 000 000 (руб.)

Рентабельность активов = 400 000 : 1 000 000 = 40%

Расчет для компании «Бета»:

Операционная прибыль — 80 000 рублей.

Стоимость активов:

1 квартал — 1 000 000 рублей;

2 квартал — 900 000 рублей;

3 квартал — 600 000 рублей;

4 квартал — 700 000 рублей.

Среднегодовая стоимость активов = (1 000 000 + 900 000 + 600 000 + 700 000) : 4 = 800 000 (руб.)

Рентабельность активов = 80 000 : 800 000 = 10%

Рентабельность активов компании «Альфа» в четыре раза выше, чем у компании «Бета».

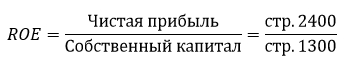

Рентабельность собственного капитала

Характеризует, насколько эффективно используется собственный капитал. Чем показатель выше, тем выгоднее вкладывать деньги в компанию.

Рентабельность собственного капитала = Чистая прибыль : Собственный капитал

Формула чистой прибыли в общем виде выглядит так:

Чистая прибыль = Выручка (доходы по основной деятельности) — Расходы по основной деятельности + Прочие доходы — Прочие расходы — Амортизация — Проценты по кредитам и займам — Налог на прибыль

Для расчета финансового рычага используем упрощенный вариант:

Чистая прибыль = Операционная прибыль — Проценты по кредитам и займам — Налог на прибыль

Собственный капитал — вложения учредителей и нераспределенная прибыль. Узнать величину собственного капитала также можно в балансе. В расчете используется среднегодовой размер собственного капитала.

Расчет для компании «Альфа»:

Среднегодовой собственный капитал компании «Альфа» составил 1 000 000 рублей.

Операционная прибыль за год — 400 000 рублей.

Налог на прибыль — 20%.

Кредитов у компании нет, поэтому проценты по ним она не платит.

Сумма налога = 400 000 х 0,2 = 80 000 (руб.)

Чистая прибыль = 400 000 — 80 000 = 320 000 (руб.)

Рентабельность собственного капитала = 320 000 : 1 000 000 = 32%

Расчет для компании «Бета»:

Среднегодовой размер собственного капитала компании «Бета» — 500 000 рублей. Часть активов финансируется за счет кредиторской задолженности — поставщики отгружают материалы с постоплатой.

Налог на прибыль — 15%, компания использует упрощенную систему налогообложения с объектом «Доходы минус расходы».

Операционная прибыль за год — 80 000 рублей.

Сумма налога = 80 000 х 0,15 = 12 000 (руб.)

Чистая прибыль = 80 000 — 12 000 = 68 000 (руб.)

Рентабельность собственного капитала = 68 000 : 400 000 = 13,6%

Рентабельность собственного капитала у компании «Альфа» также выше.

Предположим, что компании планируют взять 500 000 в кредит, под 20% годовых. Узнать, как он скажется на финансовых показателях, поможет финансовый рычаг.

Расчет эффекта финансового рычага

Включает три элемента, которые влияют на прибыль:

- налоговый корректор показывает влияние налоговой нагрузки;

- дифференциал финансового рычага — разница между прибыльностью бизнеса и ценой заемных денег;

- плечо финансового рычага — соотношение между заемным и собственным капиталом.

Эффект финансового рычага = Налоговый корректор х Дифференциал финансового рычага х Плечо финансового рычага

А теперь разберем множители по порядку и рассмотрим расчет финансового рычага для компаний «Альфа» и «Бета».

Налоговый корректор

Показывает, как влияет на финансовый рычаг ставка налога на прибыль: какая доля прибыли остается у компании после уплаты налога. Компания не может влиять на этот коэффициент — ставку устанавливает государство.

Этот коэффициент рассчитывается в виде десятичной дроби.

Налоговый корректор = 1 — Ставка налога на прибыль

В России основная ставка налога на прибыль равна 20%, ставка налога упрощенной системы налогообложения для объекта «Доходы минус расходы» — 15%. Эти ставки могут быть уменьшены, в зависимости от сферы деятельности бизнеса или региона.

Если компания имеет ставку 6% по упрощенной системе налогообложения с объектом «Доходы», то размер налога нельзя учитывать как 6% при расчете финансового рычага. В этом режиме налогом облагается вся выручка (доход компании), а не прибыль (разница между доходами и расходами).

Расчет для компании «Альфа»:

Налоговый корректор = 1 — 0,2 = 0,8

Расчет для компании «Бета»:

Налоговый корректор = 1 — 0,15 = 0,85

Дифференциал финансового рычага

Показатель отражает разницу между рентабельностью активов и платой за заемный капитал. Чем выше значение этого показателя, тем более выражен положительный эффект от действия финансового рычага.

Дифференциал финансового рычага = Рентабельность активов — Ставка по кредиту

Предполагается, что при увеличении активов за счет кредитных денег (они могут быть вложены в запасы, покупку внеоборотных активов или что-то другое), рентабельность сохраняется.

Значения:

- показатель меньше нуля — компания не может обеспечить такую эффективность, чтобы компенсировать плату за использование кредита;

- показатель равен нулю — увеличение прибыли уйдет на погашение процентов по кредиту;

- показатель больше нуля — использование кредита выгодно, компания может повысить свою эффективность за счет заемных средств.

Расчет для компании «Альфа»:

Дифференциал финансового рычага = 40% — 20% = 20%

Использование кредита выгодно.

Расчет для компании «Бета»:

Дифференциал финансового рычага = 10% — 20% = -10%

Использование кредита невыгодно.

Плечо финансового рычага

Показывает, как на финансовый рычаг влияет доля заемных средств.

Плечо финансового рычага = Заемный капитал : Собственный капитал

Заемный капитал включает долгосрочные и краткосрочные обязательства:

- Кредиторскую задолженность (то, что должна компания).

- Кредиты и займы.

В зависимости от отрасли, размера компании и других факторов норма для коэффициента может меняться, поэтому важно оценивать его в совокупности с другими показателями.

Значения:

- больше 0,7 — компания рискует потерять финансовую устойчивость. Допускается и более высокое значение, например, в России считается нормальным коэффициент 1. Но чем он больше, тем ниже финансовая устойчивость компании.

- 0,5-0,7 — оптимальное значение.

- ниже 0,5 — компания упускает возможность повысить эффективность за счет привлечения заемных средств.

Виктор Миронов, управляющий директор консультационной группы «ТИМ»:

«Финансовый рычаг определяется как соотношение заемного капитала компании и собственного капитала. Это понятие можно проиллюстрировать качелями или весами, на одной стороне которых — уставный и накопленный капитал, а на другой — финансовые обязательства компании.

Эти весы отражают финансовое положение компании, степень ее зависимости от кредиторов и займов, являются индикатором безопасности бизнеса.

Чем выше «чаша» собственного капитала по сравнению с загруженной «чашей» заемного капитала, тем больше компания «нагружена» обязательствами, расходами на их обслуживание и подвержена рискам.Эти же «весы» позволяют оценить возможности для развития компании. Хорошее состояние финансового рычага позволяет компании привлекать финансовые ресурсы. Поэтому, если «качели» развернуты в другую сторону и значительный собственный капитал перевешивает финансовые обязательства, это, с одной стороны, означает, что компания находится в стабильном состоянии, с другой стороны, что она мало использует финансовые инструменты, и, возможно, не полностью раскрывает свой потенциал развития.

В теории считается, что идеальной является ситуация равновесия «чаш», когда коэффициент приближен к единице. Конечно, это достаточно усредненный показатель, он очень сильно зависит от вида бизнеса. Если в таких консервативных отраслях как производство, подобное положение можно признать оптимальным, то некоторые виды бизнеса, например, ритейл или оптовая торговля обычно характеризуются очень высокой закредитованностью.

Многим предприятиям малого и среднего бизнеса доступ к финансовым ресурсам ограничен, поэтому компании работают на обороте без значительных займов, но и без существенных накоплений и активов»

Расчет для компании «Альфа»:

Плечо финансового рычага (текущая ситуация) = 0 : 1 000 000 = 0

В текущей ситуации компания обладает высокой финансовой устойчивостью, но может заработать больше, если будет использовать заемные средства.

Плечо финансового рычага (для кредита) = 500 000 : 1 000 000 = 0,5

Кредит не окажет негативного влияния на финансовую устойчивость компании.

Расчет для компании «Бета»:

Чтобы узнать размер заемных средств, нужно вычесть из стоимости активов размер собственного капитала:

Заемные средства = 800 000 — 500 000 = 300 000 (руб.)

Плечо финансового рычага (текущая ситуация) = 300 000 : 500 000 = 0,6

Плечо финансового рычага (для кредита) = 500 000 : 500 000 = 1

Размер показателей в норме.

Рассчитаем плечо для всех заемных средств:

Плечо финансового рычага (суммарно с кредитом) = (300 000 + 500 000) : 500 000 = 1,3

Если компания возьмет кредит, она потеряет финансовую устойчивость.

Эффект финансового рычага

Рассчитаем эффект рычага для компаний.

Расчет для компании «Альфа»:

Эффект финансового рычага = 0,8 х 0,2 х 0,5 = 0,08 или 8%

Если компания возьмет кредит, рентабельность собственного капитала повысится на 8% и составит 40%.

Расчет для компании «Бета»:

Эффект финансового рычага = 0,85 х (- 0,1) х 1 = -0,085 или -8,5%

Кредит отрицательно скажется на рентабельности собственного капитала и уменьшит ее до 5,1%.

Влияние кредита на прибыль

Если предположить, что компания будет работать также эффективно, сохраняя рентабельность активов, то инвестиция заемных средств в активы даст прирост прибыли:

Операционная прибыль = Рентабельность активов х (Активы + Кредит)

За использование кредитных денег компании платят определенный процент, это нужно учесть в расчете прибыли:

Прибыль до налогообложения = Операционная прибыль — Сумма процентов по кредиту

Сумма налога = Прибыль до налогообложения х Ставка по налогу

Чистая прибыль = Прибыль до налогообложения — Сумма налога

Рассчитаем размер прибыли и новую рентабельность собственного капитала.

Расчет для компании «Альфа»:

Операционная прибыль = 0,4 х (1 000 000 + 500 000) = 600 000 (руб.)

Прибыль до налогообложения = 600 000 — 0,2 х 500 000 = 600 000 — 100 000 = 500 000 (руб.)

Сумма налога = 500 000 х 0,2 = 100 000 (руб.)

Чистая прибыль = 500 000 — 100 000 = 400 000 (руб.)

Рентабельность собственного капитала = 400 000 : 1 000 000 = 0,4 или 40%

Это совпадает с расчетом эффекта финансового рычага. Если компания «Альфа» возьмет кредит, ее операционная прибыль увеличится на 200 000 рублей, а чистая — на 80 000 рублей.

Расчет для компании «Бета»:

Операционная прибыль = 0,1 х (800 000 + 500 000) = 130 000 (руб.)

Прибыль до налогообложения = 130 000 — 0,2 х 500 000 = 600 000 — 100 000 = 30 000 (руб.)

Сумма налога = 30 000 х 0,15 = 4 500 (руб.)

Чистая прибыль = 30 000 — 4 500 = 22 500 (руб.)

Рентабельность собственного капитала = 22 500 / 500 000 = 0,051 или 5,1%

Кредит уменьшает рентабельность собственного капитала компании «Бета». Операционная прибыль вырастет на 50 000 рублей, но плата за кредит слишком большая, в результате чистая прибыль уменьшится более, чем на 40 000 рублей.

Резюмируем

- Рентабельность активов показывает, насколько эффективно компания использует свое имущество, сколько прибыли приходится на каждый рубль стоимости активов. Если ставка по кредиту выше этого показателя, он приведет к убыткам.

- Рентабельность собственного капитала показывает, сколько прибыли приходится на каждый рубль собственного капитала.

- Эффект финансового рычага отражает влияние кредита на рентабельность собственного капитала.

- Расчет эффекта финансового рычага включает налоговый корректор, дифференциал и плечо финансового рычага.

- При грамотном планировании и хорошей работе заемные средства повышают эффективность работы компании. Если долг слишком велик, процент по кредиту больше рентабельности активов, кредит может начать «съедать» прибыль компании и привести к кассовым разрывам.

Для увеличения доли кредитных средств в структуре капитала компании нужно иметь конкретные цели и экономическое обоснование такого действия. Для этого рассчитывается финансовый рычаг (на языке экономистов — финансовый леверидж, FL). В статье рассмотрим особенности и экономический смысл этого показателя, обозначим формулу его расчета и итоговые значения, считающиеся нормой в России.

В чем суть?

Организации берут кредиты и займы для увеличения объема собственных средств и ускорения их оборачиваемости. Если долговая нагрузка чересчур высокая, то развитие бизнеса затормаживается, а сумма процентных платежей существенно сокращает полученную прибыль. Есть и обратная сторона вопроса — при недостаточном обеспечении кредитными средствами, оборотных средств может не хватать, что тоже оказывает негативное воздействие на доходность. Эффект финансового рычага (далее — ЭФР) это показатель, который определяет соотношение между привлеченным (заемным) и собственным капиталом организации. Сущность показателя в том, что он позволяет вычислить оптимальное соотношение своих и чужих средств, при котором рентабельность и эффективность бизнеса будут на должном уровне. С помощью Сервиса проверки контрагентов, разработанного Цифровой платформой СберКорус, можно в режиме онлайн и буквально за пару кликов узнать о финансовом состоянии любой организации, а также провести анализ кредитоспособности на основе данных из первоклассных источников.

Коэффициент финансового рычага

Сразу оговоримся, что существует два взаимосвязанных показателя, которые надо различать — плечо или коэффициент финансового рычага (КФР) и эффект финансового рычага (ЭФР). Сначала необходимо рассчитать КФР по простой формуле:

КФР = Заемный капитал / Собственный капитал

Значение этого показателя всегда положительное и должно выражаться в денежных единицах. КФР легко посчитать по статьям бухгалтерского баланса организации: в числитель необходимо поставить итог по строкам «Заемные средства» разделов «Долгосрочные обязательства» и «Краткосрочные обязательства», а в знаменатель — значение строки «Капитал и резервы».

Если итог выйдет более единицы — это говорит о наличии рисков. Общее правило такое: чем выше показатель КФР, тем плачевнее финансовые дела у компании. Иначе говоря, если доля кредитных денег составляет большую часть капитала, то компания может не потянуть имеющуюся долговую нагрузку и обанкротиться.

При этом стоит учитывать, что нормативное значение КФР зависит от отраслевых особенностей. К примеру, для такой капиталоемкой деятельности, как машиностроение, КФР будет гораздо выше, чем для деятельности в сфере информационных технологий. Иными словами — справедливо сравнивать этот показатель лишь в границах одной отрасли.

Как рассчитывать ЭФР?

Этот показатель является более комплексным, считается по формуле:

ЭФР = ( 1 — Налоговый корректор) * Дифференциал (DFL) * КФР

В формуле расчета мы видим два новых показателя. Рассмотрим их подробнее:

-

Налоговый корректор. Для его расчета необходимо вычесть из единицы применяемую ставку по налогу на прибыль. Он показывает изменение уровня финансового рычага при усилении или ослаблении налоговой нагрузки. Для российских компаний действует ставка 20%, в таком случае налоговый корректор будет равен величине 0,8 ( 1 — 0,2 ).

-

Дифференциал финансового рычага (DFL). Представляет собой разницу между рентабельностью активов (ROA) и кредитной ставкой. Процентный показатель ROA является отношением чистой прибыли к активам компании. Он отражает объем доходности, которая получена от использования основных фондов. Отрицательное значение при расчете DFL возникает, если ROA ниже стоимости заемного капитала. Это свидетельствует о высоких рисках возникновения убытков в недалеком будущем.

В результате, если ЭФР получился со знаком «+» — достигается положительный эффект финансового рычага. Это означает, что привлечение заемных средств будет рациональным решением, ведь это может повысить рентабельность и экономическую силу собственных средств. ЭФР со знаком «—» может получиться только при отрицательном DFL, то есть когда рентабельность капитала ниже процентной ставки. Такое значение ЭФР характеризует деятельность организации как убыточную или находящуюся на грани возникновения финансовых трудностей.

Нормативные значения ЭФР

Зарубежные финансовые эксперты считают, что нормой для показателя ЭФР является значение от 0,5 до 0,7. Для бизнеса в России соблюдение таких нормативов не представляется возможным, потому что при увеличении долговой нагрузки растут и расходы на процентные платежи по кредитам и займам. Это, в свою очередь, уменьшает чистую прибыль компании и ведет к получению отрицательного DFL. Для российских реалий, в которых стоимость кредитов значительно выше, чем в других странах, следует выбрать такой ориентир по ЭФР: от 0,2 до 0,3.

Для бизнеса нередки ситуации, когда при реализации того или иного проекта возникает дефицит личных ресурсов, а как следствие, и необходимость в привлечении дополнительных платных источников финансирования. Казалось бы, при этом можно рассчитывать на такой ресурс, как прибыль, но она может быть задействована в разных активах, кроме того, ее размера может быть недостаточно, иными словами, прибыль – это весьма ограниченный источник финансирования. Чего нельзя сказать про кредитные ресурсы, предоставляемые на рынке банковского сектора, которых всегда достаточно. Кроме того, при задействовании платного капитала реальные финансовые ресурсы поступают в кратчайшие сроки и в требуемом размере.

Однако любая мобилизация кредитных средств для укрепления экономического резерва фирмы требует детального обоснования. Одним из таких обоснований может стать расчет левериджа или финансового рычага предприятия, который демонстрирует, как применение привлеченного капитала оказывает влияние на объем чистой прибыли. Определение рычага пришло в экономику из физики, поскольку его применение дает возможность поднять больший вес, используя меньшие усилия.

Задача применения финансового левериджа состоит в росте прибыли в виду реорганизации состава общего капитала, а эффект возникает из-за того, что вовлечение новых платных финресурсов дает возможность поднять результативность бизнеса, поскольку дополнительный капитал направляют на приобретение других активов, которые увеличат как финансовый поток, так и чистую прибыль субъекта

Кроме того, решается одна из ключевых целей хозяйствования – увеличивается рыночная стоимость компании для потенциальных инвесторов.

Следует отметить, что увеличение обязательств приводит к снижению финансовой устойчивости и независимости хозяйствующего субъекта, но одновременно с этим действует всем известное правило: чем больше степень риска, тем больше возможность увеличения прибыли.

Однако не стоит забывать, что, прибегая к такой схеме финансирования, организации вступают в зону риска, потому что погашать долговые обязательства все также необходимо, вне зависимости от того, принес проект прибыль или нет.

Раскроем составляющие эффекта финансового рычага:

- Финансовый рычаг демонстрирует наличие и уровень независимости от кредиторов;

- Большая доля привлеченного капитала в совокупной структуре последнего указывает на высокий уровень финансового рычага, а значит, о низкой финансовой независимости фирмы;

- Пополнение кредитного портфеля находится в прямой зависимости от роста финансового рычага, а значит и от возможных финансовых проблем;

- Проблема может обозначаться в том, что регулярные платежи по финансовым обязательствам никто не отменял, а в условиях нехватки источника погашения, то есть EBIT, может встать вопрос о неизбежности продажи некоторых активов;

- Для организации с высоким показателем ливериджа, даже незначительное изменение EBIT может сильно повлиять на чистую прибыль.

Формула расчета эффекта финансового рычага

ЭФР (DFL) являет собой произведение двух выражений, которые скорректированы на величину налогового коэффициента (1 – t), который указывает, в какой степени выражается эффект финансового рычага из-за разного уровня налога на прибыль.

- DFL/ЭФР, в %;

- t – ставка налога на прибыль, в относительной величине;

- r –процент по привлеченному капиталу, в %;

- E – собственный (III раздел баланса) капитал;

- D – привлеченный капитал;

- ROA – рентабельность активов в %.

Заказать бесплатную консультацию эксперта по учету финансового левериджа в 1С

Эффект бывает двух видов: когда рентабельность всего капитала превышает ставку процента по кредитам – это положительный эффект, а когда наоборот – плата за кредит оказывается выше, говорят об отрицательном эффекте финансового рычага.

Налоговый корректор

Показывает, какое влияние оказывает вариативность налога на прибыль на наш эффект. Базовым комплектующим в расчете является дифференциал финансового рычага (Dif), показывающий разницу между рентабельностью совокупных активов фирмы по EBIT (ROA) и ставкой процента по обязательствам (в формуле – r):

Dif = ROA — r

Dif оказывается ключевым фактором, обеспечивающим рост рентабельности собственного капитала. Требуется, чтобы рентабельность была больше ставки платежей по обязательствам, т.е. Dif был положительным. Если он станет отрицательным, то ЭФР будет действовать только во вред компании.

|

Значение |

Интерпретация |

|

Dif меньше 0 |

Ускоренно формируются убытки |

|

Dif больше 0 |

Заемные средства идут на увеличение прибыли |

|

Dif равно 0 |

Процентная ставка по обязательствам равна рентабельности |

Коэффициент финансового рычага (Плечо)

FLS – коэффициент финансового левериджа, определяющее степень влияния финансового рычага, рассчитывается как соотношение заемного капитала (D) к собственному (E):

FLS = D/Е

Пример расчета эффекта финансового рычага

Приведем пример ООО «Предприятие Z» со следующими показателями:

|

Показатели |

ед.изм. |

Величина |

|

СК |

тыс.руб. |

50 000,0 |

|

ЗК |

тыс.руб. |

32 000,0 |

|

Совокупный капитал |

тыс.руб. |

82 000,0 |

|

Операционная прибыль |

тыс.руб. |

25 000,0 |

|

% по обязательствам |

% |

14,2 |

|

∑ процентов |

тыс.руб. |

4 544,0 |

|

Налог на прибыль |

% |

20,0 |

|

Прибыль до налогообложения |

тыс.руб. |

20 456,0 |

|

∑налога |

тыс.руб. |

4 091,2 |

|

Чистая прибыль |

тыс.руб. |

16 364,8 |

|

Рентабельность собственного капитала |

% |

32,7% |

|

Эффект финансового рычага (DFL) |

% |

8,3% |

Мы видим, что компания смогла повысить рентабельность собственного капитала на 8,3% посредством использования привлеченного. Финансовый рычаг определяет вероятность повышения рентабельности собственного капитала и утраты финансового благополучия. Балансовая прибыль сильно зависит от чистой прибыли, если происходит дополнительное кредитование. Если организация пользуется банковскими продуктами, рентабельность собственного капитала увеличится при соблюдении следующих параметров:

если ROA > r, то ROE > ROA и ΔROE = (ROA — r) * D/E

Отсюда следует, что целесообразнее увеличивать свой кредитный портфель, когда плата за заемный капитал не больше рентабельности активов. Именно в этом случае привлекаемые средства пойдут на благо компании. Кроме этого, нельзя забыть про дифференциал, потому что кредиторы обычно начинают повышать процентную ставку в условиях увеличения плеча, чтобы как-то уравновесить свой риск.

Дифференциал в идеале должен быть больше нуля, а эффект финансового рычага образцово должен быть равен в промежутке 30 – 50% от рентабельности активов, так как чем выше эффект финансового рычага, тем выше финансовый риск неплатежеспособности по кредитам, снижения дивидендов и цены акций компании.

Одной из вариаций формулы расчета является разность ROA (Return on Assets), и ROE, (Return on Equity). Рентабельность капитала подразумевает прибыль от использования всего существующего капитала, тогда как ROE показывает результативность собственного.

DFL=ROE-ROA

Подберем программу 1С для автоматизации расчета эффекта финансового рычага

Проведем расчет для ООО «Предприятие Z» по балансу и отчету о финансовых результатах:

Расчет коэффициента рентабельности активов (ROA):

Расчет коэффициента рентабельности собственного капитала (ROE):

Выжимки необходимых статей отчетности ООО «Предприятие Z» за 2018 год:

|

Наименование показателя |

Код строки |

За 2018 год |

За 2017 год |

|

Итого по разделу III |

1300 |

730 000 |

650 000 |

|

БАЛАНС (валюта баланса) |

1700 |

920 440 |

810 082 |

|

Чистая прибыль |

2400 |

36 200 |

16 700 |

ROA = 36 200/920 440 = 3,93%

ROE = 36 200/ 730 000 = 4,96%

ЭФР (DFL) = ROE – ROA = 4,96% — 3, 93% = 1,03%

ООО «Предприятие Z» получило возможность повысить прибыльность бизнеса на 1,03%. Соотношение ЭФР к рентабельности капитала на 4 процентных пункта ниже нормы (30-50%), находясь на уровне ~26%. Это довольно близко к рекомендуемому отношению и указывает на результативное управление заемным капиталом, но все же необходимо обратить внимание на структуру капитала и попытаться снизить удельный вес кредитных ресурсов.

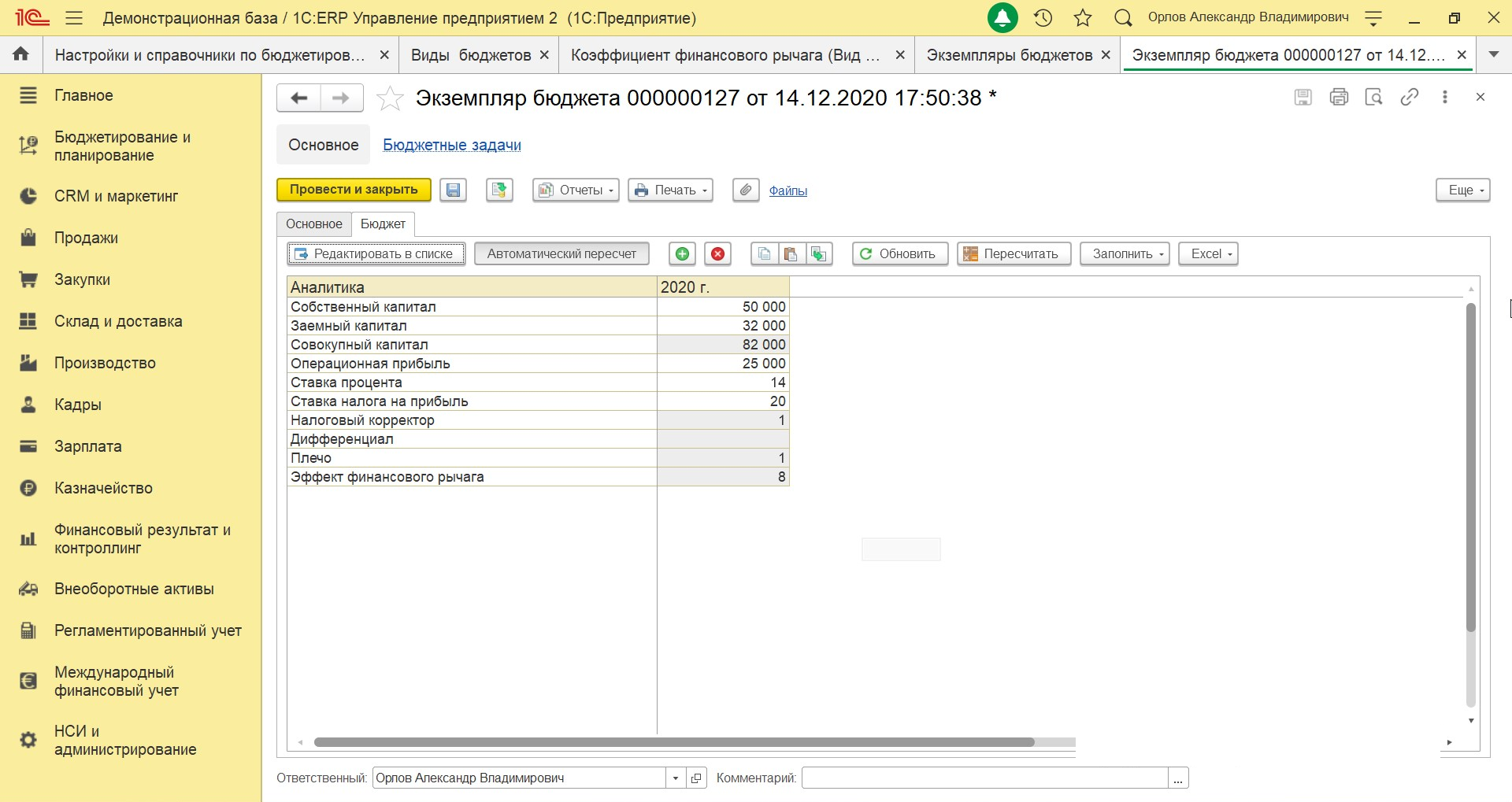

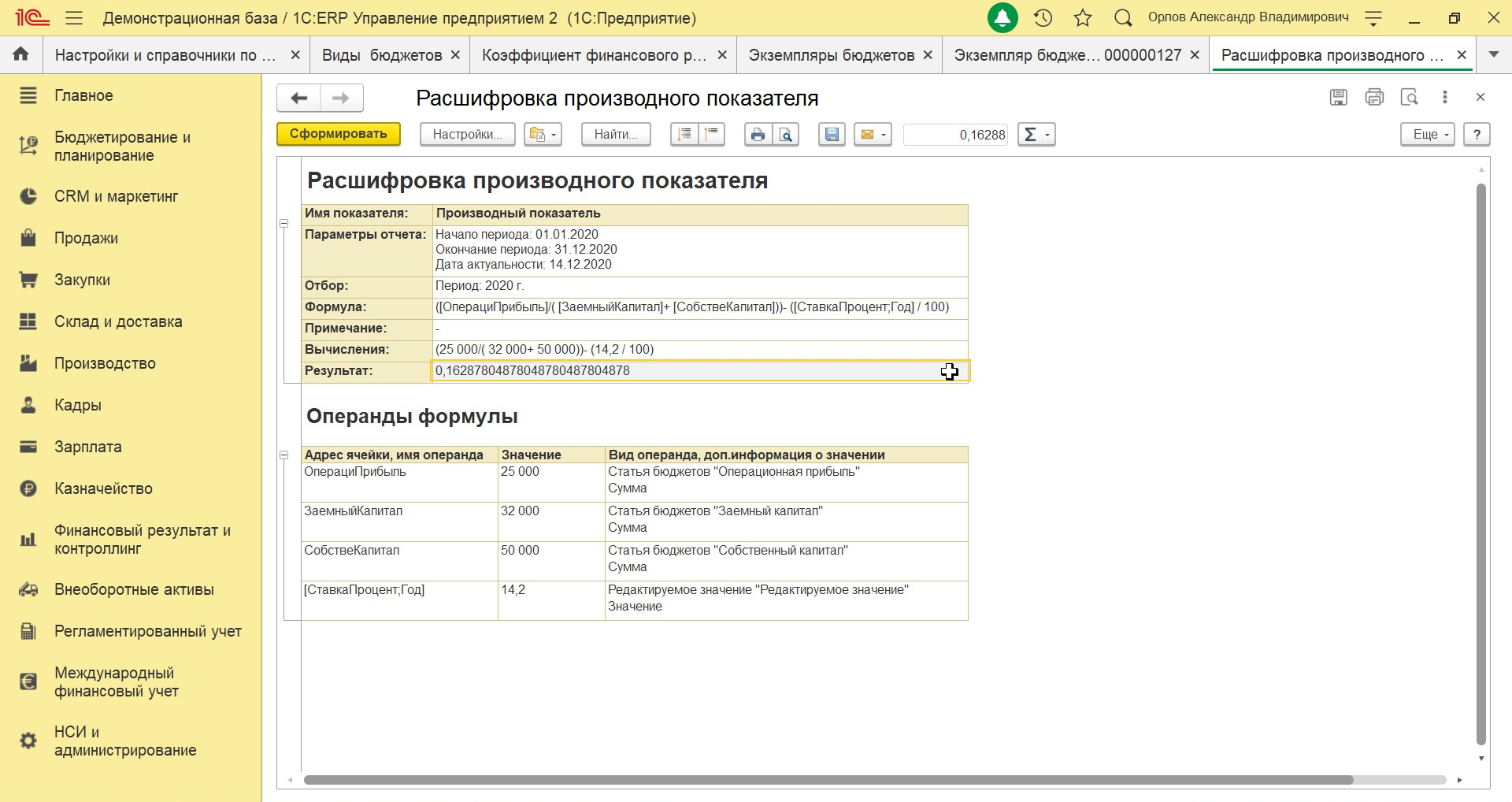

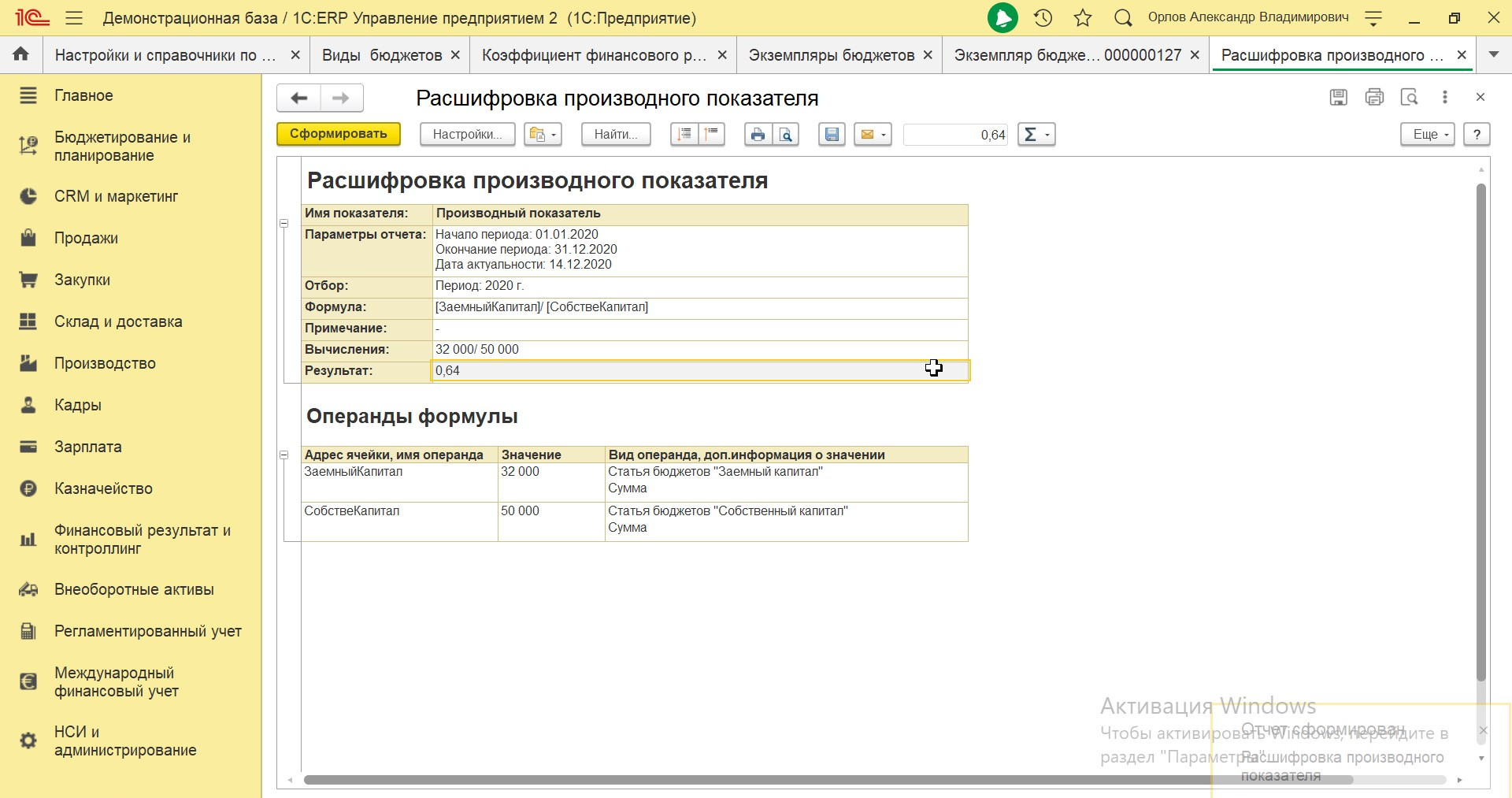

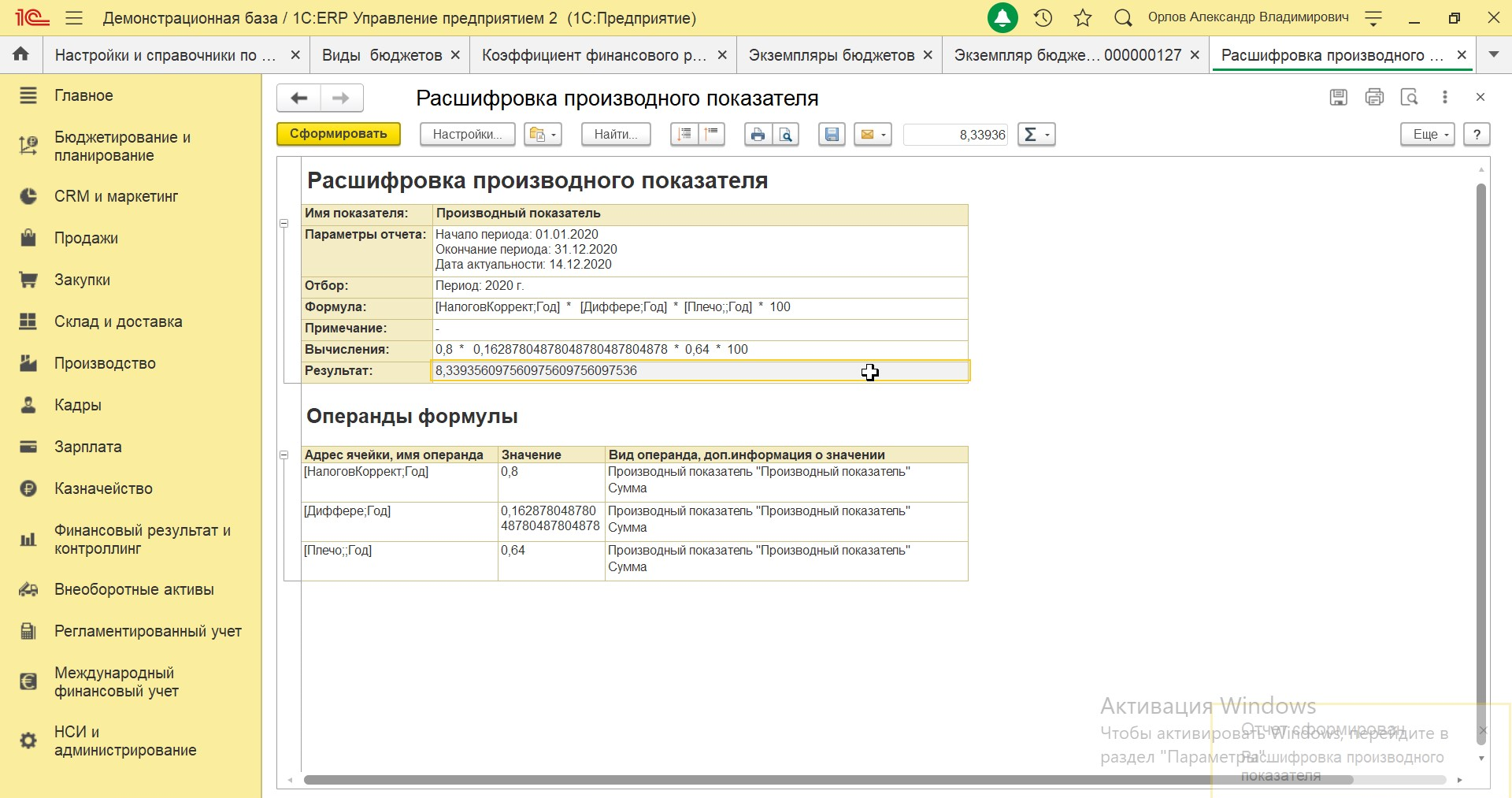

Расчет в 1С:ERP

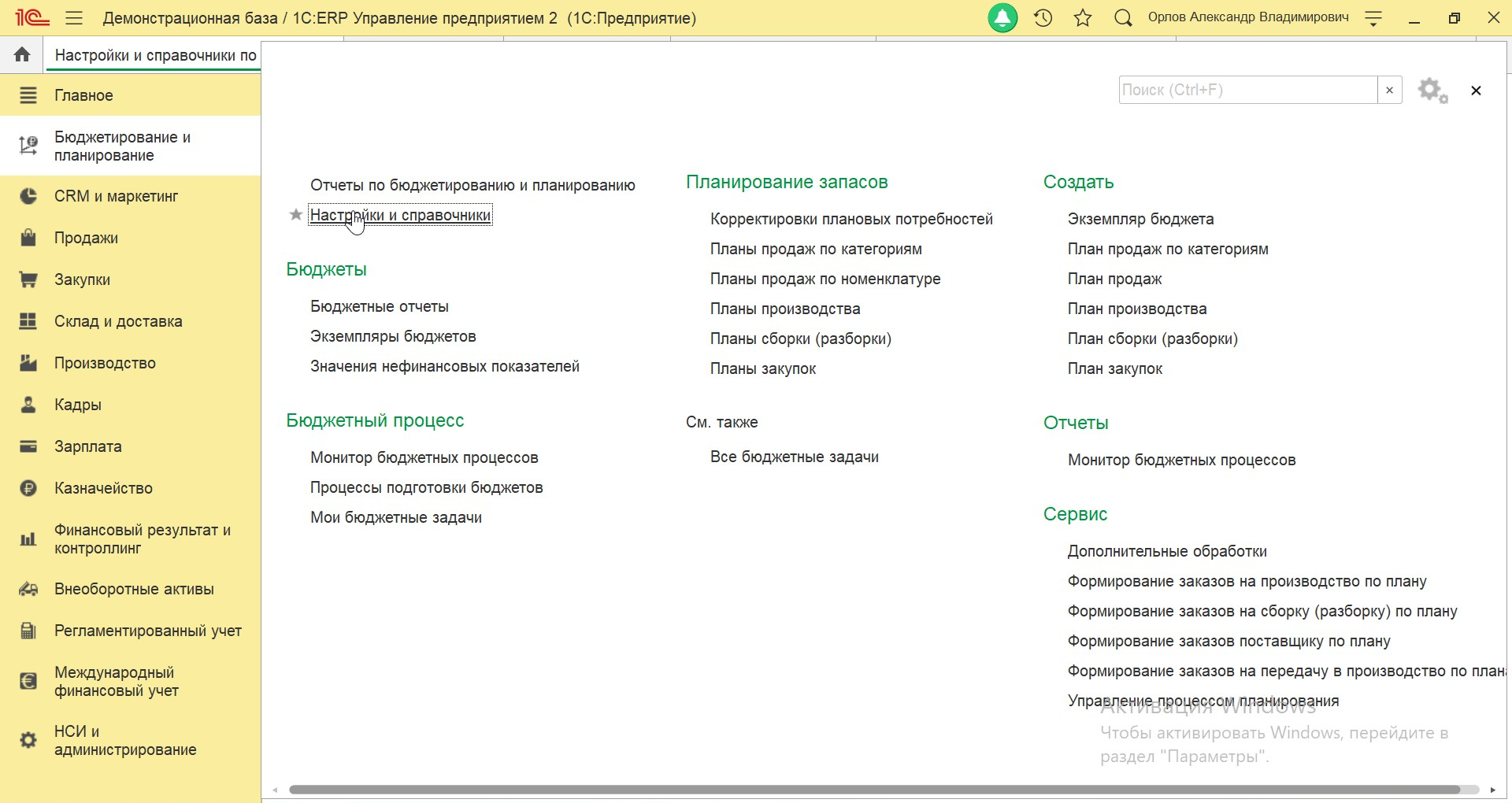

Для отслеживания главных показателей эффективности бизнеса на всех ступенях управления можно обратиться к современным системам автоматизации, например, 1С:ERP. Функциональные возможности системы позволяют отразить материальные, финансовые и трудовые издержки, а также рассчитать необходимый объем продаж и себестоимость продукции.

Бюджетирование в системе 1С:ERP представляет собой гибкий конструктор, где на основе плановых или фактических данных можно рассчитать, спрогнозировать и проанализировать любые показатели. Наш расчет можно произвести несколькими способами: создать несколько разных видов бюджета с глубокой детализацией показателей, настроив расчет в одном из них, или оперировать одним бюджетом, настроив суммы статей с добавлением различных показателей на этапе настройки ячеек таблицы.

1С:ERP — профессиональное решение для автоматизации бюджетирования

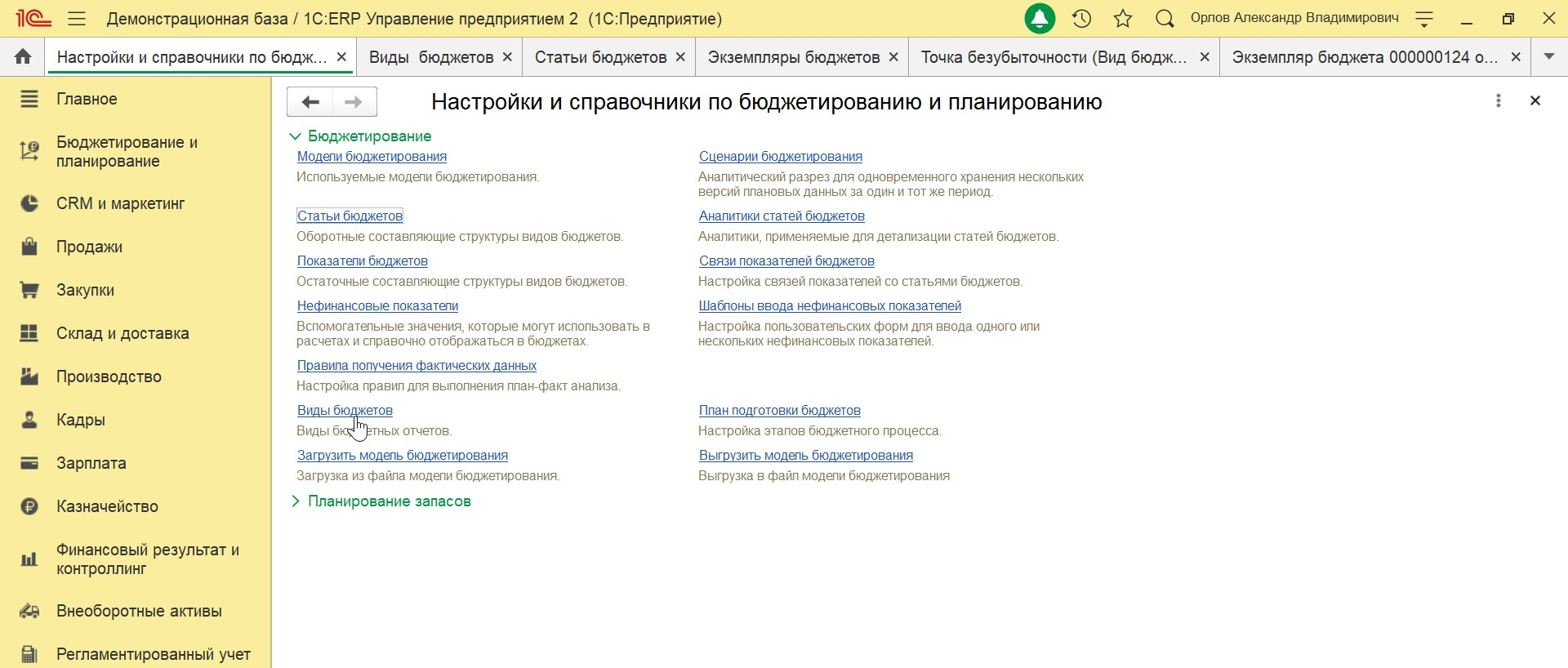

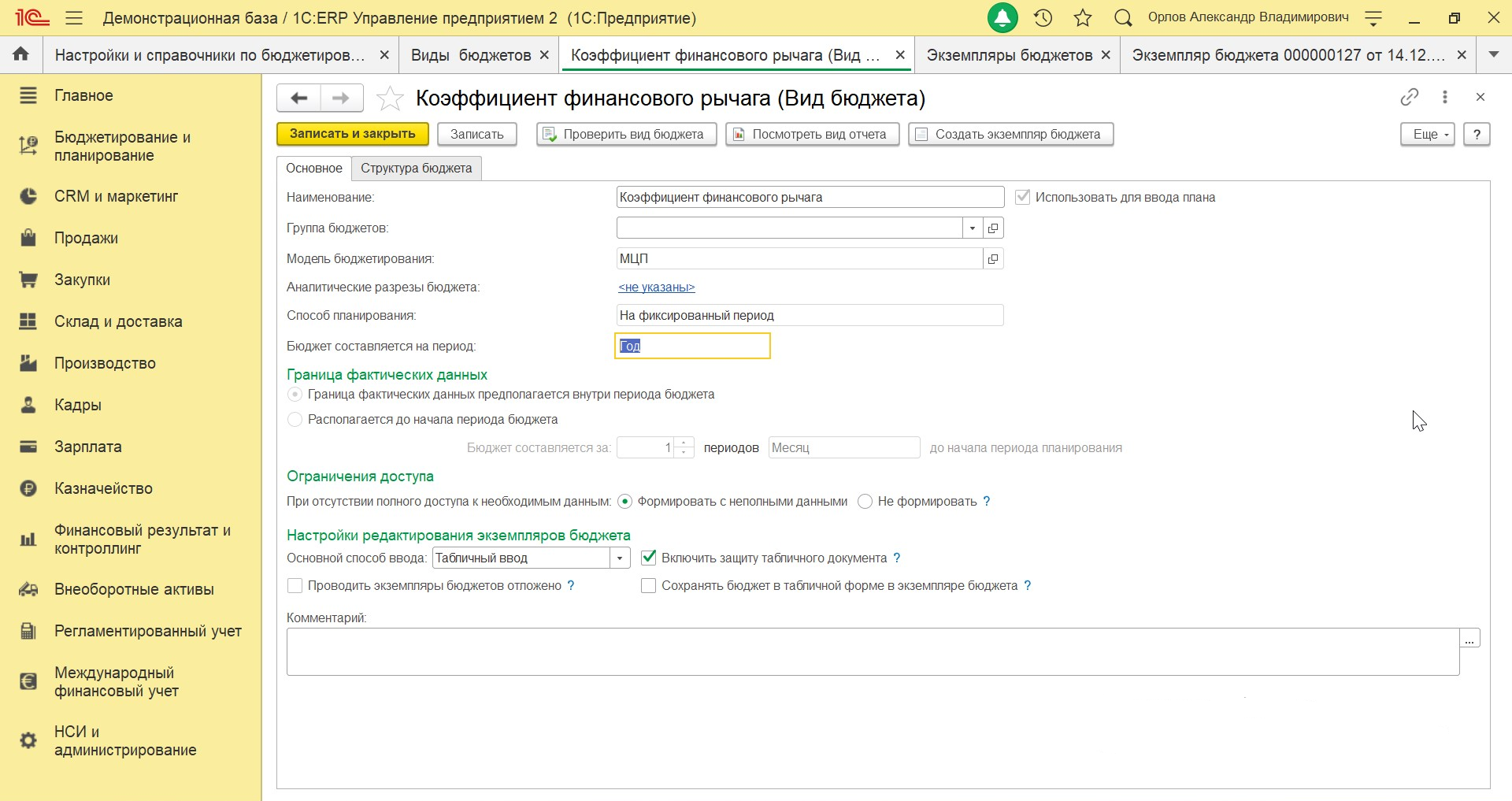

Переходим в раздел «Бюджетирование и планирование-Настройки и справочники».

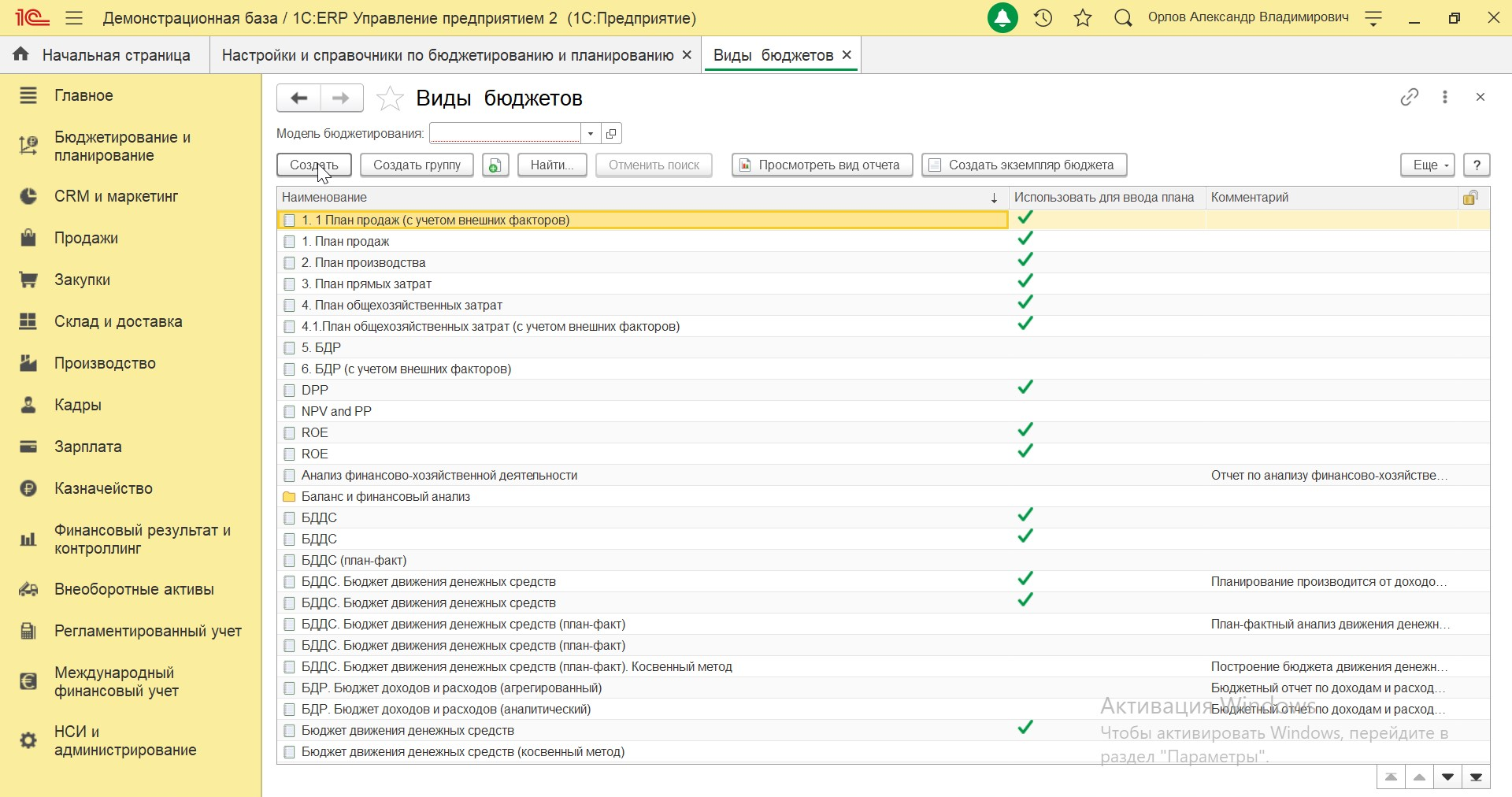

Переходим в раздел «Виды бюджетов».

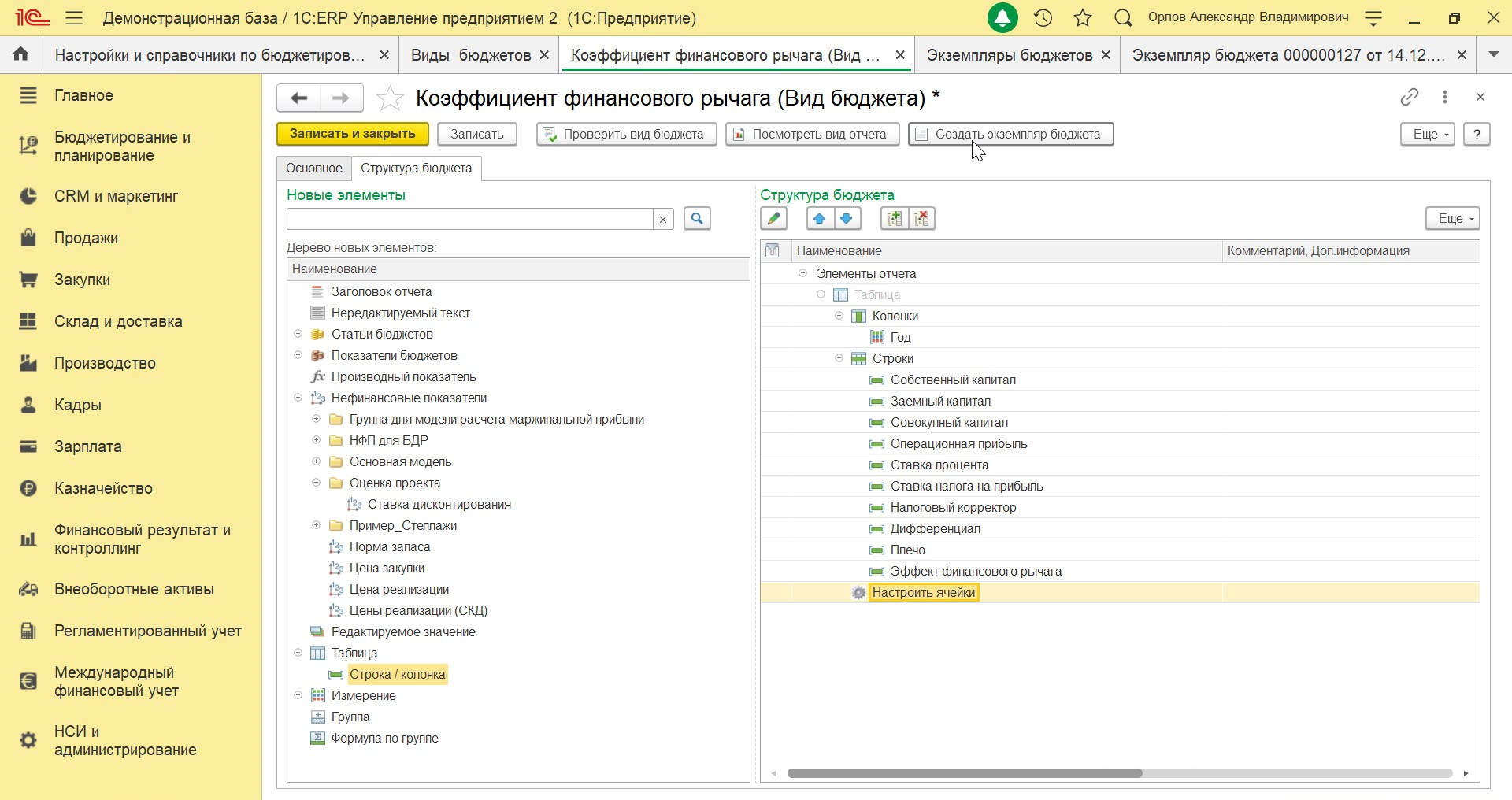

Создаем одноименный документ. Документ «Вид бюджета» – это конструктор, сочетающий в себе неограниченное количество схем, статей, демонстрирует данные по разным сценариям и на их основе рассчитывает необходимые показатели.

Заполняем вкладку «Основное»: присваиваем наименование, устанавливаем или убираем признак «использовать для ввода плана», выбираем период, устанавливаем границу фактических данных, ограничение доступа, настройки редактирования экземпляров бюджета, при необходимости добавляем комментарий.

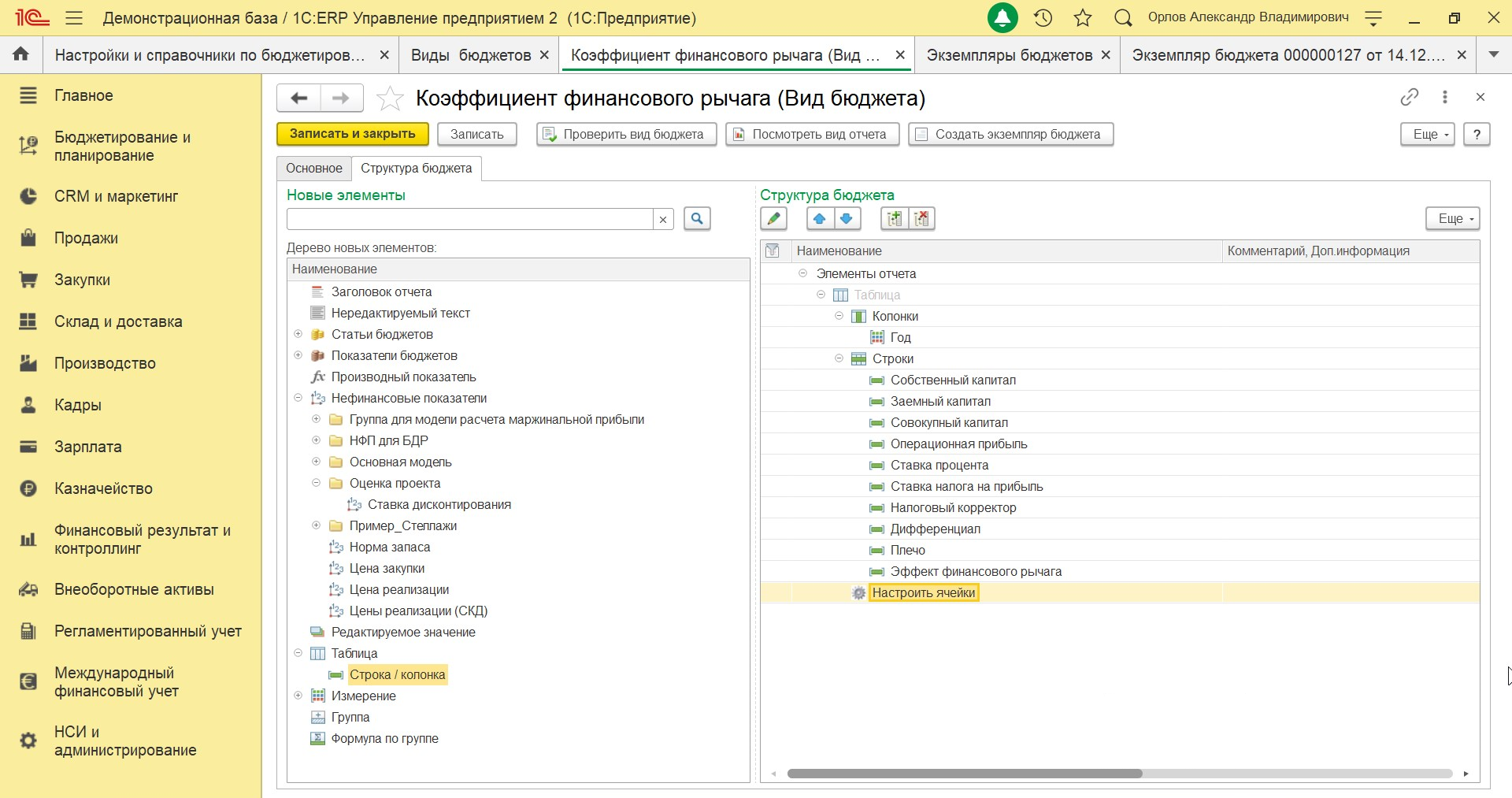

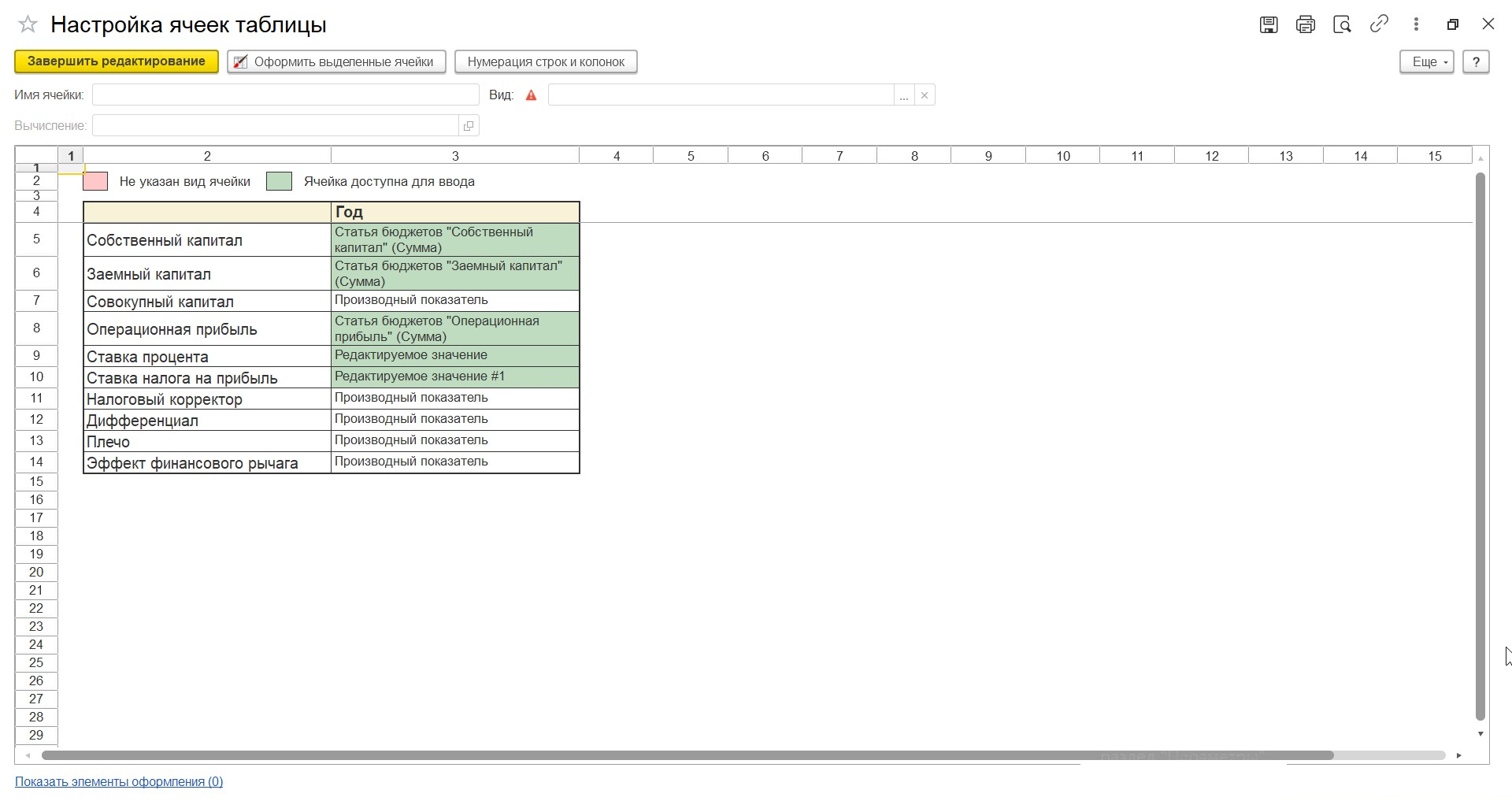

Создаем «Структуру бюджета» на второй закладке документа «Вид бюджета». Выбираем в качестве структуры сложную таблицу, настраиваем структуру путем перемещения необходимых элементов из левой части в правую, добавляем необходимое количество строк и колонок, переименовываем строки в соответствии со спецификой данного отчета, задаем периодичность, переходим в настройку ячеек.

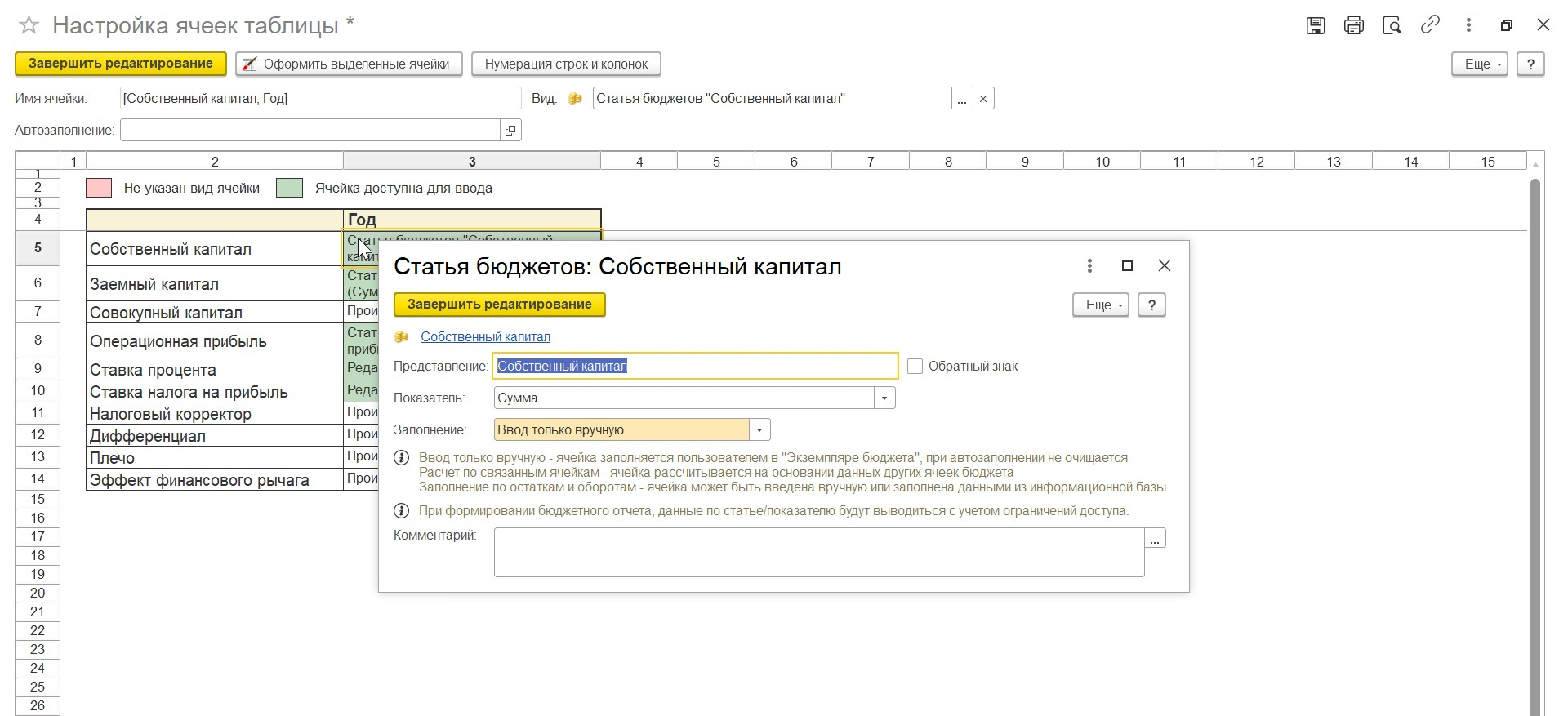

Настраиваем каждую ячейку в зависимости от типа: статья активов и пассивов, строка отчета о финансовых результатах, производный показатель.

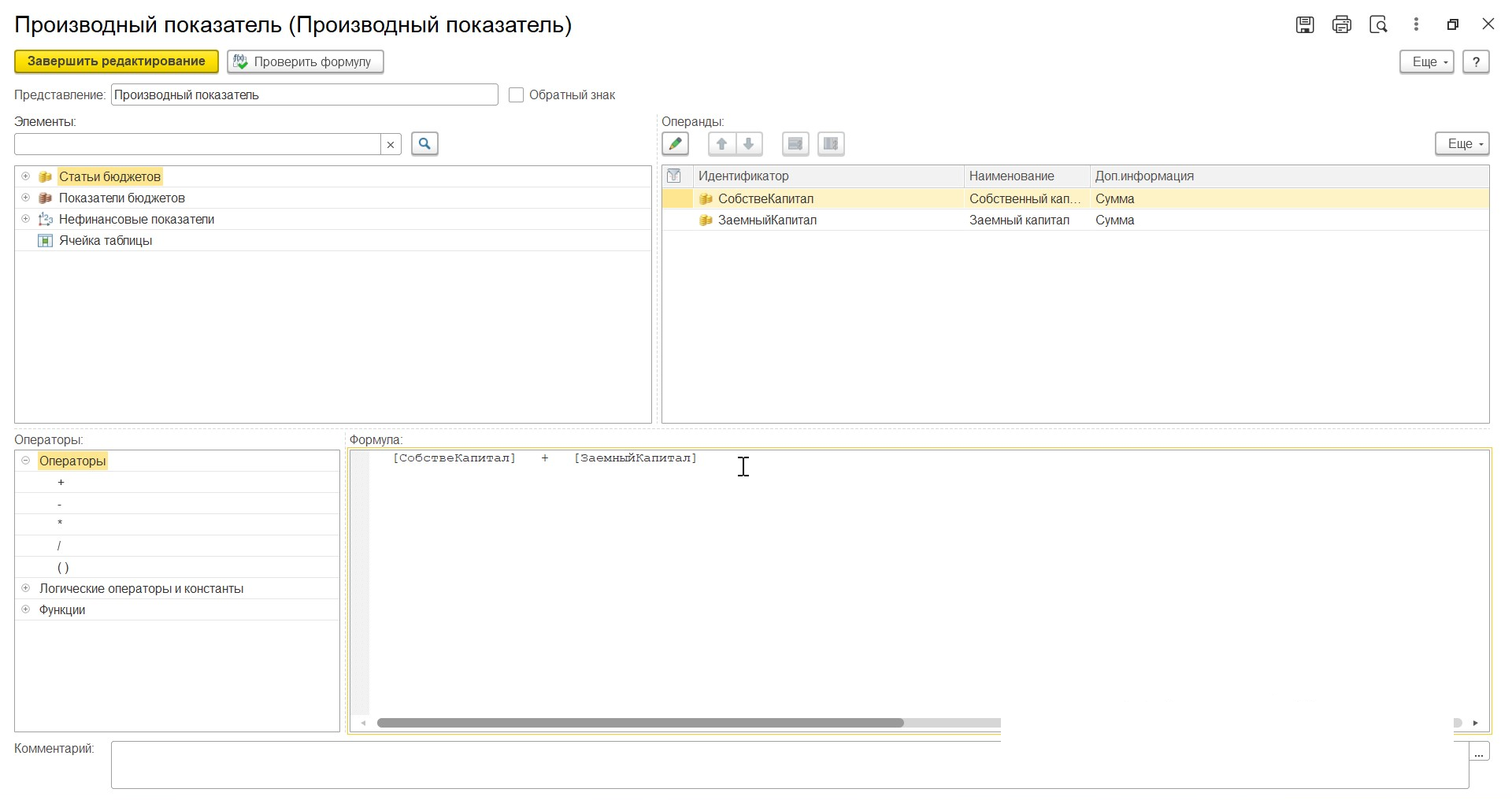

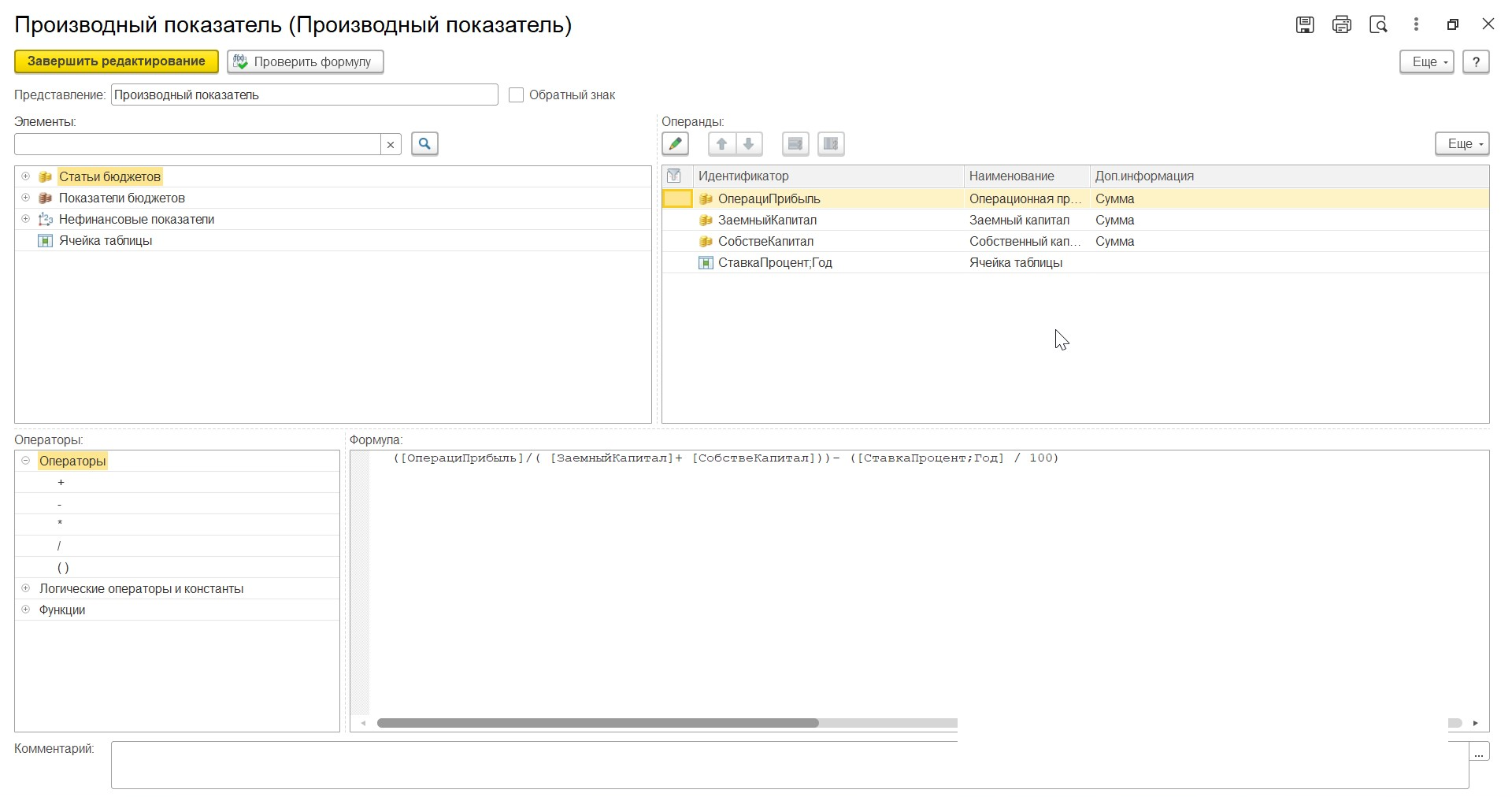

Настраиваем каждую строку, участвующую в расчете

Настраиваем каждый производный показатель, выбираем операнды, которые будут участвовать в формуле, присваиваем формулу в пользовательском режиме.

Аналогично действуем с другими производными показателями. Завершаем редактирование и записываем вид бюджета.

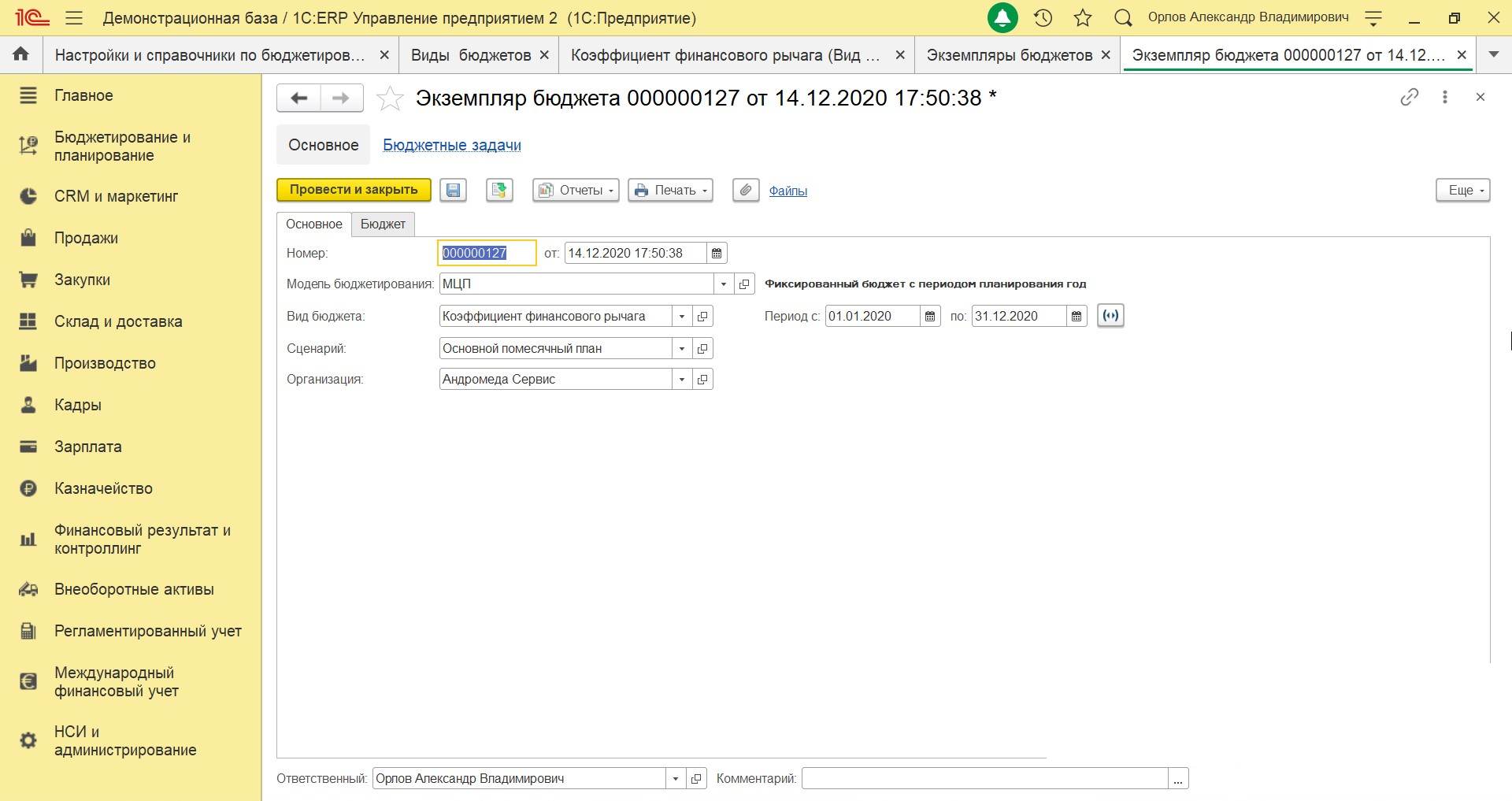

Завершаем редактирование и создаем «Экземпляр бюджета» из документа «Вид бюджета». Это также можно сделать в ручном режиме путем перехода в раздел «Бюджетирование и планирование-Бюджеты-Экземпляры бюджетов».

Заполняем вкладку «Основное»: выбираем модель бюджетирования, вид бюджета, сценарий планирования, организацию и период.

Переходим на вкладку «Бюджет» и заполняем числовые данные, нажимаем кнопку «Пересчитать» и получаем расчет эффекта финансового рычага.

При необходимости можно зайти в расшифровку каждого показателя и посмотреть точную сумму.

Получаем расчетное значение ЭФР 8,3%.

Система бюджетирования в 1С:ERP дает возможность создавать различные управленческие отчеты, анализировать рентабельность, маржинальность, рассчитывать эффект рычага и многие другие ключевые показатели бизнеса.

Внедрение системы бюджетирования от 1С:Центра компетенций по ERP-решениям

Финансовым левериджем установлено называть, регулируя структуру совокупного капитала, вероятность контролировать прибыль предприятия. Заимствуя кредитные ресурсы, организация направляет их на финансирование определенного проекта.

Эффект финансового

рычага можно также трактовать как

изменение чистой прибыли на каждую

обыкновенную акцию (в процентах),

порождаемое данным изменением

нетто-результата эксплуатации

инвестиций (тоже в процентах). Такое

восприятие эффекта финансового

рычага характерно в основном для

американ-

163

ской школы

финансового менеджмента. Вот как

американские экономисты рассчитывают

силу воздействия финансового рычага:

|

СИЛА ВОЗДЕЙСТВИЯ ФИНАНСОВОГО |

ИЗМЕНЕНИЕ (%)ЧИСТОЙ |

|

ИЗМЕНЕНИЕ (%)НЕТТО-РЕЗУЛЬТАТА |

С помощью этой

формулы отвечают на вопрос, на сколько

процентов изменится чистая прибыль

на каждую обыкновенную акцию при

изменении нетто-результата эксплуатации

инвестиций на один процент.

Серия последовательных

преобразований формулы (при ΔФИ=

0) дает нам:

Отсюда вывод: чем

больше проценты и меньше прибыль, тем

больше сила финансового рычага и тем

выше финансовый риск.

Если заемные

средства не привлекаются, то сила

воздействия финансового рычага равна

единице

— это

случай предприятия А из первого раздела

этой главы. Для предприятия Б:

|

СИЛА ВОЗДЕЙСТВИЯ ФИНАНСОВОГО РЫЧАГА |

200тыс. руб. |

= |

|

200тыс. руб. |

Предприятие Э

будет иметь силу воздействия финансового

рычага

1,18, а

предприятие П

— 1,98.

Последнему предприятию, кстати, и не

дали кредита, посчитав чрезмерным

связанный с этим заемщиком риск. Но

тогда вопрос решался с помощью пер-

164

вого способа

расчета уровня эффекта финансового

рычага. Теперь же мы имеем возможность

дополнить наши представления:

Чем больше сила

воздействия финансового рычага, тем

больше финансовый риск, связанный с

предприятием:

1.

Возрастает риск невозмещения кредита

с процентами для банкира.

2.

Возрастает риск падения дивиденда и

курса акций для инвестора.

Приведенная в этом

разделе формула силы воздействия

финансового рычага не дает, к сожалению,

ответа на вопросы о безопасной

величине и условиях заимствования

— этому

служит первый способ расчета. Зато

она выводит нас непосредственно на

расчет сопряженного воздействия

финансового и операционного рычагов и

определение совокупного уровня риска,

связанного с предприятием. Впрочем,

речь об операционном рычаге еще впереди.

1.3. Рациональная структура источников средств предприятия

«Промышленное

производство находится в зависимости

от целого ряда факторов: состояния

техники, рабочей силы, рынка капитала

и т. п. Между всеми этими факторами должно

существовать определенное равновесие,

но в каждой данной комбинации

производственных факторов всегда есть

слабейший элемент, задерживающий

развитие всех остальных. В данное время

для промышленности таким слабейшим

элементом является капитал.

Наша промышленность

испытывает затруднения не только со

стороны финансов. На нее давят также

недостаточная емкость рынка и высокая

себестоимость продукции. Но как ни важны

оба этих фактора, они являются скорее

производными в отношении капитала.

Емкость рынка

определяется как наличностью покупательных

средств у потребителя, так и высотой

цен, по которым продаются товары: чем

ниже товарные цены, тем выше емкость

рынка, и наоборот, высокие цены суживают

то, что мы называем емкостью рынка.

Удешевление продукции есть вместе с

тем и расширение рынка. Самим фактом

своего роста промышленность создает

себе рынок, расширяя в процессе

производства те отрасли, которые готовят

средства производства… Одновременно

повышение серий-

165

ности производства

ведет к снижению себестоимости,

расширяется рынок сбыта. Но, чтобы

запустить этот процесс и придать ему

необходимую масштабность, необходим

достаточный капитал»*.

Это было написано

академиком А. М. Гинзбургом в

1925 году.

Те же слова можно было бы повторить

сегодня. И каждый раз, когда российскому

предпринимательству удается вдохнуть

хоть немного рыночной свободы, в полный

рост встает извечная наша проблема:

«недостаток капиталистости»

— так

определил ее первый приватизатор в

истории России

(!) Петр

Первый.

Читатель вправе

упрекнуть Автора в недостаточной

тонкости нижеследующего сравнения, но

факторы хозяйственной и финансовой

деятельности предприятия можно

представить как подрезанные на

различной высоте досочки-клепки одной

бочки (рис.

2). Самой

низенькой всегда оказывается клепка,

на которой написано «капитал». Сколько

ни вливай воды (или меда?) в такую бочку

— толку

не будет. Бизнес начинается с денег,

беспрестанно требует денег и делается

ради приумножения денег. Поэтому мы и

сосредоточим сейчас внимание Читателя

на одной из главнейших проблем финансового

менеджмента

— формировании

рациональной структуры источников

средств предприятия в целях финансирования

необходимых объемов затрат и обеспечения

желательного уровня доходов. При

этом объединим два важных вопроса

— рациональную

структуру источников средств и дивидендную

политику

— в одной

главе.

Рис.

2. «Бочка»

________________________

*

Гинзбург А М. Финансовые проблемы

промышленности.

— М..

1925. с.

1-2

166

Связь между

определением нужной структуры источников

средств, с одной стороны, и разработкой

разумной дивидендной политики, с другой

стороны, заключается в том, что достижение

достаточной чистой рентабельности

собственных средств и высокого уровня

дивиденда зависит от структуры источников

средств; в свою очередь, возможности

предприятия по формированию той или

иной структуры капитала зависят от

чистой рентабельности собственных

средств и нормы распределения прибыли

на дивиденды. При высокой чистой

рентабельности собственных средств

можно оставлять больше нераспределенной

прибыли на развитие (наращивание

собственных средств). Таким образом,

внешнее

— за счет

заимствований и эмиссии акций

— и

внутреннее

— за счет

нераспределенной прибыли

—

финансирование тесно взаимозависимы.

Это не означает, тем не менее,

взаимозаменяемости. Так, внешнее долговое

финансирование ни в коем случае не

должно подменять привлечение и

использование собственных средств.

Только достаточный объем собственных

средств может обеспечивать развитие

предприятия и укреплять его независимость,

а также свидетельствовать о намерении

акционеров разделять связанные с

предприятием риски и подпитывать тем

самым доверие партнеров, поставщиков,

клиентов и кредиторов.

Внося прямой вклад

в финансирование стратегических

потребностей предприятия, собственные

средства одновременно становятся

важным козырем в финансовых взаимоотношениях

предприятия со всеми персонажами

рынка.

Почему, например,

банкир, рассматривая баланс

предприятия, прежде

всего обращает внимание на уже достигнутое

соотношение между заемными и собственными

средствами? Потому что в критической

ситуации именно собственные средства

способны стать обеспечением кредита.

При достаточных

собственных средствах увеличение плеча

финансового рычага может не сопровождаться

сильным снижением дифференциала.

Уровень эффекта финансового рычага

и дивидендные возможности предприятия

возрастают. Одновременно увеличивается

курс его акций и потенциал привлечения

новых собственных средств. Это, в свою

очередь, повышает заемные потенции

предприятия и

… все

начинается сначала.

Но не будем принижать

и роль заемных средств в жизни предприятия.

Задолженность смягчает конфликт между

администрацией и акционерами, уменьшая

акционерный риск, но обостряет

167

конфликт между

акционерами и кредиторами. Противостояние

между акционерами и руководством

предприятия порождается неодинаковым

отношением к собственности.

Во-первых,

руководители склонны к наращиванию

своей доли в доходе предприятия

(престижные расходы, суперзарплаты и

т. п.). Вряд ли это соответствует коренным

интересам акционеров.

Во-вторых, связывая

с предприятием судьбу, вкалывая в него

свой человеческий капитал, руководители

становятся более чувствительными к

изменчивости доходов предприятия, чем

акционеры, которым легче диверсифицировать

свои капиталовложения. Поэтому

администрация обычно тяготеет к выбору

менее рискованных, но и менее

рентабельных проектов, не оправдывающих

надежды акционеров на повышенный

дивиденд.

В-третьих, поскольку

горизонт руководителей ограничен

временем их присутствия на фирме,

они часто отдают предпочтение краткосрочным

проектам в ущерб долгосрочной стратегии

предприятия.

В рыночной экономике

существуют, однако, механизмы примирения

этих противоречий, например, система

бухгалтерского учета, отчетности и

аудита, облегчающая акционерам контроль

над управлением предприятием. Есть и

возможности стимулирования

руководителей, основанные на приобщении

их к собственности (право приобретения

акций или опционов и др.). Наконец, обладая

правом голоса, акционеры могут отклонять

нежелательные решения администрации.

Все это внутренние механизмы смягчения

конфликта между акционерами и

администрацией. Но есть и внешние. В

частности, финансовый и товарный рынки

и рынок труда ограничивают отклонения

администрации от разумной линии

управления предприятием. Наличие

задолженности заставляет руководителей

быть гибкими, сведущими, расторопными,

чтобы избежать банкротства и увольнения.

Снижая для себя риск остаться без работы,

руководители должны способствовать

улучшению финансовых результатов

предприятия.

Теперь

— о причинах

конфликтов между акционерами и

кредиторами.

Первая причина

таится в дивидендной политике. Увеличение

дивидендов при уменьшении’ нераспределенной

прибыли ведет к относительному снижению

собственных средств предприятия по

сравнению с заемными. К тому же приводят

и привлечение новых кредитов и выпуск

привилегированных акций. Это увеличивает

168

риск банкира и

влечет за собой своеобразную «девальвацию»

выданных им ссуд.

Вторая причина

связана с тем, что при чрезвычайно

высоком уровне задолженности у предприятия

возникает повышенный риск банкротства.

В такой ситуации акционеры склонны идти

«ва-банк», выбирая самые рискованные

проекты. Кредиторов же это никак не

устраивает. Если ко всему этому добавляется

тяготение администрации к наименее

рискованным проектам, то руководители

предприятия оказываются не на стороне

акционеров, а на стороне кредиторов!

Наконец, третья

причина: если при эмиссии облигаций

новые заемные средства привлекаются

на более выгодных для инвесторов

условиях, чем предшествующие, то ранее

выпущенные облигации могут претерпеть

падение курса.

И вновь: в рыночной

экономике существуют механизмы смягчения

этих противоречий. Широко известный

способ

— выпуск

таких финансовых активов, которые

позволяют держателям облигаций

(облигаций, конвертируемых в акции,

облигаций с подписными купонами и

пр.) стать акционерами, т. е. тоже

владельцами предприятия. В англо-саксонских

странах практикуется четкое очерчивание,

а по существу

— ограничение

прав акционеров в области инвестиций,

финансирования и распределения,

фиксируемое непосредственно в Уставе

и в Учредительном договоре. Наконец,

предприятия могут последовательно

проводить политику постоянного

возобновления заемных средств,

привлекаемых на краткосрочной основе

на цели долгосрочного финансирования.

Тогда при каждом очередном исправном

возмещении кредитов или погашении

облигаций кредиторы убеждаются в

добропорядочности руководства

предприятия и в чистоте целей акционеров.

Если соотношение

между заемными и собственными средствами

для данного юридического лица

ограничивается законодательно

установленными нормативами ликвидности

(такому регулированию подвергаются

в нашей стране в основном банки),

возможности привлечения заемных

средств оказываются суженными. Иногда

эти возможности ограничиваются

положениями, затвержденными учредителями

в уставных документах. Наконец, и это

самое главное, условия денежного и

финансового рынков могут сдерживать

свободу финансового маневра предприятия.

Поэтому предприятие вне экстремальных

условий не должно полностью исчерпывать

свою заемную способность. Всегда должен

оставаться резерв «заемной силы», чтобы

в случае необходимости покрыть не-

169

достаток средств

кредитом без превращения дифференциала

финансового рычага в отрицательную

величину. Опытные финансовые менеджеры

в США считают, что лучше не доводить

удельный вес заемных средств в пассиве

более чем до

40% — этому

положению соответствует плечо финансового

рычага

0,67. При

таком плече рычага фондовый рынок обычно

максимально оценивает курсовую

стоимость акций предприятия*.

* * *

В формировании

рациональной структуры источников

средств исходят обычно из самой общей

целевой установки: найти такое соотношение

между заемными и собственными средствами,

при котором стоимость акции предприятия

будет наивысшей. Это, в свою очередь,

становится возможным при достаточно

высоком, но не чрезмерном эффекте

финансового рычага. Уровень задолженности

служит для инвестора чутким рыночным

индикатором благополучия предприятия.

Чрезвычайно высокий удельный вес заемных

средств в пассивах свидетельствует о

повышенном риске банкротства. Если же

предприятие предпочитает обходиться

собственными средствами, то риск

банкротства ограничивается, но инвесторы,

получая относительно скромные дивиденды,

считают, что предприятие не преследует

цели максимизации прибыли, и начинают

сбрасывать акции, снижая рыночную

стоимость предприятия.

Итак, для зрелых,

давно работающих компаний новая эмиссия

акций расценивается обычно инвесторами

как негативный сигнал, а привлечение

заемных средств

— как

благоприятный или нейтральный. Это,

кстати говоря, еще один аргумент в пользу

того, что предприятию не стоит до конца

использовать свою заемную способность.

Необходимо сохранять резерв финансовой

гибкости, чтобы всегда иметь возможность

привлечь кредиты и займы на нормальных

условиях.

Существует четыре

основных способа внешнего финансирования:

1.

Закрытая подписка на акции (если она

проводится между прежними акционерами,

то, как правило, по заниженной, в сра-

____________________

*

См. Е.

F. Brigham. Fundamentals ofFinancials Management.

—

N.Y.: The Driden Press,

1992,

p.

465.

170

внении с рыночным

курсом, цене; при этом у предприятия

возникает упущенная выгода

— тот же

расход).

2.

Привлечение заемных средств в форме

кредита, займов, эмиссии облигаций.

3.

Открытая подписка на акции.

4.

Комбинация первых трех способов. Если

первый способ оказывается неприемлемым

из-за недостатка средств у сегодняшних

акционеров или их уклонения от дальнейшего

финансирования, то критерием выбора

между вторым и третьим вариантами

является сведение к минимуму риска

утраты контроля над предприятием.

Аргументы за и против различных

способов внешнего финансирования

содержатся в табл.

2.

Таблица

2. Преимущества

и недостатки основных способов внешнего

финансирования

|

Способ |

За |

Против |

|

Закрытая |

Контроль |

Объем |

|

Долговое |

Контроль |

Финансовый |

|

Открытая |

Финансовый |

Может |

|

Комбинированный |

Преобладание |

…

а затем следуют правила, несоблюдение

которых может подвести предприятие

к потере независимости в лучшем случае

(при падении курса акций резко возрастает

риск поглощения сторонним инвестором)

и к полному краху

— в худшем.

171

Эффект финансового рычага: как и зачем считать

Сегодня в бухгалтерском ликбезе Алексей Иванов рассказывает, как рассчитать насколько можно дополнительно обогатиться за счёт чужих денег. На первый взгляд, звучит парадоксально, но заёмные средства для нормально работающего бизнеса обычно дешевле собственных. На этом можно и нужно зарабатывать.

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском и управленческом учётах. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом. Предпринимателям — понять, какую пользу можно извлечь из бухгалтерии.

На прошлой неделе я рассказал о финансовом рычаге. Пришло время объяснить, как им пользоваться. Для этого разберёмся как работает эффект финансового рычага (Degree of Financial Leverage, DFL). Сегодня будут более сложные расчёты, чем обычно, но постоянные читатели ликбеза должны справиться. Чтобы легче было понять материал, вспомните, что такое рентабельность активов (ROA) и рентабельность собственного капитала (ROE).

Как считать эффект финансового рычага

DFL = k * Dif * D/E

Раскрою подробнее смысл каждого из множителей. Начну с последнего. D/E — это уже знакомый вам финансовый рычаг или его плечо. Плечо определяет силу влияния заёмных средств на DFL. Чем больше плечо — тем сильнее привлечение дополнительных обязательств увеличит прибыль. Главное, помнить, что чем больше плечо — тем выше риск.

Dif — это дифференциал финансового рычага. Он характеризует усилие, прикладываемое к рычагу.

Dif = ROA — r,

где ROA — рентабельность активов по операционной прибыли (в числителе вместо чистой прибыли берется EBIT — прибыль до вычета процентов и налогов),

r — ставка по кредиту или займу.

Фактически Dif — это увеличение ROE, которого удастся достичь за счёт привлечения заёмных средств. Но в реальности собственники не смогут заработать столько, потому что часть прибыли заберёт государство в виде налога. Поэтому в формуле есть коэффициент k — налоговый корректор, который доводит DFL до реальной дельты ROE, возможной к получению от увеличения обязательств после расчёта с бюджетом.

k = 1 — T,

где T — ставка налога на прибыль.

Для расчёта D/E и ROA вам потребуются бухгалтерский баланс и отчёт о финансовых результатах. Что именно оттуда брать, я писал в постах, посвященных этим коэффициентам. T берется из декларации по налогу на прибыль, r — из предложений потенциальных кредиторов.

Зачем считать эффект финансового рычага

DFL показывает увеличение отдачи на вложенный капитал при привлечении дополнительных заёмных средств. Он основан на том, что для нормально работающего бизнеса ROA выше ставки по кредиту. Это позволяет привлекать заёмное финансирование, платить банковский процент и всё равно зарабатывать. DFL особенно интересен владельцам бизнеса, потому что он позволяет рассчитать насколько можно дополнительно обогатиться за счёт чужих денег.

Финансовый рычаг стоит использовать, только если Dif положителен! При отрицательном значении дополнительные заимствования будут убыточны из-за того, что компания зарабатывает меньше, чем стоит обслуживание привлечённых средств.

Пример.

Пассивы ООО «Рога и копыта» составляют 100 млн руб.: 40 млн руб. собственного капитала и 60 млн руб. обязательств. EBIT за прошлый год — 20 млн руб. Среднегодовая стоимость активов 100 млн руб. Ставка налога на прибыль — 20%. Ставка по кредиту — 12%.

k = 1 — 0,2 = 0,8.

Dif = 20 млн руб. / 100 млн руб. — 0,12 = 0,08.

D/E = 60 млн руб. / 40 млн руб. = 1,5.

DFL = 0,8 * 0,08 * 1,5 = 0,096.

То есть привлечение заёмных средств позволило увеличить ROE на 9,6%: если бы вся деятельность финансировалась из собственных источников, ROE составил бы 16%, а с плечом удалось достигнуть 25,6%.

В нашем случае DFL неплохо работает из-за длинного плеча и высокого значения дифференциала. Если бы компания имела больше обязательств или работала менее эффективно, DFL был бы меньше — как если поднимать груз коротким рычагом или слабым нажатием на него.

С ростом плеча DFL не растет линейно. Это связано с тем, что чем более закредитована компания, тем дороже ей обходятся новые кредиты. Оптимальным считается отношение DFL/ROA в диапазоне 30-50%, при рекомендованной величине плеча 1-2.

Если вам понравился этот пост, подписывайтесь на меня в Telegram, Дзене и YouTube – там ещё много интересного!

Подарок нашим читателям: онлайн-курс Алексея Иванова «Бухгалтерия для бизнеса» из 26 видео. В нем простым языком с примерами рассказывается о том, как понимать бухгалтерские отчёты и использовать их для управления бизнесом.