Преобразование экономических ресурсов

в действующие факторы производства

обладает определенной продолжительностью

во времени, т.е. между вовлечением

ресурсов в производство и их непосредственным

участием в качестве фактора производственного

процесса проходит определенное время,

необходимое для преобразования исходного

ресурса в фактор.

Промежуток времени между вложением

средств, вовлечением ресурсов и их

превращением в действующие факторы

производства может существенно

различаться для разных факторов

производства и стадий воспроизводства.

Одна из базовых концепций экономики

предприятия состоит в том, что стоимость

определенной суммы денег — это функция

от времени возникновения денежных

доходов или расходов. Рубль, полученный

сегодня, стоит больше рубля, который

будет получен в будущем. То есть финансовые

ресурсы, материальную основу которых

составляют деньги, имеют временную

ценность, которая может рассматриваться

в нескольких аспектах.

Аспекты учета фактора времени:

— разновременность затрат и

результатов;

— динамика цен (инфляция);

— задержка платежей (промежуток

времени между поставкой продукции и ее

оплатой);

— конъюнктура рынка;

— износ оборудования, технологий,

продукции;

— условия формирования и использования

производственных запасов;

— сроки строительства (строительный

лаг).

-

Учет инфляции и

амортизации при оценке эффективности

инвестиций.

Амортизационные отчисления при расчетах

не включаются в денежные потоки, поскольку

не увеличивают потребность в финансировании.

Инфляция: (1) расчет в постоянных ценах

без ее учета; (2) в текущих ценах с ее

учетом.

(1)Плюсы:

-быстрота и легкость подготовки данных

-позволяет выявлять внутренние тенденции

развития проекта без учета внешних

обстоятельств;

-расчет проводится в сопоставимых ценах

на момент начала реализации проекта;

Минусы:

-отсутствует возможность контроля за

ходом реализации проекта с точки зрения

поступающих денежных потоков;

-расчет в постоянных ценах используется

наиболее часто

(2)Плюсы: — возможность контроля

будущих денежных потоков

Минусы: — низкая точность прогноза

инфляционного ожидания

22. Дисконтированные методы оценки инвестиционных проектов

Наращение— определение денежной суммы в будущем,

исходя из заданной суммы сейчас.

Экономический смысл операции наращения

состоит в определении величины той

суммы, которой будет или желает располагать

инвестор по окончании этой операции.

Здесь идет движение денежного потока

от настоящего к будущему.

Дисконтирование— это приведение

будущих денег к текущему моменту времени

Именно дисконтирование позволяет

учитывать в стоимостных расчетах фактор

времени, поскольку дает сегодняшнюю

оценку суммы, которая будет получена в

будущем.

23.Выбор и обоснование ставки дисконтирования.

Ставка дисконтирования – это стоимость

привлекаемого капитала, т.е ставка

ожидаемого дохода, при котором владелец

капитала согласен его инвестировать.

Для банка или другого кредитного

учреждения ставка дисконтирования –

это ставка процента по кредиту.

Для собственника ставка дисконтирования

– это ставка ожидаемого дохода, на

которую

оказывают влияние доходность альтернативных

вложений, среднерыночная доходность

для аналогичных проектов, доходность

финансовых вложений.

Менеджмент предприятия определяет

ставку дисконтирования исходя из

средневзвешенной стоимости ресурсов,

привлекаемых для инвестирования проекта.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Данная статья посвящена расчетам основных показателей эффективности инвестиционных проектов, рассчитываемых с учетом фактора времени, а также вопросам, возникающим при расчете показателей. Статья ориентирована на специалистов финансово-экономических служб, перед которыми, может быть впервые, стоит задача оценки инвестиционного проекта, с целью предоставления результатов владельцу компании, привлечения сторонних инвесторов, либо кредиторов.

Для оценки инвестиционных проектов используется две группы показателей: показатели, рассчитываемые без учета фактора времени и показатели, рассчитываемые с учетом фактора времени.

Первая группа показателей более проста в расчете, но она не учитывает того, что сегодняшние и завтрашние деньги для инвестора стоят по-разному, то есть расчеты этих показателей осуществляются без приведения денежных потоков к единому моменту времени.

Вторая группа показателей, о которых и пойдет речь в статье, в отличие от показателей первой группы учитывают разную стоимость денег в разные моменты времени (теория временной стоимости денег). Эти показатели являются более интересными для владельцев, инвесторов и банков, так как более корректно отражают эффективность проекта (не завышают ее, как показатели первой группы), то есть являются более надежным (лучшим) гарантом успешности проекта. Суть их расчета заключается в приведении будущих денежных потоков (стоимости денег) к «сегодняшнему» дню, вернее, к моменту начала инвестиций в проект (предполагается, что инвестиции будут осуществлены в этом году). Приведение денежных потоков называется дисконтированием, суть которого состоит в том, что нам «сегодня» нужно принять решение о том, следует ли инвестировать средства в проект, либо стоит проблема выбора более эффективного проекта из нескольких, для этого необходимо знать: насколько выгоден, либо не выгоден проект; либо какой проект более эффективен (выгоден)? Для этого мы составляем бизнес-план – моделируем деятельность на несколько лет вперед, чтобы рассчитать эффективность, а моделируем, исходя из «сегодняшних» цен, расходов, предполагаемых доходов (а соответственно, исходя из «сегодняшних» платежей и поступлений). Следовало бы еще учесть альтернативные безрисковые вложения, которые могли бы принести нам определенный доход наверняка, риски неблагополучного исхода проекта, требуемую норму доходности от вложенного капитала. Предполагается, что как раз дисконтирование планируемых денежных потоков и приводит их к текущему моменту с учетом инфляции, безрисковых вложений, рисков конкретного проекта, либо требуемой нормы доходности от вложенного капитала в зависимости от выбранного подхода к определению ставки дисконтирования, используемой при дисконтировании денежных потоков. Результаты дисконтирования и оценки эффективности проекта во многом зависят от ставки дисконтирования, которая в свою очередь зависит от метода ее определения (расчета).

Выбор варианта определения (расчета) ставки дисконтирования — это отдельная большая тема, не раз описанная в различных источниках – Интернет, учебниках, книгах, в профильных журналах. Поэтому не будем останавливаться на ней подробно, отмечу только, что существует несколько подходов к определению ставки дисконтирования, такие как:

- Определение стоимости собственного капитала (модель оценки долгосрочных активов CAMP);

- Средневзвешенной стоимости капитала (WACC);

- Кумулятивного построения – наиболее часто используемый подход, основанный на экспертной оценке рисков.

Более подробно остановимся на расчете самих показателей эффективности проекта, рассчитываемых с учетом фактора времени:

- NPV – чистый дисконтированный доход (чистая приведенная стоимость проекта);

- IRR – внутренняя норма доходности (прибыли/ рентабельности) инвестиций;

- DPBP — дисконтированный срок окупаемости инвестиций

Расчет каждого показателя и подготовка денежных потоков к расчету имеет нюансы, которые неизбежно вызывают вопросы при расчете их впервые, которые мы и постараемся разобрать.

Расчет показателей осуществляется на основе данных из плана движения денежных средств инвестиционного проекта, который в свою очередь строится на основе плана доходов и расходов проекта и графика поступлений и платежей. Таким образом, важно, чтобы первоначальная информация для моделирования деятельности в пределах горизонта планирования (рассматриваемого срока проекта), а также сами планы движения денежных средств, доходов и расходов были как можно более проработанными, точными и корректными, в целях минимизации погрешности результатов расчетов и рисков проекта. Здесь возникает вопрос: а учитывать ли инфляцию при моделировании деятельности и как это сделать? Существует два способа учета инфляции в расчетах:

- Дефлирование денежных потоков до осуществления дисконтирования, то есть путем моделирования денежных потоков с учетом инфляции по периодам проекта, например, с поправкой сумм на инфляционный коэффициент;

- Учет инфляционной составляющей при расчете ставки дисконтирования

В первом случае не нужно учитывать инфляционную составляющую в ставке дисконтирования, а во втором соответственно – не учитывать инфляцию при моделировании денежных потоков (то есть следует формировать план движения денежных средств в текущих ценах). Отмечу, что в случае, когда инфляция по разным составляющим плана существенно различается, следует ее учитывать способом дефлирования денежных потоков.

Часто возникает вопрос: а что же такое срок проекта (горизонт планирования/ исследования проекта) и как его определить, ведь чем больший срок мы рассматриваем, тем больше значение основного показателя эффективности проекта (NPV)? Теоретически, период планирования проекта должен быть равен жизненному циклу проекта, то есть интервалу времени от момента его появления (начала инвестиций) до его ликвидации/ полного износа. Но представьте, если рассматривается проект, жизненный цикл которого более 10 лет. Это значит, что мы должны моделировать деятельность на более 10 лет вперед? Это довольно сложно в сегодняшних условиях экономики. Поэтому следует моделировать деятельность на срок, позволяющий более точно и уверенно спланировать потоки денежных средств, доходы и расходы проекта (несколько лет), но срок должен быть не менее простого срока окупаемости проекта, чтоб была возможность просчитать дисконтированный срок окупаемости проекта. Если рассматривается проект со 100% кредитным финансированием, рекомендуется рассматривать срок проекта равный сроку погашения кредита (количество лет). Срок планирования можно понять непосредственно в процессе моделирования – формирования плана движения денежных средств. Однако, распространенная ошибка при оценке инвестиционных проектов, когда планируемый срок меньше жизненного цикла проекта и в расчетах показателей не учитывается остаточная/ ликвидационная стоимость проекта, что значительно может уменьшить значение показателей эффективности. Остаточную/ ликвидационную стоимость проекта необходимо учитывать при расчетах с целью их корректности.

Период проекта – обычно, это год, так как традиционная формула дисконтирования подразумевает дисконтирование денежных потоков по годам, таким образом, в случае, когда период проекта не год, потребуется корректировка формулы дисконтирования, либо сама ставка дисконтирования должна отражать не годовую, а месячную разницу стоимости денег.

Теперь перейдем непосредственно к показателям эффективности инвестиционного проекта, рассчитываемым с учетом фактора времени. Для наглядности, методику расчетов рассмотрим на примере. В качестве примера возьмем проект строительства нежилого объекта недвижимости под 100% привлеченных средств (кредитная линия). Планируется получение дохода от продажи и сдачи в аренду площадей данного объекта недвижимости.

В таблице 1 представлен смоделированный план движения денежных средств по данному проекту. Рассматриваемый срок проекта – 7 лет, в который более точно можно спланировать доходы и расходы и, который больше простого срока окупаемости проекта. В 7-ом году проекта отражен предполагаемый ликвидационный денежный поток (остаточная стоимость объекта за вычетом налога на прибыль) со знаком «+» от моделируемой продажи объекта недвижимости в конце рассматриваемого срока проекта.

Таблица 1

| 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год | |

| Остаток на начало периода | 0 | 3 784 778 | 29 157 938 | 70 496 191 | 106 072 147 | 141 618 389 | 257 390 934 |

| Поступления | 590 833 375 | 479 124 033 | 434 469 792 | 392 763 800 | 470 343 200 | 476 512 400 | 476 434 800 |

| Кредитные средства | 566 800 000 | 177 700 000 | 0 | 0 | 0 | 0 | 0 |

| Доходы от продажи, аренды | 24 033 375 | 301 424 033 | 434 469 792 | 392 763 800 | 470 343 200 | 476 512 400 | 476 434 800 |

| Доход от продажи объекта недвижимости (ликвидационный CF) | 0 | 0 | 0 | 0 | 0 | 0 | 485 346 090 |

| Платежи | 587 048 597 | 453 750 873 | 393 131 538 | 357 187 844 | 434 796 958 | 360 739 855 | 209 351 247 |

| Платежи за проектные, СМР, покупка ОС (инвестиции, без учета оборотных средств) | 516 923 255 | 224 997 745 | 0 | 0 | 0 | 0 | 0 |

| Платежи по текущей деятельности | 13 354 092 | 84 974 378 | 109 391 538 | 125 960 344 | 187 744 458 | 206 367 355 | 209 351 247 |

| % по кредиту (15% год) | 56 771 250 | 105 278 750 | 95 240 000 | 65 227 500 | 40 652 500 | 9 272 500 | 0 |

| Погашение «тела кредита» | 0 | 38 500 000 | 188 500 000 | 166 000 000 | 206 400 000 | 145 100 000 | 0 |

| Остаток на конец периода | 3 784 778 | 29 157 938 | 70 496 191 | 106 072 147 | 141 618 389 | 257 390 934 | 524 474 487 |

Традиционно приводятся примеры, где в период инвестиций отсутствуют платежи по текущим расходам и поступление дохода. В нашем примере в период инвестиций появляются и доходы, и текущие расходы, причем, инвестиции осуществляются в течение первых двух периодов проекта.

Итак, показатели, рассчитываемые с учетом фактора времени, подразумевают предварительное дисконтирование (приведение) чистого денежного потока. Чистый денежный поток NCF (Net cash flow) — разность между суммами поступлений и выплат денежных средств компании за определенный период времени; рассчитывается с учетом выплат, дивидендов и налогов. Из определения следует, что мы должны из поступлений вычесть платежи по годам проекта и дисконтировать этот поток, но существует много разных мнений о том, что же включать или не включать в состав дисконтируемого чистого денежного потока. Дискуссии в основном касаются движения денежных средств по кредитам, то есть поступлений денежных средств по кредиту, возврата «тела кредита» (основной суммы кредита) и процентов по нему. Дело в том, что получение и возврат кредита, в том числе процентов по кредиту относятся к финансовой деятельности, а для оценки эффективности инвестиционного проекта используются только сумма инвестиций в проект и данные текущей деятельности. Поэтому мы не включаем в дисконтируемые денежные потоки поступления и выплаты по кредитам (в том числе проценты), относящиеся к финансовой деятельности.

Под инвестициями в данном случае подразумеваем сумму денежных средств, необходимую на проектные работы и строительство объекта недвижимости, покупку основных средств для его дальнейшей эксплуатации, а также начальный оборотный капитал, необходимый для покрытия текущих затрат при начальной эксплуатации объекта до тех пор, пока выручка не будет покрывать текущие расходы.

Нулевым периодом проекта будет первый год проекта, далее – по порядку (1-6 период). В таблице 2 приведен расчет чистого денежного потока (NCF) нашего проекта, где NCF разность поступлений и платежей, в том числе инвестиций.

Справочно: Вопрос о включении в расчет потоков денежных средств амортизации возникает при косвенном определении величины денежного потока, то есть через план доходов и расходов.

Таблица 2

| Период проекта | 0 | 1 | 2 | 3 | 4 | 5 | 6 |

| Поступления | 24 033 375 | 301 424 033 | 434 469 792 | 392 763 800 | 470 343 200 | 476 512 400 | 961 780 890 |

| Доходы от продажи, аренды | 24 033 375 | 301 424 033 | 434 469 792 | 392 763 800 | 470 343 200 | 476 512 400 | 476 434 800 |

| Доход от продажи объекта недвижимости (ликвидационный CF) | 0 | 0 | 0 | 0 | 0 | 0 | 485 346 090 |

| Платежи | 530 277 347 | 309 972 123 | 109 391 538 | 125 960 344 | 187 744 458 | 206 367 355 | 209 351 247 |

| Платежи за проектные, СМР, покупка ОС (инвестиции, без учета оборотных средств) | 516 923 255 | 224 997 745 | 0 | 0 | 0 | 0 | 0 |

| Платежи по текущей деятельности | 13 354 092 | 84 974 378 | 109 391 538 | 125 960 344 | 187 744 458 | 206 367 355 | 209 351 247 |

| Чистый денежный поток (NCF) | -506 243 972 | -8 548 090 | 325 078 254 | 266 803 456 | 282 598 742 | 270 145 045 | 752 429 643 |

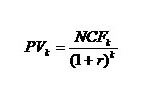

Теперь можно дисконтировать чистый денежный поток (NCF). Формула дисконтирования выглядит следующим образом:

где

PVk — приведенная (текущая) стоимость денежного потока k-го периода проекта

NCFk – чистый денежный поток k-го периода проекта

k – период проекта

r – ставка дисконтирования (в десятичном выражении)

По правилу дисконтирования нулевой период проекта (первый год) является периодом инвестиций, перед нами стоит задача привести чистые денежные потоки проекта к периоду первых инвестиций в проект, то есть к нулевому периоду, поэтому чистый денежный поток нулевого периода не дисконтируется. Следует обратить внимание, что помимо инвестиций, как уже говорилось выше, в нулевом периоде проекта мы имеем текущие расходы и доходы, которые также не дисконтируем. Ликвидационный денежный поток от продажи объекта недвижимости в конце рассматриваемого срока проекта дисконтируется в составе NCF 6-го периода, моделируя тем самым продажу объекта недвижимости в шестом периоде проекта.

Справочно: нет разницы — дисконтировать сначала по отдельности поступления и платежи, а затем высчитать дисконтированный чистый денежный поток (NPV) путем вычитания дисконтированных платежей из дисконтированных поступлений по годам, либо сначала высчитать чистый денежный поток (NCF = поступления – платежи по годам), а затем осуществить дисконтирование чистого денежного потока по годам, результат будет одинаковым.

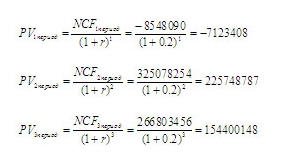

Предположим, что определенная кумулятивным методом ставка дисконтирования нашего проекта составляет 20%, то есть r = 0.2. Дисконтируем чистый денежный поток (NCF) 1-6 периодов из таблицы 2. Подставляя в формулу дисконтирования соответствующие значения, получаем:

И так далее (аналогично за 4-6 периоды). Значения дисконтированных чистых денежных потоков по годам представлены в таблице 3.

Таблица 3

| Период проекта | 0 | 1 | 2 | 3 | 4 | 5 | 6 |

| Чистый денежный поток нулевого периода (NCF0) | -506 243 972 | ||||||

| Дисконтированный чистый денежный поток (PV) | -7 123 408 | 225 748 787 | 154 400 148 | 136 284 115 | 108 565 235 | 251 987 165 | |

| Накопленный дисконтированный чистый денежный поток | -506 243 972 | -513 367 380 | -287 618 593 | -133 218 445 | 3 065 670 | 111 630 905 | 363 618 070 |

В случае дисконтирования денежных потоков «вручную» с помощью Excel, можно использовать формулу, созданную «вручную»:

=ссылка на ячейку NCF/СТЕПЕНЬ(1+r в десятичном выражении;k)*

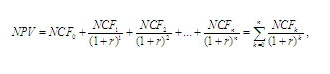

Теперь рассчитаем первый показатель эффективности инвестиционного проекта — NPV (Net Present Value) – чистая приведенная стоимость проекта. Классическая формула для расчета NPV выглядит следующим образом:

где

NPV — чистый приведенный денежный поток

NCF – чистый денежный поток соответствующего периода проекта

n – горизонт исследования, выраженный в интервалах планирования (срок проекта)

k – период проекта

r – ставка дисконтирования (в десятичном выражении)

В случае осуществления расчета NPV с помощью Excel можно использовать специально предназначенную для этого формулу:

=ЧПС(r в %; ссылка на ячейку NCF1период;NCF2период;NCF3период; …; NCFn период) + NCF0 период*

Показатель NPV заключается в суммировании дисконтированных чистых денежных потоков (PV) c 1 по n-ый период проекта и прибавлении к нему отрицательного денежного потока 0-го периода (инвестиций). То есть за счет положительного, либо отрицательного знака чистого денежного потока каждого периода при расчете NPV у нас осуществляется сложение, либо вычитание соответственно дисконтированного денежного потока каждого следующего периода.

По данным из таблицы 3 рассматриваемого примера получаем:

NPV = PV1период+ PV2период+…+ PV6период + NCF0 = — 7 123 408 + 225 748 787 + 154 400 148 +

+ 136 284 115 + 108 565 235 + 251 987 165 – 506 243 972 = 363 618 070 (см. сумму накопленного чистого денежного потока в 6-м периоде таблицы 3)

По общему правилу, если NPV > 0, то проект принимается. Положительное значение NPV значит, что денежный поток проекта за рассматриваемый срок при установленной ставке дисконтирования покрыл своими поступлениями инвестиции и текущие затраты, то есть обеспечил min доход заданный ставкой дисконтирования (r), равный доходу от альтернативных безрисковых вложений и доход равный значению NPV.

Когда NPV = 0 – проект не является ни прибыльным, ни убыточным, он только покрыл свои инвестиции и текущие затраты, обеспечил min доход заданный ставкой дисконтирования (r) при указанных рисках. В данном случае при реализации проекта доход собственников не изменится, но стоимость компании увеличится на сумму инвестиций.

Если NPV

При рассмотрении нескольких проектов выбирают тот, у которого NPV больше.

В нашем случае показатель NPV>0, то есть проект должен быть принят, но прежде чем делать выводы об эффективности рассматриваемого проекта следует рассчитать остальные показатели и рассматривать их в совокупности.

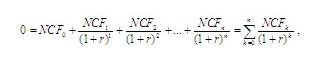

Рассмотрим следующий показатель эффективности инвестиционного проекта, рассчитываемого с учетом фактора времени – IRR (Internal Rate of Return) — внутренняя норма доходности. Данный показатель отражает в отличие от NPV доходность проекта в относительном выражении (в процентах), поэтому является более понятным. IRR – это такое значение ставки дисконтирования (r), при котором NPV = 0, то есть при котором текущая стоимость поступлений равна текущей стоимости инвестиций и текущих затрат. IRR отражает безубыточную норму доходности проекта, то есть когда проект становится ни прибыльным, ни убыточным.

Для расчета данного показателя можно применить технически сложные математические расчеты, используя формулу NPV:

где

NCF– чистый денежный поток соответствующего периода

r – ставка дисконтирования (в десятичном выражении)

n – горизонт исследования, выраженный в интервалах планирования (срок проекта)

k – период проекта

В данном случае ставка дисконтирования (r) отражает внутреннюю норму доходности (IRR).

Можно вычислить значение IRR «вручную» методом подбора (подстановки) ставки дисконтирования (r) в формуле NPV, пока не будет достигнуто значение NPV=0,

Рассматривая наш пример, при ставке дисконтирования (r) равной 20% значение NPV имеет довольно неплохое значение (363 618 070), поэтому, чтобы найти значение IRR, попробуем увеличить ставку дисконтирования до 30%. Соответственно, при (r) равной 0,3, используя те же формулы, что при расчете NPV со ставкой дисконтирования 20%, получаем значение NPV =128 563 580. Значение NPV получилось больше нуля, но уже гораздо меньше, соответственно попробуем еще увеличить ставку дисконтирования до 40%, получаем NPV = -25 539 469. Значение NPV получилось отрицательным, соответственно значение IRR данного проекта находится между 30% и 40%, ближе к 40%. Таким образом, продолжая подбор ставки дисконтирования (r), мы нашли значение (r), при котором NPV равно нулю — значение IRR рассматриваемого проекта = 38%.

При расчете показателей с помощью Excel, можно воспользоваться специально предназначенной формулой для расчета IRR:

=ВСД(ссылка на массив NCF0:NCFn; предполагаемое значение IRR в %, либо любое значение в %>r)*

Проект принимается, когда значение показателя IRR>ставки дисконтирования (r). В данном случае проект окупает затраты, обеспечивает прибыль, заданную ставкой дисконтирования и обеспечивает запас прибыли в абсолютной величине, равной NPV, а в относительной – равной (IRR-r). Когда IRR

Уже второй показатель удовлетворяет установленным требованиям, но не стоит торопиться с выводами, рассчитаем следующий показатель.

Рассчитаем дисконтированный срок окупаемости инвестиций нашего проекта — DPBP (Discount Payback Period), который учитывает различную стоимость денег во времени. Дисконтированный срок окупаемости проекта рассчитывается аналогично обычному сроку окупаемости, разница лишь в том, что для расчета дисконтированного срока окупаемости используется не простой, а дисконтированный чистый денежный поток. Показатель DPBP отражает, за какой период времени доходы проекта окупят инвестиции и будут покрывать текущие затраты, то есть когда накопленный по периодам (годам) проекта дисконтированный чистый денежный поток сменит знак с минуса на плюс и больше не будет изменяться. Соответственно, дисконтированный срок окупаемости проекта будет всегда больше обычного срока окупаемости. В нашем примере, накопленный дисконтированный денежный поток (см.таблицу 3) имеет последнее отрицательное значение в третьем периоде проекта. Обычно в рассматриваемых инвестиционных проектах получение доходов начинается после нулевого периода проекта – в первом, поэтому отсчет срока окупаемости начинается с первого периода проекта. В нашем случае получение дохода и текущие расходы присутствуют уже в нулевом периоде проекта, поэтому отсчет срока окупаемости мы начнем с нулевого периода проекта, то есть период проекта+1 год. Таким образом, дисконтированный срок окупаемости нашего проекта равен (3период+1) четырем полным годам. Чтобы более точно просчитать дисконтированный срок окупаемости нам необходимо понять: за какую часть следующего (за 4-м годом проекта, то есть за 3-м периодом) года проект выйдет на ноль, то есть инвестиции полностью окупятся. Для этого мы делим отрицательный остаток третьего периода (133 218 445) на значение дисконтированного чистого денежного потока следующего периода (PV4 = 136 284 115), получаем значение равное 0,98 – это соответствует 11,7 месяцам. Соответственно, дисконтированный срок окупаемости нашего проекта равен почти пяти годам, точнее – 4 годам 11,7 месяцам.

Обязательным в оценке инвестиционного проекта является анализ его чувствительности. Понятие чувствительности говорит само за себя, суть его в том, что необходимо понять: как проект реагирует на изменения тех или иных первоначальных данных, то есть, насколько изменятся наши показатели эффективности, при изменении условий проекта. Чувствительность показывает прочность проекта. Для этого необходимо выбрать несколько основополагающих факторов, обеспечивающих успех проекта, например:

- Спрос (план продаж);

- Сроки строительства и сдачи объекта в эксплуатацию;

- Стоимость проектных и строительно-монтажных работ (СМР) и т.д.

По сути, это факторы, влияющие на риски проекта, которые выражены при расчете в ставке дисконтирования (r). Таким образом, чувствительность проекта можно оценить, изменяя ставку дисконтирования. Но, если необходимо знать, какой именно фактор (параметр) и насколько влияет на успешность проекта, следует изменять поочередно сами первоначальные данные для расчетов, осуществлять пересчет показателей, наблюдая за тем, как они изменяются при этом. Изменяем поочередно:

- спрос в плане продаж, соответственно изменятся доходы, суммы поступлений денежных средств и сумма требующихся инвестиций;

- сроки строительства и сдачи объекта в эксплуатацию, соответственно изменится график реализации проекта – сдвинутся во времени расходы, доходы, платежи и поступления, а также потребность в инвестиционных средствах;

- стоимость проектных и СМР, соответственно изменятся расходы, суммы платежей и сумма необходимых инвестиционных средств и т.д.

Изменение данных следует осуществлять в процентах к первоначальным. В таком случае анализ чувствительности будет описывать: как изменились значения показателей проекта при изменении, например, спроса (плана продаж) на 10% от первоначального плана.

В нашем примере мы будем изменять ставку дисконтирования (r). Имеет смысл изменять ставку дисконтирования в пределах значения IRR. Таким образом, анализ чувствительности проекта выглядит следующим образом:

| r | NPV | IRR | DPBP |

| 20% | 363 618 070 | 38% | 5 лет |

| 25% | 233 089 497 | 38% | 5 лет 6 мес |

| 30% | 128 563 580 | 38% | 6 лет |

| 35% | 43 858 930 | 38% | 6 лет 8 мес |

Рассматриваемые показатели близки по своей сути, поэтому для одного проекта выполняются их соотношения:

когда NPV>0, то IRR>r;

когда NPV

когда NPV=0, то IRR=r;

Теперь можно сравнить все рассчитанные показатели и, используя анализ чувствительности проекта, сделать выводы об его эффективности.

Проект имеет очень хорошие показатели NPV и IRR. Проект достаточно рискован, на это указывает высокая ставка дисконтирования (r), но не смотря на это имеет хороший запас прочности, то есть даже при увеличении ставки дисконтирования до 38% мы имеем положительный NPV. Срок окупаемости проекта равен пяти годам, то есть это долгосрочные вложения. В случае, если данный проект рассматривается в качестве долгосрочного вложения, то данный проект следует принять. Если же проект рассматривается с целью быстрого получения прибыли с последующим ее вложением в другой проект, то есть в качестве «толчкового» проекта, то срок окупаемости довольно большой, то есть проект не достигает своих целей. В таком случае предлагается попробовать уменьшить масштаб проекта, то есть уменьшить первоначальные площади строительства, соответственно изменятся потребность в инвестициях и текущие расходы, но и доходы также уменьшатся. Не смотря на это, возможно, уменьшение масштаба проекта удовлетворит его целям.

Если рассматривается несколько альтернативных проектов, следует сравнить показатели проектов для выбора лучшего. В любом случае необходимо их соотнести с условиями проекта – условиями финансирования, рисками, отраслью, целями и задачами проекта.

* Серые поля в формуле следует заменить на соответствующие значения, либо на ссылки на ячейки с соответствующими значениями

Ратушинская Анастасия Александровна

Кубанский государственный аграрный университет

магистрант кафедры бухгалтерского учета

Аннотация

В статье рассмотрена проблема учета фактора времени в инвестиционном проектировании. Выбор направлений инвестирования является одной из самых трудных задач управления финансами и требует тщательного анализа и обстоятельной оценки будущих вероятных условий реализации инвестиционных проектов. Данная статья указывает на то, что важным условием принятия инвестиционных решений является правильная оценка денег во времени.

Ratushinskaya Anastasiya Aleksandrovna

Kuban State Agrarian University

graduate student, Department of accounting

Abstract

The article considers the problem of accounting for the time factor in investment planning. Selection of areas of investment is one of the most difficult tasks of financial management and requires a thorough analysis and comprehensive assessment of likely future conditions the implementation of investment projects. This article indicates that an important condition for the investment decision is the correct assessment of money in time.

Библиографическая ссылка на статью:

Ратушинская А.А. Учет фактора времени в инвестиционном проектировании // Гуманитарные научные исследования. 2016. № 2 [Электронный ресурс]. URL: https://human.snauka.ru/2016/02/14132 (дата обращения: 24.02.2023).

Учет факторов времени инвестирования проектов считается одной из самых основных задач управления денежными средствами и кропотливой оценки потенциальных критерий. При разработке инвестиционных проектов незаменимым условием считается исследование разновидностей планирования и их сопоставление на базе подобранных критериев.

Расчеты учета факторов времени по вариантам основаны на прогнозах доходов и затрат, прибыли и денежных потоков.

Вариантность инновационных расчетов предполагает выбор. Эффективность инвестиционного проекта оценивается в пределах интервала от начала проекта до его завершения, называемого расчетным периодом.

В свою очередность, вычисленный период распределяется на шаги – отрезки, в их пределах делается агрегирование инновационных проектов и применяется для оценки денежных характеристик.

Проект, как и любая финансовая операция, порождает денежные потоки.

Конструирование и воплощение проектов будет сопровождаемым обилием выплат и поступлений валютных средств, образуя валютный поток.

Размер валютных потоков ориентируется расценочный политикой. Расценки проектов имеют все шансы существовать текущими и прогнозными.

Текущие факторы закладываются с учетом стагнации экономики, прогнозные – с учетом стагнации экономики на грядущих шагах расчета, а дефлированные – приведены к уровню расценок на конкретную расчетную дату маршрутом дробления на совместный базовый индекс стагнации экономики.

Принципиальным условием принятия учета факторов времени инновационных решений является:

- при одинаковой номинальной величине, имеют различную покупательную дееспособность в текущем и многообещающем периодах, перед действием стагнации экономики и факторавремени;

- средства в процессе воспроизводства непрерывно пребывают в обращении, исполняя функцию денежных средств.

В управлении денежными потоками существует их беспристрастная критика, следует учесть действие последующих причин:

- факторы времени, т. е. различные денежные потоки компании и движение инновационного периода;

- стагнации экономики – утраты покупательной возможности средств;

- неопределенности периода и величины денежных притоков.

Процесс учета факторов времени считается главным фактором проведения инновационных проектов. Объектом учета фактора времени являются денежные поступления.

Исследованием учета факторов времени инновационных проектов являются основные принципы ратифицирования, подобно как принятой концепции и методике учета фактора времени имеется возможность сравнить обратный подступ основанный никак не в системном измельчении номинальных доходов будущего периода инвестиционного проекта, но есть сохранение их реальной величины вместе с прибавкой для нее вторичных (непрофильных) доходов через использования свободных средств в финансовом рынке. Оценке в данном случае подлежат никак не убыток – напротив выгоды, связанные с инвестиционным проектом и рациональным использованием его свободных средств.

Предлагаемое нами положение учета фактора времени на процессе установления эффективности инвестиционных проектов базируется в теоретической посылке,противоположной действующей. Сегодняшний доход, безоговорочно ценнее будущих рублей, потому что рядом в рациональном использовании осуществляется компилятивный оборот в финансовом рынке.

Чем ближе данный рубль для начала эксплуатации объекта (и далее через момент исчерпания срока полезного использования), тем максимальнее приход, он может представить инновационный проект.

Однако исследовать неравноценность денег подобает никак не искусственным снижением совершенства будущего периода, сравнения вместе с их величиной в базовом периоде, напротив установлением в количестве реальных доходов через использование средств предшествовавшего периода посредством вложения покупки облигаций и т. д.

Необходимо удерживать номинальную величину экономических показателей в расчетном периоде, различая их лишь только в соответствии с вторичным доходом (убытком) на отрезок времени оценки.

Наше теоретическое основание концентрированной формы выражается утверждением: средство обращения – основной капитал, текущего момента будущего периода никак не обесценивается, близ разумного использования — увеличиваются; промежуток времени отнюдь не измельчает прирост инвестиционного проекта, напротив множит.

Необходимо удерживать номинальную величину экономических показателей в расчетном периоде, различая их лишь только в соответствии с вторичным доходом (убытком) на отрезок времени оценки.

В основе учета фактора времени при оценке эффективности проекта, базирующегося для этой теоретической посылке, лежат следующие принципиальные положения.

Хозяйствующие субъекты должны в итоге обоснований эффективности инвестиций познавать не более чем какой-либо план предпочтительно может быть неприемлем в основномесли доход чистой прибыли в реальных деньгах осуществляет разумные действия.

Показатели проекта – доходность, прибыльность должны согласовываться с реальными показателями хозяйственной деятельности.

На результаты учета факторов времени инвестиционного проекта оказывают большое побуждение темпы инфляции, риски. Методические приемы учета факторов времени разработаны для упрощения понимания сути нового метода – отсутствия инфляции и рисков.

Инвестиционный расчет рассматривается на правах самостоятельного и самодостаточного функционирующего метода в реальной экономической среде. Учитываемое присутствие в оценках выгоды и убыток в этой системе должны состоять и максимально приближены к будущим фактическим и подтверждаемым данным, спустя некоторое время принятыми методами учета и формами отчетности,рассматривается нами никак не на правах насильно учрежденной задачи и с вычитанием из доходов проекта в ее пользу дисконтных вычетов, напротив равно как популярный механизм приумножения накоплений. Свободные денежные финансы инвестиционного проекта будут употребляться на финансовом рынке с целью получения дополнительного дохода.

Очевидно, что потенциальное умение ежегодных денежных поступлений активизировало повторный (непрофильный) прирост к моменту завершения срока службы объекта.

Если основываться на целевой установки, которая дает план, а никак не интегральный денежный заработок, положительный момент второстепенных дивидендов основательно превышает изначальные капиталовложения, в ряде случаев меняются приоритеты эффективности проектов, облегчается мотивировкакапиталоемких инновационных проектов.

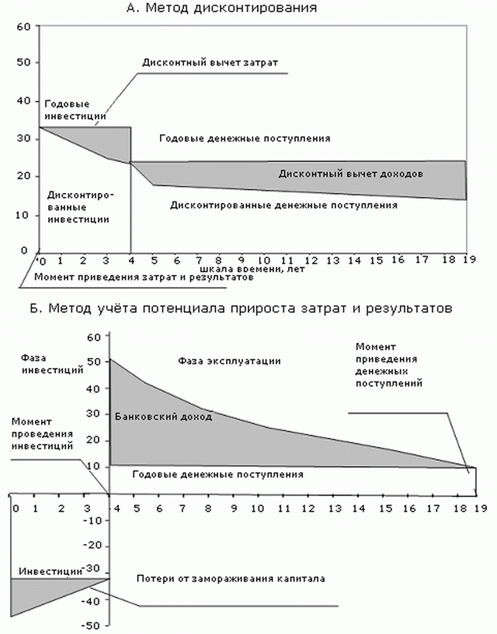

Различия в методах учета фактора времени (действующего и рекомендуемого) и получаемых результатов показаны на рисунке.

Сущность предлагаемой концепции учета фактора времени при обосновании эффективности инвестиций заключается в признании того, что эффект реализации инвестиционных проектов определяется двумя составляющими: доходами самого проекта, определяемыми его рентабельностью (ROA), и доходами использования генерируемых им свободных средств на финансовом рынке, зависящими с процентов на накопления (β) и сроков свободы средств.

В этом случае сопоставление разновременных затрат и результатов инвестиционного проекта достигается с учетом последствий их использования на финансовом рынке с целью получения вторичного дохода.

Рисунок 1 – Формирование затрат и результаты инвестиционного проектов с учетом фактора времени инвестиционного проекта: К=100 условные единицы Тс=4 г. Тсл=15 л. a=8 условные единицы Пч=10 условные единицы β=10% годовых, ДП=18у.е.

Оценка эффективности инвестиционного проекта должна производиться с учетом факторов времени, не только лишь величины единовременных затрат и результатов, но и изменения их финансового потенциала расчетного периода.

Библиографический список

- Рыбин В.И., Хачатурян А.А. Учет факторов времени в инвестиционной сфере. М.,Экономика, 2012.

- Сачко Н.С. Фактор времени в экономике. М., 2012.

- Сдобнев С.И. Особенности и достижения в инновационных проектах.М.,Экономика, 2011.

- Седелев Б.В. Оценка учета времени в экономических процессах. М.,Экономика, 2010.

- Семенов А.П. Методы системного анализа инновационного проекта. М., 2009.

- Смехов Б.М. Планирование инновационных проектов. М., Госпла-низдат, 2012.

- Смышляева Л.М, Стуктура фактора времени в инновационных проектах. М., 2010.

- Смышляева Л.М, Рационализация структуры инновационных проектов. М., 2012 №3.

- Ягодинцев С.Г. Фактор времени инновационных проектов. М., 2010.

Количество просмотров публикации: Please wait

Все статьи автора «Ратушинская Анастасия Александровна»

Инвестиции – это отличный способ, с помощью которого можно получать пассивный дополнительный доход. В то же время существует множество возможностей для инвестиционных вложений – каждый проект, в который вы вкладываетесь, имеет свои сильные и слабые стороны, плюсы и минусы. В данной статье будет описано, как можно оценить эффективность инвестиционных вложений.

Как осуществляется оценка эффективности инвестиционных вложений

Важно понимать, что если вы приняли решение вложить куда-либо свои денежные средства, – это очень важный и ответственный шаг вне зависимости от того, в какой сфере существует и ведет свою деятельность ваша организация. Для того чтобы ваши инвестиционные вложения были действительно эффективными, необходимо провести всесторонний анализ как предполагаемых доходов, так и необходимых затрат для реализации того или иного инвестиционного проекта.

В рамках оценки эффективности инвестиционных вложений основная задача менеджера заключается в том, чтобы выбрать такой проект (в том числе и путь его реализации), который принесет как можно больше прибыли. Иначе говоря, инвестиционный проект будет эффективен в том случае, если он имеет максимальную приведенную стоимость по сравнению с ценой требуемых капиталовложений.

На сегодняшний день выделяют разные методы оценки эффективности капитальных вложений и инвестиционных проектов. При этом каждый метод основывается на одном и том же принципе: благодаря инвестиционным вложениям организация должна получить прибыль (то есть увеличить свой собственный капитал).

Для оценки эффективности инвестиционных вложений используются различные финансовые показатели, которые характеризуют инвестиционный проект с самых разных сторон. Эти данные отвечают интересам разных групп людей, которые имеют отношение к конкретной организации (кредиторы, инвесторы, менеджеры и так далее).

Элементы оценки эффективности инвестиций включают:

-

Анализ возможностей предприятия с точки зрения финансов;

-

Прогноз возможного в будущем денежного потока;

-

Выбор дисконтированной ставки;

-

Расчет эффективности инвестиционных вложений с помощью различных показателей;

-

Обязательный учет всех факторов риска.

Когда оценивается эффективность какого-либо инвестиционного проекта, используют следующие сведения:

-

Срок окупаемости инвестиций – PP (Payback Period);

-

Чистый приведенный доход – NPV (Net Present Value);

-

Внутренняя норма доходности – IRR (Internal Rate of Return);

-

Модифицированная внутренняя норма доходности – MIRR (Modified Internal Rate of Return);

-

Рентабельность инвестиций – Р (Profitability);

-

Индекс рентабельности – PI (Profitability Index).

Каждый из вышеперечисленных показателей выступает в роли критериев, на которые вам стоит опираться во время выбора проекта для инвестиций.

В основе расчета этих коэффициентов лежат дисконтные способы, основанные на принципах временной денежной стоимости. Как правило, ставкой дисконтирования становится величина средневзвешенной стоимости капитала WACC, которая может корректироваться на показатели возможного риска (если возникает такая необходимость).

Когда расчет вышеописанной ставки производится для оценки собственного капитала, для ставки дисконтирования допустимо выбрать среднерыночную доходность с учетом всех рисков. Порой вместо дисконтной ставки могут использовать величину ставки рефинансирования.

Кроме количественных данных, для расчета эффективности инвестиционных вложений, важно учитывать также качественные показатели инвестиций, которые должны помочь проанализировать проект с точки зрения:

-

Соответствия объекта инвестиций планам и стратегии организации;

-

Перспективности инвестиций в конкретный объект по сравнению с отказом от альтернативных инвестиционных вложений;

-

Соответствия инвестиционного проекта общепринятым показателям в плане уровня риска, устойчивости с финансовой точки зрения, дальнейшего развития предприятия и так далее;

-

Обеспечения необходимой диверсификации финансово-хозяйственной деятельности организации;

-

Наличия необходимых производственных и кадровых ресурсов для достижения эффективности инвестиционных вложений;

-

Оказания влияния инвестиционного проекта на имидж и репутацию предприятия;

-

Соответствия проекта экологическим требованиям и стандартам.

Показатели эффективности инвестиционных вложений более подробно

Период окупаемости первоначальных инвестиций (payback period) – это временной отрезок, который необходим для поступления финансов от вложенных денежных средств в объеме, который позволяет возместить первоначальные расходы.

При достаточной эффективности инвестиционных вложений момент окупаемости проекта (точка отсчета, с которой чистый доход начинает быть положительным) наступает быстрее.

Метод анализа эффективности инвестиционных вложений с помощью показателя периода окупаемости достаточно прост и поэтому часто используется. Схема его расчета зависит от того, насколько равномерно распределены прогнозируемые доходы от инвестиционных вложений. Например, если вы распределили предполагаемый доход по годам, то расчет окупаемости будет выглядеть следующим образом:

Показатель окупаемости (PP) равен отношению исходных инвестиций (IC) к величине годового притока (CFt) наличности за период возмещения t.

Существует определенное правило, согласно которому решается, стоит ли претворять проект в жизнь: если период окупаемости, который вы рассчитали, оказался меньше, чем максимально приемлемый – проект принимается, при другом раскладе – отвергается.

В случае, когда поступления финансовых средств различны по годам, срок окупаемости определяется с помощью прямого подсчета лет, за которые общий доход станет равен объему начальных вложений.

Данный показатель оценки эффективности не учитывает при расчете фактор времени, что является существенным недостатком. Однако есть альтернативный способ расчета, который его исключает – дисконтированный период окупаемости.

Дисконтированный период окупаемости

(Discounted Payback Period, DPP) – временной период, который необходим для того, чтобы возместить дисконтированную стоимость инвестиций с помощью настоящей стоимости будущих финансовых поступлений. Этот показатель можно определить с помощью деления величины инвестиций на чистый дисконтированный поток финансов.

Когда вы используете дисконтирование, срок окупаемости проекта увеличивается, иначе говоря, соотношение всегда выглядит как DPP > PP. В конечном счете, инвестиционный проект может удовлетворить критерий PP, но при этом с точки зрения критерия DPP – быть неэффективным.

Оба вышеописанных критерия используются при оценке эффективности инвестиционных вложений в случаях, когда:

-

Имеет место окупаемость проекта, и он принимается;

-

Период окупаемости инвестиций по расчетам меньше, чем его максимальный порог (по мнению организации), проект принимается;

-

Существует несколько вариантов проектов для инвестиций, принимается проект, срок окупаемости которого максимально короткий.

Именно критерии DPP и РР (в отличие от показателей NPV, IRR и PI) могут помочь примерно оценить проект с точки зрения ликвидности и возможных рисков.

Чистая приведенная стоимость (NPV) может быть определена разными способами:

-

Путем вычета из текущей стоимости инвестиционного проекта текущей стоимости затрат, которые дисконтированы за счет использования средневзвешенной цены всего капитала компании (то есть, заемного и собственного);

-

Путем вычета из текущей стоимости финансовых притоков текущей стоимости оттоков от акционеров, дисконтированных по ставке, которая равна денежным издержкам упущенных возможностей;

-

Путем расчета текущей стоимости экономической прибыли, которая дисконтирована по ставке, равной упущенным возможностям (то есть издержкам, связанным с упущенными возможностями).

Все вышеперечисленные способы помогут раскрыть суть чистой текущей стоимости с точки зрения экономической выгоды. При этом показатель чистой приведенной стоимости можно рассчитать с помощью следующей формулы:

где CF– дисконтированный поток денежных средств; IC – первоначальные инвестиции (в нулевой период); t – год расчета; r – ставка дисконтирования, равная средневзвешенной стоимости капитала (WACC); n – период дисконтирования.

Для того чтобы эта модель была действенной и успешно применялась, должны быть соблюдены следующие условия:

-

Весь объем инвестиций принимается завершенным;

-

Вся сумма вложений засчитывается для оценки в момент проведения анализа;

-

После завершения вклада начинается процесс отдачи.

-

Для определения ставки дисконтирования (r) можно использовать:

-

Ставку банка по кредиту;

-

Стоимость капитала (средневзвешенную);

-

Альтернативную стоимость капитала;

-

Внутреннюю норму организации по доходности.

Таким образом, показатель NPV позволяет определить отдачу от реализации инвестиционного проекта с точки зрения экономики. То есть, если его цель – получение прибыли, а значение данного показателя при расчетах оказывается отрицательным, то уже на этой стадии анализа вы можете окончательно отвергнуть проект.

Внутренняя норма доходности (IRR) характеризует максимальную стоимость капитала для финансирования инвестиционного проекта.

Так как уравнение для определения критерия IRR не является линейным, существует несколько значений данного показателя. Эффективность инвестиций в процессе рассмотрения может быть исследована с точки зрения ожидаемого дохода от проекта именно с помощью этого признака. Поэтому IRR – очень ценный критерий в рамках анализа инвестиционных вложений и их эффективности и может быть интерпретирован по-разному (в зависимости от точки зрения).

Существует определенное правило, на котором основано принятие решений относительно проекта инвестиций согласно критерию IRR: если его значение меньше ставки финансирования инвестиционного проекта, то принимать его не стоит, а если больше – проект достоин внимания и его можно рассмотреть.

Модифицированная внутренняя норма прибыли

(MIRR) представляет собой ставку дисконтирования, которая приравнивает стоимость будущих денежных потоков за время реализации проекта и рассчитывается по цене капитала (ставки финансирования) по отношению к текущей стоимости инвестиций в рамках проекта (которая, в свою очередь, тоже вычислена по цене капитала).

где OFt – отток средств в периоде t; IFt – приток средств в периоде t; r – ставка финансирования; n – продолжительность проекта.

Для того чтобы оценить инвестиционный проект с точки зрения реальной доходности, лучше использовать MIRR. Но при этом показатель NPV будет более корректным для того, чтобы проанализировать альтернативные проекты, которые будут различаться по масштабу. Это связано с тем, что NPV может продемонстрировать, насколько максимально оптимальный проект сможет увеличить общую стоимость организации.

Понятие рентабельности инвестиций P напрямую связано с индексом рентабельности PI.

Индекс доходности инвестиций представляет собой доход, который приходится на единицу средств, вложенных компанией. Его можно определить по следующей формуле:

При этом важно понимать, что индекс рентабельности – показатель относительный. Иначе говоря, он лишь характеризует доходность проекта на единицу затрат. Таким образом, чем выше значение индекса, тем больше отдача каждой затратной единицы, которая была инвестирована в конкретный проект.

Именно поэтому для выбора одного из нескольких альтернативных проектов для инвестиций очень удобен критерий PI (когда эти проекты имеют примерно одинаковые показатели NPV). Также PI удобно использовать, когда комплектуется портфель инвестиций для достижения максимального суммарного значения критерия NPV.

Для понимания рентабельности проекта инвестиций существует простое правило: чем выше доходность, тем лучше проект. При этом минимальная ставка доходности должна быть показана индексом, который больше единицы. Если индекс равен единице, то чистая текущая стоимость нулевая. Если показатель ниже этого показателя, то вовсе не отвечает минимальной ставке доходности.

Методы оценки эффективности инвестиционных вложений

Чтобы определить эффективность инвестиций, можно использовать различные приемы и методы. Их принято делить на три основные группы:

-

Оценка эффективности финансовых вложений, основанная на коэффициенте отношения прибыли к расходу;

-

Расчет рентабельности инвестиций на основе результатов анализа бухгалтерской отчетности;

-

Методы оценки эффективности, сформированные на теории временной стоимости денег.

Благодаря вышеописанным методам можно проанализировать эффективность инвестиционных вложений в рамках проекта: будет ли развитие этих инвестиций и насколько привлекателен конкретный проект. Принято также оценивать отдельные объекты программы.

Существуют следующие виды оценки эффективности:

-

Экономическая оценка эффективности инвестиционных вложений – с ее помощью определяется разница между доходами (прибылью) и расходами. При этом результаты для отдельных участников проекта с точки зрения финансов не рассматриваются. Чаще всего такой вид оценки используют для проектов народного хозяйства, производственных групп или регионов.

-

Финансовая оценка эффективности – помогает определить результаты инвестиционных вложений для всех задействованных в проекте участников. В основе этой оценки – норма доходности, которая является достаточной для всех партнеров, при этом иные последствия денежных вкладов не учитываются.

-

Бюджетная оценка результативности – это последствия инвестиционных вложений для различных бюджетов. В рамках ее проведения определяется общий объем инвестиций, соотношение предполагаемых затрат, в том числе налогов и сборов. Бюджетная оценка действенности показывает разницу между налогами и расходами для определенного уровня бюджета, что зависит от внедренного проекта.

Два этапа оценки эффективности инвестиционных вложений

Эффективность инвестиций с точки зрения экономики отражает соответствие проекта интересам всех его участников.

При удачных вложениях увеличивается ВВП, который в дальнейшем разделяется между всеми участниками инвестиционного проекта (акционеры, сотрудники, банки и так далее).

В целом, все способы оценки результативности инвестиций основаны на принципе сопоставления финансовых затрат и выгоды от реализации проекта.

Прежде чем оценивать эффективность инвестиционных вложений, необходимо определить общественную значимость проекта. Такая оценка проводится в два этапа:

Этап 1. Эффективность проекта в целом.

Рассматривается на основании общественной и коммерческой эффективности, причем с точки зрения одного участника, который реализует данный проект с помощью собственных средств.

Оценка действенности инвестиций проводится для того, чтобы:

-

Определить потенциальную привлекательность инвестиционного проекта для его участников;

-

Осуществить поиск возможных источников финансирования.

Для того чтобы оценить общественно значимый проект, необходимо для начала рассчитать его общественную эффективность. Когда проект таковым не является – реализовывать его не стоит. Если же он общественно продуктивен, то следующим этапом является оценка коммерческой рентабельности. В случае, если такой проект окажется неэффективным с коммерческой точки зрения, то рекомендуется найти какие-либо формы его поддержки, которые смогут повысить коммерческую результативность хотя бы до минимально приемлемого уровня.

Если проект является локальным, то нужно оценивать его только с точки зрения коммерческой эффективности. В случае положительных результатов можно переходить к следующему этапу.

Основная задача первого этапа: определить действенность проекта в целом при условии его финансирования собственными средствами фирмы. Данный подход позволяет определить, насколько эффективны тактико-технологические и организационные решения, предусмотренные конкретным проектом. Именно положительные результаты такого анализа позволят привлечь к нему внимание инвесторов.

Этап 2. Эффективность участия в инвестиционном проекте.

В состав участников проекта могут входить организации, которые его реализуют, акционеры, банки и так далее. При этом в нем могут быть заинтересованы и более значимые структуры: отрасль, регион, власти. Особенно значимые общественные программы могут нуждаться в финансовой поддержке даже на федеральном уровне.

Важно понимать – если в проекте участвует большое количество партнеров, может возникнуть ситуация, при которой их интересы в рамках проекта не будут совпадать в связи с разной расстановкой приоритетов. Также могут различаться способы оценки эффективности инвестиционных вложений в связи с тем, что у каждого участника может быть своя специфика формирования денежных потоков. Поэтому крайне важно сразу определить рентабельность инвестиций для каждой отдельной стороны проекта.

Выделяют две основные составляющие, которые влияют на проведение оценки эффективности участия в реализации инвестиционного проекта:

-

Проверка возможности осуществления конкретного проекта;

-

Выявление заинтересованности в нем всех участников.

Разумеется, проект должен быть привлекательным с точки зрения выгоды для всех сторон, отвечать их целям и интересам. Именно поэтому на втором этапе оценки важно проанализировать большое количество видов эффективности.

Кроме положительного экономического эффекта, проект целесообразно оценить и с точки зрения социальных и экологических аспектов.

Социальные результаты проекта трактуются в соответствии с основными социальными нормами, стандартами общества и соблюдением прав человека. При его реализации должны быть обеспечены нормальные условия труда и отдыха для сотрудников: начиная от предоставления продуктов питания и заканчивая площадью для жилья. Все вышеперечисленное – это обязательные условия для реализации проекта, они не подлежат самостоятельной оценке.

При этом, если в рамках проекта сотрудникам предоставляется бесплатное жилье или иные льготы, все затраты включаются в общую стоимость и должны учитываться при оценке его рентабельности. Доходы от этих объектов, в свою очередь, также отражаются в анализе результатов реализации проекта.

Определение эффективности инвестиционных вложений требует изучения большого объема информации, которой у предприятия часто нет. Поэтому стоит обратиться к профессионалам. Наша информационно-аналитическая компания «VVS» является одной из тех, что стояли у истоков бизнеса по обработке и адаптации рыночной статистики, собираемой федеральными ведомствами. Компания имеет 19-летний опыт в сфере предоставления статистики рынка товаров как информации для стратегических решений, выявляющей рыночный спрос. Основные клиентские категории: экспортеры, импортеры, производители, участники товарных рынков и бизнес услуг B2B.

Наибольший авторитет наша компания завоевала в следующих отраслях:

-

Коммерческий транспорт и спецтехника;

-

Стекольная промышленность;

-

Химическая и нефтехимическая промышленность;

-

Строительные материалы;

-

Медицинское оборудование;

- Пищевая промышленность;

-

Производство кормов для животных;

-

Электротехника и другие.

Качество в нашем деле – это, в первую очередь, точность и полнота информации. Когда вы принимаете решение на основе данных, которые, мягко говоря, неверны, сколько будут стоить ваши потери? Принимая важные стратегические решения, необходимо опираться только на достоверную статистическую информацию. Но как быть уверенным, что именно эта информация достоверна? Это можно проверить! И мы предоставим вам такую возможность.

Основными конкурентными преимуществами нашей компании являются:

-

Точность предоставления данных. Предварительная выборка внешнеторговых поставок, анализ которых производится в отчете, четко совпадает с темой запроса заказчика. Ничего лишнего и ничего упущенного. В результате на выходе мы получаем точные расчёты рыночных показателей и долей рынка участников.

-

Подготовка отчетов «под ключ» и удобство работы с ними. Информация быстро воспринимается, так как таблицы и графики простые и понятные. Агрегированные данные по участникам рынка сведены в рейтинги участников, вычислены доли рынка. В результате сокращается время изучения информации и есть возможность сразу переходить к принятию решений, которые «на поверхности».

-

Заказчик имеет возможность получить часть данных бесплатно в форме предварительной экспресс-оценки рыночной ниши. Это помогает сориентироваться в ситуации и решить, стоит ли изучать глубже.

-

Мы не только рассказываем о рыночной нише заказчика, но и подсказываем, какие близкие ниши. Даем возможность вовремя найти решение – не замыкаться на своем товаре, а обнаружить выгодные новые ниши.

-

Профессиональная консультация с нашими отраслевыми менеджерами на всех этапах сделки. Мы – создатели данной ниши анализа экспорта-импорта на основе таможенной статистики, наш почти 20 летний опыт – залог эффективного сотрудничества.

Сегодня ввиду взятого правительством трехлетнего курса на импортозамещение все актуальнее становится тема открытия нового и расширения уже имеющегося производства. Компаниям, решившим начать действовать в этих направлениях, мы предлагаем такую услугу как «Маркетинговое обоснование инвестиционного проекта». Заказав эту услугу в нашей компании, Вы получите самые точные данные о рыночной ситуации на сегодня и уже готовый маркетинговый раздел бизнес плана по реализации проекта, которые абсолютно точно заинтересуют Ваших инвесторов и помогут Вам получить их согласие!

Уточнить все детали можно по телефонам: +7 (495) 565-35-51 и 8 (800) 555-34-20 или просто закажите звонок на сайте.

Заказать обратный звонок

© ООО«ВладВнешСервис» 2009-2023. Все права защищены.