Нормативные основы организации учета в подразделении зарубежной компании

При открытии зарубежной компанией представительства в России необходимо решить такую важную задачу, как организация и ведение бухгалтерского и налогового учета. По этому поводу может возникнуть комплекс вопросов, например:

- нормы какого государства используются для организации учетных процессов (того, в котором зарегистрирована зарубежная компания, или РФ);

- обязателен ли бухучет и отчетность по российским нормам;

- как организовать налоговый учет в представительстве (первичка, учетная политика и др.);

- как организовать внутреннюю отчетность и др.

При решении этих вопросов необходимо исходить из того, что на основании подп. 2 п. 1 ст. 6 закона о бухучете от 06.12.2011 № 402-ФЗ у представительства иностранного юрлица (ПИЮЛ) существует возможность выбора:

- организовать и вести бухучет в полном объеме по российским нормам (или МСФО);

- ограничиться учетом доходов, расходов и (или) иных объектов налогообложения в соответствии с НК РФ.

Положением по ведению бухучета в РФ, утв. приказом Минфина РФ от 29. 07.1998 № 34н (абз. 2 п. 2) определено, что ПИЮЛ может вести бухучет исходя из национальных правил страны нахождения зарубежной фирмы, если они не вступают в противоречие с МСФО.

С нюансами применения международных стандартов финотчетности знакомьтесь с помощью подготовленных специалистами нашего сайта материалов:

- «Учет дебиторской задолженности по МСФО»;

- «План счетов при МСФО (нюансы)»;

- «Основные перспективы применения МСФО в России».

Учетный процесс в ПИЮЛ осложняется тем, что оно обязано соблюдать учетные нормы сразу 2 видов:

- национального законодательства страны регистрации головной фирмы (ПИЮЛ отчитывается перед ней о своей работе);

- российского законодательства (налоговики вправе запросить у ПИЮЛ первичку, иные документы и информацию, обосновывающие правильность исчисления налогов).

Учетные особенности ПИЮЛ рассмотрим в следующих разделах.

Бухгалтерский учет в представительстве иностранной организации

Если зарубежная фирма примет решение вести в полном объеме бухгалтерский учет в иностранном представительстве, необходимо учесть следующее:

- выбранный способ учета (по нормам РСБУ, МСФО и др.) требуется:

- прописать в учетной политике (учетная политика ПИЮЛ должна соответствовать учетной политике открывшей его зарубежной фирмы);

- отразить в Положении о представительстве.

Разобраться с тонкостями формирования учетной политики помогут материалы:

- «Учетная политика в формате МСФО — основные положения»;

- «Составляем положение об учетной политике в организации»;

- «Приложения к учетной политике в 2021 году — образец».

Учитывая, что ПИЮЛ является подразделением (частью) зарубежной фирмы, показатели его деятельности должны найти отражение в отчетности этой фирмы. В этом случае данные бухучета ПИЮЛ должны позволить подготовить отчетность:

- исходя из правил национального законодательства страны нахождения зарубежной фирмы, открывшей данное ПИЮЛ на территории РФ;

- на языке страны нахождения зарубежной фирмы.

Как отечественные фирмы организуют свой бухучет — см. в материале «Порядок организации первичного бухгалтерского учета».

В отношении налогового учета у ПИЮЛ возможность выбора отсутствует — об этом в следующем разделе.

Налоговый учет и отчетность в представительстве зарубежной фирмы

Налоговый учет ПИЮЛ обязано вести в обязательном порядке — право на освобождение от него в российском налоговом законодательстве для таких субъектов хозяйствования не предусмотрено.

В отличие от нормативной базы бухучета (в которой в отношении бухучета ПИЮЛ содержится ограниченный набор информации) российское налоговое законодательство посвятило вопросам налогообложения ПИЮЛ немало статей и пояснений. Например:

|

Статья НК РФ |

Основные аспекты, затрагивающие налогообложение ПИЮЛ |

|

7 |

ПИЮЛ обязано исчислять и уплачивать налоги в соответствии с требованиями НК РФ и положениями международных договоров |

|

306 |

Расшифровывает понятие ПИЮЛ в налоговых целях |

|

307 |

Описывает нюансы налогообложения работающих в России зарубежных компаний (дает определение объекту налогообложения, налоговой базе и т. д.) |

|

308 |

Конкретизирует особенности налогообложения зарубежных фирм при осуществлении деятельности на стройплощадке |

|

— |

Другие статьи НК РФ (посвященные расчетным алгоритмам отдельных налогов), а также разъяснения Минфина РФ и ФНС России по вопросам налогообложения ПИЮЛ |

Кроме того, важным уточнением порядка налогообложения ПИЮЛ являются положения международных договоров РФ — если из их содержания следует иной порядок налогообложения, чем указан в российском налоговом законодательстве, то необходимо применять нормы международного договора.

Таким образом, по п. 8 ст. 307 НК РФ зарубежные компании, работающие в России через постоянное представительство, должны:

- уплачивать авансовые платежи и налог в порядке, предусмотренном ст. 286, 287 НК РФ;

- представлять налоговикам по итогам налогового периода декларацию и отчет (ссылки на формы приведены ниже в таблице):

|

Наименование отчета ПИЮЛ |

Реквизиты приказов МНС России, утвердивших форму отчета |

|

Декларация по налогу на прибыль иностранной организации |

от 05.01.2004 № БГ-3-23/1 |

|

Отчет о деятельности в РФ |

от 16.01.2004 № БГ-3-23/19 |

Как заполнить и сдать годовой отчет о деятельности иностранной организации, подробно разъяснили эксперты КонсультантПлюс. Чтобы не ошибиться при оформлении отчета, переходите в Готовое решение от КонсультантПлюс, получив пробный демо-доступ к системе. Это бесплатно.

Если же зарубежная фирма открыла в России подразделение исключительно для осуществления представительских функций, по мнению Минфина России (письмо от 24.10.2005 № 03-03-04/4/66):

- деятельность ПИЮЛ не признается предпринимательской;

- обязанность по уплате в бюджет РФ налогов отсутствует.

О разнообразии поясняемых российскими чиновниками учетных нюансов расскажут сообщения:

- «Минфин напомнил, как списать долг ликвидированного дебитора»;

- «Налоговики дали рекомендации по отражению в декларации по прибыли убытков прошлых лет»;

- «Налоговики выпустили памятку для новой декларации по налогу на прибыль».

При конкретизации своих «прибыльных» налоговых обязательств ПИЮЛ руководствуется НК РФ, но в некоторых ситуациях этот процесс требует особых подходов. К примеру, по особой схеме рассчитываются налоговые обязательства, если ПИЮЛ занимается подготовительной и (или) вспомогательной деятельностью не только в своих интересах, но и для третьих лиц (без получения вознаграждения). Об этом — в следующем разделе.

Нюансы расчета налога на прибыль

В общем случае осуществление зарубежной компанией на территории РФ вспомогательной или подготовительной деятельности в своих интересах необходимости в уплате налога на прибыль не вызывает (п. 4 ст. 306 НК РФ). Такая деятельность не приводит к образованию постоянного представительства.

К вспомогательной деятельности относятся, например:

- мероприятия по созданию условий для ведения основной деятельности, но не относящиеся к ней (исследование рынка, получение лицензий и др.);

- действия, нацеленные на обеспечение процесса ведения основной предпринимательской деятельности.

Однако налог на прибыль подлежит расчету и уплате, если:

- вспомогательная (подготовительная) деятельность производится в интересах третьих лиц;

- вознаграждение за такую деятельность не предусмотрено.

ПИЮЛ оценивает свои «прибыльные» обязательства по следующей схеме (п. 3 ст. 307 НК РФ):

- объект налогообложения равен сумме фактических расходов ПИЮЛ (включая внереализационные);

- налоговая база определяется умножением суммы расходов на 20%.

Если ПИЮЛ совмещает подобную вспомогательную деятельность с собственной предпринимательской, налоговики рекомендуют определять по этим видам деятельности налоговую базу раздельно (письмо МПС России от 12.05.2004 № 23-1-10/34-1571):

|

Вид деятельности ПИЮЛ |

Метод расчета налоговых обязательств |

Расшифровка метода |

Статья НК РФ |

|

Вспомогательная |

«Условный» |

Схема определения налоговой базы по налогу на прибыль (ПБНП): ПБНП = ПРВД × 20%, где ПРВД — расходы по вспомогательной деятельности ПИЮЛ в интересах третьих лиц (без получения от них вознаграждения) |

п. 3 ст. 307 |

|

Основная |

«Прямой» |

Определение объекта налогообложения по налогу на прибыль (ОННП) осуществляется с применением формулы: ОННП = ПД – ПР, где ПД и ПР — полученные ПИЮЛ доходы и произведенные им расходы соответственно |

ст. 247, п. 1 ст. 307 |

Процедура расчета и уплаты налога на прибыль российскими налогоплательщиками расшифрована в материале «Налог на прибыль организаций: плательщики, ставки и расчет».

Какие учетные данные потребуются для расчета представительством зарубежной фирмы налога на имущество

Если зарубежная фирма осуществляет свою деятельность в России через постоянное представительство и у нее есть основные средства, она признается плательщиком налога на имущество.

Для правильного исчисления налога на имущество требуется учесть следующие положения НК РФ:

- объектами налогообложения признаются (ст. 374 НК РФ):

- относящееся к объектам основных средств движимое и недвижимое имущество;

- имущество, полученное по концессионному соглашению.

- учет объектов налогообложения для целей расчета налога на имущество ПИЮЛ должен быть организован исходя из требований ПБУ 6/01 «Учет основных средств», утв. приказом Минфина РФ от 30.03.2001 № 26н;

ВНИМАНИЕ: ПБУ 6/01 с 2022 года утрачивает силу. Ему на смену придут ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения». Применять новые стандарты можно и раньше, закрепив положения в учетной политике предприятия.

Как организации перейти на учет основных средств и капитальных вложений по ФСБУ 6/2020 и ФСБУ 26/2020, пошагово разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе, получите пробный демо-доступ. Это бесплатно.

- налоговая база равна сформированной по нормам бухучета среднегодовой стоимости имущества, признаваемого объектом налогообложения и не числящегося в реестре Роскадастра (ст. 375 НК РФ);

- ставка налога устанавливается законами субъектов РФ, но не выше 2,2% (ст. 380 НК РФ);

- схема расчета среднегодовой стоимости имущества (СГС):

СГС = (ОС01.01 + ОС01.02 + ОС01.03 + ОС01.04 + … + ОС01.12 + ОС31.12) / (12 + 1),

где:

ОС01.01 … ОС01.12 — остаточная стоимость имущества на 1 января, … 1 декабря налогового периода;

ОС31.12 — остаточная стоимость имущества на последнее число налогового периода;

12 — число месяцев налогового периода;

- налоговый период по налогу — год, отчетные периоды — квартал, полугодие, 9 месяцев (ст. 379 НК РФ);

- уплата налога производится по месту налогового учета ПИЮЛ (п. 5 ст. 383 НК РФ) в порядке и сроки, установленные законами субъекта РФ.

Пример

Представительство зарубежной фирмы Х-Ltd имеет на своем балансе нежилое помещение (склад) и здание офиса. Кадастровая стоимость на эти объекты недвижимости на 2021 год не установлена. Расчет налога на имущество (НИ) за 2021 год ПИЮЛ произвело исходя из среднегодовой стоимости имущества по исходным данным, представленным в таблице (тыс. руб.):

|

01.01 |

01.02 |

01.03 |

01.04 |

01.05 |

01.06 |

01.07 |

01.08 |

01.09 |

01.10 |

01.11 |

01.12 |

31.12 |

|

2 157 |

2 089 |

1 963 |

1 855 |

1 734 |

1 609 |

1 561 |

1 413 |

1 316 |

1 292 |

1 188 |

1 006 |

972 |

НИ = [(2 157 + 2 089 + 1 963 + 1 855 + 1 734 + 1 609 + 1 561 + 1413 + 1 316 + 1 292 + 1 188 + 1 006 + 972) / 13] × 2,2% = 34,11 тыс. руб.

Как рассчитать налог на имущество, если часть объектов попадает под льготу, а в регионе установлены авансовые платежи по налогу, см. в материале «Какой порядок расчета налога на имущество организаций?».

Итоги

Учет в представительстве зарубежной компании должен позволять формировать отчетные показатели для головной фирмы и формировать данные для расчета налогов по нормам российского законодательства. Бухгалтерский учет по российским нормам представительство может не вести, если свои доходы и расходы оно учитывает в соответствии с налоговым законодательством РФ.

Как организовать ведение бухгалтерского учета в представительстве иностранной компании? Может ли представительство иностранной компании не вести бухгалтерский учет по российским стандартам?

Иностранные компании, планирующие работать в России через постоянные представительства, должны заранее определиться со способами и стандартами ведения бухгалтерского учета в России.

Основной для ведения бухгалтерского учета российских компаний является Федеральный закон от 06.12.2011 № 402-ФЗ «О бухгалтерском учете».

Быть или не быть бухгалтерскому учету по российским стандартам?

В Законе «О бухгалтерском учете» прописано, что иностранные представительства могут не вести учет, применяя российские бухгалтерские стандарты при одном условии, – если они ведут учет доходов и расходов по правилам российского налогового законодательства (пп. 2 п. 2 ст. 6 Закона № 402-ФЗ, письма Минфина РФ от 17.04.2013 № 07-01-06/13053, от 03.12.2010 № 03-02-07/1-566).

А раз иностранные представительства уплачивают налоги в России и по правилам российского налогового законодательства, то учет доходов и расходов, они вынуждены вести.

Помимо этого, представительства иностранных компаний могут являться плательщиками налога на имущество. И если по объектам недвижимости не определена кадастровая стоимость или в регионе не принят специальный закон, то расчет налога на имущество осуществляется исходя из данных бухгалтерского учета. Причем при расчете используется остаточная стоимость недвижимости, то есть иностранное представительство должно установить срок полезного использования и рассчитывать амортизацию по основным средствам по правилам бухгалтерского учета российских стандартов.

Если же иностранное представительство осуществляет льготируемые операции по НДС, то нужно организовать раздельный учет.

На практике большинство представительств иностранных компаний ведут учет по российским стандартам, ведь им приходится отчитываться перед российскими налоговиками и предоставлять по запросу документы.

Да и формирование налоговых деклараций и расчетов осуществляется в бухгалтерских программах, как правило, в «1С бухгалтерия». Поэтому целесообразно организовать учет в программном продукте, используя «встроенный» план счетов и настройки под российские стандарты.

Помимо российского учета, иностранные компании должны формировать внутреннюю отчетность для иностранной головной компании в соответствии с требованиями иностранного государства.

Нужна ли иностранным представительствам учетная политика?

Целью формирования учетной политики является выбор одного из возможных способов ведения учета (ПБУ 1/2008 «Учетная политика организаций», утв. приказом Минфина РФ от 06.10.2008 № 106н). Основой для разработки учетной политики могут быть стандарты МСФО.

В разделе, посвященном организационно-техническим аспектам учетной политики, указывается, что «представительство ведет бухгалтерский учет в соответствии с требованиями, установленными российскими стандартами и национальными стандартами».

Все совершаемые иностранным представительством факты хозяйственной жизни оформляются оправдательными документами, составленными в соответствии с требованиями законодательства РФ о бухгалтерском учете. В части первичных учетных документов необходимо привести формы документов, которые использует представительство. Это могут быть и документы, которые представительство получает от иностранной головной компании.

Далее в соответствующих разделах приводится выбор одного из альтернативных способов ведения учета.

Например, в разделе «Запасов для управленческих нужд» может быть выбран следующий способ учета: представительство не применяет ФСБУ 5/2019 в части запасов, которые используются для управленческих нужд.

К таким запасам относятся бумага, картриджи, канцелярские принадлежности (п. 2 ФСБУ 5/2019).

Представительство иностранной компании отражает приобретение запасов для управленческих нужд, минуя счет 10 «Материалы». Представительства также формируют учетную политику и для налогового учета.

Как отражаются иностранным представительством расчеты с иностранной компанией?

Данный вопрос является актуальным, поскольку иностранное представительство получает финансирование от головной иностранной компании, и могут передаваться затраты, имущество.

Для этих целей применяется 79 счет «Внутрихозяйственные расчеты».

Например, получение денежных средств от головной иностранной компании отражается записью:

Дебет 52 Кредит 79 – отражено поступление финансирования от иностранной компании.

Как правило, финансирование осуществляется в иностранной валюте, а учет ведется в рублях. Поэтому представительство пересчитывает валюту в рубли на дату зачисления денежных средств (ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте», утв. Приказом Минфина РФ от 27.11.2006 № 2н).

Должны ли иностранные представительства соблюдать сроки хранения документов?

Да, должны. Первичные учетные документы представительства, а также регистры бухгалтерского учета и отчетности, в том числе составленные в электронной форме, хранятся в течение сроков, которые предусмотрены правилами организации государственного архивного дела (Приказ Росархива от 20.12.2019 г. №236).

Более того, если по каким-то причинам иностранное представительство будет ликвидировано, то все документы, у которых не истек срок хранения, должны быть сданы в архив.

Самый длительный срок хранения документов касается документов по личному составу. Такие документы должны храниться 75 лет.

Иногда законодательство позволяет организации выбирать между разными вариантами отражения хозяйственных операций или формами «первички». Однако свой выбор организация должна отразить в учетной политике, после чего неукоснительно ее придерживаться. В противном случае инспекторы зафиксируют нарушение правил учета. О том, как грамотно составить учетную политику, читайте в нашей статье.

Что такое учетная политика организации

Есть хозяйственные операции, которые можно отразить по-разному. Правила налогового учета (НУ) и бухучета (БУ) подразумевают несколько способов, и компания вправе выбрать один из них. Приведем примеры:

- в НУ у организаций есть право отразить амортизационную премию, то есть списать на текущие расходы 10% (в отдельных случаях — 30%) первоначальной стоимости основного средства (п.9 ст. 258 НК РФ). Но от премии допустимо отказаться;

- в налоговом учете для большинства объектов ОС разрешено выбрать метод амортизации: линейный или нелинейный (п. 1 ст. 259 НК РФ). Выбор метода амортизации закреплен и в бухучете (п. 35 ФСБУ 6/2020 «Основные средства»; см. «Что изменится в бухгалтерском учете основных средств: читаем новый ФСБУ 6/2020»).

- в БУ компании (кроме малых предприятий) обязаны создавать резервы по предстоящим отпускам. Для этого надо, в числе прочего, вычислить стартовую величину резерва. Методика расчета нормативами не установлена. Организация может определить стартовое значение для каждого работника, либо для подразделения в целом (см. «Как «бывшим» малым предприятиям создать резерв по предстоящим отпускам в бухгалтерском учете»).

Кроме того, у организаций есть право выбора: использовать унифицированные бланки первичных документов, либо разработать собственные. Это относится к накладной по форме № ТОРГ-12, графику отпусков, табелю учета рабочего времени, штатному расписанию и проч.

Получите образец учетной политики и ведите бухучет в веб‑сервисе для небольших ООО и ИП

Получить бесплатно

ВНИМАНИЕ

Учетная политика (УП) — это внутренний документ компании, где зафиксированы все выбранные ею способы отражения операций и формы первичных документов. Например, в УП может быть закреплено, что амортизация основных средств начисляется линейным методом. Амортизационная премия не применяется. Стартовая величина резерва расходов по предстоящим отпускам считается по каждому сотруднику. При отгрузке товара используется унифицированная форма накладной ТОРГ-12 и т.д.

Учетная политика для целей бухгалтерского учета

Формировать УП для целей бухучета должны все юридические лица. Это следует из пункта 3 ПБУ 1/2008 «Учетная политика организации». Придерживаться УП обязаны как головной офис, так и каждый филиал, подразделение и представительство организации (п. 9 ПБУ 1/2008).

Учетная политика должна, в частности, обеспечивать:

- Полноту отражения в БУ всех фактов хозяйственной деятельности.

- Своевременность отражения каждой операции в БУ и в бухгалтерской отчетности.

- Равенство данных аналитического учета оборотам и остаткам по счетам на последнее число каждого месяца.

СПРАВКА

Рабочий план счетов — один из элементов УП для целей бухучета. Из всех счетов (утв. приказом Минфина от 31.10.2000 № 94н) организация выбирает те, которые будет использовать в своей работе. В крайнем случае, с разрешения Минфина, допустимо ввести новый счет. Для этого можно задействовать «свободные» номера из утвержденного плана (см. «План счетов бухгалтерского учета в 2022 году»).

Получить образец учетной политики для небольшого ООО

Получить бесплатно

Учетная политика для целей налогового учета

Если Налоговый кодекс допускает различные способы учета, компания должна выбрать один из них и закрепить в своей УП.

ВАЖНО

Отступать от утвержденной учетной политики нельзя. На это указал Конституционный суд в определении от 12.05.05 № 167-О. Там говорится, цитируем: «Однако, избрав конкретный вариант такой политики, каждый налогоплательщик включается в соответствующий механизм налогообложения и в силу этого лишается возможности использовать другой».

Кто составляет учетную политику организации

Никаких правил здесь нет. Не важно, кто в организации составляет учетную политику. Главное, чтобы она была грамотной и отвечала нуждам предприятия.

Как правило, в небольших ООО разработкой этого документа занимается главный, либо единственный (если других нет) бухгалтер. Большие компании и холдинги привлекают к формированию УП руководителей, а иногда и аудиторов.

Требования к оформлению учетной политики предприятия

Ни законы, ни другие нормативно-правовые акты не устанавливают жестких требований к оформлению учетной политики. В пункте 8 ПБУ 1/2008 сказано лишь о том, что необходимо составить организационно-распорядительный документ: приказ, распоряжение, стандарт и проч.

На практике подавляющее большинство юрлиц поступают следующим образом: издают приказ об утверждении учетной политики за подписью директора. При налоговых проверках инспекторы обычно запрашивают этот документ. Если он отсутствует, некоторые хозяйственные операции могут признать неверно оформленными, что повлечет доначисление налогов, а также, возможно, начисление пеней и штрафов.

СПРАВКА

Приказ разрешено составить в свободной форме. Главное, поставить номер, дату и подпись. А также перечислить лиц, которые отвечают за соблюдение УП.

Что касается самой политики, то ее можно изложить в тексте приказа, либо оформить в виде приложения. Чаще всего составляют две политики: отдельно налоговую и отдельно бухгалтерскую. В каждой из них оформляют несколько разделов: «основные средства», «распределение на прямые и косвенные расходы», «создание резервов» и т.д. Допустимы и любые другие варианты, если они отвечают нуждам компании.

Получить ЭЦП по ускоренной процедуре и с полной техподдержкой

Подать заявку

Утверждение учетной политики

По общему правилу вновь созданные компании разрабатывают УП и применяют ее с начала своей деятельности и до конца периода (отчетного или налогового). Далее политику корректируют, либо оставляют старую. В первом случае издают новый приказ, во втором случае — по умолчанию продолжает действовать прежний документ.

Сроки утверждения учетной политики для бухучета и для целей налогового учета — разные:

- Учетная политика для целей БУ утверждается не позднее 90 дней со дня государственной регистрации юрлица (вновь созданного, либо реорганизованного). Но применяется уже с момента внесения записи в ЕГРЮЛ. Если со следующего года УП меняется, соответствующий приказ нужно утвердить до 1 января этого года (п. 9 ПБУ 1/2008).

- Учетную политику по НДС вновь созданные организации утверждают не позднее окончания первого налогового периода (квартала). А применяют — со дня создания (п. 12 ст. 167 НК РФ).

- Для утверждения УП по налогу на прибыль сроки не прописаны. Но указано, что применять ее в общем случае нужно до конца текущего налогового периода (ст. 313 НК РФ).

ВАЖНО

Менять учетную политику в середине отчетного или налогового периода не возбраняется. Но для это нужны существенные основания. Их два. Первое — появление новых операций или нового вида деятельности. Второе — поправки в законодательстве о налогах и сборах, либо в федеральных или отраслевых стандартах. Для целей БУ есть дополнительное основание — разработка или выбор более эффективного способа ведения бухучета.

Бесплатно получить образец учетной политики и вести бухучет в веб‑сервисе для небольших ООО

Как составить учетную политику организации на 2023 год

Нужно отразить изменения, которые вступят в силу. Вот основные новшества:

- в 2023 году будут действовать лимиты, позволяющие применять «упрощенку». По численности сотрудников — 130 человек, по величине доходов — 251,4 млн руб. (200 млн руб. х коэффициент-дефлятор 1,257; см. «Утверждены коэффициенты‑дефляторы на 2023 год»). Если эти показатели не будут соблюдаться, следует заранее выбрать иную налоговую систему;

- в 2023 году вводится единый тариф страховых взносов: 30% для выплат: в пределах базы, 15,1%, сверх базы (см. «Объединение ПФР и ФСС: по каким ставкам придется платить взносы в 2023 году»). Предельная база равна 1 917 тыс. руб. Для субъектов малого и среднего бизнеса продолжат действовать пониженные тарифы страховых взносов. Они применяются к части зарплаты, превышающей МРОТ («Объединение ПФР и ФСС: по каким ставкам придется платить взносы в 2023 году»). Тарифы влияют на размер резерва по отпускам;

Рассчитывать страховые взносы по новой, пониженной ставке

Попробовать бесплатно

- мобилизованных сотрудников не следует включать в график отпусков (см. «Нужно ли включать мобилизованных работников в график отпусков: ответ Роструда») и учитывать их при составлении резерва по отпускам;

- если ООО отвечает критерям по численности работников, доходам, остаточной стоимости ОС и проч., то с января 2023 года перейти на автоматизированную УСН (см. «Налоговики разъяснили, как с УСН и сельхозналога перейти на автоматизированную «упрощенку»»; см. «ФНС разъяснила, кто и как может перейти на автоматизированную «упрощенку»»).

Образец учетной политики организации на 2022 год

Воспользуйтесь приказом об утверждении учетной политики на 2022 для формирования своей идеальной учетной политики.

Пример подготовлен для организации производства, торговли, услуг, работ, которая может воспользоваться упрощенными способами ведения бухучета. Налоговая учетная политика приведена для ОСН.

Содержание

- Учетная политика по БУ

- Приложение N 1. Рабочий план счетов

- Приложение N 2. Первичные учетные документы

- Приложение N 3. Регистры бухгалтерского учета

- Учетная политика по НУ

- Приложение N 3. Методика распределения «входящего» НДС

Пример УП для производства, торговли, работ, услуг (ОСН) 2022

скачатьWord

Учетная политика по БУ

Приказ №

Об утверждении учетной политики ООО «Уютный дом»

для целей бухгалтерского учета

г. Москва 31 декабря 2021 г.

ПРИКАЗЫВАЮ

Ввести в действие с 01 января 2022 года следующую учетную политику ООО «Уютный дом»:

1. Бухгалтерский учет осуществлять посредством двойной записи на счетах бухгалтерского учета в соответствии с Планом счетов, утв. Приказом Минфина от 31.10.2000 N 94н. Рабочий план счетов бухгалтерского учета представлен в Приложении N 1.

2. В качестве первичных учетных документов для оформления фактов хозяйственной жизни использовать утвержденные унифицированные формы первичной учетной документации, утвержденные Постановлениями Госкомстата РФ, а также самостоятельно разработанные формы, представленные в Приложении N 2.

3. Данные, содержащиеся в первичных учетных документах, подлежат своевременной регистрации и накоплению в регистрах бухгалтерского учета. Формы регистров бухгалтерского учета разработаны организацией самостоятельно и представлены в Приложении N 3.

4. Инвентаризацию имущества и обязательств осуществлять в случаях, предусмотренных законодательством, в том числе ежегодно при составлении годовой бухгалтерской отчетности.

5. Ведение бухгалтерского учета осуществлять с применением специализированной бухгалтерской компьютерной программы 1С.

6. Ведение бухгалтерского учета осуществлять по следующим правилам:

1. Учет основных средств

1.1. Отражение последствий изменения учетной политики в связи с переходом на ФСБУ 6/2020 «Основные средства» осуществляется ретроспективно в упрощенном порядке.

При этом руководствуясь исключительно требованием рациональности согласно п. 7.4. ПБУ 1/2008 основные средства, стоимостью ниже лимита, указанного в п. 1.3, не подлежат списанию с бухгалтерского учета на дату перехода, а продолжают учитываться в качестве ОС и амортизироваться, если данные объекты являются амортизируемым имуществом в налоговом учете.

1.2. Отражение последствий изменения учетной политики в связи с переходом на ФСБУ 26/2020 «Капитальные вложения» осуществляется перспективно.

1.3. ФСБУ 6 не применяется к ОС, чья стоимость несущественна для отражения в бухгалтерской отчетности (несущественные активы). Затраты на приобретение, создание и улучшение таких активов признаются расходами периода, в котором они понесены. К несущественным активам организации относятся:

- ОС стоимостью за единицу до 100 000 руб.;

- затраты на ремонт и техническое обслуживание ОС периодичностью более 12 месяцев стоимостью до 100 000 руб.;

Стоимостной лимит для несущественных ОС проверяется ежегодно.

1.4. Учет несущественных активов ведется на счете 10.21 «Малоценное оборудование и запасы» по субсчетам:

- 10.21.1 «Приобретение малоценного оборудования и запасов»;

- 10.21.2 «Выбытие малоценного оборудования и запасов».

В момент приобретения (создания) активов:

- Дт 10.21.1 Кт 60 — оприходование активов;

- Дт счета расходов Кт 10.21.2 – признание в расходах стоимости активов;

Счет расходов соответствует счету расходов, куда включалась бы амортизация несущественных активов.

В момент передачи в эксплуатацию несущественных активов:

- Дт 10.21.2 Кт 10.21.1 – передача в эксплуатацию активов;

- Дт МЦ.ХХХ – оприходование за балансом активов.

1.5. Учет ведется отдельно по каждому инвентарному объекту.

1.6. Фактические затраты при осуществлении капитальных вложений определяются без учета скидок, без учета дисконтирования в связи с отсрочкой платежа более 12 месяцев, без учета обязательств по демонтажу. Иные дополнительные расходы включаются в фактические затраты на капитальные вложения. Фактическая себестоимость капвложений при оплате неденежными средствами соответствует балансовой стоимости передаваемых активов.

1.7. Амортизация начисляется ежемесячно с 1-го числа месяца, следующего за месяцем признания основного средства в бухучете, линейным способом по всем объектам.

1.8. Ликвидационная стоимость основного средства определяется, если выгода от его выбытия составит более 100 тыс. руб. Иначе она признается равной нулю.

1.9. Ежегодная проверка капитальных вложений и основных средств на обесценение не проводится.

1.10. Последующая оценка основных средств на отчетную дату осуществляется по первоначальной стоимости.

2. Учет нематериальных активов

2.1. Амортизация начисляется линейным способом по всем объектам нематериальных активов.

3. Учет запасов (материалов, товаров)

3.1. Отражение последствий изменения учетной политики в связи с переходом на ФСБУ 5/2019 «Запасы» осуществляется перспективно без ретроспективного пересчета показателей.

3.2. К запасам относятся активы, используемые в течение 12 месяцев:

- для производства продукции, выполнения работ, оказания услуг, а также для продажи в ходе обычной деятельности.

Они учитываются по фактической себестоимости с отражением в учете на счете 10 «Материалы».

3.3. ФСБУ 5 не применяется к запасам, чья стоимость несущественна для отражения в бухгалтерской отчетности (несущественные активы). Затраты на приобретение, создание и улучшение таких активов признаются расходами периода, в котором они понесены. К несущественным активам организации относятся следующие группы запасов, не зависимо от их стоимости:

- специальные средства производства: специальный инструмент, специальные приспособления, специальное оборудование, специальная одежда;

- хозяйственный инвентарь и приспособления;

- мебель.

Методика учета несущественных активов указана в п. 1.3.

3.4. Запасы, предназначенные для управленческих нужд, признаются несущественными активами. К ним относятся:

- офисные канцтовары и принадлежности;

- почтовые товары: конверты, бандероли, марки и др.;

- вода и материалы для обеспечения нормальных условий труда;

- материалы для хозяйственных нужд, поддержанию порядка.

Методика учета несущественных активов указана в п. 1.3.

3.5. Затраты по приобретению и заготовке товаров до центральных складов, включаются в стоимость товаров и учитываются на счете 41 «Товары».

3.6. Товары в оптовой и розничной торговле учитываются по фактической себестоимости на счете 41 «Товары».

3.7. Фактическая себестоимость запасов при приобретении их неденежными средствами соответствует балансовой стоимости передаваемых активов.

3.8. Последующая оценка запасов на отчетную дату осуществляется по фактической себестоимости. Ежегодная проверка на обесценение запасов не осуществляется.

3.9. При выбытии запасов их оценка осуществляется по методу средней себестоимости по итогам месяца.

4. Учет НЗП и готовой продукции

4.1. В прямые затраты на производство продукции, выполнение работ, оказание услуг включаются:

- материальные затраты (сырье и материалы), используемые при производстве продукции, работ, услуг;

- затраты на оплату труда и иные выплаты производственным рабочим (в т.ч. страховые взносы с зарплаты);

- амортизация основных средств, используемых непосредственно в производстве;

- иные затраты, которые напрямую относятся к производству конкретной продукции, работ, услуг.

Данные затраты определяются согласно спецификациям, технологическим картам, актам контрольного замера и иным документам, подтверждающим состав затрат, необходимый для производства продукции, оказания услуг, выполнения работ. Они учитываются на счете 20 «Основное производство».

4.2. Распределение общих прямых затрат между видами готовой продукции (работ, услуг), осуществляется пропорционально сумме всех прямых затратам по конкретной готовой продукции (работ, услуг);

4.3. К косвенным производственным затратам относятся общепроизводственные, общецеховые затраты, которые косвенно участвуют в производственном процессе, выполнении работ, оказании услуг. Они учитываются на счете 25 «Общепроизводственные расходы» и в конце месяца распределяются в состав прямых затрат (Дт 20 «Основное производство» Кт 25) пропорционально сумме всех прямых затрат;

4.4. Сверхнормативные затраты учитываются по статье «Сверхнормативные затраты» в Дт 20 (25). Они признаются:

- расходами в конце месяца в результате ненадлежащей организации производственного процесса, т. е. не включаются в себестоимость НЗП, ГП — Дт 90.02 Кт 20.01, 25;

- включаются в себестоимость НЗП и ГП, если потери обусловлены технологическим процессом Дт 20.01 Кт 20.01, 25, 28.

4.5. Учет готовой продукции ведется на счете 43 «Готовая продукция» без применения счета 40 «Выпуск готовой продукции». Оценка готовой продукции в процессе ее производства осуществляется по плановой цене выпуска, которая определяется приказом руководителя организации. А на конец месяца (в отчетности) оценка осуществляется по фактической себестоимости (по сумме фактических прямых и косвенных затрат).

4.6. Учет полуфабрикатов собственного производства ведется обособленно, аналогично учету готовой продукции на счете 21 «Полуфабрикаты собственного производства».

4.7. Незавершенное производство (НЗП) учитывается на счете 20.01 «Основное производство» и оценивается в отчетности по сумме прямых затрат (без учета косвенных).

5. Учет объектов аренды

5.1. Отражение последствий изменения учетной политики в связи с переходом на ФСБУ 25/2018 осуществляется перспективно;

5.2. По договорам, истекающим до 31 декабря 2022 года ФСБУ 25/2018 не применяется;

5.3. Оценка необходимости признания права пользования активом (ППА) и обязательства по аренде производится в отношении каждого предмета аренды.

Право пользования активом не признается в отношении предметов аренды по всем договорам, кроме:

- лизинговых;

- договоров, по которым предполагается субаренда.

5.4. Для договоров, по предметам аренды которых не признается ППА, арендные платежи в затратах признаются равномерно ежемесячно в течение срока аренды.

5.5. Для договоров, по предметам аренды которых признается ППА, его фактическая стоимость определяется без включения:

- затрат в связи с поступлением предмета аренды и доведением до готовности (признаются в расходах в периоде их понесения);

- оценочного обязательства на демонтаж.

5.6. Для договоров, по предметам аренды которых признается ППА, оценка обязательства по аренде производится по номинальной стоимости арендных платежей на дату оценки (без дисконтирования).

5.7. Способ амортизации ППА по арендным договорам, по которым признается право пользования, — линейный.

6. Учет расчетов с сотрудниками и контрагентами

6.1. Все расчеты с сотрудниками по суммам, направленным на административно-хозяйственные и прочие расходы для нужд организации, ведутся на счете 71 «Расчеты с подотчетными лицами», вне зависимости от того, были они выданы под отчет или были компенсированы сотрудникам после их отчета;

6.2. Учет билетов, выписанных в электронной форме, приобретенных организацией для командировок сотрудников ведется на счете 76.14 «Приобретение билетов для командировок».

7. Учет доходов и расходов

7.1. К управленческим затратам относятся затраты, не связанные с производством продукции, работ, услуг. Они учитываются на счете 26 «Общехозяйственные расходы» и в конце месяца в полном объеме признаются в составе расходов (Дт 90.08 «Управленческие расходы» Кт 26);

7.2. Расходы, связанные с реализацией продукции, работ и услуг (в т.ч. расходы на упаковку и транспортировку) учитываются на счете 44.02 «Коммерческие расходы в организациях, осуществляющих промышленную и иную производственную деятельность» и в конце месяца списываются в полном объеме в дебет счета 90.07 «Расходы на продажу»;

7.3. Доходы и расходы, связанные с предоставлением имущества в аренду учитываются в качестве прочих доходов и расходов соответствующим образом на счете 91 «Прочие доходы и расходы».

8. Учет государственной помощи

8.1. Организация принимает бюджетные средства к учету по мере фактического получения средств.

8.2. Доходы будущих периодов, связанных с получением бюджетных средств на финансирование капитальных затрат, представляются в отчетности обособленно. В бухгалтерском балансе как обособленная статья в составе долгосрочных обязательств. В отчете о финансовых результатах суммы, отнесенные на финансовые результаты, как обособленная статья в составе прочих доходов.

9. Учет процентов по займам

9.1. Проценты по заемным средствам включаются в состав прочих расходов, в том числе при приобретении (создании) инвестиционного актива.

10. Исправление ошибок

10.1. Существенные ошибки, выявленные в бухучете, исправляются как несущественные ошибки в корреспонденции со счетом 91 «Прочие доходы и расходы» без ретроспективного пересчета показателей.

11. Оценочные значения

11.1. Создание резервов по сомнительным долгам осуществляется по каждому сомнительному долгу в отдельности по методике, указанной в Приложении N 5 к учетной политике.

12. Не применяются нормы положений по бухгалтерскому учету

12.1. ПБУ 12/2010 «Информация по сегментам»;

12.2. ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций»;

12.3. ПБУ 2/2008 «Учет договоров строительного подряда»;

12.4. ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы»;

12.5. ПБУ 11/2008 «Информация о связанных сторонах»;

12.6. ПБУ 16/2002 «Информация по прекращаемой деятельности»

13. Форма представления бухгалтерской отчетности

13.1. Организация представляет годовую бухгалтерскую отчетность по упрощенной форме, предусмотренной в Приложении N 5 Приказа Минфина от 02.07.2010 N 66н. Если требуется раскрыть существенные события, сформировавшие показатели отчетности, то такое раскрытие в произвольной форме отражается в виде Пояснений к годовой отчетности.

Генеральный директор /

Приложение N 1. Рабочий план счетов

Ознакомиться с рабочим планом счетов PDF

Приложение N 2. Первичные учетные документы

Приложение N 2 к Приказу «Об утверждении учетной политики ООО «Уютный дом»

для целей бухгалтерского учета»

Первичные учетные документы

1. Общество применяет следующие первичные учетные документы по унифицированным формам:

- По учету основных средств – формы, утвержденные Постановлением Госкомстата от 21.01.2003 N 7.

- По учету рабочего времени и расчетов с персоналом по оплате труда – формы, утвержденные Постановлением Госкомстата от 05.01.2004 N 1.

- По учету материалов – формы, утвержденные Постановлением Госкомстата от 30.10.1997 N 71а.

- По расчетам с подотчетными лицами – форма N АО-1, утвержденная Постановлением Госкомстата от 01.08.2001 N 55.

- При перевозке грузов – форма транспортной накладной, утвержденной Приложением 4 Постановления Правительства от 21.12.2020 N 2200 (Приложение N 2).

- По учету кассовых операций – формы, утвержденные Постановлением Госкомстата от 18.08.1998 N 88.

- По отгрузке товаров – форма N ТОРГ-12, утвержденная Постановлением Госкомстата от 25.12.1998 N 132.

- По отгрузке товаров, оказанию услуг, выполнению работ – форма УПД, предложенная в Письме ФНС от 21.10.2013 N ММВ-20-3/96@ (Приложение N 1 к приказу).

- По учету результатов инвентаризации – формы, утвержденные Постановлением Госкомстата от 18.08.1998 N 88.

При применении унифицированных форм обязательно заполнение всех реквизитов, указанных в Федеральном законе от 06.12.2011 N 402-ФЗ «О бухгалтерском учете». Иные реквизиты заполняются по необходимости.

2. Общество применяет следующие первичные учетные документы в соответствии с самостоятельно разработанными формами:

- По учету списания материалов – Акт о списании материалов;

- По учету выполненных работ или услуг – Акт выполненных работ (оказанных услуг);

- По отражению прочих фактов хозяйственной жизни – Бухгалтерская справка.

3. Вышеуказанные формы унифицированных, а также разработанных документов, являются рекомендованными к применению и могут быть добавлены или изменены по распоряжению руководителя. Формы первичных учетных документов для оформления определенных сделок так же могут быть согласованы с контрагентом при заключении с ними договоров.

Генеральный директор /

Приложение N 3. Регистры бухгалтерского учета

Приложение N 3 к Приказу «Об утверждении учетной политики ООО «Уютный дом»

для целей бухгалтерского учета»

Регистры бухгалтерского учета

Общество применяет следующие регистры бухгалтерского учета в соответствии с самостоятельно разработанными формами:

- Для формирования сводных данных – Оборотно-сальдовая ведомость.

- Для формирования развернутых данных по счету учета — Оборотно-сальдовая ведомость по счету или Анализ счета.

Формы являются рекомендованными к применению и могут быть добавлены или изменены по распоряжению руководителя.

Генеральный директор /

Учетная политика по НУ

Приказ №

Об учетной политике ООО «Уютный дом»

для целей налогового учета

г. Москва 31 декабря 2021 г.

ПРИКАЗЫВАЮ

Ввести в действие с 01 января 2022 года следующую учетную политику для целей налогового учета ООО «Уютный дом»:

1. Налоговый учет осуществляется на одноименных счетах бухгалтерского учета, указанных в Приложении N 1;

2. Аналитический учет доходов и расходов для определения налоговой базы по налогу на прибыль осуществляется в налоговых регистрах, представленных в Приложении N 2;

3. Ведение налогового учета осуществляется на основе первичных бухгалтерских документов и аналитических регистров бухгалтерского и налогового учета, и осуществляется с применением специализированной бухгалтерской компьютерной программы 1С;

4. Ведение налогового учета осуществлять по следующим правилам:

1. Налог на добавленную стоимость

1.1. В случаях, когда организация в соответствии с законодательством обязана вести раздельный учет, «входной» НДС принимается к вычету в полном объеме, если доля совокупных расходов на приобретение, производство и реализацию товаров (работ и услуг) в операциях, не подлежащих налогообложению, составляет не более 5% от общей суммы совокупных расходов. Если доля таких совокупных расходов более 5%, то организация осуществляет распределение «входного» НДС в соответствии с порядком, указанным в Приложении N 3.

2. Налог на прибыль

2.1. Учет доходов и расходов осуществляется по методу начисления;

2.2. Амортизация по амортизируемому имуществу начисляется линейным способом;

2.3. Амортизационная премия не начисляется;

2.4. Резерв на ремонт основных средств не создается;

2.5. При выбытии материалов их оценка производится по методу средней себестоимости;

2.6. Затраты на приобретение спецоснастки, спецодежды, стоимостью не более 100 000 руб., учитываются в составе расходов полностью в момент передачи в эксплуатацию;

2.7. Товары учитываются по стоимости их приобретения;

2.8. При выбытии товаров их оценка производится по методу средней себестоимости;

2.9. Резерв по сомнительным долгам создается в соответствии с законодательством;

2.10. Резерв предстоящих расходов на оплату отпусков и на выплату ежегодного вознаграждения за выслугу лет не создается;

2.11. В состав прямых расходов на производство продукции включаются:

2.11.1. расходы на сырье и материалы, используемые при производстве продукции;

2.11.2. оплата труда производственных рабочих (в т.ч. страховые взносы с зарплаты);

2.11.3. амортизация основных средств, используемых непосредственно в производстве;

2.11.4. иные расходы, которые в бухгалтерском учете учитываются в дебете счета 20 «Основное производство», определяются согласно спецификациям, технологическим картам, актам контрольного замера и иным документам, подтверждающих состав затрат, необходимый для производства продукции, а также расходы, относящиеся к производству, и учитываемые по дебету счета 25 «Общепроизводственные расходы».

2.12. Распределение общих прямых расходов между видами готовой продукции (работ, услуг), осуществляется пропорционально прямым затратам на конкретную готовую продукцию (работ, услуг).

2.13. Для определения суммы незавершенного производства (НЗП) на конец месяца проводится инвентаризация. В результате инвентаризации, а также, на основании данных первичных учетных документов, определяется остаток основного вида материала в количественном выражении, который был передан в производство и подвергся обработке. Далее определяется доля остатка недообработанного материала в общем количестве исходных материалов, использованных в течение месяца в производстве. В результате определяется сумма прямых расходов, приходящихся на НЗП, как произведение определенной доли остатка и общей суммы прямых расходов за месяц.

2.14. В НЗП включается сумма прямых расходов по не законченным и по законченным, но не принятым заказчиком работам. Сумма НЗП по работам определяется на основе первичных документов в общей сумме прямых расходов, направленных на выполнение конкретной работы.

2.15. Прямые расходы при оказании услуг не распределяются на остатки незавершенных услуг, а полностью уменьшают доходы отчетного периода.

2.16. Исчисление и оплата авансовых платежей осуществляется ежемесячно на основе расчета авансовых платежей за квартал, установленных в п. 2 ст. 286 НК РФ, т.е. в размере 1/3 от предполагаемой прибыли за предыдущий квартал.

Генеральный директор /

Приложение N 3. Методика распределения «входящего» НДС

Приложение N 3 к Приказу «Об утверждении учетной политики ООО «Уютный дом»

для целей налогового учета»

Методика распределения «входящего» НДС

Организация применяет следующий порядок определения доли расходов по необлагаемым НДС операциям.

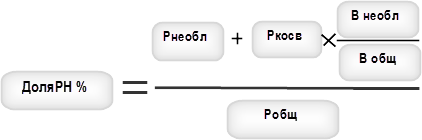

Доля совокупных расходов по необлагаемым НДС операциям (ДоляРН %) определяется по формуле:

где:

- Рнеобл – расходы, непосредственно относящиеся к необлагаемым НДС операциям;

- Ркосв – сумма косвенных расходов, которые невозможно отнести только к облагаемым или необлагаемым НДС операциям;

- ВНеобл – выручка от необлагаемых НДС операций;

- Вобщ- общая выручка без НДС;

- Робщ – общая величина совокупных расходов.

Базой для распределения косвенных расходов является выручка.

Распределение «входного» НДС по приобретенным ОС и НМА осуществляется исходя из стоимости отгруженных ТРУ по необлагаемым операциям в общей стоимости за тот месяц, в котором были приобретены ОС и НМА.

См. также:

- Конструктор учетной политики

- Пример учетной политики для производства, торговли, работ, услуг (ОСН)

- Пример учетной политики для торговли

- Пример учетной политики для работ и услуг

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Организация внутренней работы филиала иностранной компании, функционирующей на территории РФ, должна соответствовать противоречивым требованиям. С одной стороны, представительству необходимо формировать отчетные показатели для головного отделения, работающего по законодательным требованиям другого государства.

С другой – быть готовым к тому, что российская налоговая может потребовать первичные документы и расчеты, подтверждающие факты и объекты налогообложения. Как филиалу зарубежной организации адаптироваться к российским реалиям и эффективно вести бизнес, не нарушая законодательство обеих стран, читайте в публикации.

Как исчисление налогов зависит от вида деятельности иностранной компании

Наличие постоянного представительства порождает целый комплекс налогово-правовых последствий для иностранной компании. Мы говорим именно о постоянном представительстве, потому что, как разъясняется в письме Минфина от 24.10.2005 № 03-03-04/4/66, если иностранный филиал только лишь «осуществляет представительские функции» и не ведет предпринимательскую деятельность, он, соответственно, не является плательщиком НДС и налога на прибыль.

Итак, в статье 306 НК РФ перечисляются виды деятельности, занимаясь которыми, филиал зарубежной организации становится постоянным представительством. По сути компания может осуществлять любую работу за исключением той, которая перечислена в пункте 4 этой же статьи:

- использование помещений только для хранения (содержания запаса), демонстрации и поставки товаров;

- совершение только лишь закупок товаров данной зарубежной компании;

- если функционал филиала сводится исключительно к сбору, обработке и распространению информации; ведению бухучета, маркетинга, а также к изучению рынка товаров (работ, услуг), реализуемых иностранной компанией. Но при условии, что все это не является главной деятельностью организации.

- в случае, когда представительство просто подписывает контракты от имени зарубежной организации – в соответствии с детальными письменными инструкциями головного отделения.

Словом, от взаимодействия с налоговой освобождаются только те филиалы, в функционале которых исключена любая предпринимательская инициатива. Следовательно, понятие «постоянное представительство» имеет не организационно-правовое значение, а в первую очередь – классификационное, определяющее обязанность иностранной компании уплачивать налог на прибыль.

Бухучет и НК РФ: что иностранное представительство обязано соблюдать, а в чем имеет право выбора

Бухгалтерский учет филиала иностранной компании, соответствующий российским стандартам, не является обязанностью (пп .2 п. 2 ст .6 Федерального закона от 06.12.2011 №402-ФЗ «О бухгалтерском учете»). Но это лишь в том случае, как поясняется в письме Минфина РФ от 17.04.2013 № 07-01-06/13053, если подразделение ведет учет доходов и расходов согласно законодательству о налогах и сборах.

В то же время в приказе Минфина России от 29.07.1998 № 34н (ред. от 11.04.2018) «Об утверждении Положения по ведению бухгалтерского учета…» уточняется, что филиалы зарубежных компаний могут вести бухучет, исходя из правил, установленных в стране нахождения организации, но только, если они «не противоречат Международным стандартам финансовой отчетности, разработанным Комитетом по международным стандартам финансовой отчетности».

То есть, ведите учет, как хотите, главное – правильно исчисляйте и вовремя уплачивайте налоги. Представительство иностранной компании признается налогоплательщиком по большинству видов налогов. Перечисление средств в российский бюджет – обязанность, а не право выбора.

Статья 246 НК РФ закрепляет за иностранными представительствами обязанность исчислять налог на прибыль. Но по факту функционирование филиала на территории РФ является основанием для:

- исчисления НДС в соответствии с российским законодательством (ст. 148 НК РФ)

- определения порядка уплаты налога на имущество организаций (ст. 374 НК РФ).

Согласно статье 373 НК РФ постоянное представительство подает налоговую декларацию в отношении движимого и недвижимого имущества по месту его нахождения.

Однако главным объектом налогообложения постоянного представительства является, естественно, его прибыль, которая в свою очередь зависит от особенностей определения расходов и доходов филиала.

Особенности определения доходов и расходов иностранного представительства

Налоговая юрисдикция государства ограничена той частью доходов, которую компания получает на его территории. То есть работа постоянного представительства определяет степень присутствия иностранной компании в государстве, налоговым резидентом которого не является, но с территории которого извлекается определенный доход.

Подробности налогообложения филиалов зарубежных компаний представлены в статье 307 НК РФ. Здесь перечислены виды доходов, которые облагаются налогами, а также особенности определения налоговой базы в зависимости от специфики деятельности компании.

Так, объектами налогообложения являются:

- доход, полученный представительством в результате своей деятельности в России, уменьшенный на величину расходов. При этом необходимо учитывать положения пункта 4 этой же статьи, где уточняется, как рассчитывается налогооблагаемая прибыль в организациях со структурными особенностями. Например, если у компании на территории РФ несколько филиалов, налоговая база определяется по каждому отдельно. Зарубежная организация сама вправе решить, какое из представительств будет вести налоговый учет и, соответственно, представлять налоговые декларации по налогу.

- доходы иностранной организации от владения, пользования или распоряжения имуществом своего постоянного представительства в РФ за вычетом соответствующих расходов;

- другие доходы, извлекаемые представительством в РФ и указанные в пункте 1 статьи 309 НК РФ. В их числе проценты от долговых обязательств, доходы от использования прав на интеллектуальную собственность и пр.

Статья 247 НК РФ уточняет, что именно является прибылью для иностранного представительства – это доход, уменьшенный на величину произведенных в процессе осуществления деятельности расходов.

Какие именно расходы будут учитываться при расчете налогооблагаемой прибыли, уточняется в статье 252 НК РФ. Это обоснованные и документально подтвержденные затраты, а в случаях, предусмотренных статьей 265 НК РФ, – убытки. К последним, например, относятся расходы на содержание имущества, переданного налогоплательщику по договору аренды или лизинга.

Все расходы должны быть документально подтверждены и экономически обоснованными – оценивая рациональность затрат, инспекторы не терпят формализма. Чтобы убедиться, что налог на прибыль исчислен верно, налоговики тщательно разбираются, насколько необходимы для деятельности филиала те или иные траты.

Как налоговая нагрузка связана с адаптацией бизнеса к российским реалиям

Постоянное представительство в юридическом смысле по сути является исключительным явлением: государство получает право распространять свою налоговую юрисдикцию на иностранную организацию. По факту постоянное представительство принимает «правила игры» другой страны, уже будучи в зоне риска – ему предстоит вести бизнес в новых экономических и социальных реалиях.

Справедливости ради нужно сказать, что в пункте 9 статьи 307 НК РФ это отчасти учитывается. В ней говорится: определение доходов представительства, подлежащих налогообложению в РФ, производится с учетом выполняемых филиалом функций, «используемых активов и принимаемых экономических (коммерческих) рисков».

Специалисты 1C-WiseAdvice более 10 лет не просто оказывают бухгалтерские услуги для филиалов и представительств зарубежных компаний, но и помогают адаптировать бизнес к российским реалиям. Мы предупредим и сведем к минимуму все ваши финансовые и налоговые риски.

Материальную ответственность за свою работу мы несем в течение 3-х лет после сдачи отчетности – даже в случае расторжения договора. К вашим услугам – высокопрофессиональная команда англоговорящих бухгалтеров и налоговых экспертов. Персональный ассистент будет всегда с вами на связи и поможет решить любые вопросы, связанные с обслуживанием вашей компании.

В соответствии с абз. 2 п. 1 ПБУ 1/2008, пп. 2 п. 2 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» подразделение иностранной компании имеет несколько вариантов при организации учетных процессов:

вести бухгалтерский учет в полном объеме по российским нормам или международным стандартам финансовой отчетности (МСФО),

вести учет доходов, расходов и (или) иных объектов налогообложения в соответствии с НК РФ.

П. 2 Положения по ведению бухучета и бухотчетности в РФ от 29.07.1998 № 34н сообщает, что филиалы и представительства зарубежных фирм могут вести учет по правилам, установленным в стране нахождения головной организации, если они не противоречат МСФО.

Если компания решает вести в своем подразделении в РФ бухгалтерский учет по российским нормам или стандартам МСФО, то необходимо разработать учетную политику (ПБУ 1/2008) и отразить в ней выбранный способ учета.

Компания должна также утвердить рабочий план счетов, который будет использоваться в представительстве. Его формируют на основе плана счетов (приказ Минфина РФ от 31.10.2000 № 94н), в состав включают счета, необходимые для ведения синтетического и аналитического учета. Использовать их или нет, определяет компания, руководствуясь при этом инструкцией к плану счетов, российскими стандартами бухгалтерского учета, методическими указаниями по вопросам бухучета. Организации не запрещено включить счета, применяемые в иностранном государстве. В документе можно указать дополнительную информацию, считая ее полезной (п. 6 ПБУ 1/2008).

Все хозяйственные операции должны быть оформлены первичными документами. Выбранные формы документов следует обозначить в учетной политике. Подразделение может получить их от головной компании, но они должны быть составлены в соответствии с требованиями Закона № 402-ФЗ. Все первичные учетные документы и регистры бухгалтерского учета подразделение должно хранить в течение сроков, которые предусмотрены правилами организации государственного архивного дела (приказ Росархива от 20.12.2019 № 236).

Отчитаться за представительство иностранной организации через интернет — в срок и без ошибок.

Попробовать

В Законе № 402-ФЗ и Положении по ведению бухучета и отчетности нет норм, предусматривающих обязанность для филиалов и представительств иностранных организаций составлять и представлять бухгалтерскую отчетность.

Представительство иностранной компании, находящееся на территории РФ, наравне с российскими компаниями:

- подлежит постановке на учет в налоговом органе по месту осуществления своей деятельности,

- обязано исчислять и уплачивать налоги в соответствии с требованиями НК РФ и положениями международных договоров (ст. 7 НК РФ).

Если в международном договоре предусмотрен иной порядок налогообложения, чем в российском законодательстве, то необходимо применять нормы договора.

Ст. 306 НК РФ дает определение постоянному представительству иностранной организации в налоговых целях. Им является филиал, представительство, отделение, бюро, контора, агентство, любое другое обособленное подразделение, через которое организация регулярно осуществляет предпринимательскую деятельность на территории РФ.

Ст. 307 НК РФ дает определение объекту налогообложения, налоговой базе и описывает нюансы налогообложения иностранных представительств. Компании должны:

- уплачивать авансовые платежи и налог на прибыль в порядке, предусмотренном ст. 286, 287 НК РФ,

- представлять налоговую декларацию по итогам отчетного периода (приказ МНС РФ от 05.01.2004 № БГ-3-23/1),

- представлять годовой отчет о деятельности в РФ (приказ МНС РФ от 16.01.2004 № БГ-3-23/19).

В соответствии с письмом Минфина России от 24.10.2005 № 03-03-04/4/66, если подразделение иностранной организации в РФ осуществляет только представительские функции, то оно не уплачивает налог на прибыль, так как его деятельность не признается предпринимательской.

Если деятельность подразделения иностранной организации сопряжена с налоговыми рисками, то ИФНС может предложить:

- исключить сомнительные операции при расчете налогов,

- уведомить о принятых мерах вместе с уточненными декларациями,

- представить пояснительную записку (форма утверждена приказом ФНС России от 30.05.2007 № ММ-3-06/333@).

Для иностранных организаций, осуществляющих деятельность в РФ через постоянные представительства, объект налогообложения по налогу на прибыль — это полученные доходы, уменьшенные на величину произведенных расходов (ст. 247, ст. 307 НК РФ). Согласно ст. 250 НК РФ, в числе доходов учитываются также внереализационные, например, полученные от сдачи имущества в аренду. Налог на прибыль исчисляется и уплачивается представительством самостоятельно.

Объект налогообложения = Доходы — Расходы

Основная текущая ставка как для российских, так и для иностранных компаний — 20% (3% в федеральный бюджет, 17% — в региональный).

В отношении постоянного представительства могут действовать и другие ставки. Сумма налога зачисляется в федеральный бюджет (п. 6 ст. 307 НК РФ):

- 15% — по доходам в форме дивидендов по акциям российских компаний или участия в капитале иной формы,

- 15 и 9% — по доходам в форме процентов, по определенным ценным бумагам в зависимости от их вида: государственные, муниципальные и др.,

- 0% — по доходам, связанным с облигациями госзайма, отдельными государственными и муниципальными облигациями.

Если постоянное представительство осуществляет деятельность подготовительного или вспомогательного характера в интересах третьих лиц без получения вознаграждения, то расчет налоговой базы ведется по следующей формуле:

Налоговая база = Расходы * 20%

П. 4 ст. 306 НК РФ определяет, что относится к деятельности подготовительного и вспомогательного характера:

- создание условий для ведения основной деятельности;

- содержание постоянного места деятельности;

- обеспечение процесса ведения предпринимательской деятельности и др.

Если организация осуществляет подготовительную или вспомогательную деятельность в своих интересах и не образует постоянное представительство, то уплачивать налог на прибыль не нужно.

Если зарубежная компания имеет несколько постоянных представительств, то налоговая база и сумма налога рассчитываются отдельно по каждому отделению.

Представительства, осуществляющие деятельность в рамках единого технологического процесса и применяющие единую учетную политику в целях налогообложения, могут рассчитывать налогооблагаемую прибыль в целом по группе. Организация сама определяет, какое из представительств будет вести налоговый учет. Сумма налога на прибыль, подлежащая уплате в бюджет, распределяется между отделениями в общем порядке, предусмотренном ст. 288 НК РФ. Принятое решение рассчитывать базу налога по группе компания должна согласовать с ИФНС.

Сдать налоговую отчетность по актуальным формам.

Узнать больше

Зарубежные компании должны представлять декларации по налогу на прибыль по месту нахождения постоянного представительства. Если у организации несколько таких представительств, то отчет сдает каждое отделение (п. 8 ст. 307 НК РФ).

Если у компании отсутствовала финансово-хозяйственная деятельность и нет обязанности по уплате налога на прибыль, отчет — нулевую декларацию — все равно необходимо представить в ИФНС.

Налоговая декларация подается по итогам отчетного периода (квартала, полугодия, 9 месяцев) не позднее 28 числа месяца, следующего за истекшим отчетным периодом, по итогам года — не позднее 28 марта.

Для постоянных представительств обязательны к заполнению титульный лист, разделы 1-7. Прочие разделы и приложения декларации заполняются в случае, если организация имеет данные, необходимые для их заполнения.

Налог за иностранную фирму может исчислять, удерживать и перечислять налоговый агент — российская компания — по особым ставкам в зависимости от вида дохода. Агент подает декларацию одновременно с выплатой дохода.

Налогового агента привлекают, если выплачиваемый доход постоянному представительству иностранной организации не связан с деятельностью этого представительства (п. 1 ст. 310 НК РФ). Перечень доходов иностранной организации, облагаемых налогом на прибыль у источника выплаты — налогового агента, установлен п.1 ст. 309 НК РФ (перечень открытый).

Постоянные представительства иностранных компаний как налоговые агенты обязаны исчислить, удержать и перечислить в бюджет НДФЛ с суммы заработной платы и иных вознаграждений, начисленных своим работникам (п.1 ст. 226 НК РФ). Компания по месту своего учета представляет сведения по форме 6-НДФЛ (не позднее 30 апреля, 31 июля, 31 октября — квартальные, 1 марта — годовую). Если заработная плата не выплачивалась сотрудникам, то отчет не нужно представлять в налоговую инспекцию.

Расчет НДФЛ производят по нормам российского законодательства — ст. 224 НК РФ. Если подразделение иностранной организации не имеет своего расчетного счета и выплачивает зарплату сотрудникам через расчетный счет другого подразделения, то в соответствии с п. 5 ст. 226 НК РФ необходимо письменно уведомить ИФНС о невозможности удержать НДФЛ до 1 марта года, следующего за истекшим налоговым периодом.

По выплатам и вознаграждениям, начисляемым в пользу сотрудников и иных физических лиц, также необходимо перечислить страховые взносы. Отчет по взносам на пенсионное, социальное и медицинское страхование представляют ежеквартально. Сроки сдачи — 30 число месяца, следующего за отчетным периодом. Форма, порядок заполнения и электронный формат отчета утверждены приказом ФНС от 15.10.2020 № ЕД-7-11/751.

Иностранные организации, осуществляющие деятельность в РФ через постоянные представительства, признают плательщиками налога на имущество (п.1 ст. 373 НК РФ).

Объекты налогообложения (п.1 ст. 374 НК РФ):

- недвижимое имущество, относящееся к объектам основных средств,

- имущество, полученное по концессионному соглашению.

Налоговую базу определяют как среднегодовую стоимость имущества или как кадастровую стоимость в отношении отдельных объектов недвижимого имущества, внесенных в ЕГРН.

Налоговый период по налогу на имущество — календарный год.

Отчетные периоды:

- I квартал, полугодие и 9 месяцев календарного года — если недвижимость определяют по среднегодовой стоимости;

- I, II и III кварталы календарного года — если по кадастровой стоимости.

Сроки уплаты налога на имущество прописывают в законах субъектов РФ.

Налоговую декларацию по налогу на имущество представляют в налоговые органы по месту постановки на учет постоянных представительств.

Сдавать декларацию компании должны не позднее 30 марта года, следующего за истекшим.

Если иностранная компания не осуществляет деятельность, приводящую к образованию постоянного представительства в РФ, то имущество не признается объектом налогообложения, и представлять декларацию в налоговый орган не нужно.

Представительство иностранной компании — самостоятельный плательщик НДС. Статус образования постоянного представительства для целей исчисления налога не важен.

Исчислять налог фирме нужно, если она осуществляет операции, которые подлежат налогообложению: реализация товаров (работ, услуг), перемещение товаров на таможенную территорию РФ и др.

Согласно ст. 122 НК РФ, за несвоевременную или неполную уплату НДС предусмотрены санкции.

Декларацию представляют в налоговую инспекцию по месту учета вне зависимости от того, осуществляло ли представительство деятельность. Форма декларации по НДС утверждена приказом ФНС России от 29.10.2014 № ММВ-7-3-58, ее заполняют после расчета налога. Сроки сдачи декларации — до 25 числа месяца, следующего за отчетным кварталом.

С 01.01.2019 иностранные организации, оказывающие на территории РФ услуги в электронной форме, согласно п. 1 ст. 174.2 НК РФ, должны встать на учет в налоговых органах РФ и самостоятельно исчислять и уплачивать НДС в российский бюджет независимо от того, кто является покупателем этих услуг — физическое или юридическое лицо (п. 4.6 ст. 83 НК РФ).

Сдавать декларацию по НДС при оказании услуг в электронной форме нужно ежеквартально — не позднее 25-го числа месяца, следующего за налоговым периодом, по форме КНД 1151115. Форма утверждена приказом ФНС России от 30.11.2016 № ММВ-7-3/646@.

Согласно ст. 357 НК РФ, плательщики транспортного налога — лица, на которых зарегистрированы транспортные средства, являющиеся объектом налогообложения.

Если на представительство иностранной компании зарегистрированы транспортные средства, то оно должно платить налог в бюджет вне зависимости от осуществления деятельности (письмо Минфина РФ от 19.01.2009 № 03-05-05-01/03).

Срок уплаты налога — не позднее 1 марта года, следующего за истекшим налоговым периодом, авансовых платежей — не позднее последнего числа месяца, следующего за истекшим отчетным периодом. Сумму налога налогоплательщики рассчитывают самостоятельно, однако декларацию не подают.

Отчитаться за иностранную организацию в контролирующие органы РФ через интернет.

Попробовать

Иностранные организации, которые имеют свои представительства на территории России, могут сдавать необходимую отчетность через Контур.Экстерн. Система позволяет заполнить и сдать следующие формы:

- налог на прибыль иностранной организации (КНД 1151038),

- отчет 6-НДФЛ,

- РСВ (Расчет по страховым взносам),

- декларацию по налогу на имущество.

Также через Экстерн можно отчитаться по НДС: загрузить и отправить в ФНС форму «НДС иностранных организаций» (КНД 1151115).

Кроме того, российские предприниматели — собственники иностранных компаний могут сдать через Экстерн уведомление о контролируемых иностранных компаниях (КНД 1120416).

Почему Экстерн?

- Иностранная компания сможет отчитаться согласно действующим требованиям российского законодательства: формы отчетов в Экстерне всегда актуальны и обновляются автоматически.

- Отчеты передаются в контролирующие органы через интернет, и вам не нужно посещать отделения. Когда вы заполняете отчет, Экстерн дает подсказки и выполняет автоматические расчеты на основе введенных данных.

- Перед отправкой все отчеты проходят проверку на ошибки — это позволяет отчитаться с первого раза.

13 2019

Часто задаваемые вопросы по представительству и филиалу иностранной компании.

1. Что открывать: филиал, представительство иностранной компании или ООО с иностранным участием? Отличия, плюсы и минусы.

При ведении иностранной компанией деятельности на территории РФ необходимо определить, приводит ли эта деятельность к образованию постоянного представительства или нет.

Решение этого вопроса необходимо для правильного исчисления налогов на территории РФ. Понятие «постоянное представительство» имеет в налоговом законодательстве специальное значение, отличное от гражданско-правового термина «представительство юридического лица», определяемого ст. 55 ГК РФ. Это понятие, не имея организационно-правового значения, устанавливает налоговый статус иностранной организации.

Если деятельность иностранной компании образует постоянное представительство, то у нее возникают налоговые обязательства в соответствии с законодательством РФ: доходы иностранной организации, полученные через представительство, образованного на территории РФ облагаются налогами в РФ.

Если деятельность иностранной компании не образует постоянного представительства на территории РФ, то налогом на прибыль облагаются только доходы компании, полученные от источников на территории РФ. Компания не несет обязанностей по исчислению и уплате НДС (налог определяется и удерживается налоговыми агентами), а также налога на имущество (за исключением объектов недвижимого имущества).

Оценка компании, как образующей или не образующей постоянное представительство зависит от того, какая деятельность осуществляется на территории РФ и от документального оформления ведения этой деятельности.

Понятие «постоянное представительство» иностранной компании установлено п. 2 ст. 306 НК РФ, которой предусмотрено, что под постоянным представительством иностранной организации в РФ для целей налогообложения прибыли, понимается любое обособленное подразделение или иное место деятельности этой организации, через которое организация регулярно осуществляет предпринимательскую деятельность на территории РФ, связанную с продажей товаров, проведением работ по строительству и монтажу, оказанием услуг. Исключением является деятельность подготовительного и вспомогательного характера.

Приведем пример:

- Иностранная компания зарегистрировала представительство на территории РФ. При этом компания решила, что если представительство не получает оплаты от покупателей и не заключает договоров, то постоянное представительство не образуется.

- Однако в штате представительства заявлена официально должность «менеджер по продажам».

- Сотрудники представительства ведут переписку по эл. почте касательно исполнения конкретных сделок (то есть ведут деятельность, направленную на получение дохода).

- При таких условиях представительство иностранной компании может быть признано постоянным представительством в целях налогообложения.

Иностранные компании могут присутствовать в РФ в форме представительства иностранного юридического лица или в форме филиала иностранного юридического лица. Предполагается, что представительство не осуществляет коммерческой деятельности и занимается только обслуживанием головной компании, является неким маркетинговым подразделением на территории РФ. Тогда как филиал — структура, которая занимается коммерческой деятельности, заключает коммерческие договоры и исполняет на территории РФ — это уже коммерческое подразделение иностранного юридического лица на территории РФ, которое является самостоятельным плательщиком налогов в РФ, т.е. то самое «постоянное представительство».

Особо обращаем внимание, что в любой организационно-правовой форме может возникнуть «постоянное представительство» для целей налогообложения с момента ведения коммерческой деятельности.

Также необходимо учитывать, что существует такое понятие как «зависимый агент». Наличие зависимого агента на территории РФ приводит к образованию «постоянного представительства».

Зависимый агент — это юридическое или физическое лицо, которое представляет интересы иностранной организации в РФ. При этом зависимый агент:

- Действует от имени иностранной организации на основании договора. Полномочия зависимого агента могут быть оформлены доверенностью либо договором поручения, агентирования и т.д.

- Имеет и регулярно использует полномочия на заключение от имени организации контрактов или согласование их существенных условий (например, цены, сроков, объемов поставок).

- Своими действиями создает правовые последствия для иностранной организации.

- Не является обычным посредником (т.е. деятельность от имени иностранной организации не является его основной деятельностью).

Поэтому, при принятии решения об организационно-правовой форме присутствия иностранной компании в РФ, необходимо исходить из планируемой деятельности.

2. Какую деятельность могут вести филиал и представительство иностранной компании?

Иностранные компании могут вести деятельность на территории России в форме представительств, в форме филиалов и в форме российской компании с иностранным капиталом.