Задания

Версия для печати и копирования в MS Word

Тип 1 № 45205

Ниже приведён перечень факторов. Все они, за исключением двух, относятся к факторам сокращения спроса.

1) удачная рекламная кампания;2) негативные отзывы покупателей о товаре; 3) падение доходов населения;4) уменьшение издержек производства;5) уменьшение цен на взаимозаменяемые товары;6) появление ожидания падения цены на товар.

Источник/автор: Алина Трошина

Спрятать ответ

·

Экономическая сфера находится в непрерывном развитии. Предприниматели постоянно разрабатывают новые маркетинговые планы для роста бизнеса, в которых подробно расписывают каждый шаг, при этом уделяется особое внимание пункту ценообразования. Вопрос является одним из сложнейших и наиболее актуальных, так как необходимо вывести предприятие к хорошей прибыли за счет увеличения продаж и покрытия всех издержек, а также учесть возможные расходы в будущем на совершенствование технологического процесса. Решающими в описанной ситуации будут законы спроса потребителя и предложения товаров, в статье мы рассмотрим основные факторы в экономике, влияющие на их формирование, изменение величины, приведем актуальные примеры.

Определение

Термин можно описать как потребность граждан в покупке тех или иных продуктов и услуг с последующей оплатой, а его величина — количество, которое будет приобретено в зависимости от платежеспособности покупателей и установленных цен. Такая способность выражается в денежной форме и напрямую зависит от доходов клиента. Именно он является одним из важнейших звеньев при определении текущего состояния рынка.

В случае отсутствии потребностей у человека, уровень продаж снижается, а значит разработка новых коммерческих предложений становится бессмысленной.

Закон

Взаимосвязь цен и количества приобретаемых единиц имеет обратно пропорциональную зависимость: на бюджетные модели спрос возрастает. Эластичность ценового фактора демонстрирует уменьшение среднего чека по мере повышения ценника. В этом случае можно наблюдать снижение реального дохода потребителя при росте стоимости и одновременном сохранении стабильности заработка. Покупательская способность сокращается, что в итоге снижает интерес. В то же самое время, увеличивающиеся расценки на отдельные категории делают бюджетные аналоги более привлекательными.

Готовые решения для всех направлений

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Экономические причины изменения

Основным признаком, влияющим на степень заинтересованности, является стоимость, ее корректировка, актуальность, а также платежеспособность покупателя. То есть это переменная величина, которая зависит от:

- объема, где переменной является только актуальные расценки на продукцию;

- характера, который может меняться при смене внешних условий, имевших ранее постоянное значение.

Для объяснения причин изменения спроса необходимо определить, от каких факторов он зависит:

- здравый смысл покупателя и наблюдение. То есть при снижении размера среднего чека на некоторые вещи востребованность в них возрастает. Цена для покупателя — своеобразный барьер, который становится препятствием для приобретения желаемого. Проще говоря, высокие ценники отбивают всякое желание тратить деньги на товары/услуги, даже если они желанны;

- в рассматриваемый период времени каждый последующий аналогичный продукт принесет меньше удовлетворения или выгоды от единицы. То есть второй, третий и каждый последующий торт уже не будет столь желанным, как первый;

- эффект замещения бюджетными аналогами. Сегодня покупатель всегда ищет выгоду и покупает дешевые варианты с идентичными свойствами у конкурента.

Какие неценовые факторы влияют на формирование и величину спроса

Вне зависимости от установки высокой или низкой цены человек может проявлять большее или меньшее внимание, именно поэтому выделяют отдельные причины необходимости приобретения определенных вещей.

Доходы потребителей

При увеличении среднего заработка в регионе или стране, индексации заработной платы и других составляющих прибыли происходит повышение востребованности в реализуемых продуктах. При этом предпринимателям необходимо учесть, что существует вероятность изменения структуры потребления, а значит отдельные категории не подчиняются общей закономерности. Так покупка низкокачественных или б/у-товаров снижается: при увеличении дохода отпадает необходимость их приобретения в связи с появлением возможности найти более качественный и актуальный вариант. В этом случае происходит разделение всей продукции на низшие, нормальные и высшие категории.

Для того чтобы оптимизировать бизнес-процессы, легко отслеживать любые изменения в работе и четко фиксировать полученные результаты, используйте специализированное ПО и оборудование.

Так, компания Клеверенс предлагает решения для предпринимателей в самых разных сферах деятельности. С помощью нашего софта можно автоматизировать товароучетные операции, отслеживать движения товаров и материальных ценностей, предоставлять информацию о продукции покупателям и многое другое.

Оставьте заявку, и наши специалисты помогут подобрать решение под ваши задачи. Подробнее >>

Что влияет на величину спроса: вкусы и мода

Замена товаров на более актуальные чаще всего происходит под влиянием рекламы, обзоров и т. п. В этом случае при актуализации заинтересованность в них возрастает, в то время как на устаревшие предложения — снижается. Данный фактор наиболее ярко выражен в сфере одежды и обуви, гаджетов и аксессуаров, а относительно вещей длительного пользования повышение востребованности менее выражено и проявляется в течение 1 года или даже нескольких лет.

Количество потребителей

Изменение численности населения может быть естественным — увеличение рождаемости/снижение смертности, а также искусственным — миграция. Так, в мегаполисах наблюдается регулярный и стабильный прирост числа постоянных жителей, а значит спрос растет.

В условиях международной торговли, выведение товара на рынки других стран способствует увеличению числа покупателей, но правило работает только в отношении повсеместно востребованных высококачественных товаров-заменителей. Например, продажа национальной одежды и нарядов остается актуальной для представителей отдельных культур со спецификой использования в определенной местности.

Цены на заменители

Сегодня все, что представлено на рынке, имеет товары-заменители, обладающие аналогичными функциями. Предложения из единой категории делят между собой конкурентоспособные позиции (фирмы телевизоров, марки авто и т. д.). При увеличении расценок покупатели чаще обращаются к более бюджетному аналогу. Правило работает в отношении продукции, имеющей аналогичные свойства или функции. В случае выбора сложных технических или электронных приборов, клиент дополнительно изучает его уникальные характеристики и возможности.

Ожидания потребителя

Изменение спроса также зависит от потребительских ожиданий относительно возможного увеличения дохода или возрастания ценника в будущем. Так при прогнозировании экстремальных ситуаций можно наблюдать повышение заинтересованности в продуктах первой необходимости, а при ожидании снижения — покупатель откладывает визит в магазин на потом.

Данный фактор довольно сложен для прогнозирования предпринимателями и в большинстве случаев не учитывается при построении модели кривой.

Наличие дополняющих товаров

Отдельные категории имеют дополнительные составляющие, которые обеспечивают более комфортное пользование или же вовсе являются неотъемлемыми.

В большинстве случаев пункт относят к сложным техническим аксессуарам, так как они являются наиболее ярким примером. Например, использование профессионального фотоаппарата невозможно без карты памяти или кабеля, а штатив, дополнительные линзы, вспышка — повышают комфорт пользователя и положительно сказываются на качестве работ. При этом для бытового пользования вполне подойдет менее сложная техника, аксессуары для которой будут дешевле в несколько раз. Так, при повышении цен на дополнения, интерес потребителя в отношение отдельных моделей или иногда даже группы уменьшается.

Сезонность

Спрос на такие товары довольно просто спрогнозировать как предпринимателю, так и покупателю. Некоторые сидят дома в ожидание огромных скидок и покупают лыжи летом. Однако несмотря на существующие акции «вне сезона», большая часть покупок все же приходится на разгар зимы, когда народ устремляется на гуляния.

Неценовые факторы предложения

Главным детерминантом является цена, установленная производителем и продавцом. Также имеются другие составляющие, не связанные со стоимостью. Их изменение влечет за собой замену величины при заданном ценнике.

Уровень технологии

Постоянный технологический прогресс способствует повышению уровня отдачи ресурсов, за счет которых производится большее число реализуемых на рынке единиц. Так внедрение потолочных линий позволяет увеличивать объемы производства в расчете на одного рабочего, что в итоге способствует росту кривой предложения. При этом фактор не учитывается на предприятиях, где необходима ручная работа или применение традиционных методов.

Цены ресурсов

Возрастающие издержки предприятия, а именно постоянное возрастание расценок на ресурсы, образует прямо пропорциональную зависимость с ценообразованием на продукцию, то есть ее стоимость возрастает. Таким образом, рассматриваемый пункт в условиях роста имеет обратное влияние на величину.

Оплата налогов

В товары уже заложен налоговая плата за прибыль, что обеспечивает полную компенсацию для производителя. Данный пункт имеет наибольшее влияние на кривую предложения для предприятий, занимающихся алкогольной или табачной продукцией, а также для меховых фабрик. Постоянный рост ценников на данные категории способствует ограничению количества производимых и приобретаемых единиц.

Количество производителей

Появление в единой сфере конкурентов обуславливает увеличение числа групп вещей в магазинах, однако их появление в скором времени вызывает ограниченность ресурсов. Нехватка сырья в регионе заставляет предпринимателей завозить их из других мест, а значит и увеличивать средний чек.

Ожидания производителей

Фактор напрямую зависит от запросов конечного потребителя. Так, при планировании повышения чека на базовые продукты, продавец может ограничить число поставок в торговые точки с целью большего выгодополучения в будущем. Также возможна ситуация с наращиванием объема производства для обеспечения лидирующей и конкурентоспособной позиции на рынке.

Цены на другие товары

Постоянный поиск более выгодного капитала вложения объясняется повышающимися расценками на аналогичные варианты. Предприниматели стремятся вложить свои средства в наиболее выгодное направление, а в то же самое время происходит отток капитала из иных сфер, что, соответственно, уменьшает объем предложения. Данный фактор имеет большее значение для схожих условий производства, что гарантирует минимальные вложения на переквалификацию завода.

Сезонность

Наибольшие запасы фруктов и овощей, например, будут реализованы в теплое время года (летом или в начале осени). В зимний период продажи сокращаются.

Обычаи и традиции

Реализация товаров, имеющих отношения к особенностям того или иного народа также имеет большое влияние. Так, в Китае или Японии население преимущественно использует палочки при приеме пищи. Именно поэтому объемы разработок вилок в стране минимальны.

Эластичность

На спрос и предложение влияют следующие факторы:

- цена;

- среднедушевой доход;

- перекрестность для взаимозаменяемых аналогов.

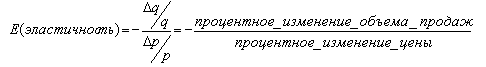

Термин объясняет способность главных экономических признаков и составляющих изменяться и подстраиваться под существующие рыночные условия. Расчет показателя производится на основе коэффициента, который отражает отношение изменения объемов покупаемого товара относительно произведенных корректировок в его стоимости.

Как установить свои расценки

Основной концепцией ценообразования, планируемой в условиях увеличения выгодоприобретения, является понимание того, насколько спрос будет эластичен. Желание постоянно увеличивать интерес потребителя вполне естественно для каждой конкурирующей фирмы, что позволяет наиболее грамотным предпринимателям вырываться на лидирующие позиции, но именно за счет понимания критерия величины можно занять большую долю рынка, предлагая свой товар или услугу по самой выгодной и оптимальной цене.

Из такого утверждения можно сделать вывод, что продукция, пользующаяся наибольшей востребованностью, принесет своему владельцу большой доход. Тем не менее, если не достичь высоких позиций на первых этапах за счет заниженного ценника, то отпускная стоимость возрастет, а со временем постоянно увеличивающаяся расценка будет обусловлена возникшей инфляцией.

Рост прибыли компании

Построение приблизительной кривой спроса базируется как минимум на 2 показателях ценообразования и текущих объемах продаж. Чем больше факторов будет учтено, тем более точные параметры можно рассчитать.

Применение стратегии увеличения среднего чека будет наиболее безопасным в условиях точного анализа рисков потерь из-за вероятного оттока постоянных клиентов, а соответственно и недополучения ожидаемой прибыли. Основываясь на базовых знаниях, можно произвести самые простые расчеты по формуле.

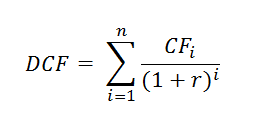

Доход производителя достигает максимального значения при заново сформированной цене только в том случае, когда изменение объема реализуемого товара, переведенное в процентное значение, будет равно корректировке стоимости с обратным знаком, также отображаемом в процентах. Таким образом, при коэффициенте эластичности спроса, значение которого меньше 1, новый выросший чек на продукцию повлечет за собой выручку. В том случае, если значение Е (эластичн.) больше 1, то необходимо пересмотреть ценообразование и снизить ее.

Прибыль — один из главных показателей успешной деятельности предприятия и эффективности выбранной бизнес-методики, но она не может существовать без логичного ценоформирования, при которых выручка будет максимальной.

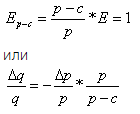

Рост доходов компании станет реальным только при таких условиях, когда показатель маржинальной прибыли, умноженный на коэффициент эластичности, будет равен 1. Если выражение преобразовать в формулу, то оно выглядит следующим образом:

где

- p — стоимость одной единицы реализуемой продукции;

- с — издержки производства при разработке и выпуске рассматриваемого продукта.

Итог

Если предприниматель планирует изменить расценки на свой товар, то этот факт необходимо включить как часть маркетингового плана, так как в нем отражаются сопутствующие затраты. Повышение зачастую связано с улучшением качества продукции или услуг, которые напрямую зависят от финансовых вложений, а снижение — с выпуском на рынок новинок, в отношение которых рассчитываются минимальные издержки. Таким образом, все решения, связанные с ценообразованием, должны быть приняты с учетом показателей и того, какие факторы влияют на спрос и предложение, а также всевозможных изменений — как временных, так и с перспективой перевода на регулярную основу. Еще один важный факт: при любых нововведениях следует учитывать чувствительность, а, точнее, платежеспособность потенциальных и постоянных клиентов. Каждый покупатель стремится найти для себя товары с идеальным соотношением цены и качества, поэтому необходимо справедливо оценивать возможности торговли.

Количество показов: 161592

Бизнес создается для извлечения прибыли и закономерно, что собственник постоянно стремится повысить рентабельность. Расскажем о способах увеличения прибыли.

Способы повышения прибыли и их сочетание

Независимо от размеров бизнеса и сферы экономики выделяют три основных способа повышения прибыли:

- увеличение объемов продаж;

- снижение издержек;

- увеличение цены.

Планируя стратегию развития и стратегию работы с маржой, собственник или топ-менеджер компании должен учитывать все три способа и искать сбалансированное решение, хотя, например, повышение цены и повышение объема продаж в единицах продукции не всегда могут сработать одновременно.

Работа над повышением маржинальности обязательно соотносится и со стратегией развития компании. Допустим, если стратегия строится на выходе на новые рынки, то в первую очередь упор будет на увеличение объемов продаж. Если же цель при сохранении доли рынка перейти на другой сегмент потребителей, то фокус внимания можно направить на повышение цен или оптимизацию издержек.

Ошибки собственников / руководителей

Зачастую решение по повышению прибыли лежит на поверхности. В силу стереотипов компании упускают прибыль из-за того, что:

- не оптимизируют затраты на маркетинг;

- не работают над УТП и не реагируют гибко на запросы рынка;

- слабо уделяют внимание perfomance-маркетингу — анализу и достижению конкретных показателей;

- недостаточно внимания уделяют аналитике.

Как следствие, у компании нет четкой стратегии, и работа отдела маркетинга может быть похожа, скорее, на решение текущих задач.

Еще одна ошибка — стремление руководителя “лечить” вопросы прибыли модными “фишками”, которые касаются как управления, так и применения инструментов. Например, компания заказывает большой интернет-портал, чтобы через него продавать свои товары и услуги, но на практике оказывается, что для интернет-продаж достаточно подробного лендинга и качественной работы контакт-центра.

Или, к примеру, все увлекаются переводом сотрудников на KPI, хотя эти KPI никак не влияют на рост прибыли. В инструментах и решениях нет ничего плохого. Но плохо, если они применяются без всестороннего анализа ситуации.

Как увеличить объем продаж

Один из самых простых способов — повышение цен, при этом увеличение цены на 3-5% с тем же уровнем издержек позволяет довольно быстро увеличить общий оборот и доходность. Вполне закономерны опасения собственников, что часть клиентов перестанет покупать, и это скажется на объеме продаж. Но тут стоит рассчитать критическую точку потери базы, после которой повышение цены становится необоснованным.

Вот условный пример. Компания продавала продукт по 100 рублей, который покупали 100 раз в месяц, что давало общий оборот 10 000 рублей. С каждого клиента компания зарабатывала 20 рублей чистой прибыли или 2 000 рублей в месяц.

При повышении цены до 105 рублей оборот увеличится до 10 500 рублей. При тех же затратах прибыль составить 2 500 рублей. Но если 2 клиента откажутся от сотрудничества из-за повышения цен, то оставшиеся 98 клиентов все равно принесут компании по 25 рублей чистой прибыли. То есть совокупная прибыль по итогам периода будет — 2450. Таким образом повышение цены в любом случае позволило увеличить прибыль. И при том сосредоточиться на качественном обслуживании существующих клиентов, что позволит сгладить дискомфорт от новых цен.

Дополнительные продажи или повторные продажи

Подумайте, какие продукты вы можете предложить клиенту еще? Например, салон оптики при заказе обычных очков с диоптриями предлагает приобрести солнцезащитные очки со скидкой. Магазин электроники при покупке телефона предлагает сразу же купить чехол и защитное стекло, а также страховку от не гарантийной поломки гаджета. Это работает на увеличение объема продаж и увеличение среднего чека.

Важно вести работу, направленную на возвращение клиента и увеличение LTV (жизненного цикла клиента). Если это ритейл, то хорошо работают бонусные программы и секретные промоакции, специальные скидки. Если это товар, который требует регулярных повторных покупок (например, капсулы с кофе), то здесь та же задача — пригласить клиента прийти в эту точку снова и снова. Для предприятий в сфере красоты и здоровья хорошее решение — записывать клиента сразу же на повторную процедуру через месяц или два.

Таким образом компания не тратит деньги на привлечение новых клиентов, а обеспечивает загрузку и получение прибыли за счет уже имеющейся базы. Дополнительно стоит возвращаться к “спящим” клиентам, которые не делали покупку более 6-12 месяцев. Комплимент, небольшая скидка, специальное предложение поможет привлечь человека, который уже был с вами знаком, а значит гораздо охотнее согласится на повторный визит/покупку.

Оптимизация рекламы и работа с конверсией

Один из способов оптимизации рекламы — работа над увеличением конверсии рекламного объявления в покупку. Так вы существенно снижаете стоимость каждого клиента и экономите маркетинговый бюджет, оставляя себе больше прибыли.

Для работы над конверсией необходимо составить карту пути пользователя, которая помогает оценить, как приходят клиенты, на каких этапах они встречаются с рекламой компании и как принимают решение о дальнейшем шаге.

Например, вы запускаете таргетированную рекламу в социальных сетях и ожидаете, что одна кампания приведет к вам 100 потенциальных клиентов, которые будут готовы посетить сайт и 10 из них сделают заказ. Но чтобы привести 100 человек на сайт, вам сначала нужно показать свое объявление 2000 человек. Если хорошо поработать над объявлением, то на сайт перейдет уже 150 человек, а не 100. Из этих 150 заказ сделают 15, а не 10. Таким образом, при тех же затратах на рекламу вы получаете больше заказов и меньшую стоимость лида.

Расширение клиентской базы

Каналы привлечения клиентов могут быть самыми разными: от покупки готовых баз для запуска ретаргетинга до запуска рекламных кампаний. Стоит помнить и про онлайн, и про оффлайн-каналы привлечения в зависимости от вашего продукта.

Онлайн:

- email-рассылки;

- контекстная реклама;

- баннерная реклама;

- таргетированная реклама;

- реферальные программы.

Оффлайн:

- реклама в печатных СМИ;

- наружная реклама;

- полиграфия;

- участие в мероприятиях.

Хорошим показателем будет стабильный рост клиентской базы, который позволит компенсировать естественный отток клиентов и за счет новых клиентов обеспечить объем продаж.

Работа с издержками

Этот способ позволяет повысить рентабельность даже при существующем уровне цен. В этом вопросе полезно ориентироваться на технологии “бережливого производства” и оптимизацию работы. Достаточно поработать с уменьшением потерь, к которым относятся:

- перепроизводство и избыток запасов;

- простои персонала и техники;

- лишняя транспортировка (не продуманы маршруты);

- лишняя работа, которая не влияет на результат и качество продукта;

- брак и ошибки персонала.

Повышение прибыли — это системная работа, и даже небольшие действия могут привести к существенным изменениям. В сервисе Контур.Бухгалтерия вы найдете инструменты для анализа и повышения прибыли: управленческие отчеты по продажам, себестоимости и марже, а также возможности для финансового анализа работы фирмы. В сервисе легко вести учет, начислять зарплату и сдавать отчетность. Первые две недели бесплатны для всех новых пользователей.

Каким бы сложным ни был рынок, сколько бы конкурентов на нем ни существовало, торговля основывается на двух базовых понятиях – спрос и предложение.

Зачем предпринимателю учитывать спрос и предложение

Мотивация любого предпринимателя – получение максимальной прибыли. Ради этого некоторые бизнесмены делают наценку больше, чем следовало бы. В результате цена повышается. Предприниматель ждет, что после повышения наценки объем его выручки и прибыли вырастет. Однако на деле продажи падают. Дело в том, что предприниматель не провел расчеты. Если бы он это сделал, то увидел, что продажи при более низких ценах принесли больше прибыли.

Такая ошибка – следствие непонимания, как работает закон спроса и предложения на рынке.

Определение спроса и предложения

Спрос – это ситуация, когда люди хотят купить какой-либо продукт на тех условиях, которые установил продавец. Потенциальные клиенты хотят приобрести товары и услуги, потому что с их помощью надеются удовлетворить свои потребности. Интерес потребителей может касаться как отдельных товаров или одной товарной категории, так и всех продуктов и услуг, которые есть на рынке. В таком случае спрос считается совокупным.

У понятия есть несколько характеристик, по которым оно может быть разделено на разновидности: повседневный, периодический и редкий. Желание купить возникает у клиентов каждый день, регулярно или редко:

- реальный, который представляет фактический объем приобретенных у компании товаров;

- удовлетворенный и неудовлетворенный, связанный с офферами игроков рынка. При удовлетворенном спросе все желающие могут купить товары и услуги, соответствующие ожиданиям. Удается решить проблему, ради которой покупался продукт. Если продукция не имеет нужных характеристик или ее не хватает количественно, то спрос считается неудовлетворенным.

Прислушиваясь к пожеланиям клиентов, игроки рынка формируют соответствующий ассортимент. С экономической точки зрения это возможность продавцам предоставить нужные товары или услуги за определенную плату.

Спрос и предложение по-разному соотносятся на рынке. Если количество желающих и объем товаров равны, то стороны заключают сделку или договор купли-продажи. Но одна из величин может оказаться больше. Например, нужные клиентам товары есть на рынке, но они находятся в дефиците. Компании не могут повысить количество произведенных изделий, потому что у них не хватает сырья или производственных мощностей, чтобы создать необходимый объем. В этом случае спрос превышает предложение. Бывает и обратная ситуация: у компании много товаров и ресурсов для их производства, но клиенты не покупают их. Например, из-за отсутствия денег, а снизить цену на продукцию невозможно. В этом случае есть повышенное предложение и в то же время неудовлетворенный спрос. Ведь у покупателей не исчезла потребность в аналогичных изделиях. Просто рынок не может предложить продукт, который соответствовал бы ожиданиям потребителей по цене.

Объем спроса и предложения

Оба значения можно измерить по величине. Например, в контексте спроса – это количество продукции, которое потребители готовы купить сейчас по тем ценникам, что установлены продавцами. С учетом этого параметра показатель можно разделить на три вида:

- производственный – продукция приобретается посредником, например, сырье для создания других изделий;

- промежуточный – при такой разновидности посредником является торговец, который перепродает купленное;

- потребительский – продукция находится в личном пользовании у конечного потребителя.

В случае с предложением величиной является количество товаров, которое продают компании. Важно смотреть на стоимость: чтобы вычислить величину, надо брать в расчет именно те цены, которые хотят установить продавцы, без учета мнения потребителей. Для продавцов главное – поддерживать стоимость на том уровне, чтобы она покрывала затраты на закупку или производство продукции.

Что влияет на спрос и предложение

Желание клиентов первично на рынке: именно они определяют, что будут предлагать продавцы. Но желание купить зависит от нескольких факторов:

- Цена. На первый взгляд, чем доступнее продукт, тем больше людей хотят его приобрести. На деле слишком низкая стоимость отпугивает клиентов. А некоторые товары и услуги со стоимостью выше средней по рынку, наоборот, оказываются более востребованы из-за высокой ценности в глазах потребителей.

- Полезность и необходимость продукта. Важно, чтобы покупатели и сами осознавали необходимость приобретения. До тех пор, пока потребители не осознали проблему и возможность ее решения с помощью продукции, даже самый высокотехнологичный продукт не будет востребован.

- Количество покупателей. Чем их больше, тем выше вероятность, что интерес к продукции будет передаваться от одного пользователя к другому.

- Ожидание изменения цены. Если люди знают, что скоро цена вырастет, это подстегнет их интерес.

- Уровень доходов населения. Если предмет не входит в список жизненно необходимых продуктов повседневного приобретения, то он покупается по остаточному принципу. Чем больше денег остается у потребителей после закрытия базовых нужд, тем больше дополнительных товаров они захотят приобрести.

- Наличие продукции на рынке. Когда товара нет, пользователи ищут альтернативу и продажи оригинала падают.

- Количество альтернативных продуктов и их стоимость. Если аналоги окажутся более доступными и современными с точки зрения характеристик, то их станут покупать больше, а оригиналы – меньше.

- Мода и тренды. Продукция и услуги, которые находятся в тренде, более востребованы. Однако спрос на них может резко подскочить и также резко сократиться.

Чтобы проверить, изменился ли спрос, недостаточно просто сравнить объем продаж за два периода. Лучше построить график с кривой показателя, где вертикальная ось показывает цену, а горизонтальная – количество продаваемой продукции. В зависимости от двух параметров продаж строится кривая. На одном графике можно построить несколько кривых, обозначающих разные периоды. Если кривая сдвинулась влево, то спрос сократился. Если она переместилась вправо, это говорит о росте продаж.

На предложение также воздействует несколько факторов. Основным является цена изделия. К неценовым факторам относят:

- Уровень технологий. Чем лучше они развиты, тем больше продукции можно произвести на одну единицу ресурсов. Если растет производительность, то одновременно с ней растет и количество предлагаемых товаров.

- Стоимость ресурсов. От нее зависит себестоимость готового продукта и ценник, который устанавливают продавцы.

- Количество производителей. Чем выше конкуренция, тем больше готовых продуктов появится на рынке. Однако с ростом количества производителей быстрее заканчиваются доступные ресурсы. Это вынуждает переходить на более дорогие материалы и повышать цены на итоговые продукты.

- Ожидания продавцов. Предложение меняется при разных прогнозах продаж. Например, продавец знает, что в следующем месяце вырастут цены. Тогда в этом месяце он выпускает на рынок меньше единиц, чтобы в будущем периоде получить больше выручки.

Изменение ситуации также можно отобразить на графике. Он строится аналогично. Вертикальная ось обозначает цену, а горизонтальная – количество товаров. Если построенная кривая перемещается влево, то предложение уменьшается, а при обратном движении – увеличивается.

Равновесие спроса и предложения

Графики двух величин совпадают по осям: в обоих случаях вертикальная ось обозначает стоимость, а горизонтальная – объем проданного. Если в одной матрице построить оба графика, то они пересекутся в определенной точке. Это будет точка равновесия или равновесная цена. Он означает стоимость, которую следует установить продавцам, чтобы все желающие клиенты купили продукт. Когда на рынке возникает такая ситуация, пропадают и дефицит товара, и избыток. Так как равновесная ситуация устраивает клиентов и продавцов, тенденций к изменению цены не предвидится.

Закон спроса и предложения

Этот закон состоит из двух частей:

- закон спроса говорит, что повышение цены на продукцию может привести к снижению интереса потребителей, а уменьшение стоимости – к увеличению продаж;

- закон предложения гласит, что цена на продукцию прямо пропорционально связана с его величиной.

Если стоимость продукции будет расти, а другие факторы рынка останутся прежними, то потребление будет сокращаться. У этого закона существует теоретическое обоснование. Есть три параметра, от которых зависит желание потребителей купить товары и услуги:

- Уровень дохода. Этот параметр связан с покупательской способностью населения. Чем выше стоимость, тем меньше единиц товаров и услуг могут купить клиенты при том же уровне дохода.

- Эффект замещения. Когда продукт дорожает, пользователи хотят приобрести похожий товар с аналогичными свойствами, но по более низкой стоимости. Если пользователям удается найти такой продукт, то продажи оригинала падают, а аналога – растут. Значит, предприниматели могут использовать эффект замещения в свою пользу. Например, изучить рынок, найти продукцию, цена на которую недавно выросла, и предоставить потребителям что-то более дешевое, но не уступающее по свойствам.

- Закон убывающей полезности. Чем больше клиент пользуется одним и тем же продуктом, тем ниже его полезность с каждым новым применением. Этот параметр связан с психологией потребителя. Постепенно клиенту приедается продукт, и интерес к нему падает. Человек вновь заинтересуется продуктом только при условии падения его стоимости.

Закон предложения говорит о прямой связи цены и количеством предложенных товаров. Чем дороже стоит товар (при условии, что такой ценник продавец поставил не из-за повышения себестоимости), тем больше заработает продавец с продажи. Когда ценовые показатели растут, предприниматели стремятся произвести больше единиц продукции.

Когда закон спроса не работает

Закон не действует в следующих случаях:

- на рынке возник парадокс Гиффена. У каждого потребителя есть несколько статей расходов. Например, в первую очередь это еда, затем одежда и бытовая химия, потом отдых и развлечения. Если растет стоимость основной группы покупок, например одежды, то у потребителя остается меньше средств на остальные статьи расходов. Даже если продавцы одежды понизят цены, клиенты не станут покупать чаще, потому что их внимание будет сконцентрировано на основной группе продуктов.

- ценность продукта ярко ощущается потребителями. Например, клиенты приобретают его ради статусности. Тогда даже при повышении стоимости товар не потеряет своей привлекательности.

Спрос и предложение – одни из основных понятий в экономике, которые необходимо знать всем предпринимателям. С их помощью строится и ценообразование своего продукта, и стратегия борьбы с конкурентами. Важно правильно определять потребности покупателей, а также изучать продукты других компаний, чтобы вовремя подстраиваться под условия рынка.

Трудно не заметить, что еще пять лет назад, а то и год, многие товары стоили существенно дешевле. В ликбезе мы расскажем об основных типах инфляции, ее причинах и о том, как сохранить сбережения

В этой статье:

- Что такое инфляция?

- Виды инфляции

- Как рассчитывается инфляция

- Причины инфляции

- Последствия инфляции

- Инфляция в России

- Меры борьбы с инфляцией

- Как защитить доходы от инфляции

- Плюсы и минусы инвестирования в инфляцию

Что такое инфляция?

Инфляция — это темп устойчивого повышения общего уровня цен на товары и услуги за определенный промежуток времени, также инфляция показывает степень обесценивания денег. Чаще всего инфляцию принято указывать в годовом выражении, или, как еще говорят, год к году. Так, если инфляция в годовом выражении составила 8,4%, то имеют в виду, что набор одних и тех же товаров, который год назад стоил 100 рублей, сейчас стоит 108,4 рубля. Соответственно, 100 рублей обесценились или потеряли покупательную способность на 8,4%. Это и есть инфляция. В России помимо годовой инфляции Росстат измеряет еженедельную и ежемесячную.

Как инфляция отразилась на стоимости сахара в 2000-2021 годах. Инфографика

Конкретное и единое численное обозначение нормы инфляции не существует. Это связано с тем, что «нормальность» уровня инфляции зависит от множества факторов и условий для каждой конкретной страны или рынка, а также от цели определения нормы инфляции. В целом, оптимальным, комфортным считается тот уровень инфляции, при котором продолжается, а не замедляется, экономический рост и при этом сохраняется низкий уровень безработицы.

«Строго говоря, согласно выводам теоретической экономики и различных равновесных моделей, идеальным значением инфляции является ноль, что соответствует стабильному/неизменному уровню цен, — рассказал эксперт института «Центр развития НИУ ВШЭ» Игорь Сафонов. — Однако на практике центральные банки различных стран все же стремятся поддерживать темп прироста общего уровня цен на товары и услуги (т. е. инфляцию) на небольшом положительном уровне. Главной причиной этого является непропорциональный рост издержек на борьбу с инфляцией по мере приближения к нулевому значению, в связи с чем оптимальным является удержание темпов прироста цен в пределах некоторой величины больше нуля. Также в условиях умеренного роста цен ряд поведенческих факторов и особенностей реального производства могут оказывать стимулирующий эффект для экономического развития».

Сочетание высокой инфляции, которая сопровождается ослаблением экономики и ростом безработицы, называется стагфляцией.

Виды инфляции

Инфляция может расти до бесконечных значений

(Фото: Shutterstock)

Виды инфляции по темпам роста

- Низкая (ползучая) инфляция — до 5-6% в год.

- Умеренная — до 10% в год.

- Высокая (галопирующая) — до 50% в год.

- Гиперинфляция — свыше 50% в месяц. В Германии в начале 1920-х годов инфляция достигла 30 000% в месяц. В Зимбабве ежемесячный рост цен в ноябре 2008 года достиг примерно 79 600 000 000%.

- Дефляция — отрицательная инфляция, которая характеризуется повышением покупательной способности денег на фоне устойчивого снижения общего уровня цен. На 100 рублей можно купить больше, чем раньше.

- Дезинфляция — это замедление темпов инфляции. Например, когда говорят, что уровень инфляции снизился с 8,4% до 6%, это означает что общий уровень цен продолжает расти, но более медленными темпами, чем раньше.

Дефляция — отрицательная инфляция

(Фото: Shutterstock)

В экономическом смысле дефляцию — устойчивое снижение общего уровня цен на товары и услуги, следует отличать от кратковременного снижения уровня цен, вызванного сезонными факторами, а также снижения цен на отдельные товары и услуги, вызванного, например, техническим прогрессом в указанной области, рассказал эксперт института «Центр развития НИУ ВШЭ» Игорь Сафонов. «Выгоды от нее [дефляции], несмотря на видимую привлекательность ситуации, обычно оказываются краткосрочными и заключаются в возможности приобретения потребителями товаров по более низкой, чем раньше цене. Однако, стремление подождать удешевления товаров приводит к сокращению текущего спроса и, как следствие, производства. При этом компании начинают испытывать сложности с обслуживанием кредитных обязательств, а также сокращать

инвестиции

, издержки и персонал, его заработную плату в связи со снижением уровня выпуска. Рост безработицы и проблемы с обслуживанием кредитов предприятиями реального сектора снижают финансовую устойчивость банков и создают риски для сбережений, которые формировало население для приобретения товаров в будущем. Сомнения в надежности банковского сектора приводят к изъятию населением денег из него, что лишь усугубляет проблему. Сбережения при этом часто реинвестируются в более надежные финансовые инструменты других стран. Спираль сокращения потребления, производства, инвестиций и занятости/зарплат, как показывает практика, может иметь устойчивый долговременный характер, с которым очень тяжело бороться», — отметил эксперт.

Виды инфляции по управляемости

- Открытая инфляция — не сдерживаемая инфляция, показывающая реальное повышение цен без скрытых факторов и давления. Открытая инфляция адекватно отражает происходящие в рыночной экономике изменения, рост или падение спроса и предложения.

- Скрытая (подавленная) инфляция — регулируемая государством инфляция. Замораживание цен, установление их максимальных порогов (лимитов), максимальных надбавок и тому подобные меры ведут к появлению дисбаланса на рынке между спросом и предложением. Кроме того, регулирование цен государством замедляет выход на рынок новых товаров, технологически более высокого качества. У производителя нет стимула и экономической выгоды представлять новый продукт, если его придется продавать по заранее известной цене.

- Таргетируемая инфляция — центральным банком страны (регулятором) устанавливается конкретная цель (таргет, целевой уровень) или допустимый диапазон инфляции. Меры регуляции начинают применяться государством при отклонении от целевого уровня. Для разных стран таргеты инфляции различаются. Несмотря на то, что четкого понятия оптимальной инфляции в экономической науке не существует, исторические данные свидетельствуют, что страны с развитой экономикой чаще всего устанавливают таргет по инфляции на уровне 2%, а страны с формирующимся рынком — от 3% и выше. Таргетируемая инфляция положительно влияет на экономику, если она предсказуема и долгосрочна, когда все участники экономики понимают, чего ждать от политики государства в плане экономического развития.

Как рассчитывается инфляция

Инфляция — один из макроэкономических показателей

(Фото: Shutterstock)

Для расчета индекса инфляции существуют формулы Ласпейреса, Пааше и Фишера. Чаще всего страны, в том числе Россия, используют формулу Ласпейреса, которая выявляет удорожание или удешевление стоимости потребительской корзины на текущий период и на базисный период.

Индекс инфляции общепринято указывать по формуле «Инфляция = Индекс потребительских цен — 100%». Индекс потребительских цен (ИПЦ) отражает изменение стоимости набора определенных товаров и услуг. Значения выше 100% показывают уровень инфляции, ниже — дефляции.

Например, сообщение Росстата о величине индекса потребительских цен на уровне 108,4% за 2021 год свидетельствует о темпе роста инфляции на 8,4% за период с конца декабря 2020 года на конец декабря 2021 года.

Индекс потребительских цен рассчитывается на основе статистических данных об уровне цен на определенное количество товаров и услуг, так называемой потребительской корзины. Корзина не содержит все товары или услуги в стране, но она дает достаточно полное представление как о типах товаров, так и об их количестве, которые обычно потребляют домохозяйства.

В России с 2022 года в «корзину» товаров и услуг включено 558 наименований. В список отслеживаемых Росстатом товаров и услуг попадают те траты, на которые приходится больше 0,1% расходов домашних хозяйств. Замеры проводятся в 282 российских городах. На основе полученных данных высчитывается индекс потребительских цен (ИПЦ).

Инфляция потребительских цен в зоне евро ежемесячно рассчитывается Евростатом. Гармонизированный индекс потребительских цен (HICP) охватывает в среднем около 700 товаров и услуг. Он отражает средние расходы домохозяйств в зоне евро на корзину продуктов. Замеры проводятся почти в 1600 городах по всей зоне евро.

В США ежемесячно сообщает об ИПЦ Бюро статистики труда США (BLS) на основе регистрации цен на около 80 000 наименований товаров и услуг.

Помимо индекса потребительских цен при расчете инфляции также используются:

- индекс оптовых цен — следит за изменением цен на товары до их попадания в розницу, используется компаниями и государствами для фиксации в договорах гарантий стоимости;

- индекс цен производителей — следит за отпускными ценами промышленных и сельскохозяйственных товаров, а также стоимостью грузовых транспортных перевозок;

- индекс цен на импорт/экспорт — измеряет цены на ввозимые из-за рубежа товары и вывозимые.

Дополнительные индексы применяются, когда необходимо конкретизировать и проследить определенный аспект инфляции.

Нетрадиционные (альтернативные) способы расчета инфляции

«Индекс мармеладных мишек» зафиксировал в ноябре 2021 года инфляцию 26,1%, официально по Ростату она составила 8,4%

(Фото: Shutterstock)

Для решения задач, которые не удовлетворяются стандартными индексами от госстатистики, применяются альтернативные методики отслеживания инфляции.

Например, в магазинах торговой сети «Пятерочка» подсчитывают стоимость условного продовольственного набора по средним/минимальным ценам и публикуют индекс «Пятерочки».

Сбербанк рассчитывает индекс потребительских расходов, который в полной мере нельзя считать аналогом индекса потребительских цен, но тем не менее он отражает в некоторой степени скорость инфляции со стороны потребителя. Банк ВТБ совместно с РАНХиГС собирает собственную базу данных по ценам крупнейших магазинов.

Экономист из РАНХиГС Александр Абрамов рассчитывает «индекс мармеладных мишек», в который включены цены на импортные мишки-конфеты для учета обменного курса, а также еще 11 основных продуктов, таких как хлеб, молоко и куриное мясо. По индексу Абрамова инфляция в ноябре 2021 года достигла 26,1%, в то время как данные Росстата показывали рост 8,4%.

Российский Росстат ситуативно рассчитывает индексы салатов оливье и сельди под шубой (в преддверии Нового года), Банк России — индекс блинов (перед Масленицей), исследователи Сбербанка — индекс шашлыка (перед майскими праздниками). Также известен индекс биг-мака, который был придуман авторами журнала The Economist и отражает относительную стоимость товаров и услуг в разных странах. Индекс биг-мака используется для оценки покупательной способности различных валют, исходя из гипотезы, что составляющие данного блюда должны одинаково стоить во всех странах.

Личная инфляция часто не совпадает с официальной

(Фото: Shutterstock)

Отдельно экономисты указывают на существование понятия личной (персональной) инфляции, которая отражает разность оценки инфляции различными домохозяйствами из-за несовпадения их корзины товаров и услуг и средней корзины индекса потребительских цен. Условно говоря, семья Ивановых может посчитать инфляцию в своей отдельно взятой ячейке, и она окажется 20%, а в семье Сидоровых — 35% из-за того, что они покупают разные товары.

Например: если цены на бензин растут намного больше, чем цены на другие товары и услуги, люди, часто пользующиеся автомобилем, могут «почувствовать» уровень инфляции, превышающий ИПЦ, потому что их личные расходы на бензин выше среднего. Напротив, у тех, кто ездит на машине редко или вообще не ездит, будет наблюдаться более низкий «личный» уровень инфляции. Кроме того, в оценке личной инфляции играет роль тот факт, что люди склонны сравнивать цены не год к году, как это делают официальные ведомства, а, допустим, в январе 2022 года вспоминать, сколько стоили яйца в 2009 году. Так как в течение длительного времени цены имеют тенденцию к существенному росту, то даже при низком годовом уровне инфляции рост окажется внушительным.

Причины инфляции

Кейнсианцы и монетаристы объясняют различные причины инфляции

(Фото: Shutterstock)

Причины инфляции описывают две наиболее влиятельные школы — это кейнсианская и монетаристская экономические теории.

Кейнсианские экономисты утверждают, что инфляция является результатом экономического давления, такого как рост себестоимости продукции, и рассматривают вмешательство государства как решение. Кейнсианская школа различает два основных типа инфляции: инфляцию издержек и инфляцию спроса.

- Инфляция издержек — это общее увеличение стоимости факторов производства. Эти факторы, в том числе, капитал, земля, труд и предпринимательство, являются необходимыми условиями для производства товаров и услуг. Когда стоимость этих факторов возрастает, производители, желающие сохранить свою норму прибыли, повышают цены на свои товары и услуги. Когда эти производственные издержки растут на уровне всей экономики, это может привести к росту потребительских цен во всей экономике, поскольку производители перекладывают свои возросшие издержки на потребителей.

- Инфляция спроса — это превышение совокупного спроса над совокупным предложением. Например, если спрос на популярный продукт выше, чем его предложение, то цена на него вырастет. Теория инфляции спроса заключается в том, что если совокупный спрос превышает совокупное предложение, то цены будут расти в масштабах всей экономики.

Экономисты-монетаристы считают, что инфляция связана с расширением денежной массы и что центральные банки должны поддерживать стабильный рост денежной массы в соответствии с ростом валового внутреннего продукта (ВВП). В противном случае, чем больше печатается денег, необеспеченных реальным увеличением производства товаров и услуг, которые можно купить на эту напечатанную сумму, тем быстрее будет разгоняться инфляция.

Последствия инфляции

Последствия инфляции могут быть одновременно положительными и отрицательными

(Фото: Shutterstock)

Инфляция может быть истолкована как положительно так и отрицательно, в зависимости от того, на чьей стороне и как быстро происходят изменения.

Общий рост экономики

Умеренная инфляция рассматривается экономистами как драйвер роста экономики.

Инфляция создает мотивацию для формирования сбережений, без которых, в свою очередь, невозможны инвестиции как для расширения производства, так и для внедрения новых технологий — здесь инвестиции, инфляция и сбережения становятся перекрестно взаимосвязаны между собой, объясняет Игорь Сафонов.

«Необходимость формировать сбережения и в то же время поддерживать уровень потребления, в свою очередь, формирует мотивацию к повышению отдачи от имеющихся факторов производства — главным образом, труда, но также и земли, капитала, предпринимательских способностей, что положительно сказывается на экономическом росте.

Определенного ответа на вопрос относительно конкретного числового значения инфляции, при котором сохраняются положительные эффекты, не существует, в том числе потому, что величину данных эффектов в реальной экономике выделить и посчитать практически невозможно. Тем не менее, очевидно, что по сравнению со стимулирующими сторонами негативные последствия инфляции являются существенно более тяжелыми, в связи с чем регуляторы стараются постепенно снизить её до как можно меньшего стабильного уровня», — заключил эксперт.

Снижение реальных доходов населения

Для людей, чьи пенсии или доходы фиксированы в номинальном выражении, рост цен подрывает реальную покупательную способность этих доходов и пенсий. Даже если рабочие получают повышение заработной платы в соответствии с инфляцией, то и уплачиваемый налог с зарплаты (НДФЛ) также увеличивается. Тем более, что зарплата и пенсии, как правило, повышаются уже постфактум, а не на опережение инфляции. В итоге доходы после уплаты налогов не поспевают за более высокими ценами.

Поощрение трат, инвестиций

Инфляция вызывает рост трат — люди торопятся купить товары по старой цене, пока она не выросла еще больше, в этот период доля сбережений и инвестиций может падать. Однако, в то же время при повышении ключевой ставки на фоне высокой инфляции, население переходит обратно к поведению накопления, стараясь повысить доходность консервативных инвестиций.

Ускорение инфляции

Инфляция раскручивает маховик роста цен или создает потенциально катастрофическую петлю обратной связи. Чем больше и быстрее люди и предприятия тратят деньги, пытаясь избавиться от обесценивающейся валюты, тем больше в экономике оказывается наличных. В результате предложение денег превышает спрос, и цена денег — покупательная способность валюты — падает все более быстрыми темпами.

Повышение стоимости кредитов и доходности вкладов

Для сдерживания инфляции государства повышают ключевые ставки. Соответственно, повышаются ставки на кредиты для населения и бизнеса. Дорогие кредиты снижают возможности начать свой бизнес, получить образование, нанять новых работников или модернизировать производство. Высокие ставки дестимулируют расходы и инвестиции, что, в свою очередь, обычно охлаждает инфляцию.

Одновременно с этим, коммерческие банки повышают ставки по вкладам. Это заставляет людей вместо трат вернуться к поведению накопления, чтобы заработать на процентах. Уменьшение в обороте денег увеличивает их стоимость.

Безработица

Безработица может как расти, так и падать при инфляции. Так, инфляция, которая стимулирует экономический рост подразумевает тенденцию нанимать больше людей на работу, но она сохраняется только до определенного момента.

Если рассматривать инфляцию и безработицу в краткосрочной перспективе, то между ними существует явная отрицательная взаимосвязь, известная как кривая Филлипса, объясняет профессор Российской экономической школы Валерий Черноокий. «В периоды повышенного спроса, бурного экономического роста и низкой безработицы, компании часто сталкиваются с дефицитом работников и вынуждены предлагать более высокую заработную плату. Рост издержек на труд в свою очередь заставляет фирмы повышать свои цены, что отражается в увеличении темпов инфляции. Однако, эта взаимосвязь не является устойчивой. Со временем высокая инфляция вызывает рост инфляционных ожиданий, и дальнейшее стимулирование спроса только усиливает инфляционное давление без какого-либо положительного влияния на занятость. Кроме того, различные экономические шоки со стороны предложения, такие как рост цен на энергоносители, техногенные катастрофы или нарушение логистических цепочек могут вызывать одновременно и рост инфляции, и рост безработицы, искажая кривую Филлипса даже в краткосрочном плане», — отметил эксперт.

Ослабляет или укрепляет валюту

Высокая инфляция может вызвать падение курса национальной валюты. Хотя обычно все наоборот- слабая валюта ведет к инфляции. Страны, которые импортируют значительные объемы товаров и услуг вынуждены платить больше за этот импорт в местной валюте, когда их валюты падают по отношению к валютам их торговых партнеров.

Укрепление валюты на фоне инфляции может произойти в ситуации, когда деньги какой-то страны начинают выглядеть более привлекательны, чем другие. Например, после победы Трампа курс доллара относительно валют других развитых стран рос. Причина заключалась в том, что процентные ставки в других странах были крайне низкими, а инфляционные ожидания в США повысились на фоне прогнозов скорого экономического роста.

Инфляция в России

Исторический максимум инфляции в России — 2508,8% годовых в 1992 году

(Фото: Shutterstock)

Официально в СССР индекс инфляции не рассчитывался. Рост экономики достигался директивными методами плановой экономики. При этом люди были склонны к долгосрочным накоплениям и цены на большую часть товаров не менялись годами и десятилетиями. При переходе России на рыночную экономику с 1991 года начал рассчитываться индекс инфляции. Исторический максимум значения инфляции в РФ был зафиксирован в 1992 году на уровне 2508,8% годовых. Исторический минимум был в 2017 году, когда инфляция в России составила по итогам года 2,5%.

Уровень годовой инфляции в России в 2000-2021 годах, согласно индексу потребительских цен (ИПЦ). Инфографика

С ноября 2014 года Банк России установил целевой уровень по инфляции на уровне 4%, с тех пор он неизменен, в том числе, и на 2022 год.

Обоснования оптимальности инфляции в России на уровне 4% не существует, говорит Игорь Сафонов. «Как показывает практика мирового инфляционного таргетирования оно находится ближе в середине между целевыми значениями, принятыми в развитых странах (чаще всего около 2%) и в развивающихся (наиболее часто 6%). Слишком низко установленная цель (ближе к нулевой отметке) может потребовать значительного ограничения экономической активности и спровоцировать дефляцию и

экономический спад

в отдельных отраслях экономики, не говоря уже о значительном падении доверия к ЦБ в случае её недостижения. В то же время центральные банки, ставящие целевое значение слишком высоко, гораздо чаще допускают выход инфляции за его пределы как в целом, так и в отдельных отраслях и также испытывают проблемы с доверием населения к проводимой политике из-за недостаточных по его мнению усилий по борьбе с ростом цен», — заключил эксперт.

Банк России дает объяснение, почему таргетом инфляции выбран показатель в 4%, так:

Переходя с начала 2015 года к таргетированию инфляции, Банк России выбрал целевой ориентир в 4% с учетом существовавших на тот момент особенностей ценообразования и структуры российской экономики, а также обширного опыта таргетирования инфляции в мире. Цель по инфляции вблизи 4% установлена несколько выше, чем в странах с развитыми рыночными механизмами, многолетним опытом сохранения ценовой стабильности, высоким доверием к монетарным властям и низкими инфляционными ожиданиями. В таких странах цель по инфляции обычно устанавливается на уровне от 1 до 3%. Банк России оценивал, что постоянное поддержание инфляции в России вблизи этих значений мерами денежно-кредитной политики сильно затруднено из-за высоких и незаякоренных инфляционных ожиданий компаний и граждан на фоне продолжительной высокой инфляции предыдущих десятилетий; недостаточной развитости рыночных механизмов и невысокой отраслевой диверсификации экономики. Кроме указанных факторов, на выбор в пользу 4% повлияла и необходимость минимизировать риски возникновения дефляционных тенденций на рынках отдельных товаров.

В 2022 году на уровень инфляции в России будут влиять те же факторы, что и в прошлом году, рассказал главный экономист SberCIB Investment Research Антон Струченевский.

Проинфляционными факторами, по мнению эксперта, остаются:

- глобальная инфляция на рынке товаров;

- рост внутреннего спроса под влиянием растущего кредитования;

- ограничения на путешествия россиян за границу из-за пандемии, что разогревает внутренний туристический рынок;

- ассиметричное восстановление на рынке труда в условиях ограниченной миграции, что привело к резкому росту зарплат в ряде сегментов (сельское хозяйство, курьерские службы, строительство, гостиничный бизнес) и, соответственно, цен.

Меры борьбы с инфляцией

Излишнее накачивание экономики деньгами может привести к инфляции

(Фото: Shutterstock)

Таргетирование инфляции

Установка таргета — это один из способов держать инфляцию на оптимальном уровне, при котором сохраняется положительный эффект от нее без снижения роста экономики.

Центральные банки чутко следят за тем, чтобы ситуация не скатилась к дефляции. При таргетировании инфляции важнейшими условиями являются ее предсказуемость на долгосрочном периоде. В таком случае все экономические агенты могут спокойно прогнозировать свои собственные расходы и находить способы увеличения доходов, накоплений и инвестиций, не переживая за их непредсказуемое обесценение. Кроме того, достижение целевых показателей по уровню инфляции способствует формированию более низких ставок в экономике и повышает доступность кредитов.

Контроль денежной массы

Вливание в экономику денег, необеспеченных реальными товарами и услугами, ведет к их обесцениванию и, соответственно, разгону инфляции. Именно это произошло, когда Германия для выплат по репарации за Первую мировую войну запустила печатные станки, и когда слитки ацтеков и инков наводнили Испанию в 16-ом веке.

В современных условиях для повышения ставок центральные банки увеличивают выпуск государственных ценных бумаг и забирают выручку от денежной массы. По мере того, как денежная масса уменьшается, снижается и уровень инфляции. Обратной формой является количественное смягчение, при которой центральный банк покупает долгосрочные ценные бумаги на открытом рынке, чтобы увеличить денежную массу и стимулировать кредитование и инвестиции. Покупка ценных бумаг добавляет новые деньги в экономику, а также служит для снижения процентных ставок за счет повышения цен на

ценные бумаги

с фиксированным доходом. Количественное смягчение обычно применяется, когда процентные ставки уже близки к нулю, потому что в этот момент у центральных банков меньше инструментов для влияния на экономический рост.

Текущая высокая инфляция является результатом целого ряда причин, говорит главный исполнительный директор ВТБ Капитал Инвестиции, старший вице-президент ВТБ Владимир Потапов. По его мнению, это структурное изменение спроса — люди стали меньше денег тратить на услуги и больше на товары длительного пользования, проблемы с цепочками поставок — недостаточное количество рабочих, локдауны и ограничения в работе транспортных хабов, масштабные бюджетные и монетарные стимулы — поддержали совокупный спрос и доходы людей.

«Для снижения «спросовой» стороны инфляции необходимы нормализация бюджетной политики и ужесточение денежно-кредитных условий, которые уже наблюдаются по всему миру. Однако для полного возврата инфляционного давления к норме необходимо увидеть улучшение эпидемиологической ситуации в мире, ослабление карантинных ограничений и, в результате, нормализацию цепочек поставок», — заключил Потапов.

Валерий Черноокий обращает внимание то, что в настоящее время высокая инфляция связана с комбинацией факторов со стороны спроса и предложения.

«С одной стороны, масштабные программы поддержки экономики во время пандемии, сверхмягкая денежная политика в развитых странах и отложенный потребительский и инвестиционный спрос вызвали быстрый рост мировой экономики, восстановление рынков труда и повышение инфляции. С другой стороны, эти же факторы привели к буму на рынках сырьевых товаров и значительному росту цен на продовольствие и энергоносители. Вкупе с нарушением логистических и транспортных цепочек поставок эти шоки предложения не только сдерживают полное восстановление мировой экономики, но и усиливают инфляционное давление.

Для борьбы с шоками предложения инструменты денежно-кредитной политики практически бесполезны, и связанная с ними инфляция будет ослабляться только вслед за исправлением вызвавших их причин, например, вслед за восстановлением международных цепочек поставок или увеличением производства сырья», — отметил эксперт.

Эффективность мер кредитно-денежной политики в борьбе с инфляцией сильно отличается от страны к стране, добавил Валерий Черноокий. В развитых странах, где значительно ниже доля продовольствия и энергоресурсов в потребительской корзине, где прочнее заякорены инфляционные ожидания и где сильнее развиты финансовые рынки, небольшое повышение ставки процента может оказать более значимое влияние на спрос и инфляцию, чем в странах с развивающимися рынками. На эффективность денежно-кредитной политики влияют также открытость экономики, доля импорта в потреблении и промежуточных затратах фирм, используемый режим валютного курса, степень монополизации экономики и многие другие факторы.

Можно ли защитить свои доходы от инфляции

В периоды разгона инфляции инвестору важно чутко следить за портфелем и вовремя его диверсифицировать

(Фото: Shutterstock)

Для потребителей инфляция может означать в лучшем случае увеличение номинальной зарплаты, но инвесторы могут использовать ее для получения прибыли, главное, правильно выбрать активы.

Недвижимость

Рост цен на недвижимость со временем увеличивает стоимость собственности при перепродаже, кроме того, недвижимость можно использовать для получения дохода от аренды. При этом стоимость арендной платы также растет с инфляцией. Это позволяет владельцу получать доход за счет инвестиционной собственности и помогает ему идти в ногу с общим ростом цен в экономике. Инвестиции в недвижимость включают прямое владение недвижимостью и косвенные инвестиции в ценные бумаги, такие как инвестиционный фонд недвижимости (REIT).

Товары

Когда у валюты возникают проблемы инвесторы могут обратиться к материальным активам. На протяжении многих лет традиционным убежищем считалось золото и другие драгоценные металлы. На данный момент эта догма подвергается сомнению, тем не менее классические долгосрочные инвесторы не скидывают его со счетов. Помимо прямых покупок физического золота, можно инвестировать в акции компании, занимающейся добычей золота или в биржевой фонд (

ETF

), который специализируется на золоте.

Среди товаров, которые могут рассматриваться как средство хеджирования или защиты от инфляции также относят нефть. Цена на нее перетекает в цену бензина, а затем в цену каждого потребительского товара, перевозимого или производимого. Поскольку современное общество не может пока функционировать без топлива для движения транспортных средств, нефть имеет сильную привлекательность для инвесторов, когда цены растут.

Облигации

Инвестиции в облигации могут показаться нелогичными, поскольку инфляция губительна для любого инструмента с фиксированным доходом. Однако, на фондовом рынке существуют

облигации

, доходность которых привязана к индексу потребительских цен.

«Для защиты от инфляции в рублевых активах инвесторы могут рассмотреть облигации с плавающим купоном (флоатеры) или облигации, номинал которых индексируется на величину роста инфляции (линкеры), например, ОФЗ-ИН, — говорит Дмитрий Макаров, стратег по рынку акций SberCIB. — От долларовой инфляции можно спастись в TIPS — «трежерис» казначейства США, которые индексируются с учетом инфляции. Интересной выглядит стратегия по покупке долларов на бирже и вложении их в короткие еврооблигации надежных

эмитентов

и ETF на казначейские облигации с защитой от инфляции. Среди таких фондов VTIP US (только для квалифицированных инвесторов) и FXIP, который торгуется на МосБирже и доступен неквалифицированным инвесторам».

Акции

У акций есть шансы идти в ногу с инфляцией, но не все акции одинаково полезны в качестве защитного инструмента. Например, акции, приносящие высокие

дивиденды

, как и облигации с фиксированной процентной ставкой, имеют тенденцию падать во времена инфляции. Выигрывают, как правило, те компании, которые могут переложить на клиентов свои растущие затраты на продукцию, например, в секторе потребительских товаров.

Плюсы и минусы инвестирования в инфляцию

У каждого типа инвестиционного хеджирования есть свои плюсы и минусы, так же как и у любого вида инвестиций есть плюсы и минусы.

Основное преимущество инвестирования во время инфляции — это сохранение покупательной способности портфеля. При более удачном варианте сбережения вырастут. Для достижения этих целей инвестиционные консультанты рекомендуют диверсифицировать портфель. Распределение риска между различными активами — проверенный временем способ борьбы с инфляцией.

Плюсы

- Сохранение стоимости портфеля

- Диверсификация активов

- Сохранение покупательной способности дохода

Минусы

- Увеличение потенциального риска

- Изменение долгосрочных целей

- Перегрузка портфеля в некоторых классах

Традиционно защитой от высокой инфляции принято считать сырьевой сектор, говорит Владимир Потапов. «Инвесторы могут увеличить экспозицию портфеля на золото и другие сырьевые товары — нефть, газ, металлы и т. д. напрямую или через релевантные инструменты, например, акции сырьевых компаний. Тем не менее, стоит учитывать, что позиционирование в сторону высокой инфляции началось еще в середине 2021 года, поэтому котировки на эти инструменты во многом уже закладывают инфляционный сценарий, а значит для их существенного роста необходимо увидеть новую волну заметного ускорения инфляции, что сейчас не выглядит самым вероятным сценарием», — заключил эксперт.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр.

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Взаимосвязь цен реализации с прибылью компании

Эффективные способы оптимизировать прибыль через ценообразование

Распространено мнение, что для того, чтобы увеличить прибыль, компании должны в первую очередь наращивать объемы реализации продукции. А лучшим инструментом для увеличения объемов коммерческие директора в подавляющем большинстве случаев считают снижение цен на продукцию и предоставление различных скидок покупателям.

Это не противоречит экономической теории, согласно которой чем ниже цена на продукт, тем больше желающих его купить. Но при этом упускается из виду, что цель коммерческой организации — получить максимально возможную прибыль, а не просто реализовать продукцию.

Предлагаем выяснить, действительно ли рост выручки является самым эффективным способом получить максимальную прибыль.

Взаимосвязь цен реализации с прибылью компании

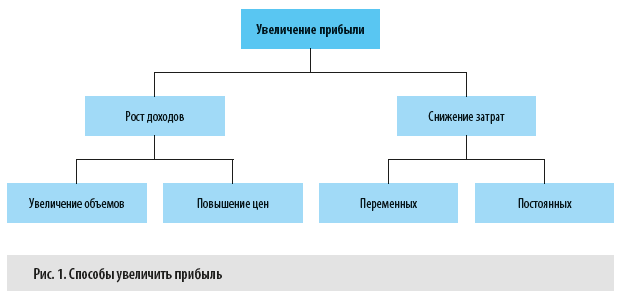

Воздействовать на рост прибыли компании можно либо за счет увеличения доходов, либо за счет снижения расходов. Каждый из этих двух вариантов делится еще на два способа (рис. 1).

То есть для того, чтобы увеличить доходы, можно или увеличить объемы реализации, или повысить цену реализации единицы продукции. А чтобы снизить расходы — или уменьшить себестоимость единицы реализованной продукции (переменные затраты), или сократить постоянные расходы предприятия, которые не зависят от объемов реализованной продукции.

Конечно, здесь должен возникнуть вопрос, насколько эффективен с точки зрения оптимизации прибыли каждый из четырех способов ее увеличения. Многочисленные опросы и анкетирование собственников и топ-менеджеров российских компаний показывают, что:

• около 40 % считают приоритетным увеличение объемов продаж;

• 30 % отдают предпочтение снижению себестоимости;

• 20 % советуют начинать с урезания постоянных затрат;

• только 10 % рассматривают увеличение цены реализации единицы продукции как действенный способ оптимизации прибыли компании.

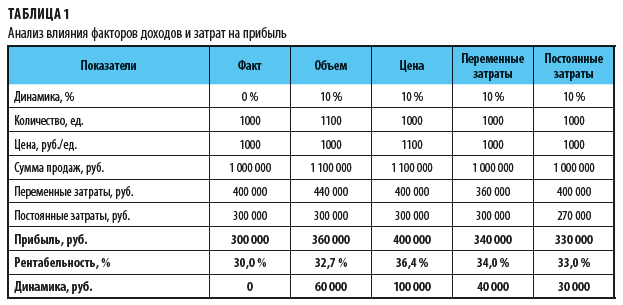

Расчетным путем проверим, насколько такое мнение соответствует экономической действительности, на примере компании, которая за прошедший отчетный месяц реализовала 1000 ед. продукции по цене 1000 руб./ед.

Общая сумма реализации составила:

1000 единиц × 1000 руб. = 1 000 000 руб.

Переменные затраты по реализованной продукции составили 400 руб. за единицу продукции, а постоянные затраты компании за отчетный месяц равны 300 000 руб. Следовательно, общие затраты месяца равны:

1000 ед. × 400 руб. + 300 000 руб. = 700 000 руб.

Прибыль компании составила:

1 000 000 руб. – 700 000 руб. = 300 000 руб.

Теперь составим небольшую экономическую модель и рассчитаем, какой была бы прибыль компании при условии сопоставимого изменения всех четырех факторов, то есть:

1) увеличение объемов реализации продукции на 10 %:

1000 × 110 % = 1100 ед.;

2) повышение цены реализации единицы продукции на 10 %:

руб. × 110 % = 1100 руб.;

3) снижение себестоимости единицы реализованной продукции на 10 %:

1000 × 400 руб. × 0,9 = 360 000 руб.;

4) снижение суммы постоянных затрат на 10 %:

300 000 руб. × 0,9 = 270 000 руб.

В нашей расчетной таблице пять колонок, в одной из них — фактические данные за отчетный месяц, а в четырех остальных — финансовый результат, который получился бы при указанных выше условиях динамики факторов (табл. 1).

Как видим, именно повышение цены реализации единицы продукции дает наибольший эффект прироста прибыли и показателя рентабельности бизнеса.

Но этот способ повышения прибыли использовать сложно из-за рыночной конкуренции и фактора эластичности покупательского спроса. Из-за конкуренции на рынке сбыта устанавливается верхняя граница роста цены реализации, а эластичность спроса приводит к тому, что по мере увеличения цены реализации уменьшается количество покупателей, готовых приобретать продукцию за эту цену.

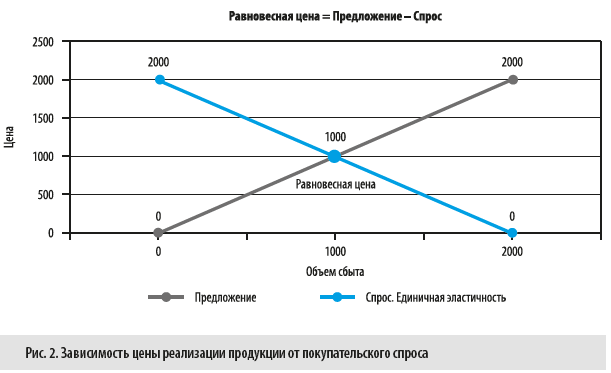

Зависимость между ценой реализации продукции и покупательским спросом на нее на рынке сбыта отметил еще Адам Смит, который разработал теорию равновесной цены. Суть теории в том, что на рынке всегда есть цена на конкретный товар, которая устраивает как потребителей, так и продавцов. Величина этой цены графически равна точке пересечения кривых спроса и предложения (рис. 2).

Итак, рассматриваемая нами компания реализовала 1000 ед. продукции по цене 1000 руб./ед. как раз потому, что такая цена и есть равновесная для рынка сбыта продукции данной компании (см. рис. 2).

Согласно теории равновесной цены на изменение суммы выручки можно повлиять через повышение или понижение цены реализации единицы продукции.

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 9, 2020.