ПФР и ФСС объединятся. 1 января 2023 года — официальная дата основания Фонда пенсионного и социального страхования. Декабрьские страховые взносы придется платить по новым правилам и реквизитам.

Разбираемся с основными вопросами – когда платить взносы за декабрь, нужно ли использовать единый налоговый платеж и можно ли рассчитаться с бюджетом раньше.

Когда платить страховые взносы за декабрь 2022 года? Изменились ли сроки платежей?

До конца 2022 года рассчитываемся с бюджетом по старым правилам. В декабре 2022 года перечисляем страховые взносы за ноябрь – до 15.12.2022.

Декабрьские взносы платим уже по-новому – до 28 числа следующего месяца (п. 3 ст. 431 НК в редакции закона от 14.07.2022 № 263-ФЗ). Но поскольку 28.01.2023 выпадает на субботу, дата платежа переносится на следующий рабочий день – понедельник 30.01.2023 (п. 7 ст. 6.1 НК).

Можно заплатить взносы раньше? Не накажет ли за это налоговая?

Новый порядок и сроки применяются к правоотношениям, возникшим с 01.01.2023 (п. 2 ст. 5 263-ФЗ). По правилам, плательщики страховых взносов всегда рассчитываются с бюджетом по схеме «в текущем месяце платим за предыдущий». Поэтому взносы за декабрь 2022 года надо платить в январе 2023 и уже по новым срокам.

Но НК не запрещает платить страховые взносы раньше. Если хотите перечислить деньги по схеме «декабрь в декабре» и у вас есть на это средства, рассчитайтесь с бюджетом заранее. Тем более бюджетные, автономные и казенные учреждения именно так и поступают: чтобы исполнить бюджет текущего года, они закрывают декабрьскую зарплату и платят декабрьские налоги до конца финансового года.

Поступите по аналогии: закройте зарплату в конце декабря и рассчитайте налоги. Перечислите страховые взносы в бюджет до 30.12.2022. Отразите начисленные страховые взносы в РСВ.

С 1 января 2023 года РСВ тоже сдают по-новому. Для отчетности установили единые сроки. РСВ по итогам 2022 года надо отправить до 25 января 2023. Подробнее об этом в статье «Расчет по страховым взносам в 2023 году: обзор изменений».

Как теперь рассчитывать страховые взносы? Есть ли изменения в тарифах?

Несмотря на существенные изменения налогового законодательства, порядок расчета страховых взносов не сильно изменился. Рассчитывайте взносы так же, как в 2022 году.

Но есть и ряд изменений. Закон от 14.07.2022 № 237-ФЗ изменил законы об обязательном пенсионном, социальном и медицинском страховании. С 1 января 2023 года круг застрахованных лиц становится единым.

К застрахованным лицам теперь относят:

-

студентов, которые работают в студенческих отрядах – по ОПС;

-

работников по договорам гражданско-правового характера – по ВНиМ;

-

временно пребывающих иностранцев – по ОМС.

Выплаты в пользу этих категорий застрахованных лиц нужно исключить из необлагаемых.

Получайте свежие рекомендации от экспертов, проверяйте свои знания и общайтесь с коллегами в сообществах Контур.Экстерна:

-

Телеграм

-

ВКонтакте

-

Одноклассники

Вот что еще изменится с 1 января 2023 года:

-

Вводят единую базу страховых взносов. Отдельных баз по ОПС, ОМС и ВНиМ больше не будет: для всех взносов действует одна облагаемая база.

-

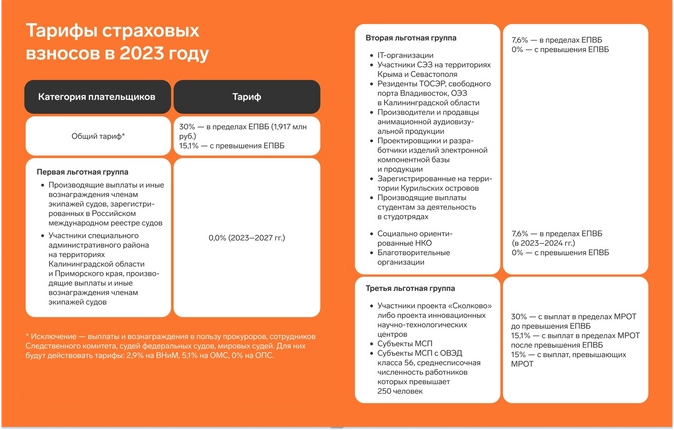

Рассчитывают единую предельную величину базы. Единая предельная величина на 2023 год – 1 917 000 рублей. Как только база превысит предельную величину, взносы будут начислять по сниженному тарифу. ЕПВБ будут ежегодно индексировать с учетом роста средней зарплаты в России.

-

Устанавливают единый тариф страховых взносов. Страхователи будут рассчитывать 30% взносов в пределах единой базы и 15,1% свыше единой базы. В единый тариф входят взносы на ОПС, ОМС и ВНиМ.

-

Льготные тарифы сохраняются. МСП по-прежнему начисляют взносы по пониженным тарифам для выплат свыше МРОТ. А вот перечень необлагаемых выплат сократят: некоторые пункты статьи 422 НК РФ утратят силу.

Налогоплательщиков на автоматизированной упрощенной системе налогообложения (АУСН) полностью освобождают от страховых взносов. Для организаций и ИП, которые перешли на АУСН, действует льготный тариф 0% (ч. 1.1 ст. 18 закона от 25.02.2022 № 17-ФЗ). Они платят только страховые взносы на травматизм в фиксированном размере.

Все изменения касаются только страховых взносов на ОПС, ОМС и ВНиМ. Страховые взносы от несчастных случаев на производстве и профессиональных заболеваний (на травматизм) платим по-старому. Рассчитываем по действующим тарифам и перечисляем в бюджет до 15 числа месяца, следующего за расчетным (закон от 21.12.2021 № 413-ФЗ).

Как платить декабрьские страховые взносы? Воспользоваться ЕНП или перечислять обычной платежкой?

Если решили заплатить взносы по схеме «декабрь в декабре», действуйте по старым правилам. Сформируйте четыре платежных поручения – три в налоговую (ОПС, ОМС и ВНиМ) и одно в ФСС (травматизм).

Учтите, что в конце года нагрузка на банковские системы очень высока и платежи нередко зависают: лучше перечислить деньги заранее – 27 или 28 декабря, а не в последний рабочий день.

Если же будете платить декабрьские взносы в январе, придется рассчитываться с бюджетом в соответствии с новым порядком. С 01.01.2023 все организации переходят на Единый налоговый платеж. Чтобы рассчитаться по налоговому обязательству, плательщик перечисляет нужную сумму на Единый налоговый счет, а инспекция самостоятельно производит зачет платежа.

В 2023 году действует переходный период, и можно заплатить в бюджет одним из двух способов:

-

Перечислить одним платежом деньги на ЕНС. Через Единый платеж можно отправить нужную сумму или немного больше, чтобы был запас на следующий месяц. Не нужно делать несколько платежек: вы формируете одно поручение с единым КБК. В 2022 году ЕНП перечисляли на КБК 182 1 06 07000 01 1000 110. Код на 2023 год пока не утвердили.

Затем до 25 числа нужно подать в ИФНС уведомление об исчисленном налоге и распределить суммы по налоговым обязательствам, которые надо погасить. А вот в уведомлении обязательные платежи уже распределяют по отдельным (новым) КБК.

-

Сформировать распоряжение на перевод денежных средств, то есть обычное платежное поручение. Но так можно сделать, только если вы еще ни разу не подавали в ИФНС уведомление об исчисленном налоге (п. 12 ст. 4 263-ФЗ). В таком случае заплатите все необходимые страховые взносы через распоряжения о переводе. Порядок такой оплаты налоговики разъяснят позднее. Уведомление не подавайте.

По каким КБК платить страховые взносы? Действуют ли коды 2022 года?

Даже если вы платите страховые взносы по-новому, все равно нужно указать соответствующий КБК. Код отражают в специальном поле уведомления или платежного поручения.

С нового года будут новые КБК – отдельные для всех взносов. Официально КБК на 2023 год пока не утвердили. Но Минфин опубликовал проект приказа с кодами бюджетной классификации для страховых взносов за периоды, истекшие до 01.01.2023:

-

1 02 14010 06 1000 160 – для взносов на обязательное пенсионное страхование;

-

1 02 14020 06 1000 160 – для взносов по временной нетрудоспособности и материнству;

-

1 02 14030 08 1000 160 – для взносов на обязательное медицинское страхование.

Если перечисляете деньги по схеме «декабрь в декабре», указывайте в платежках старые КБК-2022.

Нужно ли подавать уведомление о начисленных взносах? Как его заполнить?

Для декабрьских взносов подавать уведомление не надо. Уведомления нужны, когда вы платите налоги и взносы до сдачи отчетности или без отчетности (закон № 263-ФЗ). Но теперь страхователи подают РСВ раньше – за 2022 год необходимо отчитаться до 25.01.2023.

А заплатить декабрьские взносы следует до 30.01.2023. Поэтому уведомление по декабрьским начислениям не требуется – налоговики получат и обработают информацию об обязательствах страхователя раньше даты платежа.

Если у вас есть другие платежи, которые надо заплатить до 28 января, и вы не отправляете отчетность заранее, то подать уведомление все же придется. Форму и формат уведомления об исчисленном налоге на 2023 года пока не утвердили, но уже опубликовали проект.

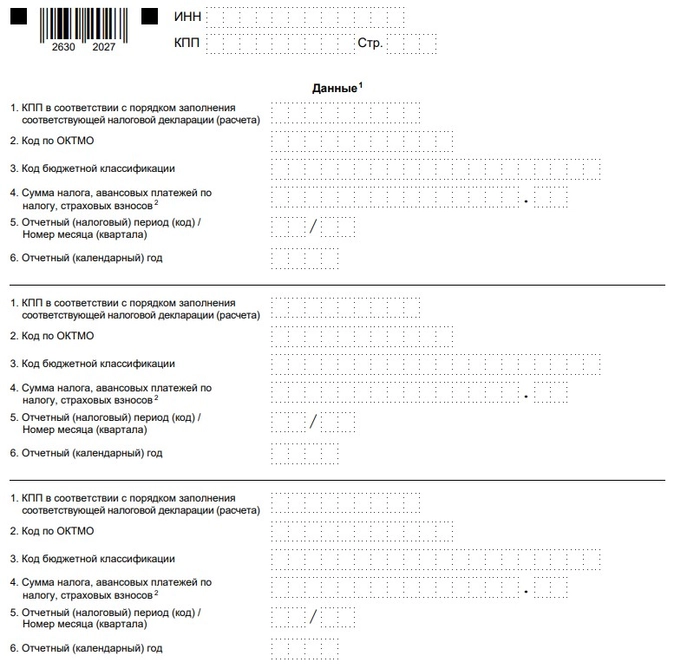

Планируется, что форма КНД 1110355 будет выглядеть так:

Не нужно подавать уведомление на каждый обязательный платеж, достаточно отразить все обязательства налогоплательщика в одном уведомлении. Для этого в форме КНД 1110355 предусмотрено несколько разделов. Например, для НДФЛ, страховых взносов на ОПС, ОМС и ВНиМ надо заполнить четыре раздела.

Уведомления об исчисленном налоге будем отправлять в ИФНС до 25 числа месяца, в котором надо заплатить налог или взнос. До 25 февраля подаем уведомление по январским платежам, до 25 марта – по февральским и так далее.

Если у вашей компании есть обособленные подразделения, подавайте уведомления по месту учета головной организации. Налоговики распределят платежи для ОП по кодам КПП и ОКТМО, которые исполнитель укажет в разделах уведомления.

Вот как заполнить уведомление об исчисленных налогах и взносах:

-

КПП заполняют только юридические лица. У индивидуальных предпринимателей этого реквизита нет. По КПП налоговая сможет распределить платежи по обособленным подразделениям.

-

Впишите корректный ОКТМО. По этому коду определяется территориальная принадлежность бюджетополучателя.

-

В поле КБК укажите код бюджетной классификации налога или взноса. Коды на 2023 год утвердят позднее, но до начала следующего финансового года.

-

В поле суммы отразите сумму исчисленного налога, взноса или аванса к уплате в бюджет.

-

В полях «Отчетный (налоговый) период» и «Отчетный (календарный) год» укажите код налогового периода и фактический год, в котором начислены налоги или взносы. Коды периодов закреплены в приложении 2 к порядку заполнения уведомления. Для I квартала впишите код 21, для полугодия – 31, для 9 месяцев – 33, а для года – 34. Когда указываете коды 21, 31 и 33, напишите порядковый номер квартального месяца, а для кода 34 надо вписать порядковый номер квартала.

Налогоплательщик сможет контролировать платежи, состояние расчетов и баланс Единого налогового счета. Такая функция доступна и в личном кабинете налогоплательщика, и в специализированных системах для электронной отчетности.

Добавить в «Нужное»

Начисленные за декабрь 2022 г. страховые взносы нужно будет перечислить в бюджет уже в 2023 г. Но с 1 января 2023 г. начнут действовать изменения, внесенные в Налоговый кодекс. Так что же нужно учесть в отношении страховых взносов, чтобы платеж не потерялся и был правильно зачислен?

Что не поменялось

Рассчитать страховые взносы за декабрь нужно по старым правилам, действующим в 2022 г. То есть никакие новшества (единая предельная база, единые тарифы взносов и т.д.) применять не нужно. Исчислите взносы в том же порядке, как вы это делали весь 2022 г., и покажите в бухучете начисление взносов на 31.12.2022 г.

Как перечислить страховые взносы в бюджет

Самый простой вариант – заплатить исчисленные за декабрь 2022 г. взносы в последние дни 2022 г. Тогда перечисление нужно делать по привычным правилам – в платежке указываются КБК, которые применялись весь 2022 г.

Если же вы будете платить взносы за декабрь уже в 2023 г., то учтите следующие новшества. Отметим, что далее речь пойдет исключительно о взносах на ОПС, на ОМС и на ВНиМ. Про взносы на травматизм скажем в конце отдельно.

Новшество 1. Срок уплаты взносов за декабрь 2022 г. – не позднее 30.01.2023 (на самом деле срок уплаты – 28 января, но это выходной, поэтому срок продляется до 30 января включительно) (п. 3 ст. 431 НК РФ (ред., действ. с 01.01.2023)).

Новшество 2. Все начисленные взносы за декабрь (включая взносы, начисленные по дополнительным тарифам) можно будет перечислить в бюджет в составе единого налогового платежа одной суммой одной платежкой (п. 6 ст. 431 НК РФ (ред., действ. с 01.01.2023)). При этом в платежке нужно будет указать КБК единого налогового платежа, а именно – 18201061201010000510.

Новшество 3. Поскольку взносы за декабрь 2022 г. перечисляются уже после подачи РСВ за 4 квартал 2022 г. (срок его представления – не позднее 25 января 2023 г.), то не потребуется отражать начисленные суммы взносов за декабрь в Уведомлении об исчисленных суммах налогов и взносов (Приказ ФНС от 02.11.2022 № ЕД-7-8/1047@), которое подается не позднее 25.01.2023. Налоговая инспекция отразит начисление взносов по видам на основании данных Расчета за год.

Новшество 4. Если ваша организация (предприниматель) решили не переходить в 2023 г. на уплату налогов посредством ЕНП, а собираются платить налоги в старом порядке – отдельным налоговыми поручениями, то взносы за декабрь 2022 г. платите в прежнем порядке, но в новый срок – не позднее 30.01.2023. То есть заполните платежку на каждый вид взносов, укажите конкретный КБК, ОКТМО, код периода и т.д. Но будут особенности при заполнении КБК, о которых мы скажем ниже.

Новшество 5. Неважно, какой вариант уплаты взносов вы будете использовать, учтите, что реквизиты для перечисления налогов с 1 января 2023 г. изменятся. Читайте об этом в отдельной консультации.

Новшество 6. Поскольку с 2023 г. вводится единый тариф по страховым взносам, то в бухучете в 2023 г. взносы нужно будет отражать в общей сумме без разбивки на виды. Для этого можно открыть специальный субсчет к счету 69 (например «Расчеты по страховым взносам по единому тарифу»). Но перечисленные взносы за декабрь 2022 г. нужно будет отразить в аналитике по видам страхования в прежнем порядке. Только тогда субсчета к счету 69 по видам взносам закроются. Ведь начисление взносов за декабрь 2022 г. отражается на 31.12.2022 по видам взносов.

При этом если взносы за декабрь уплачиваются в составе ЕНП, нужно будет сделать такие проводки:

- дебет счета 68, субсчет «ЕНП» – кредит счета 51 – на перечисленные в составе ЕНП взносы;

- дебет счета 69, субсчет «Взносы на ОПС» – кредит счета 68, субсчет «ЕНП» – на уплаченные взносы на ОПС;

- дебет счета 69, субсчет «Взносы на ОМС» – кредит счета 68, субсчет «ЕНП» – на уплаченные взносы на ОМС;

- дебет счета 69, субсчет «Взносы на ВНиМ» – кредит счета 68, субсчет «ЕНП» – на уплаченные взносы на ВНиМ.

КБК для уплаты страховых взносов в 2023 г. отдельными платежками (не в рамках ЕНП)

В конце ноября Минфин обновил КБК для страховых взносов (Приказ Минфина от 22.11.2022 № 177н). Введены отдельные КБК для уплаты взносов за расчетные периоды, истекшие до 01.01.2023 (то есть в том числе для взносов за декабрь 2022 г., уплачиваемых уже в 2023 г.), и отдельные КБК для взносов за расчетные периоды начиная с 2023 г. Ознакомиться с новыми КБК можно в отдельной консультации.

Указанные новые КБК нужно будет использовать при перечислении страховых взносов в прежнем порядке отдельными платежками.

Уплата взносов на травматизм за декабрь 2022 г.

В 2023 г. взносы на «несчастное страхование», как и прежде, надо будет платить отдельным платежным поручением на отдельный КБК в Социальный фонд России. Сроки уплаты взносов на травматизм так же не меняются. То есть взносы на травматизм за декабрь 2022 г. заплатите в обычные сроки – не позднее 16 января 2023 г. (15 января – воскресенье).

Но обратите внимание, КБК для взносов на травматизм с 1 января изменился (это связано с объединением фондов – появился новый получатель средств). Новый КБК – 79710212000061000160. Реквизиты для уплаты взносов на травматизм смотрите на сайте СФР по своему региону.

Пени по страховым взносам за 2022 г.

С 2023 г. порядок расчета пеней по взносам принципиально не изменится. Пени будут рассчитываться исходя из суммы задолженности по взносам, периода просрочки и ключевой ставки ЦБ (ст. 75 НК РФ (ред., действ. с 01.01.2023)). Но при этом количество дней просрочки будет считаться со дня возникновения на едином налоговом счете недоимки, в отношении которой начисляются пени, по день исполнения совокупной обязанности по уплате взносов включительно (п. 3 ст. 75 НК РФ (ред., действ. с 01.01.2023)).

Задолженность по пеням будет гаситься за счет средств на ЕНС, то есть перечислять пени отдельными платежками не обязательно (п. 8 ст. 45 НК РФ (ред., действ. с 01.01.2023)).

Как в 2023 году уплачивать страховые взносы за декабрь 2022 года?

Общий порядок уплаты

Порядок уплаты страховых взносов в 2023 году зависит от их вида:

- взносы от несчастных случаев уплачиваются по старым правилам и по прежнему сроку уплаты – не позднее 15-го числа месяца, следующего за расчетным

- остальные виды взносов – в составе единого налогового платежа с единым сроком уплаты – не позднее 28-го числа месяца, следующего за расчетным

Взносы от несчастных случаев

Взносы от несчастных случаев на производстве и профзаболеваний не входят в ЕНП, их платим в территориальное отделение Социального фонда России (СФР). Срок уплаты «несчастных» взносов за декабрь 2022 – до 16 января 2023 года (перенос с воскресенья 15.01.2023 г.). Основные сложности при формировании платежных поручений по взносам от несчастных случаев:

- Где найти реквизиты своего отделения СФР — ищем на сайте sfr.gov.ru, потребуется выбрать свой регион.

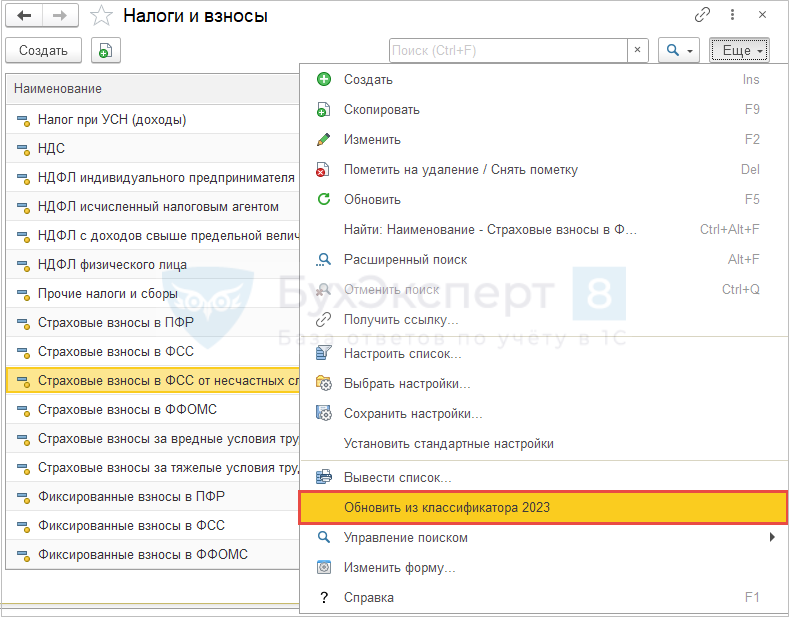

- Какой КБК использовать — заполняем новое значение КБК 797 1 02 12000 06 1000 160. Если в 1С:Бухгалтерии 3.0.128.10 / 3.0.128.15 будет отсутствовать новый КБК, обновите данные в разделе Справочники – Налоги и взносы по команде Еще – Обновить из классификаторов 2023.

- чей ОКТМО указывать в реквизитах: код организации или отделения СФР? Указываем ОКТМО организации — Разъяснения СФР по г. Санкт-Петербургу.

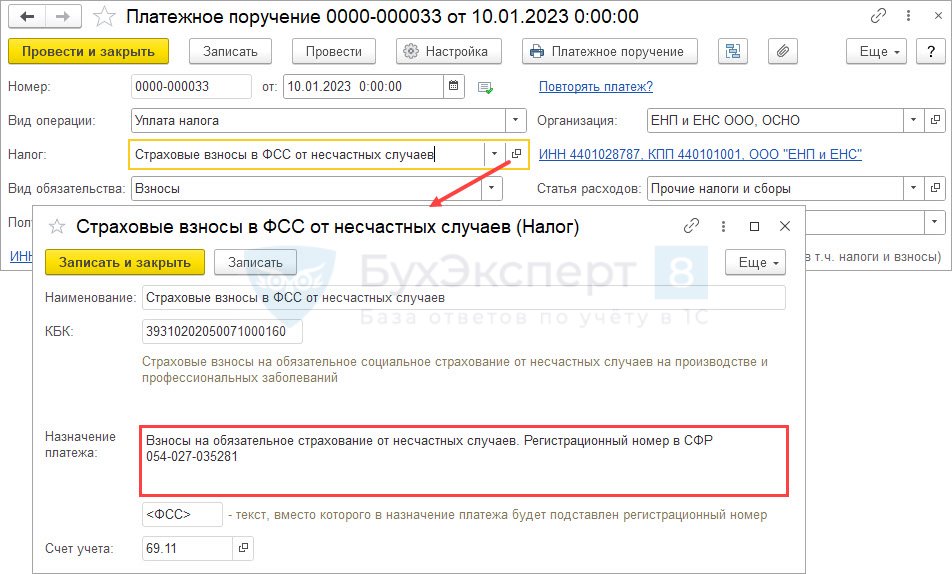

- какой рег. номер в СФР указывать в назначении платежа — указываем прежний рег. номер в ПФР — ПФР ответил на вопросы по новой отчетности ЕФС-1. Чтобы текст назначения платежа заполнялся автоматически, в 1С:Бухгалтерии можно прописать требуемый шаблон назначения платежа. Настройка шаблона выполняется для конкретного налога (взноса).

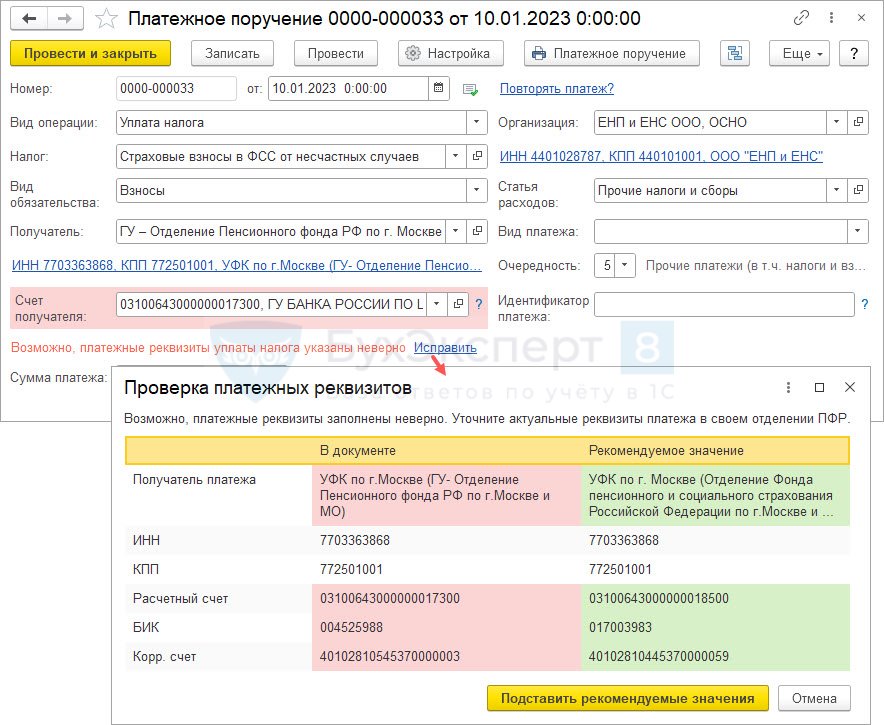

Для 1С:Бухгалтерии выпущен патч EF_EA_34911, он упрощает заполнение платеже по взносам «на травматизм». После установки патча перезапустите программу. В результате при создании платежного поручения на уплату взносов от несчастных случаев программа проверит реквизиты получателя и при необходимости предложит их уточнить.

«Обычные» взносы

Взносы на ОПС, ОМС и ОСС до 2023 года и взносы по единому тарифу с 2023 года платятся в составе единого налогового платежа (ЕНП) не позднее 28-го числа месяца, следующего за расчетным. Для декабрьских взносов срок пополнения ЕНС – не позднее 30.01.2023 г. (перенос с субботы 28.01.2023 г.).

При этом в платежном поручении не нужно выделять сумму взносов и указывать КБК.

При уплате взносов в других месяцах, когда не сдается РСВ, в ФНС потребуется подавать уведомление о сумме взносов к уплате. Это нужно сделать не позднее 25-го числа месяца, следующего за расчетным — Как платить НДФЛ и взносы в 2023 году. Срок подачи уведомления также переносится на выходные и праздники.

В 2023 году действует переходный период, можно перечислять взносы по-старому, платежными поручениями. Однако мы не рекомендуем этого делать, потому что:

- Сумма уплаченный взносов все равно будет зачислена на ЕНС и у Вас не будет уверенности, что ФНС учтет эту уплату, именно как стразовые взносы.

- В 1С:Бухгалтерии могут возникнуть проблемы при закрытии месяца по операциям с ЕНС. Подробнее об этом в материалах рубрикатора 1С:Бухгалтерия:

- Можно ли не переходить на ЕНП с 2023 года?

- Можно ли не переходить на ЕНП с 2023 года, а платить налоги и взносы отдельными платежками на разные КБК?

Если все же решите перечислять страховые взносы по-старому, обратите внимание, что для взносов за декабрь 2022 и более ранние периоды, установлены отдельные КБК по каждому виду взносов:

- 1 02 14010 06 0000 160 — для взносов на ОПС;

- 1 02 14020 06 0000 160 — для взносов на ОСС;

- 1 02 14030 08 0000 160 — для взносов на ОМС.

См. также:

- Единый налоговый платеж с 2023 на примерах в 1С:Бухгалтерия и 1С:ЗУП

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(7 оценок, среднее: 4,43 из 5)

Загрузка…

Назад к статье

Новости и изменения

Назад к статье

Дополнительные материалы

Назад к статье

Топ-вопросов

После перехода на ЕНП для страховых взносов за декабрь 2022 года (кроме взносов на травматизм) действуют новые платежные сроки. Поэтому перечислить декабрьские взносы можно:

- позднее, новый срок — 28 января, но в связи с выходным он сдвигается на 30.01.2023;

- одной платежкой (в этом случае до 25 января нужно подать в ИФНС уведомление о начисленных взносах) или отдельными платежками по видам ОСС (в этом случае допускается не подавать уведомление о начисленных взносах, но есть условие).

Страховые взносы на травматизм в 2023 году уплачиваются в новый соцфонд в прежние сроки: взносы за декабрь — до 16.01.2023 (15 января — воскресенье).

Обратите внимание! КБК по взносам изменились.

За просрочку уплаты страховых взносов начисляются пени. Как это будет происходить в 2023 году, подробно разъясняют эксперты «КонсультантПлюс». Получите бесплатный пробный доступ к системе бесплатно и переходите в Готовое решение.

КОДЫ БЮДЖЕТНОЙ КЛАССИФИКАЦИИ НА 2023 ГОД

СТРАХОВЫЕ ВЗНОСЫ ВО ВНЕБЮДЖЕТНЫЕ ФОНДЫ РФ, ШТРАФЫ

ЕДИНЫЙ КБК ДЛЯ СТРАХОВЫХ ВЗНОСОВ, РАСПРЕДЕЛЯЕМЫХ ПО ВИДАМ СТРАХОВАНИЯ

| 182 1 02 01000 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 01000 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

СТРАХОВЫЕ ВЗНОСЫ НА ОПС

за расчетные периоды, начиная с 1 января 2023 года

| 182 1 02 01010 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 01010 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

за расчетные периоды до 1 января 2023 года

| 182 1 02 14010 06 1001 160 | На выплату страховой пенсии за расчетные периоды с 1 января 2017 года по 31 декабря 2022 года |

| 182 1 02 14010 06 1101 160 | На выплату страховой пенсии за расчетные периоды до 1 января 2017 года |

| 182 1 02 14010 06 1002 160 | На выплату накопительной пенсии за расчетные периоды до 1 января 2023 года |

ДОПОЛНИТЕЛЬНЫЕ СТРАХОВЫЕ ВЗНОСЫ НА НАКОПИТЕЛЬНУЮ ПЕНСИЮ РАБОТНИКА

| 797 1 02 07000 06 1100 160 | уплачиваемые за счет средств работника |

| 797 1 02 07000 06 1200 160 | уплачиваемые за счет средств работодателя |

СТРАХОВЫЕ ВЗНОСЫ НА ОМС

за расчетные периоды, начиная с 1 января 2023 года

| 182 1 02 01030 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 01030 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

за расчетные периоды до 1 января 2023 года

| 182 1 02 14030 08 1001 160 | Страховые взносы на обязательное медицинское страхование работающего населения |

СТРАХОВЫЕ ВЗНОСЫ НА ОБЯЗАТЕЛЬНОЕ СОЦИАЛЬНОЕ СТРАХОВАНИЕ НА СЛУЧАЙ ВРЕМЕННОЙ НЕТРУДОСПОСОБНОСТИ И В СВЯЗИ С МАТЕРИНСТВОМ

за расчетные периоды, начиная с 1 января 2023 года

| 182 1 02 01020 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 01020 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

за расчетные периоды до 1 января 2023 года

| 182 1 02 14020 06 1001 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному за расчетные периоды с 1 января 2017 года по 31 декабря 2022 года) |

| 182 1 02 14020 06 1101 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному за расчетные периоды до 1 января 2017 года) |

СТРАХОВЫЕ ВЗНОСЫ НА ОБЯЗАТЕЛЬНОЕ СОЦИАЛЬНОЕ СТРАХОВАНИЕ ОТ НЕСЧАСТНЫХ СЛУЧАЕВ НА ПРОИЗВОДСТВЕ И ПРОФЗАБОЛЕВАНИЙ

| 797 1 02 12000 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 797 1 02 12000 06 2100 160 | Пени по платежу |

| 797 1 02 12000 06 2200 160 | Проценты по платежу |

| 797 1 02 12000 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

СТРАХОВЫЕ ВЗНОСЫ ПО ДОПОЛНИТЕЛЬНЫМ ТАРИФАМ

за застрахованных лиц, занятых на видах работ, указанных в п. 1 ч. 1 ст. 30 Федерального закона от 28.12.13 N 400-ФЗ

По тарифу, не зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 04010 01 1010 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 04010 01 3010 160 | Суммы денежных взысканий (штрафов) по платежу |

По тарифу, зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 04010 01 1020 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 04010 01 3020 160 | Суммы денежных взысканий (штрафов) по платежу |

за застрахованных лиц, занятых на видах работ, указанных в п. 2 — 18 ч. 1 ст. 30 Федерального закона от 28.12.13 N 400-ФЗ

По тарифу, не зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 04020 01 1010 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 04020 01 3010 160 | Суммы денежных взысканий (штрафов) по платежу |

По тарифу, зависящему от результатов специальной оценки условий труда (класса условий труда)

| 182 1 02 04020 01 1020 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 04020 01 3020 160 | Суммы денежных взысканий (штрафов) по платежу |

ВЗНОСЫ ПО ДОПОЛНИТЕЛЬНОМУ СОЦИАЛЬНОМУ ОБЕСПЕЧЕНИЮ ЧЛЕНОВ ЛЕТНЫХ ЭКИПАЖЕЙ И РАБОТНИКОВ УГОЛЬНОЙ ПРОМЫШЛЕННОСТИ

организации, использующие труд членов летных экипажей воздушных судов гражданской авиации, на выплату доплат к пенсии

| 182 1 02 08000 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 08000 06 2100 160 | Пени по платежу |

| 182 1 02 08000 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

организации угольной промышленности на выплату доплаты к пенсии

| 182 1 02 09000 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 09000 06 2100 160 | Пени по платежу |

| 182 1 02 09000 06 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

СТРАХОВЫЕ ВЗНОСЫ В ФИКСИРОВАННОМ РАЗМЕРЕ (ДЛЯ ИП)

на ОПС + ОМС

| 182 1 02 02000 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02000 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

с дохода, превышающего 300 000 рублей за расчетный период

| 182 1 02 03000 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 03000 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

на ОПС

| 182 1 02 02010 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02010 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

на ОМС

| 182 1 02 02020 01 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

| 182 1 02 02020 01 3000 160 | Суммы денежных взысканий (штрафов) по платежу |

уплачиваемые лицами, добровольно вступившими в отношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством

| 797 1 02 06000 06 1000 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

на ОПС за расчетные периоды до 01.01.2023

| 182 1 02 14010 06 1005 160 | В фиксированном размере на выплату страховой пенсии за расчетные периоды с 1 января 2017 года по 31 декабря 2022 г. |

| 182 1 02 14010 06 1105 160 | В фиксированном размере на выплату страховой пенсии за расчетные периоды до 1 января 2017 года |

на ОМС расчетные периоды до 01.01.2023

| 182 1 02 14030 08 1002 160 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в т.ч. по отмененному) |

КБК ДЛЯ ПЕРЕЧИСЛЕНИЯ ШТРАФОВ ЗА НАРУШЕНИЯ, ВЫЯВЛЕННЫЕ ДОЛЖНОСТНЫМИ ЛИЦАМИ ФОНДА ПЕНСИОННОГО И СОЦИАЛЬНОГО СТРАХОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ, ФФОМС, ТФОМС, В РАМКАХ ГЛАВЫ 15 КОАП РФ

| 797 1 16 01230 06 0000 140 | Штрафы за нарушения, выявленные должностными лицами Фонда пенсионного и социального страхования |

| 394 1 16 01230 08 0000 140 | Штрафы за нарушения, выявленные должностными лицами ФФОМС |

| 395 1 16 01230 09 0000 140 | Штрафы за нарушения, выявленные должностными лицами ТФОМС |

После Нового 2023 года новый способ уплаты денег в госбюджет будет применяться по умолчанию ко всем налогоплательщикам: компаниям, ИП и обычным физлицам. Уплату взносов, налогов и других обязательных платежей необходимо будет оформлять не отдельными поручениями, а одним переводом — единым налоговым платежом (ЕНП). Тем не менее есть условие, при котором Вы получаете право на «переходный» период и сможете использовать старые платёжки весь 2023 год. К данному выводу приводят разъяснения налоговиков, размещённые в разделе «Часто задаваемые вопросы» на официальном сайте ведомства.

Содержание

- Введение ЕНП

- Уведомление о рассчитанных суммах налогов

- 2023 год: платим по старой схеме в переходный период

- Делаем выводы

Введение ЕНП

Как уже сказано выше, с наступающего года мы начнём платить налоги по новой системе. Вам больше не потребуется оформлять отдельное платёжное поручение для каждого вида необходимых сборов. Достаточно перевести всю сумму единым налоговым платежом. Платёжка для ЕНП тоже будет единственной. Налоговики сами распределят деньги, включённые в его состав, на погашение совокупной обязанности. Эта обязанность — общая сумма взимаемых средств — и поступившие через ЕНП деньги будут учитываться на едином налоговом счёте (ЕНС) каждого налогоплательщика.

Контур.Школа Бухгалтера — онлайн-обучение для специалистов бюджетных и коммерческих организаций с выдачей документов о дополнительном профессиональном образовании.

Уведомление о рассчитанных суммах налогов

В двух случаях налоговикам потребуется информация от плательщика, чтобы корректно распределить ЕНП. Налогоплательщикам же для этой цели потребуется направлять в инспекцию уведомления об исчисленных суммах налогов и взносов (актуальная версия пункта 9 статьи 58 Налогового кодекса). Когда нужно это делать:

- Уплатить конкретный налог, сбор, авансовый платёж или взнос необходимо успеть раньше, чем сдать соответствующий расчёт или декларацию. К примеру, НДФЛ и страховые взносы платятся каждый месяц, а отчёты по ним пишутся раз в квартал. В те месяцы, когда обычная отчётность не требуется, и нужны такие уведомления.

- Закон вообще не обязывает плательщика подавать декларации и расчёты по данному виду платежей.

Бланк уведомления утверждён приказом ФНС от 02.11.22 № ЕД-7-8/1047@

Федеральный закон от 14.07.22 № 263-ФЗ не только вводит ЕНП, но и предоставляет период для постепенного перехода на него. Об этом говорится в п. 12 ст. 4 данного закона: в течение всего 2023 года уведомления о рассчитанных размерах обязательных платежей (налогов, авансовых платежей, сборов и взносов) допустимо направлять в налоговую инспекцию в форме распоряжений на перевод денег в уплату необходимых платежей в российскую бюджетную систему. То есть, продолжать использовать платёжки, к которым Вы успели привыкнуть, некоторое время всё-таки можно. Налоговики напоминают, что в таких платёжных поручениях следует заполнять все реквизиты, которые, как выразились инспекторы, «необходимы для однозначного определения налоговым органом принадлежности денежных средств к источнику доходов бюджетов бюджетной системы РФ, в том числе и налоговый период, определяющий срок исполнения соответствующей обязанности».

Внимание! Числа, которые прописываются в реквизитах подобных документов, перечислены в проекте приказа Министерства финансов. В том же проекте описано оформление платёжки для единого налогового платежа. Прежде Минфин продвигал иной метод оформления документа на уплату ЕНП.

Просим также учесть: даже при использовании отдельных платёжных документов во время переходного периода сами деньги, уплаченные по таким платёжкам, будут засчитываться как ЕНП . Налоговики потратят эти средства на исполнение Ваших обязанностей перед госбюджетом в порядке, заданном пунктом 13 статьи 4 Закона № 263-ФЗ:

- Недоимки — первым делом те, что выявлены раньше.

- Налоги, авансовые платежи, различные сборы и страховые взносы — со дня появления обязанности оплатить их, исходя из деклараций, уведомлений и расчётов.

- Пени.

- Проценты.

- Штрафы.

Отметим, что реквизиты платёжки-уведомления не получили окончательного утверждения. Существуют два отличных друг от друга проекта с необходимыми для этого поправками. Один из них предполагает, что в реквизите 101 «Статус составителя» нужно указывать «04», а второй — что «33». На сайте налоговой отмечено значение «02».

Делаем выводы

Наступающий 2023 год считается переходным периодом, и на это время за Вами сохраняется право оформлять налоговые платёжки по отдельности, как было принято раньше. При этом не нужно будет уведомлять ИФНС дополнительными документами. Однако, налоговое ведомство предупреждает, что такой порядок уплаты допускается только тогда, когда данный налогоплательщик ни разу с 1 января 2023 года не сдавал уведомление об исчисленных суммах налогов и взносов. Если Вы хоть однажды за этот год направите налоговикам подобный документ, то придётся немедленно переходить на ЕНП и далее придерживаться нового порядка, регулярно подавая такие уведомления.

Читайте также Примут ли к вычету счёт-фактуру трёхлетней давности

По общему правилу уже с января организации и ИП должны перейти на новую систему расчетов с бюджетом, которую условно можно обозначить как «единый налоговый платеж (ЕНП) плюс уведомления». Но в 2023 году доступен и альтернативный вариант. Условно назовем его «платежки-уведомления». Разберемся, что из себя представляет данные способы уплаты налогов.

Новый вид отчетности — уведомление

С 2023 года меняется принцип взаиморасчетов с бюджетом. Недоимку и переплату будут определять не по каждому налогу (сбору, взносам), а по их совокупности. Налогоплательщики в общем случае станут перечислять единый налоговый платеж (ЕНП), а инспекторы сами распределят его по видам налогов и других платежей (см. «Революционные поправки в НК РФ: единый налоговый счет и новый порядок внесения и сверки платежей»).

Запросить в ИФНС акт сверки по налогам через Контур.Экстерн

Запросить бесплатно

В связи с этим у организаций и ИП появится новая обязанность — сдавать уведомления об исчисленных суммах налогов и взносов (см. «Изменены сроки уплаты налогов, взносов и сдачи отчетности: читаем новые поправки в НК РФ»). Делать это нужно в двух ситуациях (новая редакция п. 9 ст. 58 НК РФ):

- если отчетность по тому или иному платежу не предусмотрена;

- если отчетность предусмотрена, но срок перечисления налога (взносов, авансовых платежей, сборов) наступает раньше, чем срок сдачи декларации, либо расчета.

В 2023 году уведомления можно не заполнять

Законодатели установили переходный период, который продлится с 1 января по 31 декабря 2023 года. В этот промежуток времени у ООО и предпринимателей есть выбор:

- сразу перейти на новую систему, то есть перечислять ЕНП и сдавать уведомления;

- каждый налог (авансовый платеж, сбор, взносы) перечислять отдельной платежкой, которая заменит собой уведомление.

Заполняйте платежки с актуальными на сегодня КБК, кодами дохода и другими обязательными реквизитами

Заполнить бесплатно

Рассмотрим каждый из перечисленных вариантов.

Первый вариант: ЕНП и уведомления

ЕНП

В единый налоговый платеж входят практически все налоги и взносы. Но есть исключения. В частности, отдельно от ЕНП можно перечислить налог на профдоход (см. «ФНС подготовила памятку по единому налоговому платежу»).

Внимание!

До сих пор не утверждены реквизиты платежки, которую следует оформить при уплате ЕНП. Разработаны два проекта поправок в правила указания информации в платежных поручениях (утв. приказом Минфина от 12.11.13 № 107н). В них много различий. Например, согласно первому проекту, в реквизите 101 «Статус составителя» нужно указывать значение «04». Согласно второму проекту, в этом поле нужно ставить значение «34». ФНС на своей промостранице рекомендует третий вариант — значение «01».

Уведомления

Их следует заполнять по форме, утвержденной приказом ФНС от 02.11.22 № ЕД-7-8/1047@. Предусмотрены следующие способы сдачи уведомления:

- через интернет, подписанное усиленной квалифицированной электронной подписью;

Получить сертификат усиленной квалифицированной электронной подписи через час

- через личный кабинет налогоплательщика (подписанное УКЭП);

- на бумаге, если организация или ИП не обязана отчитываться по ТКС.

Уведомление следует сдавать в ИФНС по месту учета организации или ИП. При необходимости в документ можно включить сведения об обособленных подразделениях.

В большинстве случае срок сдачи уведомления — не позднее 25 числа месяца, в котором наступает срок перечисления налога (взносов, авансового платежа, сбора). За опоздание налоговики выпишут штраф в размере 200 руб. на основании пункта 1 статьи 126 НК РФ (см. «Налоговики разъяснили, кто должен подавать уведомление об исчисленных налогах в 2023 году»).

Заполнить и подать уведомление по официально утвержденной форме

Подать бесплатно

Справка

На сайте ФНС размещены рекомендации по исправлению ошибок в уведомлении. Если неправильно указана сумма налога или взноса, следует подать новое уведомление с верной суммой, а КПП, КБК, ОКТМО и период продублировать из исходного варианта. Если неправильно указаны иные данные (к примеру, КПП или КБК), надо подать новое уведомление. В нем повторить ошибочные данные, проставить сумму «0», а в новой строке указать правильные сведения. Когда новое уведомление поступит в ИФНС, корректировка произойдет автоматически.

Также см. «Единый налоговый платеж: какой код периода указывать в уведомлении об исчисленных налогах и взносах».

Заполнить и подать уведомление по официально утвержденной форме

Подать бесплатно

Второй вариант: платежки вместо уведомлений

В течение 2023 года разрешено не перечислять ЕНП и не подавать уведомлений. Вместо этого переводы в бюджет можно оформлять по прежним правилам, а именно — отдельной платежкой по каждому налогу, авансовому платежу, взносу или сбору (п. 12 ст. 4 Федерального закона от 14.07.22 № 263-ФЗ). Главное, чтобы сотрудники ИФНС могли однозначно установить принадлежность денежных средств к источнику доходов бюджета.

Такие платежки заменят собой уведомления. Из дословного прочтения указанной нормы закона № 263-ФЗ можно сделать вывод, что платежку следует передать инспекторам в тот же срок, когда сдается уведомление, то есть не позднее 25-го числа месяца, в котором наступает срок уплаты налога (взносов и т.д.). Получается, что, например, платежное поручение по страховым взносам за январь 2023 года следует сдать:

- в ИФНС не позднее 27 февраля (т.к. 25 февраля — выходной);

- в банк не позднее 28 февраля (новая редакция п. 3 ст. 431 НК РФ).

Отметим, что на сегодняшний день порядок передачи платежек налоговикам не разработан. Не исключено, что ФНС разрешит не сдавать их в инспекции, а инспекторы станут получать информацию напрямую от банков.

Важно

Выбрать данный вариант можно только в случае, если налогоплательщик ранее не подавал уведомлений. При этом исправить ошибку в платежке можно только одним способом — заполнить уведомление (это подтвердила ФНС на своей промостранице). Получается, что неверно заполненное платежное поручение приведет к переходу на первый вариант расчетов с налогом (ЕНП и уведомления).

Добавим, что реквизиты платежки-уведомления еще не утверждены. Есть два проекта с соответствующими поправками, которые существенно отличаются друг от друга. Так, согласно одному проекту в реквизите 101 «Статус составителя» следует проставить значение «04». Согласно другому проекту — значение «33». На промостранице ФНС указано значение «02».