| 🎓 Заказ №: 22500 |

| ⟾ Тип работы: Задача |

| 📕 Предмет: Экономика |

| ✅ Статус: Выполнен (Проверен преподавателем) |

| 🔥 Цена: 249 руб. |

👉 Как получить работу? Ответ: Напишите мне в whatsapp и я вышлю вам форму оплаты, после оплаты вышлю решение.

➕ Как снизить цену? Ответ: Соберите как можно больше задач, чем больше тем дешевле, например от 10 задач цена снижается до 50 руб.

➕ Вы можете помочь с разными работами? Ответ: Да! Если вы не нашли готовую работу, я смогу вам помочь в срок 1-3 дня, присылайте работы в whatsapp и я их изучу и помогу вам.

⚡ Условие + 37% решения:

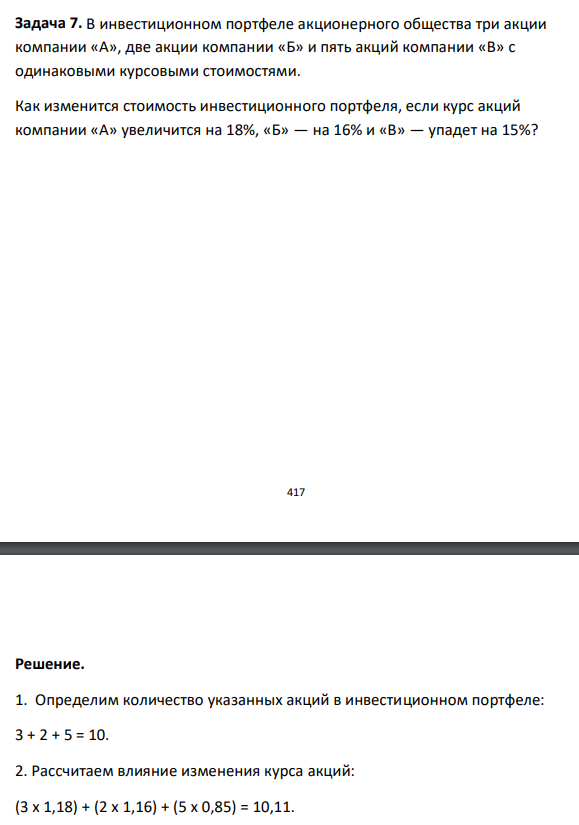

В инвестиционном портфеле акционерного общества три акции компании «А», две акции компании «Б» и пять акций компании «В» с одинаковыми курсовыми стоимостями. Как изменится стоимость инвестиционного портфеля, если курс акций компании «А» увеличится на 18%, «Б» — на 16% и «В» — упадет на 15%?

Решение. 1. Определим количество указанных акций в инвестиционном портфеле: 3 + 2 + 5 = 10. 2. Рассчитаем влияние изменения курса акций: (3 х 1,18) + (2 х 1,16) + (5 х 0,85) = 10,11.

Готовые задачи по экономике которые сегодня купили:

- Краткосрочная производственная функция компании записана в табличной форме

- (Уравнение эквивалентности). Финансовый инструмент, приносящий постоянный доход, купленный за 200 дней до погашения, через 100 дней продан.

- На перемене студент решает выпить сок и/или съесть 1-2 порции салата

- (Эффективная процентная ставка). Докажите, что если сумма, инвестированная для начисления сложных процентов m раз в году по годовой процентной ставке j, то эффективная процентная ставка определяется по формуле iэф = (1+ m m j ) -1, а при непрерывном начислении – по формуле iэф = e — 1.

- Определить средневзвешенную стоимость капитала предприятия, если в пассиве баланса имеются следующие источники: — заемный краткосрочный капитал в сумме 430 тыс. руб., «цена» этого источника – 24%; — банковский кредит под 20% годовых по кредитному договору в сумме 670 тыс.руб.; — уставный капитал в сумме 100 тыс.руб., норма дивидендов – 19%; — нераспределенная прибыль – 2 500 тыс.руб.; 139 — облигационный заем на срок 3 года под 25% годовых.

- Предположим, Вы пришли в магазин за покупками, имея определенное количество денег (350 руб.)

- (Эквивалентные процентные ставки). На начальную сумму ссуды предусматривается непрерывное начисление процентов по силе роста, изменяющейся дискретно по следующей схеме: первые два года она равна 0,08, следующие три года – 0,09 и далее в течение 5 лет – 0,1.

- Совокупный доход предприятия составляет 600 тыс. денежных единиц

- Функция спроса на товар 𝑄𝑑 = 2500 − 200𝑃, а предложения 𝑄𝑠 = 1000 + 100𝑃

- Рассчитать в денежной оценке и в %% влияние производительности материала «X» на прибыльность предприятия.

Пример 1

Дивиденд

= 100 руб.

Банковские проценты

= 25%

Решение:

В

отличие от балансовой курсовая

(рыночная)

цена учитывает эффективность работы

предприятия.

Распределение

прибыли акционерного общества:

-

выплата налогов;

-

плата банку за

кредит; -

направление

средств на развитие производства; -

направление

средств в резервный (страховой) фонд и

другие выплаты; -

выплата

объявленных дивидендов по акциям (в

первую очередь по привилегированным

акциям; в случае недостаточности прибыли

для выплаты дивидендов выплата

производится за счёт средств резервного

фонда).

Пример 2

Капитал

АО = 1 500 млн руб.

Число всех акций

= 300 000 шт.

Прибыль

на дивиденды = 345 млн руб.

Количество

привилегированных акций = 30 000 шт.

Процент по

привилегированным акциям = 30%

Процент по

обыкновенным акциям < 30 %

Определить

: номинальную

стоимость акций; дивиденды на 1

привилегированную и 1 обыкновенную

акции.

Решение:

-

Определение

номинальной стоимости акции по формуле

-

Выручка

от продажи привилегированных акций

определяется по формуле

-

Годовой

доход на привилег. акции по формуле

-

Дивиденд

на 1 привилег. акцию по формуле

-

Для

определения дивиденда на 1 обыкновенную

акцию необходимо прежде всего определить

ту часть прибыли, которая остаётся на

обыкновенные акции, вычитая из всей

прибыли часть её, предназначенную на

привилегированные акции.

Прибыль

по обыкновенным акциям = 345 млн руб. –

45 млн руб. = 300 млн руб.

-

Расчёт

дивиденда на одну обыкновенную акцию

осуществляется по формуле

Дивиденд

= Прибыль на обыкн. акции кол-во обыкн.

акций =

-

Процент

по обыкновенным акциям определяется

по формуле

Процент

по обыкн. акциям

Пример 3

В

полном товариществе было три участника,

доли которых составляли 15%, 35% и 50%

складочного капитала. Один из товарищей,

доля которого 15%, выбыл из числа участников,

при этом деятельность товарищества

продолжается.

Определите,

изменится ли величина складочного

капитала и какие доли в нём будут

принадлежать оставшимся участникам.

Решение:

размер складочного капитала при выбытии

одного из участников товарищества и

продолжении его деятельности не

изменяется, а лишь увеличиваются доли

оставшихся участников. Увеличение долей

происходит таким образом, чтобы

соотношение между ними оставалось

прежним.

В

данной задаче соотношение между

оставшимися двумя участниками 7 : 10 (35%

: 50%), следовательно, и доля выбывшего

товарища в 15% будет распределена между

остальными товарищами как 7 : 10 и добавлена

к значениям долей (6,18% и 8,82% добавляются

к 35 и 50%).

Таким

образом, доли оставшихся участников

должны составить соответственно 41,18% и

58,82%.

Пример 4

АО

имеет уставный капитал, равный 2 млрд

руб. (20 000 акций по 100 тыс. руб.).

Часть

прибыли (150 млн руб.) решено направить

на увеличение уставного капитала без

изменения количества акций.

Определите

номинал акции после увеличения уставного

капитала.

Решение:

-

В начале определите

величину уставного капитала после

увеличения. -

Затем исчислите

новую номинальную стоимость акции.

Пример 5

В

инвестиционном портфеле акционерного

общества (АО) имеются три акции компании

А, две акции компании В, пять акций С с

одинаковыми курсовыми стоимостями.

Как

изменится стоимость инвестиционного

портфеля, если курс акций компании А

увеличится на 18 %, В – на 16 % и С – упадёт

на 15 %?

Решение:

-

3

+ 2 + 5 = 10. -

(3

×1,18) + (2 × 1,16) + (3 × 0,85) = 10,11. -

(10,11

– 10) : 10 ×100 % = 1,1.

Стоимость

инвестиционного портфеля возрастёт на

1,1 %.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

В инвестиционном портфеле акционерного общества три акции компании «А» с доходностью 18%.doc

Зарегистрируйся в два клика и получи неограниченный доступ к материалам, а также

промокод

на новый заказ в Автор24. Это бесплатно.

Условие

В инвестиционном портфеле акционерного общества три акции компании «А» с доходностью 18%, две акции компании «Б» с доходностью 16%, пять акций компании «В» с доходностью -15%. Рассчитать среднюю доходность сформированного портфеля ценных бумаг.

Ответ

средняя доходность сформированного портфеля ценных бумаг 0,9 %

Решение

Показатель Количество, шт. Уд. вес, доли ед. (wj) Доходность, % (ij)

Акции «А» 2 0,2 18

Акции «Б» 3 0,3 16

Акции «В» 5 0,5 -15

Итого 10 1 х

Формула и расчет средней доходности портфеля ценных бумаг: iср.=j=1nij*wj

iср

50% решения задач недоступно для прочтения

Закажи написание решения задач по выбранной теме всего за пару кликов. Персональная работа в кратчайшее

время!

Вопросы для обсуждения

1. Оценка стоимости и доходности простых и привилегированных акций

2. Риск и доходность портфельных инвестиций. Количественная оценка риска.

3. Формирование эффективных портфелей ценных бумаг. Систематический (рыночный) и индивидуальный риск. Диверсификация.

Задачи, тесты, упражнения

1. Номинальная стоимость акции акционерного общества – 300 руб.

Определить курсовую стоимость акции на рынке ценных бумаг, если известно, что размер дивиденда ожидается на уровне 25%, а размер банковской ставки – 20%.

2. В инвестиционном портфеле акционерного общества три акции компании А, две акции компании Б и пять акций компании В с одинаковыми курсовыми стоимостями.

Как изменится стоимость инвестиционного портфеля, если курс акций компании А увеличится на 18%, Б – на 16% и В – упадет на 15%?

3. Акционерное общество выпустило 900 простых акций и 100 привилегированных, а также 150 облигаций. Номинальная стоимость всех ценных бумаг – 100 000 руб. Купон по облигациям – 12%, дивиденд по привилегированным акциям – 15%.

Определить дивиденд от прибыли по обыкновенным акциям. Расположить всех держателей ценных бумаг по степени убывания доходности финансовых инструментов, если прибыль к распределению составила 16 000 тыс. руб.

4. Ценная бумага куплена 01.03.06 за 15 тыс. руб. и продана 01.05.06 за 18 тыс. руб.

Определить доходность операции.

5. Портфель инвестора состоит из обыкновенных акций предприятий А, В, С и D. Определите ожидаемую через год доходность портфеля, если имеются следующие данные:

| Эмитент обыкновенных акций |

Количество акций, шт. |

Рыночная цена акции, руб. |

Ожидаемая через год стоимость акций, руб. |

| А В С D |

6. Ожидается, что каждая из акций с показателем Р/Е, равным 12, принесет 4 дол. через 3 года; что на акцию будет выплачен дивиденд 1 дол. на конец трех ближайших лет. Используйте модель приведенной стоимости с 10% ставкой дисконтирования для вычисления справедливого курса акции, предполагая, что ее показатель Р/Е в течение всего времени неизменен.

7. Осуществляется оценка акций фирмы. В настоящее время обыкновенные акции компании стоят 40 дол., ожидается, что за два года их цена вырастет до 50 дол. Кроме того, предполагается, что по этим акциям в конце двух следующих лет будет выплачено по 2 дол. дивидендов. Если требуемая доходность составляет 14%, то: 1) какова внутренняя стоимость акции; 2) какова приблизительная доходность акции; 3) является ли акция привлекательной формой вложения? Выводы поясните.

8. Рассматривается вопрос о приватизации компании посредством выкупа акций её руководством за счет привлечения кредита. В настоящее время руководство владеет 21% от общего числа (5 млн акций). Рыночная цена акции составляет 20 дол. Согласно ожиданиям руководства, для того чтобы побудить акционеров продать акции, потребуется выплатить премию сверх рыночной стоимости в размере 40%. Руководство компании намерено сохранить имеющиеся в его распоряжении акции и использовать долговое финансирование с высоким приоритетом; размер кредита составит 80% от суммы средств, необходимых для выкупа акций. Остальные 20% будут заимствованы посредством эмиссии субординированных необеспеченных долговых обязательств.

Условия первого варианта кредитования таковы: ставка – 2% сверх привилегированной с погашением 20% основной суммы займа по истечении каждого года из 5 лет, на которые предоставлен кредит. Процентная ставка по субординированным обязательствам составляет 13%, а основная сумма долга должна быть погашена по истечении 6 лет единовременным платежом. По условиям второго кредитного договора владелец субординированных обязательств получает варрант на приобретение 30% акций компании по окончании 6 лет. Руководство подсчитало ожидаемую прибыль до уплаты налогов и процентов, которая составит 25 млн дол. в год. Так как налоговые убытки переносятся на будущий период, компания намеревается избегать уплаты налогов на протяжении 5 лет. Компания будет осуществлять затраты капитала в объеме, необходимом для его амортизации.

1) Если ожидается, что привилегированная ставка в среднем равна 10% на протяжении следующих 5 лет, будет ли способна фирма обеспечить погашение долга? 2) Ответьте на вопрос п. 1 при условии, что привилегированная ставка в среднем равна 8%. 3) Чему равно минимальное значение прибыли до уплаты налогов, необходимой для обслуживания долга?

Тема 3. Решения по оценке стоимости и доходности

инструментов денежного рынка

Вопросы для обсуждения

1. Инструменты денежного рынка: сущность, виды и значение.

2. Оценка стоимости и доходности инструментов денежного рынка.

3. Риск и доходность финансовых активов. Количественная оценка риска.

Задачи, тесты, упражнения

1. Определить современную величину банковского депозита, если вкладчик через 5 лет должен получить 200 тыс. руб. Банк производит начисления на внесенную сумму по сложной ставке 20% годовых.

2. Выписан вексель номинальной стоимостью 500 руб. сроком на 1 год под 50% годовых. Какую сумму получил векселедатель? Какова сумма дисконта?

3. Предприятию необходимо привлечь кредит в сумме 100 тыс. усл. ед. Среднерыночная ставка процента за кредит по аналогичным кредитным инструментам составляет 20% в год. Рассчитать грант-элемент по каждому из следующих вариантов: а) уровень годовой кредитной ставки – 18%; процент за кредит выплачивается авансом; погашение основной суммы долга осуществляется в конце кредитного периода; б) уровень годовой кредитной ставки – 16%; процент за кредит выплачивается в конце каждого года; основной дож амортизируется равномерно (по одной трети его суммы) в конце каждого года; в) уровень годовой кредитной ставки – 20%; процент за кредит выплачивается в конце каждого года; основная сумма долга погашается в конце кредитного периода; г) уровень годовой кредитной ставки устанавливается дифференцированно: на первый год – 16%, на второй год – 19%, на третий год – 22%; процент за кредит выплачивается в конце каждого года; погашение основной суммы долга осуществляется в конце кредитного периода.

Примечание:

Грант-элемент – это показатель, используемый для сравнения стоимости привлечения ссуд на условиях отдельных коммерческих банков со средними условиями на рынке капитала (денежном и финансовом) в зависимости от продолжительности кредитного периода. Его расчет осуществляется по формуле:

где ПР – сумма уплачиваемого процента в конкретном интервале n кредитного периода;

ОД – сумма амортизируемого основного долга в конкретном интервале n кредитного периода;

БС – общая сумма банковской ссуды, привлекаемой предприятием;

i – средняя ставка процента за кредит, сложившаяся на финансовом рынке по аналогичным кредитным инструментам, выраженная десятичной дробью;

t – общая продолжительность кредитного периода, выраженная числом входящих в него интервалов;

n – интервал кредитного периода.

4. Эмиссионной синдикат в начале 2005 г. выпустил вексель номиналом 1 млн руб. с дисконтом 290 тыс. руб. и периодом котировки 16 недель. Гарантированная синдикатом сумма выкупа векселя, начиная с 13-й недели – 923 тыс. руб.

Рассчитайте доходность векселя по предъявлении в срок и доходность векселя по предъявлении его досрочно, через 13 недель.

5. Определите эффективную и номинальную годовую доходность банковских векселей номиналом $100 со сроком погашения 91 день, выпущенных с дисконтом 7,64%. Котировочную базу принять равной 360 дней.

6. Сравните фактическую годовую доходность 30-, 60- и 91-дневных векселей номиналом $100, выпущенных со ставками дисконта соответственно 9,10%, 9,50% и 10,00%, если компания владеет ими в течение 30 дней. Предполагается, что в течение этого периода ставки денежного рынка не меняются. Котировочную базу принять равной 365 дням.

7. 90-дневный депозитный сертификат номиналом $100 тыс., выпущенный банком с процентным доходом 8% годовых, в настоящий момент продается бенефициаром (или цедентом) по цене $ 105 000. Остаточный срок до его погашения составляет 63 дня. Определите доходность цессионария за период владения сертификатом в случае его покупки.

8. Менеджер по инвестициям занимается составлением портфеля ценных бумаг с фиксированным доходом. В настоящий момент он рассматривает целесообразность размещения на банковском депозите 1 млн руб. на три месяца под 8% годовых. Какая сумма получается в виде процента по данному депозиту?

9. 91-дневный вексель размещен на первичном рынке по цене 80% от номинала. Рассчитайте его номинальную доходность (к погашению), приняв год равным 365 дням.

Тема 4. Принятие инвестиционных решений

на основе модели оценки долгосрочных активов (САРМ)

Вопросы для обсуждения

1. Модель оценки долгосрочных активов (САРМ).

2. Оценка эффективности и риска инвестиционных проектов.

3. Инвестиционная политика компании.

Задачи, тесты, упражнения

1. Безрисковая ставка процента в настоящее время составляет 6%, а рыночная доходность – 11%. Рассмотрим инвестиционные инструменты, характеризуемые следующими значениями показателя «бета»:

| Инвестиционный инструмент | Фактор «бета» |

| АА | 2,50 |

| ББ | 1,20 |

| ВВ | 1,00 |

| ГГ | –0,50 |

| ДД | 0,00 |

1) Какой из инструментов наиболее рискованный, какой наименее рискованный? 2) Используйте САРМ (формулу оценки доходности активов) для определения требуемой нормы доходности по каждому из инструментов. 3) Какие выводы о риске и требуемой доходности можно сделать на основании ответов на предыдущие вопросы?

2. Предположим, что компания, у которой находится в обращении 10 млн акций, намеревается дополнительно выпустить 1 млн акций, предложив право их приобретения акционерам. Подписная цена по «правам» составит 26 дол., а текущий рыночный курс акции равен 32 дол. Определить: 1) сколько «прав» потребуется для приобретения одной акции нового выпуска; 2) какова стоимость одного «права»?

3. Факторы «бета» ценных бумаг следующие:

| Ценная бумага | Фактор «бета» |

| А В С |

1,3 0,75 –0,95 |

Вычислить приблизительное изменение доходности каждой из ценных бумаг, если рыночная норма доходности в следующем периоде возрастет на 10%.

Вычислить приблизительные изменения доходности каждой акции, если рыночная норма доходности в следующем периоде снизится на 5%.

Проранжировать ценные бумаги по уровню риска. Какая из ценных бумаг будет приносить наибольший доход в условиях экономического спада?

Примечание: отрицательное значение «бета» встречается редко и принадлежит ценным бумагам, курсы которых меняются в направлении, противоположном движению рынка.

4. Каковы затраты компании по привлечению капитала, если 40% ее финансов составляет безрисковый долг (кредит получен под безрисковую ставку 10%), ожидаемая рыночная доходность равна 20%, а коэффициент бета акций компании составляет 0,5?

5. Совокупная стоимость обыкновенных акций компании составляет $6 млн, а совокупная стоимость ее долга — $4 млн. Финансовый менеджер компании считает, что коэффициент бета акций в настоящее время равен 1,5 и ожидаемая рыночная премия за риск составляет 10%. Безрисковая процентная ставка равна 8%.

Какова ожидаемая доходность акций компании?

Каков коэффициент бета существующих активов компании, если допустить, что долг является безрисковым?

Вычислите затраты компании по привлечению капитала и WACC.

Вычислите ставку дисконтирования для оценки стоимости расширения существующего бизнеса компании.

Допустим, что компания планирует изменить структуру своих активов, переместив $3 млн из долговых обязательств в акционерный капитал. Изменится ли при этом коэффициент бета акций компании?

Какими были бы тогда затраты по привлечению капитала?

Если компания вкладывает капитал в другую отрасль промышленности, коэффициент бета которой составляет 1,2, какой будет требуемая доходность таких инвестиций компании?

6. Текущий курс акции АО «Экспоцентр» составляет 10 тыс. руб. Цена исполнения контракта – 9,8 тыс. руб. Если премия за опцион «колл» составила 500 руб. за акцию, рассчитайте внутреннюю стоимость опциона на одну акцию и временную стоимость опциона на 300 акций.

7. Компания имеет два подразделения – А и Б, каждое из которых использует заемные средства на 30%, привилегированные акции на 10%, остальное финансирование осуществляется за счет собственного капитала. На рынке установилась ставка процента на заемный капитал на уровне 15%, а ставка налога, уплачиваемого компанией, составляет 40%. Доход от продажи акций может достигнуть 13%. Фирма хочет установить минимальный уровень прибыли для каждого подразделения в зависимости от его риска, что определит стоимость капитала. Компания планирует использовать для этого модель САРМ и нашла два подразделения, для которых наиболее вероятные значения «фактора бета»: 0,9 – для подразделения А и 1,3 – для подразделения Б. Безрисковая ставка – 12%, ожидаемая прибыль от рыночного портфеля – 17%.

Какие значения средней взвешенной необходимой нормы прибыли вы бы определили для этих подразделений?

|

Практические расчеты на срез и смятие При изучении темы обратите внимание на основные расчетные предпосылки и условности расчета… |

Функция спроса населения на данный товар Функция спроса населения на данный товар: Qd=7-Р. Функция предложения: Qs= -5+2Р,где… |

Аальтернативная стоимость. Кривая производственных возможностей В экономике Буридании есть 100 ед. труда с производительностью 4 м ткани или 2 кг мяса… |

Вычисление основной дактилоскопической формулы Вычислением основной дактоформулы обычно занимается следователь. Для этого все десять пальцев разбиваются на пять пар… |