В предыдущей статье мы говорили об оборотном капитале, теперь поговорим об управлении им. Сначала напомню немного теории.

Оборотный капитал и чистый оборотный капитал

Оборотный капитал — это наиболее подвижная часть капитала предприятия, которая, в отличие от основного капитала является более текучей и легко трансформируемой в денежные средства.

К оборотному капиталу принято относить:

- денежную наличность;

- легкореализуемые ценные бумаги;

- материально-производственные запасы;

- нереализованную готовую продукцию;

- краткосрочную задолженность.

Собственный оборотный капитал или собственные оборотные средства — это величина оборотных активов, остающаяся в распоряжении предприятия после полного, единовременного погашения краткосрочной задолженности предприятия.

Чистый оборотный капитал равен разнице между оборотными активами и краткосрочными пассивами (обязательствами).

Под чистым оборотным капиталом (ЧОК) понимается разность между величиной текущих активов (ТА) и величиной текущих обязательств.(без долгосрочных текущих обязательств) (ТО) организации по состоянию на отчетную дату:

ЧОК = ТА — ТО

Чистый оборотный капитал является суммой собственных средств предприятия, направленных на финансирование операционной деятельности. Как правило, это ликвидные средства предприятия, которые легко могут быть обращены в денежные средства.

Величина чистого оборотного капитала может принимать нулевое, положительное и отрицательное значение.

Управление оборотным капиталом: принципы

Управление оборотным капиталом (ОК), а также чистым оборотным капталом (ЧОК) осуществляется в меняющихся условиях макроэкономической и микроэкономической среды и направлено на достижение поставленных меняющихся краткосрочных, долговременных долгосрочных, а также стратегических целей.

Как правило, цели формализуются в виде целевых показателей, планов и т.д.. Однако малый и средний бизнес зачастую обходится умозрительным принципом поддержания положительных трендов своего существования.

Вместе с тем, формализация принципов управления ОК и ЧОК даже для целей принятия решений в условиях «ручного» управления может быть полезна. Поэтому рассмотрим эти принципы.

Цель управления ОК и ЧОК можно сформулировать следующим образом: это установление оптимального уровня инвестиций в оборотные активы и структуры источников их финансирования, или удержание оптимального соотношения краткосрочной и долгосрочной задолженностей.

Принципы управления оборотным капиталом можно описать через достижение ряда требований. Их список может быть расширен. Приведем лишь основные:

- текущие активы должны быть минимальными, но достаточными для осуществления бесперебойной хозяйственной детальности организации;

- недопущение просроченных взаимных обязательств, как по дебиторской, так и по кредиторской задолженностям;

- недопущение неликвидных запасов;

- точная оценка ликвидности текущих активов, т.е. исключение из них нереальной к взысканию дебиторской задолженности, неликвидных запасов и т.д.;

- мониторинг и контроль показателей ликвидности, в первую очередь показателя динамической ликвидности;

- своевременное возмещение НДС по приобретенным ценностям;

- обеспечение непрерывного финансирования операционной деятельности;

- минимизация стоимости финансирования оборотного капитала;

- достижение оптимального баланса между рентабельностью активов и ликвидностью организации.

Достижение этих требований предполагает формирование стратегии управления оборотными активами, которая определяется и реализуется на фоне ряда факторов, влияющих в конечном итоге на выбор типа стратегии.

Перечень факторов также может быть значительно расширен и конкретизирован, назовем основные:

- общая макроэкономическая ситуация — наличие сезонных колебаний спроса на оказываемые работы и услуги; степень удовлетворенности спроса; наличие потребности в стимулировании спроса; наличие достаточного объема предложений на рынках закупаемых товаров, работ, услуг; возможность замены поставщиков; стоимость капитала на финансовых рынках;

- наличие (отсутствие) задания производственной программы по наращиванию объемов;

- наличие потребности финансирования инвестиционной деятельности и социальных программ;

- наличие проблем, связанных с недостаточной эффективностью использования оборотных активов — излишние запасы, низкая оборачиваемость дебиторской задолженности и т.п.

Постановка параметров для целей управления чистым оборотным капиталом на конкретный период осуществляется на основе анализа потребности в оборотных средствах и возможностях ее финансирования.

При этом, как правило, следует принять критерии достижения поставленной цели, что подразумевает конкретизацию и формализацию ответов, например, на такие вопросы:

- Какой рост выручки вы планируете и как вы оцениваете дополнительные вложения в оборотные активы для достижения цели?

- Какова структура необходимых вложений в оборотный капитал?

- Имеет ли место неравномерность потребности в оборотных средствах, например сезонные колебания?

- Какие резервы по снижению уровня материально-производственных запасов и дебиторской задолженности выявлены?

- Определены ли у вас пределы по показателям рентабельности активов и оборачиваемости текущих активов?

- Определен ли у вас нижний предел показателя ликвидности и имеются ли у вас надежные источники покрытия недостатка ликвидности?

- Имеется ли возможность привлечения долгосрочного финансирования с целью пополнения оборотного капитала, какова его структура и стоимость привлечения?

- Имеется ли возможность привлечения краткосрочного финансирования с целью пополнения оборотного капитала, какова его структура и стоимость привлечения?

- Существуют ли ограничения по привлечению финансирования для покрытия недостатка оборотного капитала?

Это лишь часть вопросов, перечень вопросов может быть существенно расширен.

Модели управления чистым оборотным капиталом

Методологической основой разработки стратегии управления оборотными активами является выбор той или иной модели управления чистым оборотным капиталом.

Обычно различают три основные модели (или политики):

- консервативную;

- агрессивную;

- умеренную.

Формирование модели управления чистым оборотным капиталом предполагает поиск решений по двум направлениям:

- соотношение текущих активов и текущих обязательств;

- источники формирования текущих активов (собственные, долгосрочные заемные, краткосрочные заемные, текущие обязательства).

Увеличение оборотных средств по сравнению с оптимальной потребностью приводит к замедлению их оборачиваемости, а занижение их величины к недостатку денежных средств и возможным перебоями в операционном цикле. Рассмотрим эти модели и основания их применения.

Консервативная модель (политика) состоит в обеспечении постоянной и сезонной потребности в оборотных средствах большей частью за счет собственных источников.

В период спада операционной активности излишки оборотных средств размещаются в краткосрочные финансовые вложения, в период сезонного и иного повышения спроса финансовые вложения реализуются и полученные средства направляются на финансирование операционной деятельности.

Сезонная потребность в оборотном капитале финансируется за счет собственного капитала, в ряде случаев для создания «рычага» могут привлекаться краткосрочные заемные средства.

Консервативную политику управления оборотным капиталом можно выразить следующим образом:

ЧОК = ИК — ИА;

ИА

ЧОК > 0;

где:

- ИА — инвестиционные активы;

- ИК — инвестированный капитал;

- ЧОК — чистый оборотный капитал.

При использовании консервативной модели управления чистым оборотным капиталом действует правило: срочность пассивов равна ликвидности активов.

Для формирования оптимальной структуры платных источников финансирования необходимо сравнивать значение чистого оборотного капитала с объемом краткосрочных кредитов и займов.

Величина краткосрочных кредитов и займов не должна быть больше положительного значения чистого оборотного капитала. В этом случае, расчет чистого оборотного капитала необходим и для определения предельного размера кредитного портфеля, который может себе позволить компания при выполнении прочих условий.

Сезонное увеличение чистого оборотного капитала финансируется за счет краткосрочных займов или текущих обязательств, так как такая потребность носит краткосрочный характер и должна покрываться пассивами, аналогичными по сроку погашения.

Постоянная составляющая чистого оборотного капитала финансируется за счет собственного капитала и долгосрочных обязательств.

В случае реализации задачи, направленной на существенный рост производственной программы, данная модель будет характеризоваться высоким уровнем наращивания вложений в оборотные активы, что может привести к росту стоимости запасов и дебиторской задолженности, а как следствие замедление оборачиваемости и падение рентабельности активов.

Консервативная политика управления чистым оборотным капиталом оправдана при необходимости стимулирования спроса, а также в случае его высокой волатильности.

Агрессивная модель (политика) состоит в финансировании как сезонной, так и постоянной потребности в оборотных средствах, а также частичное финансирование потребностей инвестиционной программы за счет текущих обязательств.

Сезонная потребность в оборотном капитале может финансироваться за счет краткосрочных заемных средств, а также собственного капитала

Агрессивную политику управления оборотным капиталом можно выразить следующим образом:

ЧОК = ИК — ИА;

ИА > ИК;

ЧОК

где:

ИА — инвестиционные активы;

ИК — инвестированный капитал;

ЧОК — чистый оборотный капитал.

Данная модель характеризуется минимальным уровнем вложений в оборотные активы и ускорением их оборачиваемости, что при прочих равным условиях способствует увеличению рентабельности активов. Однако в условиях непредвиденных колебаний спроса данная политика сопряжена с высоким риском потери платежеспособности.

Поэтому при использовании агрессивной модели управления чистым оборотным капиталом следует:

- иметь формализованные критерии состояния ликвидности в виде планов, как правило, такой формализацией может стать долгосрочный и среднесрочный финансовые планы;

- обеспечить ежемесячный мониторинг исполнения планов, анализ изменения чистого оборотного капитала;

- проводить оценку риска дефолта;

- обеспечить мониторинг просроченной кредиторской задолженности.

При агрессивной политике сравнение величины чистого оборотного капитала с размером краткосрочных кредитов и займов не требуется ввиду того, что: отрицательный чистый оборотный капитал и краткосрочные кредиты и займы являются равнозначными источниками финансирования инвестиционных активов.

Основанием для внедрения агрессивной политики являются:

- наличие недостатка оборотных средств;

- низкая прибыльность или убыточность операционной деятельности;

- значительные (превышающие в несколько раз собственные возможности ) заимствование средств для и инвестиционной программы;

- недостаток финансовых ресурсов, затрудненный доступ к краткосрочным и долгосрочным источникам финансирования.

Агрессивная политика управления чистым оборотным капиталом основной упор делает на балансирование остатком денежных средств на расчетных счетах. В случае, формирования отрицательного сальдо рассматриваются варианты привлечения кредитов и займов, а в случае ограничений к доступу на финансовые рынки — отрицательный чистый оборотный капитал (наращивание кредиторской задолженности и т.п.).

Умеренная модель (политика)выражается в достижении соответствия между источниками финансирования и направлениями вложения средств.

Сезонное увеличение чистого оборотного капитала финансируется за счет краткосрочных кредитов и займов либо текущих обязательств.

Изменение величины чистого оборотного капитала (ЧОК) во времени при реализации умеренной политики представлено на рисунке 5.6. Сезонная потребность в оборотном капитале может финансироваться за счет краткосрочных заемных средств, а также собственного капитала. Расчет потребности осуществляется на основе краткосрочных (помесячных) финансовых планов.

Умеренную политику управления оборотным капиталом можно выразить следующим образом:

ЧОК = ИК — ИА;

ИА = ИК;

ЧОК = 0;

где:

ИА — инвестиционные активы;

ИК — инвестированный капитал;

ЧОК — чистый оборотный капитал.

При умеренной политике периоды увеличения вложений в оборотные активы обычно возникают при сезонном или конъюнктурном увеличении спроса, а также при необходимости авансирования ключевых поставщиков. В периоды стабилизации спроса и предложения применяется ограниченный подход, то есть вложения в оборотные активы сокращаются, а высвобожденные средства направляются на финансирование инвестиционной деятельности или погашение задолженности по привлеченным заемным средствам.

Умеренная модель считается оптимальной с точки зрения доходности и риска, однако, также как и агрессивная требует точного прогнозирования и детального планирования.

Основанием для применения умеренного подхода являются:

- устойчивое финансовое положение;

- избыток финансовых ресурсов, прибыльность операционной деятельности;

- быстрый доступ к краткосрочным и долгосрочным источникам финансирования.

Инструменты управления оборотным капиталом

Обозначим способы и инструменты управления оборотным капиталом. Для организации это финансовый менеджмент.

В классическом представлении под финансовым менеджментом принято понимать систему принципов и методов разработки и реализации управленческих решений, связанных с формированием, распределением и использованием финансовых ресурсов для достижения стратегических целей и решения тактических задач компании.

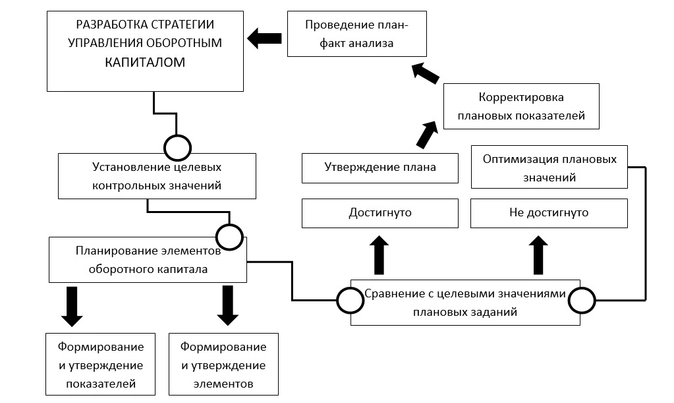

Выбор модели управления чистым оборотным капиталом и разработка стратегии управления оборотными активами позволяет установить целевые значения контрольных показателей и показателей элементов оборотного капитала на бюджетный период. Ниже, на рисунке представлена графическая иллюстрация алгоритма планирования и контроля применимая для элементов оборотного капитала.

Напомним, что элементами оборотного капитала являются:

- запасы;

- НДС по приобретенным ценностям;

- дебиторская задолженность;

- финансовые вложения (за исключением денежных эквивалентов);

- денежные средства и денежные эквиваленты;

- прочие активы, удовлетворяющие признакам оборотных активов.

Для компаний малого и среднего бизнеса необходим простой, но надежный механизм финансового менеджмента. Таким инструментом, например, для управлении денежным потоком, через который в конечном итоге можно отследить и воздействовать на состояние текущих активов и оборотного капитала, является финансовый план.

Глубина финансового плана варьируется от квартального или месячного до ежедневного или даже до конкретных операций. И если расходную часть плана можно спрогнозировать на период достаточно точно, то доходная часть носит более непредсказуемый характер.

Как правило, финансовый план формируется укрупнено на год, а затем конкретизируется для каждого месяца.

Также можно говорить об инструментах управления другими элементами. Например, запасы и задолженности, как правило, планируют через нормирование этих показателей. Использование нормативных сроков погашения задолженностей, условия предоставления авансов по срокам и размерам, нормирование наличия запасов — все эти инструменты, формализованные в виде внутренних нормативных документов, позволяют обеспечить реалистичное и обоснованное планирование, а также создать объективные механизмы оценки выполнения планов.

Элементом нормирования может быть система делегирования полномочий сотрудников на принятие решений по отдельным вопросам при исполнении плановых заданий.

Выводы

Процесс финансового управления представляет собой непрерывный процесс регулирования финансовых отношений как внутри компании, так и в рамках взаимодействия с внешними контрагентами и государством.

Предметом финансового управления являются не только экономические, но и организационные, правовые и социальные вопросы, возникающие в процессе управления финансовыми отношениями.

В самом общем смысле финансовое управление предусматривает управление по целям, формулирование значимых для компании направлений деятельности и оптимальное распределение финансовых ресурсов между ними.

Открыть эту статью в PDF

Формула расчета чистого оборотного капитала

Чистый оборотный капитал (Net Working Capital, NWC) рассчитывается по следующей формуле:

NWC=Current Assets-Short Term Liabilities

где:

Current Assets — суммарные текущие активы компании

Short-Term Liabilities — суммарные краткосрочные обязательства компании

Значения активов и обязательств берут на конец исследуемого периода. Полученный чистый оборотный капитал измеряют в той же валюте, что и показатели баланса, это отличает его от других показателей ликвидности, которые рассчитываются как коэффициенты и отображают разные соотношения в виде процентов или долей единицы.

Анализ значений чистого оборотного капитала

Чистый оборотный капитал показывает, как выглядит баланс между наиболее ликвидными активами компании и обязательствами, которые надо погасить в ближайшее время.

<p>Если NWC > 0, значит компания в краткосрочной перспективе уже имеет активы, из которых могут оплачиваться ее обязательства. Хотя не обязательно все эти активы будут обращены в деньги и использованы для выплат по обязательствам, положение компании в целом выглядит стабильным.

Если NWC<0, то в краткосрочной перспективе у компании нет достаточных активов для погашения обязательств, то есть для выплаты по краткосрочным обязательствам планируется использовать доходы, которые будут получены в ближайшее время. Хотя сама по себе ситуация еще не означает финансовых проблем, такое положение считается более рискованным и можно говорить о том, что у компании есть проблемы с ликвидностью.

Другая возможная интерпретация NWC — это сумма краткосрочных активов, приобретенных за счет долгосрочных источников средств (если NWC>0), или сумма долгосрочных активов, приобретенных за счет краткосрочных средств (если NWC<0). Здесь можно обратить внимание на то, что для стабильной работы компании желательно, чтобы ее активы были более ликвидными, чем обязательства, иначе, даже при значительных активах, может оказаться, что когда потребуется платить по обязательствам, у компании не будет денег и не будет возможности их быстро получить.

Хотя рекомендация поддерживать NWC>0 достаточно универсальна, в некоторых отраслях и ситуациях требования к компаниям могут существенно отличаться. Иногда значение нормального чистого оборотного капитала будет значительно выше нуля. В других случаях для компании будет нормальным постоянно вести бизнес с отрицательным NWC. Для более точного определения целевого значения оборотного капитала обычно изучают особенности отрасли и показатели конкурентов.

Чистый оборотный капитал похож на показатель текущей ликвидности и может использоваться в паре с ним. Их сочетание позволяет быстро оценить существенность результата, полученного при вычислении CR. Например:

В этом расчете показатель CR имеет значение 0,7 — намного ниже, чем обычная рекомендация поддерживать текущую ликвидность больше 1. Но рассчитанный в паре с ним показатель NWC сразу подсказывает, что низкая текущая ликвидность вряд ли является проблемой — ведь значение чистого оборотного капитала очень мало как по сравнению с общими активами компании, так и по сравнению с ее оборотом.

Оборотный капитал и планирование

Показатель чистого оборотного капитала и его изменение от периода к периоду имеют большое значение при построении прогнозных финансовых моделей компании или инвестиционного проекта.

Инвестиции в развитие компании или запуск проекта складываются из двух составляющих: вложения в основные средства (CAPEX) и формирование чистого оборотного капитала. При этом планирование чистого оборотного капитала обычно основано на циклах оборачиваемости.

Расчет вложений, которые потребуются для формирования чистого оборотного капитала, выглядит примерно так:

Здесь было сделано предположение, что запасы, дебиторская и кредиторская задолженность требуются компании в объеме, который рассчитывают, как некоторую долю выручки (этот расчет не показан в примере). Тогда можно вычислить ожидаемую сумму чистого оборотного капитала в каждом периоде. А рост этой величины от периода к периоду будет означать потребность в инвестициях на формирование оборотного капитала.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Добавить в «Нужное»

Оборотный капитал: понятие, виды, анализ

Наверняка вы не раз слышали словосочетание «оборотный капитал организации». Но что оно означает? Для чего нужен такой капитал? Ответы на эти вопросы вы найдете в нашей консультации.

Оборотный капитал: что это

Оборотный капитал – это капитал, который инвестируется в текущую деятельность организации на период каждого производственного цикла и который целиком переносит свою стоимость на продукцию.

Оборотный капитал: функция

Функция оборотного капитала заключается в обеспечении бесперебойного и стабильного производственного процесса организации.

Управление оборотным капиталом: принципы

К принципам управления оборотным капиталом организации можно отнести, в частности, следующие принципы.

- Организация должна стараться минимизировать стоимость финансирования оборотного капитала.

- Организация не должна допускать появления просроченной дебиторской задолженности, а также просроченной кредиторской задолженности.

- Организация не должна допускать появления неликвидных запасов.

- Организация должна обладать минимальным количеством текущих активов, но при этом таких активов должно хватать для бесперебойной деятельности компании.

- Организация должна проводить точную оценку ликвидности текущих активов.

- Организация должна не только проводить мониторинг показателей ликвидности, но и контролировать эти показатели.

Кругооборот оборотного капитала

За период своей «жизни» оборотный капитал проходит три стадии.

Стадия 1 «Деньги – Товар». В период этой стадии оборотные средства в виде денежных средств превращаются в производственные запасы.

Стадия 2 «Товар – Производство – Товар». На этой стадии оборотные средства непосредственно участвуют в производственном процессе и преобразуются в незавершенное производство, готовую продукцию.

Стадия 3 «Товар – Деньги». В результате реализации готовой продукции оборотные средства вновь принимают денежную форму.

Окончание одного кругооборота оборотного капитала является началом следующего кругооборота.

Оборотный капитал: постоянный и переменный

Под постоянным оборотным капиталом понимается тот минимум оборотных активов, который необходим организации для ведения своей деятельности.

Что же касается переменного оборотного капитала, то под таким капиталом подразумеваются дополнительные оборотные активы, которые нужны организации в пиковые периоды деятельности или которые используются в качестве страхового запаса.

Источники формирования оборотного капитала

В зависимости от источников формирования оборотный капитал организации подразделяют на:

- собственный оборотный капитал;

- заемный оборотный капитал. Такой оборотный капитал иногда еще называют привлеченным.

Собственный оборотный капитал организации направлен на обеспечение финансовой устойчивости компании, а также на ее оперативную самостоятельность.

Что же касается заемного (привлеченного) оборотного капитала, то он, в общем случае, необходим для покрытия дополнительной потребности организации в средствах. Заемный оборотный капитал компании формируется, например, за счет банковских кредитов.

Чистый оборотный капитал

Чистый оборотный капитал организации представляет собой разницу между оборотными (текущими) активами компании и ее краткосрочными (текущими) обязательствами.

Существует несколько формул расчета чистого оборотного капитала. Мы же приведем формулу для расчета этого показателя на основе данных бухгалтерского баланса:

Чистый оборотный капитал = стр.1200 Бухгалтерского баланса – стр.1500 Бухгалтерского баланса

По величине чистого оборотного капитала организации можно сделать вывод о ее платежеспособности в краткосрочном периоде (до 12 месяцев).

Полученный положительный результат, то есть когда величина текущих активов превышает сумму текущих обязательств, свидетельствует о том, что текущих активов организации достаточно для погашения всех текущих обязательств. Инвесторам/кредиторам это говорит о том, что компания платежеспособна. Правда, не всегда положительное значение чистого оборотного капитала действительно является положительным явлением. Так, в некоторых случаях превышение текущих активов над текущими обязательствами может, например, свидетельствовать о том, что:

- организация неэффективно использует имеющиеся у нее свободные оборотные средства;

- текущие активы финансируются за счет долгосрочных обязательств.

Если получен отрицательный результат, то это означает, что весь объем текущих активов организации формируется за счет текущих обязательств. Финансовая стабильность компании с таким чистым оборотным капиталом может быть поставлена под сомнение инвесторами/кредиторами.

Если получен нулевой результат, то величина текущих активов равна величине текущих обязательств. Следовательно, организации хватает текущих активов на погашение всех текущих обязательств, но о каком-либо развитии за счет собственных ресурсов речь, в общем-то, не идет.

Модели управления чистым оборотным капиталом

Выделяют три основных модели управления чистым оборотным капиталом.

Консервативная модель. Заключается в том, что постоянная и сезонная потребность в оборотных средствах обеспечивается, в основном, за счет собственных источников.

Когда происходит спад операционной активности организации излишки оборотных средств вкладываются в краткосрочные финансовые вложения. Когда же спрос повышается, организация реализует краткосрочные финансовые вложения, а полученные деньги направляет на финансирование операционной деятельности.

Умеренная модель. При данной модели управления чистым оборотным капиталом постоянная часть оборотных активов финансируется за счет собственного капитала и долгосрочных обязательств, а переменная – за счет краткосрочных обязательств.

Агрессивная модель. При такой модели управления чистым оборотным капиталом и постоянная, и сезонная потребность организации в оборотных средствах финансируется в большей степени за счет текущих обязательств.

Для агрессивной модели управления чистым оборотным капиталом характерен минимальный уровень вложений в оборотные активы и ускорение оборачиваемости таких активов. При благоприятном раскладе это способствует увеличению рентабельности активов. Правда, при использовании этой модели управления существует высокий риск утраты платежеспособности.

Эффективность использования оборотного капитала

Чтобы оценить эффективность управления оборотным капиталом, в том числе рассчитываются различные показатели. Например, определяются коэффициенты оборачиваемости.

Подробнее о коэффициентах оборачиваемости вы можете прочитать в отдельной консультации.

Кроме того, для анализа оборотного капитала можно, к примеру, рассчитать следующие показатели.

Доля просроченной дебиторской задолженности. Этот показатель отражает степень своевременности оплаты покупателями/заказчиками.

Рассчитывается доля просроченной дебиторской задолженности так:

Доля просроченной дебиторской задолженности = Сумма просроченной дебиторской задолженности на конец анализируемого периода / Общая сумма дебиторской задолженности на конец анализируемого периода

Чем ближе значение этого показателя к 1, тем хуже для организации. Высокое значение доли означает, что лишь незначительная часть дебиторской задолженности погашается своевременно.

Доля просроченной кредиторской задолженности. Определяется по аналогии с долей просроченной дебиторской задолженности:

Доля просроченной кредиторской задолженности = Сумма просроченной кредиторской задолженности на конец анализируемого периода / Общая сумма кредиторской задолженности на конец анализируемого периода

Чем выше значение данного показателя, тем выше доля просроченной кредиторской задолженности организации в общем объеме ее кредиторской задолженности.

Если организация использует агрессивную модель управления чистым оборотным капиталом, для нее очень важен этот показатель. Ведь при высоком уровне просроченной кредиторской задолженности существует риск того, что большой объем кредиторки придется погашать одномоментно.

Доля неликвидных запасов. Этот показатель влияет на ликвидность компании. Рассчитывается он следующим образом:

Доля неликвидных запасов = Объем неликвидных запасов на конец анализируемого периода / Общий объем запасов на конец анализируемого периода

Чем ближе значение показателя к 1, тем больше у организации неликвидных запасов.

Основной капитал

Говоря об оборотном капитале организации, имеет смысл рассказать и об ее основном капитале.

Основной капитал – это та часть капитала организации, которая полностью и неоднократно принимает участие в производственном процессе, перенося свою стоимость на продукцию частями в течение нескольких периодов.

Отличия основного и оборотного капиталов организации приведем в таблице.

| Показатель | Основной капитал | Оборотный капитал |

|---|---|---|

| Состав | Средства труда (производственные здания, сооружения, станки, оборудование и т.п.) | Предметы труда (сырье, материалы и т.п.) |

| Период эксплуатации | Более 12 месяцев | До 12 месяцев (один производственный цикл, если он превышает 12 месяцев) |

| Участие в производственном процессе | Многократное | Однократное |

| Перенос стоимости на готовую продукцию | Частями, по мере износа | Сразу в полном объеме |

| Натурально-вещественная форма в процессе производства | Сохраняется | Изменяется |

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Чистый оборотный капитал — формула по строкам баланса применяется для изучения зависимости имеющихся краткосрочных (оборотных) активов от внешних текущих источников финансирования. Иными словами, с помощью показателя определяется наличие у предприятия ликвидных активов, которые не надо направлять на погашение заемных средств.

Чистый оборотный капитал в балансе

Чистый оборотный капитал в балансе не указывается как конкретное значение или строка — он предполагает применение показателей бухгалтерского баланса с целью его расчета. Данный капитал формируется за счет собственных средств или равноценных с ними ресурсов, направленных на приобретение оборотных активов.

Для исчисления чистого оборотного капитала надо из оборотных ресурсов убрать краткосрочные пассивы, на погашение обязательств по которым как раз и может быть направлена часть указанных ресурсов. Именно эта разница и будет составлять размер чистых оборотных активов, предопределяющих экономическую стабильность организации.

Как увеличить чистые активы предприятия, узнайте в КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Подробнее об оборотных средствах вы можете узнать из статьи «Собственные оборотные средства и их оборачиваемость».

Расчет чистого оборотного капитала — формула по балансу

Бухгалтерский баланс используется для расчета данного показателя, и при этом необходимо поступить таким образом:

ЧОК = ОА (стр. 1200) — КП (стр. 1500),

где:

ЧОК — чистый оборотный капитал;

ОА — оборотные активы, величину которых можно в балансе найти по строке 1200;

КП — краткосрочные пассивы, величину которых в балансе можно найти по строке 1500.

Интерпретация полученного значения в анализе

Оценка полученного значения ЧОК производится по следующей логике:

- Если расчет привел к положительному результату (превышению оборотного капитала над обязательствами), мы можем говорить о хорошей финансовой стабильности и платежеспособности предприятия, т. к. его собственных оборотных средств хватает для полноценного осуществления текущей деятельности без привлечения заемных ресурсов.

- Если расчет привел к отрицательному результату (превышению обязательств над оборотным капиталом), следует отметить финансовую нестабильность, т. к. собственных оборотных средств предприятия не хватает на осуществление текущей деятельности, а потому необходимо привлечение заемных ресурсов.

ВАЖНО! В отдельных случаях слишком высокое значение показателя чистых оборотных активов может говорить о том, что предприятие не использует эффективно имеющиеся в его распоряжении свободные оборотные средства: не вкладывает их в деятельность, не инвестирует, чтобы получить доход, и так далее. Или же такое превышение может указывать на то, что для финансирования оборотных ресурсов используются долгосрочные заемные средства. Этот факт также следует рассматривать как негативный в плане оценки финансовой стабильности предприятия.

Подробнее по данной теме читайте в материале «Что относится к чистым оборотным активам?».

Итоги

Чистый оборотный капитал — показатель, рассчитываемый на основе бухгалтерского баланса. Он характеризует уровень финансовой независимости предприятия от внешних источников финансирования.

Источники:

Налоговый кодекс РФ

«РБК Инвестиции» рассказывают об оборотном капитале — что это такое, как рассчитывается и что показывает

В обзоре вы узнаете:

- Что это

- Как рассчитать

- Компоненты

- Когда капитал очень большой

- Когда капитал отрицательный

- Коэффициенты

Что такое оборотный капитал

Оборотный капитал — это собственные средства компании, стоимость которых может переноситься в текущие затраты в течение одного производственного или торгового цикла.

Более точное название показателя — чистый оборотный капитал, встречаются оба варианта.

Размер оборотного капитала компании — это важный показатель, который характеризует ее текущее (краткосрочное) финансовое положение.

Чтобы объяснить, в чем суть оборотного капитала, сначала следует рассмотреть, что такое капитал вообще, и о том, как устроен главный финансовый отчет — отчет о финансовом положении или баланс.

Под капиталом, или собственным капиталом компании, понимают ее собственные средства. Что это значит?

У любой компании есть ее активы и обязательства. Активы — это то, чем компания располагает — это имущество, деньги, финансовые вложения, а также разные обязательства контрагентов перед компанией. Обязательства — это сумма того, что компания должна другим. Они включают в себя взятые кредиты и займы, а также разные обязательства, возникающие в ходе ее деятельности, — например, обязательства выплатить зарплату работникам, поставить товар по полученной предоплате, заплатить за полученные компанией услуги и прочее.

Разница между активами компании и ее обязательствами — это и есть собственные средства компании или ее капитал.

Для лучшего понимания, можно применить это к себе. Допустим у вас есть, квартира, машина, вы ждете зарплату в конце месяца, у вас есть депозиты в банке и

ценные бумаги

. Это все ваши активы. Но у вас есть долг по ипотеке, и вам нужно заплатить за обучение ребенка в музыкальной школе — это ваши обязательства. А ваш капитал — это разница между всеми вашими активами и вашими обязательствами.

Размер капитала — это важный показатель финансового состояния. Если ваши обязательства превышают все то, что у вас есть, то ваш капитал будет отрицательным и это повод для тревоги.

Основная форма финансовой отчетности компании — это отчет о финансовом состоянии, который чаще называется балансом. На одной стороне баланса — активы, а на другой стороне — пассивы. Пассивы — это обязательства и капитал компании вместе взятые. Баланс заключается в том, что сумма активов всегда равна сумме пассивов.

Для понимания сути оборотного капитала важно знать, что активы в балансе располагаются в порядке возрастания или, наоборот, в порядке убывания их ликвидности. При этом обязательства в пассиве располагаются по срокам их исполнения, а порядок их расположения соответствует порядку в активах. Например, если в балансе сначала обозначены малоликвидные активы, а наиболее

ликвидные

активы — деньги, отмечены в конце списка, то обязательства будут показаны в порядке от самых долгосрочных к самым краткосрочным.

При этом активы разделены на два раздела — внеоборотные и оборотные. Обязательства тоже в балансе делятся на долгосрочные (сроком исполнения свыше года) и краткосрочные.

Оборотный капитал — это частный случай капитала. Он показывает размер текущих собственных средств как разницу между оборотными активами и краткосрочными обязательствами.

Таким образом, если собственный капитал характеризует финансовое положение компании в целом, то оборотный капитал характеризует именно финансовое положение в самой ближайшей перспективе.

Размер оборотного капитала показывает, насколько устойчива компания в каждом производственном или торговом цикле. Оборотный капитал помогает понять, не грозит ли компании неисполнение текущих обязательств и насколько она нуждается в срочном привлечении денег.

Положительный оборотный капитал — это, как правило, признак краткосрочного финансового благополучия компании. У компании достаточно ликвидных активов как для погашения краткосрочных обязательств, так и для самостоятельного финансирования роста своего бизнеса.

Отрицательный оборотный капитал означает, как правило, что активы используются неэффективно. При отрицательном оборотном капитале компания может столкнуться с кризисом ликвидности, и компании придется занимать деньги для покрытия так называемого «кассового разрыва», а может и вообще увеличить объем заимствований, что может даже усугубить проблему.

Как рассчитать оборотный капитал

Оборотный капитал рассчитывается как разница между суммой оборотных активов и суммой краткосрочных обязательств.

ОК = ОА — КО, где

ОК — оборотный капитал,

ОА — оборотные активы,

КО — краткосрочные обязательства.

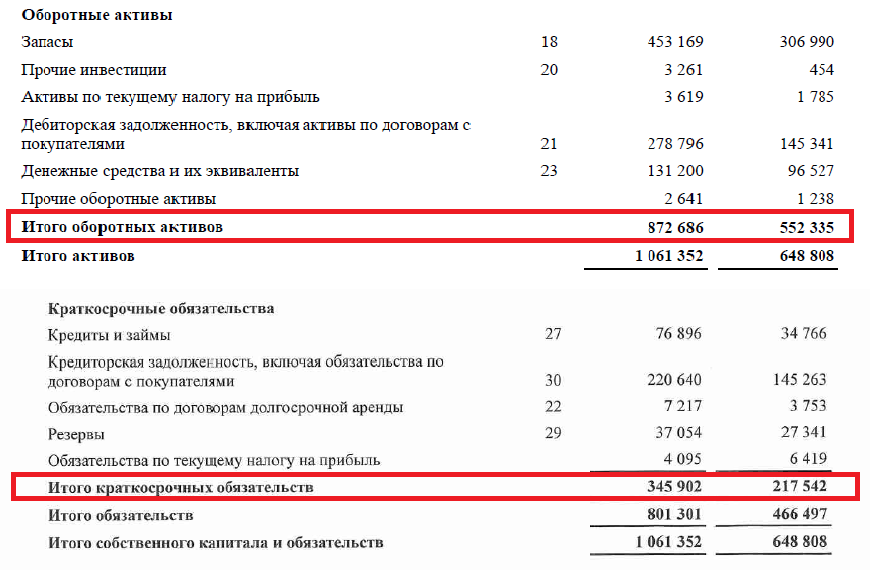

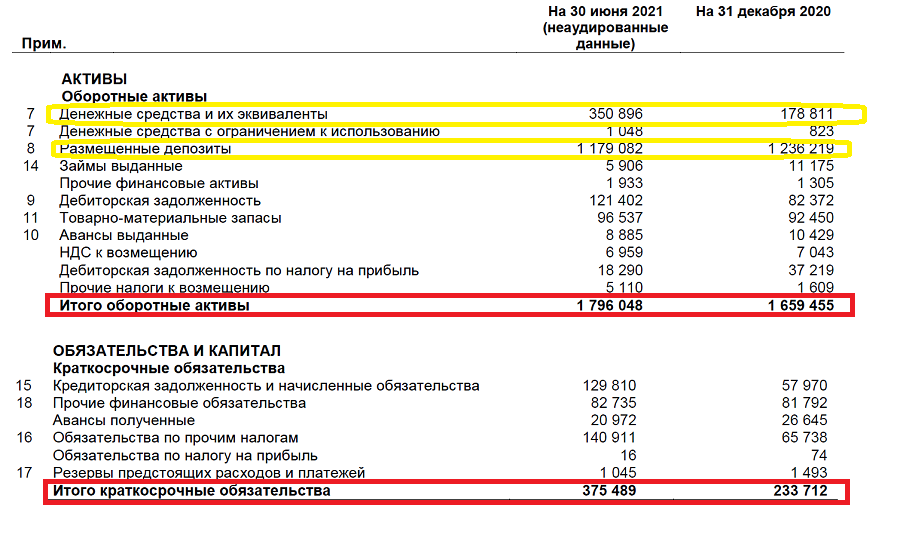

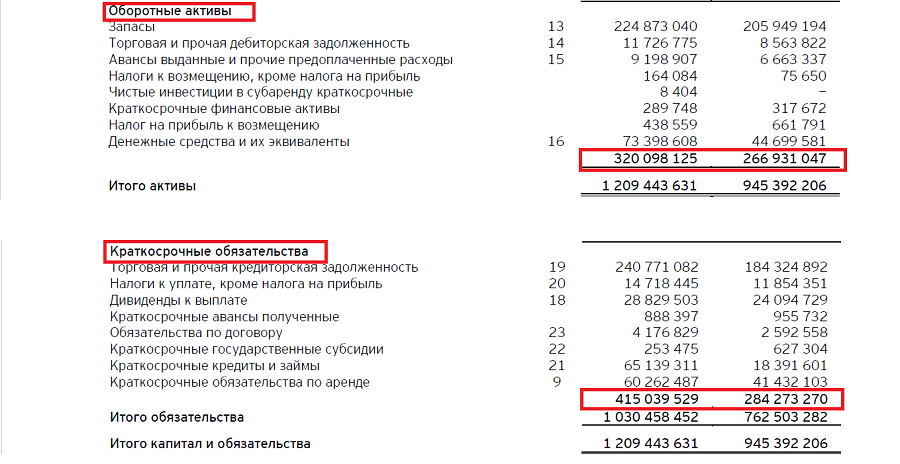

Значения для расчета оборотного капитала непосредственно указываются в балансе компании как «Итого оборотные активы» и «Итого краткосрочные обязательства».

Из чего рассчитывается оборотный капитал

Компоненты оборотного капитала

Кроме размера оборотного капитала и его непосредственных составляющих — объема краткосрочных обязательств и размера оборотных активов, для лучшего понимания краткосрочной финансовой устойчивости полезно знать более детальный состав и структуру этих активов и обязательств. Такая детализация даст возможность точнее понять эффективность деятельности компании.

Важно выделить такие группы оборотных активов:

- Запасы

- Дебиторская задолженность

- Деньги и краткосрочные финансовые вложения

- Прочие оборотные активы

Из краткосрочных обязательств важно выделить:

- Кредиторскую задолженность

- Финансовый долг

- Другие краткосрочные обязательства

Оборотные активы

К оборотным активам относят наиболее ликвидные активы. Но критерием оборотности служит даже не ликвидность, а то, как стоимость этих активов уходит в состав затрат. Если оборудование переносит свою стоимость в затраты по частям, по мере износа, то стоимость расходных материалов попадает в затраты целиком, по мере использования материалов. Поэтому станок — это внеоборотный актив, а металл, который обрабатывается на этом станке, актив оборотный.

Запасы

Запасы включают сырье для производства, материалы, уже задействованные в процессе, а также всю еще не проданную готовую продукцию.

Дебиторская задолженность

Дебиторская задолженность — это обязательства партнеров перед компанией, которые возникли в ходе сотрудничества. Дебиторская задолженность бывает двух видов и возникает двумя путями.

- Обязательства по авансам поставщиков и подрядчиков. Такие обязательства возникают, когда компания заплатила подрядчикам и поставщикам за сырье или услуги и ожидает, что партнеры выполнят перед ней обязательства.

- Обязательства по оплате продукции потребителем на условиях предварительной поставки. Такие обязательства возникают, когда компания продала свою продукцию или услуги заказчикам и ожидает оплату за свою работу.

Деньги и краткосрочные финансовые вложения

Это наиболее ликвидные активы компании. Возврат краткосрочных финансовых вложений компания ожидает в пределах года, а деньги компания может использовать на свои нужды в любой момент.

Прочие оборотные активы

К таким активам относятся ликвидное имущество или обязательства перед компанией, которыми она располагает помимо основной деятельности. Например, к таким прочим оборотным активам могут относиться еще не полученные штрафы и компенсации в пользу компании, присужденные по решению суда.

Краткосрочные обязательства

Краткосрочные обязательства — это все денежные или имущественные обязательства компании, которые она должна исполнить в течение года.

Кредиторская задолженность

Кредиторская задолженность — это дебиторская задолженность наоборот. Это возникающие в ходе основной деятельности обязательства компании перед своими партнерами. Как и дебиторская, кредиторская задолженность бывает двух видов и может, соответственно, возникать двумя путями.

- Обязательства по оплате продукции или услуг поставщиков и подрядчиков. Такие обязательства возникают, когда компания получила от поставщиков и подрядчиков материалы или воспользовалась их услугами, и должна оплатить выставленные счета.

- Обязательства по авансам покупателей и заказчиков. Такие обязательства возникают, когда компания получила аванс от покупателей и заказчиков и должна поставить товар или оказать оплаченные услуги.

Финансовый долг

Сюда входят обязательства по полученным кредитам и займам, а также по выпущенным облигациям.

Другие краткосрочные обязательства

К ним относятся как обязательства, связанные с основной деятельностью компании, так и различные непроизводственные или неторговые обязательства. Например это:

- Обязательства по выплате заработной платы или социального обеспечения;

- Обязательства по выплате дивидендов;

- Налоговые обязательства;

- Наложенные штрафы и т.п.

Разнообразные сравнения и сопоставления компонентов оборотного капитала как между собой, так и с другими показателями позволяют получить более детальную информацию о текущем финансовом положении компании.

Всегда ли хорошо, когда оборотный капитал большой?

Значительный размер капитала — это запас прочности и финансовой устойчивости. Большой оборотный капитал — это запас прочности для кратковременных или сезонных скачков.

Однако, значительный размер оборотного капитал может указывать на то, что у компании чрезмерные запасы, что повышает надежность, или что она не инвестирует в развитие излишки денежных средств.

Например оборотный капитал «Сургутнефтегаза» составляет около ₽1,4 трлн. Только запас наличности на счетах компании позволяет покрыть все текущие обязательства, но при этом на банковских депозитах компания постоянно держит более ₽1 трлн.

Большой оборотный капитал на примере ПАО «Сургутнефтегаз»

Всегда ли плохо, когда оборотный капитал отрицательный?

Достаточность оборотного капитала может очень сильно разниться в зависимости от бизнес-модели или от сферы деятельности компании. В некоторых случаях отрицательный оборотный капитал — вполне нормальное явление. Если у компании короткий производственный или торговый цикл или, иными словами, высокая оборачиваемость, то отрицательный оборотный капитал уже не так и важен. Примерами могут служить продуктовые магазины с большим ежедневным потоком наличности и значительной ежедневной обновляемостью ассортимента на полках. Если мы посмотрим, например, на баланс «Магнита», то увидим, что краткосрочные обязательства компании стабильно больше оборотных активов. Однако, это никак не мешает деятельности торговой сети.

Отрицательный чистый оборотный капитал на примере ПАО «Магнит»

Напротив, для компаний, производящих штучную, дорогую и капиталоемкую продукцию, например, авиастроительных компаний, оборотный капитал должен быть достаточным, а отрицательный оборотный капитал может стать значительной проблемой.

Тонкие настройки

Оборотный капитал — важный показатель, но он дает лишь общую картину текущего финансового положения компании. Более того, работая только с показателем оборотного капитала, можно не заметить важных процессов, происходящих в компании. Допустим, оборотные активы компании почти полностью состояли из денег на счетах — и через год размер краткосрочных обязательств и оборотных активов остался прежним, но вместо денег на счетах теперь у компании просроченная дебиторская задолженность. Размер оборотного капитала остался тем же, но способность компании отвечать по обязательствам коренным образом изменилась.

Поэтому для более детального и глубокого изучения финансового состояния компании финансовые аналитики используют разные показатели, построенные с участием компонентов оборотного капитала.

Примером такой более тонкой настройки может служить показатель операционного оборотного капитала.

ООК = (ОА — КФВ) — (КО — КЗС), где

ООК — операционный оборотный капитал;

ОА — оборотные активы;

КФВ — краткосрочные финансовые вложения;

КО — краткосрочные обязательства;

КЗС — краткосрочные заемные средства.

То есть при расчете операционного оборотного капитала не будут учитываться активы и обязательства финансового характера. В примере с «Сургутнефтегазом» значения оборотного капитала и операционного оборотного капитала будут различаться очень сильно.

Коэффициент текущей ликвидности можно получить в результате деления размера оборотных активов на размер краткосрочных обязательств (КТЛ = ОА / КО). Этот коэффициент показывает уровень платежеспособности в краткосрочном периоде.

Кроме операционного оборотного капитала и коэффициента текущей ликвидности в финансовом анализе широко применяются такие коэффициенты на основе компонентов оборотного капитала:

- Коэффициент мобильности оборотных средств

Как считается: Сумма денежных средств и финансовых вложений делится на размер оборотных активов.

Что показывает: Уровень ликвидности оборотных активов.

- Коэффициент мобильности имущества

Как считается: Размер оборотных активов делится на размер всех активов.

Что показывает: Степень ликвидности активов.

- Коэффициент обеспеченности собственными оборотными средствами

Как считается: Собственный капитал за минусом размера внеоборотных активов делится на размер оборотных активов.

Что показывает: Степень финансовой устойчивости.

- Коэффициент оборачиваемости запасов

Как считается: Размер выручки делится на среднегодовой размер запасов.

Что показывает: Эффективность управления запасами.

- Коэффициент оборачиваемости дебиторской задолженности

Как считается: Размер выручки делится на среднегодовой размер дебиторской задолженности.

Что показывает: Эффективность управления дебиторской задолженностью.

- Коэффициент оборачиваемости оборотных активов

Как считается: Размер выручки делится на среднегодовой размер оборотных активов.

Что показывает: Эффективность использования оборотных активов.

Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене.

Подробнее

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Когда речь заходит об оборотном капитале предприятия, руководители финансовых служб в первую очередь рассматривают вопросы его оптимального размера и обеспечения оборачиваемости, а аспекты формирования источников финансирования, как правило, отходят на второй план. Между тем это две стороны одной медали, потому что невозможно оптимизировать структуру оборотного капитала без оптимизации структуры источников его финансирования. Если не найти между ними баланс, компания наверняка станет финансово неустойчивой.

Из статьи вы узнаете, какие средства использовать для финансирования оборотных активов, как определить оптимальную структуру источников финансирования оборотного капитала, каким образом оценить эффективность используемых источников.

КЛАССИФИКАЦИЯ ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ ОБОРОТНОГО КАПИТАЛА

Активы любого предприятия состоят из оборотных и внеоборотных активов. Чтобы операционный цикл предприятия был ритмичным, а его бизнес финансово устойчивым, руководителю финансовой службы необходимо обеспечить два равенства:

- финансирование оборотных активов осуществляется за счет собственных и/или краткосрочных заемных источников;

- финансирование внеоборотных активов обеспечивается собственными и долгосрочными заемными источниками.

При этом нужно учитывать, что период использования краткосрочных заемных источников не должен быть меньше периода операционного цикла предприятия. В противном случае оно постоянно будет испытывать недостаток оборотных средств. Если операционный цикл компании больше одного месяца, ей не следует использовать как инструмент финансирования заемные источники со сроком погашения в один месяц и меньше.

Внеоборотные активы в первую очередь нужно финансировать за счет собственных средств, поскольку они непосредственно не генерируют получение прибыли и по этой причине не могут быть источниками погашения долгосрочных заемных средств.

К СВЕДЕНИЮ

Использовать долгосрочные займы в качестве источника финансирования внеоборотных активов допустимо, если показатели деятельности компании гарантируют получение прибыли в размере, достаточном для погашения долгосрочных кредитов.

Рассмотрим подробно типы источников финансирования оборотного капитала, которые может использовать компания:

Собственные средства

Собственные средства в виде уставного фонда и дополнительных инвестиций собственников служат основой финансирования оборотного капитала компании на момент ее создания, поскольку на начальном этапе довольно сложно привлечь заемные источники ввиду высокого риска инвестирования. По мере развития бизнеса полученная компанией прибыль повышает размер собственных средств и позволяет увеличить их финансирование.

Заемные средства

Рост бизнеса делает компанию более привлекательной для внешних инвесторов, и на данном этапе в качестве источника финансирования оборотного капитала начинают использовать заемные средства. К заемным средствам в первую очередь относятся кредиты банков и займы у других компаний. К ним с уверенностью можно прибавить суммы коммерческих кредитов (отсрочек платежа) со стороны поставщиков компании и факторинговые услуги, потому что при этом предприятие получает деньги от банка или факторинговой компании за отгруженную покупателю продукцию и платит за эти услуги проценты.

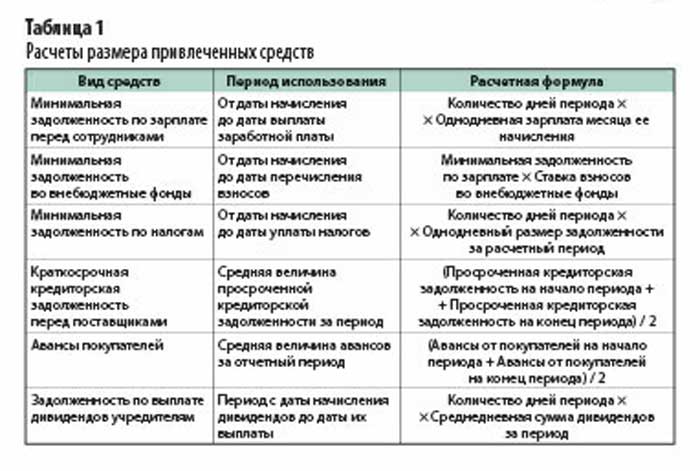

Привлеченные средства

Привлеченные средства являются средним типом источников между собственными и заемными. С одной стороны, это устойчивый пассив, который находится в постоянном распоряжении компании. С другой стороны, он не принадлежит компании и в то же время не оформлен договорными заемными отношениями. Именно поэтому данные средства выделены в отдельную группу. Их размер постоянно меняется в зависимости от динамики бизнеса компании.

Привлеченные средства можно разделить на внешние и внутренние. К внешним привлеченным средствам относим:

- краткосрочную кредиторскую задолженность перед поставщиками компании;

- авансовые платежи, поступившие от покупателей продукции или товаров.

С некоторой натяжкой к внешним привлеченным средствам можно отнести минимальный размер задолженности компании перед бюджетом. Период финансирования здесь достаточно короткий — от дня начисления налога до дня его фактической уплаты.

Основные внутренние источники финансирования оборотного капитала:

- задолженность по заработной плате перед персоналом;

- не выплаченные учредителям/акционерам дивиденды.

Объем привлеченных средств рассчитывают по каждой составляющей (табл. 1).

К СВЕДЕНИЮ

Чтобы повысить точность расчета средних объемов краткосрочной кредиторской задолженности и авансов от покупателей, можно суммировать размеры этих задолженностей на каждый день расчетного периода и разделить полученную сумму на количество дней в периоде.

ОПРЕДЕЛЕНИЕ КРИТЕРИЕВ ОЦЕНКИ ДЛЯ ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ ОБОРОТНОГО КАПИТАЛА

Невозможно эффективно управлять оборотным капиталом, не контролируя структуру источников его финансирования. В процессе хозяйственной деятельности составляющие оборотного капитала и его источников постоянно меняют объем, поэтому на практике затруднительно установить между ними взаимосвязь. Тем не менее руководитель финансовой службы может контролировать состояние капитала и источников его финансирования с помощью экономических формул.

Представим формулы расчета собственного оборотного капитала (СОК):

СОК = ОА – КЗС – КЗ,

СОК = СС + ДЗС – ВА,

где ОА — оборотные активы компании;

КЗС — краткосрочные заемные средства;

КЗ — кредиторская задолженность;

СС — собственные средства;

ДЗС — долгосрочные заемные средства;

ВА — внеоборотные активы.

Эти формулы показывают, какая часть оборотных активов финансируется за счет собственных средств компании. Если мы вычтем из общей массы оборотных активов размер собственного оборотного капитала, то получим значение доли оборотных активов, финансируемых за счет заемных и привлеченных источников.

Для оценки структуры и рациональности использования источников финансирования оборотного капитала руководитель финансовой службы компании может использовать следующие финансовые коэффициенты:

Коэффициент маневренности собственного капитала = Собственные оборотные средства / Собственный капитал.

Коэффициент концентрации заемного капитала = Заемный капитал / Пассивы баланса.

Финансовый рычаг = Заемный капитал / Собственный капитал.

Коэффициент устойчивого финансирования = (Собственный капитал + Долгосрочные кредиты и займы) / Активы баланса.

Коэффициент промежуточного покрытия = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Краткосрочная кредиторская задолженность.

Коэффициент чистого оборотного капитала = Чистый оборотный капитал / Оборотные активы.

Коэффициент платежеспособности по текущим обязательствам = Оборотные активы / Текущие обязательства.

Для целей анализа и управления структурой источников финансирования оборотного капитала рекомендуем использовать баланс задолженностей, смысл которого состоит в группировке краткосрочной дебиторской и кредиторской задолженности по сопоставимым периодам погашения и контроле над соответствием размеров задолженностей в каждой из групп (табл. 2).

Данные табл. 2 показывают общее превышение кредиторской задолженности над дебиторской задолженностью.

Если сравнивать общие показатели задолженностей, то можно сказать, что источником финансирования «дебиторки» выступают привлеченные средства в виде краткосрочной кредиторской задолженности. Однако анализ по периодам погашения свидетельствует о нехватке этого источника по группам дебиторской задолженности с периодом погашения до одного месяца и свыше шести месяцев на общую сумму в 1000 тыс. руб.

ЭТО ВАЖНО

Используя баланс задолженностей, руководитель финансовой службы может выявить негативные тенденции и своевременно принять меры по их устранению.

Предположим, по группе задолженностей с периодом погашения до одного месяца кредиторская задолженность превышает дебиторскую. В таком случае компания может увеличить объем продаж за счет предоставления большему количеству покупателей отсрочки платежа на период до одного месяца или уменьшать размер кредиторской задолженности в этой группе, погашая задолженность по кредитам.

Если превышение наблюдается в части дебиторской задолженности, то это говорит о том, что у компании есть две возможности оптимизировать источники финансирования оборотных активов:

- обеспечить приток краткосрочных заемных средств с периодом погашения не менее месяца (оформить овердрафт);

- уменьшить размер дебиторской задолженности за счет снижения доли продаж с отсрочкой платежа.

Материал публикуется частично. Полностью его можно прочитать в журнале «Планово-экономический отдел» № 9, 2018.