Если слепо доверять рекламе, которая в основном размещается в социальных сетях, процедура банкротства позволит должникам списать все свои долги. Делается это, что начать жизнь с «чистого листа» и с обновленной положительной кредитной историей. О последствиях, с которыми придется столкнуться должнику и его близким, обычно не принято рассказывать.

В данной статье подробно рассмотрим, какие могут быть последствия банкротства для родственников должника, и для его супруги / супруга (бывшего или действующего), куда ж без них.

Спойлер — для родственников банкрота последствий не будет почти никаких, если нет совместного имущества, например, общего жилья. А вот с имуществом «второй половины» дело обстоит очень непросто.

Может быть, для кого-то это будет шоком, но, несмотря на то, что — «муж и жена одна сатана» — родственниками, согласно действующему законодательству, они не являются. Те, кто не доверяет автору, могут обратиться к главному закону нашей страны — Конституции РФ (статья 51), а также к Семейному кодексу РФ, где супруг / супруга выделены отдельно и не входят в состав близких родственников.

У вас долги больше 250 000 руб?

Списание долгов через банкротство под ключ

от 9 670 руб./мес.

(действуем на основании закона 127-ФЗ)

- спишутся вcе долги: по кредитам, МФО, услугам ЖКХ, распискам, налогам, штрафам и т.д.

- коллекторы и банки перестанут названивать вам

- все наложенные приставами аресты на ваше имущество будут сняты

Оставьте свой телефон, мы перезвоним через 3 минуты и расскажем подробнее об услуге

Банкротство и родственники должника

Некоторые наивно полагают, что последствия процедуры банкротства скажутся лишь на одном должнике, и оно никоим образом не затронет его родных и близких. При определенных обстоятельствах эти люди будут правы. Например, когда у должника, его супруги / супруга «ничего нет за душой», то есть у них и вовсе нет никакого имущества.

Самое главное, чтобы эта ситуация «сложилась» законным путем. А не вследствие того, что щедрый перспективный банкрот, решил одарить всех своих любимых родственничков дорогостоящим имуществом. А то, что это произошло незадолго до запуска процедуры банкротства, так это чистой воды совпадение и не более того.

Но если все-таки в браке было нажито непосильным трудом хотя бы одного из супругов какое-никакое имущество (машины, квартиры, дачи и т.д. и т.п.), а также туева хуча долгов, по которым плачет процедура банкротства, незаметно она не пройдет ни для кого.

Банкротство физических лиц отражается на родственниках

Больше всех от банкротства «страдает» супруг / супруга должника, и происходит это из-за статуса совместной собственности супругов. Остальные родственники потенциального банкрота столкнуться с негативными последствиями в случае участия в незаконных сделках по сокрытию имущества, либо при наличии совместной долевой собственности с должником.

Последствия банкротства для супруга / супруги должника

Итак, с какими же последствиями придется столкнуться вторым половинкам банкрота? Все будет зависеть от размера и характера задолженности, а также добросовестности должника.

Пример первый: человек набрал долгов путем оформления кредитов и займов, а полученные по таким сделкам денежные средства использовал исключительно на личные нужды. Например, прикупил себе кучу новых гаджетов одной американской компании, собрал, разумеется, для работы и учебы, мощный компьютер (большой привет ценам на видео карты), обновил свой «лук» (перевожу с молодежного на русский — прикупил шмотья) и так далее.

За такие долги и траты горе-должник будет отвечать самостоятельно, своими накоплениями, частью дохода, а также всем имеющимся у него имуществом, не обладающим «иммунитетом». О том, какое имущество обладает иммунитетом при взыскании и в процедуре банкротства, нам всем говорит статья 446 ГПК РФ.

Однако есть один нюанс. По общему правилу, все, что приобретается в браке, становиться совместной собственностью супругов. Есть ряд исключений, но этим не стоит забивать голову.

Семья, покупая какую-либо более-менее значимую вещь в браке (машина, квартира, бытовая техника), автоматически получает ее в общую собственность, даже если и была оформлена на кого-то одного из супругов.

Личные вещи (одежда, косметика и т.д. и т.п.) не в счет. Например, тот же компьютер — это совместная собственность супругов. Поэтому должник рискует потерять лишь «свою» половину компьютера. Это не значит, что финансовый управляющий будет его распиливать или вытаскивать из него детали. Нет, компьютер просто будет продан во время процедуры реализации имущества должника на торгах, а 50 процентов от вырученных средств будет возвращено супруге / супругу банкрота.

Можно ли узнать хотя бы приблизительно, висит ли над человеком угроза банкротства Дамокловым мечем? Запросто! Заходите на официальный сайт Службы судебных приставов, вводите в окне для поиска данные нужного вам лица, и если перед вашим взором предстанет гора открытых и неоплаченных исполнительных производств, то есть повод призадуматься.

Второй пример. Во многом повторяет первый, но только в нем должник не эгоист. Все кредитные деньги он пустил на улучшение жилищных условий для своих домочадцев — сделал ремонт скромно, но со вкусом, обновил мебель и технику. Что стоит ждать от банкротства родственникам? Ничего. Ну, если только ухудшения жилищных условий путем продажи бытовой техники и мебели, которые больше для баловства: телевизоры, игровые приставки, компьютеры, микроволновые печи.

Холодильник и стиральную машину, скорее всего, при банкротстве не изымут. Не тронут также спальные места и минимальный набор мебели, необходимый для проживания, но это не точно. В России бывали случаи, когда приставы измымали из жилья человека за долги не только стационарные телефоны, но даже межкомнатные двери и унитаз.

А вот супруге или супругу повезет меньше. Для погашения задолженности по общим обязательствам перед кредиторами в ход пойдет не только часть имущества банкрота, но и его второй половинки. Если после реализации общего имущества и погашения общих обязательств, останутся денежные средства, они будут возвращены супругу / супруге должника-банкрота.

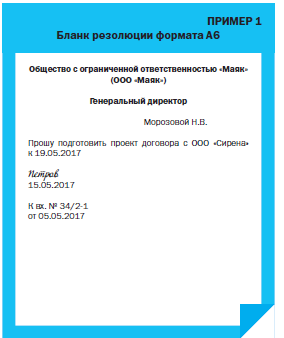

В период брака можно составить брачный договор, или совершить раздел общего имущества, которыми распределяется собственность между супругами. Оба этих документа должны быть нотариально удостоверены. Однако не стоит этого делать непосредственно до или во время процедуры банкротства. Даже если помыслы супругов чисты и невинны, коварный финансовый управляющий или сами кредиторы могут разглядеть неправомерные действия и оспорить данные сделки, несмотря на нотариальное удостоверение.

Последствия банкротства для детей должника

Здесь действует общее правило «Сын за отца не отвечает», но как всегда с одним нюансом. Давайте представим себе ситуацию, когда потенциальный банкрот хочет сберечь свои имущество и «кинуть» кредиторов, так сказать, «всем всё простить». И незадолго до процедуры банкротства начинает переписывать имущество на своих детей. Это может быть оформлено как договоры дарения, сделки купли-продажи по заниженной стоимости

Вариантов масса, а итог один. Потенциальный банкрот уменьшает свою конкурсную массу, тем самым ущемляя права кредиторов. Если у должника останется на счетах энная сумма денег, которой с лихвой хватит закрыть все свои долги, никто и слова не скажет. Мало ли по какой причине человек захотел обеспечить «своим кровинушкам» беззаботное будущее.

В противном случае все сомнительные сделки, заключенные в пределах трех лет до момента запуска процедуры банкротства, будут изучены финансовым управляющим и в случае необходимости оспорены. Полученное по сомнительным сделкам придется вернуть по решению суда в конкурсную массу натурой или, если возвращать нечего по любой причине, то — деньгами.

Хочется обратить особое внимание наших читателей, что действия должника, направленные на сокрытие имущества во время и перед процедурой банкротства, являются неправомерными и могут повлечь за собой как административную, так и уголовную ответственность.

Последствия банкротства для иных родственников должника

Что может грозить человеку, если его близкий родственник, скажем, родной брат или сестра, затевают процедуру банкротства? Если они не участвовали в сомнительных сделках должника по сокрытию его имущества от загребущих рук кредиторов и финансового управляющего, то ровным счетом ничего.

Как узнать банкротят ли вашего супруга или близкого родственника? «Элементарно, Ватсон»! Достаточно перейти на сайт арбитражных судов и ввести фамилию, имя, отчество искомого человека в графе «Участник дела».

Однако есть еще один вид собственности, обладание которой может повлечь негативные последствия не только для потенциального банкрота. Это общая долевая собственность. Например, когда квартира была поделена супругами в период брака, и каждый из них оформил на себя ½ часть. То же самое может касаться владения юридическим лицом, где за каждым участником (собственником) закреплены доли.

На практике совладельцами компании могут быть как дети, так и иные родственники банкрота. Так вот, при реализации имущества доля банкрота «уйдет с молотка». И если остальные сособственники такого имущества не смогут выкупить доли должника, им придется мириться с новым совладельцем.

Если в отношении Вас, вашего супруга или близкого родственника нависла угроза процедуры банкротства, и вы не знаете, как она может отразиться на Вас, обращайтесь за профессиональной консультацией к специалистам нашей фирмы.

Бесплатная консультация по списанию долгов

Оставьте свой телефон, специалист перезвонит вам в течение 1 минуты

Меню с информацией о задолженности

Узнать задолженность

Оплатить онлайн

Получить справку

Позвонить в ЭОС анонимно

Хлебные крошки сайта

Главная

Вопросы и ответы

Негативные последствия банкротства физического лица

Негативные последствия банкротства физического лица

В 2015 году в Федеральный закон № 127-ФЗ «О несостоятельности (банкротстве)»,

была включена глава «О банкротстве гражданина». С этого момента на рынке стали появляться

юридические фирмы, либо отдельные юристы, которые предлагают услуги по сопровождению процедуры личного

банкротства. Интернет пестрит рекламой, в которой обещают легко и быстро избавить клиентов

от просроченных долгов по кредитам перед банками. И, казалось бы, что может быть проще: снять

с себя все обязательства, объявив себя банкротом, и жить спокойно? Заманчиво, не так ли? Но,

прежде чем решиться на этот шаг, необходимо узнать, какие подводные камни могут Вас поджидать. Процедура

банкротства физических лиц имеет как положительные, так и негативные стороны. Давайте во всем разберемся,

и тогда Вам будет намного проще решить, стоит ли запускать процедуру банкротства, или лучше пойти другим

путем.

Содержание статьи

- Что такое банкротство

- Банкротство физического лица: стоит ли

рисковать - Суть реструктуризации

- Особенности процедуры банкротства

- Ограничения в правах во время банкротства

- Сколько времени занимает процесс банкротства

- Последствия признания гражданина банкротом

- Опасные советы недобросовестных юристов

- Что делать с просроченными кредитами

- Почему стоит довериться коллекторскому агентству

Что такое банкротство

Банкротство — это возможность законно списать долги через суд либо их реструктуризировать. Однако

просто заявить в банк о своей несостоятельности и отказаться от долговых обязательств

не получится. Банкротство должно быть подтверждено судебным решением. Свое тяжелое материальное положение

придется доказать. Такие дела рассматриваются в арбитражном суде. Процесс этот непростой.

Заявить о банкротстве физлица могут несколько сторон:

- сам гражданин;

- кредитор (банк или другие финансовые организации);

- государственный орган — (чаще всего ФНС).

Важно учесть, что подача заявления не гарантирует, что по окончании всех процедур долги будут списаны.

По закону заемщик вправе подать заявление в суд, если:

- фактически не в состоянии исполнить денежные обязательства в установленный срок;

- очевидны признаки неплатежеспособности и недостаточности имущества;

- размер задолженности превышает стоимость имущества должника.

Банкротство физического лица: стоит ли рисковать

Несомненно, в процедуре банкротства многих привлекает возможность аннулирования долгов, которые

не получается закрыть за счет продажи всего своего имущества. Но каковы последствия банкротства

физического лица? Так ли выгоден человеку статус банкрота или стоит поискать другие пути решения проблем?

У большинства людей банкротство ассоциируется с полным списанием долгов. Но это не совсем так.

Существуют два сценария решения финансовых проблем:

- реструктуризация долгов;

- реализация имущества.

Суть реструктуризации

Реструктуризация дает возможность восстановить платежную дисциплину и рассчитаться с долгами

на довольно выгодных условиях. Но для этого у заемщика должны быть возможности: хороший официальный

доход, которого достаточно для возвращения к прежнему графику платежей за 3 года. При этом должны

оставаться деньги «на жизнь» семьи. Поэтому на практике процедура реструктуризации применяется

редко. Кроме того, при рассмотрении этого варианта нужно учитывать серьезные ограничения, которые накладываются

на повседневную жизнь гражданина:

- Заемщику запретят совершать сделки на сумму более 50 тыс. руб. без согласия финансового управляющего.

- Кредиторы получат информацию о наличии ценного имущества и сделках с ним за последние годы.

- В течение 5 лет после завершения процедуры необходимо будет уведомлять нового кредитора

о прохождении процедуры реструктуризации долгов. - Максимальный срок реструктуризации — 36 месяцев.

Если Ваш долг находится у агентства ЭОС, то, возможно, сотрудничество с компанией окажется более выгодным,

чем реструктуризация на таких условиях.

Особенности процедуры банкротства

Как показывает практика, в процедуре банкротства физлиц много скрытых минусов, которые становятся очевидными уже

в процессе. Чем же грозит банкротство заемщику, оказавшемуся в сложной финансовой ситуации?

Отсутствие опыта

Многие даже не представляют, как происходит эта процедура, с чего начать, какие нужны документы. Без

хорошей юридической подготовки при самостоятельном оформлении есть риск допустить ошибки, которые в будущем

выльются в потерю времени и финансов. А профессиональная правовая помощь стоит недешево.

Стоимость

Процедура банкротства не бесплатна. Придется потратиться. Стоимость услуг финансового управляющего является

фиксированной и составляет 25 тыс. руб. Еще в 300 руб. обойдется госпошлина. Но это лишь

официальные расходы. В реальности гражданам приходится доплачивать немалые суммы, иначе найти грамотного

управляющего и хорошего юриста становится проблематично. А если попытаться сэкономить на услугах

опытных специалистов, то можно столкнуться с другими рисками. Например, имущество заемщика может быть

распродано намного ниже его реальной стоимости.

Длительность

Процедура банкротства — довольно длительный процесс. Ведь арбитражным управляющим требуется время

на поиск и продажу имущества. Иногда сама процедура может затянуться на годы, а сопутствующие

проблемы будут только нарастать.

Признание сделок недействительными

Могут быть оспорены сделки по отчуждению имущества, совершенные за последние 3 года. Например, должник

продал квартиру по подозрительно низкой стоимости. Финуправляющий обязательно проверит все Ваши последние сделки

на наличие признаков преднамеренного и фиктивного банкротства — если они будут найдены, долги

не спишут, а дело закроют.

Продажа имущества

Тот, кто решится начать процедуру банкротства, должен понимать, что все его имущество, кроме единственного жилья,

будет продано в счет долга. Даже если это имущество зарегистрировано на его близких родственников, которым

он менее чем за 3 года его продал или подарил. Если единственным жильем является квартира, взятая

в ипотеку, должник может потерять и ее, поскольку она находится в залоге.

Списывают не все долги

Это может стать неожиданностью для заемщика, но платежи по алиментам или за услуги ЖКХ останутся.

Все денежные средства от реализации имущества поступают в распоряжение финансового управляющего.

Вы можете позвонить в агентство ЭОС анонимно, не стоит спешить начинать процедуру банкротства.

Практически во всех случаях мы сможем подсказать, что делать.

Читайте также: Что делать с кредитами в кризис?

Ограничения в правах во время банкротства

Здесь возникают трудности в следующем:

- на время процедуры закрыт доступ ко всем денежным операциям по счетам и картам, все банковские

карты будут под контролем финансового управляющего; - физлицо более не распоряжается своим имуществом без одобрения управляющего: продать дом или купить машину,

находясь в стадии банкротства, невозможно; - запрещаются все сделки отчуждения, дарения имущества в пользу родных;

- банкрот обязан передать все банковские карты, пароли от «Личных кабинетов» онлайн-банков

и электронных счетов арбитражному управляющему; - запрещен выезд за границу по усмотрению суда.

Сколько времени занимает процесс банкротства

После того как все необходимые документы собраны и переданы в суд, а госпошлина и вознаграждение

для управляющего оплачены, происходит рассмотрение судом документов, признание решения обоснованным и назначается

финансовый управляющий. Начинается непосредственно само ведение процедуры банкротства с реализацией имущества

и распределением денежных средств кредиторам. В среднем банкротство длится около 6–8 месяцев.

Однако процедура может затянуться, если:

- у заемщика есть дорогостоящая собственность, которая может довольно долго продаваться через аукцион;

- есть спорные сделки, которые финансовый управляющий решит проверить;

- происходит оспаривание судебного решения.

Иногда банкротство длится 1–2 года.

Последствия признания гражданина банкротом

К сожалению, со сложностями и ограничениями заемщик столкнется не только в процессе,

но и после банкротства физического лица. Чем чревато оформление этого статуса в дальнейшем:

- в течение 5 лет гражданин обязан уведомлять о своем банкротстве при обращении за новым

кредитом или займом, при покупке товаров в рассрочку; - в течение 3 лет гражданин не вправе занимать управленческие должности в организациях,

а значит, могут возникнуть проблемы, если он уже занимает пост руководителя и если у него

числятся сотрудники в подчинении; - ограничение на банкротство в последующие 5 лет.

Опасные советы недобросовестных юристов

Человек, решившийся на банкротство, как правило, обращается в соответствующую фирму. С чего же

предлагают начать дело недобросовестные юристы? В первую очередь они советуют подготовиться к банкротству,

а именно формально избавиться от всего движимого и недвижимого имущества, кроме единственного жилья,

так как все это подлежит продаже на торгах. Но они зачастую не сообщают клиенту о том,

что он, согласно ФЗ «О банкротстве», статьям Уголовного кодекса РФ 195

«Неправомерные действия при банкротстве» и 196 «Преднамеренное банкротство», может стать

субъектом преступления. Если правоохранительные органы установят, что гражданин до подачи заявления намеренно

продавал имущество, чтобы скрыть его от кредиторов, в отношении него будет возбуждено уголовное дело. Также

к уголовной ответственности могут быть привлечены лица, которые, имея большую задолженность и скрывая

реальные доходы, намеренно создали условия для подачи заявления о банкротстве в суд.

Банкротство — не такой уж простой процесс, лучше несколько раз подумать перед тем, как начать

его. В нашей компании работают грамотные специалисты, которые помогут разобраться с трудностями.

Что делать с просроченными кредитами

Безусловно, каждый случай индивидуален. Гражданин, запуская процедуру банкротства, должен учесть все риски, которые

понесет. Будьте внимательны и честны. Прибегнув к процедуре банкротства, вместо ожидаемого «быстрого

списания долгов» можно получить ряд болезненных запретов и ограничений и потерять все имущество. Да,

банкротство — это возможность законно списать долги через суд, однако, как видите, это не самая

приятная процедура, имеющая к тому же много подводных камней. Кроме того, это не единственный вариант,

чтобы избавиться от долгового бремени. Зачастую гражданам, попавшим в сложную ситуацию, когда доходы резко

снизились, намного выгоднее и проще начать сотрудничать с коллекторским агентством и продолжать свою

деятельность, постепенно выплачивая долг. Профессиональные агентства могут предложить Вам даже более выгодные условия

погашения, чем банки, помогут вернуться к платежному графику и справиться с накопленными

обязательствами, какой бы безвыходной ни казалась ситуация.

Почему стоит довериться коллекторскому агентству

Если у Вас накопилась задолженность, с которой Вы не справляетесь, Ваш кредит передали

коллекторам или, возможно, грозит судебное разбирательство, не отчаивайтесь! Вы всегда можете

проконсультироваться со специалистами коллекторского агентства по вопросам погашения обязательств, уточнить

наличие и условия наиболее распространенных программ, акций, облегчающих погашение задолженности. Агентство

«ЭОС», как компания с многолетним опытом работы с финансовыми обязательствами, всегда

индивидуально подходит к решению задач своих клиентов и может помочь справиться с кредитными проблемами

даже при сложных жизненных обстоятельствах. Мы заинтересованы в том, чтобы дать Вам возможность погасить

обязательства на максимально комфортных условиях. Агентство действительно помогает людям справиться

с долговыми обязательствами с наименьшими потерями. Выход всегда найдется!

Если у Вас возникли вопросы, то мы готовы предложить анонимную консультацию. Воспользуйтесь услугой анонимный звонок и просто начните диалог с оператором. Доверительные отношения между оператором ЭОС и клиентом — залог успешного разрешения финансовых проблем.

Анонимная горячая линия

Если у Вас вопрос:

- Как погасить задолженность?

- Что такое акции и как они работают?

- Как работает агентство ЭОС?

- Какие действия предпринять первыми, если Вы узнали о наличии задолженности в ЭОС?

Проконсультируйтесь по вопросам погашения задолженности в компании ЭОС, не раскрывая личных данных.

8 800 775 02 04

с 8:00 до 17:00 мск

Как работает анонимный звонок?

-

Шаг 1

шаг

Позвоните на номер анонимной линии ЭОС

8 800 775 02 04 -

Шаг 2

шаг

Получите консультацию специалиста

-

Шаг 3

шаг

Выберите оптимальный способ погашения задолженности

Кредитная история

Бесплатно проверить свою кредитную историю в Объединенном Кредитном Бюро, АО «ОКБ» можно два раза в год.

Даже при наличии задолженности и низком кредитном рейтинге отчаиваться не стоит.

Чем раньше Вы примите решение погасить дол, тем больше шансов не доводить дело до суда и улучшить кредитный рейтинг.

Обратитесь в ЭОС, и мы подберем для Вас комфортные условия погашения со скидкой или в рассрочку.

Проверить историю

Калькулятор задолженности

Почитать еще

-

24 апр 2020

Истечение срока исковой давности

-

3 апр 2020

Коллекторы угрожают. Что делать?

-

3 апр 2020

Как погасить долг по кредитной карте?

Все статьи

К августу 2022 года объем просроченных долгов россиян по кредитам превысил 1,018 трлн. руб. без учета ипотеки. За первое полугодие он вырос на 8% — об этом говорит статистика Банка России. Самостоятельно выбраться из долгов практически невозможно: из-за процентов и штрафов они растут как снежный ком.

Если нет денег для расчетов по обязательствам, лучшее решение — банкротство. Однако у процедуры тоже есть свои последствия. В этой статье наши юристы рассказывают вам всё самое важное о них и о результатах по итогу банкротства.

Какие последствия ожидают банкрота?

Все, что касается банкротства физических лиц, в том числе его последствия, определяет Федеральный закон «О несостоятельности (банкротстве)» №127-ФЗ. Существует множество заблуждений о том, что они негативные, однако это совсем не так. Да, существуют некоторые ограничения, однако на практике для 99% клиентов они не имеют никакого значения.

Главный плюс банкротства — списание долгов. Сразу по завершении процедуры аннулируются кредиты, микрозаймы, долги перед третьими лицами и даже задолженности по коммунальным услугам. Важно, что долги списываются навсегда и в полном объеме, а не частично: даже если ваше материальное положение улучшится, вы никому и ничего не будете должны.

На заметку!

При банкротстве не списываются алименты и другие долги, неразрывно связанные с личностью должника (например, компенсация за причинение вреда здоровью).

Другие положительные последствия банкротства для должника:

- Долги перестают расти. Уже с первого судебного заседания, когда ваше заявление будет признано обоснованным, начисление пеней, штрафов и процентов прекращается. Это означает, что задолженности перестают расти, а кредиторы больше не могут требовать от вас погашения долга.

- Проблемы с коллекторами закончились. С самого начала банкротства коллекторы не имеют права с вами взаимодействовать. Запрет касается любых контактов: звонков, личных встреч, писем и даже уведомлений.

- Исполнительные производства приостанавливаются/оканчиваются. Аресты со счетов и имущества снимаются, а судебные приставы-исполнители не могут требовать от вас погашения задолженности по исполнительным документам.

Круг незначительных ограничений для банкрота, которые вводятся после завершения процедуры, определен ст. 213.30 Федерального закона «О несостоятельности (банкротстве)» №127 ФЗ. Все эти последствия начинают действовать со дня, когда вы получили определение суда о списании долгов:

- 3 года — нельзя управлять юридическим лицом, вне зависимости от его организационно-правовой формы. Проще говоря, вы не сможете открыть ООО или занимать в нем управляющие должности. Для людей, не связанных с бизнесом, это не имеет значения. Для тех, кто хочет вести свой бизнес, есть вариант подождать, открыть ИП или оформить на одного из родственников: закон не запрещает делать это.

- 5 лет — по запросу при оформлении кредита/займа необходимо предупреждать банк или МФО о том, что ранее вы проходили банкротство. Достаточно указать на факт банкротства при заполнении анкеты на получение кредита/займа. Однако на практике всего 1 банк из 20 запрашивает эти данные.

- 5 лет — нельзя повторно инициировать банкротство. Увы, списывать долги каждый год не удастся.

- 5 лет — нельзя занимать руководящие должности или другим способом влиять на управление страховыми компаниями, негосударственными пенсионными, инвестиционными и паевыми инвестиционными фондами, а также микрофинансовыми организациями (МФО). Проще говоря, официально руководить этими организациями не получится, о том, можно ли «неофициально» — не упоминается.

- 10 лет – нельзя занимать руководящие должности в кредитных учреждениях или другим образом влиять на решения, которые в них принимаются. Не планировали открывать МФО? Отлично, тогда про это последствие можно забыть — оно не является для вас негативным. Планировали? В любом случае, с долгами открыть кредитную организацию тоже не выйдет.

Комментарий юриста!

Да, последствия банкротства физического лица есть, но их всего пять. Они простые и понятные и никак не отражаются на абсолютном большинстве должников. Никаких других ограничений нет. Если вы не собирались управлять банком или открывать свою компанию, они точно не станут минусом. Однако даже в обратном случае всегда можно найти вариант — например, открыть ИП.

Ограничения во время процедуры

- При реструктуризации долгов.

Если в банкротстве будет введена реструктуризация задолженности, то в течение срока, пока она идет, вы не сможете самостоятельно заключать сделки, размер которых превышает 50 тыс. рублей, брать новые кредиты или наоборот, давать другим людям в долг, а также распоряжаться средствами, которые находятся на ваших счетах. Еще одно ограничение — дарение имущества. Пока идет реструктуризация, вы не сможете никому и ничего дарить, если не получите на это согласия управляющего.

На заметку!

При реструктуризации долга вы будете получать часть заработной платы 50 000 рублей каждый месяц. Если размер зарплаты меньше этой суммы, вы вправе распоряжаться ею полностью. Все, что больше — пойдет на расчеты с кредиторами.

- При реализации имущества

На этом этапе нельзя открывать или закрывать банковские счета, а также распоряжаться средствами, которые находятся на счетах и вкладах. Вы не сможете продавать или дарить свое имущество, а также принимать обратно долги: все денежные операции контролирует управляющий. Если речь идет о заработной плате, пенсии или ином источнике дохода, то каждый месяц вы будете получать его часть в размере прожиточного минимума, установленного в вашем регионе.

На заметку!

В сумму выплаты, которую вы будете получать каждый месяц, входят средства на проживание заемщика и его иждивенцев (расходы на аренду жилья, лекарства, детей, пожилых родственников). По необходимости, суд может увеличить ее размер: наши юристы успешно ходатайствуют об исключении денег из конкурсной массы, поэтому в 99% случаев должники получают свой доход в полном объеме (речь идет об официальном источнике).

Вся правда о последствиях банкротства в вашем случае

Только весной 2022 года более 60 000 россиян подали заявления о признании себя банкротами: это на 10 000 заявлений больше, чем за аналогичный период предыдущего года. При этом за I квартал 2022 года 95 % граждан инициировали личное банкротство самостоятельно из-за долгов, и только 5% дел были открыты по заявлениям кредиторов и Федеральной налоговой службы (ФНС). Все это говорит об одном: банкротство востребовано, а его последствия для большинства должников незначительны.

Если вы не решаетесь на банкротство только из-за мыслей о возможных последствиях, то предлагаем пройти легкий тест. Юристы нашей компании подготовили для вас несколько вопросов, ответив на которые, вы сможете понять, какие последствия ждут вас после банкротства.

1. Какова общая сумма задолженности перед всеми кредиторами?

В сумму долгов можно включить, не только сам кредит, но и пени, проценты, а так же задолженности по ЖКХ, штрафы ГИБДД и налоги

Менее 50 000 руб.

50≤ т.р.

Более 3 000 000 руб.

≥3 млн.р.

Затрудняюсь ответить

1000000 рублей

1 из 9

Последствия банкротства для родственников

Многих должников останавливают страх и беспокойство того, что об этом узнают их родственники, друзья и знакомые. Слухов и домыслов по этому поводу так много, что мы решили рассказать подробнее, как на самом деле банкротство влияет на родственников.

Узнают ли о банкротстве родственники?

Часто должники не решаются на банкротство только из-за того, что родственники, друзья и коллеги узнают об их финансовых проблемах. Да, информация о банкротстве обязательно размещается в открытых источниках — на сайте Единого федерального реестра сведений о банкротстве (ЕФРСБ) и в газете «Коммерсант».

Но насколько часто ваши родственники и знакомые посещают такие информационные ресурсы, чтобы посмотреть новые сообщения о банкротстве? Мы уверены, что многим из них даже не известно о существовании таких источников.

Комментарий юриста:

«Вопрос о том, узнают ли родственники о банкротстве, сильно преувеличен. Несмотря на то, что вся информация о должниках открыта и доступна, она публикуется на таких ресурсах, о которых известно только тем, кто связан с банкротством.

Для получения информации родственнику банкрота потребуется зайти на официальный сайт, ввести данные о должнике в строку поиска и только после всего этого он узнает, открыто ли в отношении него дело о банкротстве. На нашей практике не было еще ни одного случая, когда родственники узнали о банкротстве, если должник этого категорически не хотел (за исключением супруга).

Никакие уведомления о том, что вы проходите процедуру, родственники не получают. Арбитражные управляющие или кредиторы не станут их оповещать. Получается, что в этом вопросе все зависит только от вас: будете ли вы с ними делиться тем, что признаете себя банкротом или нет».

Окладников Илья Викторович

Руководитель юридического департамента по банкротству

Последствия для родственников должника

Банкротство никак не влияет на родственников физического лица, в отношении которого оно ведется. Факт того, что отец, мать, брат или сестра признавались финансово несостоятельными, нигде и никогда не требуется указывать.

При трудоустройстве, поступлении на государственную службу и даже при получении кредита или ипотеки эта информация не запрашивается. Финансовые проблемы родственников никак не отображаются на жизни.

Единственное, с чем могут быть связаны последствия, — наличие совместного и общедолевого имущества у банкрота с одним из его родственников:

- Долевая собственность. Если у физического лица, признающего свою финансовую несостоятельность, есть имущество, но оно находится в общедолевой собственности, то управляющий обязан включить долю (например, от земельного участка или квартиры) в конкурсную массу и продать ее с торгов. Тогда родственники, с которыми должник делит право долевой собственности, узнают о банкротстве.

- Сделки. Еще один нюанс — сделки, совершенные за последние 3 года. Если они связаны с отчуждением имущества в пользу родственника, то могут быть оспорены управляющим в рамках дела о банкротстве. В результате имущество будет возвращено и включено в конкурсную массу.

Для супруга

Имущество супругов, совместно нажитое в браке, является общей собственностью, следовательно при банкротстве будет включено в конкурсную массу. Однако, помните: часть денежных средств, полученных от реализации, пойдет на погашение долгов, а вторую часть вернут супругу обратно.

Важно!

Доля от имущества, принадлежащая мужу или жене банкрота, будет возвращена обратно в денежном эквиваленте.

И не забывайте: в любом случае, ст. 446 ГПК РФ защищает имущество, которое нельзя реализовать при банкротстве.

Для детей

Если дети совершеннолетние, то банкротство одного или даже обоих родителей сразу их никак не коснется, не повлияет на кредитную историю и на законные интересы. Исключение — наличие долевой собственности, но и в этом случае своего имущества они не потеряют.

Другое дело — несовершеннолетние дети. Часто родитель отказывается от банкротства, потому что не знает, как обеспечить детей во время процедуры.

Обратите внимание!

Это одна из самых частых ошибок, потому что во время банкротства должник будет каждый месяц получать средства на себя и несовершеннолетних детей.

FAQ: отвечаем на частые вопросы

-

У меня в собственности только квартира. Все, что в ней находится (мебель, техника, одежда) — будет реализовано?

Нет. Если квартира не в ипотеке, то она будет сохранена после полного списания долгов. Также, в ст. 446 ГПК РФ перечислено все имущество, которое точно останется у вас после банкротства (единственное жилье, мебель, продукты питания и другие). Более чем в 80% случаев у должников есть только это имущество, и банкротство для них проходит незаметно: все вещи остаются, а долги полностью списываются. Однако если у вас есть имущество, не указанное в ст. 446 ГПК РФ (например, автомобиль), то существуют законные способы его сохранить.

-

Дадут ли кредит, если родственник — банкрот?

Банкротство родственников, в том числе близких, не влияет на получение ипотеки, кредита или микрозайма. Все, что учитывают банки при одобрении или отклонении заявки на выдачу денежных средств — это личная кредитная история. Будьте уверены: банкротство родителя, сына, брата или другого родственника на отношении банка к вам никак не отразится.

-

За последние несколько лет я совершил несколько крупных сделок: они будут оспорены?

Если на момент совершения этих сделок у вас уже были просроченные кредиты и другие долги, то нужно проконсультироваться со специалистами. Чтобы сделки не были признаны недействительными, обратитесь к нашим юристам: они детально проанализируют вашу ситуацию и будут защищать ваши интересы.

-

Мне нельзя выезжать за границу во время и после процедуры банкротства?

Неправда. Суд может ограничить выезд из России, но только во время процедуры. В этом случае кредитору нужно будет привести веские основания и доказательства. Таких случаев на практике 1 на 5000 дел и это относится только к должникам, которые хотят избежать ответственности перед кредиторами или скрыть свое имущество. Если вы действуете добросовестно — ограничения вас не коснутся. Кроме того, их можно отменить при наличии веских оснований (например, командировка, лечение или учеба).

И, конечно, не сомневайтесь: после банкротства вам никто не запретит выезжать за границу.

-

После банкротства я не смогу брать кредиты или ипотеку?

Вам об этом сказали коллекторы? Мы более чем уверены, что да. Они часто пугают людей, ведь банкротство заемщиков для них невыгодно. Спешим заверить вас: кредиты брать можно. То же относится к ипотеке и кредитным картам. Процедура банкротства обнуляет вашу кредитную историю и дает возможность восстановить кредитный рейтинг, а значит, банки охотно идут навстречу заемщикам, списавшим долги.

-

Можно ли избежать негативных последствий банкротства?

Можно. Такие последствия наступают нечасто и только для недобросовестных заемщиков, однако даже в этом случае существуют законные методы их нивелирования.

-

Могут ли отказать в выезде за границу при банкротстве родственника?

Нет! Вопрос о том, чтобы ограничить выезд за границу родственнику банкрота, даже не поднимается и не рассматривается.

-

В каких случаях банкротство влияет на родственников?

Если не рассматривать супругов, то к таким случаям относится наличие общедолевого имущества, совершение сделок за последние 3 года по отчуждению имущества в пользу родственника и его выступление в качестве поручителя или созаемщика.

Чтобы выяснить, какие последствия вас ожидают, узнать ответы на любые вопросы об особенностях банкротства или начать подготовку к процедуре, запишитесь к нам на бесплатную консультацию. Наши специалисты будут защищать ваши интересы и сделки, помогут списать все задолженности и нивелировать возможные минусы процедуры, чтобы вы могли сохранить ваше имущество с использованием законных способов.

Банкротство физического лица — это установленная арбитражным судом финансовая несостоятельность, которая подтверждает факт неспособности гражданина исполнить принятые на себя обязательства. Подать заявление о банкротстве может сам должник, кредиторы либо ФНС (при наличии крупных задолженностей по налогам и сборам).

Главная цель банкротства — списание долговых обязательств, которое подразумевает определенные последствия для банкрота. С этой темой связано множество мифов, которые мы развеем в ходе рассмотрения последствий признания физлица банкротом, содержащихся в Федеральном законе «О несостоятельности (банкротстве)» № 127-ФЗ.

Какие негативные последствия бывают

Перед подачей заявления в суд с целью объявить себя банкротом стоит четко понимать, чем это чревато, и оценить риски подобного шага. Поэтому крайне важна консультация грамотного юриста, который проанализирует вашу конкретную ситуацию и посоветует подходящий план банкротства.

В зависимости от периода действия выделяют 2 вида последствий банкротства:

- ограничения, действующие во время процедуры (с начала и до завершения дела);

- требования, выполняемые должником после признания его банкротом.

Не стоит считать последствия признания физлица банкротом исключительно негативными, так как большинство из них носят временный характер и необходимы для полного списания долгов.

Ограничения во время процедуры

Проблема банкротства предполагает два пути решения: реструктуризация долгов либо признание должника банкротом через суд. В зависимости от этого применяются ограничения и запреты, соответствующие каждому варианту.

Во время процедуры реструктуризации долга нельзя:

- самостоятельно осуществлять сделки купли-продажи любого имущества на сумму более 50 тысяч рублей;

- без одобрения управляющего распоряжаться деньгами на счетах (кроме специально открытого с ограничением в 50 тысяч рублей), выдавать/получать ссуды, доверять управление имуществом кому-либо, закладывать его, переводить долги на третьих лиц;

- приобретать акции и доли, осуществлять имущественные вклады, паевые взносы, совершать дарение и другие безвозмездные сделки.

Когда человек признается банкротом и начинается продажа имущества, существуют следующие временные ограничения:

- должник ограничен в доступе ко всем счетам и картам, которые на время осуществления процесса находятся под пристальным контролем управляющего;

- запрещены сделки купли-продажи недвижимого и движимого имущества на время проведения процедуры;

- распоряжаться своим имуществом физлицо может только с одобрения финансового управляющего;

- нельзя дарить имущество родным, выполнять сделки по отчуждению;

- взыскание долгов с должников банкрота (если таковые имеются) осуществляет финансовый управляющий;

- в некоторых случаях по решению суда запрещено выезжать за границу.

Однако не все денежные средства, зачисляемые на счет банкрота, направляются на погашение задолженности. Из них гражданин получает сумму в размере прожиточного минимума, а если у него есть семья и несовершеннолетние дети, то еще и на каждого иждивенца. В случае необходимости уплаты алиментов финансовый управляющий самостоятельно осуществляет удержание нужной суммы из заработной платы и их оплату.

Доходами должника не считаются и не могут быть удержаны следующие денежные поступления:

- материальная помощь или компенсационные выплаты физлицу;

- регулярные и единовременные пособия на детей, получаемые алименты;

- социальные выплаты, в том числе пенсия.

Последствия признания гражданина банкротом

Если после оплаты всех долгов у физического лица остается меньшая сумма, чем прожиточный минимум, то оно признается неплатежеспособным. И единственным верным вариантом выхода из затруднительного финансового положения станет официальное признание себя банкротом. Для этого должны выполняться следующие требования:

- вы являетесь добросовестным заемщиком и не уклонялись от уплаты долговых обязательств;

- не скрываете официальные доходы и имущество;

- работаете или в поисках работы (в этом случае необходимо быть на учете в центре занятости).

Процедура банкротства физического лица предполагает последствия для самого гражданина, а в случае наличия общего имущества и для его родных. И тут хотелось бы развеять главный миф о том, что родственники должны оплачивать долговые обязательства должника. Это не так и дальше вы узнаете почему.

Для должника

После признания банкротом запрещается:

- на протяжении 3 лет управлять юридическим лицом;

- на протяжении 5 лет управлять страховыми и микрофинансовыми организациями, негосударственными инвестиционными, пенсионными и паевыми фондами;

- на протяжении 5 лет инициировать процедуру признания себя банкротом;

- на протяжении 5 лет скрывать факт банкротства перед кредитными учреждениями при оформлении займа или кредита;

- на протяжении 10 лет управлять кредитно-финансовыми организациями.

Для супругов и других родственников

Банкротство физических лиц не имеет негативных последствий для родственников и никоим образом не влияет на жизнь или кредитную историю близких людей должника. Интересы супругов или родственников затрагиваются только в том случае, когда существует совместное или долевое владение собственностью либо с родными были заключены сделки по отчуждению недвижимого и движимого имущества в течение последних 3 лет.

Например, супруги владеют квартирой, приобретенной совместно в браке и не являющейся единственным жильем. Недвижимость реализуется для погашения долговых обязательств, а второй супруг получает компенсацию в виде половины стоимости квартиры. В случае долевого владения будет реализована доля должника в праве на недвижимость. То есть финансовые интересы родных никак не ущемляются, задолженность перед кредиторами погашается только из части средств должника.

Для кредиторов и налоговой

После признания физического лица банкротом в арбитражном суде или через МФЦ (после публикации на ЕФРСБ) кредиторы обязаны прекратить претензии. То есть они больше не имеют права беспокоить должника и все их требования по возврату денежных средств не будут иметь законной силы. После судебного или внесудебного банкротства банки и налоговые органы обращаются к финансовому управляющему для включения в перечень кредиторов. Затем они действуют на общих основаниях.

После продажи с торгов «лишнего» имущества должника управляющий распределяет полученные средства между кредиторами. Та часть долга, которая останется непогашенной, просто списывается и по ней невозможно будет предъявить претензии в будущем. Если у должника нет имущества для продажи, чтобы расплатиться с долгами, то процедура банкротства закончится полным освобождением физического лица от долговых обязательств.

Кредиторы могут оспаривать сделки должника, разыскивать его имущество и подавать ходатайства. Но все эти действия в ходе процедуры банкротства предполагают взаимодействие исключительно с финансовым управляющим. То есть напрямую обращаться к физическому лицу либо его родственникам кредиторы не имеют права.

С долгами по налогам дела обстоят сложнее, так как налоговые платежи делятся на реестровые (за прошлый налоговый период) и текущие. Первые будут включены в перечень долгов физического лица и погашены или списаны в процессе банкротства. Текущие же придется платить и после окончания процедуры.

Позитивные стороны

Основной вопрос, который чаще всего интересует граждан, звучит следующим образом: если объявить себя банкротом, какие последствия ждут меня и моих родственников? Помимо всех вышеперечисленных запретов и ограничений у процедуры банкротства есть существенные достоинства как для самого должника, так и для его окружения. К ним относятся:

- Фиксация долга, то есть после признания физлица банкротом полностью прекращается начисление процентов по кредитам, штрафов и пеней.

- Прекращение визитов и звонков кредиторов и коллекторов. Они будут привлечены к административной ответственности, если их представители продолжат приходить и звонить.

- Окончание исполнительного производства, выполняемого судебными приставами, и снятие наложенных ограничений. Теперь они вправе взаимодействовать исключительно с финансовым управляющим, за исключением наличия долгов по алиментам и другим задолженностям личного характера.

Банкротство физического лица: стоит ли рисковать

Процедура банкротства предполагает определенные риски, которых можно избежать при обращении к опытным юристам. На практике чаще всего возникают следующие трудности:

- Стоимость. Официальные расходы на осуществление всего процесса банкротства составляют 25300 рублей (25 тысяч — фиксированная стоимость оказания услуг финансовым управляющим и 300 рублей — государственная пошлина). Однако реальные затраты больше, так как необходимо оплатить услуги грамотного юриста, чтобы не столкнуться в будущем с еще большими рисками, например, реализацией имущества по заниженной стоимости.

- Отсутствие опыта. Без должных знаний всех тонкостей и нюансов процедуры банкротства лучше не начинать ее самостоятельно. Ошибки, допущенные при оформлении документов и выполнении тех или иных юридических действий, обернуться еще большими финансовыми и временными потерями.

- Длительность. Изначально признание физлица банкротом рассчитано на довольно долгий период времени. Без надлежащего юридического сопровождения процедура может растянуться на годы с нарастанием сопутствующих проблем.

- Оспаривание сделок. Если за последние 3 года перед процедурой банкротства имели место подозрительные сделки с недвижимостью должника, связанные с отчуждением, они могут быть найдены и оспорены. Поэтому не стоит преднамеренно и фиктивно создавать признаки финансовой несостоятельности.

- Реализация имущества. Все движимое и недвижимое добро банкрота будет продано для уплаты долгов. Однако совсем без имущества физические лица не останутся: нельзя продавать единственное жилье должника. Исключение составляет жилая недвижимость, взятая в ипотеку, так как она находится в залоге у банка.

Исходя из всего вышеперечисленного можно сделать вывод, что банкротство необходимо грамотно планировать. Следует проконсультироваться с юристом, который поможет просчитать риски и выгоды, чтобы избежать большинства неприятных ограничений, связанных с процедурой признания банкротом.

Почему стоит довериться компании «АС-Консалтинг»

Юридическая фирма «АС-Консалтинг» более 20 лет обеспечивает квалифицированное правовое сопровождение своих клиентов. Наши сотрудники в своей работе используют следующие принципы: профессионализм, ответственность, конфиденциальность.

Мы честны со своими клиентами, поэтому при наличии риска негативных последствий банкротства скажем об этом до заключения договора. Мы ответственно подходим к подготовке данной процедуры и выбираем наиболее комфортный для клиента вариант банкротства без потери квартиры, машины, дачи и другого имущества.

Стоимость юридических услуг зависит от ситуации конкретного клиента. В нашей компании процедура банкротства с учетом всех расходов обойдется в 119 000 рублей с возможностью оплаты в рассрочку. Стоимость услуг всегда фиксируется в договоре и не изменяется на протяжении всего периода правового сопровождения.

Если вы не справляетесь с погашением долговых обязательств, позвоните нам, чтобы получить исчерпывающую информацию о процедуре банкротства и возможность начать жизнь без долгов.

При банкротстве должники часто с помощью супругов пытаются сохранить свои активы, говорит Вячеслав Косаков, управляющий партнер

Федеральный рейтинг.

группа

Арбитражное судопроизводство (средние и малые коммерческие споры — mid market)

группа

Банкротство (споры high market)

группа

Уголовное право

Профайл компании

Так поступают не только те, кто трудятся в найме, но и бизнесмены. Подавляющее большинство предпринимателей заранее готовятся к возможным неблагоприятным последствиям и перераспределяют имущественные риски, включая возможное банкротство, говорит Антон Красников, партнер

Федеральный рейтинг.

группа

Арбитражное судопроизводство (средние и малые коммерческие споры — mid market)

группа

Банкротство (реструктуризация и консалтинг)

группа

Банкротство (споры high market)

группа

Разрешение споров в судах общей юрисдикции

группа

Арбитражное судопроизводство (корпоративные споры)

группа

Международные судебные разбирательства

группа

Уголовное право

группа

Частный капитал

Профайл компании

При несостоятельности простое «переоформление» имущества на жену или мужа не спасет от возможного взыскания: совместно нажитые активы могут пустить на расчет с кредиторами. Поэтому несостоятельные граждане придумывают более хитрые схемы, например разводятся и делят имущество до начала процедуры или заключают брачный договор. Но не только.

Подарки и покупки супругов

Самый очевидный вариант для сокрытия имущества — подарить его близкому человеку. Но безвозмездное отчуждение имущества сейчас — это 100%-е основание для оспаривания сделки. Косаков говорит, что банкроты все чаще это понимают, поэтому на практике должники реже заключают такие договоры. Хотя подобные случаи еще встречаются.

Так, Елена Хайкис заключила семь однотипных договоров дарения. Своей матери она передала машину, участок, несколько нежилых помещений (целиком или в долях) и трехкомнатную квартиру. В итоге ее финуправляющий оспорила шесть сделок, спор по седьмому «подарку» дошел до ВС. Экономколлегия согласилась, что сделку следует признать недействительной, а имущество вернуть в конкурсную массу (дело № А67-1997/2019). В споре № А40-47389/2017 ВС аннулировал четыре договора дарения долей в домах и участков под ними детям. СКЭС указала, что такие действия должника в момент финансового кризиса свидетельствуют о желании причинить вред кредиторам, скрыв свое имущество.

Любая сделка с родственником воспринимается как презумпция злоупотребления, опровергать которую необходимо банкроту.

На практике договор дарения другому супругу, скорее всего, аннулируют, даже если его заключали раньше чем за три года до возбуждения банкротного дела, говорит Сергей Лисин, партнер

Федеральный рейтинг.

группа

Антимонопольное право (включая споры)

группа

Арбитражное судопроизводство (крупные коммерческие споры — high market)

группа

Комплаенс

группа

Корпоративное право/Слияния и поглощения (mid market)

группа

Санкционное право

группа

Семейное и наследственное право

группа

Транспортное право

группа

Фармацевтика и здравоохранение

группа

Банкротство (споры high market)

группа

ВЭД/Таможенное право и валютное регулирование

группа

Интеллектуальная собственность (Защита прав и судебные споры)

группа

Интеллектуальная собственность (Консалтинг)

группа

Международные судебные разбирательства

группа

Налоговое консультирование и споры (Налоговое консультирование)

группа

Недвижимость, земля, строительство

группа

Страховое право

группа

ТМТ (телекоммуникации, медиа и технологии)

группа

Трудовое и миграционное право (включая споры)

группа

Цифровая экономика

группа

Международный арбитраж

группа

Природные ресурсы/Энергетика

группа

Уголовное право

группа

Частный капитал

2место

По выручке

2место

По количеству юристов

8место

По выручке на юриста

Профайл компании

Так произошло в споре № А40-185821/2020. В 2015-м Леонид Корх продал теще квартиру в Москве, а спустя месяц она подарила ее своей дочери. В 2020-м Корх обанкротился. Три инстанции признали сделки недействительными и вернули жилье в конкурсную массу. Они посчитали, что активом фактически остались владеть супруги: договоры заключали, чтобы квартира выбыла из собственности банкрота. Так как это подарок жене, имущество из общего превратилось в личное, хотя должник настаивал, что срок давности для аннулирования договоров пропущен. АС Московского округа указал, что для лица, которое не участвует в сделке, срок течет со дня, когда оно узнало о ней. Кассация постановила, что трехгодичный срок нужно считать с момента утверждения финуправляющего (с мая 2021-го).

По словам Лисина, на практике оспаривают и другие сделки с супругами, где есть очевидная недобросовестность. Так, в деле № А56-7844/2017 супруги вывели четырехкомнатную квартиру в Санкт-Петербурге. Сначала будущий банкрот продал жилье знакомой, потом пара развелась, и началась процедура банкротства мужа. Уже после этого бывшая жена выкупила недвижимость обратно, заплатив столько же, сколько и знакомая при покупке. Верховный суд назвал ту покупательницу «мнимым промежуточным звеном» в сделке между супругами. СКЭС аннулировала договоры и обязала вернуть актив в конкурсную массу.

Брачный договор как уловка в банкротстве

Часто для защиты имущества от взыскания должники заключают брачные договоры. Стороны могут предусмотреть, что банкрот останется ни с чем, а его партнеру достаются все основные активы семьи. Такие соглашения можно оспорить как по общегражданским (мнимая и притворная сделка по ст. 170 ГК), так и по специальным основаниям, предусмотренным законом «О банкротстве». Чаще всего кредиторы или управляющий настаивают, что договоры на подобных условиях несут вред кредиторам (п. 2 ст. 61.2 закона «О банкротстве»). По словам Виктории Дергуновой, партнера

Федеральный рейтинг.

группа

Антимонопольное право (включая споры)

группа

Арбитражное судопроизводство (крупные коммерческие споры — high market)

группа

Комплаенс

группа

Корпоративное право/Слияния и поглощения (mid market)

группа

Санкционное право

группа

Семейное и наследственное право

группа

Транспортное право

группа

Фармацевтика и здравоохранение

группа

Банкротство (споры high market)

группа

ВЭД/Таможенное право и валютное регулирование

группа

Интеллектуальная собственность (Защита прав и судебные споры)

группа

Интеллектуальная собственность (Консалтинг)

группа

Международные судебные разбирательства

группа

Налоговое консультирование и споры (Налоговое консультирование)

группа

Недвижимость, земля, строительство

группа

Страховое право

группа

ТМТ (телекоммуникации, медиа и технологии)

группа

Трудовое и миграционное право (включая споры)

группа

Цифровая экономика

группа

Международный арбитраж

группа

Природные ресурсы/Энергетика

группа

Уголовное право

группа

Частный капитал

2место

По выручке

2место

По количеству юристов

8место

По выручке на юриста

Профайл компании

, для аннулирования брачного контракта по этому основанию нужно доказать, что документ заключали с противоправной целью, а кредиторам действительно нанесен вред. К примеру, если все ликвидное имущество безвозмездно перешло в собственность супруги должника (дело № А40-199418/2016).

Что же касается общегражданских оснований, то кредиторам вовсе не обязательно оспаривать брачный договор или соглашение о разделе имущества, чтобы обратить на него взыскание. Об этом прямо указано п. 9 Постановления Пленума ВС от 25.12.2018 № 48. Дергунова объясняет: если соглашение заключили после возникновения обязательств перед кредиторами, то можно не оспаривать его, а сразу попросить включить спорное имущество в конкурсную массу должника.

Из-за относительной новизны этого разъяснения нередко нижестоящие суды указывают на необходимость сначала оспорить соглашение о разделе или брачный договор.

Виктория Дергунова

Дергунова говорит, что вышестоящие суды исправляют эти ошибки. И указывают, что допустимым способом защиты в этом случае будет требование о понуждении передать имущество в конкурсную массу. Заявителю достаточно доказать только то, что к моменту заключения спорного договора у должника были непогашенные требования перед кредиторами. Красников добавляет: в таких ситуациях важно, знали ли кредиторы о заключении брачного договора. Конечно, если на момент его подписания у должника были обязательства перед ними.

Ст. 46 СК позволяет кредиторам не руководствоваться условиями брачного договора, если удастся доказать, что их о заключении документа не уведомили.

Антон Красников, партнер

Федеральный рейтинг.

группа

Арбитражное судопроизводство (средние и малые коммерческие споры — mid market)

группа

Банкротство (реструктуризация и консалтинг)

группа

Банкротство (споры high market)

группа

Разрешение споров в судах общей юрисдикции

группа

Арбитражное судопроизводство (корпоративные споры)

группа

Международные судебные разбирательства

группа

Уголовное право

группа

Частный капитал

Профайл компании

В этом случае тоже не нужно оспаривать сам брачный договор. Кредиторы могут требовать от должника исполнения обязательства независимо от содержания договоренностей между супругами (определение Конституционного суда от 19 марта 2009 года № 274-О-О).

При этом само по себе заключение брачного контракта в период подозрительности не свидетельствует о злоупотреблении правом, предупреждает Дергунова. На это указал ВС в решении по делу № А76-29360/2015. То есть арбитражный суд откажется признавать соглашение между мужем и женой недействительным, если на дату его удостоверения у супруга-должника не было признаков неплатежеспособности и кредиторы не предъявляли к нему требований, плюс не доказана недобросовестность пары при его заключении.

Фиктивный развод

Опрошенные Право.ru юристы говорят, что должники перед банкротством нередко разводятся, после этого инициируют судебный процесс о разделе имущества, в котором супруги заключают мировое соглашение. Разумеется, «по счастливой случайности» основной объем ликвидных активов остается у одного супруга, а в деле о банкротстве второго партнера создается иллюзия отсутствия имущества, иронизирует Красников. То есть фактически бóльшая часть активов переходит тому, у кого нет финансовых проблем.

Лисин называет эту схему более надежной для должников. По его словам, она позволит «хотя бы посоперничать с кредиторами супруга». Екатерина Тульская, юрист группы по банкротству адвокатского бюро

Федеральный рейтинг.

группа

ГЧП/Инфраструктурные проекты

группа

Недвижимость, земля, строительство

Профайл компании

, согласна, что судебный раздел затрудняет возврат имущества в конкурсную массу. Ведь в этом случае финансовый управляющий и кредиторы должны обжаловать судебный акт.

На практике СОЮ, которым подведомственны дела о разделе общего имущества супругов, неохотно отменяют такие решения. Суды указывают, что раздел причиняет вред кредиторам, поскольку занимаются иной категорией дел.

Екатерина Тульская, юрист группы по банкротству АБ

Федеральный рейтинг.

группа

ГЧП/Инфраструктурные проекты

группа

Недвижимость, земля, строительство

Профайл компании

Если супруги развелись перед банкротством и разделили имущество, суды обращают внимание на фактическое исполнение решения о разделе имущества или определения об утверждении мирового соглашения, утверждает Лисин.

Многие супруги продолжают проживать вместе, вести совместное хозяйство — в таких ситуациях суд может признать развод фиктивным и установить факт недобросовестного поведения должника.

Сергей Лисин

Само мировое соглашение удастся отменить, если подтвердится нарушение прав и законных интересов кредиторов его заключением (дело № А03-7118/2016). Когда права кредиторов оспариваемым соглашением не нарушены, в аннулировании документа откажут. Так, в деле № 5-КГ20-69-К2 отменить акт не вышло, потому что при утверждении мирового соглашения отсутствовали непогашенные обязательства, а привлеченный в качестве третьего лица банк не высказывал возражений относительно его заключения.

Алименты для детей банкрота

Перераспределение средств в семье банкрота может прикрываться и благими целями, например содержанием детей, говорит Красников. Для этого супруги заключают соглашение о выплате алиментов. В таких ситуациях, вместо того чтобы включать ежемесячный доход в конкурсную массу, несостоятельный гражданин отдает их на «нужды ребенка». По словам юриста, суды не соглашаются, что кредиторы должны платить за сохранение прежнего уровня жизни детей банкрота. Допустимым будет признан «разумно достаточный» уровень содержания детей, исходя из норм ст. 81 СК («Размер алиментов, взыскиваемых на несовершеннолетних детей в судебном порядке») и установленного прожиточного минимума.

Важно, чтобы размер алиментов был пропорционален доходу плательщика. Красников отмечает, что выплаты и 90% дохода в некоторых случаях могут признать законными, если они не превышают прожиточного минимума. Такой процент от своей зарплаты обязался платить Юрий Бурняшов за троих детей. Соглашение пытался оспорить финуправляющий должника, но ВС согласился с таким размером алиментов. Поскольку общая выплачиваемая сумма оказалась меньше той, что подлежала выделению исходя из прожиточного минимума (дело № А09-2730/2016).

Важно и то, имел ли плательщик алиментов реальный доход, который позволил бы исполнить такое алиментное соглашение как минимум в момент его заключения (как в деле № А40-39438/17).

Последствия банкротства физических лиц: плюсы и минусы

Содержание

1

Ограничения во время банкротства

2

Негативные последствия признания гражданина банкротом

Для должника

Для родственников

Для кредиторов и налоговой

3

Скрытые последствия банкротства, о которых никто не пишет

4

Банкротство физического лица: стоит ли рисковать

Банкротство физических лиц – это льгота для граждан со стороны государства. Но такая ситуация невыгодна банкам, коллекторам, микрофинансовым организациям и другим кредиторам. Поэтому вокруг последствий банкротства так много мифов и страшилок. Разбираемся, каковы реальные плюсы и минусы банкротства физических лиц.

1. Ограничения во время банкротства

Во время процедуры реализации имущества будут действовать следующие ограничения.

- Гражданин не сможет распоряжаться своими доходами. Это будет делать финансовый управляющий. Он же будет ежемесячно переводить человеку средства в размере прожиточного минимуму по региону регистрации должника и с учетом категории населения (размер прожиточного минимума разный для трудоспособного населения, пенсионеров и инвалидов).

- Имущество гражданина, кроме единственного жилья и предметов первой необходимости, продается на торгах (торги организует финансовый управляющий).

- Суд может установить запрет на выезд за пределы страны для гражданина-должника.

- Гражданин не имеет права совершать сделки во время процедуры (продавать и приобретать недвижимость, транспорт, ценные бумаги и т.д.).

- Гражданин не имеет права открывать счета и депозиты в банках.

2. Негативные последствия признания гражданина банкротом

Банкротство по закону – это личная процедура. Поэтому основные последствия касаются самого должника. Однако банкротство будет влиять и на окружение должника. Причем последствия банкротства неоднозначны, они могут иметь отрицательное значение для одних субъектов и положительное – для других.

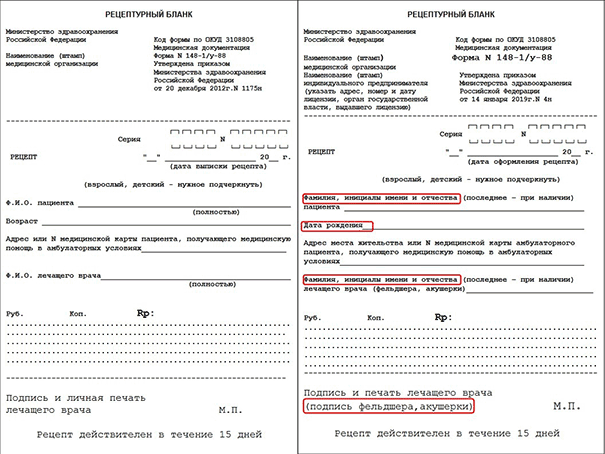

- гражданин не может зарегистрироваться в качестве ИП (в течение 1 года с момента объявления банкротом);

- гражданин должен предупреждать о факте банкротства, если обращаешься за кредитом (в течение 5 лет);

- гражданин не может участвовать в управлении юридическим лицом (в течение 3 лет);

- гражданин не может участвовать в управлении кредитной организацией (в течение 10 лет);

- гражданин не может повторно объявить себя банкротом (в течение 5 лет);

- гражданин не может занимать должности в органах управления в финансовых организациях (в течение 5 лет).

Для большей части граждан эти последствия не так уж страшны. Во-первых, среднестатистический должник просто не участвует в тех отношениях, на которые налагаются ограничения. Он не руководит банком, не заседает в совете директоров и не управляет крупной фирмой. Поэтому даже не заметит этих ограничений.

Во-вторых, некоторые негативные последствия можно уменьшить. Если грамотно спланировать банкротство и знать закон. Например, гражданин не может руководить юрлицом, если проходил банкротство в качестве физического лица (оговорка в законе). Но можно банкротиться как ИП или работать после банкротства по доверенности от имени юрлица. Нельзя регистрироваться в статусе ИП, но только если банкротился как ИП. А можно прекратить статус ИП до банкротства и проходить процедуру как физлицо.

Вариантов много. Главное – сделать все грамотно и по закону.

Обратитесь к профессионалам

Оставить заявку

По закону последствия банкротства должника не должны касаться его родственников. Исключение – это супруги должника, у которых режим общей совместной собственности на имущество. В случае продажи имущества должника совместное имущество супругов продается, супругу должника возвращается его доля, а долю должника финансовый управляющий расходует на погашение долговых обязательств. На единственное жилье все это не распространяется.

Если на попечении должника находятся иждивенцы (например, несовершеннолетние дети или инвалиды), то финансовый управляющий будет переводить ежемесячное содержание и на них. К тому же ряд социальных выплат исключен из состава тех доходов должника, на которые можно обратить взыскание. Иными словами, выплаты по потере кормильца, для покупки лекарств, по уходу за нетрудоспособными и т.п. не изымаются финансовым управляющим для возмещения долгов гражданина. Имущество, оформленное на детей, не включается в конкурсную массу должника для продажи с торгов.

Из плюсов: банкротство уменьшает проблемы для будущих наследников. По закону в наследство входят не только имущество и деньги, но и долги умершего. Так что с точки зрения защиты интересов детей и супругов как будущих наследников, банкротство – это выгодная процедура.

Для кредиторов и налоговой

Кредиторы, в том числе банки и налоговые органы, должны будут обратиться к финансовому управляющему, чтобы их включили в реестр кредиторов. Далее они действуют на общих основаниях.

3. Скрытые последствия банкротства, о которых никто не пишет

Процедура банкротства длится несколько месяцев и включает в себя 2 этапа:

- рассмотрение судом заявления о банкротстве. Длится до 3-х месяцев и заканчивается тем, что суд выносит решение о признании гражданина банкротом.

- введение судом одной из двух процедур банкротства: реструктуризации долга или реализации имущества. К списанию долгов ведет только процедура реализации имущества (длится 6 месяцев в среднем, может дольше). Но еще нужно добиться в суде, чтобы назначили именно эту процедуру.

Признание банкротом и освобождение от долгов – это разные вещи. Именно такие юридические тонкости используют недобросовестные юристы в своей рекламе: обещают признать банкротом за 3 месяца, но забывают упомянуть, что основная процедура банкротства после этого только начинается. Использовать процедуры банкротства можно только в отношении банкрота. То есть сначала человека признают банкротом через суд, а только потом начнется долгий процесс, который приведет к списанию долгов. А может и не привести.

Подробнее читайте об этом здесь >>> и здесь >>>.

Ограничения по закону и на практике – это разные вещи. Так, по закону банкрот может брать кредиты, только обязан уведомлять о статусе банкрота (в течение 5 лет). Однако на практике получить кредит или ипотеку в серьезном банке на хороших условиях будет сложно (читай – невозможно).

По российским законам банки не обязаны объяснять заявителям причины отказа. Поэтому на большие кредиты и ипотеку лучше не рассчитывать. Кроме этого, «задробить» заявки на кредиты могут супругам банкрота и даже посторонним людям, если в сделке участвует бывший банкрот (например, банк может не одобрить ипотеку для покупателя квартиры бывшего банкрота).

Еще один момент, связанный с этим ограничением. Не секрет, что условия и ставки кредитов бывают разными. У человека с испорченной кредитной историей (в том числе банкрота) шансы получить кредит на выгодных условиях невысоки. Остаются кредиторы с кабальными условиями и недобросовестными методами работы, которых лучше избегать.

Сообщать о факте банкротства человек должен в течение 5 лет. Но пока нет никаких законов, которые обязывают банки удалять такую информацию из своих информационных систем. И нет механизмов, чтобы это проверить. Так что кредитная дискриминация бывших банкротов – это реальность ближайшего будущего, которая законом не урегулирована.

4. Банкротство физического лица: стоит ли рисковать

Главное последствие банкротства – это освобождение от долгов

Планировать банкротство нужно грамотно. Стоит проконсультироваться с юристом, просчитать выгоды и риски и определить сроки прохождения тех или иных юридических действий. Многих неприятных ограничений, связанных с банкротством, можно избежать. Точнее, сделать так, чтобы именно для Вас это не было проблемой.

Например, мы объясняем своим клиентам, с какого момента надо перестать платить по кредитам и иным обязательствам, чтобы максимально комфортно пройти процедуру банкротства. Сэкономленные деньги гораздо разумнее отложить на жизнь во время процедуры реализации имущества (помните по прожиточный минимум?) и оплату услуг юристов. Если финансовые сложности в семье, то с помощью юриста стоит решить, кого из членов семьи выгоднее банкротить.

;%20?%3E/img/stats/stat21/stat-21-img-2.jpg%C2%BB%20alt=%C2%BB%C2%BB%20style=%C2%BBwidth:100%;margin-bottom:30px;display:block;%C2%BB%3E%3C/p%3E%20%20%20%20%20%20%20%20%20%20%20%20%20%20%20%20%3Cp%3E%D0%92%D0%B0%D0%B6%D0%BD%D0%BE%20%D0%BD%D0%B5%20%D0%B4%D0%BE%D0%BF%D1%83%D1%81%D1%82%D0%B8%D1%82%D1%8C%20%D0%BE%D1%88%D0%B8%D0%B1%D0%BE%D0%BA%20%D0%BF%D0%B5%D1%80%D0%B5%D0%B4%20%D0%B1%D0%B0%D0%BD%D0%BA%D1%80%D0%BE%D1%82%D1%81%D1%82%D0%B2%D0%BE%D0%BC.%20%D0%92%20%D1%87%D0%B0%D1%81%D1%82%D0%BD%D0%BE%D1%81%D1%82%D0%B8,%20%D0%BD%D0%B5%20%D1%81%D0%BE%D0%B2%D0%B5%D1%80%D1%88%D0%B0%D1%82%D1%8C%20%D0%BD%D0%B8%D0%BA%D0%B0%D0%BA%D0%B8%D1%85%20%D1%81%D0%B4%D0%B5%D0%BB%D0%BE%D0%BA,%20%D0%BA%D0%BE%D1%82%D0%BE%D1%80%D1%8B%D0%B5%20%D0%BF%D0%BE%D1%82%D0%BE%D0%BC%20%D0%BC%D0%BE%D0%B3%D1%83%D1%82%20%D0%B1%D1%8B%D1%82%D1%8C%20%D0%BE%D1%81%D0%BF%D0%BE%D1%80%D0%B5%D0%BD%D1%8B.%20%D0%95%D1%81%D0%BB%D0%B8%20%D1%83%20%D0%92%D0%B0%D1%81%20%D1%84%D0%B8%D0%BD%D0%B0%D0%BD%D1%81%D0%BE%D0%B2%D1%8B%D0%B5%20%D1%82%D1%80%D1%83%D0%B4%D0%BD%D0%BE%D1%81%D1%82%D0%B8,%20%D0%BF%D1%80%D0%BE%D0%B9%D0%B4%D0%B8%D1%82%D0%B5%20%D0%BA%D0%BE%D0%BD%D1%81%D1%83%D0%BB%D1%8C%D1%82%D0%B0%D1%86%D0%B8%D1%8E%20%D1%83%20%D1%8E%D1%80%D0%B8%D1%81%D1%82%D0%B0%20%D0%BF%D0%BE%20%D0%B1%D0%B0%D0%BD%D0%BA%D1%80%D0%BE%D1%82%D1%81%D1%82%D0%B2%D1%83.%20%D0%A5%D0%BE%D1%82%D1%8F%20%D0%B1%D1%8B%20%D0%BF%D1%80%D0%BE%D1%81%D1%82%D0%BE%20%D0%B4%D0%BB%D1%8F%20%D1%82%D0%BE%D0%B3%D0%BE,%20%D1%87%D1%82%D0%BE%D0%B1%D1%8B%20%D0%B7%D0%BD%D0%B0%D1%82%D1%8C%20%D0%B7%D0%B0%D0%BA%D0%BE%D0%BD%20%D0%B8%20%D0%BF%D0%BE%D0%BD%D0%B8%D0%BC%D0%B0%D1%82%D1%8C,%20%D1%87%D0%B5%D0%B3%D0%BE%20%D0%B4%D0%B5%D0%BB%D0%B0%D1%82%D1%8C%20%D0%BD%D0%B5%20%D0%BD%D0%B0%D0%B4%D0%BE.%3C/p%3E%20%20%20%20%20%20%20%20%20%20%20%20%20%20%20%20%3Cp%3E%D0%9F%D0%BE%D0%BC%D0%BD%D0%B8%D1%82%D0%B5,%20%D0%B1%D0%B0%D0%BD%D0%BA%D1%80%D0%BE%D1%82%D1%81%D1%82%D0%B2%D0%BE%20%D0%BC%D0%BE%D0%B6%D0%B5%D1%82%20%D0%B1%D1%8B%D1%82%D1%8C%20%D0%B8%20%D0%BF%D1%80%D0%B8%D0%BD%D1%83%D0%B4%D0%B8%D1%82%D0%B5%D0%BB%D1%8C%D0%BD%D1%8B%D0%BC!%20%D0%A2%D0%BE%20%D0%B5%D1%81%D1%82%D1%8C%20%D0%BA%D1%80%D0%B5%D0%B4%D0%B8%D1%82%D0%BE%D1%80%20%D0%BC%D0%BE%D0%B6%D0%B5%D1%82%20%D0%BF%D0%BE%D1%82%D1%80%D0%B5%D0%B1%D0%BE%D0%B2%D0%B0%D1%82%D1%8C%20%D1%87%D0%B5%D1%80%D0%B5%D0%B7%20%D1%81%D1%83%D0%B4%20%D0%B1%D0%B0%D0%BD%D0%BA%D1%80%D0%BE%D1%82%D1%81%D1%82%D0%B2%D0%B0%20%D0%B4%D0%BE%D0%BB%D0%B6%D0%BD%D0%B8%D0%BA%D0%B0,%20%D1%87%D1%82%D0%BE%D0%B1%D1%8B%20%D0%BF%D0%BE%D0%BB%D1%83%D1%87%D0%B8%D1%82%D1%8C%20%D1%85%D0%BE%D1%82%D1%8C%20%D1%87%D1%82%D0%BE-%D1%82%D0%BE%20%D0%B2%20%D0%BA%D0%B0%D1%87%D0%B5%D1%81%D1%82%D0%B2%D0%B5%20%D0%B2%D0%BE%D0%B7%D0%BC%D0%B5%D1%89%D0%B5%D0%BD%D0%B8%D1%8F%20%D0%B4%D0%BE%D0%BB%D0%B3%D0%B0.%20%D0%92%20%D1%82%D0%B0%D0%BA%D0%BE%D0%B9%20%D1%81%D0%B8%D1%82%D1%83%D0%B0%D1%86%D0%B8%D0%B8%20%D1%83%20%D1%87%D0%B5%D0%BB%D0%BE%D0%B2%D0%B5%D0%BA%D0%B0%20%D1%83%D0%B6%D0%B5%20%D0%BD%D0%B5%D1%82%20%D0%B2%D0%BE%D0%B7%D0%BC%D0%BE%D0%B6%D0%BD%D0%BE%D1%81%D1%82%D0%B8%20%D1%87%D1%82%D0%BE-%D1%82%D0%BE%20%D1%81%D0%BF%D0%BB%D0%B0%D0%BD%D0%B8%D1%80%D0%BE%D0%B2%D0%B0%D1%82%D1%8C%20%D0%B8%20%D0%BF%D0%B5%D1%80%D0%B5%D1%81%D1%82%D1%80%D0%B0%D1%85%D0%BE%D0%B2%D0%B0%D1%82%D1%8C%D1%81%D1%8F.%3C/p%3E%20%20%20%20%20%20%20%20%20%20%20%20%20%20%20%20%3Cp%3E%D0%9D%D0%B5%20%D0%BD%D0%B0%D0%B4%D0%BE%20%D1%80%D0%B8%D1%81%D0%BA%D0%BE%D0%B2%D0%B0%D1%82%D1%8C%20%D0%B1%D0%BB%D0%B0%D0%B3%D0%BE%D0%BF%D0%BE%D0%BB%D1%83%D1%87%D0%B8%D0%B5%D0%BC%20%D1%81%D0%B2%D0%BE%D0%B8%D0%BC%20%D0%B8%20%D1%81%D0%B2%D0%BE%D0%B8%D1%85%20%D0%B1%D0%BB%D0%B8%D0%B7%D0%BA%D0%B8%D1%85.%20%D0%A3%D0%B7%D0%BD%D0%B0%D0%B9%D1%82%D0%B5%20%D0%B2%D1%81%D0%B5%20%D0%B7%D0%B0%D1%80%D0%B0%D0%BD%D0%B5%D0%B5.%20%D0%92%D1%8B%20%D1%83%D0%B6%D0%B5%20%D0%BF%D0%BE%D0%BD%D0%B8%D0%BC%D0%B0%D0%B5%D1%82%D0%B5,%20%D1%87%D1%82%D0%BE%20%D1%80%D0%B8%D1%81%D0%BA%D0%B8%20%D0%B1%D0%B0%D0%BD%D0%BA%D1%80%D0%BE%D1%82%D1%81%D1%82%D0%B2%D0%B0%20%D0%BF%D1%80%D0%B5%D1%83%D0%B2%D0%B5%D0%BB%D0%B8%D1%87%D0%B5%D0%BD%D1%8B.%20%D0%94%D0%BB%D1%8F%20%D0%B1%D0%BE%D0%BB%D1%8C%D1%88%D0%B5%D0%B9%20%D1%87%D0%B0%D1%81%D1%82%D0%B8%20%D0%BD%D0%B0%D1%88%D0%B8%D1%85%20%D0%BA%D0%BB%D0%B8%D0%B5%D0%BD%D1%82%D0%BE%D0%B2%20%D0%BF%D0%BB%D1%8E%D1%81%D1%8B%20%D1%81%D1%83%D1%89%D0%B5%D1%81%D1%82%D0%B2%D0%B5%D0%BD%D0%BD%D0%BE%20%D0%BF%D0%B5%D1%80%D0%B5%D0%B2%D0%B5%D1%88%D0%B8%D0%B2%D0%B0%D1%8E%D1%82%20%D0%BC%D0%B8%D0%BD%D1%83%D1%81%D1%8B.%3C/p%3E%20%20%20%20%20%20%20%20%20%20%20%20%20%20%20%20%3Cp%3E%3Ca%20href=)

Поверьте, стоимость юридических услуг по банкротству не так высока! И это гораздо выгоднее и дальновиднее, чем отдавать все свои доходы на погашение долгов.

Подробнее о ценах на услуги в сфере банкротства читайте здесь >>>

Обратитесь за советом к профессионалам!

Первичная консультация бесплатна

Оставить заявку

Дата изменения

07.03.2023

Введение

Возможность списать долги у физических лиц появилась относительно недавно. В 2015 году вступил в силу закон, согласно которому у граждан появилась возможность объявить себя банкротом и не возвращать просроченные долги.

Процедура банкротства имеет ряд нюансов. В связи с этим людей волнует вопрос о том, как наличие банкрота в семье может повлиять на близких родственников. Родителей особенно беспокоит влияние прохождения процедуры банкротства на детей. Сколько средств останется у банкрота на содержание ребёнка, и имеют ли органы опеки право отбирать детей у неплатёжеспособных родителей, разберёмся далее.

Содержание

Не отразится ли банкротство на детях

Могут ли органы опеки отнимать детей у неплатёжеспособных граждан

Какие послабления есть для банкротов с несовершеннолетними детьми

Наш арбитражный управляющий работает в интересах вашей семьи

Сохраним ваши доходы в максимально возможном по закону размере и защитим имущество от кредиторов.

Начать банкротство с МФЦБ

Не отразится ли банкротство на детях