Содержание:

Введение

Для российской экономики характерны многочисленные взаимосвязи, в результате чего за ошибочные бизнес — решения часто приходиться платить не только тем, кто их принимал, но гораздо большему количеству людей. Использование качественной информационной базы является одним из путей предотвращения неправильных бизнес -решений.

Залог успешной оценки бизнеса — качественная информационная база. Невозможно оценить состояние предприятия, не обладая при этом информацией. Информация, необходимая для оценки, собирается из различных источников. При этом важно, чтобы она отражала состояние внешней (макроэкономической и микроэкономической) и внутренней среды бизнеса в различные периоды времени.

Тема реферата носит актуальный характер в современных условиях. Необходимо иметь представление об информационной базе и о требованиях, предъявляемых к информации, используемой при оценке стоимости бизнеса.

Классификация информации в оценке стоимости бизнеса

Информационное обеспечение – основа процесса оценки бизнеса. Безпредварительного анализа объемов необходимой информации, источников ееполучения и затрат (финансовых, трудовых) невозможно правильно составитьграфик проведения оценки, определить методику проведения работ и сформировать бюджет проекта.

Оценка бизнеса основана на анализе стоимости предприятия как товара инвестиционного, т.е. с учетом прошлых затрат, текущего состояния и будущего потенциала. Для реализации такого комплексного подхода необходимо провести сбор и анализ большого количества информации, которую можно классифицировать следующим образом. [1]

Проводится анализ внешней и внутренней среды оцениваемого объекта, результаты которого отражаются на формировании величины его стоимости.

Внешняя информация, характеризующая условия функционирования предприятия в регионе, отрасли и экономике в целом.

Объем и характер внешней информации различаются в зависимости от целей оценки. При составлении отчета необходимо показать, что собранная и изученная оценщиком информационная база является необходимой и достаточной для итогового заключения о стоимости предприятия. Информацию следует давать в оптимальном объеме и ориентированной на оцениваемый объект.

В рамках внешнего блока рассматривается состояние[2]:

- макроэкономики (динамика основных макроэкономических показателей и их прогноз, демография, социальная политика, фондовый рынок, рынки сбыта и т.п.);

- региона;

- отрасли, в которой функционирует предприятие (рынки сбыта, конкуренция и т.д.)

Внутренняя информация, дающая представление о деятельности оцениваемого предприятия. Если читатель отчета не знаком с предприятием, он должен получить максимально полную и точную информацию, чтобы понять особенности оцениваемого предприятия.

Внутренняя информация включает следующие блоки[3]:

- ретроспективные данные об истории компании;

- характеристику поставщиков;

- производственные мощности;

- рабочий и управленческий персонал;

- внутреннюю финансовую информацию (данные бухгалтерского баланса, отчета о финансовых результатах и движении денежных средств за 3-5 лет);

- прочую информацию.

Одним из самых информативных источников информации в ходе оценки стоимости бизнеса является внешняя бухгалтерская отчетность организации. Она является обобщающим источником информации об имуществе организации и источниках его формирования, доходах и расходах организации.

Однако ее применение для целей оценки в том виде, в котором она представляется внешним пользователям, не совсем корректно. В этой связи возникает необходимость проведения ряда процедур, связанных с отчетностью оцениваемой организации с целью устранения проблем.

2. Требования, предъявляемые к информации для оценки бизнеса

Процедура сбора информации включает в себя следующие этапы[4]:

- Направление запроса в компанию с просьбой предоставить требуемую для оценки информацию (в запросе целесообразно применять формы, позволяющие в дальнейшем сгруппировать полученную в определенном формате информацию и провести расчеты).

Например, требуется информация для оценки оборудования. В этом случае к запросу прилагается таблица для заполнения, в которой указываются следующие столбцы: наименование, дата приобретения, технические характеристики, текущее использование, процент физического износа).

- Осуществление контакта с основными подразделениями компании, отвечающими за тот или иной блок данных (Техническая служба, Производственная служба, Маркетинговая служба).

- Формирование рабочей группы из назначенных ответственных

за проведение оценки со стороны компании и специалистами оцениваемой компании.

- Получение необходимой для проведения оценки информации.

Для того, чтобы собрать как можно более полную информацию о компании и отрасли при оценке бизнеса очень важно провести подробный опрос владельцев, ключевого персонала, клиентов, кредиторов, банкиров, поставщиков, поскольку многие факты могут быть получены только от них.

Информация, используемая при проведении оценки, должна удовлетворять требованиям: [5]

- Достаточности;

Информация считается достаточной, если использование дополнительной информации не ведет к существенному изменению характеристик, использованных при проведении оценки объекта оценки, а также не ведет к существенному изменению итоговой величины стоимости объекта оценки.

- Достоверности;

Информация считается достоверной, если данная информация соответствует действительности и позволяет пользователю отчета об оценке делать правильные выводы о характеристиках, исследовавшихся оценщиком при проведении оценки и определении итоговой величины стоимости объекта оценки, и принимать базирующиеся на этих выводах обоснованные решения.

- Своевременности;

Информация считается своевременной, если данная информация отражает актуальное состояние объекта и факторов, влияющих на его стоимость.

- Полезности.

Информация считается полезной, если затраты на получение информации меньше чем эффект который может быть получен при использовании данной информации.

При проведении оценки, оценщик привлекает эксперта, то он должен указать в отчете его квалификацию и степень его участия в проведении оценки, а также обосновать необходимость привлечения эксперта. [6]

Оценщику доступна не вся информация о прошлом бизнеса, так как в основном доступна только та информация, которая находится в бумажном варианте. А ограниченный объем информации ведет к снижению точности оценки.

Информация собранная оценщиком должна быть проверена на соответствие принципам существенности, обоснованности, однозначности, проверяемости и достаточности.

В отчете должна быть изложена информация, существенная с точки зрения оценщика для определения стоимости объекта оценки;

Информация, приведенная в отчете об оценке, существенным образом влияющая на стоимость объекта оценки, должна быть подтверждена. [7]

Требования к описанию в отчете об оценке информации, используемой при проведении оценки: [8]

1.В тексте отчета об оценке должны присутствовать ссылки на источники информации, используемой в отчете, либо приложены копии материалов и распечаток;

2.Информация, предоставленная заказчиком (в том числе справки, таблицы, бухгалтерские балансы), должна быть подписана уполномоченным на то лицом и заверена в установленном порядке, и в таком случае она считается достоверной, если у оценщика нет оснований считать иначе.

3.В случае, если в качестве информации, существенной для величины определяемой стоимости, используется экспертное мнение, в отчете об оценке должен быть проведен анализ данного значения на соответствие рыночным условиям, описанным в разделе анализа рынка.

3. Этапы подготовки информации к оценке стоимости бизнеса

Выделяют четыре этапа подготовки бухгалтерской отчетности к оценке: [9]

- Инфляционная корректировка;

Целью инфляционной корректировки документации являются приведение ретроспективной информации за прошедшие периоды к сопоставимому виду; учет инфляционного изменения цен при составлении прогнозов денежных потоков и ставок дисконта.

Инфляционная корректировка может осуществляться двумя способами:

- по колебанию курса валют;

Этот способ имеет свои достоинства и недостатки. Главное достоинство — простота и возможность работы без большого объема дополнительной информации. С другой стороны, корректировка по курсу валюты дает неточные результаты в силу того, что курсовые соотношения рубля и доллара не совпадают с их реальной покупательной способностью.

- по колебанию уровня цен.

Более точной является переоценка статей актива и пассива баланса по колебаниям уровней товарных цен. Она может быть ориентирована как на товарную массу в целом, так и на каждый конкретный товар или товарную группу.

- Нормализация отчетности;

Нормализация отчетности проводится с целью определения доходов и расходов, характерных для нормально действующего бизнеса. Она необходима для того, чтобы оценочные заключения имели объективный характер, основывались на реальных показателях, характеризующих деятельность предприятия.

Нормализующие корректировки финансовой документации проводятся по следующим направлениям: [10]

-корректировка разовых, нетипичных и неоперационных доходов и расходов;

-корректировка метода учета операций (например, учет запасов) или метода начисления амортизации;

-корректировка данных бухгалтерской отчетности с целью определения рыночной стоимости активов.

3. Трансформация отчетности;

Трансформация отчетности проводится с целью приведения к единой основе финансовой отчетности оцениваемой компании и компаний-аналогов. Этот вид отчетности не является обязательным.

Бухгалтерская отчетность в трансформированном виде – более достоверная и надежная база для сравнения показателей деятельности оцениваемого предприятия с теми же показателями предприятий-аналогов и среднеотраслевыми параметрами различных стран.

4. Финансовый анализ отчетности.

Финансовый анализ применяется для исследования экономических процессов и отношений, показывает сильные и слабые стороны предприятия и используется для принятия оптимального управленческого решения.

Виды подходов финансового анализа: [11]

- горизонтальный анализ (временной);

Этот подход проводит сравнение каждой позиции отчетности с предыдущим периодом.

- вертикальный анализ (структурный);

Анализ определяет структуру итоговых финансовых показателей, с выявлением влияния каждой позиции отчетности на результат в целом.

- трендовый анализ;

Трендовый анализ производит сравнение каждой позиции отчетности с рядом предшествующих периодов и определение основные тенденции динамики показателя.

- анализ относительных показателей (коэффициентов);

В этом анализе проводят расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязи показателей.

- сравнительный анализ (пространственный);

Позволяет провести как внутрихозяйственное сравнение по отдельным показателям фирмы, дочерних фирм, подразделений, цехов, так и межхозяйственное сравнение показателей данной фирмы с показателями конкурентов, со среднеотраслевыми и средними общеэкономическими данными.

Заключение

В данной работе я рассмотрела классификацию информации и ее требования, а также этапы подготовки к оценке стоимости бизнеса.

Оценка стоимости предприятия (бизнеса) — это расчет и обоснование стоимости предприятия на определенную дату. Оценка стоимости бизнеса представляет собой целенаправленный упорядоченный процесс определения величины стоимости объекта в денежном выражении с учетом влияющих на нее факторов в конкретный момент времени в условиях конкретного рынка.

Информация является одной из важнейших составляющих не только оценочной, но и любой другой сферы деятельности. Процесс оценки стоимости предприятия (бизнеса) связан с исследованием большого объема информации. Это совокупность сведений о прошлом и настоящем финансово-экономическом состоянии предприятия и условиях его развития, данные об имуществе предприятия и правах на это имущество. Все стадии оценки предприятия связаны с анализом собранной информации. Залог успешной оценки бизнеса — качественная информационная база. Информация необходимая для оценки собирается из различных источников. При этом важно, чтобы она отражала состояние внешней (макроэкономической и микроэкономической) и внутренней среды бизнеса в различные периоды времени.

Список использованной литературы

1.ФЕДЕРАЛЬНЫЙ СТАНДАРТ ОЦЕНКИ «Общие понятия оценки, подходы и требования к проведению оценки (ФСО N 1)»;

2.ФЕДЕРАЛЬНЫЙ СТАНДАРТОЦЕНКИ «Требования к отчету об оценке (ФСО N 3)» ;

3.И.В.Косорукова Оценка стоимости предприятия (бизнеса) учебное пособие – М. 2016;

4.Т.Г.Касьяненко оценка стоимости бизнеса — учебное пособие – М. 2016

-

Т.Г.Касьяненко оценка стоимости бизнеса — учебное пособие – М. 2016 ↑

-

Косорукова И.В. Оценка стоимости предприятия (бизнеса) учебное пособие — М; 2016 ↑

-

Косорукова И.В. Оценка стоимости предприятия (бизнеса) учебное пособие — М; 2016 ↑

-

Т.Г.Касьяненко оценка стоимости бизнеса — учебное пособие – М. 2016 ↑

-

ФЕДЕРАЛЬНЫЙ СТАНДАРТ ОЦЕНКИ «Общие понятия оценки, подходы и требования к проведению оценки (ФСО N 1)»; ↑

-

ФЕДЕРАЛЬНЫЙ СТАНДАРТ ОЦЕНКИ «Общие понятия оценки, подходы и требования к проведению оценки (ФСО N 1)»; ↑

-

ФЕДЕРАЛЬНЫЙ СТАНДАРТ ОЦЕНКИ «Требования к отчету об оценки (ФСО N 3)» ; ↑

-

ФЕДЕРАЛЬНЫЙ СТАНДАРТ ОЦЕНКИ «Требования к отчету об оценки (ФСО N 3)» ; ↑

-

И.В. Косорукова Оценка стоимости предприятия (бизнеса) учебное пособие – М. 2016; ↑

-

И.В. Косорукова Оценка стоимости предприятия (бизнеса) учебное пособие – М. 2016; ↑

-

Т.Г.Касьяненко оценка стоимости бизнеса — учебное пособие – М. 2016 ↑

- Факторы, влияющие на стоимость ценных бумаг

- Стилистические аспекты перевода

- Аудирование как одна из форм устного общения. Психолингвистическая характеристика аудирования. Факторы, определяющие успешность восприятия и понимания аудиотекстов.

- Основные принципы теории обучения иностранному языку. Проблема их интерпретации и реализации.

- Магнитные носители информации. Запись информации на магнитные носители.

- Конституционное право граждан на образование

- ИНВЕСТИЦИОННЫЕ РИСКИ

- Понятие и виды ценных бумаг (ПОНЯТИЕ ЦЕННЫХ БУМАГ )

- Риск и неопределенность (Понятие неопределенности и риска)

- Гражданское право как отрасль частного права России (Отграничение гражданского права от смежных отраслей права)

- Паравербальная коммуникация: назначение и основные средства

- Сущность институционального анализа (Институциональный анализ)

Министерство экономического развития российской федерации

приказ

от 20 мая 2015 г. N 299

Об утверждении федерального стандарта

оценки «Требования к отчету об оценке (ФСО N 3)»

Список изменяющих документов

(в ред. Приказа Минэкономразвития России от 06.12.2016 N 785)

В соответствии со статьей 20 Федерального закона от 29 июля 1998 г. N 135-ФЗ «Об оценочной деятельности в Российской Федерации» (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3813; 2006, N 31, ст. 3456; 2010, N 30, ст. 3998; 2011, N 1, ст. 43; N 29, ст. 4291; 2014, N 30, ст. 4226) приказываю:

1. Утвердить прилагаемый Федеральный стандарт оценки «Требования к отчету об оценке (ФСО N 3)».

2. Настоящий приказ вступает в силу после вступления в силу приказа Минэкономразвития России о признании утратившим силу приказа Минэкономразвития России от 20 июля 2007 г. N 254 «Об утверждении федерального стандарта оценки «Требования к отчету об оценке (ФСО N 3)» (зарегистрирован в Минюсте России 22 августа 2007 г., регистрационный N 10009).

Министр

А.В.УЛЮКАЕВ

Утвержден

приказом Минэкономразвития России

от 20.05.2015 N 299

Федеральный стандарт оценки

«Требования к отчету об оценке (ФСО №3)»

Список изменяющих документов

(в ред. Приказа Минэкономразвития России от 06.12.2016 N 785)

I. Общие положения

1. Настоящий Федеральный стандарт оценки устанавливает требования к составлению и содержанию отчета об оценке, информации, используемой в отчете об оценке, а также к описанию в отчете об оценке применяемой методологии и расчетам. Отчет об оценке составляется по итогам проведения оценки.

2. Настоящий Федеральный стандарт оценки является обязательным к применению при осуществлении оценочной деятельности.

II. Требования к составлению отчета об оценке

3. Отчет об оценке представляет собой документ, содержащий сведения доказательственного значения, составленный в соответствии с законодательством Российской Федерации об оценочной деятельности, в том числе настоящим Федеральным стандартом оценки, нормативными правовыми актами уполномоченного федерального органа, осуществляющего функции по нормативно-правовому регулированию оценочной деятельности, а также стандартами и правилами оценочной деятельности, установленными саморегулируемой организацией оценщиков, членом которой является оценщик, подготовивший отчет.

Итоговая величина рыночной или иной стоимости объекта оценки, указанная в отчете, составленном по основаниям и в порядке, которые предусмотрены Федеральным законом от 29 июля 1998 г. N 135-ФЗ «Об оценочной деятельности в Российской Федерации» (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3813; 2002, N 4, ст. 251; N 12, ст. 1093; N 46, ст. 4537; 2003, N 2, ст. 167; N 9, ст. 805; 2004, N 35, ст. 3607; 2006, N 2, ст. 172; N 31, ст. 3456; 2007, N 7, ст. 834; N 29, ст. 3482; N 31, ст. 4016; 2008, N 27, ст. 3126; 2009, N 19, ст. 2281; N 29, ст. 3582, ст. 3618; N 52, ст. 6419, 6450; 2010, N 30, ст. 3998; 2011, N 1, ст. 43; N 27, ст. 3880; N 29, ст. 4291; N 48, ст. 6728; N 49, ст. 7024, ст. 7061; 2012, N 31, ст. 4333; 2013, N 23, ст. 2871; N 27, ст. 3477; N 30, ст. 4082; 2014, N 11, ст. 1098; N 23, ст. 2928; N 30, ст. 4226; 2015, N 1, ст. 52; N 10, ст. 1418), признается достоверной и рекомендуемой для целей совершения сделки с объектом оценки, если в порядке, установленном законодательством Российской Федерации, или в судебном порядке не установлено иное.

4. Отчет об оценке выполняется в соответствии с заданием на оценку и содержит обоснованное профессиональное суждение оценщика относительно стоимости объекта оценки, сформулированное на основе собранной информации и проведенных расчетов, с учетом допущений.

5. При составлении отчета об оценке оценщик должен придерживаться следующих принципов:

в отчете должна быть изложена информация, существенная с точки зрения оценщика для определения стоимости объекта оценки;

информация, приведенная в отчете об оценке, существенным образом влияющая на стоимость объекта оценки, должна быть подтверждена;

содержание отчета об оценке не должно вводить в заблуждение заказчика оценки и иных заинтересованных лиц (пользователи отчета об оценке), а также не должно допускать неоднозначного толкования полученных результатов.

6. Отчет об оценке составляется на бумажном носителе и (или) в форме электронного документа в соответствии с законодательством Российской Федерации об оценочной деятельности, Федеральным законом от 6 апреля 2011 г. N 63-ФЗ «Об электронной подписи» (Собрание законодательства Российской Федерации, 2011, N 15, ст. 2036; N 27, ст. 2880; 2012, N 29, ст. 3988; 2013, N 14, ст. 1668; N 27, ст. 3463, ст. 3477; 2014, N 11, ст. 1098; N 26, ст. 3390), настоящим Федеральным стандартом оценки, стандартами и правилами оценочной деятельности, установленными саморегулируемой организацией оценщиков, членом которой является оценщик, подготовивший и подписавший отчет.

Отчет на бумажном носителе должен быть пронумерован постранично, прошит, подписан оценщиком или оценщиками, которые провели оценку, а также скреплен личной печатью оценщика или оценщиков либо печатью юридического лица, с которым оценщик или оценщики заключили трудовой договор.

Отчет, составленный в форме электронного документа, должен быть пронумерован постранично, подписан усиленной квалифицированной электронной подписью в соответствии с законодательством Российской Федерации оценщиком или оценщиками, которые провели оценку, а также подписью руководителя юридического лица, с которым оценщик или оценщики заключили трудовой договор.

7. Требования к составлению отчета об оценке, проводимой для специальных целей и отдельных видов объектов оценки, могут устанавливаться соответствующими федеральными стандартами оценки, которые могут предусматривать отступления от требований настоящего Федерального стандарта оценки.

III. Требования к содержанию отчета об оценке

8. В отчете об оценке должны быть указаны дата составления отчета и его номер. Вне зависимости от вида объекта оценки в отчете об оценке должны содержаться следующие сведения:

а) задание на оценку в соответствии с требованиями федеральных стандартов оценки;

б) применяемые стандарты оценки;

в) принятые при проведении оценки объекта оценки допущения;

г) сведения о заказчике оценки и об оценщике (оценщиках), подписавшем (подписавших) отчет об оценке (в том числе фамилия, имя и (при наличии) отчество, номер контактного телефона, почтовый адрес, адрес электронной почты оценщика и сведения о членстве оценщика в саморегулируемой организации оценщиков), а также о юридическом лице, с которым оценщик (оценщики) заключил (заключили) трудовой договор, в том числе о независимости такого юридического лица и оценщика (оценщиков) в соответствии с требованиями законодательства Российской Федерации об оценочной деятельности;

(пп. «г» в ред. Приказа Минэкономразвития России от 06.12.2016 N 785)

д) информация обо всех привлеченных к проведению оценки и подготовке отчета об оценке организациях и специалистах с указанием их квалификации и степени их участия в проведении оценки объекта оценки;

е) основные факты и выводы. В разделе основных фактов и выводов должны содержаться:

основание для проведения оценщиком оценки объекта оценки;

общая информация, идентифицирующая объект оценки;

результаты оценки, полученные при применении различных подходов к оценке;

итоговая величина стоимости объекта оценки;

ограничения и пределы применения полученной итоговой стоимости;

ж) описание объекта оценки с указанием перечня документов, используемых оценщиком и устанавливающих количественные и качественные характеристики объекта оценки, а в отношении объекта оценки, принадлежащего юридическому лицу, — также реквизиты юридического лица (в том числе полное и (в случае, если имеется) сокращенное наименование, дата государственной регистрации, основной государственный регистрационный номер) и балансовая стоимость данного объекта оценки (при наличии);

з) анализ рынка объекта оценки, ценообразующих факторов, а также внешних факторов, влияющих на его стоимость;

и) описание процесса оценки объекта оценки в части применения подхода (подходов) к оценке. В отчете должно быть описано обоснование выбора используемых подходов к оценке и методов в рамках каждого из применяемых подходов, приведена последовательность определения стоимости объекта используемых подходов к оценке и методов в рамках каждого из применяемых подходов, приведена последовательность определения стоимости объекта оценки, а также приведены соответствующие расчеты. При этом такое описание должно позволять пользователю отчета об оценке понять логику процесса определения стоимости и соответствие выбранного оценщиком метода (методов) объекту оценки, определяемому виду стоимости и предполагаемому использованию результатов оценки;

к) описание процедуры согласования результатов оценки и выводы, полученные на основании проведенных расчетов по различным подходам, а также при использовании разных методов в рамках применения каждого подхода, с целью определения итоговой величины стоимости, либо признание в качестве итоговой величины стоимости результата одного из подходов.

9. В отчет об оценке могут включаться расчетные величины и выводы по результатам дополнительных исследований, предусмотренные заданием на оценку, которые не рассматриваются как результат оценки в соответствии с Федеральным стандартом «Цель оценки и виды стоимости (ФСО N 2)», а также иные сведения, необходимые для полного и недвусмысленного толкования результатов проведения оценки объекта оценки, отраженных в отчете.

10. В приложении к отчету об оценке должны содержаться копии документов, используемые оценщиком и устанавливающие количественные и качественные характеристики объекта оценки, в том числе правоустанавливающие и правоподтверждающие документы, а также документы технической инвентаризации, заключения экспертиз, а также другие документы по объекту оценки (при их наличии).

IV. Требования к описанию в отчете об оценке информации, используемой при проведении оценки

11. В тексте отчета об оценке должны присутствовать ссылки на источники информации либо копии материалов и распечаток, используемых в отчете, позволяющие делать выводы об источнике получения соответствующей информации и дате ее подготовки. В случае, если информация при опубликовании на сайте в информационно-телекоммуникационной сети «Интернет» не обеспечена свободным доступом на дату проведения оценки или после даты проведения оценки либо в будущем возможно изменение этой информации или адреса страницы, на которой она опубликована, либо используется информация, опубликованная не в общедоступном печатном издании, то к отчету об оценке должны быть приложены копии соответствующих материалов.

12. Документы, предоставленные заказчиком (в том числе справки, таблицы, бухгалтерские балансы), должны быть подписаны уполномоченным на то лицом и заверены в установленном порядке, и к отчету прикладываются их копии.

13. В случае, если в качестве информации, существенной для величины определяемой стоимости объекта оценки, используется значение, определяемое экспертным мнением, в отчете об оценке должен быть проведен анализ данного значения на соответствие рыночным данным (при наличии рыночной информации).

14. Итоговая величина стоимости может быть представлена в виде конкретного числа с округлением по математическим правилам округления либо в виде интервала значений, если такое представление предусмотрено законодательством Российской Федерации или заданием на оценку.

Библиографическое описание:

Пострелова, А. В. Информация, необходимая для оценки бизнеса / А. В. Пострелова, Е. А. Казакова. — Текст : непосредственный // Проблемы и перспективы экономики и управления : материалы II Междунар. науч. конф. (г. Санкт-Петербург, июнь 2013 г.). — Т. 0. — Санкт-Петербург : Реноме, 2013. — С. 56-59. — URL: https://moluch.ru/conf/econ/archive/77/3957/ (дата обращения: 22.03.2023).

Доходы и затраты, оказывающие влияние на бизнес-решения — это всегда ожидаемая величина. Но при этом будущее неопределенно и ход событий не всегда совпадает с ожиданиями. Для российской экономики характерны многочисленные взаимосвязи, в результате чего за ошибочные бизнес-решения часто приходиться платить не только тем, кто их принимал, но гораздо большему количеству людей. Использование качественной информационной базы является одним из путей предотвращения неправильных бизнес-решений.

Залог успешной оценки бизнеса — качественная информационная база. Невозможно оценить состояние предприятия, не обладая при этом информацией. Информация, необходимая для оценки, собирается из различных источников. При этом важно, чтобы она отражала состояние внешней (макроэкономической и микроэкономической) и внутренней среды бизнеса в различные периоды времени [3].

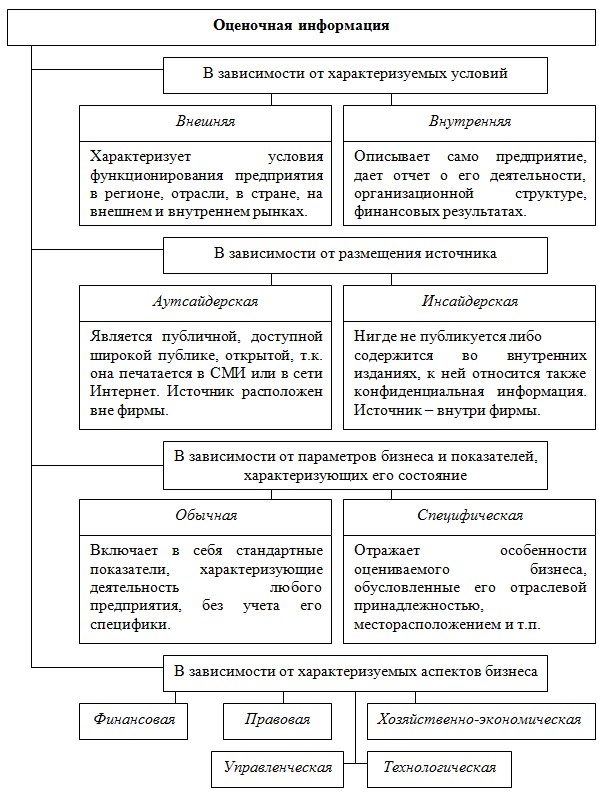

Поскольку стоимость бизнеса является результатом воздействия многочисленных взаимосвязанных факторов, постольку и информация необходимая для ее оценки представляет собой систему взаимосвязанных информационных блоков, среди которых выделяются финансовые результаты деятельности предприятия. Оценочная информация классифицируется по различным критериям (рис. 1.).

Все информационные блоки должны быть взаимосвязаны в пространстве и во времени и соответствовать основным требованиям, предъявляемым к оценочной информации:

1) достоверность;

2) точность;

3) комплексность;

4) полнота.

Систематизация собранных данных осуществляется хронологическим методом, журналистским, логическим, либо, что наиболее часто — комплексным, сочетающим все три метода. Суть хронологического метода заключается в сборе, расположении и последующем анализе информации от прошлого к будущему. При журналистском методе — от более важного к менее значимому, при логическом — от общего к частному или от частного к общему.

Рис. 1. Классификация информации, необходимой для процесса оценки бизнеса

Процедура сбора информации включает в себя следующие этапы:

1. Направление запроса в компанию с просьбой предоставить требуемую для оценки информацию (в запросе целесообразно применять формы, позволяющие в дальнейшем сгруппировать полученную в определенном формате информацию и провести расчеты).

Например, требуется информация для оценки оборудования. В этом случае к запросу прилагается таблица для заполнения, в которой указываются следующие столбцы: наименование, дата приобретения, технические характеристики, текущее использование, процент физического износа).

2. Осуществление контакта с основными подразделениями компании, отвечающими за тот или иной блок данных (Техническая служба, Производственная служба, Маркетинговая служба).

3. Формирование рабочей группы из ответственных за проведение оценки со стороны компании и специалистами оцениваемой компании.

4. Получение необходимой для проведения оценки информации [1].

Для того, чтобы собрать как можно более полную информацию о компании и отрасли при оценке бизнеса очень важно провести подробный опрос владельцев, ключевого персонала, клиентов, кредиторов, банкиров, поставщиков, поскольку многие факты могут быть получены только от них.

Оценка бизнеса основана на анализе стоимости предприятия с учетом прошлых затрат, текущего состояния и будущего потенциала [1]. Для реализации такого комплексного подхода необходимо провести сбор и анализ большого количества информации, которую можно классифицировать на внешнюю и внутреннюю.

К внешней информации относятся:

1. Макроэкономическая и геополитическая. Этот вид информации характеризуют следующие показатели: уровень инфляции, темпы экономического развития страны, изменения процентных ставок, колебания курсов валют, уровень политической стабильности, стратегические программы правительства и др.

2. Рыночная. Рыночная информация может быть очень разной — от конкретной (как, например, анализ структуры магазинов в узком сегменте розничного рынка) до самой общей (как анализ тенденций на мировом рынке какого-нибудь товара).

3. Информация о конкурентах.

4. Информация о поставщиках. Обычно концентрируется на таких аспектах, как издержки, надежность, качество и время доставки.

5. Внешняя финансовая информация. Разнообразная информация по таким вопросам, как динамика курсов акций, движение на рынке капитала и т. д.

6. Информация о регулировании и налогообложении. Компаниям нужна информация об условиях регулирования не только для соблюдения правовых норм, но и для определения необходимых затрат. Оценка условий регулирования тоже нужная задача, предшествующая принятию любого решения о выходе на рынок. Информация о налоговых системах важна не только для соблюдения правовых норм, но и для определения эффективного с точки зрения налоговых выплат, способа ведения операций.

Внутренняя информация дает представление о деятельности оцениваемого предприятия.

1. Информация о производстве. Анализ данных о наличии производственных мощностей в соответствии с данными о спросе на продукцию компании.

2. Информация о трудовых ресурсах. Обычно сфокусирована на таких моментах, как обучение персонала и уровень квалификации, моральное состояние персонала и расходы на обеспечение кадрами. Кроме того, важна информация об управляющем предприятием, поскольку тот зачастую может являться ключевой фигурой, обеспечивающей эффективность, прибыльность и перспективы развития производства.

3. Ретроспективные данные об истории компании и описание стратегии предприятия.

4. Внутренняя финансовая информация. Она включает основную информацию из бухгалтерской отчетности о прибыли и издержках, об имуществе и обязательствах, а также большой спектр финансовых показателей (коэффициенты ликвидности, финансовой зависимости, оборачиваемости). Такая информация обычно дает картину финансового благосостояния и рентабельности компании [2].

В рамках практического развития данного вопроса следует выделить следующие предложения по эффективности сбора информации:

— Существует множество источников по расчету финансовых показателей, которые относятся к внутренней информации. Зачастую они имеют различия, как в названии, так и в методе расчета. Необходимо создать единую нормативную базу.

— Возможность получить необходимую информацию в режиме реального времени (Интернет). Сейчас это практикуется, но зачастую мы видим устаревшую информацию.

— Улучшение информационных технологий для быстрого доступа к первичным источникам информации внутри компании.

— Совершенствование составления должностных инструкций, учетной политики.

— Установить ответственность для лиц, участвующих в оформлении и обработке документов, за нарушение графика документооборота.

Таким образом, информация должна достоверно отражать ситуацию на предприятии, точно соответствовать целям оценки и учитывать в комплексе внешние условия функционирования оцениваемого предприятия.

Литература:

1. Оценка бизнеса: Учебник / Под ред. А. Г. Грязновой, М. А. Федотовой. — 2-е изд., перераб. И доп. — М.: Финансы и статистика, 2005. — 736с.

2. Оценка бизнеса: Учебное пособие / Есипов В. Е., Маховикова Г. А. — 2-е изд. — Издательский дом Питер., 2010. — 110с.

3. Харламова Ю. О. Информация как важнейший инструмент политики современного государства // Власть. — 2011. — № 4. — 159–160.

4. http://mdc.delo.ru/ Многопрофильный деловой центр (дата обращения: 28.03.2013)

Основные термины (генерируются автоматически): информация, внутренняя информация, качественная информационная база, оцениваемое предприятие, оценка бизнеса, оценочная информация, хронологический метод.

МИНИСТЕРСТВО ЭКОНОМИЧЕСКОГО РАЗВИТИЯ И ТОРГОВЛИ

РОССИЙСКОЙ ФЕДЕРАЦИИ

ПРИКАЗ

от 20 июля 2007 г. N 254

ОБ УТВЕРЖДЕНИИ ФЕДЕРАЛЬНОГО СТАНДАРТА ОЦЕНКИ

«ТРЕБОВАНИЯ К ОТЧЕТУ ОБ ОЦЕНКЕ (ФСО N 3)»

В целях реализации положений Федерального закона от 27 июля 2006 г. N 157-ФЗ «О внесении изменений в Федеральный закон «Об оценочной деятельности в Российской Федерации» (Собрание законодательства Российской Федерации, 2006, N 31, ст. 3456), в соответствии с пунктом 5.2.5 Положения о Министерстве экономического развития и торговли Российской Федерации, утвержденного Постановлением Правительства Российской Федерации от 27 августа 2004 г. N 443 (Собрание законодательства Российской Федерации, 2004, N 36, ст. 3670; 2005, N 22, ст. 2121; 2006, N 11, ст. 1182; N 16, ст. 1743, ст. 1744; N 18, ст. 2005; N 22, ст. 2333; N 32, ст. 3569, ст. 3578; 2007, N 22, ст. 2642), приказываю:

Утвердить прилагаемый федеральный стандарт оценки «Требования к отчету об оценке (ФСО N 3)».

Министр

Г.О. Греф

Утвержден

Приказом

Минэкономразвития России

от 20 июля 2007 г. N 254

ФЕДЕРАЛЬНЫЙ СТАНДАРТ ОЦЕНКИ

«ТРЕБОВАНИЯ К ОТЧЕТУ ОБ ОЦЕНКЕ (ФСО N 3)»

I. Общие положения

1. Настоящий федеральный стандарт оценки разработан с учетом международных стандартов оценки и устанавливает требования к составлению и содержанию отчета об оценке, информации, используемой в отчете об оценке, а также к описанию в отчете об оценке применяемой методологии и расчетам. Отчет об оценке составляется по итогам проведения оценки.

2. Настоящий федеральный стандарт оценки является обязательным к применению при осуществлении оценочной деятельности.

3. Отчет об оценке представляет собой документ, составленный в соответствии с законодательством Российской Федерации об оценочной деятельности, настоящим федеральным стандартом оценки, стандартами и правилами оценочной деятельности, установленными саморегулируемой организацией оценщиков, членом которой является оценщик, подготовивший отчет, предназначенный для заказчика оценки и иных заинтересованных лиц (пользователей отчета об оценке), содержащий подтвержденное на основе собранной информации и расчетов профессиональное суждение оценщика относительно стоимости объекта оценки.

II. Требования к составлению отчета об оценке

4. При составлении отчета об оценке оценщик должен придерживаться следующих принципов:

в отчете должна быть изложена вся информация, существенная с точки зрения стоимости объекта оценки (принцип существенности);

информация, приведенная в отчете об оценке, использованная или полученная в результате расчетов при проведении оценки, существенная с точки зрения стоимости объекта оценки, должна быть подтверждена (принцип обоснованности);

содержание отчета об оценке не должно вводить в заблуждение пользователей отчета об оценке, а также допускать неоднозначного толкования (принцип однозначности);

состав и последовательность представленных в отчете об оценке материалов и описание процесса оценки должны позволить полностью воспроизвести расчет стоимости и привести его к аналогичным результатам (принцип проверяемости);

отчет об оценке не должен содержать информацию, не использующуюся при проведении оценки при определении промежуточных и итоговых результатов, если она не является обязательной согласно требованиям федеральных стандартов оценки и стандартов и правил оценочной деятельности, установленных саморегулируемой организацией, членом которой является оценщик, подготовивший отчет (принцип достаточности).

5. Копия отчета об оценке должна храниться оценщиком с даты составления отчета в течение общего срока исковой давности, установленного законодательством Российской Федерации.

6. Отчет об оценке должен быть пронумерован постранично, прошит, подписан оценщиком или оценщиками, которые провели оценку, а также скреплен личной печатью оценщика, осуществляющего оценочную деятельность самостоятельно, занимаясь частной практикой, или печатью и подписью руководителя юридического лица, с которым оценщик или оценщики заключили трудовой договор.

7. Требования к составлению отчета об оценке, проводимой для специальных целей и отдельных видов объектов оценки, могут дополнять требования настоящего федерального стандарта оценки и устанавливаются соответствующими федеральными стандартами оценки отдельных видов объектов оценки либо оценки для специальных целей.

III. Требования к содержанию отчета об оценке

8. Вне зависимости от вида объекта оценки в отчете об оценке должны содержаться следующие разделы:

а) основные факты и выводы. В разделе основных фактов и выводов должны содержаться:

— общая информация, идентифицирующая объект оценки;

— результаты оценки, полученные при применении различных подходов к оценке;

— итоговая величина стоимости объекта оценки;

б) задание на оценку в соответствии с требованиями федеральных стандартов оценки;

в) сведения о заказчике оценки и об оценщике. В отчете об оценке должны быть приведены следующие сведения о заказчике оценки и об оценщике.

Сведения о заказчике:

— о заказчике — юридическом лице: организационно-правовая форма; полное наименование; основной государственный регистрационный номер (далее — ОГРН), дата присвоения ОГРН; место нахождения;

— о заказчике — физическом лице: фамилия, имя, отчество; серия и номер документа, удостоверяющего личность, дата выдачи и орган, выдавший указанный документ.

Сведения об оценщике:

— об оценщике, работающем на основании трудового договора: фамилия, имя, отчество оценщика, информация о членстве в саморегулируемой организации оценщиков, номер и дата выдачи документа, подтверждающего получение профессиональных знаний в области оценочной деятельности, сведения о страховании гражданской ответственности оценщика, стаж работы в оценочной деятельности, а также организационно-правовая форма, полное наименование, ОГРН, дата присвоения ОГРН; место нахождения юридического лица, с которым оценщик заключил трудовой договор;

— об оценщике, осуществляющем оценочную деятельность самостоятельно, занимаясь частной практикой: фамилия, имя, отчество; серия и номер документа, удостоверяющего личность, дата выдачи и орган, выдавший указанный документ; информация о членстве в саморегулируемой организации оценщиков; номер и дата выдачи документа, подтверждающего получение профессиональных знаний в области оценочной деятельности, сведения о страховании гражданской ответственности оценщика, стаж работы в оценочной деятельности;

— информация обо всех привлекаемых к проведению оценки и подготовке отчета об оценке организациях и специалистах с указанием их квалификации и степени их участия в проведении оценки объекта оценки;

г) допущения и ограничительные условия, использованные оценщиком при проведении оценки;

д) применяемые стандарты оценочной деятельности.

В отчете об оценке должна быть приведена информация о федеральных стандартах оценки, стандартах и правилах оценочной деятельности, используемых при проведении оценки объекта оценки;

е) описание объекта оценки с приведением ссылок на документы, устанавливающие количественные и качественные характеристики объекта оценки.

В отчете об оценке должна быть приведена следующая информация об объекте оценки:

— количественные и качественные характеристики объекта оценки.

Данная информация в зависимости от объекта оценки должна содержать, в том числе, сведения об имущественных правах, обременениях, связанных с объектом оценки, физических свойствах объекта оценки, износе, устареваниях;

— количественные и качественные характеристики элементов, входящих в состав объекта оценки, которые имеют специфику, влияющую на результаты оценки объекта оценки;

— информация о текущем использовании объекта оценки;

— другие факторы и характеристики, относящиеся к объекту оценки, существенно влияющие на его стоимость;

ж) анализ рынка объекта оценки, а также анализ других внешних факторов, не относящихся непосредственно к объекту оценки, но влияющих на его стоимость. В разделе анализа рынка должна быть представлена информация по всем ценообразующим факторам, использовавшимся при определении стоимости, и содержаться обоснование значений или диапазонов значений ценообразующих факторов;

з) описание процесса оценки объекта оценки в части применения доходного, затратного и сравнительного подходов к оценке. В данном разделе должно быть описано применение подходов к оценке с приведением расчетов или обоснован отказ от применения подходов к оценке объекта оценки;

и) согласование результатов. В разделе согласования результатов должно быть приведено согласование результатов расчетов, полученных с применением различных подходов.

При согласовании результатов, полученных при применении различных подходов к оценке, а также использовании разных методов в рамках применения каждого подхода оценщик должен привести в отчете об оценке описание процедуры соответствующего согласования. Если при согласовании используется взвешивание результатов, полученных при применении различных подходов к оценке, а также использовании разных методов в рамках применения каждого подхода, оценщик должен обосновать выбор использованных весов, присваиваемых результатам, полученным при применении различных подходов к оценке, а также использовании разных методов в рамках применения каждого подхода.

9. В приложении к отчету об оценке должны содержаться копии документов, используемые оценщиком и устанавливающие количественные и качественные характеристики объекта оценки, в том числе правоустанавливающих и правоподтверждающих документов, а также документов технической инвентаризации, заключений специальных экспертиз и другие документы по объекту оценки (при их наличии).

IV. Требования к описанию в отчете об оценке информации,

используемой при проведении оценки

10. В тексте отчета об оценке должны присутствовать ссылки на источники информации, используемой в отчете, позволяющие делать выводы об авторстве соответствующей информации и дате ее подготовки, либо приложены копии материалов и распечаток. В случае если информация при опубликовании на сайте в сети Интернет не обеспечена свободным и необременительным доступом на дату проведения оценки и после даты проведения оценки или в будущем возможно изменение адреса страницы, на которой опубликована используемая в отчете информация, или используется информация, опубликованная не в периодическом печатном издании, распространяемом на территории Российской Федерации, то к отчету об оценке должны быть приложены копии соответствующих материалов.

11. Информация, предоставленная заказчиком (в том числе справки, таблицы, бухгалтерские балансы), должна быть подписана уполномоченным на то лицом и заверена в установленном порядке, и в таком случае она считается достоверной, если у оценщика нет оснований считать иначе.

12. В случае, если в качестве информации, существенной для величины определяемой стоимости, используется экспертное мнение, в отчете об оценке должен быть проведен анализ данного значения на соответствие рыночным условиям, описанным в разделе анализа рынка.

V. Требования к описанию в отчете

об оценке методологии оценки и расчетов

13. В отчете об оценке должно содержаться описание последовательности определения стоимости объекта оценки, позволяющее пользователю отчета об оценке, не имеющему специальных познаний в области оценочной деятельности, понять логику процесса оценки и значимость предпринятых оценщиком шагов для установления стоимости объекта оценки.

14. В отчете об оценке должно содержаться обоснование выбора примененных оценщиком методов оценки в рамках затратного, сравнительного и доходного подходов.

15. В отчете об оценке должно содержаться описание расчетов, расчеты и пояснения к расчетам, обеспечивающие проверяемость выводов и результатов, указанных или полученных оценщиком в рамках применения подходов и методов, использованных при проведении оценки.

16. В отчете об оценке итоговое значение стоимости после согласования результатов применения подходов к оценке может быть представлено в округленной форме по правилам округления.

Подготовка информации

Тема 3. Подготовка информации, необходимой для оценки предприятия (бизнеса)

Информационная база оценки, ее состав и структура.

Оценка бизнеса основана на анализе стоимости предприятия как товара инвестиционного, т.е. с учетом прошлых затрат, текущего состояния и будущего потенциала. Для реализации такого всестороннего подхода необходимо провести сбор и анализ большого количества информации, которую можно классифицировать следующим образом:

внешняя информация характеризует условия функционирования предприятия в регионе, отрасли и экономике в целом;

внутренняя информация отражает деятельность оцениваемого предприятия. Требования, предъявляемые к оценочной информации.

Информация, используемая в процессе оценки, должна отвечать требованиям:

достоверности; точности; всесторонности / комплексности.

Информация должна достоверно отражать ситуацию на предприятии, точно соответствовать целям оценки и учитывать в комплексе внешние условия функционирования оцениваемого предприятия.

Основные этапы процедуры сбора и обработки информации. Существуют 3 способа сбора и организации информации: хронологический, журналистский, логический.

Хронологический порядок предусматривает последовательный переход от прошлого к будущему (или от будущего к прошлому). Например, в отчете об оценке описание процесса производства начинается с истории компании.

Журналистский порядок — материал располагается от более важного к менее важному. Так, при анализе финансовой информации, как правило, не имеет смысла описывать всю ретроспективную информацию, внимание акцентируется на наиболее важных пропорциях или коэффициентах.

Логический порядок информация распределяется от общего к частному или от частного к общему. Например, прежде чем перейти к анализу оцениваемой компании, проводится обзор макроэкономической ситуации, позволяющий определить инвестиционный климат в стране.

Способы систематизации и обобщения информации

СИСТЕМАТИЗАЦИЯ деятельность оценщика, в процессе которой собираемая информация организуются в определённую систему на основе выбранных методов оценки с учётом имеющихся исходных данных.

Важнейший вид Систематизации — классификация,

Классификация — распределение информации по группам, как то: бухгалтерская инфо, данные управленческого учёта, описательная часть предприятия/технологии/продукции, юр. инфо, маркетинговая информации (рекламная стратегия, маркетинговые данные – внутренние и внешние, прайс-листы, 4 пи маркетинга).

В ходе систематизации используется – анализ, синтез, обобщение, сравнение.

анализ – вычленение из всего полученного/имеющегося информационного блока инфо по разделам классификации,

синтез – объединение однородных по характеристикам информационных кусков по разделам, обобщение – применение необходимых для соединения информационных кусков методов с целью создания единого документа имеющего свой отдельный смысл и значение в ходе оценки, сравнение – сопоставление полученных информационных блоков с имеющимися аналогичными данными по другим предприятиям, другим временным интервалам, среднеотраслевым результатам. Значительное отклонение полученных данных от имеющихся может свидетельствовать об ошибке сбора инфо.

Наиболее важный признак системы – целостность – все собранные данные должны быть не противоречивыми и относится к одному и тому же предприятию/бизнесу.

Элементы систематизации выделяются из следующих элементов управленческого учёта: документов, инвентаризации, оценки, группировки и обобщения, контрольных счетов, нормирования, планирования, прогноза, контроля и анализа.

Документация — первичные документы и машинные носители информации, гарантирующие управленческому учету достаточно полное отражение производственной деятельности предприятия. Для оценки отдельных агрегатов/ машин оборудования, зданий.

Результаты инвентаризации – способ определения фактического состояния объекта, выявления отклонений от учетных данных, неучтенных ценностей, потерь, недостач, хищений.

При оценке запасов, для оценки качества менеджмента, для подтверждения качества учёта на предприятии.

Контрольные счета – это итоговые счета/отчёты, где записи производят по итоговым суммам операций данного периода. Система контрольных счетов выступает связующим звеном финансового и управленческого учета и позволяет установить полноту и правильность учетных записей.

Планирование, нормирование и прогноз – источник инфо.

Анализ – взаимозависимость и взаимосвязь между подразделениями по выполнению установленных плановых заданий, отклонения и причина, вызвавшие изменения в результатах производства

В процессе систематизации происходит загрузка блоков информации в аналитические таблицы оценщика.

Использование в оценке бизнеса публичной информации и результатов интервьюирования.

Публичная информация – информация из отраслевых изданий. Часто, это проф. объединения.

Задание доля практического занятия – какие банковские отраслевые издания следует использовать при оценке кредитно-фин. учреждений.

Наиболее важна для определения:

- Какая информация об оцениваемом объекте значима – что, вообще, надо собирать?

- Выбор показателей.

- Знакомство с отраслью.

- Определение основных трендов и течений в отрасли – стадия цикла, основные игроки, условия функционирования, рынки сбыта, ценовая сетка.

- Рейтинг предприятий. Место в рейтинге оцениваемого предприятия/бизнеса если есть – в наличии, если нет – оценочно по имеющимся показателям.

- Свежесть и доступность информации.

Информационный блок, кроме макроэкономической, включает отраслевую информацию: состояние и перспективы развития отрасли, в которой функционирует оцениваемое предприятия. Содержание данного блока определяется степенью доступности отраслевых данных. В нем должны быть отражены: условия конкуренции в отрасли; рынки сбыта и возможные варианты использования производимой продукции; факторы, влияющие на потенциальный объем производимой продукции, динамику изменения спроса на нее. Условия функционирования предприятия в отрасли могут оказать серьезное влияние на итоговую величину стоимости.

Основные факторы отраслевого риска:

- нормативно-правовая база;

- рынки сбыта;

- условия конкуренции.

Интервьюирование. На основе общих представлений об отрасли составляется анкета.

Проводится опрос основных работников предприятия – исполнительный директор, главный бухгалтер/фин. дир., директор по маркетингу/нач. отдела сбыта/снабжения, директора / начальники линейных подразделений – начальники цехов, директора магазинов.

Пример – опросный лист торговой точки.

Внешняя информация. Источники информации об экономике в целом, отрасли, регионе, компании.

Основные источники информации:

программы Правительства – сайт минэкономразвития;

аналитические обзоры информационных агентств – часто платные;

периодическая экономическая печать – по мере накопления инфо;

Блок внешней информации, раскрывает условия функционирования предприятия в отрасли и экономике.

Объем и характер внешней информации различаются в зависимости от целей оценки. При составлении отчета надо показать, что информационная база, собранная и изученная оценщиком, является необходимой и достаточной для итогового заключения о стоимости предприятия. Если обзор информации «растянут», не ориентирован на оцениваемый объект, его следует признать неуместным.

Макроэкономические показатели содержат информацию о том, как отражается или отразится на деятельности предприятия изменение макроэкономической ситуации, и характеризуют инвестиционный климат в стране. В зависимости от целей оценки макроэкономический обзор может выделяться как отдельный раздел отчета об оценке или рассматриваться в общем контексте отчета.

Факторы макроэкономического риска образуют систематический риск, который возникает из внешних событий, влияющих на рыночную экономику, и не могут быть устранены диверсификацией в рамках национальной экономики.

Диверсификация — сокращение риска с помощью портфельных инвестиций (приобретение широкого спектра ценных бумаг).

Риск — степень определенности, характеризующая достижимость в будущем ожидаемых результатов.

В большинстве случаев риск воспринимается как возможность потери, любое возможное отклонение (+ или -) от прогнозируемой величины есть отражение риска.

Анализ фактора риска субъективен: оценщики, уверенные в будущем росте компании, определят ее текущую стоимость выше по сравнению с аналитиком, составляющим пессимистичный прогноз. Другими словами, чем шире разброс ожидаемых будущих доходов вокруг «наилучшей» оценки, тем рискованнее инвестиции. Различия в оценках рисков ведут к разным заключениям о стоимости предприятия.

Текущая стоимость компании, деятельность которой связана с высоким риском, будет ниже, чем текущая стоимость аналогичной компании, функционирующей в условиях меньшего риска.

Основные факторы макроэкономического риска:

- уровень инфляции;

- темпы экономического развития страны;

- изменение ставок процента;

- изменение валютного курса;

- уровень политической стабильности.

Инфляционный риск. Это риск непрогнозируемого изменения темпов роста цен. Инвестор стремится получить доход, покрывающий инфляционное изменение цен. Высокая или непрогнозируемая инфляция может свести к нулю ожидаемые результаты производственной деятельности, обеспечивает перераспределение доходов в экономике и повышает предпринимательский риск. Результатом является занижение реальной стоимости имущества предприятия.

В процессе оценки сопоставляются данные ретроспективные, текущие и будущие (прогнозируемые). Стоимость, полученная в различные годы, может сравниваться только в том случае, если стоимость денежной единицы не меняется. Однако практически изменение стоимости денежной единицы происходит каждый год (как правило, в сторону повышения). Уровень цен измеряется в виде индекса, который служит измерителем соотношения цен за разные периоды:

Риск, связанный с изменением темпов экономического развития. Цикличность рыночной экономики определяет необходимость учитывать при расчетах общее состояние экономического развития и ожидаемые темпы экономического роста на ближайшую перспективу.

Риск, связанный с изменением величины ставки процента. Движение процентной ставки является реакцией на проводимые меры макроэкономического регулирования и может приводить как к стимулированию инвестиционной активности, так и сдерживать увеличение совокупных расходов в экономике. В процессе оценки факторы систематического и несистематического рисков взвешиваются при расчете ставок дисконта, ставки капитализации, рыночных мультипликаторов и т.д. В качестве безрисковой ставки в этих расчетах, как правило, принимается ставка дохода по государственным долгосрочным ценным бумагам.

Основные источники информации:

- информационные агентства;

- периодическая экономическая печать.

Риск, связанный с изменением валютного курса. Курсы валют меняются под влиянием экономических и политических факторов. Изменение валютного курса не точно отражает колебания розничных цен в стране, в то же время инфляционная корректировка финансовой информации в процессе оценки, как правило, проводится по колебаниям курса наиболее стабильной валюты.

При составлении прогноза объемов продаж на следующий год оценщик может проводить расчеты в рублях, учитывая прогнозируемые инфляционные ожидания, или пересчитать прогнозируемые величины по курсу доллара, инфляционные ожидания по которому ниже. Не учитывать инфляционные ожидания по любому виду валюты нельзя.

Основные источники информации:

- программы Правительства;

- информационные агентства;

- периодическая экономическая печать;

Политический риск. Представляет собой угрозу активам, вызванную политическими событиями. Факторы политического риска определяются, как правило, на основе экспертных оценок, проводимых крупными фирмами или аналитическими агентствами (табл. 4.1).

аналитических обзоров, проводимых агентствами «EURO- MONEY»; «Moody’S»; «Standard & Poors»; «Valuation Center For Central & Eastern Europe»; «Dun & Bradstreet»

Страновой риск. Он отражает состояние инвестиционного климата в стране по оценке внешних инвесторов.

Уровень странового риска измеряется на основе:

- количественных методов оценки (статистических данных);

- качественных методов оценки (экспертной оценки);

- эконометрических методов оценки (прогноз риска на основе выявленных тенденций при изучении статистических данных);

- комбинированных методов оценки.

Пример. Приведем методику оценки странового риска, используемую агентством «EUROMONEY».

Оценка проводится по девяти категориям:

- экономические данные (25%);

- политический риск (25%);

- долговые показатели (10%);

- невыплачиваемые или реструктурированные во времени долги (10%);

- кредитный рейтинг (10%);

- доступ к банковским финансам (5%);

- доступ к краткосрочным финансам (5%);

- доступ к рынкам капитала (5%);

- дискаунт по форфейтингу (5%).

Оценка политического риска производится на основе экспертных заключений по шкале от 0 до 10 (высокий риск).

Справочники и аналитические обзоры. Основные интернет веб-сайты, используемые в оценке бизнеса.

Appraiser.RU» — вестник оценщика Поиск оценщиков и оценочных компаний, методические материалы, нормативные акты, тарифы. Перечень образовательных учреждений. Дискуссии на форуме. библиотека оценщика

www.labrate.ru — Оценщики могут бесплатно разместить информацию о себе и свои материалы (пособия, книги, отчеты, статьи, справочники и др.). Цитируемость: 700

Информационный сайт для специалистов в области оценки всех форм собственности: справочники и нормативы, методики оценки, резюме и вакансии, форум и др. www.ocenchik.ru Цитируемость: 650

«Российское общество оценщиков»

Информация об организации. Перечень задач: оказание содействия оценщикам различных видов имущества в их профдеятельности. Учебно-методические материалы и публикации, словарь терминов.

www.valuer.ru Цитируемость: 475Россия

Оценщики и оценочные фирмы России.

О целях и задачах проекта, направленного на создание справочника оценщиков и оценочных фирм России. Информация о регистрации, услуги по созданию мини-сайтов оценщиков и предложения о сотрудничестве.

www.appraisal.ru Цитируемость: 400Россия

www.damodaran.com – бесплатный основной сайт оценщиков. Вся инфо необходимая для работы на английском языке.

Внутренняя информация.

Внутренняя информация характеризует деятельность оцениваемого предприятия. Если читатель отчета не знаком с предприятием, он должен получить максимально полную и точную информацию, чтобы понять особенности оцениваемого предприятия.

Информационный блок обычно включает:

Основные юридические характеристики предприятия — организационно-правовая форма; размер уставного капитала; сведения о владельцах наибольших долей уставного капитала, контрольных пакетов акций; принадлежность предприятия к концернам, ассоциациям, холдингам;

Ретроспективные данные об истории компании;

Описание маркетинговой стратегии предприятия (условия конкуренции) и рынка;

Описание технологии, производственные мощности;

Описание продукции, прайс-листы, условия реализации;

Снабжение;

Логистика поставок сырья и готовой продукции;

Сведения о рабочем и управленческом персонале;

Внутреннюю финансовую информацию (данные бухгалтерского баланса, отчет о финансовых результатах и движении денежных средств за 3—5 лет);

Данные управленческой отчётности.

прочую информацию.

Если на предприятии разработан бизнес-план — лучше всего.

История компании. В отчете описывается процесс производства продукции по каждому виду производимой продукции и начинается описание с истории компании.

Маркетинговая стратегия предприятия. Маркетинговая стратегия предприятия определяется внешними факторами, о которых речь шла ранее, а также фазой жизненного цикла производимых товаров и наличием производственных мощностей (рис.).

Объем продаж

Рис. Фазы жизненного цикла товара: I—II фазы — разработка и внедрение товара на рынок; III фаза — рост объемов продажи товара. Увеличение объемов сбыта продукции обеспечивает

преодоление предприятием точки безубыточности. Условно-постоянные издержки фиксированы, и выручка покрывает растущие переменные затраты;

IV фаза — насыщение рынка производимой продукцией, предельная отдача снижается; V фаза — сокращение объемов реализации, необходимость выработки дальнейшей стратегии: модернизация выпускаемой продукции или освоение новой

Сравнение фазы предприятия с общеотраслевой фазой.

Выводы.

Анализируя маркетинговую стратегию предприятия, оценщик должен сопоставить следующую информацию:

объемы продаж за прошлый (ретроспективный), текущий и прогнозируемый периоды;

себестоимость реализованной продукции;

цены товаров и услуг, их динамику;

прогнозируемое изменение объемов спроса;

производственные мощности.

Производственные мощности. Объем выпускаемой продукции определяется, с одной стороны, спросом на нее; с другой — наличием производственных мощностей для ее производства. Поэтому оценщик, особенно при составлении прогнозов, учитывает данные о наличии производственных мощностей на предприятии и будущие капиталовложения.

Источники внутренней информации.

Основные источники информации:

бизнес-план;

интервью с руководителем предприятия;

данные отдела маркетинга;

ретроспективная финансовая отчетность.

Внутренняя финансовая информация. Целью анализа текущей и ретроспективной финансовой отчетности является определение реального финансового состояния предприятия на дату оценки, действительной величины чистой прибыли, финансового риска и рыночной стоимости материальных и нематериальных активов.

В зависимости от целей оценки направления анализа финансового состояния фирмы меняются. Например, если оценивается стоимость миноритарного (неконтрольного) пакета акций предприятия, то потенциального инвестора в большей степени будет интересовать прогнозная оценка рентабельности фирмы, ее способности выплачивать дивиденды.

Основные документы финансовой отчетности, анализируемые в процессе оценки:

бухгалтерский баланс;

отчет о финансовых результатах;

отчет о движении денежных средств.

Кроме того, могут использоваться и другие официальные формы бухгалтерской отчетности, а также внутренняя отчетность предприятия.

Получение информации из информационной системы Фактива:

Система Е лайбрари

Научные исследования в Блумберге: https://yadi.sk/i/HrHjcH5XqinsW

Блумберг для корпоративных финансов: https://yadi.sk/i/1X9pQ3gAqioEC

Блумберг в Экселе: https://yadi.sk/i/QJdA86FaqioN8

Тестирование идей в Блумберге: https://yadi.sk/i/Pij_3rrHqiqj2

Портфель в Блумберге: https://yadi.sk/i/dNIUWFnDqioYx

Сделки M&A: https://yadi.sk/i/7Z1njBhBqiqUF

Анализ налогов в инфо системах: https://yadi.sk/i/EyHbXnc3qk5Fy

Инфо система Томсон Рейтер https://yadi.sk/i/ZvabN_lBqk5RZ