Обязательные реквизиты счета-фактуры 2022 года нужно заполнить правильно. Иначе налоговики не смогут правильно идентифицировать налогоплательщика и затребуют пояснения. В данной статье систематизируем обязательные реквизиты счета-фактуры и разберемся, без каких из них можно обойтись.

Обязательные реквизиты счетов-фактур

Обязательные реквизиты счета-фактуры определены несколькими пунктами ст. 169 НК РФ:

- п. 5 — для оформления продаж;

- п. 5.1 — для поступивших авансов;

- п. 5.2 — для внесения в данные продаж корректировок, связанных с изменением объема или цены и влекущих изменение общей стоимости реализации и, соответственно, суммы начисленного НДС;

- п. 6 — для подписей документа.

Что же изменилось в счетах-фактурах в последнее время?

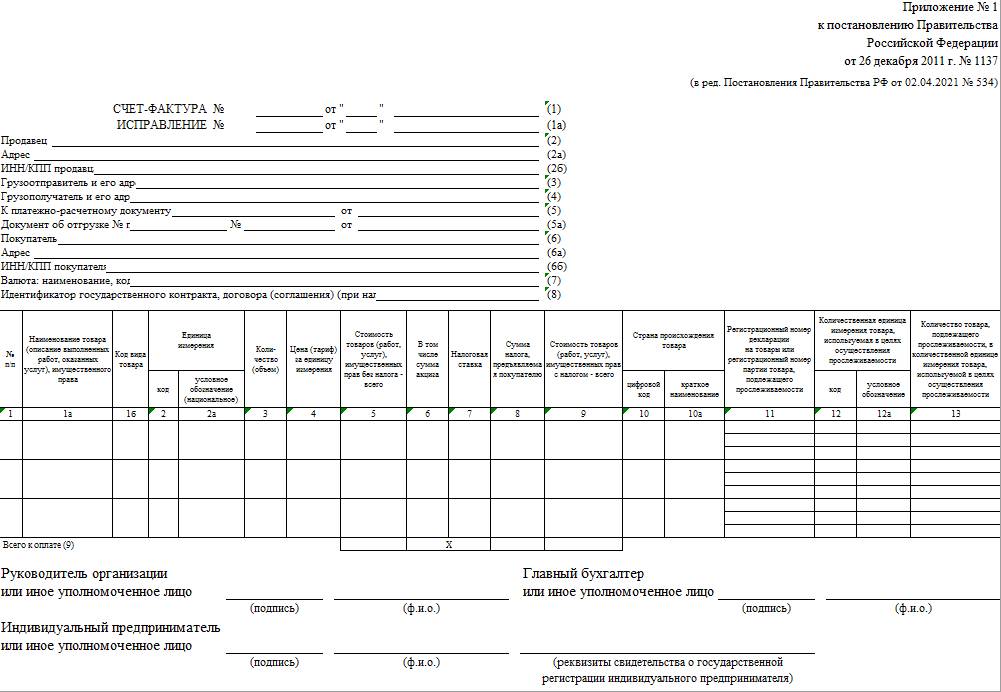

С 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Бланк счета-фактуры

Скачать

Эксперты КонсультантПлюс подготовили пошаговую инструкцию, разъяснив порядок заполнения счета-фактуры построчно. Если у вас еще нет доступа к системе, получите пробный демо-доступ бесплатно.

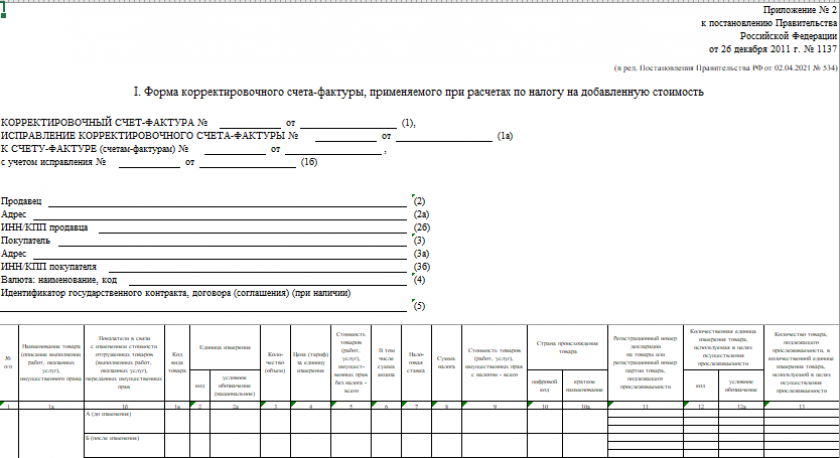

Бланк корректировочного счета-фактуры тоже изменился. Скачать обновленный бланк можно по ссылке ниже.

Корректировочный счет-фактура

Скачать

С 2019 года в них отражается новая ставка НДС — 20%. Непосредственно на форме документа это важное изменение не отразилось, поскольку ставка не зашита в бланке, а добавляется в документ при его заполнении. Сама же форма корректировалась в 2017 году, причем происходило это дважды.

Подробнее об изменениях читайте здесь.

Так, в пп. 5, 5.1, 5.2 ст. 169 НК РФ законом от 03.04.2017 № 56-ФЗ внесены дополнительные подпункты, в соответствии с которыми в счета-фактуры был введен еще один дополнительный реквизит: «Идентификатор государственного контракта, договора (соглашения) (при наличии)». Данный реквизит стал обязательным с 01.07.2017 и должен заполняться, если счет-фактура на продажу, аванс или корректировка оформляется в рамках госконтракта. Реквизит «Идентификатор государственного контракта, договора (соглашения) (при наличии)» введен в бланк счета-фактуры постановлением Правительства РФ от 25.05.2017 № 625.

С июля 2016 года к числу обязательных реквизитов счета-фактуры отнесен код вида товаров при их экспорте в страны — члены ЕАЭС (подп. «б» п. 2 закона от 30.05.2016 № 150-ФЗ, подп. 15 п. 5 ст. 169 НК РФ). Однако до 01.10.2017 форма счета-фактуры не содержала такого обязательного реквизита и продавцы при экспорте в страны — члены ЕАЭС должны были указывать информацию о коде вида товаров в дополнительных строках и графах (письмо Минфина России от 14.11.2016 № 03-07-09/66475). Постановлением Правительства РФ от 19.08.2017 № 981 форма счета-фактур, была дополнена этим реквизитом. На основании указанных статей НК РФ в постановлении Правительства РФ от 26.12.2011 № 1137 разработаны две формы счета-фактуры:

- Основная (приложение 1), которую используют при оформлении отгрузки, получении авансов и исправлении технических ошибок в этих документах.

- Корректировочная (приложение 2), которую выставляют при изменении объема или цены продажи. Она содержит дополнительные строки для отражения разниц, возникших в стоимости товара и сумме относящегося к ней налога.

С 01.10.2017 по 30.06.2021 форма счета-фактуры, в т.ч. корректировочного, действовала в другой редакции. Бланки вы можете скачать у нас на сайте по ссылке ниже:

Скачать бланк счета-фактуры

Скачать бланк корректировочного счета-фактуры

См. также статью «Бланк счета-фактуры за 2022 год в Excel скачать бесплатно».

Реквизиты счета-фактуры на продажу

Этот счет-фактуру используют наиболее часто, для него характерен полный набор реквизитов:

- Номер и дата документа (при оформлении исправления к нему заполняют и строку номера исправления).

- Реквизиты продавца и покупателя: название, адрес, ИНН. Как правильно указывать адрес в счете-фактуре, см. здесь.

- Названия и адреса грузоотправителя и грузополучателя.

- Реквизиты платежного документа, если был получен аванс под поставку.

- Дата и номер документа, на основании которого заполнен документ.

- Валюта, в которой оформляется документ.

- Идентификатор государственного контракта, договора (соглашения) (при наличии).

- Название товара (работ, услуг) с указанием кода вида товаров, единицы измерения, количества и стоимости единицы.

- Общая стоимость товара без налогов, сумма акциза, ставка и сумма НДС, итоговая стоимость с налогами.

- Страна происхождения товара и регистрационный номер ГТД.

- Подписи ответственных лиц.

-

Регистрационный номер партии товара, подлежащего прослеживаемости.

-

Единицу измерения товара, которая используется для прослеживаемости. Она определяется по Общероссийскому классификатору единиц измерения.

-

Количество товара в указанных единицах (графа 13).

В некоторых случаях в документе могут отсутствовать:

- КПП продавца и покупателя, предусмотренные формами, утвержденными постановлением Правительства РФ от 26.12.2011 № 1137.

- Реквизиты грузоотправителя и грузополучателя, если продается не товар.

- Данные платежного документа, если не было поступления аванса.

- Единица измерения, количество и цена единицы, если единица измерения не определена (п. 5 и 6 ст. 169 НК РФ).

- Код вида товаров, если товар вывозится в страны – члены ЕАЭС.

- Суммы относящихся к товару налогов и ставка НДС, если товар не является подакцизным и налогоплательщик работает без НДС.

- Данные о зарубежном происхождении товара, если он произведен в РФ.

- Идентификатор государственного контракта, договора (соглашения)

При отсутствии реквизитов в предназначенном для них месте форм, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137, ставят прочерки. Исключение составляют данные по налогам: для них в соответствующей графе документа делают записи «Без акциза» и «Без НДС». При этом последняя запись заносится как в графу ставки, так и в графу суммы налога.

См. также «Продавец не поставил прочерк в 8-й строке счета-фактуры — просить исправленный?».

Прочие реквизиты счета-фактуры являются обязательными. Ошибки, совершенные при их указании, если они не мешают правильному пониманию сути этих реквизитов, не влияют на возможность получения вычетов (п. 2 ст. 169 НК РФ).

Какие ошибки в счете-фактуре препятствуют вычету, узнайте в Типовой ситуации от КонсультантПлюс. Изучите материал экспертов, получив пробный доступ к системе бесплатно.

Критичны ли для вычета НДС ошибки в наименовании товара, читайте в материале «Работы или услуги указаны в счете-фактуре обобщенно и с ошибками: удастся ли отстоять вычет?».

Отличия авансового счета-фактуры

Для счета-фактуры на поступивший аванс постановлением Правительства РФ от 26.12.2011 № 1137 предложена та же форма, что и для продажи. Но заполняют ее с учетом следующих особенностей:

- Данные грузоотправителя и грузополучателя в ней всегда отсутствуют.

- Указание реквизитов платежного документа обязательно.

- Сведения о единице измерения, количестве и цене товара могут быть указаны при 100% предоплате. В остальных случаях их не будет.

- Ставкой для расчета НДС по авансу является особая расчетная ставка (20/120 или 10/110). По товару, не облагаемому НДС или облагаемому по ставке 0%, счет-фактуру на аванс не составляют.

См. также «Правила выставления счета-фактуры на аванс в 2021 — 2022 годах».

Особенности корректировочного счета-фактуры

В отличие от документа, составляемого при реализации, в корректировочном счете-фактуре присутствуют:

- номер и дата корректировки, а также аналогичные данные исходного изменяемого документа;

- сведения о количестве и/или цене (как исходные, так и откорректированные);

- сведения об изменении стоимости продажи без налогов и с налогами, а также изменении величины налогов, включая исходные и откорректированные данные и разницу между ними.

При этом корректировочный документ можно составить на несколько исходных счетов-фактур одновременно (подп. 13 п. 5.2 ст. 169 НК РФ).

Как отразить корректировочный счет-фактуру на уменьшение, узнайте здесь.

Итоги

Перечень обязательных реквизитов счета-фактуры предусмотрен пп. 5, 5.1, 5.2 ст. 169 НК РФ, однако в некоторых случаях они могут быть не заполнены. В настоящее время действуют формы счетов-фактур в редакции постановления Правительства РФ от 02.04.2021 № 534, скачать которые вы можете у нас на сайте.

- Главная

- Правовые ресурсы

- Подборки материалов

- Счет-Фактура номер договора

Счет-Фактура номер договора

Подборка наиболее важных документов по запросу Счет-Фактура номер договора (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика

Подборка судебных решений за 2020 год: Статья 129.1 «Неправомерное несообщение сведений налоговому органу» НК РФ

(Юридическая компания «TAXOLOGY»)Налоговый орган по поручению иной инспекции выставил налогоплательщику требование о представлении документов вне рамок налоговой проверки, поэтому в нем истребованы только те документы, которые непосредственно касаются конкретных сделок налогоплательщика по сделкам с обществом. В требовании и в поручении были указаны реквизиты счетов-фактур (даты, номера), перечень иных документов, имеющих отношение к соответствующему счету-фактуре: договоры (соглашения), товарно-транспортные накладные, акты приемки-сдачи работ (услуг). Налогоплательщик отказался представлять документы по мотиву отсутствия у налогового органа «достаточного обоснования связи» запрошенных документов со сделкой, контролируемой инспекцией, которая выдала поручение, и был привлечен к ответственности на основании п. 1 ст. 129.1 НК РФ. Суд признал правомерным привлечение налогоплательщика к ответственности, указав, что требование налогового органа содержало все необходимые сведения, позволяющие адресату индивидуализировать истребованные налоговым органом документы. Налоговое законодательство не обязывает налоговый орган при выставлении требования вне рамок налоговых проверок обосновывать необходимость истребования документов (информации). Ссылка в п. 2 ст. 93.1 НК РФ на обоснованную необходимость получения документов (информации) подразумевает, что документы (информация) не могут истребоваться в неслужебных или иных целях, не связанных с осуществлением контроля за соблюдением законодательства о налогах и сборах.

Статьи, комментарии, ответы на вопросы

Статья: Истребование документов по «авансовым» счетам-фактурам

(Лимонникова А.С.)

(«Услуги связи: бухгалтерский учет и налогообложение», 2022, N 6)Организация связи получила от налогового органа требование представить в соответствии с п. 2, абз. 2 п. 5 ст. 93.1 НК РФ конкретные счета-фактуры (указаны их номера и даты), договоры с приложением спецификаций и дополнений, на основании которых осуществляется отгрузка товаров (работ, услуг) по этим счетам-фактурам. Также налоговая инспекция потребовала иные документы, относящиеся к приведенным в требовании счетам-фактурам, в частности товарные и товарно-транспортные накладные, экспедиционные расписки, акты о приемке выполненных работ, акты сверок расчетов, оборотно-сальдовые ведомости и карточки счетов бухгалтерского учета 01, 10, 41, 44, 51, 60, 62, 90, 91, 76-АВ.

В счете-фактуре необходимо указывать сведения об идентификаторе государственного контракта, договора (соглашения)

Дата публикации: 17.08.2017 10:24 (архив)

УФНС России по Владимирской области информирует, что с 1 июля 2017 года Федеральным законом от 03.04.2017 №56-ФЗ «О внесении изменений в статьи 169 и 251 части второй Налогового кодекса Российской Федерации» пункты 5, 5.1 и 5.2 статьи 169 Налогового кодекса РФ дополнены подпунктами, которыми предусмотрено указывать в счете-фактуре и в корректировочном счете-фактуре в качестве обязательных реквизитов сведения об идентификаторе государственного контракта, договора (соглашения) (при наличии).

Форма счета-фактуры и форма корректировочного счета-фактуры с дополнительно введенными строками об идентификаторе государственного контракта, договора (соглашения) подлежат обязательному применению всеми налогоплательщиками и лицами, не являющимися плательщиками НДС, но обязанными составлять счета-фактуры и корректировочные счета-фактуры в соответствии с действующим налоговым законодательством.

Также с 1 июля 2017 года организации, которые используют электронное взаимодействие с контрагентами, счета-фактуры в электронной форме должны составлять по Формату, утвержденному пунктом 1 Приказа ФНС России от 24.03.2016 № ММВ-7-15/155@. Кроме того, в данном Приказе предусмотрен Формат представления документа об отгрузке товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, в электронной форме.

Основные требования к оформлению счета-фактуры

Поставщик (Подрядчик, Исполнитель) обязан указать в счет-фактуре номер и дату договора.

Счета-фактуры должны быть оформлены в соответствии с требованиями статьи 169 Налогового Кодекса РФ, положениями Постановления Правительства РФ №1137 от 26.12.2011 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость».

В счете-фактуре «наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг), переданных имущественных прав» необходимо заполнять в полном соответствии с договором, какие-либо сокращения и общие формулировки не допускаются (письмо Минфина РФ №03-01-15/16-453 от 14.12.2007 года).

Наименование отгруженных товаров и описание выполненных работ (оказанных услуг) в счет-фактуре указывается в полном соответствии с первичными документами и договором.

В случае осуществления поставки товара, выполнения работ, оказания услуг для различных обособленных подразделений Компании, поставщик (подрядчик) обязан представить документы отдельно для каждого обособленного подразделения.

Счет-фактура подписывается руководителем и главным бухгалтером организации, либо иными уполномоченными в установленном порядке лицами. Факсимиле подписей не допускается.

Подписи руководителя и главного бухгалтера (или иных лиц) в обязательном порядке расшифровываются.

Если поставщик является индивидуальным предпринимателем, допускается отсутствие подписей руководителя и главного бухгалтера; вместо этого ставится подпись в соответствующей строке и приводятся данные о государственной регистрации предпринимателя (серия и номер свидетельства, кем и когда выдано).

В счета-фактуры исправления вносятся продавцом путем составления новых экземпляров счетов-фактур.

В новом экземпляре счета-фактуры не допускается изменение показателей, указанных в строке 1 счета-фактуры, составленного до внесения в него исправлений, и заполняется строка 1а, где указывается порядковый номер исправления и дата исправления. Указываются остальные показатели нового экземпляра счета-фактуры, в том числе новые (первоначально не заполненные) или уточненные (измененные).

В случае обнаружения в счетах-фактурах ошибок, не препятствующих налоговым органам идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, новые экземпляры счетов-фактур не составляются.

Вместе со счетом-фактурой представляется весь комплект документов, перечисленных выше: накладная или акт о выполнении работ/оказании услуг.

Для договоров, по которым стоимость товаров (работ, услуг) установлена в у.е. или валюте, а оплата производится в рублях по курсу, установленному Центральным Банком России на дату платежа, счета-фактуры выставляются в рублях.

Условия составления корректировочного счета-фактуры

- Изменилась цена отгруженных товаров (выполненных работ, оказанных услуг);

- Изменилось количество (объем) отгруженных товаров (выполненных работ, оказанных услуг);

- Изменение стоимости согласовано с покупателем (договор,соглашение,иной первичный документ).

Перед составлением корректировочного счета-фактуры продавец должен уведомить покупателя об изменении стоимости отгруженных товаров. Стороны могут заключить соответствующее соглашение или договор. Согласие покупателя или факт уведомления его об изменении стоимости также может подтвердить любой первичный документ. Только при наличии такого подтверждающего документа продавец или покупатель вправе принять к вычету НДС на основании корректировочного счета-фактуры (Основание: п. 13 ст. 171 и п. 10 ст. 172 НК РФ).

Корректировочный счет-фактура выставляется в течение 5 дней после подписания договора (доп. соглашения), иного первичного документа на изменение стоимости, подтверждающего согласие покупателя (факт уведомления).

Счет-фактура — это документ, подтверждающий совершенную отгрузку товара с выделением суммы налога на добавленную стоимость. Ошибки в составлении приведут к проблемам с возмещением НДС. Форма изменилась с 01.07.2021.

Что такое счет-фактура

Счет-фактура — главный учетный документ, подтверждающий факт отгрузки товара или предоставления услуг по установленной стоимости. Это не единственная функция данной формы. Он играет основную роль при подтверждении суммы НДС как по реализации товаров, работ, услуг (далее — ТРУ), так и входящего НДС для доказательства права на налоговый вычет в целях избежания двойного налогообложения. В п. 3 статьи 169 Налогового кодекса РФ указано, что такое счет-фактура и для чего она нужна — составлять эти документы должны все плательщики НДС по облагаемым операциям.

Наличие счета-фактуры является обязательным условием для зачета суммы НДС по материальным ресурсам (работам, услугам), которые были приобретены налогоплательщиком.

Это очень важный документ, нередко используемый в судебных спорах, поэтому его необходимо заполнять правильно.

Кто составляет счета-фактуры

Документ выставляет продавец (подрядчик, исполнитель) покупателю или заказчику. Составление этой формы обязательно для субъектов хозяйствующей деятельности, осуществляющих реализацию ТРУ.

Составлять счет-фактуру обязаны:

- индивидуальные предприниматели и юридические лица, находящиеся на общей системе налогообложения (если только их услуги не подпадают под исключения, установленные п. 2 ст. 149 НК РФ);

- ИП и организации, которые частично работают на ОСН (по соответствующим видам деятельности).

Налогоплательщики, выбравшие в качестве системы налогообложения УСН или патентную систему, от уплаты НДС освобождены, за исключением некоторых случаев. Но если организация или ИП пользуется освобождением от НДС по ст.145, 145.1 НК РФ , но совершает операции, не освобожденные от налога, составляется счет-фактура нового образца с 1 июля 2021 года с пометкой «Без НДС» ( п. 5 статьи 168 НК РФ, письмо Минфина России от 24.05.2013 № 03-07-09/18686). Это необходимо, если осуществляется взаимодействие с организациями и ИП, являющимися плательщиками НДС. Кроме того, стороны вправе применять счет-фактуру по собственной инициативе.

Сроки выставления счета-фактуры

Общее правило следующее: счет-фактура выписывается в течение 5 дней с момента передачи (отгрузки) товара, выполнения работ или оказания услуг. Дни учитываются календарные. Эта норма закреплена в п. 3 ст. 168 НК РФ. Правила одинаковые как для бумажных счетов-фактур, так и для электронных. Также согласно п. 3 ст. 168 НК РФ при оформлении авансовых документов эту форму оформляют в течение тех же 5 календарных дней, но уже с момента получения оплаты в счет будущих поставок, выполнения работ, оказания услуг.

Когда счет-фактура не нужна

В законодательстве указаны случаи, когда счет-фактура не является обязательным документом, а совершение и исполнение сделки подтверждаются другими данными: накладной, счетом на оплату. Исходя из нормативных актов, счет-фактура не заполняется при следующих обстоятельствах:

- сделка не облагается НДС (ст. 149 и 169 НК РФ);

- при реализации товаров за наличный расчет (в этом случае достаточно чека или бланка строгой отчетности);

- при применении упрощенных режимов налогообложения;

- юридическое лицо — работодатель передает товар своему сотруднику без предоставления встречной оплаты, то есть безвозмездно (согласно Письмам Минфина России от 24.08.2021 № 3-1-11/0122@, от 18.11.2020 № 03-07-09/100514);

- при отправке товара, облагаемого по нулевой ставке, на экспорт, если покупатель не является плательщиком НДС, если отгрузка состоялась не позднее 5 календарных дней с момента получения предоплаты (согласно Письмам Минфина от 29.03.2021 № 03-07-14/22553, от 12.04.2019 № 03-07-08/28182).

Виды счетов-фактур

Есть три основных вида счета-фактуры:

- обычный, отгрузочный. Этот документ подтверждает, что товар передан. Это самый распространенный вид счета-фактуры, но законодательными актами предусмотрен не только он один;

- авансовый, выписываемый и составляемый при заключении договора и получении аванса за выполненные работы или оказанные услуги. Факт передачи такой бланк не подтверждает;

- корректировочный, заполняемый при изменении цены или количества отгруженной продукции.

Законодательное регулирование содержания счетов-фактур

Понятие счет-фактура закреплено в ст. 169 НК РФ. Форма утверждена постановлением Правительства Российской Федерации от 26.12.2011 № 1137, в ред. постановления Правительства РФ от 02.04.2021 № 534. Но в 2013 году ИФНС рекомендовала использовать универсальный передаточный документ, разработанный на основе утвержденной формы. В бланке должны присутствовать реквизиты согласно НК РФ, добавление в него оптимальных для продавца и покупателя дополнительных реквизитов не должно влиять на действительность документа.

С 01.07.2021 налогоплательщики и налоговые агенты, которые осуществляют операции с прослеживаемыми товарами, должны выставлять и получать электронные счета-фактуры с применением усиленной квалифицированной электронной подписи. Любой счет-фактура на отгруженную покупателю продукцию регистрируется в системе прослеживаемости, и в нем указывается уникальный номер партии, присвоенный ФНС.

Реквизиты счета-фактуры

Как выглядит бланк счет-фактуры? Это таблица с графами о товаре и шапкой, предоставляющей информацию о сторонах договора.

Обязательные реквизиты счета-фактуры согласно ст. 169 НК РФ:

- номер и дата;

- наименование, адрес и ИНН, КПП покупателя и продавца, грузоотправителя и грузополучателя при наличии (обратите внимание, что по новым правилам адрес надо писать строго так, как он указан в ЕГРЮЛ, проверяйте на сайте ФНС в разделе «Проверь себя и контрагента»);

- номер платежно-расчетного документа, если получен аванс в счет будущих поставок;

- наименование ТРУ и единица измерения;

- количество;

- валюта (код рубля — 643, доллара США — 840, евро — 978);

- цена за единицу измерения;

- полная стоимость;

- сумма акциза;

- налоговая ставка;

- сумма налога, предъявляемая к оплате;

- общая стоимость с учетом налогов;

- страна происхождения товара (коды устанавливаются в соответствии с классификатором ОК (МК (ИСО 3166) 004-97) 025-2001; если товары произведены в России, то ставится прочерк;

- номер таможенной декларации (если товар произведен не в России);

- подписи руководителя и главного бухгалтера (или уполномоченного на то лица — по приказу или доверенности) — на бумажном документе; усиленная квалифицированная цифровая подпись — на электронном.

Строка счета-фактуры «Идентификатор государственного контракта, договора (соглашения)» применяется в случае поставок по госконтракту. В правилах заполнения отдельно указывается, что строка заполняется только при наличии идентификатора. При отсутствии строка остается незаполненной (прочерк ставить не нужно).

Заполнение счета-фактуры по строкам

С 1 июля 2021 года действует новая форма счета-фактуры, добавлена новая строка 5а для реквизитов документа об отгрузке. Записи о ТРУ нужно нумеровать по порядку и ставить номер в графе 1, а вот наименование — это теперь графа 1а.

Для системы прослеживаемости товаров ввели новые графы 12, 12а и 13, где отражают единицу измерения товара, который подлежит прослеживаемости, и его количество. Если счет-фактуру составляют на бумаге по «непрослеживаемым» ТРУ, то названные графы не формируются.

Правила построчного заполнения счета-фактуры:

- первая строка — это порядковый номер документа в соответствии с установленными правилами документооборота;

- дата составления не ранее даты исходного документа;

- дата и номер исправления заполняются при необходимости;

- в строке «Продавец» указывается полное или сокращенное наименование в соответствии с учредительными документами, его ИНН и КПП;

- в строке «Адрес» указывается почтовый адрес;

- в строке 3 проставляется «он же» в том случае, если продавцом и грузоотправителем является одно и то же лицо. В противном случае необходимо указать почтовый адрес грузоотправителя. При заполнении счета-фактуры на услуги, имущественные права в этой строке ставится прочерк;

- в сроке 4 по тем же правилам пишутся данные грузополучателя;

- в строке 5 «к платежно-расчетному документу» ставится прочерк, если форма составляется при получении оплаты, частичной оплаты или в счет предстоящих поставок с применением безденежной формы расчетов;

- в строке 5а отражаются номер и дата документа (документов) об отгрузке товаров (выполнении работ, оказании услуг), о передаче имущественных прав, соответствующего порядковому номеру записи, указанному в графе 1 данного счета-фактуры;

- в строках 6, 6а и 6б отразите наименование и адрес покупателя, его ИНН и КПП;

- для строки 7 коды валюты приведены выше;

- строка 8 заполняется, только если счет-фактура выставляется в рамках государственного контракта или договора (соглашения) о предоставлении субсидий из федерального бюджета, бюджетных инвестиций, взносов в уставный капитал.

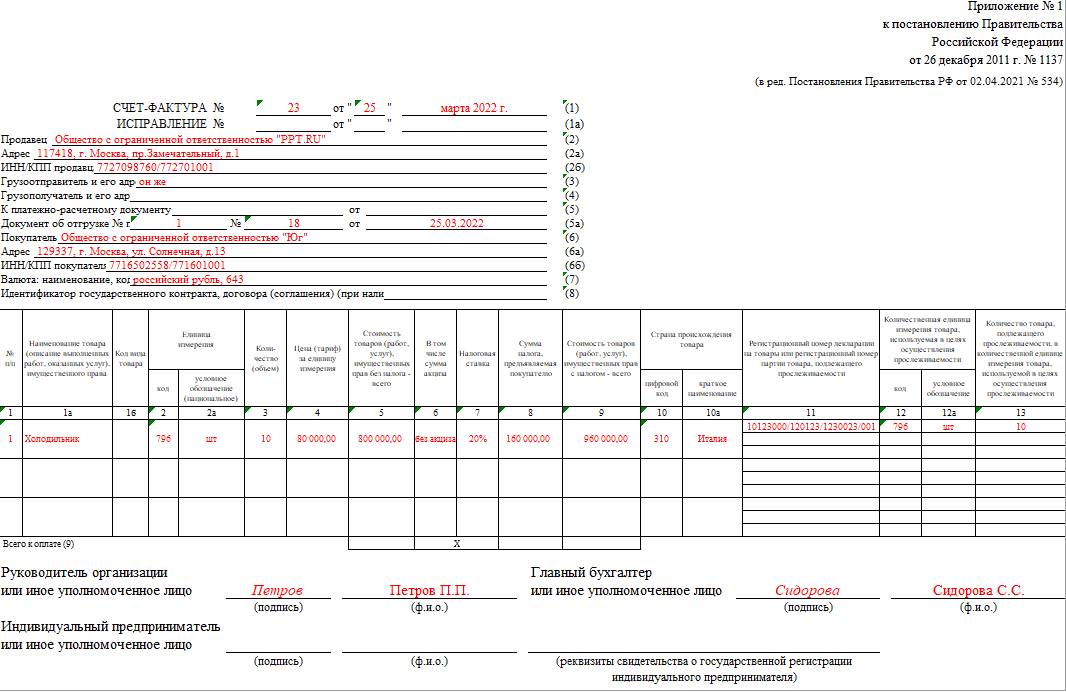

Графы заполняются следующим образом:

- в графе 1 укажите порядковый номер записи; в 1а указывается наименование ТРУ; 1б — код вида товара по ТН ВЭД ЕАЭС проставляется, если вы экспортируете товар в страны ЕАЭС. В иных случаях эту графу не заполняйте;

- в графе 2, 2а — единица измерения, если это возможно. Прочерк ставится при получении оплаты или частичной оплаты в счет предстоящих поставок. Эти графы заполняются с учетом Общероссийского классификатора единиц измерения, введенного постановлением Госстандарта РФ от 26.12.1994 № 366;

- в графе 3 указывается количество или объем товара. Если этот показатель не определяется или отсутствует, то необходимо поставить прочерк. Также прочерк ставится при получении оплаты или частичной оплаты в счет предстоящих поставок;

- графа 4 (цена товара) заполняется по аналогичным правилам;

- в графе 5 отразите налоговую базу, например стоимость всего количества (объема) поставляемых товаров (работ, услуг), имущественных прав без налога;

- в графе 6 при отсутствии суммы акциза делается соответствующая отметка;

- в графе 7 (налоговая ставка) по операциям, указанным в пункте 5 статьи 168 Налогового кодекса Российской Федерации, вносится запись «без НДС»;

- по аналогичным правилам заполняется графа 8;

- графа 9 заполняется на всю стоимость ТРУ с НДС либо сумму полученной предоплаты;

- в графах 10 и 10а указывается страна происхождения товаров, если это не Россия;

- графа 11 заполняется в отношении товаров (пп. «л» п. 2 Правил заполнения счета-фактуры): не подлежащих прослеживаемости, если они ввезены в РФ и их таможенное декларирование предусмотрено правом ЕАЭС. В этом случае укажите в графе 11 регистрационный номер декларации; товаров, не подлежащих прослеживаемости, выпущенных для внутреннего потребления при завершении процедуры свободной таможенной зоны на территории ОЭЗ в Калининградской области. В графе 11 отразите регистрационный номер декларации; товаров, подлежащих прослеживаемости. В этом случае в графе 11 указывается регистрационный номер партии товара. В авансовом счете-фактуре в графах 10–11 можно проставить прочерки;

- графы 12, 12а и 13 заполняйте по товарам, подлежащим прослеживаемости. В графах 12 и 12а укажите единицу измерения, код и условное обозначение по ОКЕИ. Они содержатся в Перечне товаров (Письмо ФНС России от 12.05.2021 № ЕА-4-15/6469@).

Так выглядит заполненный счет-фактура при реализации товаров, подлежащих прослеживаемости:

Если бланк авансовый или корректирующий, то это следует указать в документе. Как и то, какие изменения и на основании чего вносятся в форму. Решение вопроса, ставится ли печать на счет-фактуре, зависит от договоренности сторон: она не является обязательным реквизитом, но чаще ставится (например, по просьбе покупателя), если юрлицо, оформляющее документ, ее использует по уставу.

Все бланки хранятся в хронологическом порядке, фиксируются в журнале учета полученных и выставленных счетов-фактур, в книге покупок и продаж в целях возможности проверки расчета и уплаты НДС. Срок хранения — 5 лет.

Распространенные ошибки в счете-фактуре

Ошибки, которые чаще всего встречаются при заполнении счета-фактуры, и их последствия:

- если неправильно указаны или пропущены наименование, ИНН, адрес организации — установить авторство и адресата документа сложно, поэтому его признают недействительным;

- если из документа невозможно установить, какой товар передавался или услуга была оказана, то НДС не возместят;

- неверное указание валюты, неверное указание количества товара, ошибки в ценах, неправильное исчисление стоимости приводят к тому, что точную стоимость товара определить невозможно. Таким образом, документ становится неинформативным;

- неверное исчисление НДС. Отсутствие суммы НДС вызовет вопросы у контролирующих органов.

Незначительные ошибки в виде пропуска знаков, прописных букв, неточностей в платежных реквизитах обычно налоговыми органами не преследуются. Сокращать наименования тоже можно, если такое сокращение позволяет установить предприятие или товар.

Правила исправления ошибок

Продавец, выставивший счет-фактуру, вправе внести необходимые исправления, сделать корректировку. У покупателя такого права нет, но оно есть у продавца. Для исправления документа предусмотрена специальная операция — корректировка счета-фактуры.

Корректировочный счет-фактура

При изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг, переданных имущественных прав) выставляют корректировочные счета-фактуры (п. 3 статьи 168 НК РФ). При корректировке необходимо соблюдать следующие правила:

- изменения согласованы с контрагентом;

- изменения вносятся в оба экземпляра;

- изменения в обязательном порядке визируются руководителем продавца или уполномоченным лицом (подпись главбуха необязательна) и заверяются печатью;

- обязательно ставьте дату коррекции.

Вам в помощь образцы, бланки для скачивания

Специалисты Минфина в недавно опубликованном письме от 28.07.21 № 03-07-09/60435 рассмотрели вопрос о порядке заполнения счета-фактуры. В частности, в ведомстве разъяснили, где в этом документе можно указать дополнительную информацию.

В письме рассмотрена следующая ситуация. Продавец выставляет счета-фактуры, в которых дополнительная информация (номер договора и/или приложения к договору) указана между «шапкой» документа и его табличной частью. Можно ли на основании такого счета-фактуры принять НДС к вычету?

Да, можно, считают в Минфине. Пункт 9 правил заполнения счета-фактуры (утв. постановлением правительства РФ от 26.12.11 № 1137) разрешает налогоплательщикам указывать в дополнительных строках и графах счета-фактуры необходимую информацию при условии сохранения формы документа. Внесение дополнительных сведений между «шапкой» счета-фактуры и его табличной частью не меняет общую структуру документа и, как следствие, не является нарушением.

Кроме того, как отмечают в Минфине, дополнительную информацию можно указывать в строках и графах после подписей руководителя и главного бухгалтера организации или иного уполномоченного лица.

Бухгалтерам хорошо известно, что счет-фактуру крайне важно заполнять в соответствии с Правилами, утвержденными постановлением № 1137 от 26.12.2011. Ведь иначе можно лишиться вычета НДС. Однако порой случаются нетипичные операции, оформление которых вызывает сомнения. К тому же документ постоянно развивается, в нем появляются новые поля. В статье расскажем, разъяснения по каким вопросам о заполнении счетов-фактур давали специалисты Минфина в последнее время.

Содержание

- Вопрос 1. Как заполнять поле «Идентификатор государственного контракта»?

- Вопрос 2. Чьи данные должен указывать в счете-фактуре комиссионер?

- Вопрос 3. Как заполнить строку 3, если продавец сам отправляет груз?

- Вопрос 4. Как отразить в электронном счете-фактуре, что «первичку» ведет сторонняя организация?

- Вопрос 5. Как заполнить счет-фактуру, если товар продает обособленное подразделение?

- Вопрос 6. Какие данные о регистрации ИП указывать в электронном документе?

- Вопрос 7. Как заполнить счет-фактуру, если импортные товары упакованы в России?

- Вопрос 8. Вправе ли главбух подписать счет-фактуру за директора?

- Вопрос 9. Не является ли нарушением новая нумерация счетов-фактур каждый месяц?

- Вопрос 10. Можно ли заявить вычет НДС, если в счете-фактуре указана неверная стоимость?

Вопрос 1. Как заполнять поле «Идентификатор государственного контракта»?

Совсем недавно в счет-фактуру был добавлен новый реквизит — идентификатор государственного контракта. Его следует отражать в строке 8, а в корректировочном счете-фактуре — в строке 5.

Необходимость указывать этот параметр в счете-фактуре следует из новой редакции пунктов 5, 5.1,5.2 статьи 169 НК РФ. Идентификатор должен быть отражен в счете-фактуре в том случае, если он имеется. А есть он далеко не у любого договора или соглашения. Этот реквизит используется в контрактах в сфере государственных закупок, но опять же не во всех. Идентификатор указывается в госконтрактах по оборонному заказу и при казначейском сопровождении.

Вопрос наличия / присвоения идентификатора государственному контракту лежит вне компетенции налогоплательщика, который является его исполнителем. Поэтому его дело — отразить этот реквизит в счете фактуре в том случае, если он присвоен. В остальных случаях упомянутые выше поля, которые предназначаются для идентификатора, оставляются пустыми. Такое пояснение содержится в письме Минфина РФ от 11.08.2017 № 03-07-09/51657.

Обратите внимание! Идентификатор, присваиваемый оборонным контрактам, представляет собой 25-значный цифровой код. Длина же кода идентификатора, который присваивается при казначейском сопровождении госконтрактов и соглашений, составляет 20 знаков. Какой из них нужно указывать в счете-фактуре? Контролирующие органы по этому поводу никаких рекомендаций не давали. Поэтому на всякий случай специалисты рекомендуют указывать оба идентификатора.

Вопрос 2. Чьи данные должен указывать в счете-фактуре комиссионер?

Комиссионеры выставляют счета-фактуры при реализации товара комитента от своего имени. При этом налогоплательщики иногда задаются вопросом, что указывать в строках 2, 2А и 2Б. По правилам из постановления № 1137, здесь следует приводить реквизиты продавца. Но кто в этом случае считается продавцом — комиссионер или комитент?

Недавно Минфин в очередной раз подтвердил, что при осуществлении реализации от своего имени комиссионер должен указывать собственные данные (письмо Минфина от 19.07.2017 № 03-07-09/45747). В графе 2 указывается наименование комиссионера, в строке 2А — его адрес, в строке 2Б — его ИНН/КПП.

Если же комиссионер приобретает для комитента товар от своего имени, то ситуация совсем иная. В этом случае в указанных строках следует отражать параметры продавца товаров.

Вопрос 3. Как заполнить строку 3, если продавец сам отправляет груз?

В строке 3 счета-фактуры нужно указывать наименование и почтовый адрес грузоотправителя. Если груз отправляет сам продавец, то еще раз переписывать его параметры не надо. В этом случае в строке 3 указывается «он же». Чтобы обеспечить идентичность данных в счете-фактуре и первичных документах, сроку 3 можно заполнить также, как это сделано в товарной накладной. Такие разъяснения Минфин дает в своем письме от 21.07.2017 № 03-07-09/46548.

Вопрос 4. Как отразить в электронном счете-фактуре, что «первичку» ведет сторонняя организация?

Налогоплательщик поручил вести первичные документы сторонней компании. Как это должно быть отражено в электронном счете-фактуре? Разъяснения Минфина по этому вопросу даны в письме от 3 мая 2017 г. № СА-4-15/8461.

Каждый первичный документ должен содержать все обязательные параметры, в том числе наименование экономического субъекта, составившего документ. Электронный счет-фактура содержит элемент «НаимЭконСубСост», обязательный к заполнению. В нем следует указать наименование организации, которая составила файл обмена счета-фактуры. Также в электронной форме документа предусмотрен необязательный элемент «ОснДоверОргСост». Он предназначен для отражения основания, на котором указанный субъект формирует счет-фактуру. Заполнение этих полей дает возможность определить, кто и почему составил документ от имени продавца.

Вопрос 5. Как заполнить счет-фактуру, если товар продает обособленное подразделение?

В своем письме от 18.05.2017 № 03-07-09/30038 Минфин ответил следующее. Плательщиками НДС являются организации и предприниматели, а также приравненные к ним лица, перемещающие товары через границу России. Обособленные подразделения НДС не платят. Поэтому и счета-фактуры они могут составлять лишь от имени основной организации.

А вот в строке 2Б следует указывать КПП обособленного подразделения, а не головной организации. Но даже если КПП будет указан неверно, вычету это препятствовать не может. Ведь такая ошибка не мешает идентификации основных параметров сделки — ее объекта и сторон, суммы, размера и ставки НДС.

Вопрос 6. Какие данные о регистрации ИП указывать в электронном документе?

Предприниматель должен указать в счете-фактуре данные о своей государственной регистрации. Для этого в электронную форму документа были введены специальные элементы: «СвГосРегИП» и «ГосРегИПВыдДов». В них следует отражать реквизиты Свидетельства о государственной регистрации предпринимателя. Однако с 1 января 2017 года налоговые органы не выдают такое свидетельство. Теперь тот факт, что предприниматель внесен в реестр, подтверждается листом записи ЕГРИП.

Таким образом, предприниматели, зарегистрированные до начала текущего года, как и прежде, указывают в счете-фактуре параметры Свидетельства о госрегистрации. Те же, кто стал ИП позже указанной даты, отражают в документе данные листа записи ЕГРИП: ОГРНИП и дату внесения записи в реестр.

Вопрос 7. Как заполнить счет-фактуру, если импортные товары упакованы в России?

Товар был ввезен в Россию и подвергся здесь вторичной упаковке. Что указывать в счете-фактуре в графе 11 «Номер таможенной декларации» при его реализации?

В соответствии с Налоговым кодексом, в отношении ввезенных товаров в счете-фактуре следует указывать номер таможенной декларации. Вместе с тем определено, что Россия будет считаться страной происхождения товара в том случае, если на ее территории он подвергся достаточной обработке (переработке). Если же упаковка товара на территории РФ не влечет смены страны происхождения, то в графе 11 счета-фактуры следует указывать данные ввозной таможенной декларации. Такое мнение содержится в письме Минфина от 07.04.2017 № 03-07-09/20667.

Вопрос 8. Вправе ли главбух подписать счет-фактуру за директора?

Руководитель отсутствует в течение нескольких дней, однако необходимо подписать счета-фактуры. Может ли главный бухгалтер сделать это один?

Счет-фактура должен быть подписан руководителем организации и главным бухгалтером либо иными уполномоченными лицами. При этом подписать документ может одно лицо, которое имеет полномочия ставить подпись и руководителя, и главбуха. С этим согласны в ФНС (письмо от 18.06.2009 № 3-1-11/425@) и в Минфине (письма от 21.10.2014 № 03-07-09/53005, от 02.07.2013 № 03-07-09/25296).

То есть когда руководитель в отпуске, главный бухгалтер должен подписать документ и за себя, и за него. Однако поставить подпись за руководителя главбух может только в том случае, если он на это уполномочен приказом или доверенностью от имени организации. Такой позиции придерживаются в Минфине (письмо от 21.10.2014 № 03-07-09/53005), ссылаясь на правила из постановления № 1137.

Таким образом, перед отъездом руководителя стоит убедиться, что главный бухгалтер обладает соответствующими полномочиями, данными ему приказом или доверенностью от имени организации.

Вопрос 9. Не является ли нарушением новая нумерация счетов-фактур каждый месяц?

Закон требует, чтобы в счете-фактуре были указан порядковый номер и дата составления. В постановлении № 1137 есть требование о хронологической нумерации. Никаких иных особенностей проставления номеров в счете-фактуре ни в Налоговом кодексе, ни в ином правовом акте не определено.

Это значит, что организация может самостоятельно определить, как именно будет формировать номера счетов-фактур, и закрепить этот порядок в учетной политике. Но как бы то ни было, снимать вычет из-за нумерации неправомерно. Такие выводы следуют из письма Минфина от 12.01.2017 № 03-07-09/411.

В соответствии с пунктом 2 статьи 169 НК РФ, не любая ошибка в счете-фактуре повлечет отказ в вычете НДС. Если она не мешает идентифицировать продавца и покупателя, наименование объекта сделки, его стоимость, ставку и сумму НДС, то вычету не препятствует.

Из этого следует, что ошибка в стоимости, в том числе и арифметическая, как раз является критичной. На основании такого счета-фактуры принять к вычету НДС нельзя. Об этом Минфин еще раз напомнил в письме от 19.04.2017 № 03-07-09/23491.

Кроме того, не получится вычесть НДС, если в счете-фактуре неверно указано наименование объекта сделки (письмо Минфина от 17.11.2016 № 03-07-09/67406) либо данные о валюте — код или ее наименование (письмо Минфина РФ от 11.03.2012 № 03-07-08/68).