Совокупность финансовых активов, принадлежащих компании, определяет не только ее рыночную стоимость, но и имеющийся потенциал для роста, развития и выхода на новые рынки. В бухгалтерском балансе традиционно отражаются все обязательства и источники, использующиеся для формирования резервных, оборотных и заемных ресурсов, а также иных элементов общей экономической структуры. При этом важно учитывать, что при ведении отчетности тщательным образом должен осуществляться контроль за дифференциацией отдельных статей доходов и расходов, исключающий ошибочную оценку статуса той или иной части денежных потоков. Что относится к собственным средствам капитала предприятий и организаций, за счет чего формируется резерв компаний и корпораций, и что это дает собственникам бизнеса в конечном счете? Самое время разобраться в нюансах.

Общее представление

Регистрация юридического лица предусматривает внесение учредителями уставных долей, величина и порядок распределения которых фиксируются в Уставе фирмы. В соответствии с действующими законодательными нормами, регламентирующими данный аспект, существуют определенные ограничения по минимальным значениям. Так, для общества с ограниченной ответственностью (ООО) общая сумма должна составлять не менее 10 тыс. рублей, а для публичных акционерных объединений (ПАО) — 100 тыс. руб. Деньги могут быть внесены как в виде наличности, так и путем передачи имущества, для определения стоимости которого привлекаются независимые оценщики.

Исходя из трактовки, предлагаемой Министерством финансов РФ, перечень элементов собственного капитала предприятия или компании включает в себя следующие составляющие:

- Уставные средства, являющиеся вкладом учредителей, и определяющие базу для назначения ответственности в случае возникновения правовых споров.

- Добавочный объем, представляющий собой вложения сверх базовой доли.

- Резервная структура, формируемая на случай необходимости покрытия убытков, связанных с непредвиденными обстоятельствами.

- Нераспределенная прибыль — совокупность финансовых ресурсов, оставшихся в распоряжении собственников после выплаты всех обязательств, включая налоговые сборы, страховые взносы, и т. д.

Таким образом, уставный и собственный капитал соотносятся как элемент и целое, объединяющее ряд экономических активов субъекта рынка.

Особенности определения

В рамках научной доктрины, равно как и в юридической практике — отечественной и международной — сложилось несколько концепций, раскрывающих специфику рассматриваемого понятия. Для российского сегмента к числу наиболее распространенных принято относить подходы, определяющие его следующим образом:

- В качестве равного совокупности, состоящей из нераспределенной прибыли, суммы, выплаченной за выкуп ценных бумаг, а также добавочных, резервных и уставных средств.

- Как равный суммарной величине чистых активов, имеющихся в распоряжении бизнеса.

Стоит подробнее рассмотреть характерную специфику каждого из перечисленных вариантов.

Готовые решения для всех направлений

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

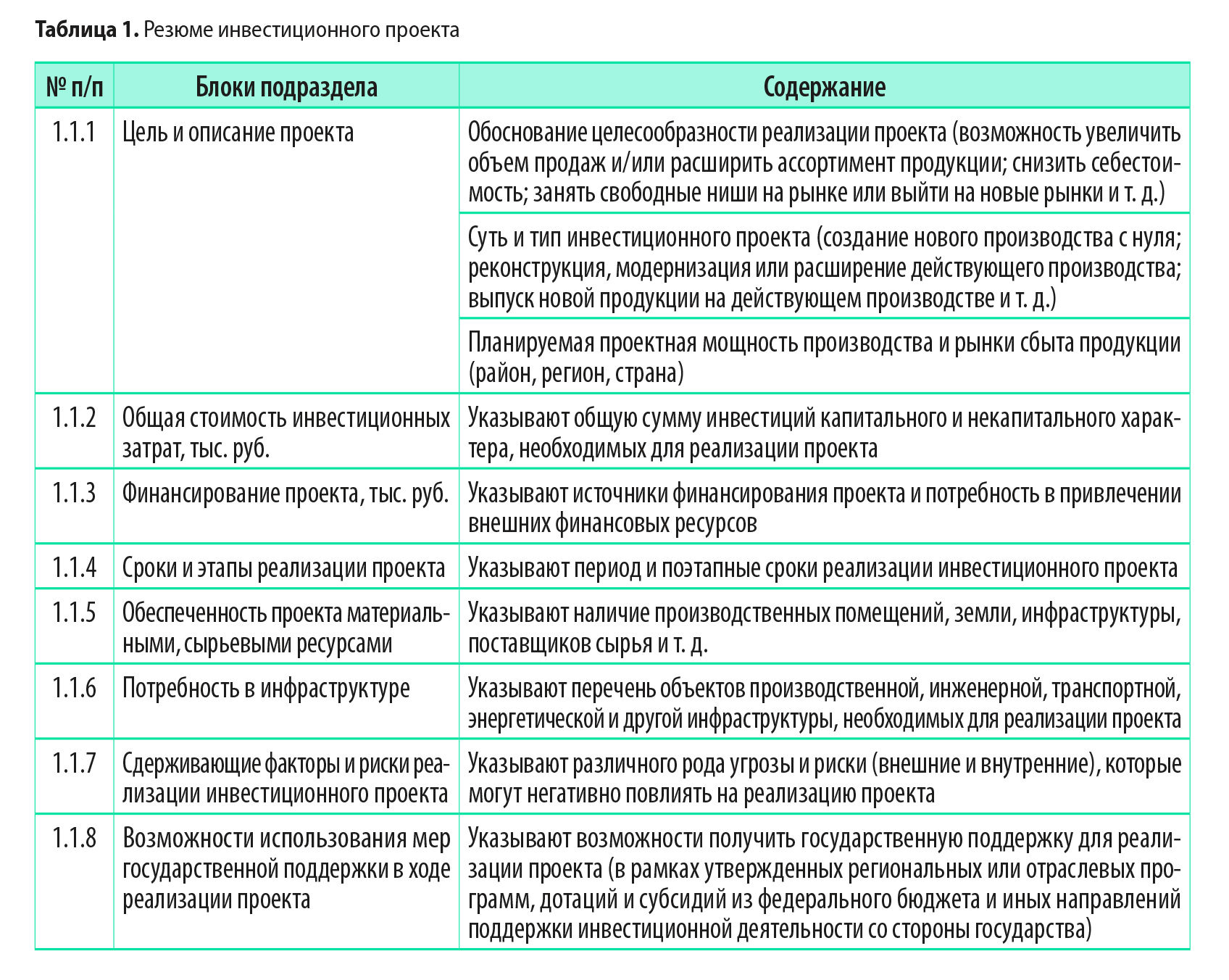

Нормативно-правовая трактовка

Чем является и из чего складывается собственный капитал компании или предприятия, что представляет собой определение доли организации, и каковы основные составляющие элементы рассматриваемого понятия? Если брать за основу методологию, частично находящую отражение в законодательных актах, то в качестве наиболее традиционного подхода к понятию стоит выделить оценку чистых активов. Например, в соответствии с третьим пунктом статьи 35 ФЗ №208, посвященного вопросам функционирования акционерных обществ, обязанностью финансово-кредитных учреждений является учет данной категории вместо собственного капитала, что подразумевает взаимозаменяемость этих показателей с точки зрения норм права. Еще один акт — Приказ №6, изданный Министерством сельского хозяйства в 2005 году — указывает, что общепринятая трактовка, согласно которой СК и разница между активами и обязательствами, является соответствующей понятию чистого имущества.

Исходя из этого, определение величины может основываться на интерпретирующем подходе, приведенном в рамках положения Минфина № 84н — в соответствии с предлагаемой ведомством формулой, по которой из баланса собственного капитала (суммы уставного, оборотного и т. д.) вычитаются все принятые к расчету обязательства. При этом важно учитывать, что вариант, рассматриваемый Министерством финансов, предполагает исключение из структуры учитываемых активов суммовых значений, отражающих дебиторскую задолженность учредителей, собственников или акционеров фирмы. Что же касается обязательных долговых показателей, то здесь вычету подлежат доходы, планируемые в предстоящих периодах, основанием для возникновения которых становятся государственные дотации и субсидии, а также операции, связанные с получением имущества на безвозмездной основе.

Размещение понятия «собственный капитал» в разделе

Стоит сделать акцент на том, что все ключевые элементы, формирующие структуру СК, в приведенной трактовке фактически находят отражение в бухгалтерском балансе. Конкретнее — фиксируются при заполнении в документе раздела, введенного Минфином в 2010 г. на основании приказа № 66н, посвященного рассматриваемому вопросу. Кроме того, существует норма, закрепленная в содержании постановления № 34н от 1998 г. (пункт 66), определяющая необходимость принятия к учету в подобном качестве именно нераспределенной прибыли, различных видов капиталовложений, а также иных резервов, специфика которых законодателем не уточняется.

Подобная формулировка позволяет достаточно свободно трактовать в рамках научных исследований понятие о том, какие средства предприятия или корпорации входят в состав структуры собственного капитала, и что в него не включается — при условии, что компания или организация придерживается указанной концепции. Если говорить объективно, то данный формат рассмотрения видится более простым и понятным, нежели схема, предлагаемая Минфином для проведения расчетов, поскольку в этом случае все, что требуется при проведении экономического анализа — суммировать итоговые значения строк 1310—1370 в бухгалтерском балансе.

Порядок отражения

Устройство вышеупомянутого раздела, предназначенного для внесения основных расчетных данных, представляет собой следующий реестр позиций:

|

Код строки |

Что значит |

|

1310 |

УК |

|

1320 |

Акции предприятия, выкупленные у держателей |

|

1340 |

Переоценка активов, не относящихся к структуре оборота |

|

1350 |

Добавочные средства |

|

1360 |

Резервные финансы |

|

1370 |

Не распределенный субъектом доход |

|

1300 |

Итог |

Как можно заметить, в данном сегменте в качестве структурных элементов указываются все составляющие, на которые подразделяется собственный капитал организации, что позволяет говорить об использовании третьего раздела для отражения СК.

Порядок расчета величины

Стандартная практика вычисления предусматривает сложение всех статей, приведенных в таблице выше, с представлением итогового значения в строке 1300. Исходя из полученных результатов компанией выплачиваются дивиденды, определяемые как часть прибыль предприятия, распределяемая между собственниками исходя из размера долевого вложения в уставной фонд, либо имеющегося на руках пакета акций. При прекращении функционирования бизнеса результирующая сумма баланса также пропорционально делится среди участников.

Определение СК по методике Минфина

Способ, предлагаемый Министерством, основывается на использовании не только указанного перечня данных, но и привлечении сведений, отражаемых в смежных разделах. К их числу относятся результаты по строкам 1400 и 1500 (обязательства, требования по которым должны быть погашены в долгосрочном и краткосрочном периодах, соответственно), а также 1600, то есть итоговое соотношение активов. Кроме того, для расчета понадобятся сведения по дебетовому остатку счета 75 («учредительские долги») и кредиту 98-го счета («будущие доходы»).

Таким образом, исходя из расчетной формулы, получается следующий алгоритм действий:

- Определение разницы между значением строки 1600 и задолженностью учредителей (Д75).

- Вычисление суммы по обязательствам (1400+1500) и вычет из нее предстоящих поступлений (К98).

- Уменьшение первого результата на величину второй операции.

Полученный итог определяется как собственный капитал организации.

Характеристика показателя с точки зрения бизнеса

Благоприятные экономические условия, а также грамотный подход к реализации проекта — факторы, обуславливающие положительный статус чистых активов в большинстве случаев практики ведения хозяйственной деятельности. Для общей оценки нередко используется принцип расчета среднего значения, в соответствии с которым берутся показатели на начальный и конечный отрезок года, после чего их сумма делится пополам.

В соответствии с общепринятыми рекомендациями, полученный результат должен превышать уставную величину, в крайнем случае — являться равнозначным. К собственному капиталу коммерческой организации или банка, что состоит из нераспределенной прибыли, имущества, средств оборотного и резервного фондов, относятся как к индикатору, на основе чего составляется общее впечатление об инвестиционной успешности и потенциальной привлекательности с точки зрения возможного сотрудничества.

Законодателем рассматриваются различные гипотетические аспекты ведения хозяйственной деятельности. Например, возникают ситуации, когда результат расчета активов по итогам очередного финансового периода оказывается меньше, чем изначально установленный размер уставного капитала. В этом случае обязанность компаний, имеющих организационно-правовую форму ООО — произвести действия, ведущие к подъему их стоимости, либо к сокращению УК — за счет уменьшения номинальной ценности акций/долей участников, или их общего количества. При этом рост результирующих значений по СК может быть обеспечен тремя факторами:

- Увеличение оборота. Сведения о денежных потоках, генерируемых в результате деятельности организации, отражаются в отчете о полученных финансовых результатах (строка 2400).

- Вложения со стороны участников. Информация о дополнительных капиталовложениях указывается в строках 1310/1350.

- Повышение чистой прибыли за счет сокращения издержек, связанных с уплатой обязательных сборов и погашением основных долговых обязательств.

Балансовый показатель также может оказаться отрицательным. Подобный результат свидетельствует о том, что поступающий доход не перекрывает размер издержек, а сама фирма фактически работает в убыток.

Оценочные коэффициенты

Один из критериев оценки — оборачиваемость собственного капитала, демонстрирующая интенсивность и эффективность использования компанией имеющихся в ее распоряжении финансовых ресурсов. Алгоритм расчета предусматривает деление данных из строки 2110 на 1/2 от суммы значений из графы 1300, взятых в начальной и конечной точках периода. Стоит отметить, что целесообразность измерения показателя возникает только в разрезе оценки динамических изменений — положительный тренд роста можно считать свидетельством качества функционирования бизнеса.

Еще один фактор — маневренность собственного капитала, демонстрирующая уровень его фактической ликвидности. Для получения информации производится расчет по формуле (1200—1500)/1300. Оптимальным считается результат на уровне 0,7 или выше, средним — около 0,5.

Готовые решения для всех направлений

Ускорь работу сотрудников склада при помощи мобильной автоматизации. Навсегда устраните ошибки при приёмке, отгрузке, инвентаризации и перемещении товара.

Узнать больше

Мобильность, точность и скорость пересчёта товара в торговом зале и на складе, позволят вам не потерять дни продаж во время проведения инвентаризации и при приёмке товара.

Узнать больше

Обязательная маркировка товаров — это возможность для каждой организации на 100% исключить приёмку на свой склад контрафактного товара и отследить цепочку поставок от производителя.

Узнать больше

Скорость, точность приёмки и отгрузки товаров на складе — краеугольный камень в E-commerce бизнесе. Начни использовать современные, более эффективные мобильные инструменты.

Узнать больше

Повысь точность учета имущества организации, уровень контроля сохранности и перемещения каждой единицы. Мобильный учет снизит вероятность краж и естественных потерь.

Узнать больше

Повысь эффективность деятельности производственного предприятия за счет внедрения мобильной автоматизации для учёта товарно-материальных ценностей.

Узнать больше

Первое в России готовое решение для учёта товара по RFID-меткам на каждом из этапов цепочки поставок.

Узнать больше

Исключи ошибки сопоставления и считывания акцизных марок алкогольной продукции при помощи мобильных инструментов учёта.

Узнать больше

Получение сертифицированного статуса партнёра «Клеверенс» позволит вашей компании выйти на новый уровень решения задач на предприятиях ваших клиентов..

Узнать больше

Используй современные мобильные инструменты для проведения инвентаризации товара. Повысь скорость и точность бизнес-процесса.

Узнать больше

Показать все решения по автоматизации

Какой должна быть средняя величина СК

«Плюс» в балансе оценки чистых активов уже сам по себе является позитивной характеристикой. Минусовые показатели обычно свидетельствуют о серьезных проблемах, зачастую обусловленных кредитной и долговой нагрузкой, а также недостаточностью высоколиквидной собственности. При оценке, как правило, используется среднегодовое значение, отражающее специфику временных колебаний, для расчета которого применяется элементарная формула: сумма данных на начало и конец года, взятых из бухгалтерского баланса, разделенная на два.

Финансовые эксперты, специализирующиеся на оказании консалтинговых услуг, настоятельно рекомендуют сохранять баланс, при котором объем СК будет больше, чем величина уставного фонда. Для чего важен размер собственного капитала компании? В первую очередь, это признак, свидетельствующий о способности бизнеса окупаться и приносить прибыль. Стабильность притока денежных ресурсов гарантирует поддержание инвестиционной привлекательности, поэтому в рамках рыночного позиционирования этот критерий становится одним из наиболее значимых.

Грамотный расчет показателей позволяет своевременно оценить динамику функционирования предприятия, выявить потенциальные риски, и скорректировать потенциальные издержки. Аналитический процесс требует точности используемых данных, поэтому программные решения для автоматизации учета, предлагаемые компанией «Клеверенс», станут отличным вариантом оптимизации ключевых бизнес-процессов.

Как выбрать правильный подход к определению стоимости СК

Выбор подходящей интерпретации, соответствующей специфике бизнеса, в первую очередь зависит от целей, обозначенных перед бухгалтерией.

Возникают ситуации, когда задача сводится к корректному расчету суммы, характеризующей размер собственного капитала — допустим, в рамках вычисления максимальной процентной величины по долговым обязательствам, регламентируемого нормами второго пункта статьи 269 Налогового кодекса. Оптимальным решением можно считать вариант, предложенный Министерством финансов, определяющий СК как совокупность элементов, соответствующих строкам 1310—1370 в отчетном балансе.

Если же приоритетом является составление аналитической документации, выступающей основой для презентации перед инвестиционной группой, банковскими организациями или советом директоров, более актуальным видится второй подход, предполагающий отождествление СК с чистыми активами.

Выводы

Анализ понятия «собственный капитал» важен как с точки зрения выбора подходящей методики определения структуры средств, которыми располагает предприятие, так и в плане понимания реальной картины эффективности бизнеса. Величина показателей, тренды их изменений, а также сопоставление данных с размером уставного фонда — оперативные индикаторы, своевременно указывающие на возникающую проблематику, и помогающие в принятии грамотных финансовых решений.

Количество показов: 8815

Собственный капитал показывает, какими средствами располагают учредители компании. Понятия «собственный капитал» и «чистые активы» — это, по сути, синонимы. Можно посмотреть их значение в определенной строке баланса, а можно вычислить по специальной формуле. Затем — посчитать рентабельность и оборачиваемость СК. Они покажут, насколько успешен бизнес.

Что такое собственный капитал организации

Это финансовый показатель, который характеризует размер средств, принадлежащих участникам организации.

Определение собственного капитала (СК) приведено в пункте 66 Положения по ведению бухгалтерского учета и бухгалтерской отчетности (утв. приказом Минфина от 29.07.98 № 34н). Там сказано, что в СК входят:

- капиталы: уставный (складочный), добавочный, резервный;

- нераспределенная прибыль;

- прочие резервы.

СПРАВКА

По сути, СК (его также называют собственными средствами) — это активы компании за минусом ее обязательств. Аналогичным образом определяют и другой показатель — стоимость чистых активов организации (п. 4 Порядка определения стоимости чистых активов, утв. приказом Минфина от 28.08.14 № 84н). Поэтому между понятиями «собственный капитал» и «чистые активы» зачастую ставят знак равенства.

Оцените финансовое состояние своей организации и получите советы по его улучшению

Методы расчета собственного капитала

На практике обычно применяют два метода.

Первый является очень простым. Суть его в том, чтобы за величину СК принять цифру, указанную в определенной строке баланса.

Второй метод чуть сложнее. Он основан на равенстве понятий «собственные средства» и «чистые активы». Для вычислений нужно использовать утвержденный Минфином порядок расчета чистых активов. Полученную величину принять за СК. Отметим, что для второго метода (как и для первого) источники данных — это показатели бухгалтерского баланса.

Какая строка баланса содержит показатель собственного капитала

Для применения первого метода нужно знать, где в балансе отражены собственные средства предприятия. В пассиве, в строке 1300 «ИТОГО капитал». Цифра в данной строке — это сумма показателей шести строк.

- 1310 «Уставный капитал (складочный капитал, уставный фонд, вклады товарищей)».

- 1320 «Собственные акции, выкупленные у акционеров».

- 1340 «Переоценка внеоборотных активов».

- 1350 «Добавочный капитал (без переоценки)».

- 1360 «Резервный капитал».

- 1370 «Нераспределенная прибыль (непокрытый убыток)».

Заполнить и распечатать бухгалтерский баланс по актуальной форме в веб‑сервисе

Заполнить бесплатно

Формула собственного капитала

Для применения второго метода нужно использовать формулу, по которой определяется стоимость чистых активов. Эта формула закреплена приказом Минфина от 28.08.14 № 84н.

СК = АКТИВЫ (за минусом дебиторской задолженности учредителей по взносам в уставный капитал) — ОБЯЗАТЕЛЬСТВА (за минусом доходов будущих периодов, связанных с получением государственной помощи)

Таблица

Расшифровка показателей, задействованных в формуле

|

Показатель |

Расшифровка |

|---|---|

|

АКТИВЫ |

Цифры из строки баланса 1600 «БАЛАНС (актив)» |

|

Дебиторская задолженность учредителей по взносам в уставный капитал |

Дебетовый остаток по счету 75 «Расчеты с учредителями» субсчет «Расчеты по вкладам в УК» |

|

ОБЯЗАТЕЛЬСТВА |

Сумма показателей в двух строках баланса: 1400 «ИТОГО долгосрочных обязательств» и 1500 «ИТОГО краткосрочных обязательств» |

|

Доходы будущих периодов, связанные с получением государственной помощи |

Кредитовый остаток по счету 98 «Доходы будущих периодов» субсчет «Безвозмездные поступления из бюджета» |

Как рассчитать средний капитал компании

Средняя величина собственного капитала рассчитывается по формуле:

Средняя величина СК = (СК на начало периода + СК на конец периода) / 2

Чаще всего среднее значение вычисляют исходя из данных на первое и последнее число года.

Оптимальная средняя величина собственного капитала

Данный показатель должен быть равен или превышать величину уставного капитала (УК) компании. Если это условие выполняется, бизнес можно условно назвать успешным.

ВАЖНО

По закону запрещено допускать, чтобы собственный капитал ООО был меньше уставного. Оказавшись в подобной ситуации, общество должно пойти по одному из двух путей. Либо увеличить чистые активы до уровня УК, либо сократить уставный капитал до размера чистых активов. Если в итоге УК окажется меньше установленного законом минимума (10 000 руб.), ООО придется ликвидировать (п. 4 ст. 90 ГК РФ).

Получите образец учетной политики и ведите бухучет в веб‑сервисе для небольших ООО и ИП

Получить бесплатно

Иногда финансисты применяют следующий подход для определения оптимальной средней величины собственного капитала. Складывают стоимость активов с минимальной ликвидностью (к ним обычно относят материальные запасы, внеоборотные активы и незавершенное производство). Собственный капитал должен быть равен или больше найденного значения.

Рентабельность собственного капитала

Ее вычисляют по формуле:

Рентабельность СК = (Чистая прибыль / Средняя величина СК) × 100 %

Рентабельность СК показывает, какую прибыль приносит 1 рубль из общего объема собственных средств компании. Чем выше рентабельность СК — тем более успешен бизнес. Нормальным принято считать значение в диапазоне от 10 до 20%.

Оборачиваемость собственного капитала

Считается по формуле:

Оборачиваемость СК = Выручка / Средняя величина СК

Оборачиваемость СК — это показатель того, как быстро организация оборачивает собственные средства.

Приведем пример. Допустим, в формулу подставили среднюю величину СК, рассчитанную за период, равный году. И получили результат 1,5. Это значит, что за год собственный капитал фирмы сделал полтора оборота.

Добавим, что для разных отраслей оптимальное значение оборачиваемости собственного капитала будет отличаться. В частности, для строительства и производства продуктов питания цифра выше, чем для услуг в социальной сфере.

Основные задачи анализа денежных потоков — выявление причин недостатка либо избытка денег на предприятии и определение источников их поступлений и направлений использования. С его помощью можно контролировать платежеспособность и находить объяснение расхождениям между финансовым результатом деятельности предприятия и сальдо денежных потоков. В большинстве случаев анализ денежных потоков предприятия рассматривается в разрезе трех видов деятельности: основной, инвестиционной и финансовой.

Основные задачи анализа денежных потоков — выявление причин недостатка либо избытка денег на предприятии и определение источников их поступлений и направлений использования. Для проведения анализа денежных потоков ведется «Отчет о движении денежных средств», который входит в состав официально утвержденной бухгалтерской отчетности. С помощью этого документа можно контролировать текущую платежеспособность, управлять денежными потоками и находить объяснение расхождениям между финансовым результатом деятельности предприятия и сальдо денежных потоков.

Анализ денежных потоков предприятия поможет получить ответы на перечисленные ниже вопросы:

- В каком объеме и из каких источников денежные средства поступают на предприятие?

- Каковы основные направления расходования денежных средств предприятия?

- Способно ли предприятие в настоящий момент обеспечить превышение приходных денежных потоков над расходными, если да, то насколько стабильно такое положение?

- В состоянии ли предприятие расплатиться по своим текущим обязательствам?

- Достаточно ли получаемой предприятием прибыли для удовлетворения текущих потребностей в денежных средствах?

- Достаточно ли у предприятия собственных денежных средств для осуществления инвестиционной деятельности?

- Как объяснить разницу между размером полученной прибыли и суммой денежных средств предприятия?

В большинстве случаев анализ денежных потоков предприятия рассматривается в разрезе трех видов деятельности: основной, инвестиционной и финансовой.

1. Денежные потоки по основной деятельности предприятия

Потоки денежных средств предприятия по основной деятельности представляют собой их поступление и использование, обеспечивающие функционирование предприятия (производство, торговля, услуги и т. д.) Главным источником прибыли предприятия является его основная деятельность, она же должна быть и основным источником поступления денежных средств.

Большинство налогов рассчитываются от денежной выручки от реализациитоварно-материальных ценностей (выполненных работ, оказанных услуг). Если выручка от реализации не доминирует в приходном денежном потоке, то следует задуматься о том, какой же вид деятельности предприятия следует считать основным.

В большинстве случаев следующим по важности источником поступления денежных средств является погашение дебиторской задолженности в денежной форме. Это неудивительно, ведь суммы после погашения этой задолженности превращаются в выручку от реализации.

Еще один источник поступления денежных средств по основному виду деятельности — это авансы (предварительная оплата), полученные от покупателей и заказчиков за товарно-материальные ценности (выполненные работы, оказанные услуги).

Какие же расходные денежные потоки по основной деятельности бывают на предприятии?

Главное направление расходования денежных средств любой организации — этооплата поставщикам и подрядчикам приобретенных у них товарно-материальных ценностей (работ, услуг). Производство в принципе невозможно без сырья и материалов. То же самое касается торговли: чтобы что-то продать, нужно вначале это что-то купить. Предприятия, выполняющие работы и оказывающие услуги, приобретают у поставщиков оборудование, расходные материалы, инструмент и т. д.

Следующее по важности направление расходования денежных средств по основной деятельности — это выплата заработной платы работникам предприятия. Здесь тоже все понятно: без трудовых ресурсов невозможно осуществление какой-либо деятельности, как и без сырья, материалов, покупных изделий и товаров, получения услуг со стороны и др.

Серьезное место в структуре расходования денежных средств занимают платежи в бюджет и внебюджетные фонды. Часть из них напрямую зависит от суммы начисленной заработной платы (речь идет о платежах, размеры которых рассчитываются от фонда оплаты труда).

Если предприятие пользуется кредитами, то одним из расходных денежных потоков является уплата процентов за пользование этими средствами. Расходы по данному пункту сравнительно легко планировать: суммы процентов, которые предприятие периодически должно уплачивать, обычно рассчитываются заранее, при оформлении кредита или сразу после этого.

Еще одно направление расходования денежных средств, которое относится к основной деятельности предприятия— это отчисления на социальную сферу(выплаты больничных, декретных и т. п.)

2. Денежные потоки по инвестиционной деятельности предприятия

Денежные потоки по инвестиционной деятельности представляют собой поступление и расходование денежных средств, связанные с приобретением либо продажей долгосрочных активов предприятия, а также с доходами от вложенных инвестиций. При успешном развитии бизнеса предприятие стремится к расширению и модернизации производственных мощностей, но ведение инвестиционной деятельности может стать причиной (и, как правило, становится) временного оттока денежных средств.

Главный приходный денежный поток по данному виду деятельности — это поступления от реализации основных средств и нематериальных активов. Хотя в большинстве случаев такие операции осуществляются редко, поступление по ним денежных средств бывает довольно значительным.

Следующий по важности и масштабности приходный денежный поток — этодивиденды, проценты и прочие доходы от долгосрочных финансовых вложений предприятия (внереализационные доходы).

Возврат основных сумм финансовых вложений (не дивидендов и процентов) также является приходным денежным потоком по инвестиционному виду деятельности. Например, если предприятие разместило денежные средства на депозитном счете в банке, то проценты по этому вкладу относятся к приходному денежному потоку (то есть к внереализационным доходам). Возврат суммы вклада по истечении срока действия договора — это уже денежный поток, относящийся к возврату финансовых вложений.

Теперь рассмотрим расходные денежные потоки, относящиеся к инвестиционному виду деятельности предприятия.

В первую очередь здесь следует отметить такое направление расходования, какприобретение основных средств и нематериальных активов. Наличие основных средств (оборудования, зданий и сооружений, устройств и механизмов, транспортных средств, станков, оргтехники ит. д.) на производственном предприятии является обязательным условием для его функционирования. Что касается нематериальных активов, то для осуществления различных видов деятельности необходимы специальные разрешения (лицензии), авторские права, права на пользование земельными ресурсами и т. д. Все это относится к нематериальным активам, которые приобретаются за деньги.

Мощным расходным денежным потоком предприятия являются капитальные вложения. Они представляют собой совокупность затрат на воспроизводство основных фондов, их модернизацию, реконструкцию, техническое перевооружение, приобретение оборудования и транспортных средств и др. Состав и структура капитальных вложений во многом зависят от специфики конкретного предприятия.

Еще одним расходным денежным потоком предприятия могут быть финансовые инвестиции. К ним относятся покупка акций, облигаций и иных ценных бумаг, а также вложения в уставные капиталы других предприятий (это позволяет предприятию стать полным либо частичным собственником другого субъекта хозяйствования). Кроме того, финансовыми вложениями являются займы, предоставленные сторонним организациям.

3. Денежные потоки по финансовой деятельности предприятия

Основное назначение финансовой деятельности предприятия — это увеличение суммы имеющихся в распоряжении денежных средств для финансового обеспечения его основной и инвестиционной деятельности.

Главный приходный денежный поток предприятия по финансовой деятельности — кредиты и займы (краткосрочные либо долгосрочные). Привлеченные денежные средства могут быть получены в банках и иных финансово-кредитных организациях, а также предоставлены другими субъектами хозяйствования. Кредитование предприятия часто бывает целевым, когда деньги привлекаются для реализации конкретных проектов.

Целевое финансирование является еще одним приходным денежным потоком по финансовой деятельности предприятия и в большинстве случаев предоставляется производственным предприятиям.

Если предприятие имеет собственные акции, то поступления от эмиссии этих акций также являются приходным денежным потоком по финансовой деятельности.

Что касается расходных денежных потоков по финансовой деятельности, то главное место здесь занимает возврат полученных ранее кредитов и займов. Если на предприятии должным образом поставлены процессы финансового планирования, то даже столь солидный отток денежных средств проходит практически безболезненно.

Выплаты дивидендов от полученной прибыли также относятся к расходным денежным потокам по финансовой деятельности предприятия и производятся регулярно, но, как правило, с большими перерывами (например, раз в квартал или раз в год).

4. Ликвидный денежный поток предприятия

Ликвидный денежный поток является одним из основных показателей, с помощью которых можно оценить финансовое положение предприятия по результатам его деятельности в отчетном периоде. Помимо прочего, ликвидный денежный поток отражает изменения чистой кредитной позиции предприятия в течение отчетного периода. Чистой кредитной позицией называется разница между привлеченными и собственными денежными средствами.

Если предприятие обращается в банк либо иное финансово-кредитное учреждение за кредитом, то при оценке его платежеспособности ликвидный денежный поток предприятия является одним из основных показателей, на основании которых делается вывод о финансовом состоянии кредитополучателя.

Ликвидный денежный поток предприятия рассчитывается за определенный период времени (отчетный период) по формуле:

ЛДП = (КрКон — ДСКон) — (КрНач — ДСНач),

где ЛДП — ликвидный денежный поток;

КрКон — сумма всех привлеченных средств предприятия (краткосрочных и долгосрочных кредитов, займов и т. д.) на конец отчетного периода;

ДСКон — сумма денежных средств предприятия наконец отчетного периода;

КрНач — сумма всех привлеченных средств предприятия (краткосрочных и долгосрочных кредитов, займов и т. д.) на начало отчетного периода;

ДСНач — сумма денежных средств предприятия на начало отчетного периода.

Финансовым службам предприятия рекомендуется рассчитывать ликвидный денежный поток по окончании каждого отчетного периода. Это позволит держать руку на пульсе событий и своевременно реагировать на те либо иные изменения финансового состояния предприятия.

- /

- /

13 МАЯ 2022

Разбираем имеющиеся возможности

Автор: Наталья Джораева, эксперт по корпоративным финансам и инвестициям, основатель информационного сервиса Get-Investor.ru. Опыт работы в финансах более 15 лет, руководящие должности в группе АФК Система и штаб-квартире Евросети. Консультант 300+ стартапов и компаний малого бизнеса. Эксперт года по версии StartHub-2021 (Агентство инноваций г. Москвы), преподаватель образовательных программ «GenerationS» и StartHub.

Вы основатель стартапа или владелец давно работающей на рынке компании? На какой бы стадии развития ни находился бизнес, вопрос привлечения внешнего финансирования будет актуален всегда. Ведь именно с помощью инвестиций вы сможете кратно ускорить развитие компании и в разы увеличить продажи и прибыль. Давайте разберемся, какие бывают источники финансирования бизнеса и какой лучше всего подойдет именно вам. Даже если часть из них не актуальна для вас прямо сейчас, вы будете иметь в виду возможности, которые откроются на следующем этапе развития компании.

Источники:

1. Собственные средства основателя компании

2. Ближний круг – друзья и знакомые

3. Краудфандинг

4. Гранты и субсидии

5. Бизнес-ангелы

6. Венчурные фонды

7. Банковский кредит

8. Факторинг

9. Лизинг

10. Товарный кредит

1. Собственные средства основателя компании

Что это?

По статистике каждый третий стартап запускается на средства своих основателей. И это не обязательно только деньги – инвестицией может быть ваша экспертиза, ноу-хау или, как минимум, время, которое вы вкладываете в проект, не получая на первых порах никакой финансовой отдачи.

Когда актуально?

Конечно, основатель может проинвестировать в собственный бизнес на любой стадии его развития, но все-таки в большинстве случаев это происходит на самом старте, когда компания только открылась. На этом этапе продаж еще нет, но появляются первые расходы – на разработку продукта, найм первых сотрудников, маркетинговые эксперименты и так далее. Эти расходы вам и нужно покрыть на первых порах, пока бизнес не выйдет на безубыточность или не появится внешний инвестор. Кстати, для инвестора тот факт, что вы вложили в проект не только свое время, но и сбережения, будет позитивным сигналом. Ведь кому захочется рисковать, инвестируя в проект, в который даже его основатель не рискнул вложить свои деньги?

2. Ближний круг – друзья и знакомые

Что это?

Этот источник первых инвестиций в мире венчура называют 3F: friends, family, fools (друзья, семья, дураки). Ближний круг – первые люди, к которым можно обратиться за деньгами: в долг или за небольшую долю в вашем проекте. Обычно они бывают готовы профинансировать ваш проект не потому, что хорошо разбираются в бизнесе и, тем более, инвестировании, а потому, что верят в вас как в человека или предпринимателя. Поэтому важно учитывать риск испортить с ними отношения, если проект «не выстрелит», а вернуть долги быстро не получится.

Когда актуально?

Этот источник финансирования используется для покрытия расходов на самом начальном этапе, когда вашей главной задачей будет разработать продукт и постараться довести его до первых продаж. Как только готов прототип или базовая версия продукта и получена позитивная обратная связь от покупателей – можно переходить к профессиональным инвесторам.

3. Краудфандинг

Что это?

Краудфандинг – это способ привлечения в проект небольших денег от множества частных лиц через специализированные онлайн-площадки. В данном случае, о покупке доли в компании речь не идет. Это скорее способ проверить свою идею на жизнеспособность: если концепция продукта понравится пользователям площадки – они поддержат его личными средствами.

Когда актуально?

Краудфандинг актуален для стартапов на начальной стадии развития, особенно в нише В2С, ориентированной на широкую аудиторию.

4. Гранты и субсидии

Что это?

Это инструмент безвозмездного финансирования перспективных проектов от государственных или коммерческих фондов по итогам конкурсного отбора. В России гранты выдаются такими организациями, как Минэкономразвития РФ, Минцифра, Фонд президентских грантов, Фонд содействия инновациям, Национальная технологическая инициатива (НТИ), фонд «Сколково» и другими. Чтобы получить грант, проект должен соответствовать требованиям фонда. Для участия в конкурсе необходимо подготовить пакет документов и подать заявку. Перечень документов у каждого фонда свой, но везде придется представить бизнес-план и учредительные документы компании.

Когда актуально?

Этот вид финансирования подходит компаниям на любой стадии развития, начиная от этапа идеи и заканчивая миллиардными оборотами, главное – выбрать соответствующую своей стадии программу. Помните, что после выдачи гранта фонд будет отслеживать использование денег по назначению: компания-получатель должна регулярно отчитываться о своих тратах и подтверждать их документами.

5. Бизнес-ангелы

Кто это?

Бизнес-ангел – это частный инвестор, который финансирует проекты на начальной стадии за долю в компании. Его цель – заработать на перепродаже этой доли, когда компания вырастет, или на части будущей прибыли компании в виде дивидендов. Бизнес-ангелы могут инвестировать как единолично, так и через синдикаты – объединившись с несколькими другими инвесторами.

Когда актуально?

Бизнес-ангелы, как правило, инвестируют в проекты на предпосевной и посевной стадиях, когда у проекта нет регулярных продаж и значительной выручки. Идеальный вариант для стартапа – привлечь бизнес-ангела с опытом и связями в той же отрасли, в которой развивается проект, что значительно повысит шансы на его успех.

6. Венчурные фонды / Private equity

Что это?

Private equity – это собирательное название профессиональных инвестиционных фирм, которые инвестируют в частные компании, не котирующиеся на фондовой бирже. Венчурный капитал (VC) – это тип прямых инвестиций, который ориентирован на высоко рискованные инвестиции в компании на ранней стадии развития с многократным потенциалом роста.

Когда актуально?

Венчурный капитал в основном подходит для компаний, которые уже прошли «посевную» стадию, разработали продукт и вывели его на рынок, то есть начали продажи. Таким образом, этот тип финансирования предназначен для того, чтобы помочь компаниям расти быстрее, чем если бы они росли органически, за счет более существенных вливаний в маркетинг и/или усиление команды.

Преимущество венчурных фондов заключается в том, что они могут профинансировать несколько раундов для одной и той же компании, тогда как бизнес-ангел, например, не всегда может это сделать из-за более ограниченного бюджета. Венчурные фонды часто имеют конкретную отраслевую направленность и хорошие связи в своей нише.

7. Банковский кредит

Что это?

Банк – первое, что приходит в голову, когда заходит речь о финансировании бизнеса. Главное преимущество банковского кредита в том, что основателю в обмен на деньги не нужно отдавать долю в компании, а это значит, что в долгосрочной перспективе это может оказаться гораздо более дешевым способом финансирования, чем инвестиции от бизнес-ангела или венчурного фонда. Но, к сожалению, банки – большие консерваторы, поэтому они финансируют не стартапы, а уже доказавший свою устойчивость бизнес: торговые, производственные, строительные и подобные компании. Кредиты чаще всего выдаются на пополнение оборотных средств, приобретение оборудования или строительство под залог конкретного имущества или обязательство о поддержании определенных оборотов по счетам в банке-кредиторе.

Когда актуально?

Как уже упоминалось, банки готовы брать на себя гораздо меньший риск, чем венчурные фонды и бизнес-ангелы. Этот источник финансирования подходит компании, если она генерирует стабильные денежные потоки доходов и органически растет уже в течение нескольких лет.

8. Факторинг

Что это?

Факторинг – это финансовая услуга для компаний, работающих на условиях отсрочки платежа. С ее помощью продавец получает деньги за товар сразу после отгрузки, может устранить кассовые разрывы и пополнить оборотный капитал. Например, если вы поставщик продуктов питания и работаете с крупной торговой сетью, стандартная отсрочка оплаты может составлять от 60 дней. Чтобы не ждать так долго, а уже сейчас получить живые деньги и снова запустить их в оборот, вы можете «продать» этот счет факторинговой компании. Конечно, с определенной скидкой, на которой в результате факторинговая компания и заработает.

Когда актуально?

Вы будете желанным клиентом для факторинговых компаний, если ваш бизнес удовлетворяет большинству таких требований: компания “старше” 6 месяцев, работает преимущественно с коммерческими, а не государственными клиентами, среди которых есть крупные, известные бренды, и сумма средней поставки одному клиенту составляет не менее 3 млн рублей.

9. Лизинг

Что это?

Лизинг – это долгосрочная аренда имущества с возможностью его выкупа в дальнейшем, и в этом его ключевое отличие от обычной аренды или единовременной покупки. С помощью лизинга компании могут распределять платежи на более длительный период времени вместо того, чтобы полностью оплачивать в момент приобретения. Например, можно арендовать у лизинговой компании автомобиль в течение 2-3 лет, а потом выкупить его по остаточной стоимости. Или взять в лизинг оборудование для нового производства, и если бизнес «не пошел» – просто вернуть оборудование лизинговой компании.

Когда актуально?

Лизинг, в первую очередь, актуален для компаний, которым для работы необходимо дорогостоящее оборудование, транспорт, спецтехника или производственная недвижимость, но нет средств для ее приобретения прямо сейчас.

10. Товарный кредит / поставщики

Что это?

Товарный кредит – это предоставление поставщиком определенного товара или услуги с отсрочкой платежа. Если ваша бизнес-модель предусматривает отсрочки получения оплаты от покупателей или длинный цикл продажи, стоит попытаться договориться о более длительных сроках оплаты и с поставщиками, чтобы не столкнуться с кассовым разрывом. Идеальная ситуация – когда срок расчетов с поставщиками равен или даже превышает срок получения оплаты от ваших покупателей.

Когда актуально?

Проще всего договориться о товарном кредите, если у вас сильная переговорная позиция: например, вы являетесь крупным/важным клиентом для вашего поставщика. Если поставщик не готов предоставлять длительную отсрочку платежа, обсуждайте хотя бы скидку за то, что так быстро с ним рассчитываетесь.

Подведем итоги

Как мы видим, есть много форм финансирования, доступных для предпринимателей. Поэтому не зацикливайтесь исключительно на продаже доли или банковском кредите, смотрите шире, чтобы выбрать источник финансирования, который лучше всего подходит для вашей ситуации и стадии развития бизнеса.

Нужна помощь в разработке стратегии финансирования бизнеса и поиске финансовых партнеров? Свяжитесь с нами:

Подписывайтесь на еженедельную рассылку с обзорами событий венчурного рынка и новых публикаций на Get-Investor.ru.

Присоединяйтесь к нам в telegram и вконтакте.

Узнавайте первыми

Подпишитесь и раз в неделю получайте подборку полезных материалов